Spørgsmål:

- Kan Skatterådet bekræfte, at Spørger efter sin tilflytning til Danmark og indtræden i fuld skattepligt til Danmark, skal medregne sine løbende udbetalinger fra sine offentlige pensioner hidrørende fra Schweiz til Spørgers skattepligtige indkomst til Danmark?

- Kan Skatterådet bekræfte, at Spørger efter sin tilflytning til Danmark og indtræden i fuld skattepligt til Danmark ved indregning af løbende udbetalinger fra sin offentlige pension fra Schweiz i den danske skat kan fradrage den til Schweiz betalte skat af samme indkomst, i det omfang denne til Schweiz betalte skat ikke overstiger den skat, der beregnes til Danmark af den pågældende indkomst?

- Kan Skatterådet bekræfte, at Spørger efter sin tilflytning til Danmark og indtræden i fuld skattepligt til Danmark ikke skal medtage udbetalinger fra sine private livsforsikringsordninger uden bortseelsesret i Schweiz til sin skattepligtige indkomst i Danmark?

- Kan Skatterådet bekræfte, at Spørger efter sin tilflytning til Danmark og indtræden i fuld skattepligt til Danmark skal medtage afkast og/eller værdiforøgelse og/eller renter fra sine livsforsikringsordninger i Schweiz til sin skattepligtige indkomst i Danmark?

Svar:

- Ja

- Ja

- Ja

- Ja

Beskrivelse af de faktiske forhold

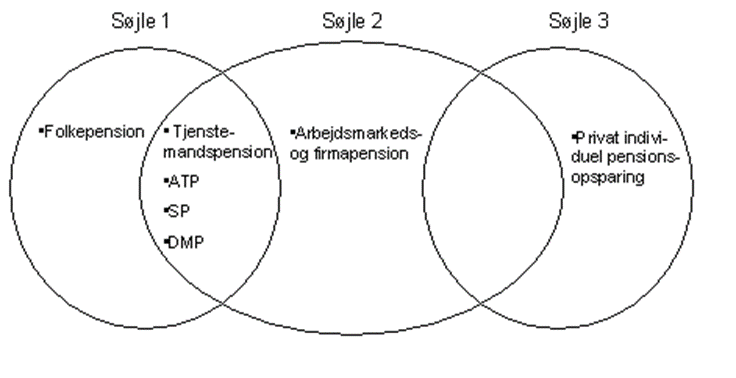

Spørger har i en årrække været bosiddende i og fuldt skattepligtig til Schweiz. Spørger har i den forbindelse indgået i det schweiziske pensionssystem, som for Spørgers vedkommende består af tre søjler:

- Søjle 1: AHV - Obligatorisk indbetaling på offentlig pension med bortseelsesret/fradragsret

- Søjle 2: Frivillig indbetaling til pensionskassen af nettolønnen, ingen bortseelsesret

- Søjle 3a - Frivillig indbetaling til pensionskassen men med et maksimalt årligt beløb, som kan indbetales med bortseelsesret/fradragsret.

Spørger er gået på pension. Spørger påtænker pr. xx 2023 at flytte tilbage til Danmark, hvormed Spørger indtræder i fuld skattepligt til Danmark, jf. kildeskattelovens § 1, stk. 1, og dermed bliver globalindkomstskattepligtig til Danmark. Såfremt Spørger kortvarigt får dobbeltdomicil i forbindelse med fraflytning fra Schweiz, vil det skattemæssige hjemsted være i Danmark.

Forinden Spørgers tilbageflytning til Danmark vil Spørger fuldt ud hæve sine pensioner omfattet af søjle 3a ovenfor. Spørger vil dermed ved indtræden i fuld skattepligt til Danmark alene have offentlige pensioner fra Schweiz omfattet af søjle 1 samt sin livsforsikringsordning omfattet af søjle 2 til udbetaling, når Spørger bor i Danmark.

Spørger vil desuden modtage pensioner fra Y-land hidrørende sit tidligere ansættelsesforhold der.

Spørger ønsker ved nærværende anmodning om bindende svar at sikre, at beskatning af de schweiziske pensioner sker korrekt.

Spørgers opfattelse og begrundelse

Ad Spørgsmål 1) og 2)

Spørger bliver pr. xx 2023 fuldt skattepligtig til Danmark. Såfremt der i en kortere periode måtte være fuld skattepligt til både Danmark og Schweiz, vil det skattemæssige hjemsted være Danmark, jf. dobbeltbeskatningsoverenskomsten imellem Danmark og Schweiz, artikel 4. Danmark vil dermed have beskatningsret til den globale indkomst, jf. statsskattelovens § 4, medmindre andet konkret er aftalt ved dobbeltbeskatningsoverenskomst, DBO.

Af DBO’ens artikel 18, stk. 1, ændret ved BKI nr. 64 af 5. december 2010, kan Schweiz beskatte pensionsudbetalinger. Eftersom det ikke kun er Schweiz, der kan beskatte, kan Danmark også beskatte, jf. globalindkomstprincippet.

Det fremgår af ligningslovens § 33 stk. 1, at skat betalt til fremmed stat af indkomst med kilde dér, kan fradrages i de indkomstskatter, der skal betales til Danmark. Dette fremgår også af DBO’ens artikel 23, nr. 1, litra a), punkt i), (ændret ved BKI nr. 2. af 27. januar 1998).

Spørger er derfor af den opfattelse, at udbetalinger fra den offentlige pension i Schweiz, for hvilken der har været bortseelsesret for indbetalingerne, der sker til Spørger, efter at Spørger er flyttet til Danmark, skal beskattes til Danmark, men at der i den danske indkomstskat kan fradrages den skat, der betales på den pågældende indkomst til Schweiz, dog maksimalt svarende til den danske skat på den pågældende indkomst.

Ad spørgsmål 3) og 4)

Det er Spørgers opfattelse, at udbetalinger fra livsforsikringsordninger, hvor der ikke har været bortseelsesret/fradragsret i den skattepligtige indkomst ved indbetaling, ikke skal beskattes ved udbetaling. Dette medfører, at udbetalinger fra ikke skattebegunstigede pensions- og livsforsikringsordninger efter søjle 2 ovenfor ikke skal medregnes til den skattepligtige indkomst i Danmark, eftersom der er tale om allerede beskattede midler.

I det omfang, at der efter Spørgers tilflytning til Danmark kommer afkast, renter eller værdiudvikling på denne pensions- og livsforsikringsordning, skal disse henregnes til den skattepligtige indkomst samme år.

Skattestyrelsens indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at Spørger efter sin tilflytning til Danmark og indtræden i fuld skattepligt til Danmark skal medregne sine løbende udbetalinger fra sin offentlige pension hidrørende fra Schweiz til Spørgers skattepligtige indkomst i Danmark.

Begrundelse

Spørger er fuldt skattepligtig til Danmark, jf. kildeskattelovens § 1, stk. 1, nr. 1. Endvidere har Spørger skattemæssigt hjemsted i Danmark, jf. artikel 4 i dobbeltbeskatningsoverenskomsten mellem Danmark og Schweiz. Danmark vil derfor have beskatningsret til Spørgers globale indkomst, jf. statsskattelovens § 4, medmindre andet er aftalt i dobbeltbeskatningsoverenskomsten.

Fra Schweiz modtager Spørger pensionsydelsen "AHV".

AHV er betegnelsen for den offentlige schweiziske ordning for ældre, efterladte og invalider (AHV). AHV er en forkortelse for "Alters- und Hinterlassenenvorsorge". Der er tale om en obligatorisk alderdomspension kombineret med en dødsfalds- og invaliditetsdækning. AHV omfatter alle personer, der bor i Schweiz. Målet med en AHV-pension i Schweiz er at give borgeren og dennes familie en grundydelse. Ydelsen fra AHV er dog meget lav og dækker kun et eksistensminimum ved pension eller død. Hvor meget der udbetales, er afhængigt af, hvor meget man har tjent samt hvor længe der er betalt bidrag. En udbetaling fra AHV er med andre ord brugerfinansieret og bygget op omkring et omfordelingsprincip kaldet "Umlageverfahren".

Det fremgår af Spørgers oplysninger, at AHV er en "obligatorisk indbetaling på en offentlig pension". Det fremgår endvidere af spørgsmål 1, at der er tale om "løbende udbetalinger" fra den offentlige pension.

I henhold til Den juridiske vejledning afsnit C.A.10.4.3.18 om "Udenlandske Søjle 1-ordninger (obligatoriske, lovbestemte)" gælder:

"Da der er tale om en offentlig lovbestemt, udenlandsk, obligatorisk ordning, er ordningen ikke omfattet af PBL § 53 A eller § 53 B. Udbetalingerne skal derfor som udgangspunkt behandles efter reglerne i SL § 4, litra a eller c samt SL § 5 litra b, dvs. at løbende livsbetingede ydelser skal medregnes i den skattepligtige indkomst, og engangsudbetalinger er skattefri."

Skattestyrelsen henviser endvidere til Den juridiske vejledning afsnit C.A.10.4.2.2.1 om "Reglerne i statsskattelovens § 4, litra c, og § 5, litra b" samt til Den juridiske vejledning afsnit C.A.10.4.2.2.4 om "Afgrænsningen mellem reglerne i statsskatteloven og PBL-afsnit II A." Endelig henvises til Den juridiske vejledning afsnit C.A.10.4.2.7 om "Den usymmetriske beskatningsregel i SL § 4, litra c og beskatningsreglen i SL § 5 litra b."

Det er på ovenstående baggrund Skattestyrelsens opfattelse, at eftersom der er tale om obligatoriske indbetalinger på den udenlandske offentlige pension AHV, er ordningen ikke omfattet af pensionsbeskatningslovens § 53 A eller § 53 B, men derimod af statsskattelovens regler. Det er derudover Skattestyrelsens opfattelse, at som følge af, at der er tale om løbende udbetalinger, skal udbetalingerne beskattes efter statsskattelovens § 4 litra c.

Dobbeltbeskatningsoverenskomstens artikel 18 om Pensioner omfatter ifølge artiklens stk. 2 ikke betalinger efter den sociale sikringslovgivning i en kontraherende stat.

Sociale ydelser efter sikringslovgivningen, fx folkepension, er i stedet omfattet af dobbeltbeskatningsoverenskomstens artikel 21, jf. Den juridiske vejledning 2023-2, C.F.9.2.18.4.2, Schweiz - gennemgang af DBO’en.

Af BKI 2010-12-05 nr. 64, protokol af 21. august 2009, artikel X, fremgår:

"Med hensyn til artikel 10, stk. 3, litra b, og artikel 28, stk. 3,

er der enighed om, at udtrykket »en pensionskasse eller en anden lignende institution, som tilbyder pensionsordninger« omfatter de følgende ordninger og ordninger af samme eller væsentligt samme art, der er oprettet i henhold til lovgivning, der er trådt i kraft efter underskrivelsen af denne protokol:

i Danmark, pensionsordninger omfattet af afsnit I i pensionsbeskatningsloven.

I Schweiz alle ordninger omfattet af

(i) Forbundslov om alders- og efterladteforsikring af 20. december 1946;

(ii) Forbundslov om invalideforsikring af 19. juni 1959;

(iii) Forbundslov om supplerende pensioner vedrørende alders-, efterladte- og invaliditetsforsikring af 6. oktober 2006;

(iv) Forbundslov om beskæftigelsesrelateret alders-, efterladte- og invalideforsikring af 25. juni 1982, herunder uregistrerede pensionsordninger, som tilbyder beskæftigelsesrelaterede pensionsordninger, og

(v) de former for individuelle godkendte pensionsordninger efter paragraf 82 i Forbundslov om alders-, efterladte- og invalideforsikring af 25. juni 1982, som er sammenlignelige med beskæftigelsesrelaterede pensionsordninger."

Af protokollen fremgår således, at AHV (den offentlige schweiziske forsikring for ældre, efterladte og invalider) er en ordning, som i dobbeltbeskatningsoverenskomsten sidestilles med en ordning i en pensionskasse eller en anden lignende institution, som tilbyder pensionsordninger.

Ifølge artikel 18, stk. 1, a), kan pensioner og andet lignende vederlag, såvel tilknyttet som uafhængigt af tidligere beskæftigelse, som hidrører fra Schweiz og betales til en person, som er hjemmehørende i Danmark, beskattes i Schweiz, hvis bidragene betalt af den berettigede til pensionsordningen har været fradraget i den berettigedes skattepligtige indkomst i Schweiz i henhold til lovgivningen i Schweiz. Det er oplyst, at Spørger har haft bortseelsesret i Schweiz for sine indbetalinger til AHV.

Så selv om AHV har et element af omfordeling og udbetales af den schweiziske stat, finder Skattestyrelsen, på baggrund af protokollen, jf. ovenfor, at udbetalinger fra AHV må sidestilles med udbetalinger fra en pensionskasse eller en anden lignende institution, som tilbyder pensionsordninger. Derfor finder styrelsen, at udbetalingerne må være omfattet af dobbeltbeskatningsoverenskomstens artikel 18, stk. 1. Dette indebærer, at Schweiz kan beskatte udbetalingerne, jf. artikel 18, stk. 1, a), i dobbeltbeskatningsoverenskomsten.

Skattestyrelsen kan dermed bekræfte, at Spørger efter sin tilflytning til Danmark og indtræden i fuld skattepligt til Danmark skal medregne sine løbende udbetalinger fra sin offentlige pension hidrørende fra Schweiz til Spørgers skattepligtige indkomst i Danmark.

Ifølge dobbeltbeskatningsoverenskomstens artikel 18, stk. 1, kan kildestaten Schweiz beskatte udbetalingerne. Da Spørger har skattemæssigt hjemsted i Danmark og Schweiz ikke har den udelukkende beskatningsret, kan Danmark også beskatte udbetalingerne. Spørgsmålet om lempelse, hvis der opstår dobbeltbeskatning, tages der stilling til i spørgsmål 2.

Indstilling

Skattestyrelsen indstiller, at spørgsmål 1 besvares med "Ja".

Spørgsmål 2

Det ønskes bekræftet, at Spørger efter sin tilflytning til Danmark og indtræden i fuld skattepligt til Danmark ved indregning af løbende udbetalinger fra sin offentlige pension fra Schweiz i den danske skat kan fradrage den til Schweiz betalte skat af samme indkomst, i det omfang denne til Schweiz betalte skat ikke overstiger den skat, der beregnes til Danmark af den pågældende indkomst.

Begrundelse

Af dobbeltbeskatningsoverenskomstens artikel 23, stk. 1, a), (i) følger, at når en person, der er hjemmehørende i Danmark, oppebærer indkomst, som ifølge bestemmelserne i denne overenskomst kan beskattes i Schweiz, skal Danmark indrømme fradrag i den pågældende persons indkomstskat med et beløb svarende til den indkomstskat, som er betalt i Schweiz.

Ifølge dobbeltbeskatningsoverenskomstens artikel 23, stk. 1, b), skal fradragsbeløbet imidlertid ikke i noget tilfælde kunne overstige den del af indkomstskatten, beregnet uden sådant fradrag, der kan henføres til den indkomst, som kan beskattes i Schweiz.

Danmark giver således almindelig creditlempelse for skat af indkomst, som Schweiz kan beskatte efter dobbeltbeskatningsoverenskomsten. Spørger vil derfor få creditlempelse i Danmark for eventuel schweizisk skat, der bliver pålagt AHV-udbetalingerne, jf. dobbeltbeskatningsoverenskomstens artikel 23, stk. 1.

Skattestyrelsen kan derfor bekræfte, at Spørger efter sin tilflytning til Danmark og indtræden i fuld dansk skattepligt og med skattemæssigt hjemsted i Danmark ifølge artikel 4 i dobbeltbeskatningsoverenskomsten mellem Danmark og Schweiz, ved indregning af løbende udbetalinger fra sin offentlige pension fra Schweiz i den danske skat kan fradrage den til Schweiz betalte skat af samme indkomst, i det omfang denne til Schweiz betalte skat ikke overstiger den skat, der betales i Danmark af den pågældende indkomst.

Indstilling

Skattestyrelsen indstiller, at spørgsmål 2 besvares med "Ja".

Spørgsmål 3

Det ønskes bekræftet, at Spørger efter sin tilflytning til Danmark og indtræden af fuld skattepligt til Danmark ikke skal medtage udbetalinger fra sine private livsforsikringsordninger uden bortseelsesret i Schweiz til sin skattepligtige indkomst i Danmark.

Begrundelse

Det fremgår af Spørgers oplysninger, at spørgsmålet vedrører private livsforsikringer, som Spørger har foretaget frivillige indbetalinger til, mens han har været bosiddende i Schweiz. Det fremgår endvidere af oplysningerne, at der er tale om livsforsikringer i det schweiziske pensionssystem.

Ifølge spørgsmål 3 er der tale om "private livsforsikringsordninger uden bortseelsesret i Schweiz". Derudover anfører Spørger, under "Spørgers opfattelse og begrundelse" til spørgsmål 3 og 4, at "udbetalinger fra livsforsikringsordninger, hvor der ikke har været bortseelsesret/fradragsret i den skattepligtige indkomst ved indbetaling, (skal) ikke (…) beskattes ved udbetaling (…) (hvilket) medfører, at udbetalinger fra ikke skattebegunstigede pensions- og livsforsikringsordninger efter søjle 2 ovenfor ikke skal medregnes til den skattepligtige indkomst i Danmark, eftersom der er tale om allerede beskattede midler." (Skattestyrelsens indsættelser)

Skattestyrelsen lægger på baggrund af Spørgers oplysninger til grund, at der hverken har været bortseelsesret eller fradragsret for indbetalingerne til de private schweiziske livsforsikringer i Schweiz.

Det er oplyst af Spørger, at de private pensionsordninger er oprettet den xx 2011.

Det fremgår endvidere af sagens oplysninger, at Spørger er gået på pension, og at han påtænker at flytte tilbage til Danmark den xx 2023.

Det følger af pensionsbeskatningslovens § 53 A, stk. 1, nr. 1, at denne bestemmelse gælder for livsforsikring, som ikke er omfattet af pensionsbeskatningslovens kapitel 1.

Betingelserne for at være omfattet af reglerne i pensionsbeskatningslovens kapitel 1 fremgår af pensionsbeskatningslovens § 4, stk. 1, § 8, stk. 1, nr. 1, og § 10, stk. 1, nr. 1. Er en eller flere af betingelserne for at være omfattet af kapitel 1 ikke opfyldt, er forsikringen som udgangspunkt i stedet omfattet af pensionsbeskatningslovens § 53 A, stk. 1, nr. 1, jf. Den juridiske vejledning afsnit C.A.10.4.2.3.2.2.

Ifølge pensionsbeskatningslovens § 4, stk. 1, § 8, stk. 1, nr. 1, og § 10, stk. 1, nr. 1 er det en betingelse for, at en pensionsordning oprettet som en forsikring kan være omfattet af pensionsbeskatningslovens kapitel 1, at forsikringen er oprettet i et forsikringsselskab, der har hjemsted eller fast driftssted i Danmark, eller at forsikringsselskabet har hjemsted i et andet EU/EØS-land og i dette land har tilladelse til at drive livsforsikringsvirksomhed, og som told- og skatteforvaltningen har godkendt. En sådan godkendelse af told- og skatteforvaltningen sker efter reglerne i pensionsbeskatningslovens §§ 15 C eller 15 D.

Idet Spørger ikke har oplyst om, at den schweiziske pensionskasse har fast driftssted i Danmark, lægger Skattestyrelsen til grund, at dette ikke gør sig gældende.

På baggrund af, at Spørger ikke har oplyst om, at der foreligger en godkendelse efter reglerne i pensionsbeskatningslovens §§ 15 C eller 15 D, lægger Skattestyrelsen til grund, at der ikke foreligger en sådan godkendelse.

Det betyder, at Spørgers livsforsikringer ikke er omfattet af pensionsbeskatningslovens kapitel 1, hvorfor livsforsikringerne som udgangspunkt er omfattet af pensionsbeskatningslovens § 53 A, stk. 1, nr. 1.

Ifølge pensionsbeskatningslovens § 53 B, stk. 1, gælder reglerne i § 53 B, stk. 4-6, for livsforsikringer som nævnt i § 53 A, stk. 1, nr. 1, hvis betingelserne i § 53 B, stk. 2 og 3, er opfyldt.

Det er en betingelse ifølge pensionsbeskatningslovens § 53 B, stk. 3, at samtlige indbetalinger, som er foretaget til pensionsordningen i den periode, hvor forsikringstageren ikke var skattepligtig i Danmark, skal være fradraget i positiv skattepligtig indkomst i overensstemmelse med skattelovgivningen i det land, hvor forsikringstageren var skattepligtig.

Som det fremgår ovenfor, lægges det til grund, at der hverken har været bortseelsesret eller fradragsret for indbetalingerne til de private schweiziske livsforsikringer i Schweiz. Det følger heraf, at Spørger ikke har haft fradraget "samtlige indbetalinger" til pensionskassen i Schweiz. Det betyder, at betingelserne i pensionsbeskatningslovens § 53 B ikke er opfyldt, og at pensionsbeskatningslovens § 53 B som følge heraf ikke finder anvendelse, jf. pensionsbeskatningslovens § 53 B, stk. 1 og § 53 B, stk. 3.

Idet reglerne i pensionsbeskatningslovens § 53 B ikke finder anvendelse, skal Spørgerens livsforsikringer beskattes efter reglerne i pensionsbeskatningslovens § 53 A, stk. 2-5, jf. § 53 A, stk. 1.

Ifølge pensionsbeskatningslovens § 53 A, stk. 5, skal udbetalinger fra en ordning omfattet af pensionsbeskatningslovens § 53 A, stk. 1, der svarer til indbetalinger på ordningen, som der ved opgørelsen af ejerens skattepligtige indkomst har været hel eller delvis fradrags- eller bortseelsesret for her i landet eller i udlandet, medregnes til den skattepligtige indkomst.

Idet det lægges til grund, at der hverken har været bortseelsesret eller fradragsret for indbetalingerne til de private schweiziske livsforsikringer i Schweiz, kan Skattestyrelsen bekræfte, at udbetalinger fra den schweiziske pensionskasse er skattefri i Danmark ifølge pensionsbeskatningslovens § 53 A, stk. 5.

Indstilling

Skattestyrelsen indstiller, at spørgsmål 3 besvares med "ja".

Spørgsmål 4

Det ønskes bekræftet, at Spørger efter sin tilflytning til Danmark og indtræden i fuld skattepligt til Danmark skal medtage afkast og/eller værdiforøgelse og/eller renter fra sine livsforsikringsordninger i Schweiz til sin skattepligtige indkomst i Danmark.

Begrundelse

Det følger af Den juridiske vejledning, afsnit C.A.10.4.2.7, at: "Afkastet på ordninger, der behandles efter reglerne i statsskatteloven, er efter praksis skattefrit. Afkastet har dog indflydelse på størrelsen af de løbende udbetalinger eller kapitaludbetalingen." Idet det fremgår ovenfor under besvarelsen af spørgsmål 1, at AHV behandles efter reglerne i statsskattelovens § 4 litra c, er afkastet på Spørgers offentlige AHV-pension skattefrit.

Det lægges dog i det følgende til grund, at spørgsmål 4 vedrører de samme private livsforsikringsordninger, som behandles i spørgsmål 3. Dette skyldes, at Spørger kommenterer på spørgsmål 3 og 4 under ét, samt at Spørger under sine kommentarer til spørgsmål 3 og 4 giver forståelsen af, at spørgsmål 4 vedrører samme livsforsikringsordninger, som i spørgsmål 3.

Som det fremgår under besvarelsen af spørgsmål 3, skal Spørgers private livsforsikringer beskattes efter reglerne i pensionsbeskatningslovens § 53 A, stk. 2-5.

Efter pensionsbeskatningslovens § 53 A, stk. 3, 1. pkt. medregnes afkastet på ordninger omfattet af pensionsbeskatningslovens § 53 A, stk. 2-5, ved opgørelsen af den skattepligtige indkomst.

Efter personskattelovens § 4, stk. 1, nr. 13, medregnes afkast efter pensionsbeskatningslovens § 53 A, stk. 3, som kapitalindkomst.

Det følger af Den juridiske vejledning afsnit C.F.8.2.2.21.1, som beskriver OECD’s modeloverenskomst, i afsnittet "Indkomster omfattet af artikel 21", under "Pensionsordninger", at: "Afkast, der overføres fra pensionsinstituttet mv. til den enkelte persons pensionsdepot er omfattet af modeloverenskomstens artikel 21."

Det fremgår af den dansk-schweiziske dobbeltbeskatningsoverenskomst artikel 21 om "Indkomst, der ikke udtrykkeligt er omtalt", at artiklen svarer til OECD’s modeloverenskomst.

Dette betyder, at beskatningsretten til den årlige værditilvækst på de schweiziske livsforsikringer, dvs. det årlige afkast, bliver reguleret i overensstemmelse med dobbeltbeskatningsoverenskomstens artikel 21 i OECD’s modeloverenskomst om "Indkomst der ikke udtrykkeligt er omtalt".

I henhold til Den juridiske vejledning afsnit C.F.8.2.2.21.2, er det efter artikel 21 i OECD’s modeloverenskomst kun det land, hvor modtageren af en indkomst er hjemmehørende, som kan beskatte indkomsten. Bopælslandet har altså beskatningsretten alene, og det andet land må ikke beskatte sådan indkomst.

Ovenstående betyder sammenfattende, at afkastet ikke kan beskattes i Schweiz, men at afkastet kun kan beskattes i Danmark, hvor Spørger er skattemæssigt hjemmehørende. Der foreligger derfor ikke en situation med dobbeltbeskatning.

Idet Skattestyrelsen finder, at afkastet på den schweiziske livsforsikring er skattepligtig i Danmark ifølge pensionsbeskatningslovens § 53 A, stk. 3, kan Skattestyrelsen bekræfte, at spørgsmålet skal besvares med "ja".

Indstilling

Skattestyrelsen indstiller, at spørgsmål 4 besvares med "ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder indstilling og begrundelse fra Skattestyrelsen.

Lovgrundlag, forarbejder og praksis

Spørgsmål 1

Lovgrundlag

Bekendtgørelse 1974-10-31 nr. 117 af overenskomst af 23. november 1973 med Schweiz til undgåelse af dobbeltbeskatning vedrørende skatter af indkomst og formue som ændret ved bkg (c) 1978-02-06 nr. 37, L 1997-06-10 nr. 441, BKI 1998-01-27 nr. 2 og BKI 2010-12-05 nr. 64

Artikel 18

Stk. 1. Pensioner og andet lignende vederlag, såvel tilknyttet som uafhængigt af tidligere beskæftigelse, som hidrører fra en kontraherende stat og betales til en person, som er hjemmehørende i den anden kontraherende stat, kan beskattes i den førstnævnte stat, hvis bidragene betalt af

a) den berettigede til pensionsordningen har været fradraget i den berettigedes skattepligtige indkomst i den førstnævnte kontraherende stat i henhold til denne stats lovgivning; eller

b) en arbejdsgiver ikke var skattepligtig indkomst for den berettigede i den førstnævnte kontraherende stat i henhold til denne stats lovgivning.

Stk. 2.Ved anvendelsen af denne artikel omfatter udtrykket "pensioner og andet lignende vederlag" ikke betalinger efter den sociale sikringslovgivning i en kontraherende stat.

Artikel 21

Stk. 1.Indkomst, der oppebæres af en i en af de kontraherende stater hjemmehørende person, og som ikke er udtrykkelig omtalt i de foregående artikler, kan kun beskattes i denne stat.

Stk. 2.Bestemmelserne i stk. 1 finder ikke anvendelse på indkomst, bortset fra indkomst af fast ejendom som defineret i artikel 6, stk. 2, hvis modtageren af sådan indkomst, der er hjemmehørende i en kontraherende stat, driver erhvervsvirksomhed i den anden kontraherende stat, hvorfra renten hidrører, gennem et dér beliggende fast driftssted eller udøver frit erhverv i denne anden stat fra et dér beliggende fast sted, og den rettighed eller det formuegode, som ligger til grund for den udbetalte indkomst, har direkte forbindelse med et sådant fast driftssted eller fast sted. I så fald finder henholdsvis artikel 7 eller artikel 14 anvendelse

Artikel 28, stk. 3

Bidrag til en pensionskasse eller en anden lignende institution, som tilbyder pensionsordninger, som er oprettet og skattemæssigt anerkendt i en kontraherende stat, som betales af eller på vegne af en person, som yder personligt arbejde i den anden kontraherende stat, skal, med henblik på fastsættelsen af personens skattebetaling samt fortjeneste for et foretagende, som kan beskattes i denne anden stat, behandles i denne anden stat på samme måde og undergives de samme betingelser og begrænsninger som bidrag til en pensionsordning, som er skattemæssigt anerkendt i denne stat, under forudsætning af, at

a) personen ikke var hjemmehørende i denne stat og var deltager i pensionsordningen, umiddelbart før han begyndte at yde personligt arbejde i denne stat, og

b) pensionsordningen anerkendes af den kompetente myndighed i denne stat som værende overordnet svarende til pensionsordninger, der er skattemæssigt anerkendt i denne stat.

BKI 2010-12-05 nr. 64, protokollen af 21. august 2009, artikel X

Med hensyn til artikel 10, stk. 3, litra b, og artikel 28, stk. 3,

er der enighed om, at udtrykket »en pensionskasse eller en anden lignende institution, som tilbyder pensionsordninger« omfatter de følgende ordninger og ordninger af samme eller væsentligt samme art, der er oprettet i henhold til lovgivning, der er trådt i kraft efter underskrivelsen af denne protokol:

i Danmark, pensionsordninger omfattet af afsnit I i pensionsbeskatningsloven.

I Schweiz alle ordninger omfattet af

(i) Forbundslov om alders- og efterladteforsikring af 20. december 1946;

(ii) Forbundslov om invalideforsikring af 19. juni 1959;

(iii) Forbundslov om supplerende pensioner vedrørende alders-, efterladte- og invaliditetsforsikring af 6. oktober 2006;

(iv) Forbundslov om beskæftigelsesrelateret alders-, efterladte- og invalideforsikring af 25. juni 1982, herunder uregistrerede pensionsordninger, som tilbyder beskæftigelsesrelaterede pensionsordninger, og

(v) de former for individuelle godkendte pensionsordninger efter paragraf 82 i Forbundslov om alders-, efterladte- og invalideforsikring af 25. juni 1982, som er sammenlignelige med beskæftigelsesrelaterede pensionsordninger.

Praksis

Den juridiske vejledning 2023-2, C.F.9.2.18.4.2, Schweiz - gennemgang af DBO’en

"Artikel 18: Pensioner

Artiklen er ændret ved protokol af 21. august 2009, artikel IV.

Artiklen afviger fra OECD's modeloverenskomst.

Private pensioner og andet lignende vederlag, kan, uanset om de stammer fra et tidligere tjenesteforhold eller ikke, beskattes i kildelandet, hvis

- modtageren har haft fradrag i kildelandet for betalte bidrag til pensionsordningen, eller

- modtageren ikke er blevet beskattet i kildelandet af bidrag, som er indbetalt af en arbejdsgiver.

"Pensioner" omfatter ikke kun periodiske udbetalinger, men også sumudbetalinger. Se protokol af 21. august 2009, artikel X, punkt 2.

Overgangsregel

Personer, som er flyttet fra det ene kontraherende land til det andet før den 21. august 2009, og som senest på dette tidspunkt modtog pensioner, der kan beskattes i kildelandet efter artikel 18, fritages for beskatning i kildelandet af de pågældende beløb. Se protokol af 21. august 2009, artikel XI, litra b. Begge betingelser skal være opfyldt.

Danmark kan derfor beskatte personer, der flytter fra Danmark til Schweiz efter den 21. august 2009, af udbetalinger fra deres danske pensionsordninger. Danmark kan også beskatte personer, der allerede var flyttet til Schweiz den 21. august 2009, men som først senere er begyndt at modtage udbetalinger fra danske pensionsordninger.

Hvis en person opfylder betingelserne for skattefritagelse i overgangsreglen, gælder fritagelsen også for andre danske pensionsordninger, som den pågældende har, men hvor udbetalingerne ikke var påbegyndt før den 21. august 2009. Se bemærkningerne til L 17 af 7. oktober 2009, punkt 3.3.

Sociale ydelser

Ydelser efter den sociale sikringslovgivning kan kun beskattes i bopælslandet. Se artikel 18, stk. 2, og artikel 21, stk. 1.

Fradrag for pensionsbidrag til ordninger i det andet land

Bidrag til pensionsordninger i det ene land, som betales af eller på vegne af en person, der yder personligt arbejde i det andet land, skal skattemæssigt behandles på samme måde og undergives samme betingelser og begrænsninger som bidrag til en pensionsordning i arbejdslandet. Se artikel 28, stk. 3.

Det fremgår af protokol af 21. august 2009, hvilke pensionskasser, der er omfattet af bestemmelsen. For Danmarks vedkommende drejer det sig om pensionsordninger omfattet af PBL afsnit 1. "Pensionskasse" eller "pensionsordning" indbefatter investeringsfonde og trusts, hvor alle interesser i fondene eller trustene besiddes af pensionskasser eller pensionsordninger. Se protokol af 21. august 2009, artikel X.

Se også

Se også afsnit

- C.A.10.3.3 om fradrag for bidrag til schweiziske pensionsordninger

- C.F.8.2.2.18 om OECD's modeloverenskomst artikel 18.

Artikel 21: Indkomst, der ikke udtrykkeligt er omtalt

Artiklen er ændret ved protokol af 21. august 2009, artikel V.

Artiklen svarer til OECD's modeloverenskomst. Se afsnit C.F.8.2.2.21 om OECD's modeloverenskomst artikel 21.

Bemærk

Sociale ydelser efter sikringslovgivningen, fx folkepension, er omfattet af artikel 21.

Den juridiske vejledning 2023-2, C.F.8.2.2.21.2, Beskatningsretten til andre indkomster (OECD-modellens artikel 21)

Kun det land, hvor modtageren af en indkomst, der er omfattet af modeloverenskomstens artikel 21, er hjemmehørende, kan beskatte indkomsten. Se modeloverenskomstens artikel 21, stk. 1.

Bopælslandet har altså beskatningsretten alene, og det andet land må ikke beskatte sådan indkomst. Dette har navnlig betydning, når en person er fuldt skattepligtig i begge lande efter deres interne regler (dobbeltdomicileret). Se modeloverenskomstens artikel 4 og afsnit C.F.8.2.2.4.1.2 og C.F.8.2.2.4.2.2 om dobbeltdomicil for henholdsvis fysiske og juridiske personer.

Det land (kildelandet), hvor personen ikke anses for hjemmehørende efter modeloverenskomstens artikel 4, må ikke beskatte indkomsten. Det gælder både for indkomst, der hidrører fra dette land, og indkomst, der hidrører fra et tredjeland.

Den juridiske vejledning 2023-2, C.A.10.4.3.18, Udenlandske Søjle 1-ordninger (obligatoriske, lovbestemte)

"Dette afsnit handler om udenlandske søjle 1-ordninger og den skattemæssige behandling heraf.

(…)

Definition: Søjle 1-ordning

I EU inddeler man typisk de gængse former for pensionsordninger i tre søjler:

| Søjle 1 | Omfatter lovbestemte, obligatoriske pensioner, der udbetales fra en offentlig sikringsordning. Det kan dreje sig om lige ydelser til alle eller om indtægtsbaserede ydelser |

| Søjle 2 | Erhvervstilknyttede pensioner |

| Søjle 3 | Individuelle, private pensioner |

Anvendt på danske forhold giver det nedenstående fordeling af danske lovbestemte og frivillige ordninger mellem de tre søjler, fordi der er en vis fællesmængde mellem søjle 1 og søjle 2:

Søjle 1-ordninger omtales typisk som sociale pensioner, og de falder ind under anvendelsesområdet for EU´s forordninger om social sikring. Det gælder, uanset om der er bidragspligt til ordningen, eller om den finansieres over skatten i medlemsstaten.

I mange europæiske lande finansieres de sociale pensioner ved obligatoriske lovbestemte bidrag, der udgør en procentdel af lønnen og som hviler på arbejdsgiveren eller arbejdstageren. Bidraget kan eksempelvis dække pensionsforsikring, arbejdsløshedsforsikring, sygeforsikring og plejeforsikring.

(…)

Udbetalinger

Da der er tale om en offentlig, lovbestemt, udenlandsk, obligatorisk ordning, er ordningen ikke omfattet af PBL § 53 A eller § 53 B.

Udbetalingerne skal derfor som udgangspunkt behandles efter reglerne i SL § 4, litra a eller c samt SL § 5 litra b, dvs. at løbende, livsbetingede ydelser skal medregnes i den skattepligtige indkomst, og engangsudbetalinger er skattefri. Se afsnit C.A.10.4.2.7 om beskatning efter statsskatteloven.

Da den udenlandske ordning kan indeholde forskellige former for dækning, skal det afgøres konkret, hvordan ydelsen skal beskattes. Udbetales der ydelser, som svarer til sociale ydelser fra danske sociale myndigheder, som ikke skal medregnes i den skattepligtige indkomst, skal ydelsen fra den udenlandske søjle 1-ording heller ikke beskattes. Substituerer ydelsen fra den udenlandske søjle 1-ordning en indkomst, som ellers skal medregnes i den skattepligtige indkomst, skal ydelsen medregnes i den skattepligtige indkomst."

Den juridiske vejledning 2023-2, C.A.10.4.2.2.1, Reglerne i statsskattelovens § 4, litra c, og § 5, litra b

"(…)

Statsskattelovs-/livsindkomstprincippet

Statsskattelovs-/livsindkomstprincippet har domineret forsikringsområdet siden statsskattelovens fremkomst og indtil 1992, hvor reglerne i PBL § 53 A blev gennemført. Se SL § 4, litra c, og SL § 5, litra b.

Princippet betyder, at som skattepligtig indkomst betragtes den skattepligtiges samlede årsindtægter, fx pension, ventepenge, gaver, understøttelser, klosterhævning, livrente, overlevelsesrente, aftægt og deslige. Løbende, livsbetingede forsikrings- /pensionsydelser beskattes efter statsskatteloven, uanset om der er givet fradrag for den præmie/det bidrag, der er indbetalt til ordningen.

Beskatning af løbende, livsbetingede ydelser

Statsskattelovs-/livsindkomstprincippet indebærer, at hvor der fra en forsikrings-/pensionsordning sker løbende, livsbetingede udbetalinger, beskattes disse udbetalinger alene ud fra deres periodiske karakter (livsindkomst).

Beskatning af kapitalbeløb

Udbetales forsikringen/pensionen med et kapitalbeløb (engangsudbetaling) er indkomst efter praksis skattefri. Se SL § 5, litra b, hvorefter der til indkomsten ikke regnes "...udbetaling af livsforsikringer, brandforsikringer og deslige".

Tjener ydelsen til dækning af tab af konkrete indtægter, indgår erstatningsydelsen dog i den skattepligtige indkomst efter "substitutionsprincippet". Det vil sige, at ydelsen skal beskattes som den ydelse, den træder i stedet for, ville være blevet beskattet.

Bestemmelsen i SL § 5, litra b, om skattefrihed er også blevet antaget at omfatte tilbagekøb af forsikring med løbende, livsbetingede udbetalinger, hvorved ellers skattepligtige udbetalinger konverteres til et engangsbeløb.

Se SKM2002.27.VLR, hvor en arbejdsgiver i strid med overenskomsten havde undladt at tegne en gruppelivsforsikring for en medarbejder. Fejlen blev konstateret ved medarbejderens død. Var forsikringen blevet betalt korrekt, ville skatteyderen have modtaget en livsvarig ægtefællepension samt et engangsbeløb. Sagen vedrørte beskatningen af erstatning, som arbejdsgiveren havde udbetalt. Landsretten fastslog, at erstatningen skattemæssigt skulle behandles på samme måde som det, den træder i stedet for (substitutionsprincippet). En del af erstatningen blev derfor anset for at dække erstatningssummen efter gruppelivsforsikringen, der var skattefri. Den resterende del blev anset for at træde i stedet for en løbende ægtefællepension, der efter PBL § 20, stk. 1, nr. 1, skulle have været medregnet i den skattepligtige indkomst. Den omstændighed, at erstatningen herfor blev udbetalt som et engangsbeløb, medførte ikke, at beskatningen blev skattefri.

Se SKM2015.762.SR, hvor pensionsfondens regulativ gav den pensionsberettigede mulighed for at vælge at få konverteret en del af de forventede fremtidige løbende udbetalinger til et engangsbeløb, der udbetales ved den pensionsberettigedes pensionering.

Se også

Afsnit C.A.10.4.2.7 om Den usymmetriske beskatningsregel i SL § 4, litra c, og beskatningsreglen i SL § 5 litra b.

(…)"

Den juridiske vejledning 2023-2, C.A.10.4.2.2.4, Afgrænsningen mellem reglerne i statsskatteloven og PBL afsnit II A

"(…)

Hvilke forsikrings- og pensionsordninger omfatter PBL § 53 A og PBL § 53 B?

Bestemmelserne omfatter:

- Livsforsikringer

- Pensionskasseordninger

- Syge- og ulykkesforsikringer

- Pensionsordninger oprettet i pengeinstitutter.

Begge bestemmelser omfatter stort set de samme ordninger. Se PBL § 53 A, stk. 1, og PBL § 53 B, stk. 1. Det er derfor ikke på typen af forsikrings- eller pensionsordning bestemmelserne adskiller sig fra hinanden, men derimod på den skattemæssige behandling af præmierne og bidragene til ordningerne og udbetalingerne fra ordningerne.

Se afsnit C.A.10.4.2.4.3 om en række afgørelser fra Skatterådet som angår, hvordan forskellige udenlandske pensionsordninger placeres under PBL § 53 A og PBL § 53 B ud fra den skattemæssige behandling af indbetalinger mv.

Hvilke forsikrings- og pensionsordninger omfatter SL § 4, litra c, og SL § 5, litra b?

SL § 4, litra c, og SL § 5, litra b, omfatter typisk:

- Udenlandske lovbestemte obligatoriske pensions-/forsikringsordninger

- Offentligt administrerede pensions-/forsikringsordninger

- Uafdækkede direktørordninger.

Statsskattelovens regler er opsamlingsbestemmelser

Statsskattelovens regler er i forhold til reglerne i PBL § 53 A og PBL § 53 B opsamlingsbestemmelser, der samler alle de ordninger, der ikke er omfattet af PBL kapitel 1, eller de to nævnte bestemmelser i PBL afsnit II A.

Statsskattelovens regler er beskrevet i afsnit C.A.10.4.2.7 om den usymmetriske beskatningsregel i SL § 4, litra c, og beskatningsreglen i SL § 5, litra b.

Se også afsnit C.A.10.4.3 forskellige typer forsikrings- og pensionsordninger, hvor der gennemgås en række konkrete ordninger, der ikke alle er omfattet af PBL §§ 53 A og 53 B, og som derfor er omfattet af statsskattelovens regler.

Generelt set kan visse ordninger på forhånd udskilles fra PBL §§ 53 A og 53 B og følgelig være omfattet af statsskattelovens regler. Det drejer sig om:

- Udenlandske, lovbestemte, obligatoriske ordninger

- Offentligt administrerede ordninger.

Udenlandske, lovbestemte, obligatoriske ordninger

Udenlandske, lovbestemte, obligatoriske ordninger kaldes inden for EU/EØS-området for søjle 1-ordninger. Disse ordninger finansieres i de fleste lande gennem store lovbestemte arbejdsgiverbidrag og mindre arbejdstagerbidrag.

Hovedydelsen, der udbetales fra disse udenlandske søjle 1- ordninger, svarer formentlig i store træk til den alders-, invalide- og efterlevendepension, som udbetales fra danske frivillige og obligatoriske arbejdsmarkedspensionsordninger samt fra tjenestemandspensionsordningen.

Søjle 1-ordninger er omfattet af reglerne i statsskatteloven. Se afsnit C.A.10.4.2.7 om den usymmetriske beskatningsregel i SL § 4, litra c, og beskatningsreglen i SL § 5, litra b.

Reglerne i LL § 7 L, stk. 1, og LL § 8 M, stk. 2, giver under visse betingelser bortseelses-/fradragsret for indbetaling til søjle 1-ordningerne. Se afsnit C.A.10.4.3.18 om udenlandske Søjle 1-ordninger (obligatoriske, lovbestemte).

Offentligt administrerede ordninger

Offentligt administrerede ordninger er ikke omfattet af PBL § 53 A eller PBL § 53 B.

Se SKM2001.159.LSR. I denne sag udtalte Landsskatteretten, at PBL § 53 A antages kun at angå ordninger oprettet i private forsikringsselskaber og lignende og ikke offentligt administrerede ordninger."

Den juridiske vejledning, C.A.10.4.2.7, Den usymmetriske beskatningsregel i SL § 4, litra c og beskatningsreglen i SL § 5 litra b

"(…)

Beskatning af løbende udbetalinger efter SL § 4 litra c

Den skattepligtige indkomst, der omtales her, er den, der bl.a. i SL § 4 litra c omtales som: "pension, livrente, overlevelsesrente, aftægt og deslige". Se SL § 4.

Bestemmelsen er en opsamlingsbestemmelse.

Skattepligten efter SL § 4 litra c gælder, selvom retten til ydelserne er tilvejebragt gennem tidligere indbetalinger, der ikke har været fradrag for.

Skattepligten omfatter efter ordlyden og sammenhængen med SL § 5 litra b udbetalinger i form af løbende ydelser.

Ydelser i form af ratevis udbetaling af en kapital over en i forvejen aftalt tidsperiode - uanset om den umiddelbart berettigede er i live eller ej - er ikke omfattet af bestemmelsen, men er skattefri efter SL § 5 litra b.

Skattefrihed af kapitaludbetalinger efter SL § 5, litra b

Den skattepligtige indkomst omfatter ikke "udbetaling af livsforsikring, brandforsikringer og deslige". Se SL § 5, litra b.

Bestemmelsen er, ligesom SL § 4, litra c, en opsamlingsbestemmelse.

Bestemmelsen omfatter efter praksis bl.a.:

- Engangsudbetalinger fra renteforsikring eller lignende

- Bonusudbetalinger

- Engangsudbetalinger i forbindelse med ophævelse af en pensionsordning med løbende udbetalinger, fx udtrædelsesgodtgørelse fra en pensionskasse.

Beskatning af afkast

Afkastet på ordninger, der behandles efter reglerne i statsskatteloven, er efter praksis skattefrit. Afkastet har dog indflydelse på størrelsen af de løbende udbetalinger eller kapitaludbetalingen.

Ordninger, som reglerne anvendes på

Statsskattelovens regler omfatter bl.a. følgende ordninger:

- Udenlandske pensionskasseordninger, der er oprettet før den 18. februar 1992 og ikke i tide er valgt beskattet efter reglerne i PBL § 53 A eller PBL § 53 B

- Pensionsordninger, der ikke anses for omfattet af begreberne livsforsikringer og pensionskasseordninger i PBL § 53 A og PBL § 53 B, eksempelvis en pensionsreserve opbygget i udlandet efter de dér gældende regler, som indestår i personens virksomhed

- Syge- og ulykkesforsikringer, der ikke ejes af den forsikrede

- Offentligt administrerede ordninger, der udbetaler løbende livsbetingede ydelser, jf. SKM2001.159.LSR.

Se også

Afsnit C.A.10.4.2.2.1 om reglerne i statsskattelovens § 4, litra c, og § 5, litra b.

(…)"

Spørgsmål 2

Lovgrundlag

Bekendtgørelse 1974-10-31 nr. 117 af overenskomst af 23. november 1973 med Schweiz til undgåelse af dobbeltbeskatning vedrørende skatter af indkomst og formue som ændret ved bkg (c) 1978-02-06 nr. 37, L 1997-06-10 nr. 441, BKI 1998-01-27 nr. 2 og BKI 2010-12-05 nr. 64

Artikel 23

Metoder til ophævelse af dobbeltbeskatning

I Danmark skal dobbeltbeskatning undgås således:

a) Medmindre bestemmelserne i litra c) medfører andet, skal Danmark i tilfælde hvor en person, der er hjemmehørende i Danmark, oppebærer indkomst eller ejer formue, som ifølge bestemmelserne i denne overenskomst kan beskattes i Schweiz

(i) indrømme fradrag i den pågældende persons indkomstskat med et beløb svarende til den indkomstskat, som er betalt i Schweiz;

(ii) indrømme fradrag i den pågældende persons formueskat med et beløb svarende til den formueskat, som er betalt i Schweiz;

b) fradragsbeløbet skal imidlertid ikke i noget tilfælde kunne overstige den del af indkomstskatten eller formueskatten, beregnet uden sådant fradrag, der kan hen føres til den indkomst eller til den formue, som kan beskattes i Schweiz;

c) i tilfælde hvor en person, der er hjemmehørende i Danmark, oppebærer indkomst eller ejer formue, som ifølge bestemmelserne i denne overenskomst kun kan be skattes i Schweiz, kan Danmark medregne denne indkomst eller formue i beskatningsgrundlaget, men skal i skatten af indkomsten eller formuen fradrage den del af indkomstskatten, henholdsvis formueskatten, som kan henføres til den indkomst, der hidrører fra Schweiz, eller den formue, der ejes i Schweiz.

Praksis

Den juridiske vejledning 2023-2, C.F.9.2.18.4.2, Schweiz - gennemgang af DBO’en

"Artikel 23: Metoder til ophævelse af dobbeltbeskatning

Artiklen er ændret ved protokol af 11. marts 1997, artikel 7 og ved protokol af 21. august 2009, artikel VI.

Artiklen afviger fra OECD's modeloverenskomst.

Danmark giver almindelig creditlempelse på skat af indkomst, som Schweiz kan beskatte efter DBO'en. Se artikel 23, stk. 1, litra a og b.

Hvis indkomsten efter DBO'en kun kan beskattes i Schweiz, lempes skatten efter metoden exemption med progression. Indkomsten medregnes i beskatningsgrundlaget, og skatten nedsættes med den del af skatten, som svarer til den indkomst, der stammer fra Schweiz. Se artikel 23, stk. 1, litra c.

Schweiz giver som hovedregel lempelse efter metoden exemption med progression. Se artikel 23, stk. 2, litra a.

Skat på udbytte, der udbetales fra et dansk selskab til en person eller et selskab, der er hjemmehørende i Schweiz, lempes dog efter særlige creditregler. Se artikel 23, stk. 2, litra b."

Spørgsmål 3

Lovgrundlag

Pensionsbeskatningsloven, jf. lovbekendtgørelse nr. 1327 af 10. september 2020 om beskatningen af pensionsordninger m.v.

Pensionsbeskatningslovens § 4, stk. 1

Forsikringer som nævnt i § 2, nr. 4, skal være oprettet i livsforsikringsselskaber, der

1) har hjemsted her i landet eller udøver livsforsikringsvirksomhed her i landet gennem et fast driftssted, og som har Finanstilsynets tilladelse til at drive livsforsikringsvirksomhed her i landet,

2) efter tilladelse i et andet land inden for Den Europæiske Union eller i et land, som Fællesskabet har indgået aftale med på det finansielle område, udøver livsforsikringsvirksomhed her i landet gennem et fast driftssted, jf. § 30, stk. 1, 4 og 7-10, i lov om finansiel virksomhed, eller

3) 26 har hjemsted i et andet land inden for EU/EØS og i dette land har tilladelse til at drive livsforsikringsvirksomhed, og som told- og skatteforvaltningen har godkendt.

Pensionsbeskatningslovens § 8, stk. 1, nr. 1

En rateforsikring i pensionsøjemed skal indeholde bestemmelser om, at forsikringssummen udbetales i lige store rater over mindst 10 år, jf. dog stk. 3, § 15 B, stk. 4, og § 41, stk. 1, nr. 3, og at rater, der kommer til udbetaling, medens forsikrede lever, tilfalder ham. Endvidere skal følgende betingelser være opfyldt:

1. Policen skal være oprettet i et livs- eller pensionsforsikringsselskab, der har hjemsted her i landet eller udøver livsforsikringsvirksomhed her i landet gennem et fast driftssted, og som har Finanstilsynets tilladelse til at drive livsforsikringsvirksomhed her i landet, i et livs- eller pensionsforsikringsselskab, der har tilladelse i et land inden for EU eller lande, som Fællesskabet har indgået aftale med på det finansielle område, og udøver livsforsikringsvirksomhed her i landet gennem et fast driftssted, jf. § 30, stk. 1, 4 og 7-10, i lov om finansiel virksomhed, eller i et livs- eller pensionsforsikringsselskab, der har hjemsted i et andet land inden for EU/EØS og her har tilladelse til at drive livsforsikringsvirksomhed, og som told- og skatteforvaltningen har godkendt.

Pensionsbeskatningslovens § 10, stk. 1, nr. 1

En kapitalforsikring i pensionsøjemed skal opfylde følgende betingelser:

1. Policen skal være oprettet i et livs- eller pensionsforsikringsselskab, der har hjemsted her i landet eller udøver livsforsikringsvirksomhed her i landet gennem et fast driftssted, og som har Finanstilsynets tilladelse til at drive livsforsikringsvirksomhed her i landet, i et livs- eller pensionsforsikringsselskab, der har tilladelse i et land inden for EU eller lande, som Fællesskabet har indgået aftale med på det finansielle område, og udøver livsforsikringsvirksomhed her i landet gennem et fast driftssted, jf. § 30, stk. 1, 4 og 7-10, i lov om finansiel virksomhed, eller i et livs- eller pensionsforsikringsselskab, der har hjemsted i et andet land inden for EU/EØS og her har tilladelse til at drive livsforsikringsvirksomhed, og som told- og skatteforvaltningen har godkendt.

Pensionsbeskatningslovens § 53 A

Reglerne i stk. 2-5 gælder for

1) livsforsikring, der ikke omfattes af kapitel 1,

2) livsforsikring, der opfylder betingelserne i kapitel 1, men hvor forsikringens ejer ved ordningens oprettelse har givet afkald på beskatning efter reglerne i afsnit I,

3) pensionskasseordning, der ikke omfattes af kapitel 1,

4) pensionskasseordning, der opfylder betingelserne i kapitel 1, men hvor den pensionsberettigede ved ordningens oprettelse har givet afkald på beskatning efter reglerne i afsnit I,

5) syge- og ulykkesforsikring, der ejes af den forsikrede,

6) livsforsikring, der omfattes af nr. 1, eller pensionskasseordning, der omfattes af nr. 3, men som er stillet til sikkerhed for et løfte om pension (pensionstilsagn) afgivet over for en direktør eller dennes efterladte i forbindelse med et ansættelsesforhold, samt garantiforsikring el. lign., som er oprettet med en direktør eller dennes efterladte som berettiget til ydelser fra forsikringen som sikkerhed for et tilsvarende løfte om pension,

7) pensionsordning oprettet i pengeinstitutter eller kreditinstitutter, der ikke omfattes af kapitel 1,

8) pensionsordning oprettet i pengeinstitut eller kreditinstitut, der opfylder betingelserne i kapitel 1, men hvor kontohaveren ved ordningens oprettelse har givet afkald på beskatning efter reglerne i afsnit I, og

9) pensionsordning, som har været godkendt af told- og skatteforvaltningen efter § 15 D, i det omfang pensionsordningen ikke omfattes af § 53 B.

Stk. 2. (…)

Stk. 3. (…)

Stk. 4. (…)

Stk. 5.Udbetalinger fra pensionsordninger m.v. som nævnt i stk. 1 til den personkreds, der er nævnt i § 55, 1. pkt., og som svarer til indbetalinger på ordningen, som der ved opgørelsen af ejerens skattepligtige indkomst har været hel eller delvis fradrags- eller bortseelsesret for her i landet eller i udlandet, medregnes til den skattepligtige indkomst. Dog medregnes udbetalinger fra ordninger svarende til danske kapitalforsikringer og opsparinger i pensionsøjemed med 75 pct., når udbetalingen efter betingelserne i ordningen sker samlet, efter at ejeren har nået pensionsudbetalingsalderen, ved ejerens invaliditet, ved indtrådt livstruende sygdom hos ejeren eller ved ejerens død. Ved beskatning efter 1. pkt. finder § 20, stk. 6, tilsvarende anvendelse. Arbejdsgiverens udbetalinger i henhold til et løfte om pension, jf. stk. 1, nr. 6, medregnes ikke ved opgørelsen af den skattepligtige indkomst, i den udstrækning de foretagne indbetalinger modsvarer sikkerhedsstillelsen eller den tidligere sikkerhedsstillelse.

Stk. 6.(…)

Pensionsbeskatningslovens § 53 B

Uanset § 53 A gælder reglerne i stk. 4-6 for livsforsikringer som nævnt i § 53 A, stk. 1, nr. 1, pensionskasseordninger som nævnt i § 53 A, stk. 1, nr. 3, og syge- og ulykkesforsikringer som nævnt i § 53 A, stk. 1, nr. 5, hvis betingelserne i stk. 2 og 3 er opfyldt. Tilsvarende gælder udenlandske pensionsordninger oprettet i pengeinstitutter.

Stk. 2.Pensionsordningen m.v. som nævnt i stk. 1 skal være oprettet, mens forsikringstageren eller den pensionsberettigede ikke var skattepligtig efter kildeskattelovens § 1, eller mens den pågældende var skattepligtig efter kildeskattelovens § 1, men efter bestemmelserne i en dobbeltbeskatningsoverenskomst var hjemmehørende i en fremmed stat, på Færøerne eller i Grønland.

Stk. 3.Samtlige indbetalinger til pensionsordningen m.v. som nævnt i stk. 1, som er foretaget i den periode, hvor forsikringstageren eller den pensionsberettigede ikke var skattepligtig til respektive hjemmehørende i Danmark, skal være fradraget i positiv skattepligtig indkomst i overensstemmelse med skattelovgivningen i den stat, hvor forsikringstageren eller den pensionsberettigede var skattepligtig respektive hjemmehørende på indbetalingstidspunktet eller skal være foretaget af en arbejdsgiver, således at indbetalingerne i overensstemmelse med skattelovgivningen i den stat, hvor forsikringstageren eller den pensionsberettigede var skattepligtig respektive hjemmehørende på indbetalingstidspunktet, ikke er medregnet ved opgørelsen af den pågældendes skattepligtige indkomst.

Stk. 4.(…)

Stk. 5.(…)

Stk. 6. (…)

Praksis

Den juridiske vejledning 2023-2, C.A.10.4.2.3.2.2, Livsforsikring, der ikke opfylder betingelserne for fradragsret/bortseelsesret for præmier og bidrag (PBL § 53 A, stk. 1, nr. 1)

"(…)

Hvornår er livsforsikringen omfattet af PBL § 53 A, stk. 1, nr. 1?

PBL § 53 A, stk. 1, nr. 1, omfatter livsforsikring, der ikke omfattes af PBL kapitel 1.

Betingelserne for at være omfattet af reglerne i kapitel 1 om fradrags-/bortseelsesret for indbetaling af præmier til en forsikringsordning fremgår af PBL kapitel 1, § 4, stk. 1, § 8, stk. 1, nr. 1, og § 10, stk. 1, nr. 1. Betingelserne er behandlet i C.A.10.2.1.1, C.A.10.2.2.1 og C.A.10.2.5.1.

Er en eller flere af betingelserne for at være omfattet af kapitel 1 ikke opfyldt, er forsikringen som udgangspunkt i stedet omfattet af PBL § 53 A, stk. 1, nr. 1.

Bestemmelsen omfatter alle former for livsforsikringer, fx pensionsordninger med løbende udbetalinger, rateforsikringer og kapitalforsikringer forudsat, at de er

- oprettet den 18. februar 1992 eller senere, eller er

- oprettet før den 18. februar 1992, men ejeren inden den 1. januar 2006 eller i forbindelse med ejerens tilflytning til Danmark og indtræden af fuld skattepligt til Danmark har valgt eller vælger at blive beskattet efter PBL § 53 A, jf. lov nr. 1388 af 20. december 2004 om ændring af forskellige skattelove, § 5, nr. 2.

(…)"

Den juridiske vejledning 2023-2, afsnit C.A.10.4.2.4.3, Ordninger omfattet af reglen i PBL § 53 B

"(…)

Krav til oprettelsen og præmien/bidraget

For at være omfattet af PBL § 53 B skal

- ordningen være oprettet, mens forsikringstageren ikke var fuldt skattepligtig til Danmark, eller mens forsikringstageren var fuldt skattepligtig til Danmark, men efter bestemmelserne i en dobbeltbeskatningsoverenskomst var hjemmehørende i en fremmed stat, på Færøerne eller i Grønland, jf. PBL § 53 B, stk. 2

- præmier eller indbetalinger til ordningen rent faktisk være fratrukket fuldt ud i positiv indkomst i den stat, hvor forsikringstageren eller den pensionsberettigede var skattepligtig til på indbetalingstidspunktet i overensstemmelse med skattelovgivningen dér. Forsikringstageren eller den pensionsberettigede skal derfor have en positiv skattepligtig indkomst i det land, hvor indbetalingen til livsforsikringen foretages, der mindst svarer til indbetalingen.

- præmier eller indbetalinger til ordninger oprettet i et ansættelsesforhold ikke være medregnet i den forsikredes skattepligtige indkomst på indbetalingstidspunktet i overensstemmelse med den pågældende stats skattelovgivning. Se § PBL 53 B, stk. 3.

Skatteyderen skal dokumentere, at betingelserne er opfyldt.

Se også

Se også afsnit C.A.10.4.2.4.1 om historik.

Hvis fradragsretten eller bortseelsesretten er begrænset efter de udenlandske beskatningsregler, er betingelserne i PBL § 53 B ikke opfyldt, fordi det er et krav, at samtlige indbetalinger er fragået den skattepligtige indkomst. Bestemmelsen gælder derfor ikke, og ordningen er i så fald omfattet af PBL § 53 A. Se hertil SKM2021.668.SR.

Det er uden betydning om fradraget/bortseelsen har været foretaget ved opgørelsen af den skattepligtige indkomst i det land, hvor ordningen er oprettet, eller ved opgørelsen af den skattepligtige indkomst i et andet land, fx. det land, hvor den forsikrede har haft bopæl.

(…)"

Spørgsmål 4

Lovgrundlag

Pensionsbeskatningsloven, jf. lovbekendtgørelse nr. 1327 af 10. september 2020 om beskatningen af pensionsordninger m.v.

Pensionsbeskatningslovens § 53 A, stk. 3

Ved opgørelsen af den skattepligtige indkomst medregnes afkastet af pensionsordninger som nævnt i stk. 1. Indkomstskattepligten påhviler ejeren, den pensionsberettigede eller den eller dem, der efter ejerens eller den første pensionsberettigedes død er berettiget til udbetalinger af eller fra ordningen. I tilfælde omfattet af stk. 1, nr. 6, påhviler indkomstskattepligten den pågældende direktør eller den eller dem, der efter direktørens død er berettiget til udbetalinger af eller fra ordningen. Afkastet opgøres efter §§ 3-5 i pensionsafkastbeskatningsloven, jf. dog 6. pkt. Efter pensionsafkastbeskatningslovens § 4, stk. 1, 1. pkt., skal dog alene medregnes forskellen mellem værdien af forsikringens depot ved indkomstårets udgang korrigeret efter § 4, stk. 3, og værdien af forsikringens depot ved indkomstårets begyndelse korrigeret efter § 4, stk. 4. Hvis pensionsudbyderen ikke opgør afkastet efter 4. og 5. pkt., kan afkastet i stedet opgøres som forskellen mellem på den ene side ordningens kapitalværdi ved indkomstårets udgang med tillæg af udbetalinger i årets løb og på den anden side ordningens kapitalværdi ved indkomstårets begyndelse med tillæg af indbetalinger i årets løb. Valget mellem opgørelse af afkastet efter 4. og 5. pkt. eller 6 pkt. er bindende for efterfølgende indkomstår. I indkomstår, hvor skattepligten indtræder eller ophører, er indkomståret den del af kalenderåret, hvori skattepligten har bestået. Ved opgørelsen af afkast på en livsforsikring eller en pensionskasseordning, der i løbet af indkomståret stilles til sikkerhed for et løfte om pension (pensionstilsagn) afgivet over for en direktør eller dennes efterladte i forbindelse med et ansættelsesforhold, jf. stk. 1, nr. 6, eller hvor sikkerhedsstillelsen ophører, træder værdien af forsikringens depot på tidspunktet for sikkerhedsstillelsen henholdsvis ophøret i stedet for værdien af forsikringens depot ved indkomstårets begyndelse henholdsvis udgang. 6. og 7. pkt. finder tilsvarende anvendelse. Er der efter 2. pkt. flere berettigede, fordeles det opgjorte afkast efter forholdet mellem de pågældendes andele af indeståendet på ordningen ved indkomstårets udgang. Et negativt afkast af en ordning kan kun modregnes i det pågældende indkomstårs og de følgende indkomstårs positive afkast af samme ordning. Et negativt afkast kan kun fremføres til et senere indkomstår, hvis det ikke kan rummes i positivt afkast i et tidligere indkomstår. Udbetalinger fra pensionsordninger m.v. som nævnt i stk. 1 til dækning af beskatningen af det løbende afkast medregnes ikke til den skattepligtige indkomst. Udbetaling af beløb til dækning af skatten skal foretages senest året efter det år, hvori afkastet er optjent.

Personskatteloven, jf. lovbekendtgørelse nr. 1284 af 14. juni 2021 om indkomstskat for personer m.v.

Personskattelovens § 4, stk. 1, nr. 13

Kapitalindkomst omfatter det samlede nettobeløb af

(…)

13) afkast efter pensionsbeskatningslovens § 53 A, stk. 3,

(…)

Praksis

Den juridiske vejledning 2023-2, C.A.10.4.2.7, Den usymmetriske beskatningsregel i SL § 4, litra c og beskatningsreglen i SL § 5 litra b

"(…)

Beskatning af løbende udbetalinger efter SL § 4 litra c

Den skattepligtige indkomst, der omtales her, er den, der bl.a. i SL § 4 litra c omtales som: "pension, livrente, overlevelsesrente, aftægt og deslige". Se SL § 4.

Bestemmelsen er en opsamlingsbestemmelse.

Skattepligten efter SL § 4 litra c gælder, selvom retten til ydelserne er tilvejebragt gennem tidligere indbetalinger, der ikke har været fradrag for.

Skattepligten omfatter efter ordlyden og sammenhængen med SL § 5 litra b udbetalinger i form af løbende ydelser.

Ydelser i form af ratevis udbetaling af en kapital over en i forvejen aftalt tidsperiode - uanset om den umiddelbart berettigede er i live eller ej - er ikke omfattet af bestemmelsen, men er skattefri efter SL § 5 litra b.

Skattefrihed af kapitaludbetalinger efter SL § 5, litra b

Den skattepligtige indkomst omfatter ikke "udbetaling af livsforsikring, brandforsikringer og deslige". Se SL § 5, litra b.

Bestemmelsen er, ligesom SL § 4, litra c, en opsamlingsbestemmelse.

Bestemmelsen omfatter efter praksis bl.a.:

- Engangsudbetalinger fra renteforsikring eller lignende

- Bonusudbetalinger

- Engangsudbetalinger i forbindelse med ophævelse af en pensionsordning med løbende udbetalinger, fx udtrædelsesgodtgørelse fra en pensionskasse.

Beskatning af afkast

Afkastet på ordninger, der behandles efter reglerne i statsskatteloven, er efter praksis skattefrit. Afkastet har dog indflydelse på størrelsen af de løbende udbetalinger eller kapitaludbetalingen.

Ordninger, som reglerne anvendes på

Statsskattelovens regler omfatter bl.a. følgende ordninger:

- Udenlandske pensionskasseordninger, der er oprettet før den 18. februar 1992 og ikke i tide er valgt beskattet efter reglerne i PBL § 53 A eller PBL § 53 B

- Pensionsordninger, der ikke anses for omfattet af begreberne livsforsikringer og pensionskasseordninger i PBL § 53 A og PBL § 53 B, eksempelvis en pensionsreserve opbygget i udlandet efter de dér gældende regler, som indestår i personens virksomhed

- Syge- og ulykkesforsikringer, der ikke ejes af den forsikrede

- Offentligt administrerede ordninger, der udbetaler løbende livsbetingede ydelser, jf. SKM2001.159.LSR.

Se også

Afsnit C.A.10.4.2.2.1 om reglerne i statsskattelovens § 4, litra c, og § 5, litra b.

(…)"

Den juridiske vejledning 2023-2, C.F.8.2.2.21.1, Indkomster omfattet af artikel 21

"(…)

Pensionsordninger

(…)

Afkast der overføres fra pensionsinstituttet mv. til den enkelte persons pensionsdepot er omfattet af modeloverenskomstens artikel 21. Se også afsnit C.G.3.3.4.1 om beskatning af pensionsafkast. Se også SKM2019.113.SR om beskatning af nogle konkrete amerikanske IRA-pensionsordninger. Se desuden SKM2021.350.SR, SKM2021.351.SR, SKM2021.668.SR, SKM2022.248.SR

og SKM2022.313.SR som også omhandlede amerikanske pensionsordninger.

(…)"

Den juridiske vejledning 2023-2, C.F.8.2.2.21.2, Beskatningsretten til andre indkomster

"Kun det land, hvor modtageren af en indkomst, der er omfattet af modeloverenskomstens artikel 21 er hjemmehørende, kan beskatte indkomsten. Se modeloverenskomstens artikel 21, stk. 1.

Bopælslandet har altså beskatningsretten alene, og det andet land må ikke beskatte sådan indkomst. Dette har navnlig betydning, når en person er fuldt skattepligtig i begge lande efter deres interne regler (dobbeltdomicileret). Se modeloverenskomstens artikel 4 og afsnit C.F.8.2.2.4.1.2 og C.F.8.2.2.4.2.2 om dobbeltdomicil for henholdsvis fysiske og juridiske personer.

Det land (kildelandet), hvor personen ikke anses for hjemmehørende efter modeloverenskomstens artikel 4, må ikke beskatte indkomsten. Det gælder både for indkomst, der hidrører fra dette land, og indkomst, der hidrører fra et tredjeland.

(…)"