Spørgsmål

- Kan SKAT bekræfte, at betingelserne for at gennemføre en skattefri fusion mellem følgende selskaber er opfyldt, hvis fusionen gennemføres med regnskabs- og skattemæssig virkning fra 1. januar i vedtagelsesåret, og hvis ombytningsforholdet fastsættes ud fra de regnskabsmæssige værdier ifølge seneste årsrapporter for de respektive selskaber:

H1 ApS og H5 ApS med H1 ApS som modtagende selskab

H2 ApS og H6 ApS med H2 ApS som modtagende selskab

H3 ApS og H7 ApS med H3 ApS som modtagende selskab?

- Kan SKAT bekræfte, at betingelserne for at gennemføre en skattefri fusion mellem H4 ApS og H9 ApS med H4 ApS som modtagende selskab er opfyldt, hvis fusionen gennemføres med regnskabsmæssig virkning fra 1. januar i fusionsåret, og hvis ombytningsforholdet fastsættes ud fra regnskabsmæssige værdier ifølge seneste årsrapport før fusionen?

- Hvis SKAT ikke kan svare bekræftende til spørgsmål 1 eller 2, kan SKAT så bekræfte, at det vil ændre SKATs svar, hvis fusionen sker til handelsværdier, opgjort på grundlag de regnskabsmæssige værdier ifølge seneste årsrapporter reguleret for goodwill opgjort efter TS-cirkulære 2000-10 og hvor ejendommene sættes til senest offentlige ejendomsværdier, begge dele korrigeret for udskudt skat, jf. bilag x der viser handelsværdierne, hvis fusionen vedtages med regnskabsmæssig tilbagevirkende kraft til 1. januar 2015?

- Kan SKAT bekræfte, at den skattemæssige fusionsdato for fusionen mellem H4 ApS og H9 ApS vil svare til vedtagelsesdatoen, jf. fusionsskattelovens § 5, stk. 3 og at dette medfører at der skal udarbejdes delårsopgørelse for perioden fra 1. januar i fusionsåret til vedtagelsesdatoen for H9 ApS?

- Kan SKAT bekræfte, at de påtænkte fusioner ikke udløser underskudsbegrænsning ifølge selskabsskattelovens § 12 D for H8 ApS, som er et selskab i modtagende del af koncernen, jf. at ejerkredsen ikke ændres som følge af fusionen?

- Kan SKAT bekræfte, at tilskud ydet efter fusionen fra H4 ApS til H8 ApS vil kunne anses for et skattefrit koncerntilskud, jf. selskabsskattelovens § 31 D?

Svar

- Ja

- Ja

- Bortfalder

- Ja

- Ja

- Ja

Beskrivelse af de faktiske forhold

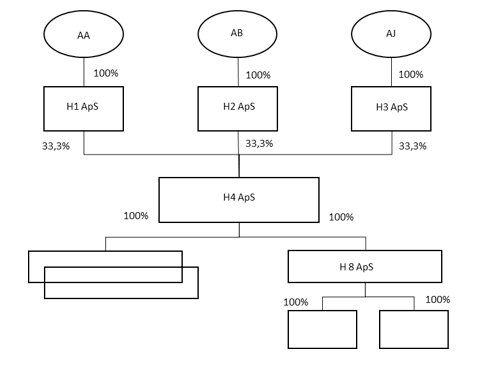

AA, AB og AJ ejer hver et holdingselskab, henholdsvis H1 ApS, H2 ApS og H3 ApS.

H1 ApS, H2 ApS og H3 ApS ejer med 33,33 % hver H4 ApS, der ejer 100 % af H8 ApS. Derudover ejer H8 ApS og H4 ApS en række andre selskaber.

H8 ApS har på nuværende tidspunkt ingen aktivitet, men har et uudnyttet skattemæssigt underskud.

Strukturen i koncernen ser således ud:

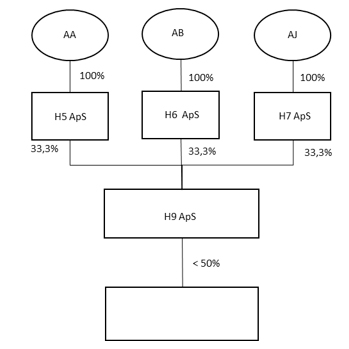

AA, AB og AJ ejer derudover yderligere tre holdingselskaber i en anden koncern, navnlig H5 ApS, H6 ApS og H7 ApS.

Denne ser således ud:

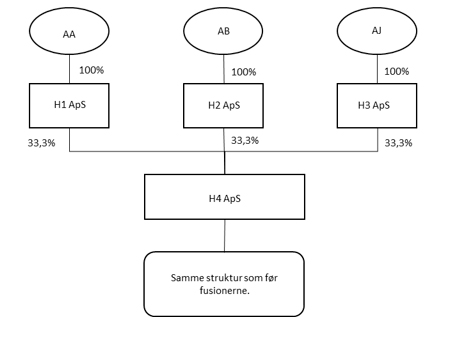

For at forsimple koncernstrukturen og for at samle aktiviteterne og investeringerne under samme fælles holdingselskab, påtænkes det først at fusionere holdingselskaberne, således at H1 ApS fusioneres med H5 ApS, H2 ApS med H6 ApS og H3 ApS med H7 ApS, således at henholdsvis H1 ApS, H2 ApS og H3 ApS bliver de modtagende selskaber.

Efter fusionen af de personligt ejede holdingselskaber, påtænkes det at fusionere de fælles holdingselskaber, H4 ApS med H9 ApS, med H4 ApS som modtagende selskab.

Alle fusionerne vil ske regnskabsmæssigt med tilbagevirkende kraft til 1. januar i fusionsåret, således at den regnskabsmæssige fusionsdato bliver sammenfaldende med skæringsdatoen for de modtagende selskabers regnskabsår, jf. fusionsskattelovens § 5, stk. 1.

Koncernstrukturen vil efter fusionen se ud som følger:

Parterne ønsker at fastsætte ombytningsforholdet ved fusionerne ud fra de regnskabsmæssige værdier ifølge de årsrapporter, der er udarbejdet før fusionen, dog handelsværdierne, hvis dette efter SKATs opfattelse er et krav for at fusionerne kan gennemføres skattefrit efter fusionsskatteloven.

Vederlagene ved fusionerne vil udelukkende bestå i anparter i modtagende selskaber.

Efter fusionen er det hensigten, at der vil blive ydet et skattefrit tilskud efter selskabsskattelovens § 31 D fra H4 Aps til H8 ApS, hvorefter H8 ApS vil etablere ny aktivitet.

Spørgers opfattelse og begrundelse

Vedrørende spørgsmål 1 - 4: Skattefri fusion

Efter skattemæssig praksis er det som udgangspunkt en betingelse for at gennemføre en fusion skattefrit, at ombytningsforholdet fastsættes ud fra handelsværdier.

Dog accepteres det, at ombytningsforholdet fastsættes ud fra de regnskabsmæssige værdier ifølge senest offentliggjorte årsrapporter, hvis der hverken kan opnås skattemæssige fordele eller ske formueforrykkelse mellem aktionærkredsen ved at fravige kravet om handelsværdi.

Da der ikke påhviler ejertidsnedslag på nogen af anparterne, og da ejerforholdet ikke forrykkes ved fusionerne, er det parternes opfattelse, at samtlige fusioner kan gennemføres til regnskabsmæssige værdier.

Kan SKAT ikke godkende de regnskabsmæssige værdier som grundlag for fastsættelse af ombytningsforholdet, er parterne indstillet på ombytte ud fra handelsværdier, der påtænkes fastsat ud fra senest offentliggjorte årsrapporter for koncernselskaberne, hvor der alene korrigeres for goodwill efter retningslinjerne i TS-cirkulære 2000-10 og værdierne af ejendomme idet disse vil blive fastsat til senest offentliggjorte værdier, samt udskudt skat.

For de personejede holdingselskaber er det min opfattelse, at den skattemæssige fusionsdato bliver sammenfaldende med den regnskabsmæssige fusionsdato, da ingen af selskaberne før eller efter fusionen indgår i en sambeskatning.

Det betyder efter min opfattelse, at fusionen af de personejede holdingselskaber, jf. spørgsmål 1 skal ske med tilbagevirkende kraft til 1. januar i vedtagelsesåret i både regnskabs- og skattemæssig henseende, jf. fusionsskattelovens § 5, stk.1. Der skal herefter ikke udarbejdes delårsopgørelse i nogle af de personejede holdingselskaber.

For så vidt angår fusionen mellem H4 og H9 er konsekvensen heraf, at H9 fra og med vedtagelsesdatoen indtræder i sambeskatningen i H4-koncernen. Der er dermed tale om at ikke-sambeskattet selskab, H9 indtræder i en sambeskatningskreds ved vedtagelsen af fusionen.

Det betyder efter min opfattelse, at der skal udarbejdes delårsopgørelser for H9 omfattende perioden 1. januar - vedtagelsesdatoen for det indkomstår, hvor fusionen vedtages, jf. selskabsskattelovens § 31, stk. 5, jf. fusionsskattelovens § 5, stk. 3.

Jeg skal anmode SKAT om at bekræfte at fusionerne kan gennemføres skattefrit og med ombytningsforhold svarende til værdierne i de seneste årsrapporter, og at fusionsdatoer og delårsopgørelse skal ske som beskrevet ovenfor.

Vedrørende spørgsmål 5: Skattemæssigt underskud

H8 ApS har et uudnyttet skattemæssigt underskud, men har på nuværende tidspunkt ingen aktivitet.

Efter fusionerne er det hensigten at der indskydes ny kapital i H8 ApS med henblik på at etablere ny aktivitet i selskabet. Indskuddet vil ske med midler fra H4 ApS.

Efter selskabsskattelovens § 12 D begrænses adgangen til at udnytte underskud fra tidligere år, når mere end 50 % af et selskabs aktier eller stemmerettigheder ved begyndelsen af underskudsåret ejes af andre aktionærer end ved udgangen af det år, hvor underskuddet skal udnyttes.

Det følger af bestemmelsen, at der ved vurderingen af om der er sket ejer- eller stemmeskifte ses igennem selskaber, som ejer mere end 25 % af underliggende selskaber. Her anses aktionærerne i moderselskabet for at være aktionærer i det underliggende selskab med den andel, som moderselskabet ejer, jf. uddrag fra Juridisk Vejledning, afsnit C.D.2.4.5.2.2:

"Hvis et selskab, der er omfattet af SEL § 1, stk. 1, nr. 1, 2 eller 4, eller et tilsvarende selskab mv., der er omfattet af SEL § 2 A, stk.1, ejer 25 pct. eller derover (moderselskabet eller moderforeningen) af aktiekapitalen i et andet selskab (datterselskabet eller af andelene i en anden forening, datterforeningen) anses ikke moderselskabet eller moderforeningen, men aktionærerne i moderselskabet eller deltagerne i moderforeningen ved anvendelsen af SEL § 12 D, stk. 5, for at eje aktierne i datterselskabet eller andelene i datterforeningen efter deres forholdsmæssige andel af moderselskabets aktiekapital eller af moderforeningens andele. Tilsvarende anses aktionærerne i moderselskabet for at råde over stemmeværdien i datterselskabet efter deres forholdsmæssige andel af stemmeværdien i moderselskabet."

Der gælder altså et transparensprincip, hvorefter der ved afgørelsen af ejerkredsen ses igennem selskaber, der ejer mere end 25 % af kapitalen i de underliggende selskaber. Således skydes moderselskabet ud som aktionær og i stedet anses aktionærerne i moderselskabet som aktionærer i datterselskabet.

Inden fusionerne er AA, AB og AJ de ultimative ejere med hver en tredjedel af samtlige kapitalandele ejet af de to koncernen, da deres holdingselskaber og fælles selskaber ejere mere end 25 % af de underliggende selskaber, herunder H8 ApS. Ejerforholdet til samtlige kapitalandele forrykkes ikke som følge af fusionerne, og samtlige kapitalandele i de to koncerner er dermed også efter fusionen ejet med en tredjedel af hver af AA, AB og AJ

Dette betyder efter min opfattelse, at fusionerne ikke medfører ejerskifte i selskabsskattelovens § 12 D's forstand.

Efter min opfattelse er der dermed ikke grundlag for at begrænse underskudsfremførslen i H8 ApS efter § 12 D som følge af fusionen.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at betingelserne for at gennemføre en skattefri fusion mellem følgende selskaber er opfyldt, hvis fusionen gennemføres med regnskabs- og skattemæssig virkning fra 1. januar i vedtagelsesåret, og hvis ombytningsforholdet fastsættes ud fra de regnskabsmæssige værdier ifølge seneste årsrapporter for de respektive selskaber:

a) H1 ApS og H5 ApS med H1 ApS som modtagende selskab,

b) H2 ApS og H6 ApS med H2 ApS som modtagende selskab,

c) H3 ApS og H7 ApS med H3 ApS som modtagende selskab.

Begrundelse

SKAT har i det følgende lagt til grund, at der i relation til spørgsmål 1 ikke er forskel på fakta i de tre påtænkte fusioner. SKATs begrundelse er derfor behandlet samlet for de tre fusioner nedenfor.

Fusionsdato

For at fusionen kan anses for at være skattefri er det en betingelse, at den skattemæssige fusionsdato er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår, således at der ikke opstår perioder, hvor de fusionerede selskaber ikke beskattes, jf. fusionsskattelovens § 5, stk. 1.

Hvis der ved fusionen sker ophør eller etablering af koncernforbindelse anvendes tidspunktet for ophøret henholdsvis etableringen af koncernforbindelsen uanset stk. 1 som skattemæssig fusionsdato for selskabet, jf. fusionsskattelovens § 5, stk. 3.

For at fusionsskattelovens § 5, stk. 3 finder anvendelse kræver det, at et af selskaberne på et tidspunkt i indkomståret har tilhørt en koncern, jf. selskabsskattelovens § 31 C og at selskabet har deltaget i en sambeskatning.

I den konkrete situation er alle de deltagende selskaber 100% ejet af fysiske personer og hvert selskab ejer 33,3% af anparterne i underliggende selskaber (begge dele gælder både før og efter fusionen), således at de ikke på noget tidspunkt tilhører en koncern og dermed heller ikke er en del af en sambeskatning.

Når 2 uafhængige ikke koncernselskaber fusionerer, anses der ikke for etableret koncernforbindelse. Det indskydende selskab hverken indtræder eller udtræder af en koncern og fusionen kan derfor ske med en tilbagevirkende kraft og uden delårsopgørelse.

Det er oplyst at fusionen vil blive gennemført med skattemæssig og regnskabsmæssig virkning fra den 1. januar i vedtagelsesåret (svarende til det modtagende selskabs regnskabsår). Betingelsen i fusionsskattelovens § 5, stk. 1, vil dermed være opfyldt.

Fusionsvederlag

Det er en betingelse for beskatning efter reglerne i fusionsskatteloven, at selskabsdeltagerne i det indskydende selskab alene vederlægges med aktier eller anparter i det modtagende selskab og eventuelt en kontant udligningssum jf. fusionsskattelovens § 2, stk. 1.

Af hensyn til den skattemæssige succession på deltagersiden, jf. fusionsskattelovens § 11, stk. 1, skal der ske vederlæggelse med aktier eller anparter. Selskabsdeltagerne i det indskydende selskab kan vederlægges med nyudstedte aktier eller anparter i det modtagende selskab. Selskabsdeltagerne i det indskydende selskab kan også vederlægges med egne aktier eller anparter i det modtagende selskab.

Vederlag i de konkrete fusioner vil efter det oplyste alene bestå af anparter i modtagende selskaber.

Betingelsen i fusionsskattelovens § 2, stk. 1 er opfyldt.

Ombytningsforholdet

Ombytningsforholdet i skattefri fusioner er ikke reguleret i fusionsskatteloven, men det fremgår af praksis, jf. bl.a. SKM2003.574.LSR, SKM2008.609.SR, SKM2009.58.SR og SKM2009.645.SR, at udgangspunktet er, at ombytningsforholdet skal fastsættes ud fra handelsværdier. Ombytningsforholdet i skattefri fusioner er omtalt i forarbejderne til L110 2006-07, bilag 23, hvori Skatteministeriet har udtalt: “Der er ikke tilsigtet ændringer i de gældende regler og praksis om ombytningsforholdet - heller ikke for så vidt angår skattefri fusion. Udgangspunktet er således, at ombytningsforholdet skal fastsættes til handelsværdi for at den pågældende fusion kan anses for at være omfattet af fusionsskatteloven."

Skatterådet har i en række bindende svar, se SKM2007.487.SR, SKM2007.488.SR, SKM2007.553.SR og SKM2008.289.SR, konkret taget stilling til værdiansættelsen/ombytningsforholdet i forbindelse med nogle påtænkte skattefrie fusioner.

Se også SKM2010.53.SR. I sagen svarede ombytningsforholdet ikke til handelsværdien, men dette indebar ikke at der blev opnået utilsigtede skattemæssige virkninger. Skatterådet udtalte følgende: “I nærværende sag sker der ikke ombytning af aktierne til handelsværdi. I den konkrete fusion sker der fusion mellem 2 søsterselskaber med samme ejer. Efter de nye regler i aktieavancebeskatningsloven skelnes der ikke mellem aktier ejet i over eller under 3 år fsva. beregning af aktieavance. Der er således ikke mulighed for at trække værdier fra yngre aktier over på ældre ved fusionen, for derved at forøge avancen ved et skattefrit salg. Aktierne vil derimod kunne afstås skattefrit både før og efter fusionen, da det lægges til grund, at aktierne i både det indskydende og modtagende selskab både før og efter fusionen er koncernselskabsaktier efter aktieavancebeskatningslovens § 4 B. Alle aktierne vil derfor som udgangspunkt kunne afstås skattefrit. På den baggrund, og med henvisning til praksis, herunder afgørelserne SKM2007.487.SR, SKM2007.553.SR og SKM2008.609.SR, finder SKAT efter en samlet konkret vurdering ikke anledning til at anfægte det ønskede ombytningsforhold, idet der ikke findes at være mulighed for med fusionen at opnå utilsigtede skattemæssige fordele. Det bemærkes herved, at SKAT ikke har taget stilling til, hvad de korrekte handelsværdier måtte være."

Kravet om at ombytningsforholdet skal svare til handelsværdien kan altså konkret fraviges, hvis fravigelsen ikke medfører, at der opnås utilsigtede skattemæssige fordele.

Der er i den konkrete sag tale om tre fusioner af to søsterselskaber, begge helejet af henholdsvis AA, AB og AJ, og der påhviler efter det oplyste ikke ejertidsnedslag på nogen af anparterne. Der er således ikke tale om at der kan være værdiforskydning mellem aktionærerne.

Ved fusionen af selskaberne ønskes ombytningsforholdet ikke baseret på handelsværdier af de fusionerede selskaber, men ud fra de regnskabsmæssige værdier ifølge senest offentliggjorte årsrapporter.

I det der lægges vægt på, at ejerforholdene ikke forrykkes ved fusionerne, at der ikke er ejertidsnedslag på nogen af anparterne og idet der ikke findes at være mulighed for at opnå utilsigtede skattemæssige fordele ved fastsættelse af ombytningsforholdet på andet grundlag end handelsværdier, finder SKAT efter en samlet konkret vurdering, at ombytningsforholdet kan ske på regnskabsmæssige værdier, jf. ovenfor.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Ja".

Spørgsmål 2

Det ønskes bekræftet, at betingelserne for at gennemføre en skattefri fusion mellem H4 ApS og H9 ApS med H4 ApS som modtagende selskab er opfyldt, hvis fusionen gennemføres med regnskabsmæssig virkning fra 1. januar i fusionsåret, og hvis ombytningsforholdet fastsættes ud fra regnskabsmæssige værdier ifølge seneste årsrapport før fusionen.

Begrundelse

Fusionsdato

For skattefrie fusioner følger det af fusionsskattelovens § 5, stk. 1, at den skattemæssige fusionsdato skal være sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår, således at der ikke opstår perioder, hvor de fusionerede selskaber ikke beskattes.

Hvis der ved fusionen sker ophør eller etablering af koncernforbindelse anvendes tidspunktet for ophøret henholdsvis etableringen af koncernforbindelsen uanset stk. 1 som skattemæssig fusionsdato for selskabet, jf. fusionsskattelovens § 5, stk. 3.

For at fusionsskattelovens § 5, stk. 3 finder anvendelse kræver det, at et af selskaberne på et tidspunkt i indkomståret har tilhørt en koncern, jf. selskabsskattelovens § 31 C og at selskabet har deltaget i en sambeskatning.

I den konkrete sag fusioneres H9 ApS (som er særbeskattet) ind i H4 ApS. H4 ApS er en del af en koncern efter selskabsskattelovens § 31 C og sambeskattet med dets datterselskaber efter selskabsskattelovens § 31.

Idet der sker fusion af et uafhængigt ikke-koncernselskab med et koncernforbundet selskab er den skattemæssige fusionsdato vedtagelsesdatoen for fusionen, jf. selskabsskattelovens § 5, stk. 3, og der skal udarbejdes delårsopgørelse for det indskydende selskab, H9 ApS, jf. Den juridiske vejledning 2017-1, afsnit C.D.5.2.4.3.2.

SKAT henviser i øvrigt til SKM2010.624.SR.

Fusionsvederlag

SKAT henviser til begrundelsen vedrørende fusionsvederlag under spørgsmål 1 og bemærker, at vederlaget også i disse fusioner efter det oplyste alene består af anparter i modtagende selskaber.

Betingelsen i fusionsskattelovens § 2, stk. 1 er dermed opfyldt.

Ombytningsforholdet

SKAT henviser til begrundelsen vedrørende ombytningsforhold under spørgsmål 1 og bemærker, at der i den konkrete sag er tale om en fusion af to søsterselskaber, begge ejet med 33,3% af henholdsvis H1 ApS, H2 ApS og H3 ApS, og der påhviler efter det oplyste ikke ejertidsnedslag på nogen af anparterne. Der er således ikke tale om at der kan være værdiforskydning mellem aktionærerne.

Ved fusionen af selskaberne ønskes ombytningsforholdet ikke baseret på handelsværdier af de fusionerede selskaber, men ud fra de regnskabsmæssige værdier ifølge senest offentliggjorte årsrapporter.

I det der lægges vægt på, at ejerforholdene ikke forrykkes ved fusionerne, at der ikke er ejertidsnedslag på nogen af anparterne og idet der ikke findes at være mulighed for at opnå utilsigtede skattemæssige fordele ved fastsættelse af ombytningsforholdet på andet grundlag end handelsværdier, finder SKAT efter en samlet konkret vurdering, at ombytningsforholdet kan ske på regnskabsmæssige værdier, jf. ovenfor.

Indstilling

SKAT indstiller, at spørgsmål 2 besvares med "Ja".

Spørgsmål 3

Det ønskes bekræftet, at såfremt SKAT ikke kan svare bekræftende til spørgsmål 1 eller 2, at det vil ændre SKATs svar, hvis fusionen sker til handelsværdier, opgjort på grundlag de regnskabsmæssige værdier ifølge seneste årsrapporter reguleret for goodwill opgjort efter TS-cirkulære 2000-10 og hvor ejendommene sættes til senest offentlige ejendomsværdier, begge dele korrigeret for udskudt skat, jf. bilag x der viser handelsværdierne, hvis fusionen vedtages med regnskabsmæssig tilbagevirkende kraft til 1. januar 2015.

Begrundelse

Besvarelsen af spørgsmål 3 bortfalder, da der svares "Ja" til spørgsmål 1 og 2.

Indstilling

SKAT indstiller, at spørgsmål 3 besvares med "Bortfalder, da der svares "Ja" til spørgsmål 1 og 2".

Spørgsmål 4

Det ønskes bekræftet, at den skattemæssige fusionsdato for fusionen mellem H4 ApS og H9 ApS vil svare til vedtagelsesdatoen, jf. selskabsskattelovens § 5, stk. 3 og at dette medfører at der skal udarbejdes delårsopgørelse for perioden fra 1. januar i fusionsåret til vedtagelsesdatoen for H9 ApS.

Begrundelse

Besvarelsen af spørgsmål 2 indeholder også svar på spørgsmål 4.

Indstilling

SKAT indstiller, at spørgsmål 4 besvares med "Ja, se begrundelse under spørgsmål 2".

Spørgsmål 5

Det ønskes bekræftet, at de påtænkte fusioner ikke udløser underskudsbegrænsning ifølge selskabsskattelovens § 12 D for H8 ApS, som er et selskab i den modtagende del af koncernen, jf. at ejerkredsen ikke ændres som følge af fusionen.

Begrundelse

Det følger af selskabsskattelovens § 12 D, stk. 1, at et underskud fra et tidligere indkomstår ikke kan nedbringe den skattepligtige indkomst til et beløb mindre end selskabets positive nettokapitalindtægter, hvis mere end 50 % af aktiekapitalen ved indkomstårets udløb ejes af andre aktionærer end ved begyndelsen af underskudsåret.

Endvidere følger det af selskabsskattelovens § 12 D, stk. 2, at underskudsfremførsel ikke kan ske, hvis selskabet på aftaletidspunktet for overdragelse af kapitalandele i det væsentlige er uden økonomisk risiko ved erhvervsmæssig aktivitet, dvs. et tomt selskab.

Ved ejerskifte af tomme selskaber er udgangspunktet derfor, at underskud fortabes.

Dog følger det af selskabsskattelovens § 12 D, stk. 5 at ved vurdering af om der er sket ejerskifte ses igennem selskaber, der ejer mere end 25% af aktiekapitalen eller stemmerne. I den situation anses ikke moderselskabet, men aktionærerne i moderselskabet for at eje aktierne eller anparterne. Hvis moderselskabet igen ejes af et andet selskab, er det aktionærforholdene i dette selskab, der er afgørende.

H8 ApS er både før og efter de påtænkte fusioner ejet 100% af H4 ApS, som er ejet med 33,3% af henholdsvis H1 ApS, H2 ApS og H3 ApS, der igen er ejet 100% af henholdsvis AA, AB og AJ.

Når aktionærkredsen skal opgøres i relation til selskabsskattelovens § 12 D, stk. 1, jf. stk. 5 skydes både moderselskabet (H4 ApS) og dets aktionærer (H1 ApS, H2 ApS og H3 ApS) derfor ud som aktionærer. Herefter anses de personlige aktionærer AA, AB og AJ for at være aktionærer i H8 ApS.

Idet AA, AB og AJ anses som aktionærer i H8 ApS både før og efter de påtænkte fusioner finder underskudsbegrænsningen i selskabsskattelovens § 12 D ikke anvendelse.

Det forhold, at der sker en fusion af H8 ApS's moderselskab og dettes moderselskaber ændrer ikke på, at AA, AB og AJ både før og efter omstruktureringen anses som aktionærer i H8 ApS i relation til selskabsskattelovens § 12 D, stk. 1, jf. stk. 5, jf. TfS 2000.434.LR.

Indstilling

SKAT indstiller, at spørgsmål 5 besvares med "Ja".

Spørgsmål 6

Det ønskes bekræftet, at tilskud ydet efter fusionen fra H4 ApS til H8 ApS vil kunne anses for et skattefrit koncerntilskud, jf. selskabsskattelovens § 31 D.

Begrundelse

Tilskud er som udgangspunkt omfattet af statsskattelovens §§ 4-6 og er dermed skattepligtige for modtageren og fradragsberettigede for yderen, hvis der er en driftsmæssig begrundelse for at yde tilskuddet.

Under visse betingelser kan tilskud dog være skattefrit for modtageren, jf. selskabsskattelovens § 31 D.

For at et tilskud kan anses for skattefrit er det en betingelse, at tilskuddet er ydet af et koncernforbundet selskab efter selskabsskattelovens § 31 C og at tilskudsyderen og modtageren er sambeskattet efter reglerne i selskabsskattelovens § 31.

Det er endvidere end forudsætning, at tilskudsyderen er direkte eller indirekte moderselskab for tilskudsmodtageren, eller tilskudsyderen og -modtageren er søsterselskaber og har fælles direkte eller indirekte moderselskab, jf. selskabsskattelovens § 31 D, stk. 1, 2. pkt.

Både før og efter, at de planlagte fusioner er gennemført er H8 ApS (tilskudsmodtager) 100% ejet af H4 ApS (tilskudsyder). Selskaberne er dermed koncernforbudne efter definitionen i selskabsskattelovens § 31 C og sambeskattet efter bestemmelsen i selskabsskattelovens § 31 om national sambeskatning.

Idet tilskuddet betales direkte fra et moderselskab til dets 100% ejet datterselskab vil tilskuddet opfylde betingelserne for at være skattefrit efter selskabsskattelovens § 31 D.

Indstilling

SKAT indstiller, at spørgsmål 6 besvares med "Ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.

Lovgrundlag, forarbejder og praksis

Spørgsmål 1

Lovgrundlag

Fusionsskatteloven § 2

Stk. 1 Det er en betingelse for beskatning efter reglerne i denne lov, at selskabsdeltagerne i det indskydende selskab alene vederlægges med aktier eller anparter i det modtagende selskab og eventuelt en kontant udligningssum.

(...)

Fusionsskatteloven § 5

Stk. 1 Datoen for den i forbindelse med fusionen udarbejdede åbningsstatus for det modtagende selskab anses i skattemæssig henseende for fusionsdato. Det er en betingelse for anvendelsen af reglerne i denne lov, at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår.

(...)

Stk. 3. Skal indkomsten i et selskab, som deltager i fusionen, opgøres efter reglerne i selskabsskattelovens § 31, stk. 5, som følge af at koncernforbindelsen, jf. selskabsskattelovens § 31 C, er ophørt eller etableret inden eller i forbindelse med fusionen, anvendes tidspunktet for ophøret henholdsvis etableringen af koncernforbindelsen uanset stk. 1 og 2 som skattemæssig fusionsdato for selskabet. Det kræves ikke, at de fusionerende selskaber har samme skattemæssige fusionsdato.

Fusionsskatteloven § 11

Stk. 1 Aktier i det modtagende selskab, som selskabsdeltagerne modtager som vederlag for aktier i det indskydende selskab, behandles ved opgørelsen af den skattepligtige almindelige indkomst, som om de var erhvervet på samme tidspunkt og for samme anskaffelsessum som de ombyttede aktier. Modtagne aktier i det modtagende selskab anses for anskaffet som led i selskabsdeltagerens næringsvej, såfremt de ombyttede aktier var anskaffet som led heri. Modtagne aktier i det modtagende selskab anses for omfattet af aktieavancebeskatningslovens § 18, såfremt de ombyttede aktier ville være omfattet af denne bestemmelse

(...)

Selskabsskatteloven § 31 C

Stk. 1 Et selskab, en fond, en trust eller en forening m.v. (moderselskabet) udgør sammen med et eller flere datterselskaber en koncern. Et selskab kan kun have ét direkte moderselskab. Hvis flere selskaber opfylder et eller flere af kriterierne i stk. 2-6, er det alene det selskab, som faktisk udøver den bestemmende indflydelse over selskabets økonomiske og driftsmæssige beslutninger, der anses for at være moderselskab.

Stk. 2. Bestemmende indflydelse er beføjelsen til at styre et datterselskabs økonomiske og driftsmæssige beslutninger.

Stk. 3. Bestemmende indflydelse i forhold til et datterselskab foreligger, når moderselskabet direkte eller indirekte gennem et datterselskab ejer mere end halvdelen af stemmerettighederne i et selskab, medmindre det i særlige tilfælde klart kan påvises, at et sådant ejerforhold ikke udgør bestemmende indflydelse.

Stk. 4. Ejer et moderselskab ikke mere end halvdelen af stemmerettighederne i et selskab, foreligger der bestemmende indflydelse, hvis moderselskabet har

- råderet over mere end halvdelen af stemmerettighederne i kraft af en aft ale med andre investorer,

- beføjelse til at styre de finansielle og driftsmæssige forhold i et selskab i henhold til en vedtægt eller aftale,

- beføjelse til at udpege eller afsætte flertallet af medlemmerne i det øverste ledelsesorgan og dette organ besidder den bestemmende indflydelse på selskabet eller

- råderet over det faktiske flertal af stemmerne på generalforsamlingen eller i et tilsvarende organ og derved besidder den faktiske bestemmende indflydelse over selskabet.

Stk. 5. Eksistensen og virkningen af potentielle stemmerettigheder, herunder tegningsretter og købsoptioner på kapitalandele, som aktuelt kan udnyttes eller konverteres, skal tages i betragtning ved vurderingen af, om et selskab har bestemmende indflydelse.

Stk. 6. Ved opgørelsen af stemmerettigheder i et datterselskab ses der bort fra stemmerettigheder, som knytter sig til kapitalandele, der besiddes af datterselskabet selv eller dets datterselskaber.

Stk. 7. Opnås bestemmende indflydelse over et eller flere selskaber m.v. via koncernforbindelsen i kursgevinstlovens § 4, stk. 5, skal disse selskaber m.v. ikke anses for det overtagende selskabs datterselskaber i relation til stk. 1.

Stk. 8. Et selskab, der tages under konkursbehandling, skal holdes ude af sambeskatningen fra og med det indkomstår, hvori konkursdekretet afsiges. Ved ophøret af sambeskatningen finder § 31 A, stk. 10, anvendelse.

Forarbejder

L110 2006-07, bilag 23

(...)

Skatteministeriets kommentar:

Der er ikke tilsigtet ændringer i de gældende regler og praksis om ombytningsforholdet - heller ikke for så vidt angår skattefri fusion. Udgangspunktet er således, at ombytningsforholdet skal fastsættes til handelsværdi for at den pågældende fusion kan anses for at være omfattet af fusionsskatteloven.

(...)

Praksis

SKM2003.574.LSR

En fusion mellem to søsterselskaber - et aktieselskab og et anpartsselskab, hvor aktieselskabet var det modtagende selskab, var ikke godkendt af skattemyndighederne som en skattefri fusion, idet værdien af aktierne, som selskabsdeltagerne i det indskydende selskab blev vederlagt med, var lavere end værdien af anparterne i det indskydende selskab. Da forholdet ikke medførte nogen formueforskydning mellem selskabsdeltagerne, og da de skattemæssige konsekvenser af de forkerte successionsgrundlag i det konkrete tilfælde var af mindre betydning, godkendte Landsskatteretten fusionen som skattefri.

SKM2007.487.SR

I forbindelse med en påtænkt skattefri fusion anmodedes om bindende svar på spørgsmålet om, hvorvidt ombytningsforholdet kunne fastsættes således, at det modtagende selskab i fusionen får en nominel anpartskapital på 100 mio. kr., uden at fusionen vil udløse beskatning hos de fusionerende selskaber eller hos eneaktionæren.

Skatterådet besvarede spørgsmålet bekræftende, idet der efter en samlet konkret vurdering ikke fandtes anledning til at anfægte ombytningsforholdet. Der blev i den forbindelse henset til, at der ikke var risiko for formueforskydninger mellem aktionærer, idet moderselskabet ejer samtlige aktier i såvel det indskydende som det modtagende selskab i fusionen. Herudover tillagdes det vægt, at selskabet ikke opnår skattemæssige fordele ved fastsættelse af det givne ombytningsforhold, idet merværdierne knytter sig til de ældste aktier, hvorfor selskabet ikke vil opnå en skattemæssig fordel ved overførsel af disse værdier til aktier, der har været ejet i kortere tid.

SKM2007.488.SR

I forbindelse med en påtænkt skattefri fusion anmodedes om bindende svar på spørgsmålet om, hvorvidt udbytteudlodninger kunne kvalificeres som kontantvederlag ved fusionen, ligesom det ønskedes bekræftet, at et påtænkt ombytningsforhold, der baseredes på indre værdi på fusionsdatoen, ikke medfører, at fusionen anses som skattepligtig. Efter en konkret vurdering besvaredes det første spørgsmål med ja, da der ikke fandtes grundlag for at kvalificere udbytteudlodningerne som kontantvederlag.

Skatterådet fandt endvidere, at der ikke var grund til at anfægte det ønskede ombytningsforhold, da der ikke var tale om en situation, hvor der kan ske værdiforskydninger aktionærer imellem, da begge fusionerende selskaber var ejet af samme selskab, ligesom der ikke fandtes at foreligge mulighed for opnåelse af utilsigtede skattemæssige fordele.

SKM2007.553.SR

Der blev anmodet om bindende svar på spørgsmålet om, hvorvidt Skatterådet kunne bekræfte, at det påtænkte ombytningsforhold i en koncernintern fusion, der blev baseret på den oprindelige anskaffelsessum af aktierne i de fusionerende selskaber, ikke medførte, at fusionen blev anset for skattepligtig. Skatterådet besvarede spørgsmålet bekræftende.

SKM2008.289.SR

Skatterådet bekræftede, at en påtænkt fusion pr. 1/5 2007 af B A/S, C A/S og D A/S kunne ske skattefrit efter fusionsskattelovens regler, samt at faktor 4 målt på årets resultat før renter, afskrivninger og skat (EBITDA) for 2006/07 til tillæg af den bogførte egenkapital pr. 30/4 2007 kunne anvendes som udtryk for selskabernes handelsværdi. Værdiansættelsen var baseret på “discounted cash flow"-modellen.

SKM2008.609.SR

Skatterådet bekræftede, at en nærmere beskrevet fusion mellem B A/S og C A/S kunne gennemføres som en skattefri fusion efter fusionsskatteloven, hvis ombytningsforholdet i fusionen fastsattes på grundlag af den oprindelige anskaffelsessum

SKM2009.58.SR

Skatterådet bekræftede, at egne anparter som fusionsvederlag opfylder betingelserne i fusionsskattelovens § 2, således at omvendt lodret fusion mellem A ApS og Anpartsselskabet B er en skattefri fusion omfattet af fusionsskattelovens bestemmelser, og det blev videre bekræftet, at fusionen ikke udløser beskatning hos nogen af selskaberne efter fusionsskatteloven eller aktieavancebeskatningsloven. Endelig bekræftede Skatterådet, at den skattemæssige fusionsdato er den 1. januar 2008, jf. fusionsskattelovens § 5.

SKM2009.645.SR

Skatterådet svarede bekræftende på, at A Holding og A Drift kunne fusionere skattefrit ved en omvendt lodret fusion, samt at der efterfølgende kunne ske en skattefri omvendt lodret fusion mellem aktionærselskaberne (B1 ApS og B2 ApS) i det fusionerede A Drift, herunder at den skattemæssige fusionsdato er 1/7 2008 for de fusionerende selskaber.

Skatterådet kunne i den forbindelse godkende det beskrevne ombytningsforhold. Endvidere blev der svaret bekræftende på, at det fusionerede A Drift herefter kan ophørsspaltes skattefrit uden tilladelse. Endelig bekræftedes det, at det fusionerede selskab ikke kan anses at have afstået aktiver og passiver i forbindelse med stiftelse af et partnerselskab.

SKM2010.53.SR

Skatterådet tiltrådte, at en aktieombytning efterfulgt af en lodret og vandret fusion vil kunne gennemføres som skattefri. Skatterådet bemærkede, at samtlige transaktioner forventes gennemført i indkomståret 2010, hvorfor de nye regler i aktieavancebeskatningsloven samt afledte konsekvensændringer som følge af lovforslag nr. L 202 (Folketinget 2008-09) finder anvendelse på omstruktureringerne.

Spørgsmål 2

Lovgrundlag

Der henvises til lovgrundlag under spørgsmål 1.

Forarbejder

Der henvises til forarbejder under spørgsmål 1.

Praksis

Der henvises til praksis under spørgsmål 1.

SKM2010.624.SR

Skatterådet fandt, at fusionsdatoen, når et helt uafhængigt “ikke koncernselskab" fusionerer ind i en koncern, er vedtagelsesdatoen, jf. fusionsskattelovens § 5, stk. 3, jf. selskabsskattelovens § 31, stk. 3. Et uafhængigt “ikke koncernselskab" kan altså ikke fusioneres ind i en koncern med tilbagevirkende kraft. Der skal således ikke længere praktiseres i overensstemmelse med afgørelserne TfS 2009, 354 henholdsvis TfS 2008, 1221.

Den juridiske vejledning 2017-1, afsnit C.D.5.2.4 Fusionsdatoen § 5

"(...)

Fusion mv. af et uafhængigt selskab og et koncernselskab:

Hvis et uafhængigt ikke-koncernselskab fusionerer ind i en koncern, anses dette for etablering af koncernforbindelse, og der skal udarbejdes delopgørelse for det bortfusionerede selskab. Dette uanset, at det uafhængige selskab jo forsvinder ved fusionen, og der altså ikke "etableres eller ophører" nogen koncernforbindelse.

Begrundelsen for sidstnævnte er, at et uafhængigt selskab, der opkøbes af en anden koncern, skal udarbejde delopgørelse, idet der her etableres koncernforbindelse. Skatteministeriet mener ikke, at det bør gøre nogen forskel, at det uafhængige selskab fusioneres direkte ind i koncernen, uanset at der jo ikke herved etableres koncernforbindelse, idet det uafhængige selskab blot "forsvinder". Skatteministeriet anfører, at "det ikke skal have betydning, om et selskab fusioneres (direkte) ind i en koncern eller om koncernen først køber selskabet og derefter fusionerer det med et andet koncernselskab." Se bilag 10 til L 110 2006/07 samt forarbejderne til L 121 (lov nr. 426 af 6. juni 2005), nærmere bemærkningerne til ændringsforslaget til 2. behandlingen (nr. 2).

Se endvidere bilag 23 til L 110 2006/07 vedr. udarbejdelsen af delårsopgørelsen. Skatteministeren anfører her følgende: "Indkomsten i det indskydende uafhængige selskab B for perioden fra indkomstårets begyndelse til koncernforbindelsen etableres skattemæssigt, vil i praksis skulle opgøres af det modtagende selskab. Indkomsten i det pågældende indkomstår vedrørende B bliver således delt i to: den del af indkomståret, som vedrører perioden inden fusionen, og den del af indkomståret, som vedrører perioden efter fusionen. Sidstnævnte er en del af det modtagende selskabs indkomst for det pågældende indkomstår. Der er altså ikke tale om, at der kun er en indkomstperiode i indkomståret. Det svarer også til behandlingen i de tilfælde, hvor et selskab, der indgår i en koncern, fusioneres ind i en anden koncern. Eneste forskel i forhold til situationen med det uafhængige selskab er, at indkomsten for perioden inden fusionen indgår i sambeskatningsindkomsten for den "indskydende" koncern."

Det er således Skatteministeriets opfattelse, at FUL § 5, stk. 3 (og dermed SEL § 31, stk. 5) finder anvendelse for et selskab, som på intet tidspunkt i indkomståret tilhører en koncern, men hvor selskabets indkomst ved fusion overføres til et andet selskab, som indgår i en koncern. Fusionsdagen for dette indskydende selskab antages at være vedtagelsesdagen.

(...)"

Spørgsmål 4

Lovgrundlag

Der henvises til lovgrundlag under spørgsmål 2.

Forarbejder

Der henvises til forarbejder under spørgsmål 2.

Praksis

Der henvises til praksis under spørgsmål 2.

Spørgsmål 5

Lovgrundlag

Selskabsskattelovens § 12 D

Stk. 1 Hvis mere end 50 pct. af aktiekapitalen i et selskab eller andelene i en forening omfattet af § 1, stk. 1, nr. 1, 2 eller 4, eller § 2, stk. 1, litra a, eller et tilsvarende selskab m.v. omfattet af § 2 A, stk. 1, ved indkomstårets udløb ejes af andre aktionærer eller deltagere end ved begyndelsen af et tidligere indkomstår, hvori den skattepligtige indkomst udviste underskud, kan underskuddet ikke nedbringe den skattepligtige indkomst til et beløb mindre end selskabets positive nettokapitalindtægter, jf. stk. 3, med tillæg af indkomst fra udlejning af afskrivningsberettigede driftsmidler og skibe. Tilsvarende gælder, hvis andre aktionærer eller deltagere ved indkomstårets udløb end ved begyndelsen af underskudsåret råder over mere end 50 pct. af den samlede stemmeværdi.

Stk. 2. Ved ændring af ejerkredsen som nævnt i stk. 1, 1. pkt., eller ændring af stemmeværdien som nævnt i stk. 1, 2. pkt., kan underskuddet endvidere ikke nedbringe den skattepligtige indkomst, hvis selskabet eller foreningen på tidspunktet for ændring i ejerforhold til kapitalandele eller andele eller for ændring af råden over stemmeværdien i det væsentlige er uden økonomisk risiko ved erhvervsmæssig aktivitet eller ved erhvervsmæssig aktivitet i et eller flere datterselskaber, hvori selskabet ejer mindst 25 pct. af aktiekapitalen. 1. pkt. finder dog ikke anvendelse, hvis selskabet eller foreningen fra stiftelsen og indtil tidspunktet for ændring i ejerforhold til kapitalandele eller andele eller for ændring af råden over stemmeværdien ikke har drevet erhvervsmæssig virksomhed.

(...)

Stk. 5. Hvis et selskab eller en forening omfattet af § 1, stk. 1, nr. 1, 2 eller 4, eller § 2, stk. 1, litra a, eller et tilsvarende selskab m.v. omfattet af § 2 A, stk. 1, ejer 25 pct. eller derover (moderselskabet eller moderforeningen) af aktiekapitalen i et andet selskab (datterselskabet) eller af andele i en anden forening (datterforening), anses ikke moderselskabet eller moderforeningen, men aktionærerne i moderselskabet eller deltagerne i moderforeningen ved anvendelsen af stk. 1 og 2 for at eje aktierne i datterselskabet eller andelene i datterforeningen efter deres forholdsmæssige andel af moderselskabets aktiekapital eller af moderforeningens andel.

Stk. 6. Stk. 5 gælder ikke for moderselskaber, hvis aktier er optaget til handel på et reguleret marked. Et moderselskab, hvis aktier er blevet optaget til handel på et reguleret marked mellem begyndelsen af underskudsåret og afslutningen af det indkomstår, hvori underskuddet ønskes fradraget, kan dog med fremtidig virkning vælge at anvende reglerne i stk. 5, hvis aktierne i moderselskabet er noteret på navn. Hvis aktierne i et moderselskab i samme periode som nævnt i 2. pkt. ophører med at være optaget til handel på et reguleret marked, anses dette ikke for et ejerskifte ved anvendelse af stk. 1 og 2. Ved en aktieombytning, hvor et selskabs ejerkreds efter 1. pkt. skifter fra aktionærerne i et selskab, hvis aktier ikke er optaget til handel på et reguleret marked, til et selskab, hvis aktier er optaget til handel på et reguleret marked, kan sidstnævnte selskab med fremtidig virkning vælge at anvende reglerne i stk. 5, hvis aktierne er noteret på navn. Stk. 5 finder tilsvarende anvendelse for moderselskaber, hvis aktier ikke er optaget til handel på et reguleret marked, og moderforeninger, der har hjemsted i en stat, med hvilken Danmark har indgået en dobbeltbeskatningsoverenskomst, Grønland eller Færøerne eller i et land inden for Den Europæiske Union. Det gælder dog kun, hvis ejerandele i datterselskabet mellem begyndelsen af underskudsåret og afslutningen af det indkomstår, hvori underskuddet ønskes fradraget, er overdraget til enten moderselskabet efter 5. pkt. eller et andet datterselskab, hvori moderselskabet i den nævnte periode ejer mindst 25 pct. af ejerandele. 5. og 6. pkt. finder tilsvarende anvendelse for foreninger. Hvis et moderselskab eller en moderforening mellem begyndelsen af underskudsåret og afslutningen af det indkomstår, hvori underskuddet ønskes fradraget, har nedbragt sin ejerandel til mindre end 25 pct. eller forhøjet sin ejerandel til 25 pct. eller derover, anvendes reglerne i stk. 5 ved afgørelsen af, om der er sket ejerskifte efter stk. 1 og 2.

(...)

Praksis

TfS 2000, 434 LR

Sagen omhandlede selskab A A/S, der var datterselskab af selskab B. Selskab A A/S anmodede Ligningsrådet om at tage stilling til, om koncernmoderselskabet E's salg af aktierne i datterselskab B til dets andet datterselskab C ved selskab C's efterfølgende fusion med sit datterselskab D havde medført, at 50 pct. eller mere af aktierne i selskab A A/S havde skiftet ejer.

Hvis der ved salget og den efterfølgende fusion var sket et ejerskifte på 50 pct. eller mere af aktierne i A, ville konsekvensen være, at der skulle ske underskudsbegrænsning af ellers fremførselsberettigede underskud ved fusionen. Ved denne vurdering af, om der var sket overdragelse af ejerandele på 50 % eller mere, skulle der ses på, om ejerandelene i A A/S var overdraget til den ultimative aktionær eller til et selskab, hvori den ultimative aktionær ejede mindst 25 % af ejerandelene. Det var Ligningsrådets opfattelse, at der ikke var sket et ejerskifte på 50 pct. af kapitalen i A A/S ved salget af aktierne i B til C og C's fusion med D.

Spørgsmål 6

Lovgrundlag

Selskabsskatteloven § 31 C

Se under spørgsmål 1

Selskabsskatteloven § 31 D

Stk. 1 Ved opgørelsen af den skattepligtige indkomst medregner selskaber og foreninger m.v. ikke tilskud fra koncernforbundne selskaber eller foreninger m.v., jf. § 31 C. Dette gælder dog kun, hvis tilskudsyderen direkte eller indirekte er moderselskab for tilskudsmodtageren, eller hvis tilskudsyderen og tilskudsmodtageren har fælles direkte eller indirekte moderselskab (søsterselskaber). Ved tilskud mellem to selskaber (søsterselskaber) med fælles direkte eller indirekte moderselskab finder 1. pkt. kun anvendelse, hvis det fælles moderselskab kan modtage skattefrit udbytte fra tilskudsyderen. Hvis det fælles moderselskab kun ejer tilskudsyderen indirekte, skal betingelserne være opfyldt i hvert ejerled. Hvis det fælles moderselskab eller mellemliggende ejerled er udenlandske, skal devære omfattet af direktiv 2011/96/EU eller opfylde betingelserne for frafald eller nedsættelse af udbyttebeskatningen efter bestemmelserne i en dobbeltbeskatningsoverenskomst mellem Danmark og en fremmed stat, Færøerne eller Grønland.

Stk. 2. Stk. 1 omfatter ikke udbytteudlodninger.

Stk. 3. Selskaber, der yder tilskud til koncernforbundne selskaber, jf. § 31 C, har i ingen tilfælde fradrag for tilskuddet.

Stk. 4. Tilskudsyderen og -modtageren skal være selskaber og foreninger m.v., der sambeskattes efter § 31, eller selskaber og foreninger m.v., der sambeskattes eller ville kunne sambeskattes efter § 31 A. Tilskudsyderen kan ikke være et investeringsselskab efter aktieavancebeskatningslovens regler.

Stk. 5. Uanset stk. 1 medregnes koncerntilskud ved indkomstopgørelsen, hvis et udenlandsk koncernforbundet selskab har fradrag for koncerntilskuddet efter udenlandske skatteregler.

Stk. 6. Det anses ikke for at være et skattepligtigt tilskud til mellemholdingselskabet, når beløb, der anses for modtaget af aktionæren efter aktieavancebeskatningslovens § 4 A, stk. 3, eller § 4 B, stk. 2, ikke udloddes til aktionæren.