Spørgsmål

- Vil den påtænkte sammenlægning af selskaberne A, B og C blive anset for en fusion, således at successionsreglen i fusionsskattelovens § 15, stk. 6, finder anvendelse for de danske aktionærer?

- Såfremt spørgsmål 1 besvares benægtende, skal vi anmode om, at Skatterådet besvarer, om den påtænkte transaktion i step 2 og delvist step 3 kan anses for gennemført således, at successionsreglen i aktieavancebeskatningslovens § 36 A kan finde anvendelse for de danske aktionærer?

- Nej.

- Ja.

Beskrivelse af de faktiske forhold

Rådgiver har ved brev af 28. april 2008 anført følgende om de faktiske forhold:

To danske selskaber D og E påtænker at gennemføre en omstrukturering af deres indirekte aktiebesiddelse i det udenlandske selskab C, således at deres aktiebesiddelse på 53 % af aktierne i C fremover ejes direkte af de to danske selskaber (aktionærerne).

C er ledende inden for udvikling og salg af xx-produkter og xx-teknologi og xx hertil. På sigt er det intentionen, at C skal børsnoteres i X-land og Y-land, og C's aktionærer ønsker en mere enkel og gennemsigtig ejerstruktur til aktierne i C inden en sådan potentiel notering, for derigennem at smidiggøre noteringsproceduren.

D og E har ejet samtlige deres aktier i A siden 2002 og kan således i dag afstå deres aktieposter uden dansk aktieavancebeskatning. Aktierne ejet af de udenlandske mellemliggende selskaber kan ligeledes afstås uden beskatning for de danske aktionærer.

På grund af den påtænkte børsnotering af C, og de danske aktionærers umiddelbare hensigt om fortsat at besidde en ejerandel af det børsnoterede selskab ønsker aktionærerne, at få afklaret om den udenlandske omstrukturering opfylder danske skatteregler om skattefrie omstruktureringer, således at aktionærerne kan opnå succession i den oprindelige ejertid på aktierne i A. Der opnås ikke gennem omstruktureringen en skattemæssig bedre position end de danske aktionærer har i dag, og omstruktureringen er begrundet i det forretningsmæssige behov for en enklere ejerstruktur inden den potentielle børsnotering.

Ejerstruktur i dag

De to danske selskaber D og E ejer i dag deres aktier i C indirekte gennem aktiebesiddelser i de to udenlandske selskaber A og dette selskabs datterselskab B.

D og E ejer i dag hver 30 aktier i A og en tredje aktionær, personen Z (der ikke er hjemmehørende i Danmark), ejer de resterende 19 aktier i selskabet. De to danske selskaber ejer således hver 38 % af aktiekapitalen, mens de resterende 24 % besiddes af Z. Stemmerettighederne i selskabet følger aktiebesiddelsen og der er ikke indgået aktionæroverenskomster eller lignende, der ændrer på dette.

Aktionærerne i A overvejer at optage en ny medinvestor inden omstruktureringen, med henblik på at anvende midlerne fra kapitalforhøjelsen til at nedbringe gælden i A. Denne investor vil være en pensionskasse eller en investeringsfond, og ikke en af de hidtidige aktionærer i A. Afhængig af værdifastsættelsen af det underliggende aktiv (aktierne i C) vurderes det, at en ny investor skal tegne mellem 2,5 % og 6,6 % af aktiekapitalen i A.

Ejerstruktur inden omstrukturering

A ejer samtlige aktier og stemmer i B.

B besidder 53 % af aktierne og stemmerettighederne i C, de resterende aktier besiddes af en række eksterne investorer (venturefonde og private equity fonde) hjemmehørende i X-land og Y-land. Der er ikke indgået aktionæroverenskomst eller lignende aftale mellem aktionærerne, der fraviger denne stemmefordeling.

Den påtænkte omstrukturering vil involvere samtlige deltagere i A, dvs. de danske aktionærer i form af D og E, Z samt - i givet fald - den potentielle nye investor.

Samtlige selskaber i X-land er i juridisk og skattemæssig henseende hjemmehørende i X-land og svarer til danske aktie- og anpartsselskaber, hvilket kan lægges til grund for sagsbehandlingen.

Beskrivelse af omstruktureringsmodellen i X-land

Indledende overvejelser

C aktionærers rådgivere i X-land og i Y-land har gennem længere tid overvejet, hvordan omstruktureringen til ejerskabet af aktieposten i C mest hensigtsmæssigt kan gennemføres.

Hensigten har været at gennemføre omstruktureringen således, at den (1) ikke udløste skat i X-land, men blev gennemført efter et successionsprincip, og at den (2) ikke medførte uhensigtsmæssige juridiske komplikationer for de involverede selskaber, herunder i særdeleshed C, der har en lang række aktionærinteresser og en forretning at varetage. Særligt det sidstnævnte hensyn har været vigtig, da omstruktureringen ikke måtte indvirke negativt på forretningsudøvelsen i C; dette skal også ses i lyset af den forventede børsnotering af selskabet.

Med den ovenfor beskrevne ejerstruktur vil en fusion af selskaberne i X-land være en oplagt mulighed, med C som det fortsættende selskab og med de danske aktionærer som direkte medejere af aktierne i C.

En fusion ("merger") kan efter selskabsretlige regler i X-land enten gennemføres (A) som en sammenlægning af to selskaber i en ny juridisk enhed, hvilket betegnes som en "amalgamation", eller alternativt (B) som en absorption af et selskab ind i et andet selskab, hvilket betegnes som en "winding-up". En winding-up kan alene anvendes, såfremt der er tale om en fusion mellem et moderselskab og et datterselskab, hvor moderselskabet besidder minimum 90 % af aktierne i datterselskabet.

En amalgamation (A) har i forhold til den påtænkte transaktion én meget uhensigtsmæssig konsekvens: Amalgamation af selskaber i X-land medfører, at det "amalgamated company" er en ny juridisk enhed med et nyt business registration number. En amalgamation medfører således, at samtlige kontrakter i de "pre-amalgamating companies" skal overføres til det nye "amalgamated company" med hvad deraf følger af komplikationer i relation til genåbning af kontraktforhold, underskriftsprocedurer m.v.

C's aktiviteter inden for udvikling og salg af xx-produkter og xx-teknologi og xx hertil medfører, at selskabet har et endog meget betydeligt antal xx-aftaler, kontrakter med eksterne parter i salgsled m.v. ofte med udenlandske parter og mange registreringer af xx-rettigheder og lignende i X-land og resten af verden. Eksempelvis har C's vigtigste samarbejdsparterne på x-området, M og N i deres mange aftaler med C betinget sig en godkendelse af overdragelsen, og hvis denne godkendelse ikke opnås, anses aftalerne for ophørt, dvs. genforhandling af aftalegrundlaget vil være nødvendig. Det er anslået, at C - ud over aftalerne med M og N - har mere end 2500 xx-aftaler, kontrakter og registreringer, der ville skulle gennemgås inden en amalgamation, med henblik på at fastslå hvilke konsekvenser en sådan ville have.

På denne baggrund har rådgiverne i X-land i samarbejde med C og aktionærerne i A vurderet, at en amalgamation potentielt vil have for store negative forretningsmæssige konsekvenser for C og en sådan sammenlægningsmetode vil derfor ikke blive anvendt. I stedet er der blevet udarbejdet en alternativ omstruktureringsmodel, der baserer sig på en winding-up, da denne fusionstype - gennemført i flere steps på samme tidspunkt - ikke udløser de beskrevne negative juridiske konsekvenser og fremstår med det samme slutresultat, som kunne være opnået gennem en amalgamation, dvs. en sammenlægning af selskaberne i X-land med det oprindelige selskab C som det fortsættende selskab og med direkte ejerskab for de danske aktionærer til aktierne i C.

Da en winding-up efter reglerne i X-land alene kan gennemføres som en lodret moder-datterselskabsfusion, jf. ovenfor, vil det være nødvendigt at gennemføre omstruktureringen i følgende skridt:

- A gennemfører en winding-up af B, således at samtlige B aktiver og passiver samt rettigheder og forpligtelser overdrages til A efter et "roll-over" princip, dvs. succession i juridisk og skattemæssig henseende.

- Aktionærerne i A, herunder de danske aktionærer i D og E gennemfører en ombytning af deres aktier i A mod vederlag i aktier i C.

- C gennemfører en winding-up af A, således at samtlige A's aktiver og passiver samt rettigheder og forpligtelser, overdrages til C efter et "roll-over" princip, dvs. succession i juridisk og skattemæssig henseende.

Det er efter lovgivningen i X-land ikke et krav at samtlige skridt gennemføres, men det er aktionærernes ønske med henblik på at opnå den ønskede ejerstruktur. De tre skridt er illustreret i nedenfor:

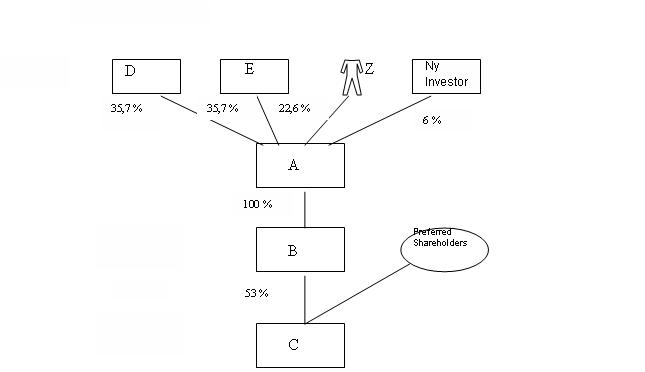

Ejerstruktur efter step 1

(procent angiver såvel stemme- som aktieandel)

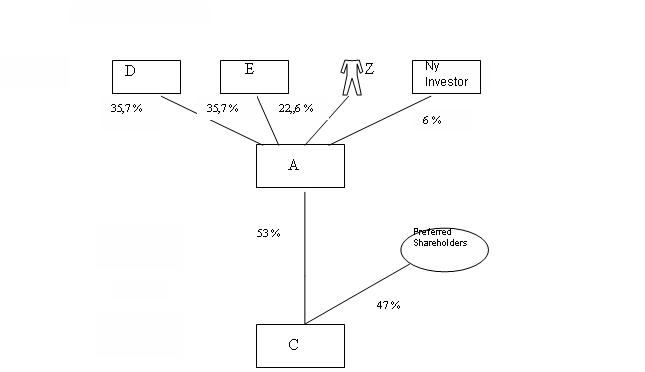

Ejerstruktur efter step 2

(procent angiver såvel stemme- som aktieandel)

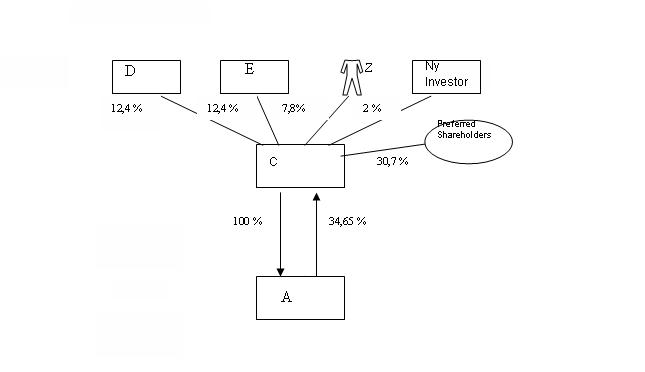

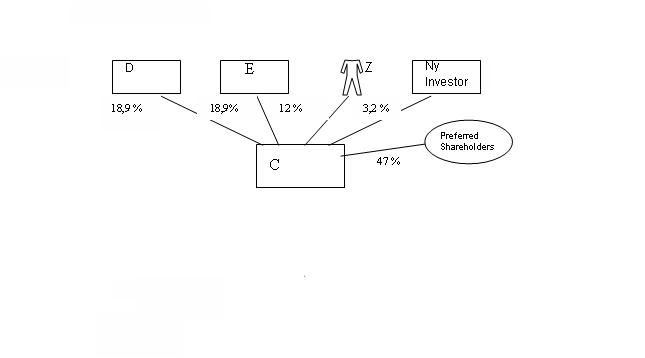

Endelig ejerstruktur

(procent angiver såvel stemme- som aktieandel)

Omstruktureringen er endnu ikke gennemført, men forventes gennemført i løbet af 2008. Den endelige dato for sammenlægningen er endnu ikke fastlagt. Samtlige selskaber i X-land har kalenderårsregnskab.

De nærmere steps i omstruktureringen

Generelle bemærkninger

Samtlige steps i den påtænkte omstrukturering i X-land vil blive omfattet af én aftale med én closing-dato. Omstruktureringen skal gennemføres inden for én dag og skal således gennemføres samtidig som én samlet transaktion.

Step 1 - Winding-up af B

I skattemæssig henseende sker der ved en winding-up en absorption af B ind i moderselskabet A uden, at dette udløser skattemæssige konsekvenser for A eller B. Transaktionen gennemføres på en roll-over basis, dvs. med skattemæssig succession i X-land. Eksempelvis overtager A adgangen til at fremføre eventuelle skattemæssige underskud fra datterselskabet B. Da absorptionen af B sker ind i dets moderselskab, der besidder samtlige aktier i datterselskabet, udstedes der ingen aktier som vederlag.

En winding-up betegnes civilretligt som en "voluntarily dissolution without liquidation", dvs. en frivillig opløsning af et selskab uden likvidation. Denne opløsning sker efter en nærmere lovreguleret procedure på aktionærernes beslutning og med universalsuccession til følge. Selve overdragelsen af rettigheder og forpligtelser fra B til A beskrives i en overdragelsesaftale, hvorefter B overdrager samtlige selskabets rettigheder og forpligtelser til A uden vederlag. B ophører herefter med at udøve forretningsmæssig aktivitet indtil selskabet formelt opløses, hvilket kan ske efter indlevering af den afsluttende skatteansættelse. Efter skattelovgivningen i X-land kan skattekrav ikke overdrages, og skal således indbetales af/til det relevante selskab. Universalsuccession medfører som udgangspunkt, at kreditorer må tåle et debitorskifte, men dette gælder heller ikke i dansk ret undtagelsesfrit, da andet kan være aftalt mellem parterne. I relation til X-land er det ved lovgivning fastlagt, at skattekrav ikke kan overdrages, hvorfor universalsuccessionen må vige herfor.

Inden gennemførelsen af winding-up-proceduren nedsættes aktiekapitalen i B fra XXX til XX. Nedsættelsen sker uden udlodning til aktionærerne, men posteres i stedet som en overkurs hos selskabet.

Step 2 - Tuck-in af A-aktierne under C

Som andet step i transaktionen i X-land skal samtlige aktionærer i A, herunder de danske aktionærer, overdrage deres aktier i A til C mod vederlag i nyudstedte aktier i C. Vederlagsaktierne i C vil blive fordelt proportionalt mellem A-aktionærerne efter deres hidtidige ejerandel i A og vil modsvare handelsværdien af aktierne i A. C har i dag en aktiekapital på XX, hvoraf common shares (ejet af B) udgør XX, mens A-shares på XX og B-shares på XX udgør den resterende del af aktiekapitalen (ejet af investeringsfonde). Som et led i ombytningen af aktierne i A vil der blive gennemført en kapitalforhøjelse med henblik på vederlæggelse af de hidtidige aktionærer i A med nye C aktier. Der vil ikke blive udstedt yderligere aktier til A-shares og B-shares aktionærerne.

En aktieombytning skal efter reglerne i X-land gennemføres som en skattefri overdragelse af aktiver mod vederlag i aktier. I den konkrete situation medfører dette, at aktionærerne i A vælger at overdrage samtlige deres aktiver X-land i form af aktierne i A til C mod vederlag i nyudstedte aktier i dette erhvervende selskab. Det er gængs praksis i X-land at dette regelsæt anvendes til at gennemføre koncerninterne aktieombytninger, da aktiver kan være aktier efter de lokale skatteretlige regler. Efter disse skatteregler i X-land kan der udstedes såvel vederlag i aktier som andre typer vederlag, blot der som minimum udstedes én aktie som vederlag. Det samlede vederlag skal altid svare til de overdragne aktivers handelsværdi.

C vil blive anset for at have erhvervet aktierne i A til den oprindelige anskaffelsessum.

Ved transaktionen opstår kortvarigt et krydsejerskab mellem det nye moderselskab C og datterselskabet A, der fortsat besidder en andel (35 %) af aktierne i C.

Step 3 - Winding-up af A

Winding-up af A ind i C gennemføres efter samme procedure som beskrevet ovenfor i relation til winding-up af B. Absorptionen gennemføres således efter et skattemæssigt roll-over princip, der ikke udløser skat i X-land. Den civilretlige sammenlægning er ligeledes nærmere beskrevet under step 1 ovenfor.

I relation til krydsejerskabet mellem C og A vil absorptionen medføre, at A's aktiebesiddelse i C vil blive opslugt af C uden vederlag til aktionærerne, da der ikke er nogen aktionær at udstede vederlag til.

A har en aktiekapital på XXX, men denne reduceres til XX umiddelbart inden der sker winding-up ind i C. Der sker ingen udlodning til aktionærer eller lign. i den forbindelse (det posteres som overkurs i A, og efterfølgende C ved fusionen), og er et teknisk skridt der foretages af hensyn i X-land.

Spørgsmål 1

Baggrund for spørgsmål 1

Spørgsmålet er, om sammenlægningen af A, B og C gennem de tre beskrevne steps kan blive anset for en skattefri omvendt lodret fusion af Skatterådet, således at successionsreglen i fusionsskattelovens § 15, stk. 6 finder anvendelse.

Fusionsskattelovens § 15, stk. 6 om succession på aktionærniveau finder anvendelse ved fusion mellem selskaber, der er hjemmehørende i udlandet, således at der ikke udløses beskatning efter fusionsskattelovens § 15, stk. 3.

Ved vedtagelse af lov nr. 343 af 18. april 2007 er der ikke længere krav om tilladelse fra SKAT for at være omfattet af fusionsskattelovens § 15, stk. 6. Der er således nu obligatorisk succession, såfremt der er tale om en fusion. Der er efter fusionsskattelovens § 15, stk. 6 desuden ikke krav om indsendelse af endelige selskabsretlige dokumenter til SKAT, da bestemmelsen alene henviser til § 9 og § 11. Det er således alene ved hjælp af bindende svar muligt at få fastlagt kvalifikationen af den påtænkte sammenlægning i X-land i relation til de danske regler i fusionsskatteloven.

Kan deltransaktionerne i X-land betragtes som en samlet transaktion?

Vores forespørgsel vedrørende spørgsmål 1 baseres blandt andet på den ændring af praksis, som er fremkommet med SKM2007.530.SKAT, der vedrører et korrektiv til den tidligere praksis angående den amerikanske omstruktureringsmodel "forward triangular merger". SKAT havde ved tre afgørelser truffet i 2003 fundet, at denne model skulle kvalificeres som en dansk fusion. Ved afgørelsen offentliggjort i SKM2007.529.SKAT, vedrørende omstruktureringen af nogle amerikanske selskaber, har SKAT derimod fundet, at denne omstruktureringsmodel, vurderet efter danske skattemæssige regler, må anses for en aktieombytning. SKAT fremkom med dette korrektiv ud fra en vurdering af den samlede transaktion og med den begrundelse, at "... den endelige selskabsstruktur, der i sluttransaktionen fremkommer ved en ombytning af aktierne i det erhvervede selskab, indebærer, at der etableres en koncernstruktur med et moderselskab (det erhvervende selskab) og et datterselskab (det erhvervede selskab). Det forhold, at denne endelige struktur først fremkom efter flere steps, der blandt indebar en fusion af det erhvervede selskab med et datterselskab af det erhvervende selskab, ændrer ikke på, at det er den samlede transaktion, der skal vurderes.

I lyset af denne nye praksis finder vi det derfor mest korrekt at forespørge, om den påtænkte transaktion i X-land kan anses for en omvendt, lodret fusion efter danske skattemæssige regler.

Valget af modellen i X-land med tre underliggende deltransaktioner er foretaget for ikke at udløse uhensigtsmæssige og skadelige forretningsmæssige konsekvenser. Deltransaktionerne gennemføres derfor alene med henblik på at opnå den ønskede endelige koncernstruktur og indebærer således ikke i sig selv nogen skattemæssige fordele. Såfremt den endelige koncernstruktur skulle være opnået efter danske skattemæssige regler, ville det være gennemført som en omvendt, lodret fusion, men dette er efter skattemæssige og civilretlige regler i X-land ikke i den konkrete sag ønskeligt at gennemføre ved én enkelt transaktion (dvs. ved en amalgamation).

Som SKAT har vurderet det er tilfældet med den amerikanske omstruktureringsmodel "forward triangular merger", skal en række deltransaktioner, der gennemføres i tidsmæssig sammenhæng, ikke påvirke det samlede billede af transaktionen, og der bør derfor (1) foretages en helhedsbedømmelse af koncernstrukturen før og efter omstruktureringen med henblik på at vurdere, hvilken transaktionstype vi vil anvende efter danske skattemæssige regler og herefter (2) foretages en vurdering af, om den samlede transaktion, herunder de underliggende deltransaktioner, kan anses at opfylde den tilsvarende danske transaktionstype, jf. mere herom nedenfor.

En fusions skattemæssige og civilretlige karakteristika

I relation til om den samlede transaktion, herunder særligt karakteristika ved winding-up-proceduren, kan anses for at have så væsentlige lighedspunkter med en fusion gennemført efter danske regler, har vi følgende bemærkninger:

Winding-up kan betegnes som en absorption af et selskab ind i et andet, jf. at aktieselskabslovens § 134 skriver "et aktieselskab kan efter bestemmelserne i dette kapital opløses uden likvidation ved overdragelse af selskabets aktiver og forpligtelser som helhed til et andet aktie- eller anpartsselskab." Det er efter vores vurdering i den sammenhæng uden betydning, at selve opløsningen/afregistrering af selskabet ikke sker umiddelbart ved den aftalte juridiske overdragelse af aktiver og passiver, men først i en nær tidsmæssig sammenhæng hermed. I Danmark medfører en beslutning om fusion i selskaberne ikke at denne dermed er en realitet; efter aktieselskabslovens § 134h, stk. 1 anses ophørende selskaber først for ophørt og rettigheder og forpligtelser for overgået til det fortsættende selskab, såfremt visse betingelser er opfyldt, herunder at eventuelle krav fra kreditorer og aktionærer skal være afgjort. Når sådanne forhold er på plads anmeldes fusionen, indenfor en frist på 2 uger, til Erhvervs- og Selskabsstyrelsen, hvorefter fusionen er en realitet. Der er derfor ligeledes ikke ved en dansk fusion nødvendigvis en nær tidsmæssig sammenhæng mellem den juridiske overdragelse af aktiver og passiver (beslutningstidspunktet) og den endelige anmeldelse af fusionen; jf. dog at der dog efter praksis maksimalt kan forløbe 1 år fra fusionsplanens offentliggørelse og anmeldelsen af fusionen.

Ved absorptionsproceduren sker der ingen vederlæggelse i aktier, da henholdsvis A og B, og senere C og A, er moder- og datterselskab; dvs. dette er i tråd med danske fusioner, hvor der ligeledes ikke sker vederlæggelse ved direkte lodrette fusioner. Det skal dog bemærkes i forhold til anmodningen om at vurdere transaktionen som en omvendt lodret fusion, at der sker vederlæggelse til aktionærerne i det ultimative moderselskab A - som et led i ombytningen af aktierne i dette selskab med aktierne i C - således som dette også vil være tilfældet ved en omvendt, lodret fusion efter danske regler.

Absorptionen af A ind i C medfører, at A's aktier i C annulleres uden vederlag. Vi skal i den forbindelse henvise til fusionsskattelovens § 10, stk. 2 og sagen refereret i SKM2007.555.SR, hvorefter det må antages, at annullering af egne aktier, som det fortsættende selskab erhverver som led i en fusion, ingen skattemæssige konsekvenser har for selskabet.

Det er efter praksis ikke afgørende ved fusioner af udenlandske selskaber efter fusionsskattelovens § 15, stk. 6, at fusionsdatoen er sammenfaldende med skæringsdatoen for det fortsættende selskabs regnskabsår, jf. SKM2005.459.SKAT. Det er således efter vores vurdering på baggrund af praksis uden betydning for at anvende fusionsskattelovens § 15, stk. 6, at fusionsdatoen forventes at blive fastlagt til en dato i 2008, på trods af de involverede selskaber har kalenderårsregnskab.

Vi skal på denne baggrund venligst anmode Skatterådet om at vurdere, om den samlede transaktion fra Step 1 winding-up af B ind i A, over Step 2 ombytningen af A aktierne, til Step 3 med winding-up af A, kan anses for at opfylde betingelserne for en fusion, således at successionsreglen i fusionsskattelovens § 15, stk. 6 finder anvendelse for de danske aktionærer.

Spørgsmål 2

Såfremt Skatterådet måtte finde, at den påtænkte transaktion i X-land ikke kan kvalificeres som en lodret, omvendt fusion efter danske skattemæssige regler, skal vi anmode Skatterådet om at vurdere, om den del af transaktionen i X-land, der umiddelbart har danske skattemæssige konsekvenser - det såkaldte step 2 og til dels step 3 - i stedet kan opfylde de nye objektive regler om aktieombytning i aktieavancebeskatningslovens § 36 A.

Efter aktieavancebeskatningslovens § 36 A forstås ved en aktieombytning den transaktion, hvor et selskab (det erhvervende selskab) erhverver en andel i et andet selskabs (det erhvervede selskabs) aktiekapital med den virkning, at det opnår et flertal af stemmerne i dette erhvervede selskab, eller, hvis det allerede har et sådant flertal, erhverver en yderligere andel ved til gengæld at tildele aktionærerne i det erhvervede selskab aktier i det erhvervende selskab og eventuelt en kontant udligningssum.

På baggrund af det ovenfor beskrevne vedrørende Step 2, dvs. Tuck-in af A-aktierne mod vederlag i aktier i C, er det vores vurdering, at denne deltransaktion i X-land svarer til en dansk aktieombytning.

Det er ligeledes vores vurdering, at de generelle principper for skattefri aktieombytning efter aktieavancebeskatningslovens § 36 A er opfyldt,

- da de deltagende selskaber svarer til danske aktie- eller anpartsselskaber,

- da de aktier i A, der ombyttes, bliver vederlagt med aktier i C i et proportionalt forhold mellem de hidtidige aktionærer i A og ombytningsforholdet svarer til handelsværdien, og

- da C som det erhvervende selskab opnår stemmemajoriteten til A inden for seksmånedersperioden, jf. at ombytningen gennemføres samlet på én dag.

I relation til de objektive regler i aktieavancebeskatningslovens § 36 A er det desuden vores vurdering:

- At de særlige regler om maksimerede udbytteudlodninger i aktieavancebeskatningslovens § 36 A, stk. 7 ikke får nogen betydning for den påtænkte transaktion, da A - det erhvervede selskab - ophører umiddelbart efter ombytningen ved en skattefri transaktion.

- At det ikke kan være et ubetinget krav, at C skal besidde majoriteten i A i op til tre år efter aktieombytningen er gennemført jf. SKM2008.182.SR. Det er desuden i praksis forudsat, jf. blandt andet SKM2007.922.SR, at en skattefri aktieombytning kan efterfølges af en skattefri fusion uden, at dette udløser negative skattemæssige konsekvenser. I Ligningsvejledningen 2008 S.G. 18.7.5. anføres det ligeledes, at "en fusion mellem moder- og datterselskab (det erhvervende og det erhvervede selskab) vil ifølge praksis, som udgangspunkt, ikke være i strid med den oprindelige tilladelse til skattefri aktieombytning. Transaktionen kan dog være i strid med den tidligere anførte begrundelse for ønsket om at gennemføre en skattefri aktieombytning. Der må foretages en samlet, konkret vurdering i den enkelte sag". Da den samlede transaktion er lagt frem i den konkrete sag, og da fusionen ikke er i strid med baggrunden for at gennemføre aktieombytningen, bør den efterfølgende fusion derfor ikke indvirke på adgangen til at gennemføre aktieombytningen. Det skal desuden påpeges, at A på aktieombytningstidspunktet kunne være afstået uden skattemæssige konsekvenser for selskabsaktionærerne i Danmark, og at der efter praksis vedrørende aktieavancebeskatningslovens § 36 sjældent stilles anmeldelsesvilkår, når aktierne på ombytningstidspunktet er ejet af et selskab i mere end tre år; værnsreglerne i det nye objektive regelsæt i såvel aktieavancebeskatningslovens § 36 A som de nye regler i fusionsskatteloven er udformet så de kan varetage samme hensyn, som i dag påses i tilladelsessystemet, og som ligger bag de vilkår, der stilles i tilladelsespraksis, jf. SKATs indstilling i SKM2008.172.SR. Denne praksis vedrørende anmeldelsesvilkår kan således være med til at indikere, at en afståelse af aktierne i det erhvervede selskab (herunder gennem en fusion, hvor det erhvervende selskab ophører) er uden betydning for skattefriheden ved aktieombytningen, da aktierne inden aktieombytningen havde været ejet af selskaber i mere end tre år.

- At betingelsen i aktieavancebeskatningslovens § 36 A, stk. 5 ikke får indvirkning på den konkrete sag, hvor såvel det erhvervende og det erhvervede selskab er hjemmehørende i udlandet, jf. at stk. 5 omtaler "indkomstopgørelsen", hvilket alene kan være relevant for et dansk selskab. C's anskaffelsessum for aktierne i A bør derfor skulle fastsættes efter de lokale regler i det land, der regulerer aktieombytningen for det erhvervende selskab. Det skal i den forbindelse fremhæves, at der i den konkrete sag i X-land påtænkes gennemført en skattefri transaktion umiddelbart efter aktieombytningen, og der derfor ikke kan spekuleres i et hurtigt salg med deraf følgende mulighed for lav eller ingen værdistigning på aktierne.

Vederlagsaktierne skal derimod reguleres efter danske regler i relation til de danske aktionærer, hvorfor aktieavancebeskatningslovens § 36 A, stk. 4 finder anvendelse ved fastlæggelse af successionen.

SKATs indstilling og begrundelse

Spørgsmål 1

Rådgiver har oplyst, at alle deltagende selskaber i X-land, er selskaber, der kan sidestilles med danske aktie- og anpartsselskaber. Dette er lagt uprøvet til grund.

Kernen i denne sag er, hvordan omstruktureringen i X-land skal klassificeres i henhold til dansk ret, herunder om de tre transaktioner skal anses for at udgøre en samlet omstrukturering i forhold til den endelige koncernstruktur eller som tre særskilte omstruktureringer. Dette har bl.a. betydning for, om omstruktureringerne efter dansk ret muligt kan kvalificeres som en (omvendt) lodret fusion eller må anses for at være en aktieombytning jf. hertil bl.a. men ikke udtømmende SKM2007.530.SKAT og SKM2007.529.SKAT.

Med henvisning til SKM2007.530.SKAT og SKM2007.529.SKAT har rådgiver argumenteret for, at det er den samlede transaktion, herunder formålet med deltransaktionerne set i forhold til den endelige koncernstruktur, der skal vurderes under ét - og ikke de enkelte trin i omstruktureringen transaktion for transaktion.

Det forholder sig generelt således, at en i udlandet gennemført omstrukturering skal svare til en omstrukturering efter danske regler, før den kan få effekt som en skattefri transaktion i den danske beskatning. Når udenlandske transaktioner skal vurderes, er det den enkelte transaktion, der skal svare til en efter danske normer anerkendt transaktionstype. Hvis transaktionen gennemføres i flere led, skal hvert enkelt led vurderes separat. Summen af hvert enkelt led kan således ikke samlet medføre, at resultatet anerkendes efter danske normer.

I SKM2007.529.SKAT bemærkede SKAT "at den beskrevne "forward triangular merger" ikke kunne kvalificeres som en fusion efter fusionsskattelovens § 1, stk. 3 samt § 2, men, når henses til de foreliggende oplysninger, må anses, som en aktieombytning efter aktieavancebeskatningslovens § 36. Der er herved særligt henset til, at transaktionen indebærer flere selvstændige og fra hinanden adskilte transaktioner samt at den endelige selskabsstruktur, der i sluttransaktionen fremkommer ved en ombytning af aktierne i det erhvervede selskab, indebærer, at der etableres en koncernstruktur med et moderselskab (det erhvervende selskab) og et datterselskab (det erhvervede selskab)."

I SKM2007.530.SKAT og SKM2007.529.SKAT, har det ved sagsbehandlingen således været gjort til genstand for en vurdering, hvor den isolerede transaktion, der medfører en sammensmeltning af 2 selskaber og vederlæggelse fra et 3. selskab til aktionærerne i det indskydende selskab svarer til en aktieombytning efter danske regler. At der forlods til lejligheden etableres et datterselskab, der kan benyttes til at gennemføre transaktionen, er ikke at betragte som et "step", der har været genstand for selvstændig vurdering i den konkrete sag.

SKAT indstiller på den baggrund efter en konkret vurdering, at spm. 1 besvares med nej.

Spørgsmål 2

Som anført ved besvarelsen af spørgsmål 1, kan omstruktureringens 3 transaktioner efter SKATs opfattelse ikke bedømmes samlet, men skal bedømmes hver for sig.

I forhold til de danske aktionærer har rådgiver oplyst, at disse har ejet samtlige selskaber i X-land i mere end 3 år. Dette er uprøvet lagt til grund.

Omstruktureringens 1 og 3 step er rene omstruktureringer i X-land, der hverken påvirker de danske aktionærer eller berører dansk beskatning.

I forhold til omstruktureringens 2. step vurderes det konkret, at der tale om en aktieombytning efter danske forhold.

Af ABL § 36A, stk. 1, fremgår, at selskaber, der svarer til danske aktie- eller anpartsselskaber, men som er hjemmehørende uden for EU, kan foretage en skattefri aktieombytning uden tilladelse, når de pågældende selskaber ikke er anset for at udgøre en transparent enhed jf. ABL § 36, stk. 1, 5. pkt. Endvidere skal aktieombytningen gennemføres inden for en periode på højst 6 måneder jf. ABL § 36, stk. 4, 1. pkt.

Af ABL § 36A, stk. 2, fremgår, at hvis det erhvervende selskab opnår hele aktiekapitalen eller erhverver en resterende del af aktiekapitalen i det erhvervede selskab, sker der ikke beskatning efter §§ 8, 12-14 og 17-19, § 21, stk. 1, og § 22, hvis de aktionærer, der ved ombytningen bliver aktionærer i det erhvervende selskab, benytter reglerne i stk. 4 og det erhvervende selskab benytter reglerne i stk. 5. § 36, stk. 1, 2. og 5. pkt., § 36, stk. 4 og 5, og fusionsskattelovens § 9, § 10, § 11, stk. 1, 2. og 3. pkt., og § 11, stk. 2, finder tilsvarende anvendelse

Af ABL § 36 A, stk. 3, fremgår, at dette er en betingelse for at anvende ABL § 36 A, stk. 1, at værdien af vederlagsaktierne med tillæg af en eventuel kontant udligningssum svarer til handelsværdien af de ombyttede aktier.

Efter ABL § 36 A, stk. 5, er det en betingelse, at aktier i det erhvervede selskab behandles ved indkomstopgørelsen, som om de var erhvervet på ombytningstidspunktet for den oprindelige anskaffelsessum. Denne betingelse kan i udgangspunktet ikke anses for opfyldt med henvisning til, at det erhvervende selskab er udenlandsk og dermed ikke opgør indkomsten efter danske regler. Situationen er dog sammenlignelig med sagen SKM2008.545.SR, hvor Skatterådet anerkendte, at en dansk aktionær kunne ombytte aktier med et selskab på Cypern. I denne sag var det netop et tema, at ABL § 36 A, stk. 5 ikke kunne praktiseres, såfremt det erhvervende selskab lå i udlandet.

Af ABL § 36A, stk. 7, fremgår, at det erhvervende selskab ikke i en periode på 3 år fra ombytningstidspunktet må modtage større udbytter fra det erhvervede selskab end det erhvervende selskabs andel af det ordinære resultat for det erhvervede selskab, som udbyttet vedrører.

Rådgiver har anført, at det erhvervende selskab - efter en kort periode med krydsejerskab - vil erhverve den fulde selskabskapital i det erhvervede selskab, samt at vederlæggelsen af aktionærerne i det erhvervede selskab alene vil ske med aktier i det erhvervende selskab. Betingelsen i ABL § 36 A, stk. 3, synes som udgangspunkt opfyldt, idet vederlæggelse, ombytningsforhold og handelsværdi sker proportionalt i forhold til de hidtidige aktionærer. Spørgsmålet er, om den efterfølgende kapitalnedsættelse i det erhvervede selskab påvirker vederlæggelsen til handelsværdi.

Da kapitalnedsættelsen sker efter ombytningstidspunktet, vil den foretagne kapitalnedsættelse ikke påvirke vederlæggelsen til handelsværdi, idet det - i hvert fald som udgangspunkt - alene er forholdene på ombytningstidspunktet, der er relevant, når der omstruktureres uden tilladelse, se fx SKM2007.917.SKAT og SKM2007.919.SR, spørgsmål 4. Det forhold, at der efterfølgende i det erhvervede selskab sker en kapitalnedsættelse og en efterfølgende lodret fusion, skønnes konkret ikke at bevirke, at der ikke sker vederlæggelse til handelsværdi.

I forhold til ABL § 36 A, stk. 7, hvorefter det erhvervende selskab ikke i en periode på 3 år fra ombytningstidspunktet må modtage større udbytter fra det erhvervede selskab end det erhvervende selskabs andel af det ordinære resultat for det erhvervede selskab, som udbyttet vedrører, vil denne regel ikke få betydning, idet det udbyttegivende selskab efterfølgende er fusioneret med det erhvervende selskab. Situationen er sammenlignelig med sagen SKM2008.707.SR, hvor en spaltning uden tilladelse efterfulgt af en lodret fusion ikke var i konflikt med udbytterestriktionen i FUL § 15 b, stk. 8.

I forhold til de danske aktionærer sker der succession i forhold til ejertid, idet aktierne har været ejet af de pågældende i mere end 3 år forud for aktieombytningen jf. ABL § 36 A, stk. 4. I forlængelse heraf kan det anføres, at ABL § 36 A, stk. 10 ikke finder anvendelse, da de danske aktionærer begge har ejet det erhvervede selskab i mere end 3 år.

Det indstilles på den baggrund og efter en samlet konkret vurdering af den specifikke transaktion, at spørgsmål 2 besvares bekræftende.

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.

Svaret er bindende for skattemyndighederne i følgende periode

5 år regnet fra modtagelsen af svaret jf. SFL § 25, stk. 1.