Parter

Skatteministeriet

(v./ advokat Steffen Sværke)

mod

A

(v./ advokat Carsten Lorentzen)

Dommen er afsagt af landsdommerne

Karen Foldager, Jens Hartig Danielsen og Lasse K. Svensson (kst.).

Denne sag er den 9. september 2019 anlagt ved Retten i Kolding, der ved kendelse af 23. december 2019 i henhold til retsplejelovens § 226, stk. 1, henviste sagen til behandling ved Vestre Landsret.

Sagen drejer sig om, hvorvidt der i skatteforvaltningslovens § 27 er hjemmel til ekstraordinært at genoptage skatteansættelsen vedrørende A for indkomstårene 2009 og 2011.

Påstande

Sagsøgeren, Skatteministeriet, har nedlagt påstand om, at sagsøgte, A, skal anerkende, at hans skatteansættelser for indkomstårene 2009 og 2011 ikke genoptages.

A har påstået frifindelse.

Sagsfremstilling

SKAT modtog i foråret 2015 fra de Y1-landske skattemyndigheder kontroloplysninger vedrørende As engagement i F1-bank i Y2-land. Da A ikke havde selvangivet engagementet, anmodede SKAT i juni 2015 ham om at fremsende oplysninger om engagementet, hvilket han gjorde i oktober 2015. På denne baggrund traf SKAT den 17. marts 2016 afgørelse om ændring af skatteansættelserne vedrørende A for årene 2005-2008, 2010 og 2012-2014, idet SKAT forhøjede skatteansættelserne for de nævnte indkomstår. SKAT imødekom ikke As anmodning om ændring af skatteansættelserne for indkomstårene 2009 og 2011, hvor den samlede ikke-selvangivne indkomst var negativ, idet SKAT fandt, at der ikke var hjemmel hertil i skatteforvaltningslovens § 27, stk. 1, nr. 5 og nr. 2.

I SKATs afgørelse er det om genoptagelse anført:

Ekstraordinær genoptagelse (forlængelse af ligningsfristen)

Efter skatteforvaltningslovens § 26, stk. 1 1. punktum, kan SKAT foretage en ordinær ansættelse inden for følgende tidsfrister:

Told og skatteforvaltningen kan ikke afsende varsel som nævnt i § 20, stk. 1, om foretagelse eller ændring af en ansættelse af indkomsteller ejendomsværdiskat senere end den 1. maj i det fjerde år efter indkomstårets udløb.

Efter skatteforvaltningslovens § 27 stk. 1, nr. 5, kan der ske en ekstraordinær ansættelse, når

Den skattepligtige eller nogen på dennes vegne forsætligt eller groft uagtsomt har bevirket, at skattemyndighederne har foretaget en ansættelse på et urigtigt eller ufuldstændigt grundlag.

Skatteforvaltningslovens § 27, stk. 1, nr. 5 skal ses i sammenhæng med skatteforvaltningslovens § 27, stk. 2, 1. punktum, der fastslår at:

En ansættelse kan kun foretages i de i stk. 1 nævnte tilfælde, hvis den varsles af toldog skatteforvaltningen eller genoptagelsesanmodningen fremsættes af den skattepligtige senest 6 måneder efter, at toldog skatteforvaltningen henholdsvis den skattepligtige er kommet til kundskab om det forhold, der begrunder fravigelse af fristen i § 26.

Af Landsskatterettens afgørelse som gengivet i SKM2002.371.LSR fremgår følgende:

Et selskab var for 1997 sat i skat af overskuddet fra et datterselskab, uanset at overskuddet tillige var beskattet i datterselskabet, hvilket beroede på en fejl fra selskabets revisors side. Fejlen blev opdaget i 2001, hvorfor man søgte om ekstraordinær genoptagelse. Genoptagelsen blev nægtet, da forholdet ikke blev anset for omfattet af skattestyrelseslovens § 35, stk. 1, nr. 6 (nuværende skatte-forvaltningslovens § 27, stk. 1, nr. 5), i det bestemmelsen alene blev anset for at kunne finde anvendelse, når den skattepligtige eller nogen på dennes vegne forsætligt eller groft uagtsomt har bevirket, at skattemyndighederne har foretaget en for lav skatteansættelse.

SKAT vil i de nedenstående afsnit give en konkret begrundelse i det omfang, SKAT agter at foretage en ekstraordinær ansættelse af din skatteansættelse for 2005 - 2011.

Skatteforvaltningslovens § 27, stk. 1, nr. 2 kan der ske ekstraordinær ansættelse, når

Ansættelsen er en direkte følge af en ansættelse vedrørende den skattepligtige for et andet indkomstår…

Af Landsskatterettens afgørelse som gengivet i SKM2014.860.LSR fremgår følgende:

Anvendelsen af lagerprincippet ansås ikke som opgivelse af en “balancepost", efter skatteforvaltningslovens § 26, stk. 7, og der kunne derfor ikke ske genoptagelse efter nævnte bestemmelse i et tilfælde, hvor skattemyndighederne havde ændret skatteansættelsen som følge af, at nogle værdipapirer var behandlet forkert skattemæssigt.

Endvidere anføres det i afgørelsen omkring skatteforvaltningslovens § 27, stk. 1, nr. 2, at en ændring i form af anvendelse af lagerprincippet for det pågældende værdipapir ikke anses for at ville være en direkte følge af ændringerne for de øvrige indkomstår. Ændringen anses for at være en forkert retsanvendelse.

…

Gevinst og tab vedrørende værdipapirer fra depotet i F1-bank, Y2-land ses ikke at være selvangivet på dine skatteansættelser.

Der anskaffes en del værdipapirer i 2005 og fremefter. En del af disse er ikke aktier. De værdipapirer, der ikke er aktier, anses for at være investeringsbeviser udstedt af et investeringsselskab. Disse investeringsbeviser er omfattet af aktieavancebeskatningslovens § 2a i 2005 og af aktieavancebeskatningslovens § 19 i 2006 og fremefter. Denne type værdipapirer skal lagerbeskattes og ikke realisationsbeskattes.

Lagerbeskatningen opgøres efter reglerne i aktieavancebeskatningslovens § 2a, stk. 2 for 2005 og § 23, stk. 5 og 6 om det forskudte lagerprincip for 2006-2009. Den kursregulering, som skal beskattes efter lagerprincippet, er forskellen mellem kursværdien af investeringsbeviserne ved begyndelsen af investeringsselskabets regnskabsår og kursværdien ved slutningen af regnskabsåret. Det forudsættes, at investeringsselskaberne har kalenderårsregnskab. Dvs. at værditilvæksten fra 1. januar 2005 til 31. december 2005 medregnes i 2006. Fra 1. januar 2010 ændres reglerne og står nu i § 23, stk. 7 og udviklingen i kursværdien i fx. 2010 skal herefter beskattes 2010. I 2010 medregnes som overgangsregel også kursreguleringen for 2009.

Gevinster og tab medregnes som kapitalindkomst jf. personskattelovens § 4.

Når der sker salg af denne type papirer, medregnes tab eller gevinst i salgsåret og opgøres i forhold til værdien primo.

SKAT har gennemgået de af R1 udarbejdede opgørelser 2005-2014 over opgjorte realiserede og urealiserede gevinster og tab på investeringsforeningsbeviser.

SKAT er enig i opgørelsesmetoden og de opgjorte avancer for 2005-2014 kan lægges til grund for beskatningen.

…

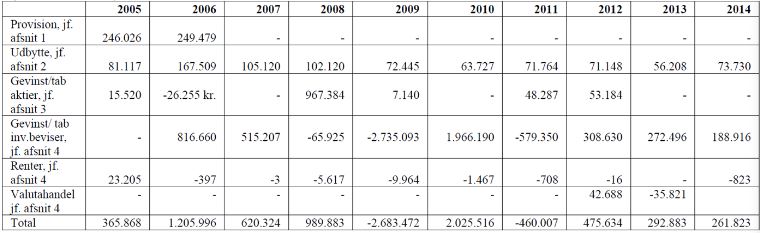

SKAT har i forbindelse med sagsbehandlingen af denne sag fundet, at følgende indkomster ikke er selvangivet, jfr. de forudgående afsnit 1 - 4:

SKAT har vurderet, at du har handlet groft uagtsomt ved ikke at have underrettet SKAT om, at dine skatteansættelser er foretaget på et urigtigt eller ufuldstændigt grundlag, jf. skatteforvaltningslovens § 27, stk. 1, nr. 5. SKAT har især lagt vægt på, at du konsekvent og systematisk har undladt at medtage honorarer i 2004-2006 samt afkast og avancer fra indestående / depot i F1-bank, Y2-land på din danske skatteansættelse for 2004-2008, 2010 og 2012-2014.

Betingelserne for at foretage en ekstraordinær ansættelse for indkomstårene 20052008 og 2010 efter skatteforvaltningslovens § 27, stk. 1, nr. 5 anses derfor for opfyldt.

Indkomstårene 2012-2014 ændres i henhold til skatteforvaltningslovens § 26, stk. 1.

I 2009 og 2011 er der opgjort en samlet negativ indkomst, som ikke tidligere har været selvangivet. Betingelserne for at foretage en ændring af 2009 og 2011 er således ikke opfyldt, idet det ikke anses for groft uagtsomt at have undladt at selvangive en negativ indkomst. Skatteforvaltningslovens § 27, stk. 1, nr. 5 giver ikke lovhjemmel til at foretage en indkomstnedsættelse, når ændringen sker på SKATs initiativ. Det betyder, at indkomstændringen for 2009 og 2011 sættes til 0 kr. Der kan tillige henvises til følgende afgørelser: SKM2002.371.LSR og SKM2015.427.BR.

Du og din advokat har fremført, at I ikke er enige i, at SKAT ikke kan ændre ansættelserne for 2009 og 2011, idet I mener, at det culpøse indhold består i en samlet passivitet, og at alle indkomstår derfor må ses samlet.

I mener således, at SKAT har hjemmel og dermed pligt til efter officialprincippet at ændre 2009 og 2011 efter skatteforvaltningslovens § 27, stk. 1, nr. 5.

Skatteforvaltningslovens § 27, stk. 1, nr. 5 er en videreførelse af den tidligere gældende § 35, stk. 1, nr. 5, i skattestyrelsesloven. Der er tale om en suspensionsregel.

Bestemmelsen indebærer, at SKATs ansættelsesfrist efter § 26, stk. 1, suspenderes, såfremt den skattepligtige eller dennes repræsentant forsætligt eller groft uagtsomt har bevirket, at en skatteansættelse er foretaget på et urigtigt eller ufuldstændigt grundlag. Bestemmelsen finder alene anvendelse i forbindelse med ansættelser, der foretages på SKATs initiativ i retning af forhøjelse, jf. SKM2015.427.BR og SKM2002.371.LSR, hvor det anføres, at kriteriet er udformet for at undgå for lave skatteansættelser.

Der kan endvidere henvises til SKATs Den juridiske vejledning, afsnit A.A.8.2.2.1.2.5, hvor det anføres, at det forudsættes, at der er begået et strafbart forhold, hvilket dog ikke er betinget af, at der gøres strafansvar gældende. Det er ikke anført, at det er et krav, at en række indkomstår skal bedømmes samlet set.

SKAT er således af den opfattelse, at SKAT ikke kan og ikke har pligt til at genoptage 2009 og 2011 efter skatteforvaltningslovens § 27, stk. 1, nr. 5.

Herudover har I anført, at hjemlen for SKAT til at genoptage 2009 og 2011 ligeledes findes i skatteforvaltningslovens § 27, stk. 1, nr. 2 og I tillige subsidiært anmodet om genoptagelse efter skatteforvaltningslovens § 27, stk. 1, nr. 2, da I mener, at ændringen af 2009 og 2011 må være en direkte følge af ændringerne af de øvrige indkomstår.

I afgørelsen fra Landsskatteretten (SKM2014.860.LSR) fremgår det, at en ændring i form af anvendelse af lagerprincippet for det pågældende værdipapir ikke anses for at ville være en direkte følge af ændringerne for de øvrige indkomstår. Ændringen anses for at være en forkert retsanvendelse. Forholdet er ikke omfattet, da der ikke tale om opgørelse af en balancepost som indgår i driftsresultatet, men om ansættelse af værdier til brug for opgørelse af avance/tab.

SKAT kan ikke godkende din anmodning om genoptagelse af 2009 og 2011, da ansættelsen af 2009 og 2011 ikke anses for at være en direkte følge, som er omfattet af skatteforvaltningslovens § 27, stk. 1, nr. 2.

A påklagede SKATs afgørelse til Landsskatteretten, som den 13. juni 2019 traf afgørelse om at ændre SKATs afgørelse.

Det fremgår af Landsskatterettens afgørelse blandt andet:

Det følger af skatteforvaltningslovens § 26, stk. 2, at en skattepligtig, der ønsker at få ændret sin ansættelse af indkomstskatten, senest den 1. maj i det fjerde år efter indkomstårets udløb skal fremlægge oplysninger af faktisk eller retlig karakter, der kan begrunde ændringen.

Det følger af skatteforvaltningslovens § 27, stk. 1, nr. 2, at en ansættelse af indkomstskat kan foretages uanset fristerne i § 26 efter anmodning fra den skattepligtige eller efter skatteforvaltningens bestemmelse, hvis ansættelsen er en direkte følge af en ansættelse vedrørende den skattepligtige for et andet indkomstår.

Af skatteforvaltningslovens § 27, stk. 1, nr. 5, fremgår det, at en ansættelse af indkomstskat kan foretages uanset fristerne i § 26, hvis den skattepligtige eller nogen på dennes vegne forsætligt eller groft uagtsomt har bevirket, at skattemyndighederne har foretaget en ansættelse på et urigtigt eller ufuldstændigt grundlag.

Af skatteforvaltningslovens § 27, stk. 1, nr. 8, fremgår det, at en ansættelse af indkomstskat kan foretages uanset fristerne i § 26, hvis skatteforvaltningen efter anmodning fra en skattepligtig giver tilladelse til ændring af ansættelsen som følge af, at der foreligger særlige omstændigheder.

Af skatteforvaltningslovens § 27, stk. 2, 1. pkt., fremgår det, at en ansættelse efter anmodning fra den skattepligtige i de i § 27, stk. 1, nævnte tilfælde kun kan foretages, hvis en genoptagelsesanmodning fremsættes af den skattepligtige senest 6 måneder efter, at den skattepligtige er kommet til kundskab om det forhold, der begrunder fravigelsen af fristerne i § 26. Dog kan skatteforvaltningen behandle en anmodning om genoptagelse modtaget efter udløbet af fristen i 1. pkt., hvis særlige omstændigheder taler derfor, jf. § 27, stk. 2, sidste pkt.

Af den dagældende bestemmelse i skatteforvaltningslovens § 27, stk. 4, fremgår det, at hvis en ansættelse efter § 27, stk. 1, vedrører opgørelsen af en balancepost, kan opgørelsen primo indkomståret kun foretages eller ændre, hvis ansættelsen for det foregående indkomstår ændres tilsvarende vedrørende opgørelsen ultimo for dette indkomstår.

Det fremgår, at genoptagelsesanmodningen vedrører indkomstårene 2009 og 2011, som ligger uden for de ordinære frister i skatteforvaltningslovens § 26. Spørgsmålet er derfor, om der i skatteforvaltningslovens § 27 er grundlag for ekstraordinær ansættelse af indkomstskatten som påstået af klagerens repræsentant.

Det fremgår af praksis, at bestemmelsen i skatteforvaltningslovens § 27, stk. 1, nr. 5, alene finder anvendelse i forbindelse med ansættelser, der foretages på skatteforvaltningens initiativ i tilfælde, hvor den skattepligtige eller nogen på dennes vegne har bevirket, at skatteforvaltningen har foretaget en for lav ansættelse. Der kan henvises til SKM 2015.427 BR, jf. SKM 2016.585 VLR, og SKM 2002.371 LSR, som findes på www.skat.dk/jura.

Retten finder derfor, at der ikke er grundlag for genoptagelse af de omhandlede skatteansættelser i medfør af skatteforvaltningslovens § 27, stk. 1, nr. 5.

Retten bemærker i den forbindelse, at den dagældende bestemmelse i skatteforvaltningslovens § 27, stk. 4, ikke finder anvendelse i en situation som den foreliggende. Der kan fra praksis bl.a. henvises til SKM 2014.860 LSR og SKM 2018.496 BR, som kan findes på www.skat.dk/jura.

Retten finder endvidere, at betingelserne for anvendelse af skatteforvaltningslovens § 27, stk. 1, nr. 2, ikke er opfyldt. De ændringer, som klageren ønsker gennemført for 2009 og 2011, er ikke en direkte følge af skatteforvaltningens ansættelser for bl.a. indkomstårene 2008 og 2010, men derimod en følge af klagerens manglende selvangivelse af de omhandlede tab. Der kan fra praksis bl.a. henvises til SKM 2014.860 LSR og SKM 2018.496 BR.

Spørgsmålet er dernæst, om der er grundlag for genoptagelse i medfør af skatteforvaltningslovens § 27, stk. 1, nr. 8, og § 27, stk. 2.

Tre retsmedlemmer udtaler:

Det fremgår, at SKAT har genoptaget klagerens skatteansættelser for indkomstårene 2005 til 2014 på nær indkomstårene 2009 og 2011. SKAT har for de indkomstår, der er genoptaget over den tiårige periode, forhøjet klagerens indkomst med i alt 6.237.927 kr. For indkomstårene 2009 og 2011, som SKAT ikke har genoptaget, er der opgjort en samlet negativ indkomst på i alt 3.143.479 kr., som fordeler sig med henholdsvis -2.683.472 kr. for 2009 og -460.007 kr. for 2011. Det indebærer, at klageren over den tiårige periode netto havde en fortjeneste på 3.094.448 kr. set over hele perioden. Det fremgår videre, at den samlede negative indkomst for indkomstårene 2009 og 2011 i den væsentligste hidrører fra udenlandske investeringsbeviser, hvor SKAT har opgjort gevinst og tab efter lagerprincippet.

Skatteforvaltningslovens § 27, stk. 4, blev ændret ved lov nr. 683 af 8. juni 2017. Af forarbejderne hertil, jf. lovforslag nr. 183 fremsat den 29. marts 2017, fremgår bl.a. følgende af bemærkningerne til lovforslagets enkelte bestemmelser:

"…

Landsskatteretten har i sagerne SKM 2015.124.LSR og SKM 2014.860.LSR fastslået, at lagerbeskattede værdipapirer eksempelvis ikke er omfattet af den særlige regel om genoptagelse af balanceposter. Det betyder, at genoptagelse for lagerbeskattede værdipapirer sker efter de almindelige regler om lagerbeskatning, hvorefter gevinst og tab opgøres som forskellem mellem værdipapirets værdi ved indkomstårets udløb og værdipapirets værdi ved indkomstårets begyndelse i det indkomstår, som genoptages. Denne fremgangsmåde kan resultere i, at der ved genoptagelsen kan ske dobbeltbeskatning eller dobbeltfradrag.

Det foreslås derfor at indføre en særlig regel for foretagelse eller ændring af en skatteansættelse, som vedrører en opgørelse af gevinst eller tab efter aktieavancebeskatningsloven og kursgevinstloven, hvor den skattepligtige har anvendt eller skulle have anvendt en anden opgørelsesmetode end realisationsprincippet. Det gælder f.eks. opgørelser af gevinst og tab på aktier, fordringer, finansieller kontrakter, investeringsbeviser, gæld m.v. Herved sikres det på samme måde som for balanceposterne, at genoptagelse ikke kan føre til dobbeltbeskatning eller dobbeltfradrag.

…"

Disse retsmedlemmer finder ud fra en samlet, konkret vurdering, at der i nærværende tilfælde foreligger sådanne ganske særlige omstændigheder, at der er grundlag for at genoptage klagerens skatteansættelser for indkomstårene 2009 og 2011 ekstraordinært i medfør af skatteforvaltningslovens § 27, stk. 1, nr. 8, og § 27, stk. 2, sidste pkt.

Der henses herved bl.a. til den af Folketinget vedtagne ændring af skatteforvaltningslovens § 27, stk. 4, og herunder især det oplyste om baggrunden herfor. Der henses bl.a. videre til, at SKAT har genoptaget klagerens skatteansættelser for en periode på ti år, på nær de to indkomstår, hvor den samlede indkomst var negativ. Der henses videre til størrelsen af den samlede negative indkomst for indkomstårene 2009 og 2011 på i alt 3.143.479 kr., både absolut og relativt set i forhold til den samlede forhøjelse for de øvrige indkomstår på 6.237.927 kr. Ydermere henses der til, at de samlede negative indkomster for indkomstårene 2009 og 2011 i det væsentligste hidrører fra udenlandske investeringsbeviser, hvor SKAT har opgjort gevinst og tab efter lagerprincippet.

Disse retsmedlemmer stemmer derfor for at ændre SKAT’s afgørelse således, at klagerens anmodning om genoptagelse af skatteansættelserne for indkomstårene 2009 og 2011 imødekommes. Det påhviler herefter Skattestyrelsen at træffe afgørelse i første instans om opgørelse af klagerens indkomst for så vidt angår de i sagen omhandlede ikke-selvangivne indkomster og fradrag.

Et medlem, retsformanden, udtaler:

Det fremgår af praksis, at den dagældende bestemmelse i skatteforvaltningslovens § 27, stk. 4, ikke finder anvendelse i en situation som den foreliggende. Der kan henvises til SKM 2014.860 LSR og SKM 2018.496 BR, som kan findes på www.skat.dk/jura. Det fremgår videre, at den ved lov nr. 683 af 8. juni 2017 vedtagne ændring af skatteforvaltningslovens § 27, stk. 4, ikke har virkning for spørgsmålet om genoptagelse af skatteansættelserne for indkomstårene 2009 og 2011 i nærværende sag.

Dette retsmedlem finder, at der ikke foreligger sådanne særlige omstændigheder, der kan begrunde en genoptagelse efter skatteforvaltningslovens § 27, stk. 1, nr. 8. Det bemærkes herved bl.a., at det påhviler klageren at selvangive gevinst og tab korrekt, uanset hvilken opgørelsesmetode der finder anvendelse for de omhandlede værdipapirer. Klageren, der hele tiden må anses for at have været bekendt med de forhold, der kan begrunde en ændret ansættelse, har ikke godtgjort, at der foreligger sådanne særlige omstændigheder, der kan begrunde, at anmodningen om genoptagelse først fremsættes i forbindelse med SKATs genoptagelse af skatteansættelserne for de øvrige indkomstår. Lovændringen i 2017 af skatteforvaltningslovens § 27, stk. 4, som ikke har virkning i nærværende tilfælde, kan i den henseende ikke anses for en særlig omstændighed.

Klageren må endvidere anses for at have været bekendt med de forhold, der kan begrunde en ændret ansættelse for de omhandlede indkomstår, forud for den frist på seks måneder, der følger af skatteforvaltningslovens § 27, stk. 2, 1. pkt. Fristen i skatteforvaltningslovens § 27, stk. 2, 1. pkt. på 6 måneder er derfor sprunget, og det er ikke med det anførte godtgjort, at der som følge af særlige omstændigheder er grundlag for at bortse fra fristen.

Dette retsmedlem stemmer derfor for at stadfæste den påklagede afgørelse.

Der træffes afgørelse efter stemmeflertallet, og den påklagede afgørelse ændres derfor således, at klagerens anmodning om genoptagelse af skatteansættelserne for indkomstårene 2009 og 2011 imødekommes, jf. skatteforvaltningslovens § 27, stk. 1, nr. 8, og stk. 2, sidste pkt.

Det påhviler herefter Skattestyrelsen at træffe afgørelse i første instans om opgørelse af klagerens indkomst for så vidt angår de i sagen omhandlede ikke-selvangivne indkomster og fradrag.

Anbringender

Skatteministeriet har anført, at der ikke er hjemmel til ekstraordinær genoptagelse af As skatteansættelser for 2009 og 2011 efter skatteforvaltningslovens § 27, stk. 1, nr. 2, da de af ham ønskede skatteændringer ikke er en "direkte følge" af skattemyndighedernes ændring af hans skatteansættelser for de andre indkomstår. Der er heller ikke hjemmel til genoptagelse af skatteansættelserne for 2009 og 2011 efter skatteforvaltningslovens § 27, stk. 1, nr. 8, da hverken den omstændighed, at A undlod at selvangive sine skattepligtige gevinster og tab fra udenlandske investeringer, eller den omstændighed, at dette blev opdaget af SKAT, udgør særlige omstændigheder.

Da A har været bekendt med samtlige omstændigheder, der vedrører de skattemæssige forhold for 2009 og 2011, har han desuden ikke overholdt fristen på 6 måneder for at fremsætte anmodning om ekstraordinær genoptagelse, jf. skatteforvaltningslovens § 27, stk. 2.

A har anført, at der kan ske ekstraordinær genoptagelse af skatteansættelserne for 2009 og 2011 i medfør af skatteforvaltningslovens § 27, stk. 1, nr. 2, da det opgjorte tab på investeringsbeviser i de omhandlede år på grund af lagerbeskatningen er en direkte følge af den af SKAT foretagne forhøjelse af skatteansættelsen i de øvrige år. Der kan desuden på baggrund af en konkret bedømmelse ske genoptagelse i medfør af skatteforvaltningslovens § 27, stk. 1, nr. 8, da der foreligger særlige omstændigheder. Skatteansættelsen bør være materielt rigtig og således, at der kun sker en beskatning af den reelle og faktisk opnåede fortjeneste for perioden, der bør bedømmes samlet. Hvis der ikke indrømmes fradrag for tab i årene 2009 og 2011, vil den samme gevinst blive beskattet flere gange, hvilket forekommer urimeligt, og som også var en del af baggrunden for, at man i 2017 ændrede loven om ændring af skatteansættelse vedrørende lagerbeskattede aktiver.

Landsrettens begrundelse og resultat

Landsretten lægger som ubestridt til grund, at A i F1-bank i Y2-land havde et engagement i form af nogle investeringsbeviser, som han ikke havde selvangivet, da SKAT i juni 2015 rettede henvendelse til ham på baggrund af oplysninger modtaget fra de Y1-landske skattemyndigheder. Efter en undersøgelse af forholdene traf SKAT den 17. marts 2016 afgørelse om genoptagelse og ændring af skatteansættelserne for 2005-2008, 2010 og 2012-2014, hvor A havde haft gevinst på investeringsbeviserne. Da SKAT traf afgørelse, kunne skatteansættelserne for 2009 og 2011, hvor A havde haft tab på investeringsbeviserne, ikke genoptages ordinært i medfør af skatteforvaltningslovens § 26, da betingelserne herfor ikke var opfyldt. En ekstraordinær genoptagelse af skatteansættelserne for 2009 og 2011 forudsætter derfor hjemmel i skatteforvaltningslovens § 27, stk. 1 og 2.

Det fremgår af aktieavancebeskatningslovens § 23, stk. 5, at den skattepligtige skal anvende lagerprincippet ved opgørelse af gevinst og tab på investeringsbeviser. Anvendelse af lagerprincippet indebærer, at indkomstårets gevinst eller tab opgøres som forskellen mellem investeringsbevisernes værdi ved indkomstårets slutning og investeringsbevisernes værdi ved indkomstårets begyndelse, jf. princippet i aktieavancebeskatningslovens § 23, stk. 2. Opgørelsen af, om der er gevinst eller tab i det enkelte år, er således uafhængig af ansættelsen i andre år. Ansættelsen af As gevinst eller tab på de pågældende investeringsbeviser for årene 2009 og 2011 er derfor ikke en direkte følge af ansættelserne vedrørende andre indkomstår. Der kan herefter ikke i henhold til skatteforvaltningslovens § 27, stk. 1, nr. 2, ske ekstraordinær ansættelse af As indkomstskat for årene 2009 og 2011.

Det fremgår af forarbejderne til lov nr. 410 af 2. juni 2003 om ændring af skattestyrelsesloven og andre love (Ændring af fristreglerne på skatteog afgiftsområdet m.v.) vedrørende den tidligere gældende skattestyrelseslovs § 35, stk. 1, nr. 8 (Folketingstidende 2002-03, tillæg A, lovforslag nr. L175, s. 4593 og 4609), nugældende skatteforvaltningslovens § 27, stk. 1, nr. 8, at bestemmelsen er en "sikkerhedsventil", der giver hjemmel til genoptagelse uden for den almindelige ansættelsesfrist, "hvis der foreligger særlige omstændigheder, der ikke er omfattet af de objektive regler". Endvidere fremgår det, at "bestemmelsens anvendelsesområde er … tilfælde, hvor der foreligger særlige omstændigheder uden for de tilfælde, hvor genoptagelse kan ske efter de objektive betingelser i bestemmelsens øvrige punkter, jf. … nr. 1-7, og hvor det må anses for urimeligt at opretholde ansættelsen". Som eksempler på hvornår bestemmelsen kan finde anvendelse, nævnes i forarbejderne samme sted blandt andet fejl begået af skattemyndighederne, svig fra tredjemand, eller andre særlige omstændigheder, der ikke kan bebrejdes den skattepligtige, som har medført en urigtig ansættelse. Det fremgår desuden, at et glemt fradrag ikke giver grundlag for genoptagelse.

Højesteret tiltrådte ved sin dom af 21. februar 2017, jf. UfR 2017.1570, at skatteforvaltningslovens § 27, stk. 1, nr. 8, efter sin ordlyd, placering og forarbejder må antages at have et snævert anvendelsesområde.

I det foreliggende tilfælde, hvor den manglende selvangivelse alene skyldes As undladelse, finder landsretten, at der ikke foreligger sådanne særlige omstændigheder, der kan føre til, at ansættelserne for 2009 og 2011 skal genoptages efter skatteforvaltningslovens § 27, stk. 1, nr. 8. Det kan ikke føre til et andet resultat, at skatteforvaltningslovens § 27, stk. 4, blev ændret i 2017, da denne lovændring efter § 8, stk. 7, i lov nr. 683 af 8. juni 2017 om ændring af boafgiftsloven og forskellige andre love alene har virkning for skatteansættelser for indkomståret 2017 eller senere indkomstår.

A har ikke fremsat genoptagelsesanmodning inden 6 måneder efter, at han kom til kundskab om de forhold vedrørende skatteansættelserne af investeringsbeviserne for 2009 og 2011, der i givet fald ville have kunnet begrundet fravigelse af fristerne i skatteforvaltningslovens § 26. Skatteforvaltningslovens § 27, stk. 2, 1. pkt., finder derfor ikke anvendelse. Med samme begrundelse som anført oven for i forbindelse med spørgsmålet om anvendelse af skatteforvaltningslovens § 27, stk. 1, nr. 8, har A ikke godtgjort, at der foreligger særlige omstændigheder, der kan begrunde, at der kan bortses fra fristen i § 27, stk. 2, 1. pkt. Skatteforvaltningslovens § 27, stk. 2, sidste pkt., finder derfor heller ikke anvendelse.

På denne baggrund tager landsretten Skatteministeriets påstand til følge.

Efter sagens udfald skal A i sagsomkostninger betale

110.000 kr. til Skatteministeriet. Beløbet er til dækning af udgifter til advokatbistand inkl. moms. Ud over sagens værdi er der ved fastsættelsen af beløbet til advokat taget hensyn til sagens forløb.

THI KENDES FOR RET:

A skal anerkende, at hans skatteansættelser for indkomstårene 2009 og 2011 ikke genoptages.

I sagsomkostninger skal A inden 14 dage betale 110.000 kr. til Skatteministeriet. Beløbet forrentes efter rentelovens § 8 a.