Spørgsmål

- Kan det bekræftes, at der ikke er begrænset skattepligt til Danmark efter selskabsskattelovens § 2, stk. 1, litra c i forbindelse med H1’s udlodning af en fordring på H2 til H2 (konfusion)?

Svar

- Nej

Beskrivelse af de faktiske forhold

Koncernen

H1 ApS er et dansk datterselskab i en udenlandsk koncern. Koncernens moderselskab i X-land er børsnoteret i dets hjemland.

I Danmark er de operationelle selskaber i koncernen koncentreret omkring A-koncernen. Herudover har H1/A-koncernen tilkøbt to koncerner fra Y-land i henholdsvis 201x og 201x.

Relevante selskaber

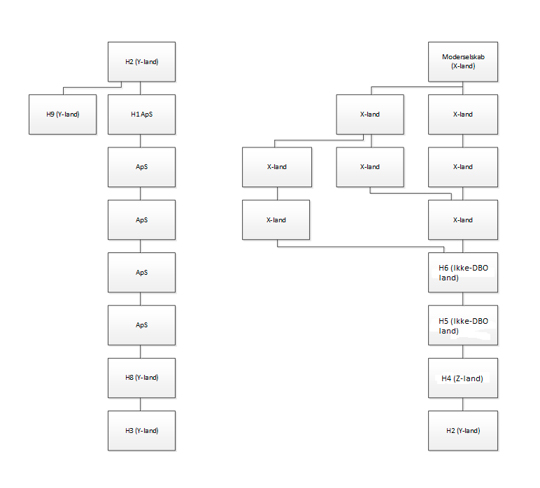

Den for sagen relevante del af koncernstrukturen forud for udlodningen af fordringen er vist i nedenstående figur:

H3 (Y-land) er et operativt moderselskab i en underkoncern.

H1 ApS er et dansk selskab, der fungerer som holding- og finansselskab for danske og udenlandske selskaber. Selskabet blev stiftet i 200x i forbindelse med koncernens køb af en dansk koncern, der blev effektueret i 200x+1. Formålet med etableringen af selskabet var at være den købende part i det offentlige købstilbud, der i december 200x blev givet til aktionærerne i den danske koncern. Selskabet er 100 % ejet af H2 (Y-land).

H2 (Y-land) er et selskab, der fungerer som holding- og finansselskab. Selskabet blev stiftet i 200x for at samle ejendomsretten til koncernens selskaber i Y-land, således at der kunne opnås adgang til lokal sambeskatning. Senere blev selskabet som nævnt også ejer af H1 ApS. Selskabet er ejet 100 % af H4 (Z-land).

H4 (Z-land) fungerer som holding- og finansselskab. Selskabet er ejet 100 % af H5 (Ikke-DBO land).

H5 (Ikke-DBO land) fungerer som holding- og finansselskab. Selskabet er 100 % ejet af H6 (Ikke-DBO land).

H6 (Ikke-DBO land) fungerer som holding- og finansselskab. Selskabet er 100 % ejet af koncernselskaber i X-land.

Omstruktureringen (væsentligt redigeret på grund af anonymisering)

I 201x blev det offentliggjort, at koncernen skulle opdeles i to selvstændige børsnoterede selskaber i X-land.

På baggrund heraf blev der stiftet et nyt datterselskab i X-land, H7 (X-land), hvortil de selskaber og aktiviteter, der nu tilhører den nye koncern, blev overdraget inden omstruktureringen.

Koncernen opnåede forhåndsgodkendelse til denne udlodning af de skattemyndighederne i X-land.

Et af de selskaber, der som led i den interne omstrukturering er indplaceret under H7 (X-land), er H3 (Y-land), der som led i en række udlodninger var ejet af det danske selskab H1 ApS inden salget fra H1 ApS til dets moderselskab H2 (Y-land).

Overdragelsen af H3 (Y-land) til H7 (X-land) var nødvendig i den forstand, at H3 (Y-land) skulle indgå som en del af den forretningsmæssigt begrundende omstrukturering, hvorved ejerskabet til relevante selskaber blev placeret i H7 (X-land).

Forudgående transaktioner

Forud for udlodningen af fordringen er der foretaget følgende transaktioner:

- H8 (Y-land) har primo 201x udloddet alle aktierne i H3 (Y-land) til H1 ApS gennem de mellemliggende danske selskaber,

- H1 ApS har i maj 201x solgt H3 (Y-land) til H2 (Y-land) mod betaling i en rentebærende fordring på XXX mio. i fremmed valuta,

- H2 (Y-land) har i maj 201x solgt H9 (Y-land) til H3 (Y-land) for XXX mio. i fremmed valuta. Købesummen er afregnet ved, at H3 (Y-land) har udstedt en rentebærende fordring til H2 (Y-land) på XX mio. i fremmed valuta, og at H3 (Y-land) har overtaget H2 (Y-land)’s gæld til H9 (Y-land) på XXX mio. i fremmed valuta,

- H2 (Y-land) har i maj 201x indskudt fordringen på XX mio. i fremmed valuta fra trin 3 i H3 (Y-land), hvorved fordringen ophører ved konfusion.

- H2 (Y-land) har i maj 201x solgt H3 (Y-land) inklusive H9 (Y-land) til H6 (Ikke-DBO land) for XXX mio. i fremmed valuta. Købesummen afregnes ved, at H2 (Y-land)’s eksisterende gæld til H6 (Ikke-DBO land) på XXX mio. i fremmed valuta indfries. Der betales for indfrielsen med vederlæggelse i aktier i H3 (Y-land) for XXX mio. i fremmed valuta samt optagelse af et nyt lån på XXX mio. i fremmed valuta, og

- H6 (Ikke-DBO land) har i maj 201x udloddet H3 (Y-land) inklusive H9 (Y-land) til dets to aktionærer i X-land, med det formål at placere selskaberne under H7 (X-land).

Det kan lægges til grund for det bindende svar, at salgene i trin 2, 3 og 5 er sket til armslængdepriser og -vilkår, jf. ligningslovens § 2.

H2 (Y-land)’s gæld til H6 (Ikke-DBO land) omtalt i trin 5 er løbende stiftet siden 200x for at finansiere H2 (Y-land)’s forskellige virksomhedskøb. Gælden har således ingen forbindelse med omstruktureringen.

Udlodning af fordringen

H1 ApS ønsker snarest at foretage en udlodning til H2 (Y-land) af fordringen på H2 (Y-land) modtaget i trin 2, jf. ovenfor. I forbindelse med udlodningen vil fordringen ophøre ved konfusion.

Spørgers svar på spørgsmål fra SKAT

1. Hvad er den forretningsmæssige begrundelse for, at aktierne i H3 (Y-land) ikke sælges direkte til H7 (X-land), men derimod skal gennem Danmark, Y-land og Ikke-DBO land via salg og udlodninger?

Svar: Der er modtaget en bindende forhåndsbesked fra skattemyndighederne i X-land om, at en udlodning af H3 (Y-land) fra H6 (Ikke-DBO land) til X-land kunne kvalificere som en skattefri udlodning, og at udlodningen som følge deraf udløste minimale skatter i X-land (forholdet er uddybet yderligere i spørgsmål 7 nedenfor). Såfremt man i stedet havde solgt aktierne i H3 (Y-land) til H7 (X-land), ville dette have udløst betydelige skatter i X-land, uanset hvilket selskab der havde forestået salget. Det havde ingen selskabsskattemæssig betydning i andre lande, om H3 (Y-land) blev solgt eller udloddet til H7 (X-land), idet ingen af landene (Y-land, Danmark og Ikke-DBO land) ville beskatte en eventuel aktieavance.

1.1. Hvad ville den faktiske skattebetaling af aktiesalget have været i Y-land, hvis aktierne i stedet var solgt direkte til H7 (X-land)?

Svar: Efter skattelovgivningen i Y-land behandles en udlodning og et salg på samme måde. Ingen af transaktionerne udløser således avancebeskatning af selskaberne i Y-land.

1.2. Er der forskel på den skattemæssige behandling af H7 (X-land) afhængig af, om aktierne blev købt direkte fra Y-land eller om de modtages via udlodning fra Ikke-DBO land?

Svar: Hvis H7 (X-land) havde købt H3 (Y-land), ville den skattemæssige anskaffelsessum for aktierne have svaret til markedsværdien. Ved en udlodning af aktierne anvendes et successionsprincip, hvorefter den skattemæssige anskaffelsessum svarer til den bogførte værdi (med nogle få justeringer). Uanset om kapitalandelene i H3 (Y-land) var blevet solgt af Danmark, Y-land eller Ikke-DBO land ville den skattemæssige behandling i X-land have været den samme. Forskellen er dog, at kapitalandelene ultimativt modtages af aktionærerne i X-land i en kontantfri udlodning.

2. Hvad er den forretningsmæssige begrundelse for, at aktierne i H3 (Y-land) sælges fra H1 ApS til H2 (Y-land) og ikke udloddes?

Svar: Man valgte at sælge kapitalandelene i H3 (Y-land), idet der var en vis usikkerhed om, hvorvidt der ved en udlodning af kapitalandelene i H3 (Y-land) skulle indeholdes dansk udbytteskat. På grund af det overordnede tidsmæssige hensyn var der ikke tid til vente på et bindende svar herom. På baggrund heraf blev det i stedet valgt at sælge H3 (Y-land) mod vederlag i et gældsbrev, som så senere kunne udloddes til H2 (Y-land), når der var opnået vished om de danske skattemæssige konsekvenser.

2.1. Hvad er den faktiske skattebetaling i Danmark af aktiesalget?

Svar: Aktiesalget udløser ikke beskatning i Danmark, da der er tale om koncernselskabsaktier.

2.2. Er der forskel på den skattemæssige behandling af aktierne i Y-land, afhængig af, om aktierne købes af eller overføres ved udlodning fra H1 ApS - f.eks. ved videresalg af aktierne?

Svar: Der er ingen forskel.

3. Hvad er den forretningsmæssige årsag til, at aktierne i H3 (Y-land) ikke sælges fra H1 ApS til H7 (X-land), med derimod skal igennem Y-land og Ikke-DBO land via salg og udlodninger?

Svar: Se besvarelsen af spørgsmål 1. Den fastlagte transaktionsstruktur er den, som er omfattet af den i X-land indhentede bindende forhåndsbesked.

3.1. Hvad ville den faktiske skattebetaling af aktiesalget have været i Danmark, hvis aktierne i stedet var solgt fra H1 ApS til H7 (X-land)?

Svar: Et aktiesalg til H7 (X-land) ville ikke have udløst dansk beskatning, idet der var tale om koncernselskabsaktier.

3.2. Er der forskel på den skattemæssige behandling af H7 (X-land) afhængig af, om aktierne blev købt fra Danmark eller om de modtages via udlodning fra Ikke-DBO land?

Svar: Ja, se besvarelsen af spørgsmål 1.

4. Hvad er den forretningsmæssig begrundelse for, at aktierne i H3 (Y-land) sælges fra H2 (Y-land) til H6 (Ikke-DBO land), og ikke udloddes via selskaberne i Z-land og Ikke-DBO land?

Svar: H2 (Y-land) havde en betydelig gæld til H6 (Ikke-DBO land), og derfor gav det forretningsmæssig mening at sælge aktierne med henblik på at indfri gælden. I dette tilfælde var der ikke nogen betingelse i den bindende forhåndsbesked om at overdragelsen skulle foretages som en udlodning.

4.1. Hvad er den faktiske skattebetaling i Y-land af aktiesalget?

Svar: Salget var skattefrit i Y-land.

5. Hvad er den forretningsmæssig begrundelse for, at aktierne i H3 (Y-land) sælges fra H2 (Y-land) til H6 (Ikke-DBO land), og ikke sælges direkte til H7 (X-land)?

Svar: Se besvarelsen af spørgsmål 1.

5.1. Er der forskel på den skattemæssige behandling af H7 (X-land) afhængig af, om aktierne blev købt fra Y-land eller om de modtages via udlodning fra Ikke-DBO land?

Svar: Ja, se besvarelsen af spørgsmål 1.

6. Hvad er den forretningsmæssige årsag til, at H2 (Y-land)’s gæld til H6 (Ikke-DBO land) indfries fuldt ud ved salget af aktierne i H3 (Y-land), og der derefter oprettes et nyt lån på differencen. Hvorfor indfries det eksisterende lån ikke bare delvist ved salget?

Svar: Salget af aktierne i H3 (Y-land) udgør en delvis betaling af H2 (Y-land)’s gæld til H6 (Ikke-DBO land). Det blev samtidig besluttet, at refinansiere den tilbageværende del af lånet på nye vilkår, herunder en ny rentesats, med henblik på, at lånene skulle afspejle låntagers opdaterede kreditværdighed samt at rydde ud i diverse mindre lån, og samle disse i ét lån. Dette blev gjort af praktiske hensyn. Det ville ikke have gjort nogen forskel, såfremt refinansieringen af de bestående lån var blevet gennemført som en separat transaktion umiddelbart efter den delvise betaling i form af overdragelse af kapitalandelene i H3 (Y-land).

6.1. Har det en skattemæssig betydning i Y-land og/eller X-land, at der oprettes et nyt lån i forbindelse med salget?

Svar: Tilbagebetalingen af et eksisterende lån gennem et nyt lån, ville ikke have nogen skattemæssig betydning udover de nye lånebetingelser.

7. Hvad er den forretningsmæssige begrundelse for, at aktierne i H3 (Y-land) udloddes fra H6 (Ikke-DBO land) til H7 (X-land) og ikke sælges?

Svar: Se besvarelsen af spørgsmål 1.

7.1. Hvad er den faktiske skattebetaling i X-land ved udlodningen af aktierne fra H6 (Ikke-DBO land)?

Svar: Skattebetalingen til X-land kan ikke beregnes før afslutningen af regnskabsåret 201x. Det er forventningen, at af en del af transaktionerne vil blive behandlet som skattepligtige udlodninger, der foreløbigt kan opgøres til ca. X mio. i fremmed valuta, der er skattepligtige i X-land med XX %.

7.2. Hvad ville den faktiske skattebetaling i X-land være, hvis H7 (X-land) i stedet købte aktierne?

Svar: Beskatningen i X-land ved et direkte salg anslås til ca. XX mio. i fremmed valuta.

8. Hvad er den forretningsmæssige begrundelse for, at H1 ApS påtænker at udlodde fordringen til H2 (Y-land), hvorved fordringen ophører ved konfusion?

Svar: Se bemærkninger til spørgsmål 2. Usikkerheden om, hvorvidt der skulle indeholdes dansk udbytteskat ved en udlodning af kapitalandelene i H3 (Y-land) fra H1 ApS til H2 (Y-land), var som beskrevet årsagen til, at der blev foretaget et salg. Hvis gældsbrevet udloddes fra H1 ApS til H2 (Y-land), vil situationen være den samme, som hvis kapitalandelene i H3 (Y-land) oprindeligt var blevet udloddet.

8.1. Hvorfor indfrier H2 (Y-land) ikke bare gælden til H1 ApS som forudsat i aftalen om det rentebærende mellemværende?

Svar: H2 (Y-land) kunne tilbagebetale gælden kontant, med en efterfølgende kontantudlodning fra H1 ApS til H2 (Y-land) med det samme resultat. Dog var det at foretrække, at udlodde gældsbrevet for at undgå behovet for at overføre kontanter mellem selskaberne.

8.2. Blev der aftalt en tilbagebetalingsplan for den rentebærende gæld til H1 ApS og hvorledes ville H2 (Y-land) finansiere en sådan tilbagebetaling?

Svar: Ja, som en del af den normale procedure ved oprettelse af koncerninterne lån. Såfremt H2 (Y-land) skulle have tilbagebetalt gælden, ville dette have været finansieret som et kortsigtet lån fra selskabets bank, hvilket efterfølgende ville være blevet indfriet med en udlodning fra H1 ApS, som forklaret ovenfor.

8.3. Blev der foretaget en kreditvurdering af H2 (Y-land) forinden overdragelsen af aktierne og oprettelsen af fordringen?

Svar: Ja, som en del af den normale procedure ved oprettelse af koncerninterne lån.

8.4. Var det forudsat ved salget af aktierne og oprettelsen af fordringen, at fordringen senere ville blive udloddet og derved ophøre ved konfusion?

Svar: Ja, det var forventet, at tilbagebetaling skulle ske ved konfusion, se svaret ovenfor. Hvorvidt dette faktisk sker, afhænger dog bl.a. af, at dette ikke udløse dansk udbytteskat.

Spørgers svar på opfølgende spørgsmål fra SKAT

9. Vi kan forstå fra jeres uddybende fakta, at det efter et bindende svar fra skattemyndighederne i X-land, er en betingelse, for at kunne omfattes af den skattefrie omstrukturering, at koncernen foretog udlodninger fra H6 (Ikke-DBO land) til H7 (X-land), og ikke salg af kapitalandele direkte fra H6 (Ikke-DBO land) eller ethvert af dets direkte eller indirekte koncernselskaber. Kan vi få en kopi af dette bindende svar? Det må gerne markeres, hvor denne betingelse fremgår.

Svar: Afgørelsen foreskriver ikke en specifik transaktionsstruktur og indeholder ikke særlige betingelser for, hvordan transaktionerne skulle gennemføres, men besvarer en række skattetekniske spørgsmål afledt af den af valgte transaktionsstruktur, herunder de udlodninger og salg, som skete i Danmark og Y-land. Afgørelsen behandler således en række specifikke spørgsmål relateret til det betydelige antal interne transaktioner, som var en del af den samlede omstrukturering i koncernen for at etablere H7 (X-land) som en selvstændig juridisk struktur, klar til udlodning til koncernens aktionærer.

Transaktionerne blev struktureret således, at de var skattefrie efter reglerne i X-land og så vidt muligt også efter lokale regler, herunder danske og i Y-land, for at undgå unødig udhuling af koncernens værdi alene som følge af koncerninterne omstruktureringer. Der var således ikke et specifikt krav om, at aktierne i H3 (Y-land) skulle udloddes fra H6 (Ikke-DBO land). Udlodningen var den transaktion, der samlet set var mest hensigtsmæssig, og som derfor kommenteres på i afgørelsen. Vi har vedhæftet afgørelsen.

10. Er det korrekt forstået, at årsagen til, at aktierne ikke sælges direkte til H6 (Ikke-DBO land), men overføres via H2 (Y-land) er, at H2 (Y-land) havde gæld til H6 (Ikke-DBO land), og der var et ønske om at samle og tilpasse disse lån til som en del af overdragelserne?

Svar: SKATs forståelse er korrekt. Det skal dog tilføjes, at en yderligere grund til at der blev foretaget udlodning via H2 (Y-land), var at dette muliggjorde konsolidering af ejerskabet til en række andre selskaber i Y-land, der skulle overføres til H7 (X-land) strukturen. Dette forenklede den samlede transaktion.

11. Det fremgår af jeres svar på vores tidligere spørgsmål 2, at årsagen til at aktierne i H3 (Y-land) sælges fra H1 ApS til H2 (Y-land) og ikke udloddes er, at der var usikkerhed om, hvorvidt der ved udlodning skulle indeholdes dansk udbytteskat.

Hvad er årsagen til, at aktierne i H3 (Y-land) blev udloddet til H1 ApS, og ikke bare solgt til H2 (Y-land) uden om H1 ApS? Dette ville vel have elimineret denne usikkerhed? Er der forskel på den skattemæssige behandling i Y-land eller andre lande afhængig af om aktierne var blevet solgt uden om H1 ApS eller ej?

Svar: Udlodningen var et led i den valgte transaktionsstruktur jf. beskrivelsen til skattemyndighederne i X-land. Desuden kan udlodninger gennemføres, uden at der er behov for overførsel af likvide midler eller etablering af yderligere koncerninterne lån, som ville være vanskeligere at udligne end lånet mellem H2 (Y-land) og H1 ApS, der nu foreligger. Der er ingen forskel på den skattemæssige behandling i Y-land eller andre lande.

Spørgers opfattelse og begrundelse

1. Generelt

Med spørgsmålet ønskes det bekræftet, at H1 ApS ikke skal indeholde udbytteskat ved udlodningen til H2 (Y-land) af fordringen på H2 (Y-land).

Ifølge kildeskattelovens § 65, stk. 1, skal et dansk selskab indeholde udbytteskat med 27 % ved enhver udlodning.

Ifølge kildeskattelovens § 65, stk. 4, skal der imidlertid ikke indeholdes udbytteskat i udbytte, som et selskab, der er hjemmehørende i udlandet, modtager fra et selskab, der er hjemmehørende i Danmark, forudsat at udbyttet er fritaget fra dansk beskatning, jf. selskabsskatteloven § 2, stk. 1, litra c.

Ifølge selskabsskattelovens § 2, stk. 1, litra c, tredje punktum, er udbyttet fritaget fra dansk beskatning, hvis følgende betingelser er opfyldt:

- Udbyttet vedrører datterselskabsaktier, jf. aktieavancebeskatningslovens § 4A, og

- Danmark er forpligtet til at nedsætte eller frafalde beskatningen af udbytte i henhold til moder-/datterselskabsdirektivet eller en dobbeltbeskatningsoverenskomst.

2. Datterselskabsaktier

Den første betingelse i selskabsskatteloven § 2, stk. 1, litra c, er opfyldt, idet H2 (Y-land) ejer 100 % af aktierne i H1 ApS.

3. Danmark er forpligtet til at nedsætte beskatningen af udbyttet

Den anden betingelser er opfyldt, hvis den danske beskatning skal nedsættes efter den relevante dobbeltbeskatningsoverenskomst eller moder-/datterselskabsdirektivet.

Hertil kræves, at betingelserne i et af disse instrumenter er opfyldt, og at ligningslovens § 3 ikke finder anvendelse. På baggrund heraf gennemgås i det følgende betingelserne i overenskomsten, direktivet og ligningslovens § 3.

3.1. Dobbeltbeskatningsoverenskomst

Ifølge dobbeltbeskatningsoverenskomsten mellem Danmark og Y-land for så vidt angår indkomst- og formueskatter, artikel 10, stk. 1, er retten til at beskatte udbytte, der betales fra et selskab hjemmehørende i én stat til et selskab, der er hjemmehørende i en anden stat som udgangspunkt tillagt domicilstaten. Ifølge artikel 10, stk. 3, er kildestaten ikke berettiget til at beskatte udbytte, hvis den retmæssige ejer heraf er et selskab, der ejer mere end 10 % af kapitalen i det udloddende selskab. I nærværende sag er aktionæren i H1 ApS et selskab i Y-land, der ejer 100 % af H1 ApS. Spørgsmålet er herefter alene, om H2 (Y-land) er den retmæssige ejer af udbyttet i form af fordringen.

Ifølge administrativ praksis er det for retmæssig ejer-prøvelsen afgørende, om aktionæren har dispositionsret over det modtagne udbytte, jf. punkt 12.1 i OECD’s kommentarer til artikel 10. Ifølge praksis skal en aktionær normalt anses for at være retmæssig ejer, når der i forbindelse med en udlodning af en fordring sker konfusion, jf. SKM2011.142.SR, SKM2012.320.SR og SKM2013.446.SR. I denne situation sker der således ikke en direkte gennemstrømning af værdier, hvorved der ikke er grundlag for at anvende retmæssig ejer-begrebet, jf. SKM2012.121.ØLR. Ifølge SKM2012.320.SR og SKM2013.446.SR gælder dette dog ikke, hvis der indirekte sker en gennemstrømning.

Som eksempel herpå nævnes den situation, hvor et dansk selskab sælger aktier til dets umiddelbare moderselskab og som modydelse får en fordring på moderselskabet, fordringen udloddes til moderselskabet og udgår ved konfusion, og der derefter sker videreførelse af værdierne fra moderselskabet til de bagvedliggende ejere.

I nærværende sag er der sket et forudgående aktiesalg fra H1 ApS til H2 (Y-land), men der sker derimod ikke en indirekte videreførelse af værdier op gennem koncernstrukturen. H2 (Y-land) har således foretaget et salg til armslængdepris af H3 (Y-land) inklusive H9 (Y-land) til H6 (Ikke-DBO land), hvorved der ikke er sket en videreførelse af værdier. Ét aktiv i form af en aktiepost er således blot erstattet af et andet aktiv af samme værdi i form af en fordring på salgssummen, hvorved der ikke er sket nogen formueforskydning eller udlodning. Egenkapitalen for H2 (Y-land) er således identisk før og efter salget.

H2 (Y-land)’s fordring på H6 (Ikke-DBO land) er efterfølgende modregnet i H2 (Y-land)’s gæld til H6 (Ikke-DBO land). En modregning i gæld til et bagvedliggende (indirekte) moderselskab indebærer pr. definition heller ikke en videreførelse af værdier m.v., idet datterselskabets egenkapital er identisk før og efter modregningen. Herudover har den gæld, der i nærværende sag anvendes til modregning, ikke nogen forbindelse med omstruktureringen, idet den er opstået successivt siden 200x for at finansiere H2 (Y-land)’s forskellige virksomhedskøb.

Gældsstiftelserne har således alle været kommercielt velbegrundede, idet de har opfyldt et finansieringsbehov i forbindelse med virksomhedskøb.

På baggrund af ovenstående kan det konstateres, at der hverken direkte eller indirekte sker en gennemstrømning af udbytter m.v. i forbindelse med H1 ApS’ udlodning af fordringen til H2 (Y-land). H2 (Y-land) er derfor retmæssig ejer af udbyttet og opfylder dermed alle betingelserne i dobbeltbeskatningsoverenskomsten for at være fritaget for skat af udbyttet fra H1 ApS.

3.2. Moder-/datterselskabsdirektivet

Ifølge moder-/datterselskabsdirektivet (2011/96/EU) fritages udbytte, som et datterselskab udlodder til dets moderselskab, for kildeskat, når moderselskabet ejer mindst 10 % af kapitalen i datterselskabet.

H2 (Y-land) kvalificerer som et "selskab i en medlemsstat", jf. artikel 2 i direktivet, da selskabet: a) er organiseret som et "XXXX", b) er skattemæssigt hjemmehørende i Y-land og ikke anses for at være hjemmehørende udenfor EU i henhold til en dobbeltbeskatningsoverenskomst med et tredjeland og c) er skattepligtigt i Y-land.

H2 (Y-land) ejer 100 % af aktiekapitalen i H1 ApS. Såvel H2 (Y-land) og H1 ApS opfylder betingelserne om at være henholdsvis et moderselskab og datterselskab i henhold til artikel 3, stk. 1, i direktivet.

H2 (Y-land) opfylder dermed alle betingelserne i direktivet for at være fritaget for dansk kildeskat af udbyttet fra H1 ApS.

Ifølge direktivet gælder der ikke et retmæssig ejer-krav, hvilket er bekræftet af Landsskatteretten, jf. SKM2010.268 og SKM2012.26. Selv hvis der kunne indfortolkes et sådan krav i direktivet, ville det i nærværende sag være opfyldt, i H2 (Y-land) vil være retmæssig ejer af udbyttet i form af fordringen, jf. ovenfor i afsnit 3.1.

På baggrund af ovenstående opfylder H2 (Y-land) alle betingelserne i direktivet for at være fritaget for skat af udbyttet fra H1 ApS.

3.3. Ligningsloven § 3

Ifølge ligningslovens § 3, stk. 1 og 3, er en skatteyder i visse situationer ikke berettiget til fordelene efter et direktiv henholdsvis en overenskomst. Stk. 1 har forrang frem for stk. 3, jf. ligningslovens § 3, stk. 4. På baggrund heraf fokuseres der i det følgende på ligningslovens § 3, stk. 1.

Ligningslovens § 3, stk. 1, finder kun anvendelse, hvis følgende tre betingelser alle er opfyldt:

- Hovedformålet, eller et af hovedformålene, med et arrangement mv. var at opnå skattefordele,

- En opnåelse af fordelene vil være i strid med direktivets indhold eller formål, og

- Arrangementet er ikke reelt, dvs. ikke kommercielt velbegrundet og afspejlende økonomisk realitet.

I nærværende sag er formålet med arrangementet at foretage en kommercielt velbegrundet opdeling af koncernen. Helheden af arrangementet, hvor udlodningen er en del af, er således hverken helt eller delvist at opnå direktiv- eller overenskomstfordele.

Det enkelte trin i arrangementet - dvs. udlodningen af udbyttet - indebærer heller ikke et direktiv- eller overenskomstmisbrug, idet H2 (Y-land) er retmæssig ejer af udbyttet, jf. ovenfor i afsnit 3.1.

Ligningslovens § 3 har navnlig til formål at forhindre misbrug ved hjælp af gennemstrømningsselskaber, hvilket fremgår af, at gennemstrømningsselskaber er det eneste eksempel på misbrug, der nævnes af Kommissionen i dets memo af 25. september 2013 og gentages i forarbejderne til § 3, jf. bemærkningerne til § 1, nr. 2 i L 167 af 20. marts 2015. Den form for direktiv-/overenskomstmisbrug, som ligningslovens § 3 særligt skal værne mod, foreligger således ikke i nærværende sag.

Endelig er både H2 (Y-land) og H1 ApS stiftet af kommercielle årsager, der ikke involverer direktiv- eller overenskomstmisbrug. H2 (Y-land) blev således stiftet for at opnå adgang til sambeskatning efter intern skattelovgivning i Y-land. Formålet med H2 (Y-land) var dermed ikke at opnå direktiv- eller overenskomstfordele.

H1 ApS blev stiftet for at være den købende part af en dansk koncern. Formålet med dette selskab var således heller ikke at opnå direktiv- eller overenskomstfordele.

På baggrund af ovenstående er den første betingelse i ligningslovens § 3, stk. 1, ikke opfyldt. Ligningslovens § 3 finder derfor ikke anvendelse, idet de tre betingelser er kumulative. Herudover er den anden og tredje betingelse i øvrigt heller ikke opfyldt, idet formålet med arrangementet netop er kommercielt velbegrundet og afspejlende den økonomiske realitet.

På baggrund af ovenstående er betingelserne for anvende ligningslovens § 3 ikke opfyldt.

3.4. Sammenfatning

H2 (Y-land) opfylder alle betingelserne for at være fritaget for dansk skat af udlodningen af fordringen fra H1 ApS, idet selskabet ejer 100 % af H1 ApS, betingelserne i både overenskomsten og moder-/datterselskabsdirektivet er opfyldt og ligningslovens § 3 ikke finder anvendelse, jf. selskabsskattelovens § 2, stk. 1, litra c. På baggrund heraf er H1 ApS ikke forpligtet til at indeholde udbytteskat i udlodningen, jf. kildeskattelovens § 65, stk. 4. Svaret på det stillede spørgsmål skal derfor være Ja.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at der ikke er begrænset skattepligt til Danmark efter selskabsskattelovens § 2, stk. 1, litra c i forbindelse med selskabets udlodning af en fordring på H2 (Y-land) til H2 (Y-land).

Begrundelse

Som et led i koncernens opdeling er aktierne i H3 (Y-land) indplaceret under et nystiftet selskab i X-land, H7 (X-land).

Aktierne blev dog ikke solgt direkte til aktionærerne i X-land, men indplaceringen af aktierne skete i løbet af kort tid i 201x via udlodninger og salg.

SKATs illustration af transaktionsforløbet:

Det danske selskab H1 ApS indgår i kæden af transaktioner i forbindelse med indplaceringen af aktierne. H1 ApS sælger således aktierne til dets moderselskab, H2 (Y-land), og modtager i den forbindelse en fordring på H2 (Y-land). Se illustrationens trin 2 og 3.

H1 ApS påtænker nu, at udlodde fordringen til H2 (Y-land), hvorved fordringen ophører ved konfusion. Se illustrationens trin 7.

H1 ApS spørger i den forbindelse, om der opstår begrænset skattepligt ved udlodningen af fordringen, jf. selskabsskattelovens § 2, stk. 1, litra c.

Som hovedregel er en udenlandsk udbyttemodtager begrænset skattepligtig til Danmark af udlodninger fra et dansk datterselskab, jf. selskabsskattelovens § 2, stk. 1, litra c. Som udgangspunkt skal et dansk selskab indeholde udbytteskat ved enhver udlodning, jf. kildeskattelovens § 65, stk. 1.

Efter kildeskattelovens § 65, stk. 4 skal der dog ikke indeholdes udbytteskat i udbytte, som et udenlandsk selskab modtager fra et dansk selskab, når udbyttet ikke er omfattet af skattepligt, jf. selskabsskattelovens § 2, stk. 1, litra c, 3. og 4. pkt.

Der skal ikke indeholdes skat i udbytte til et moderselskab i udlandet, hvis moderselskabet har hjemsted i et EU-land eller er beliggende i en stat med hvem Danmark har indgået en dobbeltbeskatningsoverenskomst. Det fremgår således af selskabsskattelovens § 2, stk. 1, litra c, 3. pkt., at skattepligten ikke omfatter udbytte af datterselskabsaktier, jf. aktieavancebeskatningslovens § 4 A, når beskatningen af udbytter fra datterselskabet skal frafaldes eller nedsættes efter bestemmelserne i direktiv 2011/96/EU om en fælles beskatningsordning for moder og datterselskaber fra forskellige medlemsstater eller efter en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor moderselskabet er hjemmehørende.

H1 ApS påtænker, at udlodde fordringen til H2 (Y-land), der er hjemmehørende indenfor EU. H2 (Y-land) ejer 100 % af aktierne i H1 ApS. Derved er betingelserne for skattefrihed ved udlodning af fordringen, som udgangspunkt, opfyldte.

Hvis H2 (Y-land) ikke er retmæssig ejer (beneficial owner) af udlodningen, kan der dog alligevel blive tale om begrænset skattepligt. Som det fremgår ovenfor er en af betingelserne for skattefrihed, at den danske beskatning skal nedsættes efter en dobbeltbeskatningsoverenskomst eller EU's moder-/datterselskabsdirektiv.

I dobbeltbeskatningsoverenskomstens forstand er det den retmæssige ejer og ikke den, som umiddelbart optræder som modtager, der anses for modtager af udbytte.

Af dobbeltbeskatningsoverenskomsten med Y-land, artikel 10, fremgår det således at kildeskat ved udlodning af udbytte kun kan frafaldes, hvis udbyttemodtageren er retmæssig ejer af udbyttet. Se også punkt 11 og 12 til artikel 10 i kommentaren til OECDs modeloverenskomst.

Efter SKATs opfattelse finder kravet om retmæssig ejer tilsvarende anvendelse i relation til, om udbyttet skal frafaldes eller nedsættes efter bestemmelserne i EU's moder-/datterselskabsdirektiv.

SKAT har i de seneste år rejst en række sager, hvor det gøres gældende, at hverken moder-/datterselskabsdirektivet eller dobbeltbeskatningsoverenskomsterne afskærer Danmark fra at indeholde kildeskat på udbytter til udlandet, såfremt modtageren af udbytterne ikke er den retmæssige ejer.

SKAT er således ikke enig med spørger i, at der ikke gælder et retmæssig ejerkrav i relation til EU's moder-/datterselskabsdirektiv.

Sager om retmæssig ejer, der verserer ved domstolene, afventer p.t. præjudiciel forelæggelse for EU-domstolen.

Vedrørende fastlæggelsen af begrebet retmæssige ejer og for udviklingen i sagerne om retmæssig ejer, henvises der til de nedenfor angivne afgørelser, domme mv.

Spørgsmålet om retmæssig ejer af udlodning af udbytte er en transaktionsmæssig vurdering, der skal foretages for hver enkelt udbytteudlodning. Dette sker særlig med henblik på en fastlæggelse af, hvem der har dispositionsretten over udlodningen.

Ud fra praksis kan det udledes, at såfremt udbyttet ikke er ført videre fra et udbyttemodtagende selskab i EU, og heller ikke med sikkerhed er bestemt til at blive ført videre til et tredjeland uden en dobbeltbeskatningsoverenskomst, hvorefter beskatning af udbytte skal frafaldes eller nedsættes, vil det udbyttemodtagende EU-selskab blive anset for at være retmæssig ejer.

Af praksis kan bl.a. nævnes SKM2012.121.ØLR, SKM2012.26.LSR (indbragt for domstolene), SKM2014.18.SR, SKM2014.737.SR, SKM2014.741.SR, SKM2016.222.SR og SKM2017.74.SR.

I nærværende sag består udlodningen af en fordring fra det danske selskab, H1 ApS, til debitoren, der er H2 (Y-land). Fordringen ophører således ved konfusion.

Fordringen opstod i forbindelse med, at H1 ApS solgte aktier i et underliggende koncernselskab til H2 (Y-land).

SKAT bemærker i den forbindelse, at det ikke på forhånd er givet, at kildeskat ikke kan indeholdes, blot fordi der er tale om en udbytteudlodning, der består af en fordring, der ophører hos modtageren ved konfusion.

Hvis et dansk holdingselskab sælger sin aktiebeholdning i underliggende selskaber til sit umiddelbare moderselskab og som modydelse får en fordring mod moderselskabet, der udgår ved konfusion, og der i den forbindelse sker videreførelse af værdier til de bagvedliggende ejere, enten i form af aktier, kontanter mv., vil der efter omstændighederne kunne ske indeholdelse af kildeskat. Se SKM2012.320.SR og SKM2013.446.SR.

Spørgers har hertil anført, at der i denne situation ikke sker videreførelse af værdier op gennem koncernstrukturen, idet H2 (Y-land) har solgt aktierne til armslængdepriser til H6 (Ikke-DBO land) - illustrationens trin 4. Et aktiv i form af en aktiepost er således blot erstattet af et andet aktiv af samme værdi i form af en fordring på salgssummen, hvorved der ikke er sket nogen formueforskydning eller udlodning. Egenkapitalen i H2 (Y-land) er således identisk før og efter salget.

Spørger har oplyst, at aktierne i H3 (Y-land) videreføres til H6 (Ikke-DBO land) via salg og ikke udlodning, idet H2 (Y-land) havde en betydelig gæld til H6 (Ikke-DBO land), og derfor gav det forretningsmæssig mening at sælge aktierne med henblik på at indfri gælden.

SKAT anser ikke, at det har betydning for bedømmelsen af retmæssig ejer, at aktierne videreføres via salg til H6 (Ikke-DBO land), og erstattes af en fordring af samme værdi. Ved bedømmelsen skal der lægges vægt på, om der faktisk videreføres værdier eller ej og om der i den forbindelse sker konfusion af en tilknyttet fordring, jf. SKM2012.320.SR og SKM2013.446.SR.

Videreførelsen af aktierne i H3 (Y-land) og den påtænkte udlodning af den tilknyttede fordring skal derfor vurderes samlet. Det kan i den forbindelse nævnes, at Spørgers repræsentant har oplyst, at årsagen til, at aktierne sælges fra H1 ApS til H2 (Y-land) og ikke udloddes var, at der var en vis usikkerhed om der ville være dansk udbytteskat i en sådan situation. Man valgte derfor i stedet, at sælge aktierne mod vederlag i et gældsbrev, som så senere kunne udloddes til H2 (Y-land). Situationen ville herved være den samme, som hvis aktierne oprindeligt var blevet udloddet.

Det er således afgørende for vurderingen af retmæssig ejer, om H2 (Y-land) sammenhængende har dispositionsret i forbindelse videreførelsen af aktierne og den påtænkte udlodning af den tilknyttede fordring.

Ud fra de foreliggende oplysninger er det SKATs opfattelse, at H2 (Y-land) ikke har dispositionsret i forbindelse med videreførelse af aktierne og den påtænkte udlodning af den tilknyttede fordring. Det er efter SKATs opfattelse på forhånd fastlagt, hvem slutmodtageren er, at H2 (Y-land) ikke kan anses som slutmodtageren og at H2 (Y-land) ingen dispositionsret har haft i den forbindelse. H2 (Y-land) har reelt meget snævre beføjelser, som gør selskabet til en administrator, der handler på vegne af andre parter.

Der lægges bl.a. vægt på, at:

- Aktierne i H3 (Y-land) skulle udloddes fra H6 (Ikke-DBO land) til aktionærerne i X-land for at transaktionen kunne omfattes af den skattefri omstrukturering i X-land.

- Hvis aktierne var solgt direkte til aktionærerne i X-land ville det have udløst betydelige skatter i X-land.

- Transaktionerne er struktureret således, at der opnås skattefrihed efter reglerne i X-land og så vidt muligt også efter lokale regler.

- Årsagen til, at aktierne ikke sælges direkte til H6 (Ikke-DBO land), men overføres via H2 (Y-land) er, at H2 (Y-land) havde gæld til H6 (Ikke-DBO land), som kunne indgå som en del af overdragelsen.

- H2 (Y-land) fungerer udelukkende som et holding- og finansselskab. Selskabet har ingen ansatte.

- Transaktionerne op til den påtænkte konfusion foretages inden for kort tid.

Dette medfører, at betingelserne for skattefrihed for udlodninger til udenlandske moderselskaber efter selskabsskattelovens § 2, stk. 1, litra c, 3. pkt. ikke opfyldes.

Udlodningen af fordringen, der skal ses i sammenhæng med videreførelsen af aktierne, anses med sikkerhed bestemt til at blive ført videre til H6 (Ikke-DBO land), hvormed Danmark ikke har en dobbeltbeskatningsoverenskomst, hvorefter beskatning af udbytte skal frafaldes eller nedsættes.

På den ovenfor anførte baggrund er det SKATs opfattelse, at det er uden betydning, at H6 (Ikke-DBO land) udlodder aktierne til aktionærerne i X-land, hvormed Danmark har en dobbeltbeskatningsoverenskomst, hvorefter beskatning af udbytte skal frafaldes eller nedsættes. H2 (Y-land) kan ikke anses at have dispositionsret i forbindelse med videreførelse af aktierne og den påtænkte udlodning af den tilknyttede fordring, og transaktionerne er struktureret således, at der foreligger misbrug og H2 (Y-land) skal således nægtes dobbeltbeskatningsoverenskomstens og moder-/datterselskabsdirektivets fordele.

Af den grund kan SKAT ikke bekræfte, at der ikke er begrænset skattepligt til Danmark efter selskabsskattelovens § 2, stk. 1, litra c i forbindelse med H1 ApS’ udlodning af fordringen.

Det bemærkes, at i bl.a. SKM2017.74.SR, hvor Skatterådet bekræftede, at der ikke var begrænset skattepligt, blev det lagt til grund, at der ikke skulle ske videreudlodning til andre end det øverste moderselskab og dette selskabs tilhørende enheder i EU/EØS/DBO-lande.

Uanset, at det kunne lægges til grund, at H2 (Y-land) har dispositionsret i forbindelse med videreførelse af aktierne og den påtænkte udlodning af den tilknyttede fordring, er det SKATs opfattelse, at der er enkelte trin eller dele af arrangementet, der ikke kan anses for reelle, jf. ligningslovens § 3.

Efter ligningslovens § 3 er der en generel omgåelsesklausul sigtende på misbrug af fordele forbundet med bl.a. moder-/datterselskabsdirektivet og dobbeltbeskatningsoverenskomster, jf. ligningslovens § 3.

Omgåelsesklausulen medfører, at der er tale om omgåelse, hvis et eller flere ikke-reelle arrangementer, hvor hovedformålet eller et af hovedformålene er at opnå en skattefordel, virker mod direktivets indhold eller formål. I relation til dobbeltbeskatningsoverenskomster forstås tilfælde, hvor deltagelse i arrangementer har været for at sikre en gunstigere skattemæssig position, og hvor det at opnå en gunstigere behandling vil være i strid med formålet og hensigten med de relevante bestemmelser i overenskomsten.

De fordele, det er muligt at opnå efter direktiverne, er skattefrihed på udbytter, renter og royalties samt skattepligtsudskydelse ved omstruktureringer (successionsprincippet).

Hvis ligningslovens § 3 finder anvendelse, indebærer det, at skattefriheden og/eller skattepligtsudskydelsen bortfalder, og de almindelige interne danske regler om skattepligt i stedet finder anvendelse. Med andre ord finder direktivernes implementeringsbestemmelser i dansk ret ikke anvendelse. For så vidt angår dobbeltbeskatningsoverenskomsterne vil det være enhver fordel, det er muligt at opnå efter overenskomsten, der bortfalder.

Der er dog ikke tale om omgåelse, i det omfang arrangementerne er foretaget af velbegrundede kommercielle årsager. Se forarbejderne til ligningslovens § 3 (L 167 af 20/3 2015).

Et arrangement eller serier af arrangementer kan således kun anses for reelle, hvis de er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed. Ved denne vurdering skal der tages hensyn til alle relevante forhold og omstændigheder, herunder den samlede koncerns forhold.

Det fremgår af lovbemærkningerne til ligningslovens § 3, at omgåelsesklausulen anvendes for at imødegå arrangementer, der i deres helhed ikke er reelle. Der kan imidlertid være tilfælde, hvor enkelte trin i eller dele af et arrangement i sig selv ikke er reelle. Omgåelsesklausulen kan anvendes for at imødegå disse specifikke trin eller dele, uden at dette berører de øvrige reelle trin i eller dele af arrangementet.

Det fremgår endvidere af lovbemærkningerne, at det vil påhvile skattemyndighederne at fastslå, at der er tale om et arrangement med det hovedformål, eller at et af hovedformålene er, at opnå en skattefordel, der virker mod indholdet eller formålet med direktiverne. Skulle dette være tilfældet påhviler det den skattepligtige at godtgøre, at arrangementet er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed.

Som anført ovenfor skal videreførelsen af aktierne i H3 (Y-land) og den påtænkte udlodning af den tilknyttede fordring vurderes samlet, og situationen vil herved være den samme, som hvis aktierne oprindeligt var blevet udloddet.

Efter SKATs opfattelse er transaktionerne sammensat på en sådan måde, at hovedformålet eller et af hovedformålene anses at være for, at opnå en skattefordel, der virker mod direktivets indhold eller formål.

Der opnås en skattefordel efter danske regler, hvis den påtænkte konfusion af fordringen anses som udlodning til H2 (Y-land), der kan omfattes af undtagelsen i selskabsskattelovens § 2, stk. 1, litra c., hvorefter der ikke er begrænset skattepligt, når beskatningen af udbytter fra datterselskabet skal frafaldes eller nedsættes efter bestemmelserne i moder-/datterselskabsdirektivet eller efter en dobbeltbeskatningsoverenskomst.

Som anført ovenfor er der dog ikke tale om omgåelse efter ligningslovens § 3 i det omfang arrangementerne er foretaget af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed.

Baggrunden for, at aktierne i H3 (Y-land) videreføres til H7 (X-land) er omstruktureringen, hvor koncernen opdeles i to selvstændige børsnoterede selskaber.

SKAT bestrider ikke, at det overordnede formål med videreførelsen af aktierne er omstruktureringen, som ud fra de foreliggende oplysninger, er foretaget af velbegrundede kommercielle årsager.

Som anført ovenfor anvendes omgåelsesklausulen for at imødegå arrangementer, der i deres helhed ikke er reelle, men der kan være tilfælde, hvor enkelte trin i eller dele af et arrangement i sig selv ikke er reelle. Omgåelsesklausulen kan således anvendes for at imødegå disse specifikke trin eller dele, uden at dette berører de øvrige reelle trin i eller dele af arrangementet.

Hvis det lægges til grund, at H2 (Y-land) har dispositionsret er det, ud fra en samlet konkret vurdering, SKATs opfattelse, at den danske del af arrangementet, hvor aktierne sælges til H2 (Y-land) og den tilknyttede fordring herefter udloddes, ikke er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed og hovedformålet eller et af hovedformålene er at opnå en skattefordel, virker mod direktivets indhold eller formål.

Spørger har oplyst, at transaktionerne er struktureret således, at der opnås skattefrihed efter reglerne i X-land og så vidt muligt også efter lokale regler - herunder reglerne i Danmark og i Y-land. SKAT bemærker hertil, at opnåelse af skattemæssige fordele ikke kan anses for en velbegrundet kommerciel årsag i ligningslovens § 3’s forstand. Se bl.a. Skatteministeriets høringssvar til FSR (bilag 1 til lovforslaget).

Fordelene efter EU’s moder-/datterselskabsdirektiv kan således ikke påberåbes.

Det bemærkes, at det fremgår af ligningslovens § 3, stk. 4, at hvis en skatteyder både kan påberåbe sig fordelene efter direktiverne og efter en dobbeltbeskatningsoverenskomst, så skal den foreslåede omgåelsesklausul vedrørende direktiverne anvendes til at nægte fordelene. Omgåelsesklausulen vedrørende direktiverne har med andre ord forrang.

Også under henvisning til ligningslovens § 3 kan SKAT således ikke bekræfte, at der ikke er begrænset skattepligt til Danmark efter selskabsskattelovens § 2, stk. 1, litra c i forbindelse med H1 ApS’ udlodning af fordringen.

SKATs bemærkninger til repræsentantens høringssvar

Repræsentanten anfører bl.a. følgende:

"1. Retmæssig ejer

Hvis en udenlandsk aktionær skal nægtes overenskomstfordele ved en udbytteudlodning under henvisning til retmæssig ejer-reglen, skal tre kumulative betingelser være opfyldt:

- At udbyttet er videreudloddet af aktionæren,

- At denne videreudlodning sker til bagvedliggende investorer i tredjelande uden en DBO med Danmark, og

- At aktionæren ikke har dispositionsret over udbyttet.

Dette følger af Østre Landsrets dom i SKM2012.121.ØLR.

(…)

1.4 Sammenfatning

H2 (Y-land) skal behandles som retmæssig ejer af det påtænkte udbytte fra H1 ApS. Fordringen ophører således ved konfusion, hvorved der ikke sker en videreudlodning heraf. Der foreligger ingen form for omgåelse, idet salget af aktier fra H1 ApS til H2 (Y-land) i 201x skete til armslængdepris. H2 (Y-land)’s og H6 (Ikke-DBO land)’s egenkapitaler var derfor identiske før/efter aktiesalget, hvorfor der pr. definition ikke kan foreligge en udlodning. Endvidere sker der ikke indkomstflytning fra H2 (Y-land) til H6 (Ikke-DBO land), idet H6 (Ikke-DBO land) ikke oppebærer en indkomst fra H2 (Y-land). Hvis det endeligt blev antaget, at der skete en videreudlodning fra H2 (Y-land), så skulle retmæssig ejervurderingen ifølge OECD’s kommentarer og Skatterådets praksis ske i forhold til den bagvedliggende investor, der er et selskab i X-land, der er berettiget til fordelene efter DBO’en med X-land. Der foreligger således intet misbrug i nærværende sag, hvorfor H2 (Y-land) skal behandles som retmæssig ejer."

SKAT bemærker hertil, at der ved bedømmelsen er lagt vægt på, at der sker salg af aktierne til H2 (Y-land), hvor den tilknyttede fordring påtænkes udloddet til H2 (Y-land). Disse dispositioner skal efter SKATs opfattelse vurderes samlet. Dispositionerne skal således vurderes som, hvis aktierne i H3 (Y-land) var udloddet til H2 (Y-land). Se endvidere SKATs begrundelse ovenfor.

SKAT anser det ikke af betydning for vurderingen, at aktierne videreføres ved salg fra H2 (Y-land) til H6 (Ikke-DBO land), der betales via H2 (Y-land)’s eksisterende gæld til H6 (Ikke-DBO land).

Ved vurderingen af, om der kan indeholdes kildeskat, hvis fordringen udloddes til H2 (Y-land) (konfusion), er det derimod af betydning om der faktisk videreføres værdier tilknyttet den fordring, der udgår ved konfusion. Aktierne videreføres til H6 (Ikke-DBO land) umiddelbart efter H2 (Y-land) købte aktierne. Salget var skattefrit i Y-land.

Det fremgår af SKM2013.446.SR, at:

"SKAT bemærker vedrørende udbytteudlodninger, der består af en fordring, og som hos modtageren ophører ved konfusion, at det ikke på forhånd er givet, at kildeskat ikke kan indeholdes i henhold til selskabsskattelovens § 2, stk. 1, litra c. Hvis f.eks. et dansk holdingselskab sælger sin aktiebeholdning i underliggende selskaber til sit umiddelbare moderselskab og som modydelse får en fordring mod moderselskabet, og hvorefter fordringen udgår ved konfusion, og der derefter sker videreførelse af værdier til de bagvedliggende ejere, enten i form af aktier, kontanter mv., vil der efter omstændighederne skulle ske indeholdelse af kildeskat, jf. SKM2012.320.SR".

Der henvises i øvrigt til SKM2012.26.LSR, hvor det anføres, at:

"Den omstændighed, at der i forholdet mellem det danske selskab og det cypriotiske selskab er tale om udlodning af udbytte og i forholdet mellem det cypriotiske selskab og Bermuda-selskabet er tale om afdrag på gæld, ændrer ikke ved, at der er sket gennemstrømning". Denne sag er indbragt for domstolene og er en af de sager, der er forelagt for EU-domstolen.

Endelig kan der henvises til SKM2017.74.SR, hvor Skatterådet var enig med spørger i, at der ikke var begrænset skattepligt ved udbytteudlodning fra et dansk datterselskab, idet retmæssig ejer af udbyttet var moderselskabet i USA, der havde substans, og moderselskabet og mellemliggende selskaber kunne modtage udbytter fra det danske selskab uden indeholdelse af kildeskat. SKAT bemærker i indstillingen, at besvarelsen ikke ændres af, at udbyttet ændrer karakter til afdrag på gæld ved videreførelsen i koncernen.

Der henvises i øvrigt til SKATs begrundelse ovenfor.

I forhold til, at den bagvedliggende investor er et selskab i X-land, bemærker SKAT, at der efter praksis ses igennem de bagvedliggende investorer i de tilfælde, hvor der ikke sker videreudlodning til andre end det øverste moderselskab og dette selskabs tilhørende enheder i EU/EØS/DBO-lande. Se bl.a. SKM2017.74.SR.

I dette tilfælde er aktierne bestemt til at blive videreført til H6 (Ikke-DBO land). Det fremgår således, at årsagen til at aktierne føres til X-land gennem Danmark, Y-land og Ikke-DBO land via salg og udlodning er, at en udlodning fra H6 (Ikke-DBO land) til H7 (X-land) kvalificeres som en skattefri udlodning, som deraf udløste minimale skatter i X-land. Hvis aktierne i stedet var solgt, ville dette have udløst betydelige skatter i X-land, uanset hvilket selskab der havde forestået salget.

Ved vurderingen af, om der kan indeholdes kildeskat, hvis fordringen udloddes til H2 (Y-land) (konfusion), skal der således lægges vægt på, at værdierne er bestemt til at skulle videreføres til H6 (Ikke-DBO land) for, at skattebesparelse i X-land kan opnås. Værdierne må således anses at være videreført til andre end det øverste moderselskab i X-land og dette selskabs tilhørende enheder i

EU/EØS/DBO-lande. Der henvises i øvrigt til SKATs begrundelse ovenfor.

Vedrørende H2 (Y-land)’s dispositionsret bemærker SKAT, at H2 (Y-land) udelukkende fungerer som et holding- og finansselskab og at selskabet ikke har nogen ansatte.

H2 (Y-land) kan ikke anses at have nogen dispositionsret i forhold til videreførelse af aktierne idet disse er bestemt til at skulle videreføres til H6 (Ikke-DBO land) for at skattebesparelse i X-land kan opnås.

Det er efter SKATs opfattelse på forhånd fastlagt, hvem slutmodtageren er, at H2 (Y-land) ikke kan anses som slutmodtageren og at H2 (Y-land) ingen dispositionsret har haft i den forbindelse. H2 (Y-land) har reelt meget snævre beføjelser, som gør selskabet til en administrator, der handler på vegne af andre parter. Videreførelsen af aktierne i H3 (Y-land) og den påtænkte udlodning (konfusion) af den tilknyttede fordring skal vurderes samlet. Der henvises i øvrigt til SKATs begrundelse ovenfor.

Repræsentanten anfører endvidere:

"2. Ligningslovens § 3

Hvis en udenlandsk aktionær skal nægtes overenskomst- og direktivfordele (i det følgende refereres der blot til direktivet) efter ligningslovens § 3, skal følgende tre betingelser alle være opfyldt:

- Hovedformålet, eller et af hovedformålene med et arrangement, eller serier af arrangementer, var at opnå skattefordele efter direktivet,

- En opnåelse af disse fordele vil være i strid med direktivets indhold eller formål, og

- Arrangementet er ikke reelt, dvs. ikke kommercielt velbegrundet og afspejlende økonomisk realitet.

(…)

2.4 Sammenfatning

H2 (Y-land) kan kun afskæres fra fordelen af moder-/datterselskabsdirektivet (og den relevante DBO), hvis tre kumulative betingelser er opfyldt, jf. ligningslovens § 3. SKAT har ikke på objektivt grundlag dokumenteret, at et af hovedformålene med transaktionen, eller elementer heri, er at opnå direktivfordele, eller at en opnåelse heraf i øvrigt vil være i strid med ordlyden eller formålet med moder-/datterselskabsdirektivet. På den anden side er det dokumenteret, at transaktionen og dens enkelte elementer er reelle og kommercielt velbegrundet i et ønsket om at opdele koncernen. At transaktionen efter aftale med skattemyndighederne i X-land er udformet sådan, at beskatning i X-land minimeres, har i denne relation ingen betydning, da omgåelsesklausulen kun retter sig mod misbrug af EU direktiver og dobbeltbeskatningsoverenskomster. På baggrund heraf er betingelserne for at nægte H2 (Y-land) direktiv- og overenskomstfordele ikke opfyldt."

SKAT bemærker, at det er oplyst, at transaktionerne blev struktureret således, at de var skattefrie efter reglerne i X-land og så vidt muligt også efter lokale regler, herunder reglerne i Danmark og i Y-land. Det fremgår videre, at aktierne er bestemt til at skulle videreføres til H6 (Ikke-DBO land) for, at skattebesparelse i X-land kan opnås.

Hvis H2 (Y-land) kunne anses at have dispositionsret i forbindelse med den del af arrangementet, hvor der sker videreførelse af aktier og udlodning af den til knyttede fordring, ville der opnås en skattefordel, idet den danske udbytteskat ville bortfalde efter moder-/datterselskabsdirektivet.

Spørger har oplyst, at årsagen til at aktierne ikke blot udloddes til H2 (Y-land) er, at der var en vis usikkerhed om, hvorvidt der i så fald skulle indeholdes dansk udbytteskat. Man valgte derfor at sælge aktierne mod oprettelse af en fordring, som så senere kunne udloddes til H2 (Y-land). Som anført ovenfor skal videreførelsen af aktierne i H3 (Y-land) og den påtænkte udlodning af den tilknyttede fordring vurderes samlet, og situationen vil herved være den samme, som hvis aktierne var blevet udloddet.

Som det fremgår af forarbejderne til ligningslovens § 3 kan denne bestemmelse dog også finde anvendelse, hvor enkelte trin eller dele af et arrangement i sig selv ikke er reelle. Omgåelsesklausulen kan anvendes for at imødegå disse specifikke trin eller dele, uden at dette berører de øvrige reelle trin i eller dele af arrangementet. SKAT kan således vurdere om ligningslovens § 3 kan finde anvendelse i forhold til en påtænkt udlodning (konfusion) af fordringen.

SKAT er derfor af den opfattelse, at en af hovedformålene med at gennemføre transaktionen i form af salg af aktierne mod udstedelse af en fordring samt den efterfølgende udlodning af fordringen ikke kun har været at gennemføre omstruktureringen, men også for opnå en fordel i form af skattefrihed ved udlodning af fordringen.

SKAT er endvidere af den opfattelse, at opnåelsen af denne fordel er i strid med indholdet af og formålet med moder-datterselskabsdirektivet. Dette begrunder SKAT med, at salget af aktierne sker med udstedelse af en fordring, og at det fra starten har været planlagt, at fordringen skal udloddes til H2 (Y-land) som en del af transaktionen.

SKAT bemærker, at det ikke bestrides, at videreførelsen af aktierne i H3 (Y-land) er en nødvendig del af den beskrevne omstrukturering i koncernen. Ud fra de foreliggende oplysninger bestrides det heller ikke, at omstruktureringen overordnet er kommercielt begrundet. En sådan kommerciel begrundelse skal dog også være proportionel med den opnåede fordel, jf. sag C-126/10 Foggia, pr. 47.

På baggrund heraf, er det SKATs opfattelse, at den overordnede beslutning om at opdele en del af koncernen ikke er proportionel med den opnåede fordel i form af en eventuel fritagelse af kildeskatten på udlodningen af fordringen. Som nævnt ovenfor, er minimering af en skattebetaling ikke i sig selv en velbegrundet kommerciel årsag.

Den danske del af arrangementet, hvor aktierne sælges til H2 (Y-land) og den tilknyttede fordring herefter udloddes, anses derfor ikke for at være tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed. Hovedformålet eller et af hovedformålene er derimod at opnå en skattefordel, virker mod direktivets indhold eller formål. Der henvises i øvrigt til SKATs begrundelse ovenfor.

SKAT kan således ikke bekræfte, at der ikke er begrænset skattepligt til Danmark efter selskabsskattelovens § 2, stk. 1, litra c i forbindelse med H1 ApS’s udlodning af fordringen.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Nej".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.

Lovgrundlag, forarbejder og praksis

Lovgrundlag

Selskabsskatteloven

§ 2, stk. 1. Skattepligt i henhold til denne lov påhviler endvidere selskaber og foreninger mv. som nævnt i § 1, stk. 1, der har hjemsted i udlandet, for så vidt de

(…)

c) oppebærer udbytte omfattet af ligningslovens § 16 A, stk. 1 og 2, bortset fra udbytte fra investeringsinstitutter med minimumsbeskatning omfattet af ligningslovens § 16 C, der udelukkende investerer i fordringer omfattet af kursgevinstloven, aktier i det administrationsselskab, der forestår investeringsinstituttets administration, afledte finansielle instrumenter efter Finanstilsynets regler herom og beviser i investeringsinstitutter med minimumsbeskatning omfattet af ligningslovens § 16 C, der udelukkende investerer i aktiver som nævnt i denne bestemmelse, eller oppebærer afståelsessummer omfattet af ligningslovens § 16 B, stk. 1. Som udbytte behandles tillige tilskud til koncernforbundne selskaber, jf. § 31 D, hvis tilskudsmodtageren, såfremt denne var moderselskab til tilskudsyderen, ville være skattepligtig af udbytte efter denne bestemmelse. Skattepligten omfatter ikke udbytte af datterselskabsaktier, jf. aktieavancebeskatningslovens § 4 A, når beskatningen af udbytter fra datterselskabet skal frafaldes eller nedsættes efter bestemmelserne i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater eller efter en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor moderselskabet er hjemmehørende. Skattepligten omfatter endvidere ikke udbytte af koncernselskabsaktier, jf. aktieavancebeskatningslovens § 4 B, der ikke er datterselskabsaktier, når det udbyttemodtagende koncernselskab er hjemmehørende i en stat, der er medlem af EU/EØS, og udbyttebeskatningen skulle være frafaldet eller nedsat efter bestemmelserne i direktiv 2011/96/EU eller dobbeltbeskatningsoverenskomsten med den pågældende stat, hvis der havde været tale om datterselskabsaktier. Skattepligten omfatter endvidere ikke udbytte, som oppebæres af deltagere i moderselskaber, der er optaget på listen over de selskaber, der er omhandlet i artikel 2, litra a, nr. i, i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater, men som ved beskatningen her i landet anses for at være transparente enheder. Det er en betingelse, at selskabsdeltageren ikke er hjemmehørende her i landet. 3. og 4. pkt. finder ikke anvendelse, hvis udbyttet fra det danske selskab er en videreudlodning af udbytte, som dette selskab har modtaget direkte eller indirekte af datterselskabsaktier eller koncernselskabsaktier, jf. aktieavancebeskatningslovens §§ 4 A og 4 B, i et selskab hjemmehørende i udlandet, og det danske selskab ikke var retmæssig ejer af det modtagne udbytte. Dette gælder dog ikke, hvis beskatningen af udbytteudlodningen fra det danske selskab skal frafaldes efter bestemmelserne i direktiv 2011/96/EU.

(…)

Aktieavancebeskatningsloven

§ 4 A. Ved datterselskabsaktier forstås aktier, som ejes af et selskab, der ejer mindst 10 pct. af aktiekapitalen i datterselskabet, jf. dog stk. 2, 3 og 7.

Stk. 2. Det er en betingelse efter stk. 1, at datterselskabet er omfattet af selskabsskattelovens § 1, stk. 1, nr. 1-2 a, 2 d-2 h og 3 a-5 b, eller at beskatningen af udbytter fra datterselskabet frafaldes eller nedsættes efter bestemmelserne i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater eller efter en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor datterselskabet er hjemmehørende.

(...)

Ligningslovens § 3

Skattepligtige har ikke de fordele, der følger af direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater, direktiv 2003/49/EF om en fælles ordning for beskatning af renter og royalties, der betales mellem associerede selskaber i forskellige medlemsstater og direktiv 2009/133/EF om en fælles beskatningsordning ved fusion, spaltning, partiel spaltning, tilførsel af aktiver og ombytning af aktier vedrørende selskaber i forskellige medlemsstater og ved flytning af et SE’s eller SCE’s vedtægtsmæssige hjemsted mellem medlemsstater som implementeret i dansk lovgivning, til arrangementer eller serier af arrangementer, der er tilrettelagt med det hovedformål eller der som et af hovedformålene har at opnå en skattefordel, som virker mod indholdet af eller formålet med direktiverne, og som ikke er reelle under hensyntagen til alle relevante faktiske forhold og omstændigheder. Et arrangement kan omfatte flere trin eller dele.

Stk. 2. Ved anvendelsen af stk. 1 betragtes arrangementer eller serier af arrangementer som ikke reelle, i det omfang de ikke er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed.

Stk. 3. Skattepligtige har ikke fordel af en dobbeltbeskatningsoverenskomst, hvis det er rimeligt at fastslå under hensyn til alle relevante faktiske forhold og omstændigheder, at opnåelsen af fordelen er et af de væsentligste formål i ethvert arrangement eller enhver transaktion, som direkte eller indirekte medfører fordelen, medmindre det godtgøres, at indrømmelsen af fordelen under disse omstændigheder vil være i overensstemmelse med indholdet af og formålet med den pågældende bestemmelse i overenskomsten.

Stk. 4. Uanset stk. 3 skal stk. 1 og 2 anvendes ved vurderingen af, om en skattepligtig er udelukket fra fordelen i en bestemmelse i en dobbeltbeskatningsoverenskomst med et land, der er medlem af EU, hvis den skattepligtige alternativt kunne påberåbe sig en fordel i et af direktiverne om direkte beskatning.

Dobbeltbeskatningsoverenskomst af XXXX mellem XXXX

Artikel l0 - Udbytte

XXXX

Lovforslag L 167 af 20/3 2015

(…)

Bemærkninger til lovforslaget

(…)

3.3. Indførsel af en international omgåelsesklausul i dansk skattelovgivning

Omgåelsesklausulen i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater (moder-/datterselskabsdirektivet) er vedtaget på et EU-rådsmøde den 27. januar 2015. Dette medfører, at Danmark skal implementere denne klausul i dansk skattelovgivning for at hindre misbrug af direktivet. Klausulen medfører, at der er tale om omgåelse, hvis et eller flere ikke-reelle arrangementer, hvor hovedformålet eller et af hovedformålene er at opnå en skattefordel, virker mod direktivets indhold eller formål. Der er ikke tale om omgåelse, i det omfang arrangementerne er foretaget af velbegrundede kommercielle årsager.

(…)

Det foreslås, at der formuleres to forskellige omgåelsesklausuler - en for direktiverne og en for dobbeltbeskatningsoverenskomsterne - idet omgåelsesklausulen vedrørende direktiverne tilstræbes at svare nøjagtigt til direktivets formulering, og idet omgåelsesklausulen vedrørende dobbeltbeskatningsoverenskomsterne bør tilstræbes at svare til fremtidige klausuler i selve overenskomsterne i overensstemmelse med OECD´s anbefalinger.

3.3.1. Moder-/datterselskabsdirektivet, rente-/royaltydirektivet og fusionsskattedirektivet

Moder-/datterselskabsdirektivet (direktiv 2011/96/EU) blev indført for at undgå dobbeltbeskatning i forbindelse med udbetaling af udbytte mellem moderselskaber og datterselskaber i hver sin EU-medlemsstat. Et selskab betegnes som et moderselskab, når det ejer mindst 10 pct. af aktiekapitalen i et selskab hjemmehørende i et andet medlemsland. Det er en forudsætning for anvendelse af direktivet, at selskaberne er organiseret i en af de selskabsformer, som er anført i direktivet, at selskaberne er hjemmehørende i en EU-medlemsstat uden at være hjemmehørende uden for EU efter en dobbeltbeskatningsoverenskomst, og at selskaberne uden valgmulighed og uden fritagelse er omfattet af selskabsskat i en EU-medlemsstat.

Hvis betingelserne er opfyldt, skal et moderselskab i et EU-land (moderselskabslandet), som modtager udbytter fra sit datterselskab i et andet EU-land (datterselskabslandet), kunne modtage udbyttet skattefrit (eksemptionslempelse) eller kunne fratrække den del af datterselskabets skat, der vedrører udbyttet, i moderselskabets egen skattebetaling i moderselskabslandet (creditlempelse). Det enkelte medlemsland kan vælge, om det vil anvende den ene eller den anden metode til undgåelse af dobbeltbeskatning. Langt hovedparten af medlemslandene, herunder Danmark, har valgt at anvende den metode, der anvender eksemptionslempelse.

Direktivet medfører herudover, at moderselskabet skal fritages fra beskatning af udbyttet i datterselskabslandet. Datterselskabslandet må således ikke opkræve kildeskatter på udbytter, der udbetales til et moderselskab i et andet medlemsland.

(…)

3.3.2. Ændringen af moder-/datterselskabsdirektivet

Kommissionen fremsatte den 25. november 2013 et forslag om ændring af det eksisterende moder-/ datterselskabsdirektiv. Kommissionens forslag indeholdt tre ændringer af direktivet:

(…)

2) Det blev foreslået, at det bliver obligatorisk for medlemslandene at vedtage en fælles bestemmelse om bekæmpelse af misbrug (omgåelsesklausul).

(…)

Rådet vedtog punktet om den fælles omgåelsesklausul på rådsmødet den 27. januar 2015.

(…)

3.3.4. Gældende ret

Der findes ikke en generel lovbestemt regel om bekæmpelse af misbrug i dansk skattelovgivning. Efter dansk (rets)praksis sker beskatningen efter der er foretaget en bedømmelse af, hvad der faktisk er sket. Det betyder, at tomme og kunstige skattebetingede dispositioner kan tilsidesættes, således at beskatningen i stedet foretages i forhold til den modstående realitet. Dansk skatteret er altså grundlæggende helt på linje med internationalt gældende principper om "substance over form".

Den vedtagne ændring af moder-/datterselskabsdirektivet indebærer, at der skal indsættes en generelt formuleret bestemmelse om bekæmpelse af misbrug af moder-/ datterselskabsdirektivet i skattelovgivningen. Det vurderes, at den nye bestemmelse i direktivet vil kunne have et bredere anvendelsesområde end den nuværende (rets)praksis.

Moder-/datterselskabsdirektivet er implementeret i dansk lovgivning ved selskabsskattelovens § 2, stk. 1, litra c, for så vidt angår udbyttemodtagere, der er udenlandske moderselskaber omfattet af direktivet, kildeskattelovens § 2, stk. 1, nr. 6, for så vidt angår udbyttemodtagere, der er fysiske personer, der modtager udbyttet via en transparent moderenhed omfattet af direktivet, og selskabsskattelovens § 13, stk. 1, nr. 2, for så vidt angår udbytter, der modtages fra et udenlandsk datterselskab omfattet af direktivet.

Efter selskabsskattelovens § 2, stk. 1, litra c, skal der ske beskatning af udbytter i Danmark, medmindre det konkluderes, at der efter moder-/ datterselskabsdirektivet eller en dobbeltbeskatningsoverenskomst er en pligt til at frafalde eller nedsætte beskatningen.

I dansk ret og hidtidig praksis er udgangspunktet, at det er afgørende, om den udenlandske udbyttemodtager er retmæssig ejer (beneficial owner) i dobbeltbeskatningsoverenskomsternes forstand. Er dette ikke tilfældet, er der efter de danske myndigheders opfattelse tale om misbrug, jf. moder-/datterselskabsdirektivets artikel 1, stk. 2. Det skal bemærkes, at der verserer en række sager ved domstolene om dette spørgsmål.

(…)

3.3.5. Lovforslaget

Det foreslås, at der i dansk skattelovgivning indføres en international omgåelsesklausul til bekæmpelse af misbrug i forbindelse med grænseoverskridende transaktioner omfattet af moder-/datterselskabsdirektivet. Omgåelsesklausulen er en gennemførsel af en ændring af direktivet, der er vedtaget på EU-rådsmødet den 27. januar 2015.

Det foreslås ligeledes, at denne omgåelsesklausul også indføres som omgåelsesklausul i Danmark, for så vidt angår rente-/royaltydirektivet og fusionsskattedirektivet. Disse direktiver giver således mulighed for at afskære skatteyderne fra at opnå skattelempelser efter direktiverne, hvis transaktionerne er i modstrid med nationale eller aftalebaserede omgåelsesklausuler. Omgåelsesklausulen vil finde anvendelse, hvad enten den grænseoverskridende omstrukturering er foretaget med eller uden tilladelse.

Det foreslås endvidere, at der indføres en omgåelsesklausul til bekæmpelse af misbrug af danske dobbeltbeskatningsoverenskomster. Der er som nævnt enighed i OECD om, at stater ikke er forpligtet til at indrømme fordele i henhold til en dobbeltbeskatningsoverenskomst ved deltagelse i arrangementer, der indebærer misbrug af overenskomstens bestemmelser. Ved misbrug forstås tilfælde, hvor deltagelse i arrangementer har været for at sikre en gunstigere skattemæssig position, og hvor det at opnå en gunstigere behandling vil være i strid med formålet og hensigten med de relevante bestemmelser i en overenskomst, jf. kommentarerne til OECDs modeloverenskomsts art. 1, pkt. 9.5. I overensstemmelse hermed er det muligt for lande at håndhæve nationale misbrugsklausuler med dette sigte, uagtet at der ikke i selve dobbeltbeskatningsaftalen udtrykkeligt er indført en misbrugsklausul. Denne forståelse ligger inden for rammerne af Wienerkonventionens artikel 31, hvorefter en traktat skal fortolkes loyalt i overensstemmelse med den sædvanlige betydning, der måtte tillægges traktatens udtryk i deres sammenhæng og belyst af dens hensigt og formål. Tilsvarende betragtninger findes i kommentarerne til FN-modellen.

Den foreslåede misbrugsklausul reflekterer nøje de almindelige principper for, i hvilket omfang et land kan imødegå misbrug af de allerede eksisterende dobbeltbeskatningsoverenskomster. Det foreslås, at klausulen vil finde anvendelse på fordele i dobbeltbeskatningsoverenskomster, uanset hvornår disse er indgået og med hvem. Den vil således både finde anvendelse på alle eksisterende og fremtidige danske dobbeltbeskatningsoverenskomster.

Endelig foreslås det, at ikrafttræden skal ske før den tidsfrist, der er fastsat i moder-/datterselskabsdirektivet. Det foreslås, at begge omgåelsesklausuler får virkning for transaktioner, arrangementer eller serier af arrangementer fra og med den 1. maj 2015.

Indførelsen af en omgåelsesklausul begrænser ikke de gældende muligheder for at tilsidesætte eller omkvalificere på andet grundlag.

Bemærkninger til lovforslagets enkelte bestemmelser

Til § 1

(…)

Til nr. 2

Det foreslås i stk. 1, at der indføres en omgåelsesklausul, hvorefter skattepligtige ikke skal kunne opnå de fordele, der er ved moder-/datterselskabsdirektivet, hvis de deltager i arrangementer eller serier af arrangementer, der er tilrettelagt med det hovedformål, eller der som et af hovedformålene har, at opnå en skattefordel, som virker mod indholdet af eller formålet med direktivet, og som ikke er reelle under hensyntagen til alle relevante faktiske forhold og omstændigheder.

(…)

Moder-/datterselskabsdirektivet er implementeret i dansk lovgivning ved selskabsskattelovens § 2, stk. 1, litra c, for så vidt angår udbyttemodtagere, der er udenlandske moderselskaber omfattet af direktivet, kildeskattelovens § 2, stk. 1, nr. 6, for så vidt angår udbyttemodtagere, der er fysiske personer, der modtager udbyttet via en transparent moderenhed omfattet af direktivet, og selskabsskattelovens § 13, stk. 1, nr. 2, for så vidt angår udbytter, der modtages fra et udenlandsk datterselskab omfattet af direktivet.

(…)

Omgåelsesklausulen anvendes for at imødegå arrangementer, der i deres helhed ikke er reelle. Der kan imidlertid være tilfælde, hvor enkelte trin i eller dele af et arrangement i sig selv ikke er reelle. Omgåelsesklausulen kan anvendes for at imødegå disse specifikke trin eller dele, uden at dette berører de øvrige reelle trin i eller dele af arrangementet. Dermed vil effektiviteten af klausulen om bekæmpelse af misbrug blive størst mulig, samtidig med at det sikres, at klausulen står i et rimeligt forhold til målet.

Anvendelsen af regler om bekæmpelse af misbrug bør stå i et rimeligt forhold til målet og tjene det specifikke formål at imødegå arrangementer eller serier af arrangementer, som ikke er reelle, dvs. ikke afspejler den økonomiske virkelighed. Dette er tilfældet, i det omfang de ikke er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed.

Denne tilgang kan være effektiv i tilfælde, hvor de pågældende enheder som sådan er reelle, men hvor f.eks. de aktier, som udlodningen af overskud stammer fra, ikke reelt kan henføres til en skatteyder, der er hjemmehørende i EU, dvs. hvis arrangementet på grundlag af sin juridiske form overdrager ejerskabet af aktierne, men dets karakteristika ikke afspejler den økonomiske virkelighed.

Det påhviler skattemyndighederne at foretage en objektiv analyse af alle relevante faktiske forhold og omstændigheder ved vurdering af, hvorvidt et arrangement eller en serie af arrangementer udgør et misbrug, dvs. virker mod indholdet eller formålet med direktivet.

Det vil påhvile skattemyndighederne at fastslå, at der er tale om et arrangement med det hovedformål, eller at et af hovedformålene er, at opnå en skattefordel, der virker mod indholdet eller formålet med direktiverne.

Skulle dette være tilfældet påhviler det den skattepligtige at godtgøre, at arrangementet er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed.

(…)

EU-kommissionen har den 25. november 2013 i et offentliggjort memo angivet følgende eksempel, hvor omgåelsesklausulen vil finde anvendelse:

|

Moderselskab i land C (uden for EU)

|

|

|

Datterselskab i land B (EU)

|

|

|

Datterdatterselskab i land A (EU)

|

Efter interne regler i land A skal der indeholdes kildeskat på udbytter til moderselskaber, der er hjemmehørende uden for EU. Dette indebærer, at hvis selskabet i land A er ejet direkte af selskabet i land C, skal en eventuel udbytteudlodning kildebeskattes i land A.

I land B er der ikke en tilsvarende regel om indeholdelse af kildeskat på udbytter til moderselskaber uden for EU.

Hvis moderselskabet i land C indskyder et holdingselskab i land B, dvs. mellem A og C, så er det muligt at undgå kildeskatten på udbytter til land C, da moder-/datterselskabsdirektivet ikke tillader kildeskat på udbytter mellem datterselskaber og moderselskaber hjemmehørende i EU, dvs. mellem land A og B.

Hvis hovedformålet eller et af hovedformålene med indskydelsen af selskabet i land B har været at undgå kildeskat på udbytter fra datterdatterselskabet i land A, f.eks. fordi datterselskabet i land B er et såkaldt "postkasseselskab" uden større substans, vil land A kunne nægte datterdatterselskabet fordelene i moder-/datterselskabsdirektivet og indeholde kildeskat på udlodningen med henvisning til omgåelsesklausulen.

Til ovenstående eksempel bemærkes, at der grundlæggende er tale om et klassisk gennemstrømningseksempel, som allerede er dækket af reglen i selskabsskattelovens § 2, stk. 1, litra c, da datterselskabet i land B ikke kan anses for at være den retmæssige ejer af udbyttet. Det bemærkes, at der verserer en række sager ved domstolene om netop dette forhold.

Hvis den objektive analyse af alle relevante faktiske forhold og omstændigheder i stedet viser, at et arrangement eller dele heraf er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed, vil der være tale om en reel disposition, og omgåelsesklausulen vil derfor ikke kunne finde anvendelse, jf. stk. 2.

Det foreslås desuden i stk. 3, at fordelene ved en dobbeltbeskatningsoverenskomst bortfalder, hvis det er rimeligt at fastslå under hensyn til alle relevante faktiske forhold og omstændigheder, at opnåelsen af fordelen er et af de væsentligste formål i ethvert arrangement eller enhver transaktion, som direkte eller indirekte medfører fordelen, medmindre det godtgøres, at indrømmelsen af fordelen under disse omstændigheder vil være i overensstemmelse med indholdet af og formålet med den pågældende bestemmelse i overenskomsten.

Det vil påhvile skattemyndighederne at fastslå under hensyn til alle relevante faktiske forhold og omstændigheder, at opnåelse af fordelen er et af de væsentligste formål med arrangementet eller transaktionen, som direkte eller indirekte medfører fordelen. Skulle dette være tilfældet påhviler det den skattepligtige at godtgøre, at indrømmelsen af fordelen er i overensstemmelse med indholdet og formålet med overenskomsten.

De nævnte "fordele" omfatter alle fordele forbundet med overenskomsten, såsom skattefritagelse, skatteudskydelse eller andre godtgørelser.

Vendingen "ethvert arrangement eller enhver transaktion" skal fortolkes bredt og omfatter enhver aftale, fælles forståelse, ordning, transaktion eller serie af transaktioner, uanset om man kan støtte ret på dem eller ej. Dette omfatter særligt enhver stiftelse, overdragelse, erhvervelse eller overførsel af indkomst, formue eller rettighed i relation til indkomstskabelsen. Vendingen omfatter endvidere arrangementer vedrørende etablering og kvalifikation.

(…)

Det foreslås i stk. 4, at hvis en skatteyder både kan påberåbe sig fordelene efter direktiverne og efter en dobbeltbeskatningsoverenskomst, så skal den foreslåede omgåelsesklausul vedrørende direktiverne anvendes til at nægte fordelene. Omgåelsesklausulen vedrørende direktiverne har med andre ord forrang.

Omgåelsesklausulen vedrørende direktiverne og omgåelsesklausulen vedrørende dobbeltbeskatningsoverenskomsterne er formuleret forskelligt. Det er imidlertid vurderingen, at der ikke er væsentlig forskel på de to omgåelsesklausuler. Efter ordlyden af den af EU vedtagne omgåelsesklausul gælder den ikke, hvis transaktionen eller arrangementet er udtryk for reel økonomisk aktivitet. Dette kan formentlig indfortolkes i den af OECD foreslåede omgåelsesklausul i kraft af henvisningen til hensigten og indholdet af dobbeltbeskatningsoverenskomsten. En sådan hensigt og formål omfatter tilvejebringelse af traktatmæssig beskyttelse for at undgå dobbeltbeskatning i tilfælde af personer, som reelt er engageret i god tro i grænseoverskridende handel og investeringer. Hvorvidt der eventuelt måtte være forskel på de to omgåelsesklausuler er et spørgsmål, der må afklares i domspraksis, herunder ved forelæggelse for EU-domstolen.

Lovforslag L 167 af 20/3 2015 - Bilag 1 - Høringssvar til FSR

(…)

FSR hører gerne, om det er korrekt, at der ved vurderingen af "velbegrundede kommercielle årsager" bør ske en vurdering af den samlede koncerns forhold.

Skatteministeriets svar:

Det kan bekræftes, at der ved denne vurdering kan tages hensyn til alle relevante forhold og omstændigheder, herunder den samlede koncerns forhold.

FSR vil gerne vide, hvordan Skatteministeriet forstår "velbegrundede kommercielle årsager" og "afspejler den økonomiske virkelighed".

Skatteministeriets svar: