Spørgsmål

- Kan Skatterådet bekræfte, at den påtænkte vedtægtsændring, hvor der foretages en opdeling af anpartskapitalen i A-anparter og B-anparter og den efterfølgende overdragelse af B-anparter, kan gennemføres uden skattemæssige konsekvenser for anpartshaveren i A ApS?

Svar

- Ja

Beskrivelse af de faktiske forhold

B er eneanpartshaver i A ApS (A Holding). A Holding blev stiftet den 30.04.2001 med det formål at være holdingselskab for B's erhvervsaktiviteter.

A Holdings primære aktivitet er at eje 100 procent af aktierne i C A/S.

Anpartskapitalen i A Holding udgør nominelt 125.000 kr. Alle anparter i A Holding har samme rettigheder. B påtænker som led i et løbende økonomisk generationsskifte at overdrage op til 80 procent af hans anparter i A Holding til hans to børn D og E. Det er endnu ikke endeligt besluttet, hvor stor en ejerandel børnene skal have.

Inden generationsskiftet gennemføres, ønsker B at opdele anpartskapitalen i stemmetunge A-anparter og stemmesvage B-anparter. Herved sikres, at B efter generationsskiftet fortsat har den bestemmende indflydelse på A Holding.

Det ledelsesmæssige generationsskifte i driftsselskabet er allerede sket. E har været ansat i C i en længere årrække og overtog i 2010 direktørposten i C. Det er ikke tiltænkt, at D skal være en del af den daglige drift i C.

Generationsskiftet påtænkes således gennemført i følgende step:

- Vedtægtsændring i A Holding

- Overdragelse med succession

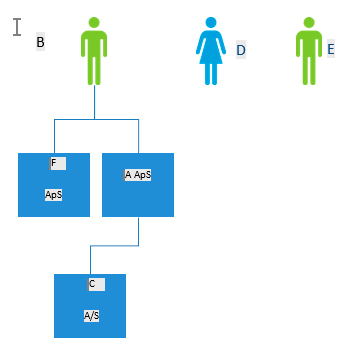

Den nuværende ejerstruktur kan illustreres således:

Ad 1) Vedtægtsændring

Ved vedtægtsændringen opdeles anpartskapitalen i A Holding i stemmetunge A-anparter og stemmesvage B-anparter. A-anparterne vil procentmæssigt udgøre den andel af den samlede anpartskapital, som B beholder, dvs. ned til 20 procent af den samlede anpartskapital. B-anparterne vil udgøre den resterende andel af anpartskapitalen.

Det tiltænkes ved vedtægtsændringen at sikre, at A-anparterne tilsammen besidder den bestemmende indflydelse. Det er endnu ikke besluttet, hvorvidt forholdet skal hedde f.eks. 1:4 (hver A-anpart giver 4 stemmer på selskabets generalforsamling), 1:10 eller blot 1:2. Dette afhænger af, hvor stor en andel af anpartskapitalen, der overdrages. Forholdet vil dog være således, at A-anpartshaverne tilsammen besidder den bestemmende indflydelse.

Hver B-anpart vil give 1 stemme på selskabets generalforsamling.

Vedtægtsændringen gennemføres for at sikre, at B bevarer den bestemmende indflydelse i A Holding og dermed i det underliggende driftsselskab; C. Herved bevares den effektive beslutningsproces.

Der sker ingen ændringer i de økonomiske rettigheder i forbindelse med vedtægtsændringen. Den eneste forskel mellem A- og B-anparterne vil være stemmedifferentieringen. A- og B-anparterne vil være ligestillet i relation til alle øvrige rettigheder.

Ad. 2) Successionsoverdragelse

Når vedtægtsændringen er gennemført, påtænker B at overdrage op til 40 procent af B-anparterne i A Holding til D og op til 40 procent af B-anparterne i A Holding til E. Hvert barn vil få en lige stor andel af B-anparterne i A Holding.

B beholder A-anparterne.

B-anparterne vil blive overdraget med succession. Børnenes betaling for B-anparterne er ikke aftalt endnu. Det forventes dog, at betalingen vil ske delvis ved gave og delvis ved gældsbrev. Der vil blive indsendt gaveanmeldelse.

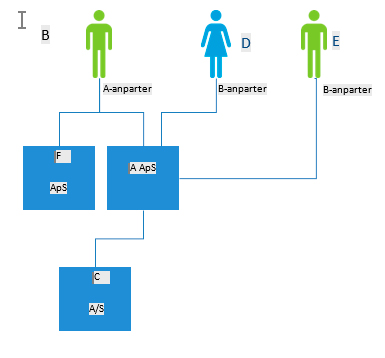

Ejerstruktur efter ændringer kan illustreres således:

Spørgers opfattelse og begrundelse

Det er vores opfattelse, at spørgsmålet skal besvares med et "JA"

Det følger af den juridiske vejledning 2014-2, afsnit C.B.2.1.4.8, at »Vedtægtsændringer, der kun angår aktiernes stemmeret - eksempelvis hvor der til en aktieklasse efter vedtægtsændring knyttes stemmeret, eller hvor der foretages opdeling i aktieklasser med forskellig stemmeret eller forskydning i en eksisterende aktieklasseopdeling - fører kun undtagelsesvis til, at der skattemæssigt anses at foreligge afståelse«.

Desuden følger det af fast praksis, at 1) vedtægtsændringer alene udgør en afståelse af aktier, hvis vedtægtsændringen medfører en formueforskydning mellem selskabets aktionærer og 2) at en vedtægtsændring i et selskab, hvor der kun er én anpartshaver definitorisk ikke resulterer i en formueforskydning.

Vi kan i den forbindelse henvise til SKM2013.190.SR, SKM2011.168.SR og SKM2011.171.SR, hvoraf følger, at det ikke har skattemæssige konsekvenser at opdele anpartskapitalen i stemmetunge A-anparter og stemmesvage B-anparter.

I nærværende sag sker der ingen formueforskydning, idet vedtægtsændringen alene vedrører stemmerettighederne, den samme anpartshaver har både før og efter vedtægtsændringen og generationsskiftet den bestemmende indflydelse og der er kun én anpartshaver på tidspunktet for vedtægtsændringen. Den efterfølgende overdragelse af anparterne ændrer efter vores opfattelse ikke herved.

Det er derfor vores opfattelse, at spørgsmålet skal besvares bekræftende.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at den påtænkte vedtægtsændring, hvor der foretages en opdeling af anpartskapitalen i A-anparter og B-anparter og den efterfølgende overdragelse af B-anparter, kan gennemføres uden skattemæssige konsekvenser for anpartshaveren i A ApS.

Lovgrundlag

Aktieavancebeskatningslovens § 1, stk. 1 og 2

Gevinst og tab ved afståelse af aktier medregnes ved opgørelsen af den skattepligtige indkomst efter reglerne i denne lov.

Stk.2. Lovens regler om aktier finder tilsvarende anvendelse på anparter i anpartsselskaber, andelsbeviser, omsættelige investeringsbeviser og lignende værdipapirer. Lovens regler finder endvidere tilsvarende anvendelse på ejerandele i selskaber omfattet af selskabsskattelovens § 2 C samt andele i medarbejderinvesteringsselskaber omfattet af selskabsskattelovens § 1, stk. 1, nr. 2 b. 3)

Aktieavancebeskatningslovens § 30

Ved afståelse forstås i denne lov salg, bytte, bortfald og andre former for afhændelse.

Stk.2. Begrebet afståelse dækker i denne lov den situation, hvor gevinst og tab opgøres efter lagerprincippet.

Forarbejder

Bemærkninger til lov nr. 1413 af 21. december 2005 (L 78 2005-06). Bemærkningerne er gengivet i Den juridiske vejledning 2015-1 C.B.2.1.4.8.

Foretages der vedtægtsændringer i et selskab, som indebærer en ændring af aktiernes rettigheder, sidestilles dette efter praksis i visse tilfælde med en afståelse. Det beror på en konkret bedømmelse af sagens omstændigheder, hvorvidt vedtægtsændringen må sidestilles med afståelse. Ved denne vurdering vil der navnlig skulle henses til indholdet af ændringerne, herunder om de rettigheder, der er knyttet til en aktiepost, gennem en vedtægtsændring får et så væsentligt andet indhold, at der reelt ikke længere er identitet mellem aktierne før og efter ændringen. Endvidere vil der skulle henses til aktionærkredsens sammensætning - herunder om selskabet er ejet af få aktionærer, der eventuelt har et interessefællesskab, eller om selskabet er ejet af en bred kreds af investorer - sammenholdt med bevæggrundene for vedtægtsændringerne, og hvad der i øvrigt opnås herved såvel skattemæssigt som økonomisk.

Vedtægtsændringer, der medfører en forskydning af aktionærernes økonomiske rettigheder, f.eks. ved ændring af retten til udbytte, udbyttefordelingen eller en fastfrysning af kursværdien for en del af aktierne, vil normalt være at anse for en så væsentlig indholdsmæssig ændring, at disse tilfælde skattemæssigt vil være at sidestille med afståelse.

Ændres de økonomiske rettigheder knyttet til en aktieklasse, f.eks. ved ophævelse af en ret til forlods udbytte, mens der formelt ikke foretages ændringer i andre aktieklasser, vil også aktier tilhørende andre aktieklasser kunne anses for afstået, idet ændringen medfører en forskydning af de økonomiske rettigheder, som også berører de aktier, som ikke umiddelbart er berørt af vedtægtsændringen.

Vedtægtsændringer, der alene angår aktiernes stemmeret, fører kun undtagelsesvis til, at der skattemæssigt anses for at foreligge afståelse. Vedtægtsændringer, der alene angår stemmeretten kan f.eks. være ændringer, der betyder, at der knyttes stemmeret til en aktieklasse, ændringer hvor der foretages en opdeling i aktieklasser med forskellig stemmeret eller ændringer, som indebærer forskydning af stemmeret indenfor en eksisterende aktieklasseopdeling.

Praksis

Den juridiske vejledning 2015-1 C.B.2.1.4.8

Regel

Der er efter praksis tale om afståelse af aktier, hvis

- aktionærerne ændrer selskabets vedtægter, og

- denne vedtægtsændring giver aktierne en anden identitet.

Vurdering af om vedtægtsændringen er en afståelse

Det beror på en konkret bedømmelse af sagens omstændigheder, om ændringen er af en sådan karakter, at den må sidestilles med en afståelse.

Ved denne vurdering skal der navnlig lægges vægt på indholdet af ændringerne, herunder om de rettigheder, der er knyttet til en aktiepost, får et væsentligt andet indhold, således at der reelt ikke længere er identitet mellem aktierne før og efter ændringen.

I bedømmelsen indgår desuden aktionærkredsens sammensætning - herunder om selskabet er ejet af få aktionærer, der eventuelt har interessefællesskab, eller om selskabet er ejet af en bred kreds af investorer, således som det er tilfældet med en række børsnoterede selskaber - sammenholdt med bevæggrundene for vedtægtsændringerne, og hvad der skattemæssigt og økonomisk i øvrigt opnås herved.

Ændres de økonomiske rettigheder knyttet til en aktieklasse, fx ved ophævelse af en ret til forlods at modtage udbytte, mens der formelt ikke foretages ændringer i andre aktieklasser, vil også aktier tilhørende andre aktieklasser kunne anses for afstået, fordi ændringen medfører en forskydning af de økonomiske rettigheder, som også berører de aktier, der ikke umiddelbart er berørt af vedtægtsændringen.

I forbindelse med vedtægtsændringer kan der statueres afståelse, uanset om aktierne fysisk set ombyttes eller ej.

Eksempler

Ændring af stemmeret

Vedtægtsændringer, der kun angår aktiernes stemmeret - eksempelvis hvor der til en aktieklasse efter vedtægtsændring knyttes stemmeret eller hvor der foretages opdeling i aktieklasser med forskellig stemmeret eller forskydning i en eksisterende aktieklasseopdeling - fører kun undtagelsesvis til, at der skattemæssigt anses at foreligge afståelse.

Det gælder også, hvis vedtægtsændringen medfører ophævelse af eksisterende aktieklasser med forskellige stemmerettigheder, med mindre der foreligger særlige forhold.

Ændring af udbytteret

Vedtægtsændringer, der medfører en ændret udbytteudlodning til forskellige aktionærklasser, indebærer normalt en så væsentlig indholdsmæssig ændring, at disse tilfælde skattemæssigt vil blive sidestillet med afståelse, med mindre vedtægtsændringen efter en konkret bedømmelse må tillægges mindre betydning

En vedtægtsændring af en post A-aktier til B-aktier er blevet sidestillet med en ombytning af aktier, der medfører afståelse. Se SKM2010.595.SR.

Bemærk

Ombytning af anparter til aktier i forbindelse med selskabets omdannelse fra anpartsselskab til aktieselskab eller omvendt sidestilles ikke med afståelse. Det forudsætter dog, at der ikke i øvrigt sker vedtægtsændringer, der bevirker, at anparterne eller aktierne må anses for afstået.

SKM2003.134.LR

En aktionær ønskede at indskyde ny kapital i et eksisterende selskab ved kontant indskud til en kurs tæt på pari. De udstedte aktier skulle tåle, at de hidtidige aktier var tillagt en forlods udbytteret. Aktionærerne ville aftale i en aktionæroverenskomst, at den forlods udbytteret kun kunne eksekveres op til et aftalt maksimum på 4.825.000 kr. og senest på generalforsamlingen i 2005. Ligningsrådet blev anmodet om at bekræfte, at den hidtidige aktionær ville opretholde sit hidtidige anskaffelsestidspunkt og sin hidtidige anskaffelsessum. Forespørger forventede ikke nogen stillingtagen til værdiansættelsen mellem parterne. Under nærmere anførte forudsætninger vedrørende værdiansættelsen tiltrådte Ligningsrådet aktionærernes opfattelse af de skattemæssige konsekvenser. Ligningsrådet lagde bl.a. vægt på, at den hidtidige aktionær ikke påvirkedes af vedtægtsændringen, idet der kun var én aktionær på tidspunktet for vedtægtsændringen og der dermed ikke skete en formueforskydning mellem aktionærer.

SKM2004.416.LR

I forbindelse med nytegning af aktier ville der blive foretaget en ændring af vedtægterne, således at der efter nytegningen ville være tre anpartsklasser: de hidtidige A- og B-anparter, ville blive tillagt en forlods udbytteret, og de nye C-anparter ville skulle tåle de andre anparters forlods ret til udbytte.

De nye C-anparter ville, bortset fra, at de skulle acceptere en forlods udbytteret, have præcis de samme rettigheder som de hidtidige anparter, både med hensyn til udbytte i øvrigt, stemmeret og rettigheder ved likvidation.

I sagen blev det indstillet, at den påtænkte vedtægtsændring i S ApS ikke ville medføre en skattepligtig formueforskydning mellem aktionærer, idet der kun var én anpartshaver på tidspunktet for vedtægtsændringen. Ligningsrådet tiltrådte indstillingen.

SKM2013.35.SR

Skatterådet fandt, at en vedtægtsændring, hvor der skete ændringer af aktieklasser ikke ville have skattemæssige konsekvenser. Skatterådet lagde vægt på, at ændringerne alene skete for en enkelt aktionærs aktier og der ikke skete formueforskydning i forhold til andre aktionærer ved ændring af stemmer eller værdier i forhold til de andre aktionærer.

SKM2015.274.SR

En vedtægtsændring i en A/B-model ville ikke have skattemæssige konsekvenser. Skatterådet besvarede spørgsmålet med den forudsætning, at værdiansættelserne i forbindelse med A/B-modellen skete til handelsværdien. Såfremt en overdragelse eller nytegning af B-aktier med en forlods udbytteret skulle vise sig ikke at være sket til handelsværdien, sker der gavebeskatning (hos erhververen af B-aktierne) og afståelsesbeskatning (hos A-aktionæren) af den værdi, der overføres.

Begrundelse

B ønsker at opdele den eksisterende anpartsklasse i to anpartsklasser: A- og B-anparter. B ønsker at beholde de stemmetunge A-anparter. Efter vedtægtsændringen planlægger B, at overdrage op til 40 procent af de stemmesvage B-anparter til hvert af sine to børn. Der spørges ikke til værdiansættelsen. Spørgsmålet omhandler kun den vedtægtsændring, der sker før B overdrager anparter til sine børn.

Det fremgår af bemærkningerne til aktieavancebeskatningslovens § 30, at det beror på en konkret bedømmelse, om en vedtægtsændring sidestilles med afståelse. Vedtægtsændringer, der alene angår aktiernes stemmeret, fører kun undtagelsesvis til, at der skattemæssigt anses for at foreligge afståelse. Vedtægtsændringer, der alene angår stemmeretten kan fx være ændringer, hvor der foretages en opdeling i aktieklasser med forskellig stemmeret.

I den foreliggende sag er der planlagt en vedtægtsændring, hvor aktiekapitalen i A ApS opdeles i aktieklasser med forskellig stemmeret.

Selve opdelingen af stemmerettigheder medfører ikke afståelse, da den ikke medfører overførsel af væsentlige stemmerettigheder mellem forskellige aktionærer på tidspunktet for vedtægtsændringen.

Den påtænkte vedtægtsændring, hvor anpartskapitalen opdeles i A-anparter og B-anparter medfører derfor ikke, at B vil blive anset for at have afstået anparter i selskabet, og vedtægtsændringen vil derfor ikke have skattemæssige konsekvenser for B. Det er oplyst, at børnenes betaling for B-anparterne ikke er aftalt endnu. Det forventes dog, at betalingen vil ske delvis ved gave og delvis ved gældsbrev. Der vil blive indsendt gaveanmeldelse.

Såfremt en overdragelse viser sig ikke at være sket til handelsværdien, sker der gavebeskatning (hos erhververen af B-aktierne) og afståelsesbeskatning (hos A-aktionæren) af den værdi, der overføres, jf. SKM2015.274.SR.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.