Spørgsmål

- Kan Skatterådet bekræfte, at der ved forsendelse af varerne gennem et dansk lager ikke er tale om en erhvervelse eller levering i Danmark, og at der ikke skal betales moms i Danmark, såfremt slutkunden er en kendt afgiftspligtig person i Sverige eller Finland, og denne er momsregistreret i det pågældende land, men ikke i Danmark?

- Hvis spørgsmål 1 besvares med nej, vil salget fra Moderselskabet i Nederlandene (MS(NL)) til Datterselskaberne i Sverige eller Finland (DS(S)/(F)) medføre, at DS(S)/(F) skal beregne erhvervelsesmoms i Danmark, med en dansk momsregistrering for DS(S)/(F) til følge?

- Hvis spørgemål 1 besvares med nej, vil salget fra MS(NL) til DS(S)/(F) dermed skulle faktureres med dansk moms, med en dansk momsregistrering for MS(NL) til følge?

- Kan Skatterådet bekræfte, at DS(S)/(F)/(N) skal beregne erhvervelsesmoms i Danmark, med en dansk momsregistrering for DS(S)/(F)/(N) til følge, såfremt at den kendte afgiftspligtige slutkunde i Sverige, Finland eller Norge afbestiller den pågældende vare og DS(S)/(F)/(N) skal finde en anden køber?

- Kan Skatterådet bekræfte, at der ved forsendelse af varerne gennem det danske lager ikke er tale om en erhvervelse eller levering i Danmark, og at der ikke skal betales moms i Danmark, såfremt slutkunden er en kendt afgiftspligtig person registreret i Norge, men ikke i Danmark?

- Hvis spørgsmål 5 besvares med nej, vil MS(NL) herefter være erhverver af varerne i Danmark?

- Hvis spørgsmål 5 besvares med nej, vil DS(N) herefter være erhverver af varerne i Danmark?

- Hvis spørgsmål 5 besvares med nej, vil MS(NL) herefter være eksportør af varerne fra Danmark?

- Hvis spørgsmål 5 besvares med nej, vil DS(N) herefter være eksportør af varerne fra Danmark?

Svar

- Nej

- Nej

- Nej, se dog besvarelse

- Nej

- Nej

- Ja

- Nej

- Ja

- Nej

Beskrivelse af de faktiske forhold

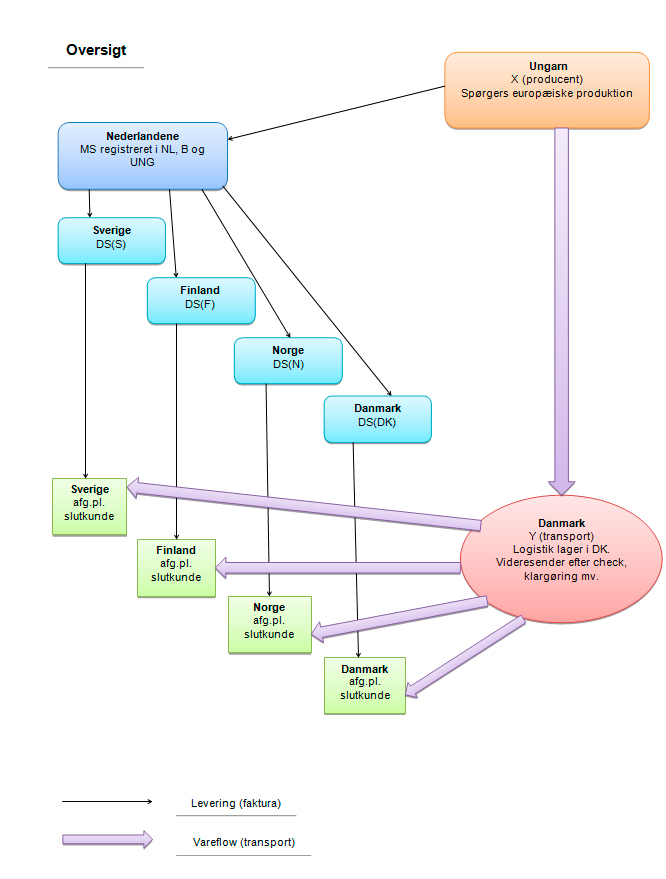

Spørger, MS(NL), er koncernforbundet med de fire salgsselskaber DS beliggende i henholdsvis Danmark, Sverige, Finland og Norge (DS(DK), DS(S), DS(F) og DS(N)).

Det er oplyst, at MS(NL) er lokaliseret i Nederlandene og momsregistreret i Nederlandene, Belgien og Ungarn, mens de fire salgsselskaber DS(DK)/(S)/(F)/(N) er momsregistreret i det land, hvor de er beliggende.

X er producent, der bl.a. leverer specialfremstillede produkter til MS(NL) fra produktionsstedet i Ungarn. Det er oplyst at X er momsregistreret i Ungarn.

Y er en fragt og logistik virksomhed, og leverer kundespecifikke ydelser, der kan omhandle alt fra fragt, told/moms assistance, lagerfaciliteter/opmagasinering, pakning/mærkning, forsikring osv.

Vareflow er oplyst som følger:

MS(NL) engagerer Y til transporten.

Y transporterer herefter varen fra Ungarn til eget logistiklager i Danmark.

Inden for 48 timer bliver varen ekspederet videre til slutkunden i Danmark, Sverige, Finland eller Norge.

Formålet med logistiklageret er at modtage og kontrollere indgående varer på vegne af MS(NL) for at sikre, at alle processer eksempelvis vedrørende EU-leverancer er udført, samt for at klargøre varen til at blive sendt til slutkunden. Desuden har logistiklageret til opgave at notificere slutkunden, at leverancen er på vej, for herefter at udføre afsendelsen ifølge MS og MS's systemleverandørs instruktioner.

Fakturering og leveringsbestemmelser er oplyst som følger:

- X sælger varerne til MS(NL) med FCA som leveringsklausul.

- MS(NL) sælger varerne koncerninternt med CPT som leveringsklausul til et af salgsselskaberne DS(DK), DS(S), DS(F) eller DS(N).

- Det pågældende salgsselskab sælger herefter til slutkunden, der befinder sig i det samme land som salgsselskabet. Eksempelvis sælger DS(S) til en slutkunde i Sverige osv.

Forsendelsesklausuler:

FCA FREE Carrier: Risikoovergang er når varen af sælger overgives til anvist transportør

CPT Carriage Paid: To Risikoovergang er når varen leveres til første transportør

Det er oplyst, at den koncerninterne faktura under pkt. 2 fra MS(NL) til salgsselskaberne indikerer, at varen er forsendt til:

"DS(DK)/(S)/(F)/(N) c/o logistics warehouse."

Det er endvidere oplyst, at leveringsklausulen CPT fra MS(NL) til salgsselskaberne gælder, indtil varerne er leveret ved slutkunden - dvs. også igennem lageret i Danmark.

Slutkunden er i princippet allerede kendt på det tidspunkt, hvor varen forsendes fra Ungarn. Slutkunden er defineret af det enkelte salgsselskab.

Se figur.

Spørgers opfattelse og begrundelse

Ad spørgsmål 1

Ved erhvervelse af en vare forstås erhvervelse af retten til som ejer at råde over en vare, som af sælgeren eller erhververen eller for disses regning sendes eller transporteres til erhververen fra et andet EU-land, jf. momslovens § 11, stk. 2.

I dette eksempel er det ikke muligt for eksempelvis DS(S) at råde over varen, da slutkunden eksempelvis allerede er defineret. Det er derfor rent "proforma", at der sker et salg imellem MS og DS(S). Da varernes fragtbetingelser, leveringssted og kunden således på forhånd er defineret, kan DS(S) således ikke udøve en ejers ret til at råde over varerne, som på forhånd er defineret, som momslovens § 11, stk. 2, foreskriver, og på denne baggrund kan der heller ikke foreligge en erhvervelse.

Spørgers repræsentant er af den opfattelse, at spørgsmål 1 skal besvares med et "ja".

Ad spørgsmål 2 og 3

Disse spørgsmål vil falde bort, da spørgsmål 1 besvares med et "ja".

Ad spørgsmål 4

Spørgers repræsentant er af den opfattelse, at spørgsmål 4 skal besvares med et "nej".

Ad spørgsmål 5

Ved erhvervelse af en vare forstås erhvervelse af retten til som ejer at råde over en vare, som af sælgeren eller erhververen eller for disses regning sendes eller transporteres til erhververen fra et andet EU-land, jf. momslovens § 11, stk. 2.

Da DS(N) allerede har defineret en kunde på afskibningstidspunktet fra Ungarn, bør der ikke være tale om en erhvervelse på dansk momsområde. Desuden er det også tvivlsomt, om DS(N) overhovedet har en ejers beføjelse til at råde over varen, i og med at varernes fragtbetingelser og leveringssted således allerede på forhånd er defineret af MS(NL). Det er derfor tvivlsomt, om DS(N) kan siges at udøve en ejers ret til at råde over varerne, som momslovens § 11, stk. 2, foreskriver, og på denne baggrund kan der heller ikke foreligge en erhvervelse.

Spørgers repræsentant er af den opfattelse, at spørgsmål 5 skal besvares med et "ja".

Ad spørgsmål 6, 7, 8 og 9

Disse spørgsmål vil falde bort, da spørgsmål 5 besvares med et "ja".

SKATs indstilling og begrundelse

Lovgrundlag

Momsloven § 4, stk. 1

Der betales afgift af varer og ydelser, der leveres mod vederlag her i landet. Ved levering af en vare forstås overdragelse af retten til som ejer at råde over et materielt gode. Levering af en ydelse omfatter enhver anden levering. (...)

Momsloven § 11

Der betales afgift ved erhvervelse mod vederlag af

1) Varer fra andre EU-lande, når sælgeren er en virksomhed registreret for merværdiafgift og erhververen er en afgiftspligtig person (...)

Stk. 2. Ved erhvervelse af en vare forstås erhvervelse af retten til som ejer at råde over en vare, som af sælgeren eller af erhververen eller for disses regning forsendes eller transporteres til erhververen fra et andet EU-land.

Momsloven § 14, stk.1

Leveringsstedet for varer er her i landet i følgende tilfælde:

1) Når varen ikke forsendes eller transporteres og varen befinder sig her i landet på leveringstidspunktet.

2) Når varen forsendes eller transporteres og varen befinder sig her i landet på det tidspunkt, hvor forsendelsen eller transporten til aftageren påbegyndes. (...)

Momslovens § 22, stk. 1

Stedet for erhvervelse af en vare fra et andet EU-land er her i landet, når varen befinder sig her efter afslutningen af forsendelsen eller transporten til erhververen.

Momslovens § 34, stk. 1, nr. 1 og 5

Følgende leverancer af varer og ydelser er fritaget for afgift:

1) Levering af varer, der af virksomheden eller af erhververen eller for disses regning forsendes eller transporteres til et andet EU-land, når erhververen er registreret i et andet EU-land efter regler svarende til §§ 47, 49-50 a, 51 eller 51 a. (...)

5) Levering af varer, der af virksomheden eller af en køber, som ikke er etableret her i landet, eller for disses regning udføres til steder uden for EU. (...)

Momslovens § 46

Betaling af afgift påhviler den afgiftspligtige person, som foretager en afgiftspligtig levering af varer og ydelser her i landet.

(...)

Stk. 2. Betaling af afgift af varer fra andre EU-lande påhviler den person, der foretager en afgiftspligtig erhvervelse.

Momslovens § 47, stk. 1

Afgiftspligtige personer, der driver virksomhed med levering af varer og ydelser, skal anmelde deres virksomhed til registrering hos told- og skatteforvaltningen. (...)

Praksis

Sag C-155/12, RR Donnelley Global Turnkey Solutions Poland sp. z o.o.

EU-Domstolen tager i sagen stilling til, hvor leveringsstedet er, for en kompleks grænseoverskridende ydelse. Ydelsen består af modtagelse af varer på et lager, anbringelse af varerne på egnede lagerhylder, opbevaring, emballering, udlevering samt af- og pålæsning heraf, og for nogle kunders vedkommende ompakning af materialer, der leveres i flerstykspakninger, i individuelle sæt.

Domstolen vurderer indledningsvist, om der foreligger en levering af en samlet ydelse, eller om leveringen skal anses som flere særskilte og uafhængige ydelser.

Domstolen har gennem tidligere praksis fastslået, at en ydelse skal anses for en enkelt ydelse, når to eller flere elementer eller handlinger, der leveres eller udføres af en afgiftspligtig person, er så nært forbundet, at de objektivt set udgør en enkelt udelelig økonomisk ydelse, som det ville være kunstigt at opdele. Se præmis 21.

Dette er desuden tilfældet, når en eller flere ydelser udgør en hovedydelse, og den eller de øvrige ydelser udgør en eller flere sekundære ydelser, der afgiftsmæssigt følger hovedydelsen. En ydelse skal navnlig anses for sekundær i forhold til en hovedydelse, når den ikke for kunderne udgør et mål i sig selv, men et middel til at udnytte yderens hovedydelse på de bedst mulige betingelser. Se præmis 22.

Domstolen finder, at oplagring af varer i princippet skal betragtes som hovedydelsen, og at modtagelsen, anbringelsen, udleveringen samt af- og pålæsningen af varerne alene udgør tillægsydelser. For kunderne har disse sidstnævnte ydelser således i princippet ikke noget formål i sig selv, men udgør transaktioner til at udnytte hovedydelsen på de bedst mulige betingelser. Derimod finder Domstolen, at ompakningen af varer, der leveres i flerstykspakninger, i individuelle sæt og alene leveres til visse kunder, skal betragtes som en selvstændig hovedydelse i alle tilfælde, hvor denne ompakning ikke er nødvendig for at sikre en bedre opbevaring af de omhandlede varer på lageret. Se præmis 24 og 25.

Sag C-430/09, Euro Tyre Holding BV

Sag C-430/09 vedrører "flere på hinanden følgende leveringer af de samme goder i forbindelse med en enkelt forsendelse eller en enkelt transport inden for Fællesskabet."

Sagen involverer 3 forskellige afgiftspligtige personer etableret i 2 forskellige EU-lande, og omhandler en levering af en vare fra en person (1) i Nederlandene, til en anden person (2) i Belgien, der igen videresælger varen til en tredje person (3) også i Belgien. Der er imidlertid kun én transport, der foranlediges af mellemhandleren (2), fra (1) i Nederlandene direkte til (3) i Belgien.

Sagen omhandler det forhold, hvorvidt transporten skal henføres til den første levering fra (1) til (2) eller den anden levering fra (2) til (3), og dermed om det er den første levering eller den anden levering, der vil være at anse som en momsfritaget EU-handel, jf. det nugældende momssystemdirektiv artikel 138, stk. 1, litra a), implementeret i den danske momslov som § 34, stk. 1, nr. 1.

Når (2) har fået ret til som ejer at råde over varen i Nederlandene, har tilkendegivet at hensigten er at transportere varen til Belgien og har et belgisk registreringsnummer, skal EU-transporten tilskrives den første levering mellem (1) og (2). (1) skal fakturere uden moms i Nederlandene, og (2) skal beregne erhvervelsesmoms i Belgien. Leveringen mellem (2) og (3) er en intern Belgisk momspligtig levering.

Videre bemærkes det i dommen, at hvad angår overdragelsen af retten til som ejer at råde over varen i forbindelse med flere på hinanden følgende leveringer, at den mellemkommende erhverver (2) kun kan overdrage retten til som ejer at råde over en vare til den anden erhverver (3), hvis han forud herfor har modtaget varen fra den første sælger (1). Se præmis 31.

Når erhververen (2) får ret til som ejer at råde over varen i leveringsmedlemsstaten og påtager sig at transportere den til bestemmelsesmedlemsstaten, således som det er tilfældet ved levering under betingelse om afhentning af varerne ved leverandørens lager, skal køberens hensigter på erhvervelsestidspunktet så vidt muligt tages i betragtning, under forudsætning af at de understøttes ved objektive beviselementer. Se præmis 34.

Der skal ved afgørelsen af, hvilken transaktion forsendelsen skal tilskrives (dvs. enten den første eller den anden levering), foretages en samlet bedømmelse af alle sagens relevante omstændigheder. Se præmis 44 og 45.

Sag C-245/04, EMAG Handel Eder OHG

EU-Domstolen har i sagen taget stilling til den momsmæssige behandling af kædetransaktioner inden for EU.

I det omfang:

- to på hinanden følgende leveringer af de samme varer foretages mellem afgiftspligtige personer inden for EU, og

- disse transaktioner kun giver anledning til én og samme forsendelse inden for EU

kan der kun opnås momsfritagelse for én af disse to leveringer efter momssystemdirektivets artikel 138, stk. 1 [svarende til momslovens § 34, stk. 1, nr. 1]. Se præmis 45.

Princippet i sag C-245/04 gælder, uanset hvem af de afgiftspligtige personer - den første sælger, den mellemkommende erhverver eller den endelige køber - der har ret til at råde over varerne under forsendelsen.

Sag C-349/96, Card Protection Plan Ltd (CPP)

Den Juridiske Vejledning 2014-1

afsnit D.A.4.1.6.2 'Hovedydelse og en eller flere biydelser'

afsnit D.A.4.8 'Erhvervelser ML §§ 11-11 a'

afsnit D.A.6.1 'Leveringsstedet for varer ML § 14'

afsnit D.A.6.3 'Stedet for erhvervelse af varer ML § 22'

afsnit D.A.10.1.1.3 'Levering af varer til momsregistrerede virksomheder ML § 34, stk. 1, nr.1'

afsnit D.A.10.1.2.2 'Levering af varer til udførsel, ML § 34, stk. 1, nr. 5'

Spørgsmål 1

Det ønskes bekræftet, at der ved forsendelse af varer gennem det danske lager ikke er tale om en erhvervelse eller levering i Danmark, og at der ikke skal betales moms i Danmark, under forudsætning af at slutkunden er en kendt afgiftspligtig person i Sverige eller Finland, og at denne er momsregistreret i det pågældende land, men ikke i Danmark.

Begrundelse

Leveringsstedet for en vare er afgørende for hvilket land, der har beskatningsretten. Af momslovens § 14, stk. 1, nr. 1 fremgår, at leveringsstedet er her landet, når sælger ikke sender eller transporterer varen ud af landet. Hvis varen forsendes eller transporteres ud af landet, og varen befinder sig her i landet på det tidspunkt, hvor forsendelsen eller transporten påbegyndes, er leveringsstedet ligeledes her i landet, jf. momslovens § 14, stk. 1, nr. 2.

Ved fastlæggelse af leveringsstedet er det varens fysiske placering, der er afgørende. Se DJV 2014-1, afsnit D.A.6.1.2.

Leveringsstedet er også her i landet, når varen befinder sig her efter afslutningen af forsendelsen eller transporten til erhververen, jf. momslovens § 22, stk. 1. Erhververen skal derfor beregne erhvervelsesmoms her i landet. Se DJV 2014-1, afsnit D.A.6.3.

En momsregistreret virksomhed, der leverer en vare til en momsregistret virksomhed i et andet EU-land, skal ikke beregne dansk moms af salget, jf. momslovens § 34, stk. 1, nr. 1. For at være omfattet af denne fritagelse, er det en betingelse, at 1) varen faktisk forsendes eller transporteres til et andet EU-land, 2) forsendelsen eller transporten gennemføres af sælgeren, erhververen eller for disses regning og 3) erhververen er momsregistreret i et andet EU-land. Se DJV 2014-1, afsnit D.A.10.1.1.3.

Ifølge sag C-245/04, EMAG Handel Eder OHG, kan der kun opnås momsfritagelse efter momslovens § 34, stk. 1, nr, 1, for én levering, når

- to på hinanden følgende leveringer af de samme varer foretages mellem momspligtige personer inden for EU, og

- disse transaktioner kun giver anledning til én og samme forsendelse inden for EU.

Efter sag C-430/09, Euro Tyre Holding BV, skal der ved afgørelsen af, hvilken af de to leveringer forsendelsen skal tilskrives, og dermed hvilken levering der vil være omfattet af momsfritagelsen, foretages en samlet bedømmelse af alle sagens relevante omstændigheder.

Ved erhvervelse af en vare forstås erhvervelse af retten til som ejer at råde over en vare, som af sælgeren eller erhververen eller for disses regning sendes eller transporteres til erhververen fra et andet EU-land, jf. momslovens § 11, stk. 2.

Når en momspligtig virksomhed i Danmark erhverver en vare af en momsregistreret sælger i et andet EU-land, så er det erhververens ansvar at beregne og angive momsen i Danmark, jf. momslovens § 11, stk. 1, nr. 1. Se DJV 2014-1, afsnit D.A.4.8.

Hvis en virksomhed leverer et eller flere elementer, som tilsammen udgør en hovedydelse, og et eller flere elementer, som alene udgør biydelser til hovedydelsen, så er der momsmæssigt alene tale om én levering.

En vare eller ydelse skal anses for sekundær i forhold til en hovedydelse, når den ikke for kunderne udgør et mål i sig selv, men et middel til at udnytte den momspligtige persons hovedydelse på de bedst mulige betingelser. Se DJV 2014-1, afsnit D.A.4.1.6.2, jf. bl.a. sag C-349/96, Card Protection Plan Ltd (CPP) og sag C-155/12, RR Donnelley Global Turnkey Solutions Poland sp. z o.o.

I sag C-155/12, finder EU-Domstolen, at oplagring af varer i princippet skal betragtes som hovedydelsen, og at modtagelsen, anbringelsen, udleveringen samt af- og pålæsningen af varerne alene udgør tillægsydelser (biydelser). For kunderne har disse sidstnævnte ydelser således i princippet ikke noget formål i sig selv, men udgør transaktioner til at udnytte hovedydelsen på de bedst mulige betingelser. Derimod finder Domstolen, at ompakningen af varer, der leveres i flerstykspakninger, i individuelle sæt og alene leveres til visse kunder, skal betragtes som en selvstændig hovedydelse i alle tilfælde, hvor denne ompakning ikke er nødvendig for at sikre en bedre opbevaring af de omhandlede varer på lageret. Se præmis 24 og 25.

SKAT forstår de faktuelle oplysninger i indeværende anmodning således, at der er tale om en kæde af leveringer:

- fra producenten, X(UNG)

- til MS(NL), der leverer koncerninternt

- til salgsselskaberne DS(S) henholdsvis DS(F), der igen leverer

- til en kendt afgiftspligtig kunde i det land, hvor det pågældende salgsselskab er etableret og registreret.

Transporten foretages af en fragt og logistik virksomhed, der er engageret af MS(NL), og varen transporteres

- fra Ungarn

- til eget logistiklager i Danmark. Logistiklageret modtager og kontrollerer indgående varer på vegne af MS(NL), for at sikre, at alle processer, eksempelvis vedrørende EU-leverancer, er udført, samt for at klargøre varen til at blive sendt til slutkunden. Inden afsendelse fra logistiklageret notificeres slutkunden, at leverancen er på vej. Indenfor 48 timer afsendes varen

- til slutkunden

Leveringsklausulen CPT fra MS(NL) til salgsselskaberne gælder indtil varen er leveret ved slutkunden - også igennem lageret i Danmark.

Sagen omhandler således tre leveringer af den samme vare, samt transport fra Ungarn til slutkunden i Sverige eller Finland via et lager i Danmark.

I modsætning til den praksis, der beskrives i EU-Domstolens dom, sag C-430/09, Euro Tyre Holding BV, der omhandlede to på hinanden følgende leveringer, men kun én transport, omhandler indeværende sag tre på hinanden følgende leveringer og en transport, der ikke ses at forløbe direkte fra producenten i Ungarn til slutkunden i bestemmelseslandet.

SKAT anser ikke den beskrevne aktivitet, der foregår indenfor et tidsrum på 48 timer, på transportfirmaets logistiklager i Danmark, med kontrol af varer på vegne af opdraggiveren, MS(NL), klargøring af varen inden den videresendes til slutkunden, samt notificering af slutkunden om, at leverancen er på vej, for en samling af ydelser, der er integreret som en del af transporten, jf. sag C-155/12, RR Donnelley og DJV 2014-1, afsnit D.A.4.1.6.2.

Idet varen transporteres fra producenten i Ungarn til lageret i Danmark, hvor varen kontrolleres, klargøres etc. Herefter - indenfor et tidsrum på 48 timer - transporteres varen til slutkundens bestemmelsessted i Sverige eller Finland, vil der foreligge to transporter.

Når den første transport er tilendebragt, er varens fysiske placering i Danmark, hvorfor dette er stedet for erhvervelse, og der skal derfor betales moms her i landet jf. momslovens § 22, stk. 1.

Det bemærkes videre, at når den anden transport påbegyndes fra lageret i Danmark til slutkundens bestemmelsessted i Sverige eller Finland, foreligger der en levering fra Danmark til en momspligtig virksomhed i et andet EU-land. Såfremt de tre betingelser er opfyldt - 1) varen faktisk forsendes eller transporteres til et andet EU-land, 2) forsendelsen eller transporten gennemføres af sælgeren, erhververen eller for disses regning og 3) erhververen er momsregistreret i et andet EU-land - kan denne levering fritages for moms, jf. momslovens § 34, stk. 1, nr. 1.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "nej".

Spørgsmål 2 og 3 besvares samlet

Hvis spørgsmål 1 besvares med 'nej', ønskes det bekræftet, (spørgsmål 2) at salget fra MS(NL) til DS(S) eller DS(F) vil medføre, at DS(S)/(F) skal beregne erhvervelsesmoms i Danmark, med en dansk momsregistrering for DS(S)/(F) til følge, samt at

(spørgsmål 3) salget fra MS(NL) til DS(S)/(F) skal faktureres med dansk moms, med en dansk momsregistrering for MS(NL) til følge.

Begrundelse

Som nævnt i besvarelsen under spørgsmål 1, anses Danmark som stedet for erhvervelse i forbindelse med den første transport, samt leveringssted i forbindelse med den anden transport.

I spørgsmål 2 og 3 skal der tages stilling til, hvem der skal anses for at foretage den pågældende erhvervelse (spørgsmål 2) samt den efterfølgende levering (spørgsmål 3).

Ifølge sag C-430/09, præmis 31, kan en erhverver kun overdrage retten til som ejer at råde over en vare til en anden erhverver, hvis han forud herfor selv har modtaget retten til som ejer at råde over den pågældende vare.

Videre fremgår det af præmis 34, at når erhververen får ret til som ejer at råde over varen i leveringsmedlemsstaten og påtager sig at transportere den til bestemmelsesmedlemsstaten, således som det er tilfældet ved levering under betingelse om afhentning af varerne ved leverandørens lager, skal køberens hensigter på erhvervelsestidspunktet så vidt muligt tages i betragtning, under forudsætning af at de understøttes ved objektive beviselementer.

Det er oplyst at MS(NL) engagerer Y, og dermed er den, for hvis regning varen transporteres, dette gælder både første og anden transport. Videre er det oplyst, at det er hensigten, at varen skal videresælges til DS(S)/(F), der er momspligtige virksomheder i andre EU-lande, der igen videresælger til slutkunden i det respektive EU-land. Endelig er det oplyst, at varerne er solgt af X til MS(NL) med forsendelsesklausulen FCA, hvilket indebærer at, risikoen overgår når varen af sælger overgives til anvist transportør - dvs. når X fra sit produktionssted i Ungarn overgiver varerne til Y.

Selvom slutkunden er kendt fra starten, vil hver led i rækken af transaktioner have fået overdraget retten til som ejer at råde over varen, idet det kun er muligt at videresælge en vare, hvis man har råderet som ejer over varen, jf. sag C-430/09, præmis 31.

Det er ved besvarelsen lagt til grund, at den første levering mellem X og MS(NL) opfylder betingelser, der svarer til den danske momslovs § 34, stk. 1, nr. 1 som en momsfritaget EU-levering, hvor leveringsstedet er i Ungarn.

Det er herefter SKATs opfattelse, at når det er MS(NL) for hvis regning varen transporteres - såvel første som anden transport - vil det også være MS(NL), der skal anses for at foretage erhvervelsen i Danmark, hvor den første transport afsluttes, samt at foretage den efterfølgende levering til et andet EU-land, når den anden transport starter i Danmark. Såvel erhvervelsen som leveringen vil kræve, at MS(NL) skal momsregistreres i Danmark, jf. momslovens § 47, stk. 1.

Ad Spørgsmål 2

Spørgsmål 2 kan herefter besvares med, at DS(S)/(F) ikke skal beregne erhvervelsesmoms i Danmark med en dansk momsregistrering til følge.

Ad Spørgsmål 3

Spørgsmål 3 kan herefter besvares med, at når den anden transport påbegyndes fra lageret i Danmark til Sverige eller Finland, foreligger der en levering fra Danmark til en momspligtig virksomhed i et andet EU-land, jf. momslovens § 14, stk. 1, nr.2.

MS(NL) er sælger i Danmark og foranlediger transporten til Sverige eller Finland, hvor DS(S)/(F) er erhververe.

Det har i denne forbindelse ingen betydning, om transporten afsluttes på erhververens adresse eller, som i dette tilfælde på slutkundens adresse.

Såfremt de tre betingelser er opfyldt - 1) varen faktisk forsendes eller transporteres til et andet EU-land, 2) forsendelsen eller transporten gennemføres af sælgeren, erhververen eller for disses regning og 3) erhververen er momsregistreret i et andet EU-land - kan denne levering fritages for moms, jf. momslovens § 34, stk. 1, nr. 1. Salget vil dermed ikke skulle faktureres med dansk moms.

Ifølge momsloven § 47, stk. 1, skal en virksomhed momsregistreres i Danmark, når den foretager en levering her i landet.

Indstilling

SKAT indstiller, at spørgsmål 2 bevares med "nej".

SKAT indstiller, at spørgsmål 3 besvares med "nej, se dog besvarelsen".

Spørgsmål 4

Det ønskes bekræftet, at DS(S)/(F)/(N) skal beregne erhvervelsesmoms i Danmark, med en dansk momsregistrering for DS(S)/(F)/(N) til følge, såfremt den kendte afgiftspligtige slutkunde i Sverige, Finland eller Norge afbestiller den pågældende vare, og DS(S)/(F)/(N) skal finde en anden køber.

Begrundelse

Ved besvarelsen lægges det til grund, at varen befinder sig på det danske lager, og at der derfor, i henhold til de foregående besvarelser, allerede er blevet betalt erhvervelsesmoms her i landet af MS(NL).

Hvis det påtænkes, at MS(NL) skal foretage en levering til DS(S)/(F)/(N) uden at varen forlader Danmark, er leveringsstedet her i landet, jf. momslovens § 14, stk. 1, nr. 1, og transaktionen vil være en normal indenlandsk levering pålagt salgsmoms. Da der ikke foreligger et EU-salg (eksportsalg for Norges vedkommende), er transaktionen ikke momsfritaget efter momslovens § 34, stk.1, nr. 1 (momslovens § 34, stk. 1, nr. 5). Heraf følger, at der heller ikke vil ske en erhvervelse i Danmark.

Det bemærkes, at såfremt DS(S)/(F)/(N) vil skulle have mulighed for at fratrække den danske købsmoms samt på et senere tidspunkt at foretage en EU-levering (et eksportsalg) til en ny slutkunde i hjemlandet, ville dette kræve en momsregistrering i Danmark, jf. momslovens § 47, stk. 1.

Indstilling

SKAT indstiller, at spørgsmål 4 bevares med "nej".

Spørgsmål 5

Det ønskes bekræftet, at der ved forsendelse af varer gennem det danske lager ikke er tale om en erhvervelse eller levering i Danmark, og at der ikke skal betales moms i Danmark, under forudsætning af at slutkunden er en kendt afgiftspligtig person registreret i Norge, men ikke i Danmark.

Begrundelse

Der henvises til besvarelsen under spørgsmål 1. Eneste ændring i forhold hertil er, at da Norge ikke er et EU-land, kan fritagelsen i momslovens § 34, stk. 1, nr. 1 ikke anvendes.

I stedet skal en vare der af en virksomhed eller af en køber, som ikke er etableret her i landet, eller for disses regning udføres til steder uden for EU, ikke beregne moms, jf. momslovens § 34, stk. 1, nr. 5. Se DJV 2014-1, afsnit D.A.10.1.2.2.

Med samme begrundelse som i besvarelsen under spørgsmål 1, finder SKAT, at indeværende anmodning omhandler to transporter. Når den første transport er tilendebragt, er varens fysiske placering i Danmark, hvorfor dette er stedet for erhvervelse, og der skal derfor betales moms her i landet jf. momslovens § 22, stk. 1.

Indstilling

SKAT indstiller, at spørgsmål 5 bevares med "nej".

Spørgsmål 6 og 7 besvares samlet

Hvis spørgsmål 5 besvares med 'nej', ønskes det bekræftet, (spørgsmål 6) at MS(NL) herefter vil være erhverver af varerne i Danmark, eller om

(spørgsmål 7) DS(N) vil være erhverver af varerne i Danmark.

Begrundelse

Med samme begrundelse som i besvarelsen under spørgsmål 1 og 5, finder SKAT; at erhververen af varerne i Danmark er MS(NL)

Indstilling

SKAT indstiller, at spørgsmål 6 bevares med "ja".

SKAT indstiller, at spørgsmål 7 besvares med "nej".

Spørgsmål 8 og 9 besvares samlet

Hvis spørgsmål 5 besvares med 'nej', ønskes det bekræftet, (spørgsmål 8) at MS(NL) herefter vil være eksportør af varerne fra Danmark, eller om

(spørgsmål 9) DS(N) vil være eksportør af varerne fra Danmark.

Begrundelse

Ved besvarelsen lægges det til grund, at varen befinder sig på det danske lager, og at der derfor, i henhold til de foregående besvarelser under spørgsmål 6 og 7, allerede er blevet betalt erhvervelsesmoms her i landet af MS(NL).

Idet der henvises til besvarelsen under spørgsmål 3, vil der, når den anden transport påbegyndes fra lageret i Danmark til Norge, foreligge en levering fra Danmark til udførsel (eksport).

Levering af en vare, der udføres af en virksomhed (sælger) eller for virksomhedens (sælgers) regning til steder udenfor EU, er fritaget for moms, jf. momslovens § 34, stk. 1, nr. 5. Dette gælder også, hvis en køber, der ikke er etableret her i landet, udfører varen til steder udenfor EU. Eller hvis udførslen sker for en sådan købers regning. Se DJV 2014-1, afsnit D.A.10.1.2.2.

Som tidligere oplyst er det MS(NL) som foranlediger transporten fra det danske lager til slutkunden i Norge.

Det er SKATs opfattelse, at når det netop er MS(NL) for hvis regning varen transporteres, så vil selskabet også skulle anses som den virksomhed, der udfører varen (eksportør).

Indstilling

SKAT indstiller, at spørgsmål 8 bevares med "ja"

SKAT indstiller, at spørgsmål 9 bevares med "nej"

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling.