Spørgsmål

- Kan Skatterådet bekræfte, at de anparter som hustruen Y overtager ved aftale om delingen af parternes fællesbo, er overtaget med succession, jf. statsskattelovens § 5 b og kildeskattelovens § 26 B?

- Kan Skatterådet bekræfte, at den påtænkte spaltning af A ApS, der gennemføres uden tilladelse fra SKAT, opfylder betingelserne for at kunne gennemføres efter det objektive spor?

- Såfremt svaret i 2 er Nej, kan Skatterådet bekræfte, at den påtænkte spaltning af A ApS, der gennemføres uden tilladelse fra SKAT, med efterfølgende salg af aktierne i B A/S fra D ApS til C ApS, opfylder betingelserne for at kunne gennemføres efter det objektive spor?

Svar

- Ja, se dog indstilling og begrundelse.

- Ja

- Bortfalder

Beskrivelse af de faktiske forhold

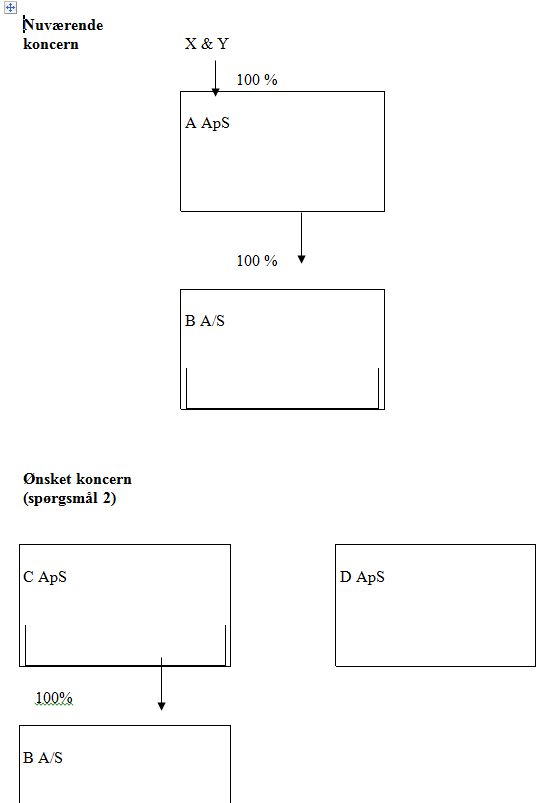

A ApS blev stiftet den 9. oktober 2007 ved en skattefri anpartsombytning uden tilladelse. A ApS ejer 100 procent af aktierne i B A/S, der blev stiftet ved skattefri virksomhedsomdannelse den 27. maj 1999, med virkning fra 1. januar 1999. X ejer på nuværende tidspunkt samtlige anparter i A ApS. X og Y blev gift den 20. juni 1998 og er begge fuldtidsbeskæftiget i B A/S i henholdsvis produktionen og administrationen, ligesom de begge er i bestyrelsen i B A/S og i direktionen i A ApS.

På grund af personlige forhold, er Y flyttet fra deres fælles adresse i september 2011 og X og Y har besluttet sig for separation og efterfølgende skilsmisse. Separationsdatoen er 19. marts 2013.

I forbindelse med bodeling vil 36 procent af anparterne i A ApS blive udlagt til Y. I den forbindelse er repræsentantens vurdering, at Y vil succedere i anparternes skattemæssige stilling, for så vidt angår anskaffelsessum og anskaffelsestidspunkt. Det er således repræsentantens vurdering, at en eventuel spaltning vil kunne foretages uden tilladelse.

Af relevant afgørelse kan nævnes SKM2013.761.SR, hvor hustruen overtog aktier med succession ifm. bodeling.

Ved spaltningen overføres alle aktiver og passiver til to nystiftede selskaber mod vederlag alene i form af anparter i de nye selskaber. Spaltningen sker med spaltningsdato pr. 1. januar 2014.

De nye selskaber oprettes i form af anpartsselskaber på spaltningsdagen ved apportindskud af alle aktiver og passiver, der tilhører A ApS. A ApS opløses ved spaltningen.

Af udkastet til spaltningsbalance fremgår det, hvordan aktiver og passiver tænkes fordelt. Heraf kan man blandt andet se, at aktiverne fordeles i samme forhold som ved bodelingen mellem de to modtagende selskaber. Den nominelle anpartskapital vil i hvert selskab blive 80.000 kr.

I udkastet til spaltningsbalancen er anvendt tallene fra årsregnskabet for 2012 for A ApS.

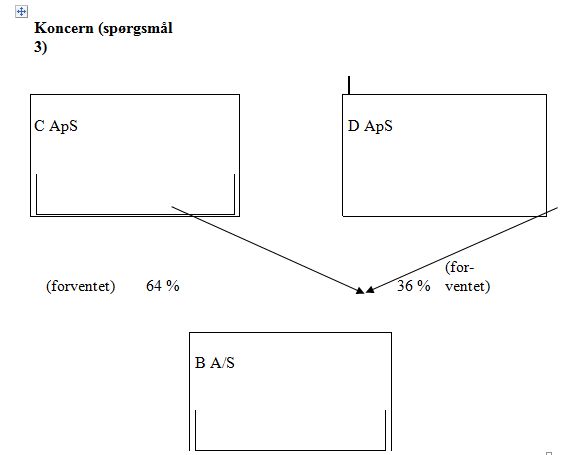

Såfremt der svares Nej til spørgsmål 2, ønskes der svar på, om spaltningen kan foretages som nedenfor illustreret, hvor D ApS umiddelbart efter spaltningen sælger sin andel af aktierne i B A/S til C ApS.

X og Y indgik ægteskab den 20. juni 1998. A ApS blev stiftet den 9. oktober 2007 ved skattefri anpartsombytning af aktierne i B A/S, der blev stiftet ved skattefri virksomhedsomdannelse den 27. maj 1999 med virkning fra 1. januar 1999. X overtog aktierne i B A/S fra sine forældre ved succession i 2000. Da anparterne i A ApS ikke er særeje, er det således repræsentantens vurdering, at anparterne er sameje og indgår i Y's, og X's fællesformue fra overtagelsesdagen i år 2000, og kan overdrages i forbindelse med bodeling, jf. statsskattelovens § 5b og kildeskattelovens § 26b. Det er således vores opfattelse, at Y har samme skattemæssige stilling med hensyn til anskaffelsessum og anskaffelsestidspunkt for anparterne i A ApS som X.

Overdragelsen sker som led i fordeling af aktiver i fællesformuen i forbindelse med bodeling.

Bodelingen er ikke endeligt afsluttet, men afsluttes når forhold omkring anparterne i A ApS er på plads.

Både X og Y er på bodelingstidspunktet skattemæssigt hjemmehørende her i landet.

Der foretages en endelig værdiansættelse af aktierne i B A/S, når bodelingen gøres endeligt op.

Hvis det accepteres, at den påtænkte spaltning, jf. spørgsmål 2, hvor D ApS ikke får ejerandel af B A/S, vil der ikke blive foretaget yderligere værdiansættelse af aktierne i B A/S. Såfremt spørgsmål 2 besvares med nej, og spørgsmål 3 besvares med ja, vil aktierne i B A/S værdiansættes til markedsværdi. Den endelige opgørelse af markedsværdien for B A/S, kan have indvirkning på den procentvise fordeling af anparterne i A ApS i forbindelse med bodelingen.

Aktiver i A udgør ifølge spaltningsbalancen 7.949.495 kr., mens forpligtelserne udgør 156.046 kr. I C ApS udgør aktiverne 5.053.494 kr., mens forpligtelserne udgør 99.199 kr. I D udgør aktiverne 2.896.001 kr., mens forpligtelserne udgør 56.847 kr.

Spørgers opfattelse og begrundelse

Spørger mener, at alle tre spørgsmål skal besvares med ja.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at de anparter som hustruen Y overtager ved aftale om delingen af parternes fællesbo, er overtaget med succession, jf. statsskattelovens § 5 b og kildeskattelovens § 26 B?

Lovgrundlag

Statsskattelovens § 5 b:

"Til indkomst henregnes ikke:

a. Formueforøgelse, der fremkommer ved at de formuegenstande, en skattepligtig ejer, stiger i værdi - medens der på den anden side ikke gives fradrag i indkomsten for deres synken i værdi - eller indtægter, som hidrører fra salg af den skattepligtiges ejendele (herunder indbefattet værdipapirer) for så vidt disse salg ikke henhører til vedkommendes næringsvej, for eksempel handelsvirksomhed med faste ejendomme, eller er foretaget i spekulationsøjemed, i hvilke tilfælde den derved indvundne handelsfortjeneste henregnes til indkomsten, ligesom også eventuelt tab kan fradrages i denne. Ved salg af fast ejendom ....., anses spekulationshensigt at have foreligget, når salget sker inden 2 år efter erhvervelsen, medmindre det modsatte godtgøres at være tilfældet;

b. gaver, der falder ind under afsnit II i lov om afgift af dødsboer og gaver, samt formueforøgelse, som hidrører fra arv og forskud på falden arv eller fra indgåelse af ægteskab, udbetaling af livsforsikringer, brandforsikringer og deslige;

c. de indtægter, der hidrører fra kapitalforbrug eller optagelse af lån;

d. (Ophævet ved lov nr. 1063 af 12. december 1996)

e. .....

Den under a. og b. omhandlede formueforøgelse, ligesom også den formueformindskelse, der fremkommer ved formuegenstandes synken i værdi, kommer derfor kun i betragtning, for så vidt som formuens udbytte derved er blevet forøget eller formindsket og da kun med beløbet af den således fremkomne udbytteforøgelse eller udbytteformindskelse."

Kildeskattelovens § 26 B:

"Overdrager en ægtefælle andre aktiver end de i § 26 A nævnte eller passiver til sin samlevende ægtefælle, skal fortjeneste eller tab, som derved fremkommer, ikke medregnes ved opgørelsen af overdragerens skattepligtige indkomst. Aktiverne og passiverne anses for anskaffet henholdsvis påtaget af erhververen på samme tidspunkter, for samme beløb og med samme formål som de oprindelige anskaffelser m.m."

Kildeskattelovens § 27:

"Reglerne i §§ 26 A og 26 B gælder ikke for overdragelse af aktiver og passiver mellem ægtefæller, der efter reglerne i § 4 anses for samlevende, hvis en af ægtefællerne skattemæssigt er hjemmehørende i en fremmed stat, Færøerne eller Grønland. Endvidere gælder reglerne om indtræden i overdragerens skattemæssige stilling ved overdragelse som led i en bodeling i forbindelse med separation og skilsmisse ikke ved overdragelse af aktiver og passiver, hvis en af ægtefællerne skattemæssigt er hjemmehørende i en fremmed stat, Færøerne eller Grønland."

Praksis

I SKM2013.761.SR blev der i forbindelse med bodelingen overført en aktiepost til ægtefællen, hvilket blev anset for omfattet af statsskattelovens § 5 b, hvorved ægtefællen succederede i overdragerens skattemæssige stilling.

Begrundelse

Bodeling ved ophør af ægteskab finder sted efter statsskattelovens § 5 b, når ægtefællerne er separeret og/eller skilt, eller hvis ægtefællerne ikke er samlevende på bodelingstidspunktet.

Kildeskattelovens § 26 B kan alene anvendes ved overdragelse mellem samlevende ægtefæller. Da hustruen Y er fraflyttet den fælles adresse i september 2011, og da overdragelsen af anparterne endnu ikke er gennemført, kan kildeskattelovens § 26 B efter SKATs opfattelse ikke finde anvendelse.

Derimod kan statsskattelovens § 5 b efter SKATs opfattelse finde anvendelse.

Efter kildeskattelovens § 27 er det dog en forudsætning for anvendelse af reglerne om succession ved bodeling efter statsskattelovens § 5 b, at ingen af ægtefællerne er skattemæssigt hjemmehørende i en fremmed stat, Færøerne eller Grønland på bodelingstidspunktet.

Efter det oplyste sker overdragelsen som led i en fordeling af aktiver i fællesformuen i forbindelse med bodeling, som endnu ikke er afsluttet.

I det omfang parterne begge er hjemmehørende her til landet på overdragelsestidspunktet, jf. kildeskattelovens § 27, skal overdragelsen af anparterne efter SKATs opfattelse anses for omfattet af statsskattelovens § 5 b.

Efter det oplyste vil både Y og X være skattemæssigt hjemmehørende her til landet på bodelingstidspunktet, og anparterne kan efter SKATs opfattelse derfor overdrages med succession efter statsskattelovens § 5 b.

Herved skal overdrageren, X, ikke beskattes ved overdragelsen af anparterne, og Y kan modtage anparterne skatte- og gaveafgiftsfrit, idet der indtrædes i overdragerens stilling for så vidt angår anskaffelsestidspunkt og anskaffelsessum.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Ja, se dog indstilling og begrundelse".

Spørgsmål 2

Det ønskes bekræftet, at den påtænkte spaltning af A ApS, der gennemføres uden tilladelse fra SKAT, opfylder betingelserne for at kunne gennemføres efter det objektive spor.

Lovgrundlag

Fusionsskattelovens § 15 a, stk. 1 og 2

§ 15 a. Ved spaltning af et selskab har selskaberne adgang til beskatning efter reglerne i § 15 b, stk. 1 og 2, når såvel det indskydende selskab som det modtagende selskab er omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 2009/133/EF og ikke ved beskatningen her i landet anses for en transparent enhed. Det er en betingelse for anvendelsen, at der er opnået tilladelse hertil fra told- og skatteforvaltningen. Told- og skatteforvaltningen kan fastsætte særlige vilkår for tilladelsen og kan foreskrive, at der specifikt udarbejdes dokumenter, der skal indsendes inden for de frister, der er nævnt i § 6, stk. 3, eller § 6, stk. 4. Ved spaltning af et selskab har selskaberne som nævnt i 1. pkt. adgang til beskatning efter reglerne i § 15 b, stk. 1 og 2, uden at der er opnået tilladelse hertil fra told- og skatteforvaltningen, jf. dog 5.-10. pkt. Anvendelsen af 4. pkt. er betinget af, at selskaber, der efter spaltningen ejer mindst 10 pct. af kapitalen i et af de deltagende selskaber, ikke afstår aktier i det eller de pågældende selskaber i en periode på 3 år efter vedtagelsen af spaltningen. Uanset 5. pkt. kan aktierne i et deltagende selskab i den nævnte periode afstås i forbindelse med en skattefri omstrukturering af den nævnte selskabsdeltager eller det pågældende deltagende selskab, hvis der ved omstruktureringen ikke sker vederlæggelse med andet end aktier. I sådanne tilfælde finder den i 5. pkt. nævnte betingelse i sin restløbetid anvendelse på selskabsdeltageren henholdsvis det eller de deltagende selskaber i den efterfølgende skattefrie omstrukturering. 4. pkt. finder ikke anvendelse, hvis det indskydende selskab har mere end én selskabsdeltager og en eller flere af disse har været selskabsdeltagere i mindre end 3 år uden at have rådet over flertallet af stemmerne og samtidig er eller ved spaltningen bliver selskabsdeltagere i det modtagende selskab, hvor de tilsammen råder over flertallet af stemmerne. 4. pkt. finder heller ikke anvendelse på spaltning omfattet af stk. 3, hvis en selskabsdeltager, der beskattes af aktierne i det indskydende selskab efter aktieavancebeskatningslovens § 17, og som samtidig kan modtage skattefrit udbytte af disse aktier, vederlægges med andet end aktier i det eller de modtagende selskaber. 4. pkt. finder heller ikke anvendelse, hvis en person eller et selskab, der har bestemmende indflydelse i det indskydende selskab, jf. ligningslovens § 2, hverken er hjemmehørende i EU eller i en stat, som har en dobbeltbeskatningsoverenskomst med Danmark.

Stk. 2. Ved spaltning forstås den transaktion, hvorved et selskab overfører en del af eller samtlige sine aktiver og passiver til et eller flere eksisterende eller nye selskaber ved i samme forhold som hidtil at tildele sine selskabsdeltagere aktier eller anparter og eventuelt en kontant udligningssum. Det er en betingelse for anvendelsen af stk. 1, 4. pkt., at værdien af de tildelte aktier eller anparter med tillæg af en eventuel kontant udligningssum svarer til handelsværdien af de overførte aktiver og passiver. Det er endvidere en betingelse for anvendelsen af stk. 1, 4. pkt., at forholdet mellem aktiver og forpligtelser, der overføres til det modtagende selskab, svarer til forholdet mellem aktiver og forpligtelser i det indskydende selskab. Det er endelig en betingelse for anvendelsen af stk. 1, 4. pkt., at der ikke tildeles kontantvederlag til selskaber, der ved spaltningen ejer mindst 10 pct. af kapitalen i det indskydende selskab, eller hvis aktier i det indskydende selskab er omfattet af aktieavancebeskatningslovens § 4 B.

Forarbejder

Oprindeligt forslag til fusionsskattelovens § 15 a, stk. 1, 6.-7. pkt. (L 110 2006-07)

4. pkt. finder ikke anvendelse, hvis det indskydende selskab har mere end én selskabsdeltager, og en eller flere af disse har været selskabsdeltagere i mindre end 3 år uden at have rådet over flertallet af stemmerne, og samtidig er selskabsdeltagere i det modtagende selskab, hvor de tilsammen råder over flertallet af stemmerne. Uanset om selskabsdeltageren har erhvervet aktierne i det indskydende selskab med skattemæssig succession, anses selskabsdeltageren ved anvendelsen af 6. pkt. for at have været selskabsdeltager fra det tidspunkt, hvor selskabsdeltageren har erhvervet aktierne.

Bilag 22 til L 110 2006-07 som vedtaget ved lov nr. 343 af 18. april 2007

14) Det under nr. 8 foreslåede § 15 a, stk. 1, 7. pkt., affattes således:

»4. pkt. finder heller ikke anvendelse på spaltning omfattet af stk. 3, hvis en selskabsdeltager, der kan modtage skattefrit udbytte af aktierne i det indskydende selskab, og som helt eller delvis vil være skattepligtig efter aktieavancebeskatningsloven ved salg af disse aktier, vederlægges med andet end aktier i det eller de modtagende selskaber.«

[Nyaffattelse af bestemmelsen, som medfører, at en skattefri grenspaltning ikke kan gennemføres uden tilladelse i visse tilfælde, hvor der sker vederlæggelse med andet end aktier. Det oprindelige forslag til § 15 a, stk. 1, 7., pkt., udgår som følge af nyaffattelsen, og dermed muliggøres kombinationsomstruktureringer.]

Praksis

SKM2007.699.SR

Et selskab, der var ejet ligeligt af 4 anpartshavere, blev ophørsspaltet til 4 nystiftede modtagende selskaber. Hvert selskab modtog en ideel andel på ¼ af samtlige aktiver og gældsforpligtelser i det indskydende selskab. Spaltningen opfyldt betingelsen i fusionsskattelovens § 15 a, stk. 2, 2. pkt. om vederlæggelse til handelsværdi, hvis ophørsspaltningen regnskabsmæssigt foretoges på basis af de regnskabsmæssigt bogførte værdier pr. 31. december 2006 og hver anpartshaver blev 100 procent anpartshaver i et af de modtagende selskaber.

SKM2007.917.SKAT

SKAT kommenterede fire sager om skattefri ophørsspaltning af pengetankselskaber efter reglerne om skattefri omstrukturering uden tilladelse. SKAT kommenterede bl.a. fusionsskattelovens § 15 a, stk. 2, 2. pkt., om at det er en betingelse for at kunne foretage en skattefri spaltning uden tilladelse, at ombytningen sker til handelsværdi. SKAT udtalte, at når der foreligger økonomiske eller skattemæssige modstående interesser, respekterer SKAT som hovedregel en indgået aftale mellem ikke -interesseforbundne parter, idet det må antages, at den fordeling, som parterne har aftalt, er udtryk for handelsværdien.

SKM2008.288.SR

Et selskab, B, var stiftet i 2006 ved en skattefri anpartsombytning af anparterne i D, der blev stiftet i 1998. Ved stiftelsen af B var anparterne ejet af E (A´s ægtefælle), som døde kort efter ombytningen. A havde erhvervet anparterne i B via succession som følge af ægtefællens død. A ansås for at have succederet i den oprindelige anskaffelsestid i relation til anparterne i B. Dermed var ejertidskravet i fusionsskattelovens § 15 a, stk. 1 opfyldt.

SKM2008.290.SR

Der planlagdes en ophørsspaltning af D, hvis anparter var ejet ligeligt af A,B og C. Anpartshaverne havde anskaffet anparterne med succession ved gavebrev. Ejertid optjent ved succession medregnedes ved opgørelsen af, om anpartshaverne i relation til fusionsskattelovens § 15 a, stk. 1, havde været selskabsdeltagere i mere end tre år.

SKM2010.65.SR

Skatterådet bekræftede, at praksis angående succession i ejertidskravet ved anvendelse af reglen i fusionsskattelovens § 15a, stk. 1, 8.pkt., stadig er gældende efter vedtagelsen af lov nr. 525 af 12. juni 2009.

Begrundelse

Spaltning af et selskab kan ske efter reglerne i fusionsskatteloven, når både det indskydende og det modtagende selskab er omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 2009/133/EF og ikke ved beskatningen her i landet anses for en transparent enhed, jf. fusionsskattelovens § 15 a, stk. 1, 1. pkt. Da både A ApS og de to modtagende selskaber C ApS og D ApS er danske anpartsselskaber, er betingelsen opfyldt.

Skattefri spaltning af et selskab uden tilladelse er betinget af, at selskaber, der efter spaltningen ejer mindst 10 procent af kapitalen eller aktier, der er omfattet af definitionen af skattefri porteføljeaktier i aktieavancebeskatningslovens § 4 C, i et af de deltagende selskaber, ikke afstår aktier i det eller de pågældende selskaber i en periode på 3 år efter vedtagelsen af spaltningen (holdingkrav). Da aktionærerne i de deltagende selskaber efter spaltningen er fysiske personer, vil der ikke være et holdingkrav på aktierne i de modtagende selskaber.

Der kan ikke ske skattefri spaltning uden tilladelse, hvis det indskydende selskab har mere end én selskabsdeltager og en eller flere af disse har været selskabsdeltagere i mindre end 3 år uden at have rådet over flertallet af stemmerne og samtidig er eller ved spaltningen bliver selskabsdeltagere i det modtagende selskab, hvor de tilsammen råder over flertallet af stemmerne, jf. fusionsskattelovens § 15 a, stk. 1, 8. pkt.

Det indskydende selskab, A ApS har mere end én selskabsdeltager. Y modtager sin andel af anparterne med succession i forbindelse med bodelingen. Se besvarelsen af spørgsmål 1.

Af forarbejderne til fusionsskattelovens § 15 a, stk. 1, 8. pkt., ( L110 2006-07) fremgik, at kravet om mindst tre års ejertid ikke kunne opfyldes ved succession. Ejertid opnået via skattemæssig succession kunne - ifølge lovforslaget - ikke medregnes i den nødvendige ejertid.

Under udvalgsbehandlingen blev dette forhold drøftet, jf. bilag 10 til L 110 2006-07. Ved afgivelse af betænkning, (bilag 22 til L 110 2006-07) blev den oprindelige formulering af fusionsskattelovens § 15 a, stk. 1, 7. pkt.,fjernet fra lovforslaget (betænkningens § 3, nr. 14). Ved at fjerne den omtalte formulering og samtidig fastholde kravet om, at aktionærerne skal have været selskabsdeltagere i minimum tre år, accepteredes det, at ejertid optjent ved succession kan medregnes ved opgørelsen af, om aktionærerne i selskabet har været selskabsdeltagere i mere end tre år.

Der er desuden praksis for, at ejertid optjent ved succession tæller med vurderingen af, om betingelsen i fusionsskattelovens § 15 a, stk. 1, 8. pkt., er opfyldt, jf. SKM2008.288.SR og SKM2008.290.SR. I begge disse afgørelser medregnedes ejertid optjent ved succession ved vurderingen af, om selskabsdeltagerne havde været selskabsdeltagere i mere end tre år.

Skatterådet har endvidere med SKM2010.65.SR bekræftet, at praksis for succession i ejertidskravet ved anvendelse af reglen i fusionsskattelovens § 15 a, stk. 1, 8. pkt., stadig er gældende efter vedtagelsen af lov nr. 525 af 12. juni 2009.

Y må derfor via successionen anses for at have været ejer i mere end tre år, og fusionsskattelovens § 15 a, stk. 1, 8. pkt., forhindrer derfor ikke, at spaltningen kan ske skattefrit uden tilladelse.

Der kan heller ikke ske skattefri spaltning uden tilladelse, hvis en person eller et selskab, der har bestemmende indflydelse i det indskydende selskab, jf. ligningslovens § 2, hverken er hjemmehørende i EU/EØS eller i en stat, som har en dobbeltbeskatningsoverenskomst med Danmark, jf. fusionsskattelovens § 15 a, 1, 10. pkt. Der er ikke tale om, at en person med bestemmende indflydelse i A ApS er hjemmehørende udenfor EU/EØS. Denne regel forhindrer derfor heller ikke, at spaltningen kan gennemføres skattefrit uden tilladelse.

Ved spaltning forstås den transaktion, hvorved et selskab overfører en del af eller samtlige sine aktiver og passiver til et eller flere eksisterende eller nye selskaber ved i samme forhold som hidtil at tildele sine selskabsdeltagere aktier eller anparter og eventuelt en kontant udligningssum, jf. fusionsskattelovens § 15 a, stk. 2, 1. pkt.

Aktionærerne i det indskydende selskab skal modtage aktier i de modtagende selskaber af samme værdi, som deres aktier i det indskydende selskab havde. Ved spaltningen må der således ikke overføres værdier mellem aktionærerne.

Det er en betingelse for at foretage en skattefri spaltning uden tilladelse, at værdien af de tildelte aktier eller anparter med tillæg af en eventuel kontant udligningssum svarer til handelsværdien af de overførte aktiver og passiver, jf. fusionsskattelovens § 15 a, stk. 2, 2. pkt.

I SKM2007.699.SR fandtes en ophørsspaltning til 4 nystiftede selskaber at opfylde betingelsen i fusionsskattelovens § 15 a, stk. 2, 2. pkt. Hvert selskab modtog en ideel andel på ¼ af samtlige aktiver og gældsforpligtelser i det indskydende selskab.

Spaltningen af A ApS sker ligeledes til nystiftede selskaber, og hver aktionær modtager en andel af aktiverne og gældsforpligtelserne, der svarer til ejerandelen af det spaltede selskab.

Ved den beskrevne spaltning modtager hver ægtefælle aktierne i sit eget selskab. Alle aktierne i B A/S placeres i C ApS, som X modtager alle aktierne i.

Det fremgår af en kommentar fra SKAT til fire skatterådsafgørelser om skattefri ophørsspaltning, at når der foreligger økonomiske eller skattemæssige modstående interesser, respekterer SKAT som hovedregel en indgået aftale mellem ikke-interesseforbundne parter. I en sådan situation antages det derfor, at den aftalte fordeling af aktiverne og passiverne er sket til handelsværdien. Se SKM2007.917.SKAT.

Da X og Y har besluttet sig for separation og skilsmisse, er der tale om ikke-interesseforbundne parter, og værdien af de anparter, som hver ægtefælle modtager ved ophørsspaltningen af A ApS, må på baggrund af en samlet konkret vurdering anses for at svare til handelsværdien af de overførte aktiver og passiver.

Det er en betingelse for at gennemføre en skattefri spaltning uden tilladelse, at forholdet mellem aktiver og forpligtelser, der overføres til det modtagende selskab, svarer til forholdet mellem aktiver og forpligtelser i det indskydende selskab, jf. fusionsskattelovens § 15 a, stk. 2, 3. pkt.

I det indskydende og i de modtagende selskaber udgør aktiver og forpligtelser ifølge spaltningsbalancen følgende beløb:

|

|

Aktiver

|

Forpligtelser

|

Forhold

|

|

A ApS

|

7.949.495 kr.

|

156.046 kr.

|

1,96 %

|

|

C ApS

|

5.053.494 kr.

|

99.199 kr.

|

1,96 %

|

|

D ApS

|

2.896.001 kr.

|

56.847 kr.

|

1,96 %

|

Da forpligtelserne i de to modtagende selskaber udgør 1,96 procent af summen af aktiverne, ligesom det er tilfældet i det indskydende selskab, er betingelsen opfyldt.

Indstilling

SKAT indstiller, at spørgsmål 2 besvares med "ja".

Spørgsmål 3

Hvis svaret i spørgsmål 2 er nej, ønskes det bekræftet, at den påtænkte spaltning af A ApS, der gennemføres uden tilladelse fra SKAT, med efterfølgende salg af aktierne i B A/S fra D ApS til C ApS, opfylder betingelserne for at kunne gennemføres efter det objektive spor.

Begrundelse

Da spørgsmål 2 besvares med "ja", bortfalder spørgsmål 3.

Indstilling

SKAT indstiller, at spørgsmål 3 besvares med "bortfalder".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.