Spørgsmål

- Kan Skatterådet bekræfte, at A ApS og B Oy kan fusioneres skattefrit efter reglerne i fusionsskattelovens § 15, stk. 2, når fusionen gennemføres som beskrevet i sagsfremstillingen?

- Kan Skatterådet bekræfte, at det er uden betydning for besvarelsen af spørgsmål 1, at vederlæggelsen og dermed ombytningsforholdet afviger fra handelsværdien?

- Kan Skatterådet bekræfte, at det er uden betydning for besvarelsen af spørgsmål 1, at den skattemæssige fusionsdato for B Oy ikke er sammenfaldende med skæringsdatoen for det modtagende selskabs, A ApS, regnskabsår, og den skattemæssige fusionsdato for A ApS?

Svar

Ja.

Ja.

Ja.

Beskrivelse af de faktiske forhold

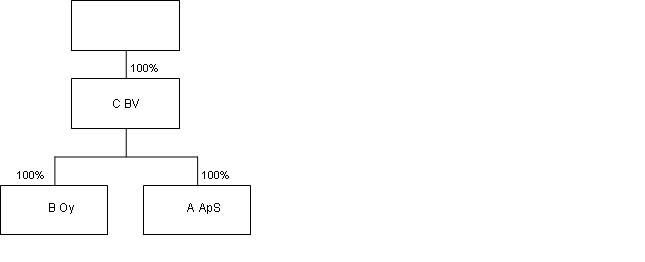

A ApS er en del af X-koncernen. C BV er ejet af én udenlandsk ejer. C BV er et hollandsk holdingselskab, der ejer alle aktierne i henholdsvis A ApS og B Oy. Den relevante koncernstruktur ser ud som følger:

A ApS har salg i Finland. Detailsalget i Finland udøves p.t. via det finske søsterselskab, B Oy, mens engrossalget udøves direkte af A ApS.

Der er ikke valgt international sambeskatning.

B Oy agerer som agent for A ApS med blandt andet følgende opgaver:

- Fremme salget af produkter, der markedsføres af A ApS, inden for hele det finske territorium

- Varetage A ApS' interesser inden for hele det finske territorium

- Forelægge information vedrørende forholdene på det finske marked til A ApS

Der påtænkes nu gennemført en fusion af søsterselskaberne A ApS og B Oy med A ApS som det fortsættende selskab. Fusionen påtænkes gennemført som en skattefri fusion efter reglerne i fusionsskattelovens § 15, stk. 2.

I nærværende sag er det ophørende og indskydende selskab således finsk, mens det fortsættende og modtagende selskab er dansk, og selskabsdeltageren/aktionæren i såvel det indskydende som det modtagende selskab er hollandsk. Den hollandske aktionær, C BV, har ejet aktierne i såvel A ApS som B Oy i mere end 3 år.

Baggrunden for den ønskede fusion er, at X-koncernen ønskes organiseret i geografiske makroregioner. Dette vil på den ene side sikre, at virksomhedsledelse og administrative processer kan forenkles og på den anden side muliggøre benchmarking af de forskellige makroregioner. Da Danmark er centrum for handelen i Danmark og Finland, ønskes B Oy via fusionen omdannet til et fast driftssted i Finland.

Fusionen vil blive gennemført i overensstemmelse med de selskabsretlige regler for fusioner i henholdsvis Danmark og Finland. De selskabsretlige regler vedrørende grænseoverskridende fusioner i Danmark, Finland og Holland er EU-retligt reguleret via blandt andet 10. selskabsdirektiv. Dette betyder blandt andet, at der vil blive udarbejdet fælles fusionsbalance, fusionsplan, vurderingsmandsudtalelse om kreditorernes stilling og blive udstedt proklama mv. Herudover vil der foreligge universalsuccession.

Fusionen bliver gennemført ved, at B Oy overdrager sin formue som helhed til A ApS. B Oy ophører dermed som følge af fusionen, idet samtlige aktiver, passiver, forpligtelser mv. overdrages til A ApS.

Samtlige B Oy's aktiver, passiver, forpligtelser mv. vil blive allokeret til og dermed tilknyttet et fast driftssted af A ApS i Finland.

Det faste driftssted etableres i forbindelse med fusionen. I forbindelse med at B Oy fusioneres med A ApS, vil de overførte aktiver forblive effektivt knyttet til det faste driftssted i Finland. De erhvervsmæssige aktiviteter i B Oy vil fortsat blive udført gennem det faste driftssted. Den relevante koncernstruktur efter fusionen er illustreret nedenfor:

Aktionæren i det indskydende selskab, C BV, vil som udgangspunkt blive vederlagt med som minimum 1 aktie i det modtagende selskab. Det nærmere ombytningsforhold mv. er endnu ikke fastlagt, men det ligger dog fast, at der vil blive udstedt som minimum 1 aktie i A ApS som vederlag til C BV. Der vil ikke blive udbetalt kontantvederlag i forbindelse med fusionen.

I såvel Danmark som Finland har fusionen som udgangspunkt selskabsretlig virkning fra registreringen af fusionen. Dette skyldes implementeringen af de nye direktivbaserede regler om grænseoverskridende fusion, ifølge hvilke en fusion ikke anses for gennemført selskabsretligt, førend registreringen i det modtagende selskabs hjemland er endelig. Den selskabsretlige beslutning om gennemførelse af fusionen er derfor ikke længere afgørende i relation til grænseoverskridende fusioner.

I Finland følger både den regnskabsmæssige og den skattemæssige fusionsdato som udgangspunkt den selskabsretlige fusionsdato. Det er dog muligt at gennemføre en fusion med regnskabsmæssig tilbagevirkende kraft, men ikke med skattemæssig tilbagevirkende kraft. Den skattemæssige fusionsdato i Finland vil dermed som udgangspunkt være datoen for registreringen af fusionen. Fusionen forventes registreret i Danmark i 1. eller 2. kvartal 2009. Dette betyder, at B Oy skattemæssigt vil blive behandlet som et selvstændigt selskab, indtil fusionen er registreret.

I Danmark følger den skattemæssige fusionsdato i stedet som udgangspunkt den regnskabsmæssige fusionsdato. Det følger således af fusionsskattelovens § 5, stk. 1, 1. pkt., at datoen for den i forbindelse med fusionen udarbejdede åbningsstatus for det modtagende selskab i skattemæssig henseende anses for fusionsdato.

I henhold til såvel de finske som de danske regnskabsregler, kan fusionen vedtages med tilbagevirkende kraft. Såvel A ApS som B Oy har kalenderåret som regnskabsår. Fusionen ønskes derfor gennemført med regnskabsmæssig virkning pr. 1. januar 2009 i såvel Danmark som Finland. Den regnskabsmæssige fusionsdato vil således være sammenfaldende med skæringsdatoen for såvel det indskydende som det modtagende selskabs regnskabsår.

De forventede datoer er opstillet i følgende oversigt:

|

|

A ApS |

B Oy |

|

Selskabsretlig fusionsdato |

Datoen for den endelige registrering af fusionen, dvs. 1. eller 2. kvartal 2009 |

Datoen for den endelige registrering af fusionen, dvs. 1. eller 2. kvartal 2009 |

|

Regnskabsmæssig fusionsdato |

1. januar 2009 |

1. januar 2009 |

|

Skattemæssig fusionsdato |

1. januar 2009 |

Datoen for den endelige registrering af fusionen, dvs. 1. eller 2. kvartal 2009 |

Årsagen til, at der anmodes om bindende svar vedrørende de pågældende spørgsmål, er, at der er tale om en grænseoverskridende fusion, hvor praksis vedrørende den skattemæssige behandling fortsat er ved at blive fastlagt. Både det finske søsterselskabs og det danske selskabs skattemæssige position kan blive påvirket af transaktionen. Anmodningen om bindende svar skal ses i lyset af den betydning, som transaktionen har for de involverede parter.

Der er ligeledes indgivet anmodning om bindende svar i Finland vedrørende spørgsmålet om, hvorvidt A ApS og B Oy kan fusioneres skattefrit efter de finske skatteregler.

Spørgers eventuelle opfattelse ifølge anmodning og bemærkninger til sagsfremstilling

Ad spørgsmål 1

Det følger af fusionsskattelovens § 15, stk. 2, 1. pkt., at ophører et i udlandet hjemmehørende aktieselskab, anpartsselskab eller selskab, der er omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 90/434/EØF og ikke ved beskatningen her i landet anses for en transparent enhed, ved fusion med et hjemmehørende selskab i Danmark, finder reglerne i kapitel 1 tilsvarende anvendelse.

B Oy er et selskab, der er omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 90/434/EØF, og B Oy anses ikke ved beskatningen her i landet for en transparent enhed. A ApS er et dansk anpartsselskab, der er hjemmehørende i Danmark. Det er derfor vores opfattelse, at både B Oy og A ApS er skattesubjekter omfattet af bestemmelsen i fusionsskattelovens § 15, stk. 2, 1. pkt.

Efter fusionsskattelovens kapitel 1 skal følgende betingelser være opfyldt, for at der kan gennemføres en skattefri fusion:

- Transaktionen skal kunne karakteriseres som en fusion, jf. fusionsskattelovens § 1, stk. 3.

- Når der ikke er tale om en lodret fusion, skal selskabsdeltagerne i det indskydende selskab alene vederlægges med som minimum 1 aktie eller anpart i det modtagende selskab og eventuelt en kontant udligningssum, jf. fusionsskattelovens § 2, stk. 1.

- Fusionsdatoen skal som udgangspunkt være sammenfaldende med det modtagende selskabs regnskabsår, jf. fusionsskattelovens § 5, stk. 1.

Fusionen vil blive gennemført i overensstemmelse med de selskabsretlige regler for fusioner i henholdsvis Danmark og Finland, der blandt andet udspringer af 10. selskabsdirektiv. Det fremgår videre, at fusionen vil blive gennemført ved, at B Oy overdrager sin formue som helhed til A ApS. B Oy ophører dermed som følge af fusionen, idet samtlige aktiver, passiver, forpligtelser mv. overdrages til A ApS. A ApS er dermed det fortsættende og modtagende selskab i fusionen. Det er derfor vores opfattelse, at transaktionen kan karakteriseres som en fusion.

Det fremgår ligeledes af sagsfremstillingen, at selskabsdeltageren i det indskydende selskab, C BV, vil blive vederlagt med som minimum 1 aktie i det modtagende selskab. Det er følgelig vores opfattelse, at vederlagskravet er opfyldt. Det skal dog bemærkes, at spørgsmålet om ombytningsforholdet er udskilt til det selvstændige spørgsmål 2.

Herudover skal det bemærkes, at spørgsmålet om fusionsdatoen er udskilt til det selvstændige spørgsmål 3.

Det følger videre af fusionsskattelovens § 15, stk. 2, 2. pkt., at reglerne i fusionsskattelovens § 8, stk. 1-4, alene finder anvendelse på de af B Oy's aktiver og passiver mv., der som følge af fusionen bliver knyttet til A ApS.

Samtlige B Oy's aktiver, passiver, forpligtelser mv. vil blive knyttet til A ApS via det faste driftssted i Finland, der opstår ved fusionen. Det er følgelig vores opfattelse, at fusionsskattelovens § 8, stk. 1-4, finder anvendelse.

A ApS har ikke valgt og vil ikke vælge international sambeskatning, hvorfor de aktiver og passiver, dvs. samtlige aktiver og passiver, der bliver tilknyttet A ApS' faste driftssted i Finland, ikke vil blive omfattet af dansk beskatning, jf. selskabsskattelovens § 8, stk. 2. Det er følgelig vores opfattelse, at bestemmelsen i fusionsskattelovens § 15, stk. 2, sidste pkt., ikke vil finde anvendelse.

Ad spørgsmål 2

Ombytningsforholdet i skattefri fusioner er ikke reguleret i fusionsskatteloven, men det fremgår af praksis, jf. blandt andet SKM2003.574.LSR og Ligningsvejledningens afsnit S.D.1.4., at udgangspunktet er, at ombytningsforholdet og dermed vederlæggelsen skal fastsættes ud fra handelsværdien på tidspunktet for den skattemæssige fusionsdato.

Som det fremgår af sagsfremstillingen er det nærmere ombytningsforhold mv. endnu ikke fastlagt. Det må dog anses for sandsynligt, at ombytningsforholdet kun vil blive fastsat på baggrund af udstedelsen af 1 aktie med henblik på at opfylde bestemmelsen i fusionsskattelovens § 2, stk. 1. De finske skatteregler om skattefri fusion indeholder således ikke et vederlagskrav i en fusion som den foreliggende.

I nærværende sag ejes såvel det indskydende som det modtagende selskab 100% af den samme aktionær. Der er således tale om en koncernintern fusion, hvorfor der ikke er risiko for, at der sker en formueforrykkelse mellem aktionærerne. Der er heller ikke risiko for, at et ombytningsforhold, der afviger fra handelsværdien, medfører utilsigtede skattemæssige fordele for aktionærerne.

Under disse forudsætninger er det ligeledes i praksis anerkendt, at ombytningsforholdet kan afvige fra handelsværdien, jf. senest SKM2007.533.SR og SKM2008.289.SR.

Herudover har fastsættelsen af handelsværdien og ombytningsforholdet betydning for anvendelsen af de danske regler om selskabsdeltagerens/aktionærens succession, jf. fusionsskattelovens §§ 9-11. I nærværende sag er selskabsdeltageren/aktionæren imidlertid hollandsk, hvorfor selskabsdeltagerens/aktionærens skattemæssige succession som udgangspunkt vil blive fastlagt på baggrund af hollandske skatteregler. I tilknytning hertil bemærkes, at den hollandske aktionær, C BV, har ejet aktierne i såvel A ApS som B Oy i mere end 3 år.

Det er følgelig vores opfattelse, at hvis ombytningsforholdet fastsættes på baggrund af 1 aktie, der udstedes med henblik på at opfylde bestemmelsen i fusionsskattelovens § 2, stk.1, da vil det i den konkrete sag kunne anerkendes, at ombytningsforholdet afviger fra handelsværdien.

Ad spørgsmål 3

Der ønskes en bekræftelse på, at det er uden betydning for besvarelsen af spørgsmål 1, at den skattemæssige fusionsdato i det indskydende finske selskab afviger fra skæringsdatoen for det modtagende danske selskabs regnskabsår og den skattemæssige fusionsdato for det modtagende danske selskab.

I nærværende sag forventes datoen for den i forbindelse med fusionen udarbejdede åbningsstatus for det modtagende selskab at være den 1. januar 2009, hvilket ligeledes er skæringsdatoen for det modtagende selskabs regnskabsår. A ApS' skattemæssige fusionsdato vil ligeledes være den 1. januar 2009. B Oy's skattemæssige fusionsdato vil imidlertid grundet de finske skatteregler være sammenfaldende med den selskabsretlige fusionsdato, dvs. datoen for registreringen af fusionen.

Det afgørende for besvarelsen af spørgsmålet er følgelig, hvorvidt B Oy's skattemæssige fusionsdato tillige skal være sammenfaldende med skæringsdatoen for det modtagende selskabs, A ApS, regnskabsår og den skattemæssige fusionsdato for A ApS.

SKAT og Skatterådet har tidligere haft lejlighed til at tage stilling til, hvorvidt et udenlandsk selskab skal opfylde betingelsen i fusionsskattelovens § 5, stk. 1.

I SKM2005.459.SKAT meddelte SKAT tilladelse til skattefri fusion af to udenlandske selskaber. I forbindelse med meddelelsen af tilladelsen blev der taget stilling til, hvorvidt det var af betydning for tilladelsen, at fusionsdatoen ikke var sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår. Selv om fusionsdatoen ikke var sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår, jf. fusionsskattelovens § 5, fandt SKAT, at dette forhold ikke udgjorde tilstrækkeligt grundlag for at afslå anmodningen om tilladelse til skattefri fusion. Der blev herved henset til, at fusionsskattelovens § 5 alene har betydning i relation til danske selskaber, hvorimod bestemmelsen ikke har betydning i relation til aktionærerne i de fusionerede udenlandske selskaber.

Skatterådet tiltrådte SKATs synspunkt i sagen refereret i SKM2007.820.SR. Skatterådet udtalte således, at reglerne i fusionsskattelovens § 5 alene har betydning i relation til danske selskaber, hvorfor fusionen i den konkrete sag kunne gennemføres skattefrit, selv om fusionsdatoen i x-land ikke var sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår.

På denne baggrund er det vores opfattelse, at reglerne i fusionsskattelovens § 5 alene har betydning i relation til danske selskaber. Herudover anerkendes det, jf. fusionsskattelovens § 5, stk. 2 og 3, at den skattemæssige fusionsdato ikke i alle tilfælde er sammenfaldende for de involverede selskaber. Dette gælder ligeledes for fusioner, hvor udelukkende danske selskaber er involveret.

I tilknytning til ovenstående skal det påpeges, at fusionen ikke vil have skattemæssig virkning i Finland, før den er registreret, dvs. i 1. eller 2. kvartal 2009. B Oy vil frem til det skattemæssige virkningstidspunkt være skattepligtigt i Finland som et selvstændigt selskab. Efter virkningstidspunktet vil det faste driftssted være skattepligtigt i Finland. Der vil således ikke blive udeholdt indkomst fra hverken dansk eller finsk beskatning.

På denne baggrund er det vores opfattelse, at fusionen også i den her foreliggende situation kan gennemføres skattefrit, selv om den skattemæssige fusionsdato i Finland ikke er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår.

SKATs indstilling og begrundelse

Ad spørgsmål 1

Det fremgår af FUL § 15, stk. 2, at hvis et i udlandet hjemmehørende aktieselskab, anpartsselskab eller selskab, der er omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 90/434/EØF og ikke ved beskatningen her i landet anses for en transparent enhed, ved fusion med et her hjemmehørende selskab, finder reglerne i kapitel 1 tilsvarende anvendelse.

I nærværende sag sker der fusion mellem et finsk og et dansk selskab således at det danske selskab er det modtagende i fusionen. Det finske selskab bliver herefter en filial af det danske selskab og efter det oplyste vil de aktiviteter, der oprindeligt var i det finske selskab herefter udgøre et fast driftssted i Finland.

Det er oplyst, at transaktionen gennemføres således, at B Oy overdrager sin formue som helhed til A ApS. B Oy ophører dermed som følge af fusionen, idet samtlige aktiver, passiver, forpligtelser mv. overdrages til A ApS, samtidig med at der sker vederlæggelse med aktier.

På baggrund af de af ansøger givne oplysninger, og efter en samlet konkret vurdering, er det SKATs opfattelse, at den beskrevne transaktion er omfattet af begrebet fusion efter fusionsskatteloven.

Det indstilles på den baggrund at besvare spm. 1 med ja.

Se hertil indstilling og begrundelse i spm. 2. og 3.

Ad spørgsmål 2

Ansøger har oplyst, at vederlæggelsen formentligt ikke nominelt vil svare til handelsværdien af de modtagne aktiver og passiver. Der vil således ske en skævdeling af ombytningsforholdet.

Det er en betingelse, at der skal ske vederlæggelse med aktier ved en skattefri vandret fusion. Samtidig er det det klare udgangspunkt at der skal ske vederlæggelse, således at der ikke sker forrykkelse af værdier mellem aktionærer eller mellem oprindelige eller nye aktier.

Ombytningsforholdet i skattefri fusioner er ikke reguleret i fusionsskatteloven, men det fremgår af praksis, jf. SKM2003.574.LSR, at udgangspunktet er, at ombytningsforholdet skal fastsættes ud fra handelsværdier.

Ombytningsforholdet i skattefri fusioner er omtalt i forarbejderne til L110 2006-07, bilag 23, hvori Skatteministeriet har udtalt:

"Der er ikke tilsigtet ændringer i de gældende regler og praksis om ombytningsforholdet - heller ikke for så vidt angår skattefri fusion. Udgangspunktet er således, at ombytningsforholdet skal fastsættes til handelsværdi for at den pågældende fusion kan anses for at være omfattet af fusionsskatteloven. Det vil være muligt at få bindende svar om de skattemæssige konsekvenser af et givent ombytningsforhold."

I den her foreliggende sag er der - som tilfældet var i SKM2007.553.SR - tale om en fusion af to søsterselskaber, der begge er ejet 100 % af samme aktionær.

Spørgeren har oplyst, at der forventeligt ønskes udstedt 1 aktie i det modtagende selskab. På trods heraf og med udtrykkelig henvisning til Skatterådets praksis i SKM2007.553.SR og SKM2008.609.SR, finder SKAT efter en samlet konkret vurdering og under hensyntagen til, at aktierne i både det indskydende og modtagende selskab har været ejet i mere end 3 år, at det stillede spørgsmål kan besvares med ja.

Ad spørgsmål 3

Der ønskes en bekræftelse på, at det er uden betydning for besvarelsen af spørgsmål 1, at den skattemæssige fusionsdato i det indskydende finske selskab afviger fra skæringsdatoen for det modtagende danske selskabs regnskabsår og den skattemæssige fusionsdato for det modtagende danske selskab.

Med henvisning til SKM2005.459.SKAT samt SKM2007.820.SR er det SKATs opfattelse, at reglerne i fusionsskattelovens § 5 alene har betydning i relation til danske selskaber, hvorimod bestemmelsen ikke har betydning i relation til udenlandske fusionerende selskaber, der ikke er skattepligtige til Danmark.

SKAT finder på den baggrund, at det i den konkrete sag er uden betydning, at den skattemæssige fusionsdato i det indskydende selskab afviger fra skæringsdatoen for det modtagende danske selskabs regnskabsår, og den skattemæssige fusionsdato for det modtagende danske selskab.

Det indstilles på den baggrund at svare ja til spm. 3.

Det bemærkes, at der ikke ved besvarelsen er taget stilling til den skattemæssige fusionsdato for det modtagende selskab.

Skatterådet tiltrådte SKATs indstilling.