Parter

A

(v/advokat Bent Ramskov Laursen)

mod

Skatteministeriet Departementet

(v/advokat Mattias Chor)

Afgørelse truffet af landsdommerne

Thomas Lohse, Henrik Bitsch og René Bergfort (kst.)

Sagen er anlagt ved Retten i Roskilde den 6. februar 2020. Ved kendelse af 16. april 2020 er sagen henvist til behandling ved landsretten efter retsplejelovens § 226, stk. 1.

Sagen angår, om saldoen på en mellemregningskonto mellem As personligt drevne virksomhed omfattet af virksomhedsordningen og G1-I/S, hvori han selv er interessent, skal betragtes som et erhvervsmæssigt aktiv i hans virksomhedsordning for indkomståret 2014, eller om beløbet skal anses for hævet i medfør af virksomhedsskattelovens § 5.

Påstande

Sagsøgeren, A, har nedlagt endelig påstand om, at sagsøgte, Skatteministeriet Departementet, tilpligtes at anerkende, at hans personlige indkomst for indkomståret 2014 skal nedsættes med 2.561.177 kr.

Sagsøgte, Skatteministeriet Departementet, har påstået frifindelse.

Sagsfremstilling

A har siden 1974 drevet virksomheden G2-virksomhed (herefter G2-virksomhed). I forbindelse med et generationsskifte indgik A og hans stedsøn IK med virkning fra 1. juli 2013 en sameje- og driftsinteressentskabskontrakt om G1-I/S med en ejerandel på 75 % til IK og 25 % til A. IK erhvervede samtidig 75 % af landbrugsejendommen Y1-sted med tilhørende minkfarm. Interessentskabets formål var at fortsætte minkdriften, mens landsbrugsvirksomheden forblev i G2-virksomhed og As virksomhedsordning.

I det følgende år overførte A en række beløb til G1-I/S. Ved regnskabsårets udgang den 30. juni 2014 var der en mellemregning mellem virksomhederne på 3.414.902 kr. i G2-virksomheds favør.

Den 18. april 2016 traf SKAT afgørelse om, at et beløb svarende til 75 % af saldoen på mellemregningskontoen ikke kunne anses for erhvervsmæssigt begrundet, og derfor skulle anses for hævet i As virksomhedsordning. Landsskatteretten stadfæstede den 4. november 2019 SKATs afgørelse. Af afgørelsen fremgår:

"SKAT har ikke anset et beløb svarende til 75% af mellemregningskontoen mellem klageren og G1-I/S for erhvervsmæssig begrundet, hvorfor et beløb svarende til 75% af tilgodehavendet anses for hævet i hæverækkefølgen, jf. virksomhedsskattelovens § 5 i indkomståret 2014.

Landsskatteretten stadfæster SKATs afgørelse.

Møde mv.

Der har været afholdt møde mellem klagerens repræsentant og Skatteankestyrelsens sagsbehandler, ligesom han har udtalt sig ved et møde med Landsskatteretten.

Faktiske oplysninger

Klageren driver virksomheden G2-virksomhed, hvor der er valt beskatning efter reglerne i virksomhedsskatteloven.

Den 1. juli 2013 overdrog klageren 75% af den hidtil helejede ejendom beliggende Y2-adresse til sin stedsøn, som led i et generationsskifte. Parterne blev herefter registreret som ejer af hver en ideel andel af ejendommen. Der blev etableret et driftsinteressentskab vedrørende driften af virksomheden G1-I/S, hvor ejerandelen er 75% til stedsønnen og 25% til klageren.

Formålet med driftsinteressentskabet var blandt andet, at klagerens drevne landbrugsvirksomhed og driftsinteressentskabet skulle samarbejde om en hensigtsmæssig ressourceudnyttelse.

Det følger af interessentskabskontraktens punkt 8, at hver part hæfter personligt og solidarisk for interessentskabets gæld. Mellem parterne er hæftelsens pro rata efter ejerandel af interessentskabet.

Af interessentskabets punkt 12.2 fremgår, at driftsregnskabets overskud eller underskud fordeles 75/25. Mens det af punkt 12.5 fremgår, at overskud i virksomheden skal i mangel af aftale mellem parterne blive i interessentskabet til finansiering af løbende drift.

Ved etableringen af G1-I/S blev der etableret en kassekredit i F1-bank med en trækningsret på 1.500.000 kr. Af skyldnererklæringer fremgår, at der er beløbsbegrænsninger for hæftelsen svarende til ejerandelen.

Mellem G1-I/S og klagerens virksomhed under virksomhedsordningen, udgjorde mellemregningen i klagerens favør pr. 30. juni 2014 3.414.902 kr.

Det er oplyst af klageren, at driften i G1-I/S udviklede sig mere likviditetskrævende end forudsat, især i efteråret 2013 var der et behov for en del likviditet. Dette er illustreret ved en af SKAT udarbejdet grafisk oversigt over G1-I/S' kassekredit og mellemregningen mellem G1-I/S og klageren:

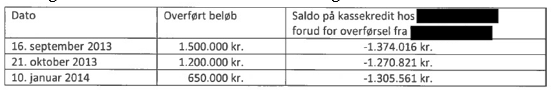

Det fremgår af grafen, at mellemregningen mellem G1-I/S og klageren forøges frem mod årsskiftet 2013/2014. Klagerens repræsentant har oplyst at klageren konkret fra sin virksomhedsordning har overført følgende "runde" beløb til G1-I/S, som er bogført på mellemregningen:

-16. september 2013: 1.500.000 kr., hvor saldoen på kassekreditten forud for overførslen var -1.374.016 kr.

- 21. oktober 2013: 1.200.000 kr., hvor saldoen forud for overførslen var -1.270.821 kr.

- 10. januar 2014: 650.000 kr., hvor saldoen på kassekreditten var -1.305.561 kr.

Der er jf. grafen ikke tilbagebetalt beløb til klageren, ud over 500.000 kr. i marts måned 2014. Det er oplyst, at medinteressenten i perioden ikke har indbetalt beløb til I/S.

G1-I/S driftsøkonomiske resultat for perioden 1. juli 2013 — 30. juni 2014 var 2.417.872 kr.

SKAT har anset 75% af mellemregningen i regnskabet, for hævet til privat regi, svarende til stedsønnens ejerandel.

SKATs afgørelse

SKAT har ikke anset et beløb svarende til 75 % af mellemregningskontoen mellem klageren og G1-I/S for erhvervsmæssig begrundet, hvorfor et beløb svarende til udlånet anses for hævet i hæverækkefølgen, jf. virksomhedsskattelovens 5 5.

SKAT har anført følgende som begrundelse i afgørelsen:

"(…)

SKATs bemærkninger og begrundelse

Jfr. virksomhedsskattelovens 5 1 skal samtlige erhvervsmæssige aktiver i virksomheden medtages i virksomhedsordningen, og ikke erhvervsmæssige aktiver kan ikke medtages.

Uden at det skal anses for en hævning fra virksomhedens formue, kan en virksomhed yde lån, der har erhvervsmæssig karakter. Virksomheden kan således give kredit til juridiske og fysiske personer, som har en erhvervsmæssig tilknytning til virksomheden, f.eks. varedebitorer.

Hvis finansieringen sker ved, at sælger af en erhvervsvirksomhed (eller det heraf) udlåner et beløb til køber af virksomheden via en mellemregning, skal dette udlån vurderes i forhold til, om der er tale om et selvstændig aktiv, der kan indgå i virksomhedsordningen, jfr. SKM2013.505.HR, hvoraf fremgår, at virksomheden kan yde lån, der har erhvervsmæssig karakter, uden at dette anses for overførsel af værdier til den skattepligtige.

I vurderingen indgår også, om et udlån har været ydet for at tilgodese skatteyders interesser og dermed er båret af private hensyn.

Hvis der finansieres privat långivning, herunder til nært beslægtede, ved at hæve beløb i virksomheden, er der tale om overførsel af værdier til den skattepligtige i henhold til lovens 5 5.

I SKM2015.728.LSR bemærker Landsskatterettens at, det ikke er usædvanligt at en andel af salg af virksomhed sker i form af en aftale om delvis sælgerfinansiering, og at dette ud fra en konkret vurdering, kan være et erhvervsmæssigt udlån i relation til virksomhedsordning.

Landsskatteretten bemærker videre, at det således følger af praksis, at et udlån kan placeres i virksomhedsordningen, såfremt udlånet har været erhvervsmæssigt begrundet, og har haft en erhvervsmæssig tilknytning til virksomheden, hvorimod et ikke erhvervsmæssigt begrundet udlån anses for en privat hævning omfattet af virksomhedsskattelovens 5 5. I vurderingen heraf indgår også, om et udlån har været ydet for at tilgodese skatteyders interesser og dermed er båret af private hensyn.

(…)

Mellemregning mellem "G2-virksomhed" og "G1-I/S". Af årsrapporten for "G1-I/S" fremgår, at interessentskabet i sit første år har haft et driftsøkonomisk resultat på 2.417.872 kr., og at den samlede balancesum pr. 30. juni 2014 udgjorde 24.809.866 kr.

Virksomhedens balance den 30. juni 2014, fordelt på aktiver og passiver:

Kapitalindeståendet i "G1-I/S" den 30. juni 2014, i alt 17.744.645 kr. er fordelt således

Interessentskabets finansieringsomkostninger har i 2013/2014 udgjort i alt 66.688 kr., fordelt på renter til pengeinstitut, 9.999 kr., og renter til realkreditinstitut, 56.689 kr.

Som det står beskrevet i afgørelsen, refereret i SKM2008.1007.LSR., er det efter de almindelige civil og kreditretlige principper ikke muligt at låne penge af sig selv/til sig selv. Kreditretligt ville der i givet fald være identitet mellem debitor og kreditor, hvorved der opstår konfusion og fordringen ophører.

Det vil sige, at det der står tilbage er bedømmelsen af hvorvidt 75 % (IKs ejerandel af interessentskabet) af saldoen på mellemregningskontoen mellem "G2-virksomhed" og "G1-I/S" har forladt virksomhedsordningen eller ej.

Ved bedømmelsen heraf skal der være påvist en aktivitetsmæssig tilknytning mellem långiver og låntager, samt en erhvervsmæssig forbindelse mellem virksomhederne, såfremt mellemværende ikke skal anses for en hævning fra virksomhedens formue.

Den etablerede mellemregning mellem virksomhederne ("G2-virksomhed" og "G1-I/S") er ikke en følge af delsalget af landbrugsejendommen med den tilhørende minkfarm, men etableret i den efterfølgende drift.

Situationen er derfor ikke sammenlignelig med SKM2014.764.SR, idet mellemværendet (naturligt) ikke er et udslag af, at optagelsen af tilgodehavendet i virksomhedens balance bliver opgjort efter forskellige principper, eller at efterfølgende forøgelser af mellemværende ikke er et udslag af et kapitalbehov, opstået som konsekvens af forskydninger i ejerkredsen.

Der er ikke fremlagt dokumentation for at der skulle have fundet så væsentlige transaktioner sted mellem virksomhederne, at dette kunne dokumentere eller i tilstrækkelig omfang godtgøre den erhvervsmæssige relation mellem de to virksomheder.

Saldoen på mellemregningskontoen mellem G2-virksomhed og G1-I/S har udviklet sig således i perioden 1/7 - 2013 - 30/6 2014:

Foruden diverse udlæg er der er i perioden 1/7 2013 — 30/6 2014 foretaget 3 relativt større overførsler til G1-I/S:

SKAT finder det naturligt, at deltagere og ejere i interessentskaber har interesse i, at interessentskabets daglige drift ikke påvirkes af manglende likviditet.

Derimod finder SKAT det for usandsynligt at en part ved deltagelse i drift og ejerskab af en virksomhed, drevet i interessentskabsform mellem uafhængige parter, ville stille tilsvarende kredit facilliter til rådighed for interessentskabet, og i det hele taget tilbyde en tilsvarende finansiering af interessentskabets drift på et aftalegrundlag med manglende skriftlighed på markedsmæssige aftalevilkår.

Henset til at saldoen på kassekreditten i G1-I/S siden den. 24. marts 2014 har bevæget sig i intervallet 700.000 kr. og 3.100.000 kr., forekommer det i den sammenhæng bemærkelsesværdigt, at der ikke på noget tidspunkt, siden den 24. marts 2014 er modtaget nogen tilbagebetaling fra

G1-I/S. (Den 24. marts 2014 blev der overført 500.000 kr. fra G1-I/S til G2-virksomhed, hvorefter kassekreditten i G1-I/S udviste en positiv saldo på ca. 900.000 kr.).

75 % af saldoen på mellemregningskontoen (3.414.902 kr.* 75 % = 2.561.177 kr.) anses på den baggrund ikke at være erhvervsmæssig begrundet, hvorfor et beløb svarende til udlånet anses for hævet i hæverækkefølgen jf. virksomhedsskattelovens § 5.

(...)"

Den 18. august 2016 er SKAT fremkommet med følgende bemærkninger under Skatteankestyrelsens sagsbehandling:

"(…)

I forhold til klagens 1. 2. og 3. anbringende er SKAT helt enig i de frembragte bemærkninger om den enkelte interessents hæftelse, herunder at hver enkelt interessent hæfter solidarisk (personlig og principalt) for interessentskabets forpligtelser.

SKAT er for så vidt ej heller uenig i, at A som interessent har en helt naturlig interesse i at afdække et eventuelt likviditetsproblem i interessentskabet, samt ved om muligt at afdække dette ved eget udlån.

I forhold til vurdering af om et sådan udlån har forladt A's virksomhedsformue eller ej, og altså om udlånet har driftsmæssig/forretningsmæssig karakter eller ej, er det efter SKATs opfattelse afgørende, at der stort set ikke udover afdraget den 24. marts 2014 (500.000 kr.) er blevet afdraget på udlånet, selvom likviditeten i interessentskabet, efter SKATs opfattelse og vurderet på kassekredittens løbende saldi, efterfølgende har gjort dette muligt.

Der er herved henset til saldoen på interessentskabets kassekredit siden begyndelsen af april 2014 frem til udgangen af juni 2014 har bevæget sig mellem 1 mio. kr. og 3 mio. kr., og at den ved udgangen af juni 2014 udgør 2.4 mio. kr.

Såfremt udlånets karakter alene skulle vurderes ud fra interessentskabets likviditetsmæssige stilling umiddelbart forud for långivningen, vil dette i realiteten betyde at der åbnes op for mulighed for akkumulering af udlån, uanset udlånet eventuelt mister sin driftsmæssige / erhvervsmæssige karakter.

A er umiddelbart ikke blevet honoreret for at have stillet kapitalen til rådighed for interessentskabet. Hverken i form af renteindtægt for udlånet, eller ved fordelingen af årets resultat som er fordelt i overensstemmelse med interessentskabskontraktens fordelingsnøgle jfr. pkt. 12.2. (25% til A).

I klagens 4. anbringende gøres det gældende, at det af praksis følger, at udlån fra en deltager i en skattetransparent enhed til den skattetransparente enhed, ikke er en privat hævning, hvilket iflg. A's repræsentant følger af det bindende svar i SKM2014.764 SR.

I det bindende svar der henvises til, var der tale om 25 interessenter (partnere) i virksomheden, og hvor der var en høj grad af selvfinansiering fra partnernes side. Partnerne var af den årsag og som aftalt i partnerkontrakten forpligtet til at opretholde et indestående på mindst xx. kr. på deres kapitalkonto i selskabet, og for en indtrædende partner var det sædvanligt at der træffes aftale, om at mindstebeløbet for kapitalkonto skal ske over en 3 årig optrapningsperiode, for at lette den indtrædende partners finansieringsbyrde.

SKAT er ikke enig i, at det bindende svar åbner op for en generel antagelse om, at udlån fra en deltager i en skattetransparent enhed til den skattetransparente enhed, ikke er en privat hævning. Dette må bero på en konkret vurdering i de enkelte forhold.

Der gøres i det 4. anbringende gældende, at de pågældende overførsler fra A til interessentskabet har afsæt i, at undgå væsentlig overskridelse af kassekredittens ramme.

Set ud fra kassekredittens saldo på de enkelte overførselstidspunkter, kan SKAT ikke argumentere mod dette anbringende.

Men henset til saldo på kassekredittens efterfølgende udvisende, ses der ikke at være grundlag for at karakterisere udlånet som forretningsmæssig eller driftsmæssigt begrundet, og slet ikke i overensstemmelse med afgørelsen SKM2014.764 SR, hvori der i aftalegrundlaget mellem partnerne, i modsætning til nærværende sag, var indlagt en forpligtelse til at opretholde et indestående på deres kapitalkonto til sikring af en høj grad af selvfinansiering fra partnernes side. Et sådan krav foreligger ikke i nærværende sag, hvorimod udlånene alene er et udslag af periodevise likviditetsmæssige udfordringer for interessentskabet.

Endelig fremgår af repræsentantens 5. anbringende, at SKATs begrundelse ikke kan "bære" resultatet.

Bemærkningerne der henvises til i SKATs afgørelse, er taget "ud af en sammenhæng", idet det omtalte afsnit alene afdækker lånemellemværendet mellem A's drevne landbrug "G2-virksomhed" og interessentskabet "G1-I/S".

Årsagen til denne specifikke afdækning skal hentes i den regnskabsmæssige præsentation af mellemværendet, hvor dette i modsætning til anfordringsgældsbrevet til A's stedsøn, er præsenteret under aktiverne i årsrapporten for "G2-virksomhed". Anfordringsgældsbrevet til A's stedsøn er iflg. årsrapporten særskilt optaget som en del af A's virksomhedsformue.

For så vidt angår den sidste del af repræsentantens 5. anbringende finder SKAT det fortsat for usand synligt, at en interessent med 25% ejerandel i et interessentskab, vil stille kapital til rådighed for interessentskabet — periodevis på op til 3.8 mio. kr., uden nogen form for skriftligt aftalegrundlag på markedsmæssige vilkår, herunder aftale om vederlæggelse for at stille den pågældende kapital til rådighed. Specielt når en sådan situation ikke er aftalt i interessentskabskontrakten.

Som nævnt ovenfor ses A ikke, at være vederlagt særskilt for udlånet ved fordelingen af årets overskud.

SKAT fastholder derfor, at det vedvarende mellemværende mellem A og interessentskabet, hverken har forretningsmæssig eller driftsmæssig karakter. "

Klagerens opfattelse

Klagerens repræsentant har fremsat påstand om, at andelen af mellemregningssaldo mellem klageren og G1-I/S på 2.561.177 kr. kan indgå i virksomhedsordningen.

Repræsentanten har i øvrigt fremført følgende i klagen:

"(…)

3 ANBRINGENDER

Til støtte for den nedlagte påstand gøres som hovedanbringende gældende, at overførsel af et beløb på en mellemregningskonto fra en interessent til et interessentskab er erhvervsmæssigt begrundet i en situation som den foreliggende.

Det anførte hovedanbringende kan understøttes af flere forskellige forhold.

For det første understøttes synspunktet af det forhold, at A på forhånd hæfter solidarisk sammen med IK for en eventuel kassekredit. Et interessentskab er netop kendetegnet ved, at de pågældende interessenter hæfter solidarisk for interessentskabets forpligtelser. Havde interessentskabet i stedet for lånt pengene i et pengeinstitut med yderligere forpligtelser for interessentskabet til følge, vil det blot medføre, at As potentielle hæftelse herved er forøget. Ud fra et hæftelsesmæssigt synspunkt gør det altså ikke nogen forskel, om A foretager overførsler af beløb over mellemregningskonto, eller man låner pengene i en bank.

Det følger også heraf, at en interessent naturligvis har en helt naturlig interesse i at afdække eventuelle likviditetsproblemer ved udlån til et interessentskab, hvis det er muligt, frem for at afdække dette ved optagelse af lån hos tredjemand — pengeinstitut.

For det andet er den pågældende finansiering forretningsmæssigt velbegrundet for såvel A som for G1-I/S. En kassekredit koster rente hos en ekstern finansieringsenhed med mindre resultat til følge for begge interessenter.

Da deltagerne i en transparent enhed med direkte og solidarisk hæftelse, har en naturlig interesse i at afdække likviditetsbehovet ved eget udlån, er dispositionen i sig selv forretningsmæssigt begrundet.

For det tredje følger det af praksis på beslægtede områder, at en deltagelse i et interessentskab med en solidarisk hæftelse f.eks. ikke er en sikkerhedsstillelse i den tidligere VSL 5 10, stk. 6's forstand, nu VSL 5 10 B, stk. 1. Det følger nemlig af afgørelsen SKM 2015.772 SR, at en sådan hæftelse på grund af deltagelse i et I/S, K/S eller P/S ikke er nogen sikkerhedsstillelse som sådan i relation til førnævnte bestemmelser, selv om den pågældende selskabsdeltager hæfter med alt det, man ejer og har.

For det fjerde følger det af praksis, at udlån fra en deltager i en skattetransparent enhed til den skattetransparente enhed ikke er en privat hævning. Dette følger af afgørelsen SKM 2014.764 SR. Der var her tale om en partnerejet virksomhed, hvor man i spørgsmål 2 stillede følgende spørgsmål:

"Kan Skatterådet bekræfte, at efterfølgende udlån fra en partners virksomhedsordning til spørgerens partnerse/skab ikke skal anses for at være en privat hævning i den enkelte partners virksomhedsordning. "

Det pågældende spørgsmål blev besvaret med et "ja". Det pågældende udlån skulle etableres for at få en mere fleksibel struktur, sådan at man havde udlån frem for regulering over kapitalkontiene. De pågældende udlån skulle bruges til den løbende drift, og når der skulle ske partnerudtræden af virksomheden.

SKAT og Skatterådet anfører, at der efter det oplyste er tale om lån begrundet i, at der er behov for yderligere driftsfinansiering i partnerselskabet som netop beskrevet. Det er herefter SKATs opfattelse, at når lånene etableres efter fælles aftaler som driftsfinansiering i partnerselskabet, er lånet erhvervsmæssigt. Der blev endvidere i svar til spørgsmål 2 henvist til svaret til spørgsmål 1. I svaret til spørgsmål 1 fremhæver SKAT bl.a., at efter det oplyste ville alternativet have været en ekstern lånefinansiering i partnerselskabet. Det er SKATs opfattelse, at der er tale om et erhvervsmæssigt udlån, uanset at lånet anses for ydet til de øvrige deltagere i partnerselskabet, da det må lægges til grund, at det er erhvervsmæssigt begrundet i partnerselskabets forhold.

Det følger af denne afgørelse, at sådanne udlån på mellemregninger begrundet i den skattetransparente enheds driftsmæssige forhold er erhvervsmæssigt begrundet.

I nærværende sag fremgår det, at man netop begrænser den kassekredit, der oprindeligt blev etableret på 1,5 mio. kr. Havde man ikke lavet den pågældende mellemregning, ville kassekreditten være overskredet væsentligt.

Det gøres gældende, at pågældende overførsler har dette afsæt, og at de derfor er driftsmæssigt begrundede i overensstemmelse med afgørelsen SKM 2014.764 SR.

For det femte kan SKATs begrundelse ikke "bære" resultatet. SKAT anfører i deres afgørelse, side 16, 4. afsnit, at der ved bedømmelsen af, om der foreligger en erhvervsmæssig begrundelse, skal være påvist en aktivitetsmæssig tilknytning mellem långiver og låntager samt en erhvervsmæssig forbindelse mellem virksomhederne, såfremt mellemværendet ikke skal anses for en hævning fra virksomhedens formue. Det pågældende citat er direkte i strid med SKM 2014.764 SR og er "ny praksis" ved etablering af en mellemregning mellem en interessent og et interessentskab. SKAT anfører på samme side i 6. afsnit, at situationen ikke er sammenlignelig med SKM 2014.764 SR — dette er en misforståelse. De mellemregninger, der etableres i den pågældende sag er ikke blot mellemregninger på grund af overgang fra I/S til P/S, men også kapitalbehov i forbindelse med ud- og indtræden af partnere samt finansiering af den løbende drift, jf. de anførte elementer herfra.

SKAT anfører endvidere på side 17, 4. afsnit, at man finder det usandsynligt, at en part ved deltagelse i drift og ejerskab af en virksomhed drevet i interessentskabsform mellem uafhængige parter, vil stille en tilsvarende kreditfacilitet til rådighed for interessentskab og i det hele taget tilbyde en tilsvarende finansiering af interessentskabets drift på et aftalegrundlag med manglende skriftlighed på markedsmæssige aftalevilkår.

Dette er ikke korrekt. SKAT overser herved, at man i et interessentskab hæfter solidarisk. Hvis et interessentskab har en negativ udvikling økonomisk set, vil man enten lukke interessentskabet ned eller sikre den nødvendige likviditet. Hvis en af interessenterne har den nødvendige likviditet, vil vedkommende utvivlsomt have en interesse i at afdække interessentskabets likviditetsbehov frem for at se passivt til og betale en kæmperente. Hvis denne interessent er den eneste, der har "noget at hæfte med", vil man også imellem uafhængige parter utvivlsomt finansiere interessentskabets drift. Om dette er nedfældet i en aftale eller ej, er underordnet — en almindelig mellemregning, også mellem uafhængige parter, er et udlån med en tilbagebetalingsforpligtelse. Hvordan overskuddet i et interessentskab efterfølgende fordeles, og hvordan et sådant udlån vederlægges, kan enten aftales på forhånd eller aftales, når overskuddet fordeles. At der ikke foreligger en skriftlig låneaftale, er praktisk set hovedreglen.

Det gøres således gældende, at de argumenter, som SKAT har fremført til støtte for det pågældende resultat ikke kan "bære" resultatet.

Det gøres derfor sammenfattende gældende, at den pågældende mellemregning mellem A og G1-I/S har den nødvendige og tilstrækkelige forretningsmæssige begrundelse og derfor ikke er nogen hævning i virksomhedsskatteordningen. "

Den 21. december 2016 er klagerens repræsentant fremkommet med følgende bemærkninger til SKATs udtalelse:

"(…)

Som bilag 3 vedlægges sameje- og driftsinteressentskabskontrakt om det pågældende fællesskab.

Af den pågældende aftale følger det af punkt 12, hvordan regnskab

m.v. skal håndteres. I punkt 12.5 er det bl.a. angivet, at overskud skal i mangel af anden aftale forblive indestående i interessentskabet til finansiering af den løbende drift. Hverken i punkt 12.5 eller i punkt 12 i øvrigt er der omtalt noget om, hvordan en sådan overskudsandel skal forrentes. Med andre ord vil en finansiering af interessentskabet via en eller begge interessenter ikke skulle vederlægges.

I SKATs udtalelse af den 18. august 2016 er der anført det gentagne gange, at der ikke sker vederlæggelse for den finansiering, der principielt sker fra As side i forhold til G1-I/S. Baggrunden for, at der ikke sker vedlæggelse er, at parterne ikke har aftalt dette.

Som bilag 4 vedlægges kopi af kassekreditkontrakt for G1-I/S etableret i F1-bank. Det fremgår heraf, at debitorrenten er 5,25 %. Som bilag 5 og 6 vedlægges alskyldserklæring med beløbsbegrænsning, hvoraf det fremgår, at A indestår for 375.000 kr. for kassekreditten, mens IK indestår for 1.125.000 kr., altså en hæftelse i forhold til ejerandele.

Det følger af bilag 4, at kreditfaciliteten er bekostelig.

Det anførte skal sammenholdes med, at A ikke får nogen forrentning af sine midler. Tværtimod betales der en negativ rente for indeståender. Et udlån til f.eks. et interessentskab uden særskilt vederlæggelse er derfor også forretningsmæssig for A, da man herved sparer en negativ rente. Det er endvidere forretningsmæssigt for I/S'et, da der hermed spares en lånerente. Det gøres gældende, at en sådan aftale i "dagens marked" er på armslængdevilkår.

Jeg skal ellers henholde mig til de bemærkninger, jeg har angivet i min klageskrivelse. "

Klagerens repræsentant er fremkommet med følgende bemærkninger tit referatet af mødet med Skatteankestyrelsens sagsbehandler:

"(…)

Som konstateret i sagen og på telefonmødet var der ikke nogen form for fast "afdragsordning" på den likviditet, der blev flyttet fra A til G1-I/S. Dette har afsæt i navnlig tre forhold for interessentskabet. For det første er A interessent i interessentskabet og har derfor en interesse i at understøtte denne bedst muligt. Som ansvarlig deltager i et interessentskab vil man gerne, at interessentskabet har de bedst mulige driftsforhold konkret ved at understøtte med likviditet. For det andet havde G1-I/S ingen likviditet ved opstartsfasen. Beløbet blev overført for at have den nødvendige buffer. Navnlig A har drevet virksomhed i så mange år, at han ved, hvad likviditetsmangel har af konsekvenser for en virksomhed. Det overførte beløb blev derfor brugt som buffer for driftskapitalen. Endelig for det tredje havde man ikke det nødvendige overblik over likviditetsbehovet i G1-I/S. Minkbranchen og produktionen af mink sker til et marked, der er særdeles udsvingende. Der er meget kraftige udsving på priserne, også fra år til år, hvilket gør, at en fremtidig udvikling kan være udfordrende at planlægge. For at undgå at komme i pressede situationer blev det nødvendige likviditetsberedskab således stående i G1-I/S. At der konkret er en overskudslikviditet viser bare, at man efterfølgende kan konstatere, at driften med G1-I/S rent faktisk er gået godt. Denne rettidighed med de likviditetsmæssige forhold har også efterfølgende vist sig at være ret afgørende. Markedet for mink er presset og er i dag på et bundniveau, hvor det er vanskeligt at tjene overskudslikviditet.

Det var A, der tidligere havde ejet minkproduktionen personligt. Uanset ejerforholdene omkring G1-I/S var det derfor ham, der havde erfaringen og overblikket over driften. De beslutninger, der træffes omkring driften blev naturligvis diskuteret mellem de to interessenter, men der blev ikke udfærdiget skriftlige referater eller andet. Den faktiske ageren er i overensstemmelse med det, som parterne rent faktisk har aftalt. I en sådan situation har man derfor ikke fundet det fornødent at udarbejde skriftlige aftaler.

Imellem A og G1-I/S har der været samhandel. A har forpagtet de arealer, som udgør en del af interessentskabet. Den halm, som A har produceret på de arealer, han har drevet, har man solgt til G1-I/S til brug for minkfarmen. Endvidere har man kørt gylle ud fra minkfarmen på As arealer, altså aftaget en ydelse den anden vej. Der er har derfor løbende gennem årene været kontraktmæssige relationer omkring samhandel "begge veje" mellem A og G1-I/S.

Ud over at der er tale om et interessentskab med personligt ansvar har der altså været et konkret samhandelssetup, som gør interessen for begge virksomheders forgodtbefindende endnu større.

På telefonmødet den 6. september 2018 blev det endelig drøftet, om medinteressenten, IK, havde bidraget til udlån med likviditet. Som anført i referatet, side 3, 3. sidste afsnit, er dette ikke tilfældet."

Klagerens repræsentant har haft følgende bemærkninger til sagsfremstillingen

"(…)

Det bemærkes indledningsvis, at jeg ikke har bemærkninger til sagsfremstillingen.

Skatteankestyrelsens forslag til afgørelse kan som nævnt indledningsvis ikke tiltrædes. På side 11, nederst, i sagsfremstilling og forslag til afgørelse er det anført, at man vil gennemføre en hævning i virksomhedsskatteordningen, hvis formålet med en disposition primært er at tilgodese private interesser. Dette synes at være i tråd med både forarbejderne og Højesterets dom, SKM 2013.505 H. Det er imidlertid ikke en sådan situation, som der foreligger.

I Skatteankestyrelsens forslag til afgørelse, side 14, er der i de første 4 afsnit henvist til 4 forskellige afgørelser. Alle disse afgørelser vedrører overdragelser af en virksomhed med sælgerfinansiering.

Det er ikke en sådan sag, der foreligger i denne sag. Som det fremgår af sagsfremstillingen, side 3, øverst, er der tale om overførsler fra A til G1-I/S i form af kontantoverførsler. Sigtet med overførslerne var at sikre den driftsmæssige likviditet i driften af G1-I/S.

Såvel SKATs som Skatteankestyrelsens forslag til afgørelse er enige i, at 25 % af overførslerne svarende til As 25 % ejerandel ikke er en reel overførsel, men kan rummes i As virksomhedsskatteordning. Spørgsmålet er imidlertid, om de øvrige 75 % ikke er en virksomhedsrelateret overførsel, men derimod har afsæt i private motiver og derfor er en hævning i virksomhedsskatteordningen. Der forelig- ger alene en enkelt afgørelse, der vedrører dette område — en afgørelse, som Skatteankestyrelsens udkast til afgørelse ikke henviser til. Afgørelsen er offentliggjort som SKM 2014.764 SR. Der er her tale om en virksomhed, der bliver omdannet til et P/S. I forbindelse med overgangen til P/S får hver ejer en ejerandel. Konkret var der tale om 25 partnere.

Det var mellem parterne aftale, at man skulle understøtte likviditeten i den pågældende virksomhed ved at være forpligtet til at låne et beløb ud til P/S'et. Det var ikke alle partnere, der udlånte samme beløb. Partnere under optrapning havde ikke samme byrde de første år. Der var heller ingen øvre grænse for, hvor meget man principielt kunne lade stå i P/S'et og dermed udlåne til P/S'et. Det fremgår af sagsfrem- stillingen i den pågældende sag, at de udlånte beløb er meget forskellige, men ejerandelene naturligvis er ens. Ældre partnere, der har en god likviditet, kan låne store beløb ud for at understøtte virksomhedens drift, mens nye partnere kan nøjes med et mindre beløb. Lånene bliver alle ydet på sædvanlige forretningsmæssige betingede markedsvilkår.

Rent faktuelt svarer SKM 2014.764 SR til den foreliggende sag, blot med den forskel at der her alene er to partnere. Det ændrer imidlertid ikke ved, at man godt kan have forskellige udlån til den transparente virksomhed, i vores sag et I/S, i SKM 2014.764 SR et P/S.

I sagen blev der stillet følgende spørgsmål:

"Kan Skatterådet bekræfte, at efterfølgende udlån fra en parters virksomhedsordning til spørgerens partnerselskab ikke skal anses at være en privat hævning i den enkelte partners virksomhedsordning?"

Hertil bemærker SKAT og Skatterådet:

"Efter det oplyste er der tale om lån begrundet i, at der er behov for yderligere driftsfinansiering i partnerselskabet. Jf. begrundelsen i spørgsmål 1 er det SKATs opfattelse, at når lånet er etableret efterfælles aftale, og som driftsfinansiering i partnerselskabet, at lånet kan anses for erhvervsmæssigt, og dermed indgå som et aktiv i virksomhedsskatteordningen."

Det pågældende spørgsmål blev derfor besvaret med et "ja".

Den foreliggende situation er parallel med SKM 2014.764 SR. A har her som den ene partner over- ført beløb til interessentskabet, fordi man havde et driftsmæssigt behov.

Såvel SKATs som Skatteankestyrelsens udkast til afgørelse synes herefter at forudsætte, at man straks, man får en positiv kassekredit, skal tilbagebetale på den mellemregning, der er etableret, og at der pr. definition ikke kan foreligge nogen driftsmæssig begrundelse at lade pengene stå i interessentskabet.

Dette synspunkt kan ikke tiltræde og er forkert. A er interessent og hæfter dermed solidarisk for interessentskabets forpligtelser. A har derfor ikke bare et kortsigtet, men navnlig en langsigtet interesse i, at det driftsmæssige og likviditetsmæssige setup omkring G1-I/S nu også engang er til stede. Der er derfor ikke noget specielt i, at man lader indskudte midler stå for at have den fornødne ballast. Man må i den forbindelse have for øje, at G1-I/S rent faktisk drifter virksomhed med mink- produktion — en branche, der er udsat for særdeles store udsving, og hvor likviditetsbehovet kan være vanskeligt at forudsige.

Det gøres derfor gældende, at når man er deltager i et interessentskab, vil man have en interesse i at sikre interessentskabets likviditet — uanset ejerandel og uanset hvem medinteressenterne er — man hæfter jo solidarisk for enhver forpligtet.

Når der i forslag til afgørelse, side 13, øverst, anføres, at "Landsskatteretten finder på baggrund af ovenstående praksis omtalt ovenfor, at klageren ikke overfor en uafhængig tredjepart vil acceptere at indgå en tilsvarende aftale", kan dette ikke tiltræde. Dette er en misforståelse af, hvordan man driver virksomhed i interessentskabsform.

Skatteankestyrelsens forslag til afgørelse anfører herefter, at der vægtet tre forhold, nemlig: "At lånet er ydet uden nogen form for skriftlig aftale, at lånet ikke er af midlertidig karakter, og at lånet ikke ville have fundet sted overfor en uafhængig tredjepart."

Alle tre ting bestrides.

I den fremlagte interessentskabskontrakt, punkt 12.3, er der anført "ingen part er forpligtet til at foretage hævning aconto".

Det er endvidere i punkt 12.5 anført følgende:

"Overskud — med fradrag i de i punkt 12.5 nævnte acontohævninger — skal i mangel af enighed om andet forblive indestående i interessentskabet til finansiering af den løbende drift. Hvis interessentskabet har et likviditetsindestående pr. 1. juni i et givent år på 3 mio. kr., gælder det dog, at hver part kan kræve, at årets restoverskud udloddes senest 4 uger efter, at årets driftsregnskab foreligger godkendt. For IK gælder det dig, at A kan kræve, at sådanne udlejninger anvendes til ekstraordinært afdrag på den realkreditgæld, IK har optaget i forbindelse med køb af sin andel af ejendommen."

Det er således interessentskabskontrakten forudsat, at interessenterne naturligvis kan lade penge stå i interessentskabet til finansiering af interessentskabet, og at man har fokus på, at man har det nødvendige finansieringssetup, også på lang sigt. Når det derfor anføres, at der ikke er nogen form for skriftlig aftale om lånet, er dette ikke korrekt. Dette kan udledes at interessentskabskontraktens punkt 12.3 og 12.5.

Det er korrekt, at der ikke er udarbejdet et gældsbrev som sådan for lånebeløbet. Dette vil også være usædvanligt, når der blot er tale om en mellemregning mellem to virksomheder.

For det andet blev der henvist til, at lånet ikke er af midlertidig karakter. Lånets løbetid hænger sammen med det behov, som interessenterne vurderer G1-I/S har. At lånet har stået der i en længere periode og ikke blot midlertidigt, hænger sammen med, at det var parternes vurdering, at der var behov for denne længerevarende finansiering. Dette forhold medfører i sig selskab ikke, at der er tale om noget usædvanligt forhold. Samme forhold gjorde sig jo gældende i SKM 2014.764 SR — her var der også tale om et stående lån, der stod år efter år, uden at man i bund og grund tog stilling til, om partnerselskabet havde brug for pengene.

Konkret fik G1-I/S udfordringer 6 måneder efter opstart, da minkprisen her blev halveret på auktion. Endvidere have man solgt 3.200 avlsdyr til en nystartet minkfarm på Y3-by. Der var betalt 50 % inden levering. Straks efter levering bevægede Y4-land sig ind i Y3-by med den følge, at man ikke fik den reste- rende betaling inden 1 år efter. Begge forhold viser, hvor sensitiv tingene er, hvilket understøtter, at der er behov for ekstra likviditet ved drift af minkproduktionen.

Endelig henviser Skatteankestyrelsen til, at man ikke ville have gjort det over for en uafhængig tredje- part. Dette bestrides. Netop denne solidariske hæftelse, der i et interessentskab, og som f.eks. ikke er i et P/S, medfører, at man har en personlig, direkte og konkret interesse i, at finansieringssetuppet altid er på plads for interessentskabet. Man ville også have lavet den pågældende finansiering, selv om der var tale om en uafhængig part, der var interessent.

Der er derfor ikke grundlag for at statuere, at de pågældende overførsler af beløb har nogen form for privat karakter, og de er derfor ikke nogen hævning i virksomhedsskatteordningen.

Jeg afventer Skatteankestyrelsen berammelse af et retsmøde som anført i indledningen på dette brev."

Landsskatterettens afgørelse

Det følger af virksomhedsskattelovens § 1 og bestemmelsens forarbejder, at samtlige erhvervsmæssige aktiver i virksomheden skal medtages i virksomhedsordningen, og at ikke-erhvervsmæssige aktiver ikke kan medtages.

I virksomhedsskattelovens § 5 er der fastsat nærmere regler vedrørende hæverækkefølgen i tilfælde, hvor der sker overførsel af værdier fra virksomheden til den skattepligtige. Det følger af skatteministerens svar, i forbindelse med vedtagelse af virksomhedsskattelovens § 11 om rentekorrektion, at:

"Da virksomheden ikke er et selvstændigt retssubjekt, kan der ikke fra virksomheden ydes lån, når dette ikke har erhvervsmæssig karakter. Hvis den skattepligtige finansierer privat långivning ved at hæve beløb i virksomheden, sker hævningen efter prioriteringsorden i § 5. Virksomhed kan dog godt give kredit til personer, som har en erhvervsmæssig tilknytning til virksomheden f.eks. varedebitorer. Endvidere kan virksomheden placere ledig kapital som bankindskud, i obligationer mv."

Den opsparede virksomhedsindkomst i virksomhedsordningen er alene undergivet en foreløbig beskatning, indtil der sker en hævning til et privat formål, jf. virksomhedsskattelovens § 10. Klageren kan således ikke disponere over den opsparede indkomst, hvis formålet primært tilgodeser hans private interesser, uden at beløbet må anses for hævet i virksomhedsordningen. Anvendes midler i virksomhedsordningen til sådanne udlån, vil et beløb svarende til udlånet blive anset for en hævning i rækkefølgen efter virksomhedsskattelovens § 5.

I SKM2013.505.HR fandt Højesteret, at et udlån fra virksomhedsordningen til eget selskab ikke var et erhvervsmæssigt lån. Der var her tale om udlån fra en lægevirksomhed i virksomhedsordningen til ejerens selskab. Selskabet var en investeringsvirksomhed. Udlånet blev på denne baggrund anset for privat långivning, idet lånet ikke havde erhvervsmæssig karakter.

I SKM2018.652.LSR, fandt Landsskatteretten, at 2 mellemregninger, der var placeret i virksomhedsordningen i forbindelse med deloverdragelse af en virksomhed, ikke var erhvervsmæssigt begrundet, og derfor skulle anses for hævet i hæverækkefølgen. Der blev lagt vægt på, at der ikke var aftalt rentetilskrivning, en afdragsplan eller i øvrigt stillet sikkerhed. Herudover blev det vurderet, at klageren ikke overfor en uafhængig 3. part ville have ydet en tilsvarende finansiering.

I SKM2015.728.LSR fandt Landsskatteretten, at en fordring, der opstod ved delsalg af næringsbeskattede ejendomme til den pågældendes søn, ikke kunne blive i sælgerens virksomhedsordning. Der var her tale om en 100 % sælgerfinansiering på anfordringsvilkår med og uden panteret. Der blev i vurderingen lagt vægt på, at finansieringen ikke kunne anses for erhvervsmæssig, idet udlånet var ydet for at tilgodese skatteyderens private interesser. Det blev vurderet, at en lignende sælgerfinansiering ikke ville være sædvanlig overfor uafhængig 3. part.

I SKM2017.545.LSR kom Landsskatteretten frem til, at en sælgerfinansiering i form af et ejerpantebrev vedrørende et salg af en landbrugsejendom til sønnen ud fra en konkret vurdering måtte anses for et erhvervsmæssigt aktiv, som skulle indgå i sælgerens fortsatte virksomhedsordning. Der blev ved vurderingen lagt vægt på, at der i ejendomshandler mellem ikke interesseforbundne parter ligeledes inddrages sælgerfinansiering i form af sælgerpantebreve, at finansieringen med sælgerpantebrevet konkret kun udgjorde 20 % af den samlede overdragelsessum, og at der på forhånd var aftalt afdrag og renter.

Der henvises endvidere til en ikke offentliggjort SKM-afgørelse fra Landsskatteretten med sagsnummer 14-4169601. Her lagde Landsskatteretten i sin vurdering vægt på, at klagerens disponeringer og valg, hen over en periode, medførte, at et tilgodehavende med et selskab overvejende var foretaget for at tilgodese private interesser og derfor skulle hæves ud af virksomhedsordningen. Der var ikke tale om en midlertidig kredit.

Klageren har fra sin virksomhed under virksomhedsordningen overført tre større beløb til interessentskabet i indkomstårene 2013/2014 på grund af likviditetsproblemer i I/S, som er bogført på en mellemregningskonto. Klagerens medinteressent og stedsøn ejer 75% af interessentskabet og klageren ejer selv 25%.

Landsskatteretten er enig med SKAT i, at indskuddet i I/S svarende til klagerens 25% ejerandel i I/S foretages inden for virksomhedsordningens samlede økonomi og derfor ikke anses for overført til privatøkonomien.

Som interessentskabsdeltager kan der være en forretningsmæssig begrundelse og interesse i, at interessentskabet ikke overskrider kassekredittens ramme, da denne fungerer som interessentskabets driftsfinansiering, og klageren hæfter solidarisk med medinteressenten uanset ejerfordelingen. På overførselstidspunkterne er kassekreditten i I/S negativ, men i marts, april, maj og juni måned 2014 er kassekreditten positiv og udvikler sig positivt. I maj måned udgør kassekreditten et plus på ca. 2,5 mio. kr. og med en trækningsret på kassekreditten på 1,5 mio. kr. er der mulighed for et træk på ca. 4 mio. kr. i I/S. På trods af dette, sker der i perioden april, maj og juni ingen tilbagebetaling af mellemregningen til klagerens virksomhed under virksomhedsordningen, og der foreligger under hele forløbet ingen aftaler om afvikling mv. af klagerens udlån.

Landsskatteretten finder på baggrund af ovenstående, og ud fra en samlet og konkret vurdering, at udlånet, svarende til de 75% af mellemregningen, ikke kan anses for et erhvervsmæssigt aktiv i virksomhedsordningen. Der er lagt vægt på, at lånet er ydet uden skriftlig aftale, at lånet ikke er af midlertidig karakter, og at lånet ikke ville have fundet sted overfor en uafhængig 3. part, på den i sagen gennemførte måde. Klagerens disponeringer og valg i perioden anses derfor overvejende begrundet i private interesser i forhold til stedsønnen, og kan ikke placeres i virksomhedsordningen, hvorfor udlånet anses for hævet efter virksomhedsskattelovens § 5 i indkomståret 2014. Der er ikke fremlagt oplysninger om, at mellemregningen er betalt tilbage i nær tidsmæssig tilknytning til det omhandlende indkomstår.

Repræsentantens henvisning til SKM2014.764.SR kan ikke føre til en anden vurdering. Der var her tale om erhvervsmæssig begrundede indbetalinger til, partnerselskab med aftaler på markedsvilkår.

Landsskatteretten stadfæster SKATs afgørelse."

Der er på sagsøgers initiativ indhentet udtalelser fra landbrugskonsulentvirksomhederne G3-I/S og G4-I/S om driftsformer og anvendelsen af mellemregninger i landbrugsvirksomheder.

Forklaringer

A og IK har afgivet forklaring.

A har forklaret, at han er uddannet landmand og har overtaget en ejendom fra sin far og har drevet minkavl i over 50 år, fra han var ganske ung. Han købte minkskind og sparede op og fik efterhånden en større bedrift. Da hans egne børn ikke kunne overtage virksomheden aftalte han at stedsønnen, IK, skulle træde ind. Han ville selv gerne fortsat være med i virksomheden, der jo var hans livsværk. Det gik rigtig godt med IK som kompagnon, da han først var kommet ind i det. Han selv driver fortsat planteavl, men er ophørt med minkavl. De bruger begge de samme bygninger og maskiner. I/S’et kan leje maskiner af hans virksomhed, men det har ikke været skarpt adskilt. Han har selv drevet virksomheden så længe, at han fortsatte med at tage sig af bogholderiet, hvilket forklarer de mange mellemregninger. Der er til stadighed et stort behov for likviditet i en minkfarm, det gælder året rundt. Han overførte penge fra landbruget til minkfarmen da der var behov for det, men han havde selv fuld kontrol over det. De har altid holdt hinanden orienteret om de økonomiske transaktioner i virksomheden. Da der kun var firefem pelsauktioner årligt, måtte man løbende følge likviditeten tæt. Der var også stærkt svingende priser på skind.

Der opstod en konkret vanskelig situation i 2014, hvor der en overgang var risiko for, at et beløb på knap 3 millioner kr. for mink, der allerede var leveret til en køber i Y5-land, ikke ville blive betalt på grund af den opståede krise vedrørende Y3-by. Det endte dog med, at de fik pengene, men han var i en periode meget bekymret for, om de ville blive betalt. Han har fået en beskeden forrentning af penge, han har haft til gode hos G5-virksomhed. De var kun fokuserede på at få driften til at køre, og oprettede først nye konti efterhånden som behovet opstod. Det ville han også have gjort, hvis det ikke havde være hans stedsøn, der havde overtaget. Han ville også kunne have haft et lige så tillidsfuldt samarbejde med tidligere medarbejdere, da samarbejdet i hans branche under alle omstændigheder er baseret på tillid. Han overførte så meget, som der skulle til for at holde virksomheden i gang. Han accepterede, at der var en vis renteudgift. Han havde fuld sikkerhed for sine penge, og IK ville ikke have kunnet låne et større beløb på det tidspunkt. Der blev kun tilbageført 500.000 kr., da det vigtigste var, at der var likviditet i begge virksomheder. Lejen for boligen skulle være den lavest mulige, da han selv fortsat skulle tage sig af eventuelle pludseligt opståede problemer. Det var fordi han blev boende på gården, mens IK boede 2½ km væk. Han har betalt både erhvervsmæssige udgifter og private udgifter med sin kassekredit, og derfor kan der være efterreguleringer i regnskaberne. Han så en fordel i at låne penge til virksomheden, da han ikke kunne få sine penge forrentet i banken.

IK har forklaret, at han er uddannet som mekaniker og arbejdede som sådan i 20 år. Han er ikke uddannet landmand, men fik overraskende tilbud om at indtræde i sin stedfars virksomhed. Det gik godt, da han var kommet ind i arbejdet. De aftalte I/S formen, da han ikke havde mulighed for at betale for hele virksomheden. Hans arbejde var at tage sig af minkene, da han gerne ville arbejde med dyrene, men ikke det almindelige landbrug. Det økonomiske styrede hans stedfar, da han selv først ville sætte sig ind i arbejdet med dyrene. Det andet måtte så komme senere. De drøftede de løbende økonomiske behov i virksomheden hver dag. De overførsler, der er sket til minkvirksomhedens konto, var også nogle de drøftede, når der var anledning til det. Der var behov for en kassekredit, da der på den ene side var et løbende likviditetsbehov, men på den anden side var meget svingende indtægter på grund af svingende prisudvikling på minkskind. Det er rigtigt, at de i 2014 var i en stor risiko på grund af et salg til en kunde i Y5-land, hvor pengene ikke umiddelbart blev betalt. Han havde ikke nogen midler af betydning, da han indtrådte i samarbejdet. Han undersøgte ikke dengang lånemuligheder, men gik ud fra, at han ikke kunne låne noget større beløb. Han husker ikke, at de drøftede, om en kassekredit på 1, 5 millioner var stor nok. Han regnede med, at det nok skulle gå godt. Hans stedfar sørgede for, at der blev tilført det, der skulle. Han var selvfølgelig opmærksom på risikoen, men var ikke alvorligt bekymret.

Retsgrundlaget

Af dagældende lov om virksomhedsbeskatning af selvstændige erhvervsdrivende, lovbekendtgørelse nr. 1114 af 18. september 2013, fremgår bl.a.:

"§ 1. Skattepligtige personer, der driver selvstændig erhvervsvirksomhed, kan anvende virksomhedsordningen efter reglerne i dette afsnit på indkomst fra virksomheden. ….

§ 2. Det er en betingelse for at anvende virksomhedsordningen, at den skattepligtige udarbejder et selvstændigt regnskab for virksomheden, som opfylder bogføringslovens krav. Bogføringen skal tilrettelægges således, at der regnskabsmæssigt sker en opdeling af den skattepligtiges samlede økonomi i en virksomhedsøkonomi (virksomhedsskatteordningen) og en privat økonomi.

….

Stk. 3. Driver den skattepligtige flere virksomheder, behandles samtlige virksomheder som én virksomhed ved anvendelsen af virksomhedsordningen.

§ 5. Overførsel af værdier fra virksomheden til den skattepligtige anses for foretaget i nedennævnte rækkefølge:

…

4) Opsparet overskud.

5) Indestående på indskudskonto.

Stk. 2. Ved overførsel af værdier fra virksomheden til den skattepligtige ud over de i stk. 1 nævnte anvendes § 11.

Af de almindelige bemærkninger til lovforslaget ved virksomhedsskatteordningens indførelse fremgår bl.a., jf. lovforslag nr. 107, FT 1985-1986, Tillæg A, bind II, sp. 2611-2614:

"2. Forslaget går ud på, at der skal gennemføres en særlig virksomhedsordning for selvstændige erhvervsdrivende. Efter virksomhedsordningen skal den selvstændige erhvervsdrivende regnskabsmæssigt adskille virksomhed og privatøkonomi. Der skal derfor foretages en særskilt opgørelse af virksomhedsindkomsten, der beskattes efter de særlige regler i forslaget. Indtægter og udgifter i privatøkonomien beskattes efter reglerne i personskatteloven.

….

3.

….

Gennem virksomhedsordningen tilnærmes beskatningen af virksomheder, der drives personligt, således til beskatningen af selskaber.

….

5. Da den skattepligtige almindelige indkomst behandles forskelligt under virksomhedsordningen og uden for, er det en forudsætning for at anvende ordningen, at der udarbejdes et særskilt regnskab for virksomheden. Virksomhedens økonomi skal regnskabsmæssigt være adskilt fra den skattepligtiges private økonomi.

…."

Af bemærkningerne til lovforslagets § 11 fremgår bl.a., jf. sp. 2634 sammesteds:

"Virksomheden kan ikke "yde" lån til den skattepligtiges ægtefælle eller til nært beslægtede. Virksomheden er ikke et selvstændigt retssubjekt. Et eventuelt lån vil derfor anses for ydet af den skattepligtige. Hvis den skattepligtige finansierer långivningen ved at hæve beløb i virksomheden, sker hævningen i den sædvanlige prioriteringsorden efter § 5."

Dette er yderligere uddybet i skatteministerens svar på skatteudvalgets spørgsmål 89, hvoraf bl.a. fremgår:

"….

Hvis den skattepligtige finansierer privat långivning ved at hæve beløb i virksomheden, sker hævningen efter prioriteringsordnen i § 5."

Ved lov nr. 992 af 16. september 2014 foretoges en række ændringer i bl.a. virksomhedsskatteloven, herunder i § 10 og 11.

§ 10 stk. 6 og 7 fik herefter følgende ordlyd:

"Stk. 6. Stilles aktiver, der indgår i virksomhedsskatteordningen, til sikkerhed for gæld, der ikke indgår i virksomhedsskatteordningen, anses et beløb svarende til sikkerhedens størrelse for overført til den skattepligtige.

Stk. 7. Stk. 6 finder ikke anvendelse, hvis sikkerhedsstillelsen er foretaget som led i en sædvanlig forretningsmæssig disposition."

Af bemærkningerne til lovforslaget, LFF 200 af 11. juni 2014, fremgår bl.a.:

"Formålet med lovforslaget er at sikre, at selvstændige, der anvender virksomhedsordningen, ikke kan udnytte ordningen utilsigtet i strid med den oprindelige hensigt. Lovforslaget sikrer, at selvstændige ikke kan indskyde privat gæld med henblik på at afdrage herpå med lavt beskattede midler, hvis indskudskontoen er negativ. Det vil desuden heller ikke være muligt at stille aktiver i virksomhedsordningen til sikkerhed for bl.a. privat gæld."

Af skatteministerens svar på spørgsmål 38 fra Folketingets skatteudvalg fremgår bl.a.:

"Med hensyn til spørgsmålet om sikkerhedsstillelse i forbindelse med generationsskifte som følge af långivning til familiemedlemmer bemærkes, at lovforslaget ikke indebærer skattemæssige konsekvenser, hvis aktiver i virksomhedsordningen stilles til sikkerhed for lån til virksomheden- herunder i forbindelse med generationsskifte. Hvis lånet derimod ydes til et familiemedlem med sikkerhed i aktiver i virksomhedsordningen, må det som udgangspunkt formodes, at sikkerhedsstillelsen ikke vil være foretaget som led i sædvanlig forretningsmæssig disposition".

Anbringender

A har i påstandsdokument af 11. marts 2022 anført følgende:

"…

Til støtte for den nedlagte påstand gøres overordnet gældende, at de overførte beløb fra sagsøger til G1-I/S både generelt og konkret er erhvervsmæssige begrundet, og derfor ikke er en hævning i sagsøgers virksomhedsordning.

Det bemærkes indledningsvist, at det ifølge sagsøgte er sagsøger, der har bevisbyrden for, at mellemregningen er erhvervsmæssig. Sagsøgte har placeret bevisbyrden hos sagsøger alene med henvisning til, at der i sagen er ydet lån mellem interesseforbundne parter uden markedsrente. Sagsøger bestrider, at sagsøgeren i en situation som den foreliggende har bevisbyrden for, at lånet er erhvervsmæssigt. Sagens faktum, som de følgende fem anbringender er baseret på, sandsynliggør og dokumenterer, at lånet er erhvervsmæssigt. Det må derfor være sagsøgte, som har bevisbyrden for, at der er tale om privat långivning. Denne bevisbyrde har sagsøgte har ikke løftet.

For det første har G1-I/S et finansierings- og likviditetsbehov i forbindelse med opstarten. Sagsøger og IK hæfter solidarisk for interessentskabets gæld. Yderligere lån hos banken vil blot medføre yderligere hæftelser. Den enkelte interessent har derfor en forretningsmæssig interesse i at udlåne midler til det interessentskab, han er en del af, når han er medinteressent med solidarisk hæftelse. Det gøres således gældende, at en interessent ud fra en generel synsvinkel har en forretningsmæssig begrundet interesse i at foretage udlån til det interessentskab, han er en del af, og at udlånet fra sagsøger derfor er erhvervsmæssigt.

For det andet gøres det gældende, at transaktionen konkret er forretningsmæssig funderet for sagsøger og G1-I/S. Som det fremgår af kassekreditkontrakten …, koster den pågældende kreditfacilitet 5,25 % i rente. Modsat oppebærer sagsøger en rente på 0, jf. sagsøgers kontoudtog for perioden … . For at optimere sagsøgers og interessentskabets forhold vil et udlån fra sagsøger til G1-I/S være forretningsmæssigt funderet for både sagsøger og G1-I/S.

For det tredje følger det af praksis, at udlån fra en deltager i en transparent enhed - I/S, K/S eller P/S - til den transparente enhed ikke er en privat disposition der udgør en hævning, jf. SKM 2014.764 SR … . De afgørelser, som der ellers er berørt i Landsskatterettens afgørelse side 14 … vedrører ikke en situation som den foreliggende. Der foreligger ikke yderligere praksis, hvor udlån fra en interessent til et interessentskab i sig selv udløser en hævning, når der i øvrigt er en erhvervsmæssig relation mellem de to deltagere, jf. også byrettens kendelse om henvisning af nærværende sag til landsretten i første instans … .

For det fjerde gøres det gældende, at der af beslægtede områder inden for skattelovgivningen sker en særbehandling af interessentskaber. Dette gælder for eksempel den afledte konsekvens en solidarisk hæftelse nu engang har. Er man deltager i et interessentskab, hæfter man solidarisk for de forpligtelser, der er. I forbindelse med indførelsen af L 200 fra juni 2014 blev virksomhedsskattelovens § 10, stk. 6, nu § 4 b, stk. 1, … . Spørgsmålet var her, om den blotte solidariske hæftelse for et interessentskab hos interessenten medførte en sikkerhedsstillelse for forpligtelser uden for en virksomhedsordning. Dette fandt man ikke, jf. SKM 2015.772 SR … . Det faktum, at man deltager i et interessentskab, er ikke en sikkerhedsstillelse som sådan, uanset den solidariske hæftelse. Dette taler for, at den solidariske hæftelse, der nu engang er i et interessentskab i sig selv gør, at udlånet har en erhvervsmæssig begrundelse.

For det femte gøres det gældende, at de tre elementer, som Landsskatteretten har begrundet afgørelsen med, ikke kan medføre det resultat, som Landsskatteretten kommer frem til og at der derfor ikke er bevist, at mellemregningen ikke er erhvervsmæssig.

Landsskatteretten har begrundet afgørelsen med,

| at | lånet er uden skriftlig aftale, |

| at | lånet ikke er midlertidig karakter, og |

| at | lånet ikke ville have fundet sted over for en uafhængig tredjepart på den i sagen gennemførte måde. |

Under sagens forberedelse er der indhentet to generelle sagkyndige erklæringer fra henholdsvis G3-I/S og G4-I/S. …

Om erklæringernes relevans hedder det i sagsøgtes processkrift A:

"De indhentede udtalelser fra G3-I/S … og G4-I/S … sandsynliggør for det første ikke, at det inden for landbrugserhvervet er sædvanligt og almindeligt at etablere mellemregninger som mellemregningen i nærværende sag (modsat det anførte i As afsluttende processkrift, side 3, 7. afsnit).

…

For det andet er det afgørende under alle omstændigheder, om de foretagne udlån er erhvervsmæssige og ikke blot "almindelige"." …

Grænsen mellem et syn og skøn og en generel sagkyndig erklæring er flydende. Det er dog karakteristisk for generelle sagkyndige erklæringer, at de modsat syn og skøn udarbejdes på baggrund af allerede foreliggende oplysninger. Det er således ikke sagens faktum, der bliver belyst, gennem en besigtigelse, men derimod mere generelle tekniske og forretningsmæssige forhold. De fremlagte erklæringer fra henholdsvis G3-I/S og G4-I/S angiver nogle af de økonomiske rammer for drift af interessentskaber inden for landbrug, herunder brug af mellemregninger mellem interessenterne og interessentskabet. Dertil kommer, at de stillede spørgsmål til rådgivningscentrene er udarbejdet i fuld overensstemmelse med teori og retspraksis om indhentelse af generelle sagkyndige erklæringer, som blandt andet hviler på retsplejelovens regler om syn og skøn. Dette ville ikke være tilfældet, såfremt der var blevet spurgt til, om de foretagne udlån er erhvervsmæssige.

Landsskatteretten har lagt vægt på, at lånet er ydet uden skriftlig aftale.

Det er korrekt, at der ikke er lavet en egentlig skriftlig aftale i forbindelse med ydelse af beløb på mellemregningen, men dette ændrer ikke ved, at der er en mundtlig aftale imellem de to interessenter og dermed med interessentskabet. Mellemregningen er da ydet på anfordringsvilkår. Dette følger også af Gældsbrevslovens § 5, stk. 1 …

Med henvisning til erklæringerne fra henholdsvis G3-I/S og G4-I/S gøres det gældende, at det er usædvanligt, at der på nogen måde i transparente enheder - inden for landbruget - laves skriftlige aftaler om sådanne mellemregninger.

Af svarene på spørgsmål A-C kan man se, at det er almindeligt og sædvanligt, at der etableres mellemregninger uden skriftlig aftale i interessentskaber inden for landbrug. Af svaret på spørgsmål B følger det endvidere, at det også er almindeligt og sædvanligt i interessentskaber mellem ikke interesseforbundne parter, at der etableres mellem regninger uden skriftlig aftale.

I G4-I/S’s besvarelse af spørgsmål B … skønnes omfanget at overstige 50 % af de etablerede interessentskaber. Af svaret på spørgsmål C fremgår det, at det er endnu mere sædvanligt at undlade skriftligheden ved mellemregningsetableringen, når der er tale om interesseforbundne parter. I G4-I/S’s besvarelse af spørgsmål C … er dette skønnet til at overstige 95 % af de etablerede interessentskaber. I svaret på spørgsmål D har begge rådgivningscentre oplyst, at de vurderer, at det er sædvanligt, at mellemregningerne også etableres i et andet forhold end ejerforholdet til interessentskabet. Dette gælder både mellem ikke interesseforbundne parter jf. svaret på spørgsmål E og mellem interesseforbundne parter jf. svaret på spørgsmål F. Det skønnes at være tilfældet i over 95 % af de interessentskaber, som G4-I/S har som kunder.

Landsskatteretten har lagt vægt på, at lånet ikke er midlertidig karakter.

Lånet er af midlertidig karakter. Det kan godt være, at man objektivt set kan se, at saldoen ikke ændrer sig, men der er store bevægelser på mellemregningen mellem sagsøger og G1-I/S. Dette fremgår af kontoudskrifterne … , der dokumenterer, at der er en række transaktioner løbende. Dertil skal det erindres, at mellemregningen er nedbragt til 0 kr. den 30. juni 2016 … . Det følger endvidere af erklæringerne fremlagt som Bilag 18 og 19, at der sædvanligvis ikke tilvejebringes en skriftlig aftale om tilbagebetaling af lån, når lånet ydes via en mellemregning med et interessentskab. Tilbagebetalingsrammerne for mellemregninger vurderes derimod løbende qua det økonomisk interessefællesskab, der kendetegner et interessentskab.

Landsskatteretten har endelig lagt vægt på, at lånet ikke ville have fundet sted overfor en uafhængig tredjepart.

Det gøres gældende, at man i kraft af den solidariske hæftelse vil yde lån som sket - også i forhold til en uafhængig tredjemand. Det gør ikke nogen forskel, om man yder et lån til interessentskabet, eller man blot hæfter solidarisk som interessent. Det følger endvidere af erklæringerne fremlagt som Bilag 18 og 19 … , at långivning uden skriftlig aftale er sædvanlige i interessentskaber mellem såvel interesseforbundne parter og ikke interesseforbundne parter. Landsskatterettens begrundelse hviler således på en forkert antagelse om sagens faktum.

Sammenfattende gøres det derfor gældende, at den omtvistede mellemregning mellem sagsøger og G1-I/S har den tilstrækkelige erhvervsmæssige karakter til at ikke at være en hævning i Sagsøgers virksomhedsskatteordning.

Skatteministeriet Departementet har i påstandsdokument af 11. marts 2022 anført:

"…

Den retlige ramme

Efter virksomhedsskattelovens § 1 … kan skattepligtige personer, der driver selvstændig erhvervsvirksomhed, anvende virksomhedsordningen efter reglerne i virksomhedsskattelovens afsnit 1 (dvs. §§ 1-22) på "indkomst fra virksomheden".

Efter virksomhedsskattelovens § 1, stk. 3, 1. pkt., kan aktiver, der benyttes både til erhvervsmæssige og private formål, ikke indgå i den selvstændige erhvervsvirksomhed og dermed i virksomhedsordningen. Dog kan både blandet benyttede ejendomme, biler, telefoner, datakommunikationsforbindelser og computere indgå, jf. nærmere virksomhedsskattelovens § 1, stk. 3, 2.-3. og 5. pkt.

Efter virksomhedsskattelovens § 2, stk. 1, 2. pkt. … , skal den skattepligtiges bogføring tilrettelægges således, at der regnskabsmæssigt sker en opdeling af den skattepligtiges samlede økonomi i en virksomhedsøkonomi (virksomhedsordningen) og en privatøkonomi.

Det følger heraf, at det - ud over de positivt opremsede blandet benyttede aktiver - kun er aktiver af erhvervsmæssig karakter, som kan indgå i virksomhedsordningen, og at der skal ske en opdeling i virksomhedsøkonomi og privatøkonomi.

Dermed følger det tillige af bestemmelserne, at et privat udlån ikke kan indgå i virksomhedsordningen.

I forarbejderne til virksomhedsskatteloven, jf. lovforslag nr. 107 af 5. december 1985 … , de specielle bemærkninger til § 11, fremgår også følgende … :

"Virksomheden kan ikke yde »lån« til den skattepligtiges ægtefælle eller til nært beslægtede. Virksomheden er ikke et selvstændigt retssubjekt. Et eventuelt lån vil derfor anses for ydet af den skattepligtige. Hvis den skattepligtige finansierer långivningen ved at hæve beløb i virksomheden, sker hævningen i den sædvanlige prioriteringsorden efter § 5." …)

I overensstemmelse hermed fremgår følgende af svaret på spørgsmål 89 fremsat under udvalgsbehandlingen af lovforslaget til virksomhedsskatteloven (gengivet i UfR 2013.2382 H, M 77):

"Da virksomheden ikke er et selvstændigt retssubjekt, kan der ikke fra virksomheden ydes lån, når dette ikke har erhvervsmæssig karakter. Hvis den skattepligtige finansierer privat långivning ved at hæve beløb i virksomheden, sker hævningen efter prioriteringsordenen i § 5. Virksomheden kan dog godt give kredit til personer, som har en erhvervsmæssig tilknytning til virksomheden f.eks. varedebitorer. Endvidere kan virksomheden placere ledig kapital som bankindskud, i obligationer m.v." …

I UfR 2013.2382 H … fastslog Højesteret, at et udlån fra virksomhedsordningen til et selskab ejet af virksomhedsejeren ikke var et erhvervsmæssigt lån:

"Højesteret finder, at de lån, som blev ydet til [virksomhedsejerens selskab], ikke havde erhvervsmæssig karakter. Der var derimod tale om, at [virksomhedsejeren] finansierede privat långivning, idet han, uden at det havde tilknytning til [virksomhedens] aktiviteter, hævede beløb i virksomheden. Herved skete der »overførsel af værdier« fra virksomheden »til den skattepligtige« som nævnt i virksomhedsskattelovens § 5." …

Ud over tilknytning til virksomhedens aktivitet er det en forudsætning for, at et udlån kan anses for erhvervsmæssigt, at lånet er foretaget på markedsvilkår, herunder om en lignende finansiering ville have fundet sted over for en uafhængig tredjemand, jf. herved eksempelvis SKM 2004.107.ØLR … og SKM2011.783.ØLR (M 99). Et udlån kan med andre ord kun anses for erhvervsmæssigt, hvis det både har tilknytning til virksomhedens aktivitet og er på markedsvilkår.

At begge disse betingelser er en forudsætning for, at et udlån kan anses for erhvervsmæssigt, illustreres af reglerne om sikkerhedsstillelse med aktiver i virksomhedsordningen, idet betingelserne så meget desto mere må gælde for (direkte) udlån for virksomhedsordningen.

Af forarbejderne til bestemmelsen i virksomhedsskattelovens § 4 b, stk. 2 … , og forarbejderne til dens forgænger i § 10, stk. 7 … , om, at en sikkerhedsstillelse anses for en hævning, medmindre sikkerhedsstillelsen

er foretaget som led i en sædvanlig forretningsmæssig disposition, fremgår udtrykkeligt, at sikkerhedsstillelsen skal opfylde to betingelser, før den kan anses for foretaget som led i en sædvanlig forretningsmæssig disposition:

Dels skal der være tale om, at behovet for sikkerhedsstillelse udspringer af en anden forretningsmæssig disposition mellem den skattepligtiges virksomhed under virksomhedsordningen og tredjemand.

Dels skal sikkerhedsstillelsen være foretaget på armslængdevilkår.

Administrativ praksis er i overensstemmelse med, hvad der følger af reglerne om sikkerhedsstillelse, jf. f.eks. SKM2015.728.LSR … og SKM2018.652.LSR … , hvor Landsskatteretten i begge tilfælde kom frem til, at de pågældende fordringer ikke kunne være i klagerens virksomhedsordning på samme måde, som Landsskatteretten statuerede i den foreliggende sag.

Der er dermed ikke grundlag for As synspunkt … om, at det afgørende (alene) skulle være, om der består en erhvervsmæssig tilknytning mellem virksomheden i virksomhedsordningen og den virksomhed, der udlånes til. Det er - som udtrykkeligt anført i Højesterets præmisser i UfR 2013.3382 H … - derimod afgørende, om de konkrete lån har erhvervsmæssig karakter, hvilket beror på lånets og ikke virksomhedens karakter.

Bevisbyrden for, at et udlån opfylder betingelserne for at indgå i virksomhedsordningen, herunder at det er på markedsvilkår, påhviler efter de almindelige bevisbyrderegler den skattepligtige, jf. herved TfS 1996, 305 V (M 106) og SKM2021.715.BR (M 107). Det gælder så meget desto mere, når der er tale om dispositioner foretaget i et interessefællesskab, jf. herved f.eks. UfR 2003.2141 H … .

Udlånet kan ikke indgå i virksomhedsordningen

Skatteministeriet gør overordnet gældende, at udlånet i form af mellemregningen mellem landbrugsvirksomheden og interessentskabet ikke kan indgå i As virksomhedsordning for så vidt angår de 75%, der udgøres af As stedsøns andel af mellemregningen (svarende til stedsønnens ejerandel af interessentskabet og dermed ideelle andel af mellemregningen).

Udlånet fra landbrugsvirksomheden og interessentskabet havde ikke tilknytning til landbrugsvirksomhedens aktiviteter og var desuden ikke på markedsvilkår. Udlånet var derfor ikke erhvervsmæssigt, og den del af mellemregningen, der udgør As stedsøns (ideelle) andel, kan derfor ikke indgå i As virksomhedsordning.

Udlånet havde ikke tilknytning til landbrugsvirksomhedens aktivitet.

Pengeudlån er ikke et sædvanligt led i en landbrugsvirksomheds drift. Udlånet opstået ved landbrugsvirksomhedens finansiering af interessentskabets drift ved dels de tre store låneudbetalinger på i alt 3,35 mio. kr., dels løbende at afholde forskellige udgifter for interessentskabet havde derfor ikke tilknytning til landbrugsvirksomhedens aktiviteter.

Den finansiering, som landbrugsvirksomheden har stillet til rådighed for interessentskabet, havde ikke tilknytning til landbrugsvirksomhedens aktivitet -

f.eks. i form af, at landbrugsvirksomhedens produkter sælges på kredit til interessentskabet.

Af de bogførte posteringer på mellemregningen … fremgår, at As landsbrugsvirksomhed har afholdt et betydeligt antal udgifter for interessentskabet, mens under 10 af de ca. 110 posteringer er i interessentskabets favør. Mellemregningen var derfor ikke resultatet af et løbende driftsmæssigt samarbejde mellem landbrugsvirksomheden og interessentskabet som anført af A … , men var derimod resultatet af, at landbrugsvirksomheden via mellemregningen løbende finansierede driften af interessentskabet.

A har i overensstemmelse hermed anført … , at interessentskabet havde et finansierings- og likviditetsbehov i forbindelse med opstarten, hvilket imidlertid ikke bevirker, at udlånet får nogen tilknytning til landbrugsvirksomhedens aktivitet.

Synspunktet om forskellen mellem landbrugsvirksomhedens indlånsrente og interessentskabets udlånsrente … fører således ikke til, at udlånet til interessentskabet havde tilknytning til landbrugsvirksomhedens aktivitet, da der på ingen måde er tale om en sædvanlig anbringelse af overskudslikviditet. A har endvidere ikke ved de fremlagte kontoudtog … fra sin "driftskredit" … bevist, at hans indlånsrente generelt var enten 0 eller negativ i 2013/2014.

Det er desuden ikke ved de indhentede udtalelser fra landbrugskonsulentvirksomhederne G3-I/S … og G4-I/S … bevist, at det inden for landbrugserhvervet er sædvanligt og almindeligt at etablere mellemregninger som mellemregningen i nærværende sag (modsat det anførte i As afsluttende processkrift …).

De stillede spørgsmål angår, om det kan anses for almindeligt og sædvanligt inden for landbrugserhvervet, at der i interessentskaber etableres mellemregninger uden skriftlig aftale.

Af G3-I/S’s besvarelse af spørgsmål A fremgår det, at mange landmænd er vant til at have mange små I/S’er og sameje om "fx en kartoffeloptager, en stenstrenglægger, en mejetærsker, en roeoptager", … .

Endvidere anfører G4-I/S i sin besvarelse af spørgsmål D, E og F, at "De interne mellemregninger opstår sædvanligvis som følge af afregninger for leje af aktiver og/eller betaling for arbejdsindsatsen i virksomheden", …

Mellemregninger vedrørende f.eks. reparation eller leje af en kartoffeloptager er væsentlig forskellige fra mellemregningen i nærværende sag, der som nævnt indledningsvis i nærværende afsnit bestod af de tre store låneudbetalinger på i alt 3,35 mio. kr. og en løbende udgiftsafholdelse for interessentskabet.

Den manglende sammenhæng mellem på den ene side landbrugsvirksomhedens finansiering af interessentskabet og på den anden side forretningsmæssige dispositioner mellem landbrugsvirksomheden og interessentskabet - som f.eks. samhandel ellers ville indebære - viser, at finansieringen i stedet blev ydet til As stedsøn (i kraft af hans ejerandel af interessentskabet), som ikke havde nogen forretningsmæssig tilknytning til landbrugsvirksomheden, endsige havde en forretningsmæssig tilknytning, der kunne begrunde den finansiering, som landbrugsvirksomheden ydede.

Den omstændighed, at A og hans stedsøn hæftede solidarisk for interessentskabets kassekredit … , er uden betydning for, om finansieringen af interessentskabet havde tilknytning til landbrugsvirksomhedens aktiviteter.

A har med henvisning til interessentskabets karakter argumenteret for … , at:

"Den enkelte interessent har derfor en forretningsmæssig interesse i at udlåne midler til det interessentskab, han er en del af, når han er medinteressent med solidarisk hæftelse."

Som afspejlet i såvel virksomhedsskattelovens forarbejder som UfR 2013.2383 H … er det afgørende for vurderingen imidlertid, om virksomheden og ikke den enkelte interessent har en forretningsmæssig interesse i at foretage udlånet.

I spørgsmål 89 fremsat under udvalgsbehandlingen (citeret i UfR 2013.2382 H … ) er det således anført, at der kan gives kredit til personer, der har en erhvervsmæssig tilknytning "til virksomheden" (og altså ikke den enkelte interessent).

Det er i øvrigt ikke rigtigt, at en interessent pr. definition har en forretningsmæssig interesse i at udlåne midler til det interessentskab, han er del af - navnlig ikke, når långivningen (som i den foreliggende sag) sker uden betaling, jf. nærmere herom i afsnit 3.2.2 nedenfor.

Udlånet skete ikke på markedsvilkår

Udlånet fra landbrugsvirksomheden til interessentskabet i kraft af mellemregningen er ikke foretaget på markedsvilkår, hvilket også fører til, at udlånet ikke kan indgå i As virksomhedsordning.

Mellemregningen, herunder de tre konkrete (og ganske betydelige) udlån på i alt 3,35 mio. kr., blev foretaget uden nogen skriftlig låneaftale og uden nogen form for aftaler om tilbagebetaling, afdrag, forrentning og sikkerhedsstillelse. Disse omstændigheder viser i sig selv, at udlånet i form af mellemregningen ikke skete på markedsvilkår, hvilket A heller ikke har bestridt, endsige forsøgt at bevise.

Omstændighederne viser derimod, at udlånet var begrundet i As (private) interessefællesskab med sin stedsøn, som heller ikke ydede en tilnærmelsesvis tilsvarende finansiering til interessentskabet og i det hele taget afholdt ganske få udgifter for interessentskabet - ikke mindst i sammenligning med udgifterne afholdt af landbrugsvirksomheden.

At långivningen ikke skete på markedsvilkår, men var begrundet i private interesser, illustreres også af, at interessentskabet på trods af et positivt indestående på mellem kr. 300.000 - kr. 3.100.000 i perioden fra den 5. marts 2014 - 30. juni 2014 alene foretog én tilbagebetaling på kr. 500.000 den 24. marts 2014 … ."

Landsrettens begrundelse og resultat

Det følger af virksomhedsskattelovens § 1 og forarbejderne til bestemmelsen, at i tilfælde, hvor en selvstændigt erhvervsdrivende anvender virksomhedsordningen, skal samtlige erhvervsmæssige aktiver i virksomheden medtages i virksomhedsordningen, mens ikke erhvervsmæssige aktiver som udgangspunkt ikke kan medtages. Da den skattepligtige indkomst behandles forskelligt under virksomhedsordningen og uden for, følger det af lovens § 2, at det er en betingelse for at anvende ordningen, at der udarbejdes et selvstændigt regnskab for virksomheden, således at der regnskabsmæssigt sker en opdeling af den skattepligtiges samlede økonomi i en virksomhedsøkonomi og en privatøkonomi.

Ved overførsel af værdier fra virksomheden til den skattepligtige anses overførslerne for at være sket i den rækkefølge, som følger af lovens § 5. Som fastslået ved Højesterets dom af 31. maj 2013 (U2013.2382) kan en virksomhed omfattet af virksomhedsordningen yde lån uden at dette anses for en overførsel efter § 5, forudsat at lånene har erhvervsmæssig karakter. Virksomheden kan således give kredit til personer, som har en erhvervsmæssig tilknytning til virksomheden, f.eks. varedebitorer, eller placere ledig kapital som bankindskud, i obligationer mv. Hvis den skattepligtige derimod finansierer privat långivning, herunder til en ægtefælle eller nært beslægtede, ved at hæve beløb i virksomheden, er der tale om overførsel af værdier til den skattepligtige i henhold til lovens § 5.

Med virkning fra den 1. juli 2013 overtog IK 75 % af landbrugsejendommen Y1-sted, hvorfra A siden 1974 havde drevet mink- og landbrugsvirksomhed under G2-virksomhed (herefter G2-virksomhed). Af sameje- og driftsinteressentskabskontrakten for det samtidigt stiftede interessentskab, G1-I/S, fremgår, at formålet med interessentskabet var at overtage og fortsætte driften af minkfarmen, mens landbrugsvirksomheden skulle forblive i G2-virksomhed. IKs ejerandel af interessentskabet var 75 % mens As ejerandel var 25 %. G2-virksomhed var en del af As virksomhedsordning.

I interessentskabets første regnskabsår opstod en mellemregning på 3.414.902 kr. i G2-virksomheds favør. Mellemregningen opstod navnlig som følge af tre overførsler den 16. september 2013, 21. oktober 2013 og 10. januar 2014, hvor A via en mellemregningskonto overførte i alt 3.350.000 kr. til G1-I/S. Skattemyndighederne har anset 75 % mellemregningskontoens udvisende, svarende til 2.561.177 kr. og IKs ejerandel, for hævet i As virksomhedsordning i medfør af virksomhedsskattelovens § 5.

Overførslerne den 16. september 2013, 21. oktober 2013 og 10. januar 2014 blev gennemført på tidspunkter, hvor G1-I/S nærmede sig kreditmaksimum på interessentskabets kassekredit. Efter forklaringerne må det lægges til grund, at A overførte penge fra G2-virksomhed til G1-I/S når interessentskabet manglede likviditet, og at IK ikke havde mulighed for at opnå anden finansiering på almindelige markedsvilkår. Der blev ikke udarbejdet skriftlige aftaler, tilskrevet renter, præsteret modydelser eller stillet sikkerhed for de overførte beløb.