Spørgsmål

- Kan Skatterådet bekræfte, at den skattemæssige fusionsdato for det danske selskab, H1 A/S, der ophører i forbindelse med den påtænkte grænseoverskridende fusion med det fortsættende selskab, S S.A., kan fastlægges til den 1. januar 2017, som er skæringsdatoen for det modtagende selskabs regnskabsår, jf. FUL § 5, stk. 1?

Svar

- Ja

Beskrivelse af de faktiske forhold

På vegne af H1 A/S, anmodes om bindende svar efter SFL § 21 vedrørende en påtænkt grænseoverskridende skattefri fusion mellem H1 A/S, og selskabets udenlandske søsterselskab, S S.A.

H1 A/S og S S.A. (i fællesskab "Selskaberne") er koncernforbundne søsterselskaber, der begge er 100 procent ejet af det fælles moderselskab, H2 A/S.

Selskaberne påtænker at gennemføre en grænseoverskridende fusion med H1 A/S som det indskydende og ophørende selskab, og S S.A. som det modtagende og fortsættende selskab. Fusionen påtænkes gennemført som en skattefri fusion efter reglerne i FUL § 15, stk. 4.

Selskaberne anvender begge kalenderåret som regnskabsår.

Formålet med fusionen er at opnå synergieffekter blandt andet gennem forøget vidensudveksling i koncernen og dermed sikre at det modtagende selskab også i fremtiden kan udbyde finansielle ydelser af højeste kvalitet samt udvikle nye konkurrencedygtige finansielle produkter i en industri, der karakteriseres ved international konkurrence og regulering.

Fusionen forventes vedtaget medio 2017. Der er følgelig tale om en påtænkt disposition.

Inden vedtagelsen af fusionen vil der blive registreret en dansk filial af S S.A. Samtlige de nuværende aktiviteter i H1 A/S, herunder medarbejdere, vil blive overført til denne filial i forbindelse med fusionen, og filialen vil komme til at udgøre et skattemæssigt fast driftssted i Danmark for det modtagende selskab, S S.A.

Samtlige de nuværende aktiver og passiver i H1 A/S vil dermed forblive under dansk beskatning efter fusionen, og kontinuerligt indgå i den eksisterende danske sambeskatningskreds med H3 ApS som administrationsselskab.

Fusionen påtænkes gennemført med regnskabsmæssig virkning pr. 1. januar 2017, der også er skæringsdatoen for S S.A.' regnskabsår.

Fusionen tillægges regnskabsmæssigt virkning pr. 1. januar 2017. Dette gælder i relation til både det indskydende danske selskab, H1 A/S, og det modtagende udenlandske selskab.

Da det fortsættende selskab er et udenlandsk selskab, reguleres spørgsmålet om selskabsretlig virkning efter det pågældende lands selskabslov. Dette land har en bestemmelse der svarer til den danske selskabslovs § 289, stk. 4, hvorefter en grænseoverskridende fusion med et dansk fortsættende selskab har virkning fra den dag, hvor Erhvervsstyrelsen registrerer fusionen. Der henvises til punkt 6 i fusionsplanen.

Det fremgår af selskabslovens § 289, stk. 4, at en grænseoverskridende fusion med et dansk selskab som det fortsættende selskabsretligt har virkning fra den dag, hvor Erhvervsstyrelsen registrerer fusionen. Endvidere fremgår det af selskabslovens § 250, at nationale fusioner tillægges selskabsretlig virkning på tidspunktet for vedtagelsen af fusionen (dog ikke hvor den regnskabsmæssige virkning ligger senere i tid end vedtagelsestidspunktet, jf. selskabslovens § 250, stk. 2).

Der er for nuværende ikke etableret en dansk filial af S S.A. Det kan lægges til grund, at den danske filial vil blive etableret inden vedtagelsen af fusionen.

S S.A.' filial i Danmark vil blive registreret hos Erhvervsstyrelsen, inden fusionens gennemførelse registreres i Danmark.

Med denne anmodning om bindende svar ønskes det bekræftet, at fusionen for så vidt angår aktiverne og passiverne i det indskydende danske selskab, H1 A/S, kan tillægges skattemæssig virkning pr. 1. januar 2017, som også er skæringsdatoen for S S.A.' regnskabsår, jf. FUL § 5, stk. 1.

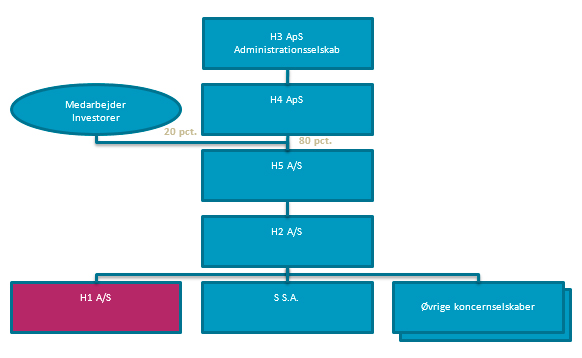

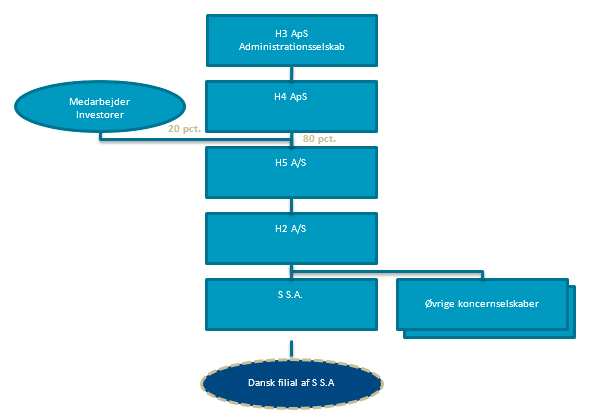

De relevante dele af koncernstrukturen hhv. før og efter den påtænkte grænseoverskridende skattefri fusion er illustreret nedenfor.

Uddrag af koncernstrukturen før den grænseoverskridende fusion:

Uddrag af koncernstrukturen efter den grænseoverskridende fusion:

Spørgers opfattelse og begrundelse

Skattemæssig vurdering

Indledende bemærkninger

Det er spørgers opfattelse, at den skattemæssige fusionsdato for aktiverne og passiverne i H1 A/S skal fastlægges til den 1. januar 2017 svarende til åbningsdatoen i det modtagende selskab, S S.A.' regnskabsår, jf. hovedreglen i FUL § 5, stk. 1.

Gennemgang af lovgrundlaget

Fastlæggelsen af den skattemæssige fusionsdato er reguleret i FUL § 5, stk. 1 og stk. 3, samt SEL § 31, stk. 5.

Det fremgår af FUL § 5, stk. 1, at datoen for den i forbindelse med fusionen udarbejdede åbningsstatus for det modtagende selskab anses for fusionsdatoen i skattemæssig henseende. Det fremgår videre af bestemmelsen, at lovens anvendelse forudsætter, at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår.

Ovenstående regel om fastlæggelsen af den skattemæssige fusionsdato fraviges, såfremt indkomsten i et selskab, som deltager i fusionen, skal opgøres efter reglerne i SEL § 31, stk. 5, som følge af, at koncernforbindelsen, jf. SEL § 31 C, er ophørt eller etableret inden eller i forbindelse med fusionen. Det fremgår af FUL § 5, stk. 3, at i disse tilfælde skal tidspunktet for ophøret henholdsvis etableringen af koncernforbindelsen anvendes som skattemæssig fusionsdato for selskabet.

Ovennævnte bestemmelser lyder i deres helhed således:

FUL § 5:

"Stk. 1. Datoen for den i forbindelse med fusionen udarbejdede åbningsstatus for det modtagende selskab anses i skattemæssig henseende for fusionsdato. Det er en betingelse for anvendelsen af reglerne i denne lov, at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår.

(....)

Stk. 3. Skal indkomsten i et selskab, som deltager i fusionen, opgøres efter reglerne i SEL § 31, stk. 5, som følge af at koncernforbindelsen, jf. SEL § 31 C, er ophørt eller etableret inden eller i forbindelse med fusionen, anvendes tidspunktet for ophøret henholdsvis etableringen af koncernforbindelsen uanset stk. 1 og 2 som skattemæssig fusionsdato for selskabet. Det kræves ikke, at de fusionerende selskaber har samme skattemæssige fusionsdato."

Den relevante del af bestemmelsen i SEL § 31, stk. 5, hvortil FUL § 5, stk. 3, henviser, er gengivet nedenfor:

"Stk. 5. Hvis der ikke har været koncernforbindelse med et selskab hele året, medregnes indkomsten i den del af indkomståret, hvor der har været koncernforbindelse, jf. § 31 C, ved opgørelsen af sambeskatningsindkomsten. Skattemæssige afskrivninger, herunder straksfradrag efter AL § 18, kan maksimalt foretages i forhold til, hvor stor en del indkomstperioden udgør af et kalenderår. På det tidspunkt, hvor koncernforbindelse etableres eller ophører, jf. § 31 C, foretages en indkomstopgørelse efter skattelovgivningens almindelige regler for den periode af det pågældende selskabs indkomstår, der er forløbet, som om perioden udgør et helt indkomstår (...)".

Spørgsmålet om, hvorvidt ophør af et indskydende selskab i forbindelse med en fusion udløser krav om delopgørelse efter SEL § 31, stk. 5, blev drøftet i forbindelse med høringen af lovforslag L 110 (FT 2006-07). I forbindelse med høringen afgav Foreningen af Statsautoriserede Revisorer (FSR) følgende høringssvar vedrørende SEL § 31, stk. 5 (Supplerende oversigt over høringssvar vedrørende udkast til forslag til lov om ændring af selskabsskatteloven, aktieavancebeskatningsloven, fusionsskatteloven og andre skattelove (Skattefri omstrukturering af selskaber og justering af sambeskatningsreglerne m.v.), SAU, Alm. del, bilag 47, dateret 5. december 2006):

"Det foreslås præciseret i loven, at det ikke er ophør af det indskydende selskab ved en fusion, der udløser krav om delårsopgørelser i SEL § 31, stk. 3 [nuværende stk. 5], men at det afgørende derimod er, om der går aktiver og passiver fra et sambeskattet selskab ud til et selskab, som ikke er eller bliver omfattet af sambeskatningen (...)".

I besvarelse af dette spørgsmål oplyste Skatteministeriet følgende:

"Skatteministeriet mener, at det beskrevne er dækket af bestemmelsens ordlyd."

Ovenstående svar fra Skatteministeriet må efter spørgers opfattelse forstås således, at der ikke vil være tale om et ophør med krav om udarbejdelse af delopgørelse efter SEL § 31, stk. 5, når aktiverne og passiverne i det indskydende selskab - som i nærværende sag - ved fusionen knyttes til et dansk skattemæssigt fast driftssted af et koncernforbundet selskab og dermed forbliver i den danske sambeskatning. I denne situation skal den skattemæssige fusionsdato efter spørgers opfattelse fastlægges i overensstemmelse med hovedreglen i FUL § 5, stk. 1.

Denne vurdering bekræftes af Landsskatterettens kendelse offentliggjort som SKM2015.679.LSR. I denne sag skulle Landsskatteretten tage stilling til den skattemæssige fusionsdato ved en grænseoverskridende fusion omfattet af fusionsskattelovens regler. Der var i sagen tale om et dansk selskab, som indtil fusionen indgik i en dansk sambeskatning med koncernforbundne danske selskaber, og som ved fusionen indskød dets aktiver og passiver i et udenlandsk koncernselskab.

Landsskatteretten fandt, at situationen var omfattet af reglen om delopgørelse i den dagældende SEL § 31, stk. 3 (nu stk. 5), og at fusionsdatoen derfor skulle fastsættes efter reglen i FUL § 5, stk. 3.

I begrundelsen anførte Landsskatteretten bl.a. følgende:

"Den grænseoverskridende fusion i 2008 omfattet af FUL § 15, stk. 4, hvor aktiver og passiver overføres fra H1 Holding A/S, som indtil fusionen indgik i sambeskatningen med H3-koncernens danske selskaber, jf. SEL § 31, til H5 GmbH, uden at blive knyttet til et fast driftssted her, således at de udgik af dansk sambeskatning (spørgers understregning), må derfor anses for omfattet af bestemmelsen om delårsopgørelse, således at fusionen ikke kan ske med tilbagevirkende kraft efter FUL § 5, stk. 1, men skal ske under anvendelse af FUL § 5, stk. 3 og SEL dagældende § 31, stk. 3."

Ovennævnte begrundelse - og afgørelse - må forstås således, at der ikke vil være tale om ophør med krav om udarbejdelse af delopgørelse efter SEL § 31, stk. 5, når aktiver og passiver i det indskydende danske selskab bliver knyttet til et dansk fast driftssted af det modtagende udenlandske koncernselskab, og dermed forbliver under den danske sambeskatning.

Landsskatterettens henvisning til den manglende tilknytning til et fast driftssted i Danmark er efter spørgers opfattelse i tråd med tidligere praksis, som er gennemgået nedenfor.

I SKM2008.602.SR bekræftede Skatterådet, at en grænseoverskridende fusion mellem et dansk selskab som det indskydende selskab og dette selskabs udenlandske moderselskab som det modtagende selskab, skulle tillægges skattemæssig virkning fra skæringsdatoen i det modtagende selskabs regnskabsår i henhold til FUL § 5, stk. 1. Det var i denne sag tale om, at aktiviteten i det danske indskydende selskab efter fusionen skulle fortsætte uændret i et dansk fast driftssted og filial af det modtagende udenlandske selskab. Det udenlandske modtagende selskabs filial i Danmark ville blive registreret hos Erhvervsstyrelsen senest på det tidspunkt, hvor fusionens gennemførelse registreredes i Danmark med sletning af det danske indskydende selskab til følge.

I SKM2008.917.SR indgik det danske indskydende selskab i en dansk sambeskatningskreds forud for den grænseoverskridende fusion. Ved den grænseoverskridende fusion blev samtlige aktiver og passiver ved fusionen overført til en dansk filial af det udenlandske modtagende selskab, således at indkomsten fra de overførte aktiver og passiver forblev i den danske sambeskatning. Skatterådet bekræftede, at fusionen kunne tillægges skattemæssig virkning pr. den skattemæssige fusionsdato i henhold til FUL § 5, stk. 1, uanset det forhold, at det danske indskydende selskab i princippet er ét selvstændigt skattesubjekt, mens filialen af det udenlandske modtagende selskab principielt er et andet skattesubjekt.

Der henvises endelig til SKM2007.820.SR, hvor Skatterådet bekræftede, at en grænseoverskridende fusion kunne ske med tilbagevirkende kraft med virkning fra skæringsdatoen for det modtagende selskabs regnskabsår. Det var i sagsfremstillingen fremhævet, at den hidtidige danske aktivitet i det indskydende selskab efter fusionen ville blive overført til en dansk filial af det udenlandske modtagende selskab og derfor ville forblive under dansk beskatning.

Tidspunktet for etableringen af en dansk filial af S S.A. er efter repræsentantens opfattelse ikke relevant for fastlæggelsen af den skattemæssige fusionsdato, idet det relevante forhold er, at samtlige aktiver og passiver i H1 A/S med virkning fra 1. januar 2017 overføres til et dansk skattemæssigt fast driftssted af S S.A. og dermed kontinuerligt forbliver under den danske sambeskatning.

Sammenfattende bemærkninger

Som redegjort for i sagsfremstillingen, vil samtlige aktiver og passiver i H1 A/S i forbindelse med den grænseoverskridende fusion blive overført og knyttet til et dansk fast driftssted af S S.A., og dermed forblive under den danske sambeskatning.

På denne baggrund og med henvisning til de ovenfor refererede lovforarbejder, bindende svar og afgørelser, er det spørgers opfattelse, at den påtænkte fusion for så vidt angår aktiverne og passiverne i det indskydende danske selskab, H1 A/S, kan tillægges skattemæssig virkning pr. den 1. januar 2017 svarende til åbningsdatoen i det modtagende selskabs regnskabsår, jf. FUL § 5, stk. 1.

Den praktiske konsekvens af selskabslovens § 289, stk. 4, (og konkret den tilsvarende bestemmelse i det land, hvor S S.A. er hjemmehørende) er udelukkende, at fusionen civilretligt først anses for gennemført, når Erhvervsstyrelsen registrerer fusionen. Det har ingen anden betydning. Dette er for det første en konsekvens af, at en fusion medfører "selskabsretlig universalsuccession", hvorfor det selskabsretlige virkningstidspunkt er uden praktisk betydning for kreditorer, aftaleparter mv. For det andet er det en konsekvens af, at fusionen både regnskabsmæssigt og skattemæssigt tillægges virkning med tilbagevirkende kraft til den 1. januar 2017.

Det selskabsretlige virkningstidspunkt for fusionen bør derfor være uden betydning for fastlæggelsen af den skattemæssige fusionsdato. Dette er baseret på, at FUL § 5, stk. 1, alene forudsætter, at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår (hvilken betingelse er opfyldt). Denne forståelse er desuden i tråd med hidtidig praksis, som ikke har problematiseret over det faktum, at hverken nationale fusioner (jf. selskabslovens § 250, stk. 1-2) eller grænseoverskridende fusioner (jf. selskabslovens § 289, stk. 4) selskabsretligt kan tillægges retsvirkning med tilbagevirkende kraft til den regnskabsmæssige skæringsdato (bortset fra ved nationale fusioner, hvor den regnskabsmæssig skæringsdato ligger senere i tid end vedtagelsen af fusionen).

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at den skattemæssige fusionsdato for det danske selskab, H1 A/S, der ophører i forbindelse med den påtænkte grænseoverskridende fusion med det fortsættende selskab, S S.A., kan fastlægges til den 1. januar 2017, som er skæringsdatoen for det modtagende selskabs regnskabsår, jf. FUL § 5, stk. 1.

Begrundelse

Det fremgår af FUL § 15, stk. 4, at reglerne i fusionsskattelovens kapitel 1 anvendes tilsvarende, når et selskab hjemmehørende i Danmark ophører ved fusion med et udenlandsk selskab, og såvel det indskydende som det modtagende selskab er omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 2009/133/EF og ikke ved beskatningen her i landet anses for en transparent enhed.

FUL § 8, stk. 1-4, anvendes dog kun på de af det indskydende selskabs aktiver og passiver m.v., der som følge af fusionen er knyttet til det modtagende selskabs faste driftssted eller faste ejendom her i landet.

Datoen for den åbningsstatus for det modtagende selskab, der udarbejdes i forbindelse med fusionen anses i skattemæssig henseende for fusionsdato. Det er en betingelse for at anvende reglerne i FUL, at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår, jf. FUL § 5, stk. 1.

Skal indkomsten i et selskab, som deltager i fusionen, opgøres efter reglerne i SEL § 31, stk. 5, som følge af, at koncernforbindelsen, jf. SEL § 31 C, er ophørt eller etableret inden eller i forbindelse med fusionen, anvendes tidspunktet for ophøret henholdsvis etableringen af koncernforbindelsen uanset stk. 1 og 2 som skattemæssig fusionsdato for selskabet. Det kræves ikke, at de fusionerende selskaber har samme skattemæssige fusionsdato, jf. FUL § 5, stk. 3.

I den foreliggende sag er der tale om en vandret fusion mellem søsterselskaber. Selskaberne er 100 procent ejede datterselskaber af H2 A/S, og dermed koncernforbundne, jf. SEL § 31 C. Ingen af de deltagende selskaber skal derfor udarbejde delårsopgørelse efter SEL § 31, stk. 5. Fusionsdatoen skal derfor ikke fastsættes efter FUL § 5, stk. 3.

Fusionen påtænkes gennemført med regnskabsmæssig virkning pr. 1. januar 2017. Det er endvidere oplyst, at fusionen vil have selskabsretlig virkning i både Danmark og i det land, hvor S S.A. er hjemmehørende senere i 2017.

Det er oplyst, at der inden vedtagelsen af fusionen medio 2017 vil blive registreret en filial. Der har altså ikke været registreret en filial pr. 1. januar 2017.

Efter SEL § 6 indtræder skattepligten for et fast driftssted på tidspunktet for påbegyndelsen af den virksomhed, der begrunder skattepligten.

Et udenlandsk selskab har pligt til at anmelde en filial til Erhvervsstyrelsen, hvis det vil drive virksomhed i Danmark. Filialen må ikke starte med at drive erhvervsvirksomhed, før anmeldelse er sket, jf. selskabslovens § 349. Overtrædelsen heraf kan straffes med bøde, jf. selskabslovens § 367. Det er oplyst, at der inden vedtagelsen af fusionen medio 2017 vil blive registreret en filial. Der har altså ikke været registreret en filial pr. 1. januar 2017.

FUL § 5, stk. 1, blev indført med lov nr. 647 af 19. december 1975. Bestemmelsen blev ændret med lov nr. 219 af 1. april 1992, hvor dog kun ordet "fortsættende" blev ændret til "modtagende".

Ifølge bemærkningerne til FUL § 5, stk. 1, er formålet med, at fusionsdatoen skal være sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår, at det i forbindelse med opgivelse af kravet om, at der i hvert enkelt tilfælde skal indhentes tilladelse til en fusion, må anses for hensigtsmæssigt, at den i forbindelse med fusionen udarbejdede åbningsstatus for det fortsættende selskab anses for fusionsdato i skattemæssig henseende.

Det fremgår af Den juridiske vejledning C.D.5.2.4, at bestemmelsen i FUL § 5, stk. 1, har til formål at sikre, at der ikke opstår perioder, hvor de fusionerede selskaber ikke beskattes.

Det er SKATs opfattelse, at en udenlandsk virksomhed kan blive selskabsskattepligtig i Danmark uden at have en registreret filial (eller uden at have pligt til at oprette en filial). Skattepligten indtræder fra det tidspunkt, hvor virksomheden påbegyndes, jf. SKM2014.818.SR, hvor den skattemæssige fusionsdato dog blev fastlagt til en dato, der afveg fra skæringsdatoen for det modtagende selskabs regnskabsår.

Hvis det ophørende selskab overfører aktiver og passiver til det modtagende selskab med virkning fra 1. januar 2017, og det modtagende selskab driver virksomhed i Danmark fra denne dato, vil SKAT beskatte virksomheden i det faste driftssted fra denne dato.

Repræsentanten har bl.a. henvist til SKM2008.602.SR, SKM2008.917.SR og SKM2007.820.SR.

Ifølge anmodningen om bindende svar er det repræsentantens opfattelse, at Skatterådet i SKM2008.602.SR bekræftede, at en grænseoverskridende fusion skulle tillægges skattemæssig virkning fra skæringsdatoen i det modtagende selskabs regnskabsår.

Det er SKATs opfattelse, at Skatterådet i SKM2008.602.SR bekræftede, at fusionsdatoen i den pågældende sag kunne afvige fra skæringsdatoen for det modtagende selskabs regnskabsår. Det modtagende selskab havde kalenderårsregnskab, men fusionen ville skattemæssigt blive 1. april. Dette blev begrundet med, at reglerne i FUL § 5 alene har betydning i relation til danske selskaber. Fusionen kunne gennemføres skattefrit, selvom fusionsdatoen i X-land ikke var sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår. I den foreliggende sag spørges der specifikt til fusionsdatoen for det danske selskab, hvorfor SKM2008.602.SR ikke er direkte sammenlignelig.

SKAT bemærker, at SKM2008.917.SR omhandlede en situation, hvor der allerede eksisterede en filial i Danmark, men er i øvrigt enig i, at afgørelsen viser, at den skattemæssige fusionsdato skal være sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår.

I SKM2007.820.SR bekræftede Skatterådet, at en fusion mellem et dansk selskab og et selskab i X-land kunne ske skattefrit. Der var den 1. oktober 2007 anmeldt en filial af selskabet i X-land hos Erhvervs- og Selskabsstyrelsen. Den skattemæssig fusionsdato i Danmark blev den 1. oktober 2007, der var skæringsdatoen for det modtagende selskabs regnskabsår.

Herudover har repræsentanten henvist til SKM2015.679.LSR, hvor der ikke kunne fusioneres med tilbagevirkende kraft. Da der var tale om en situation, hvor de overførte aktiver og passiver ikke blev knyttet til et dansk fast driftssted, er SKAT enig med repræsentanten i, at situationen ikke svarer til den foreliggende situation.

I SKM2014.818.SR havde både det ophørende danske selskab og det udenlandske modtagende selskab i en fusion kalenderårsregnskab, så skæringsdatoen for det modtagende selskabs regnskabsår var 1. januar 2014.

Skatterådet fandt, at datoen for "åbningsstatus for det modtagende selskab", jf. FUL § 5, stk. 1, 1. pkt., som ved fusionen blev fastlagt til den 30. juni 2014, ville være styrende for, hvornår det faste driftssted af det modtagende udenlandske selskab ansås for etableret. Denne dato var også afgørende for, hvornår den danske skattepligt for det ophørende selskab ophørte og hvornår skattepligten for det faste driftssted af det modtagende selskab indtrådte. Indkomsten for indkomståret skulle derfor fordeles i to perioder med denne dato som skæringsdato. Der blev lagt vægt på, at afvigelsen skyldtes regnskabsmæssige forhold i relation til det udenlandske selskab.

Repræsentanten henviser herudover til SAU, Alm. del, bilag 47 af 5. december 2006. FSR ønskede det præciseret i loven, at det ikke er ophør af det indskydende selskab ved en fusion, der udløser krav om delårsopgørelser i SEL § 31, stk. 3 (nuværende stk. 5), men at det afgørende derimod er, om der går aktiver og passiver fra et sambeskattet selskab ud til et selskab, som ikke er eller bliver omfattet af sambeskatningen. Skatteministeriet svarede, at det beskrevne er dækket af bestemmelsens ordlyd.

Det er oplyst, at fusionen i den foreliggende sag vil have regnskabsmæssig virkning pr. 1. januar 2017, og at aktiverne og passiverne overføres til det modtagende selskab pr. denne dato. Fusionsdatoen 1. januar 2017 anses derfor for det tidspunkt, da det danske faste driftssted indtræder i dansk skattepligt, da det faste driftssteds virksomhed anses påbegyndt her.

Dette er i overensstemmelse med formålet med FUL § 5, stk. 1: at der ikke opstår perioder, hvor de fusionerende selskaber ikke beskattes. Indkomsten i det modtagende selskabs faste driftssted i Danmark vil dermed blive beskattet fra 1. januar 2017.

Den skattemæssige fusionsdato for det danske selskab, H1 A/S, kan fastlægges til den 1. januar 2017, som er skæringsdatoen for det modtagende selskabs regnskabsår, jf. FUL § 5, stk. 1.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.

Lovgrundlag, forarbejder og praksis

Spørgsmål 1

Lovgrundlag

FUL § 5

"Datoen for den i forbindelse med fusionen udarbejdede åbningsstatus for det modtagende selskab anses i skattemæssig henseende for fusionsdato. Det er en betingelse for anvendelsen af reglerne i denne lov, at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår.

Stk. 2. Hvor det modtagende selskab allerede er registreret og selskabet ikke har drevet erhvervsmæssig virksomhed forud for fusionsdatoen og hele selskabets egenkapital fra stiftelsen har henstået som et ubehæftet kontant indestående i et pengeinstitut, kan første regnskabsperiode uanset stk. 1 løbe fra stiftelsen, når regnskabsperioden slutter 12 måneder efter fusionsdatoen og perioden ikke overstiger 18 måneder. Det kræves ikke, at de fusionerende selskaber har samme skattemæssige fusionsdato.

Stk. 3. Skal indkomsten i et selskab, som deltager i fusionen, opgøres efter reglerne i SEL § 31, stk. 5, som følge af at koncernforbindelsen, jf. SEL § 31 C, er ophørt eller etableret inden eller i forbindelse med fusionen, anvendes tidspunktet for ophøret henholdsvis etableringen af koncernforbindelsen uanset stk. 1 og 2 som skattemæssig fusionsdato for selskabet. Det kræves ikke, at de fusionerende selskaber har samme skattemæssige fusionsdato."

SEL § 6

"For selskaber og foreninger mv., der har hjemsted i udlandet, og som i medfør af § 2, stk. 1, litra a, b eller f, undergives begrænset skattepligt her i landet, indtræder skattepligten på tidspunktet for påbegyndelsen af den virksomhed, der begrunder skattepligten. Skatteansættelsen finder første gang sted for det indkomstår, som den første indkomstperiode udgør eller træder i stedet for, uden hensyn til dennes længde. Den første indkomstperiode kan udgøre op til 18 måneder."

SEL § 31, stk. 5, 1. - 3. pkt.

"Stk. 5. Hvis der ikke har været koncernforbindelse med et selskab hele året, medregnes indkomsten i den del af indkomståret, hvor der har været koncernforbindelse, jf. § 31 C, ved opgørelsen af sambeskatningsindkomsten. Skattemæssige afskrivninger, herunder straksfradrag efter AL § 18, kan maksimalt foretages i forhold til, hvor stor en del indkomstperioden udgør af et kalenderår. På det tidspunkt, hvor koncernforbindelse etableres eller ophører, jf. § 31 C, foretages en indkomstopgørelse efter skattelovgivningens almindelige regler for den periode af det pågældende selskabs indkomstår, der er forløbet, som om perioden udgør et helt indkomstår."

Selskabslovens § 349

"Oprettelse af en filial skal registreres i Erhvervsstyrelsens it-system eller anmeldes til registrering i Erhvervsstyrelsen. Kapitel 2 finder tilsvarende anvendelse. Stk. 2. Filialen må ikke påbegynde sin virksomhed, før registrering eller anmeldelse er sket. Hvis registrering nægtes, eller hvis en bestående filial slettes, jf. § 350, må filialens virksomhed her i landet ikke fortsættes."

Selskabslovens § 367

"Overtrædelse af (...) § 349, stk. 2 og 3 (...) straffes med bøde."

Forarbejder

Skatteudvalget 2006-07 SAU Alm. del Bilag 47

"Høringssvar fra Foreningen af Statsautoriserede Revisorer

Det foreslås præciseret i loven, at det ikke er ophør af det indskydende selskab ved en fusion, der udløser krav om delårsopgørelser i SEL § 31, stk. 3, men at det afgørende derimod er, om der går aktiver og passiver fra et sambeskattet selskab ud til et selskab, som ikke er eller bliver omfattet af sambeskatningen. (...)"

Kommentar fra Skatteministeren

"Skatteministeriet mener, at det beskrevne er dækket af bestemmelsens ordlyd."

Bemærkninger til FUL § 5 (Lov nr. 647 af 19. december 1975 - L 58 1975-76)

"Ifølge de regler, der efter lov om aktieselskaber gælder for fusion af selskaber, skal der i forbindelse med generalforsamlingens beslutning om overdragelse af det ophørende selskab forelægges denne forskellige dokumenter, herunder udkast til en åbningsstatus for det fortsættende selskab efter overtagelsen. Tilsvarende regler findes i anpartsselskabsloven.

Efter bestemmelsen i § 5 er fusionsdatoen i skattemæssig henseende datoen for den i medfør heraf udarbejdede åbningsstatus.

Endvidere gør bestemmelsen det til en betingelse for anvendelsen af forslagets regler, at den således fastsatte fusionsdato er sammenfaldende med skæringsdatoen for det fortsættende selskabs regnskabsår.

Efter den hidtidige fusionslov har selskaberne været frit stillet med hensyn til valg af fusionsdato, hvilket også har indebåret mulighed for at give fusionen en vis tilbagevirkende gyldighed. I forbindelse med opgivelse af kravet om, at der i hvert enkelt tilfælde skal indhentes tilladelse til en fusion, må det anses for hensigtsmæssigt, at den i forbindelse med fusionen udarbejdede åbningsstatus for det fortsættende selskab anses for fusionsdato i skattemæssig henseende.

Der henvises i øvrigt til bemærkningerne til § 7." (SKATs understregning)

Lov nr. 219 af 1. april 1992 § 1, nr. 7 (L 20 1991-92), der ændrede FUL § 5

I § 5 ændres »fortsættende« til »modtagende«.

Praksis

SKM2015.679.LSR

LSR fandt, at en grænseoverskridende fusion ikke kunne ske med tilbagevirkende kraft, idet rettens flertal sidestillede ophør af sambeskatning med ophør af koncernforbindelse. Dissens for, at der hverken i loven eller motiverne var hjemmel til denne sidestilling, og derved fravigelse af hovedreglen om, at fusionen kunne ske med tilbagevirkende kraft til åbningsdatoen i det modtagne selskabs regnskabsår.

SKM2014.818.SR

Skatterådet bekræfter, at den grænseoverskridende fusion mellem X A/S og Y Ltd., kan gennemføres efter fusionsskattelovens regler om skattefri fusion, jf. FUL § 15, stk. 4.

Skatterådet bekræfter, at datoen for "åbningsstatus for det modtagende selskab", jf. FUL § 5, stk. 1, 1. pkt., som ved fusionen blev fastlagt til den 30. juni 2014, vil være styrende for, hvornår det faste driftssted af Y Ltd. anses for etableret. Denne dato er også er afgørende for, hvornår den danske skattepligt for X A/S ophører og hvornår skattepligten for det faste driftssted af Y Ltd. indtræder, samt at indkomsten for indkomståret 2014 herved skal fordeles i to perioder med denne dato som skæringsdato.

Skatterådet bekræfter, at fremførte skattemæssige underskud i X A/S til og med indkomståret 2013 vil være til rådighed for modregning i eventuel positiv skattepligtig indkomst i X A/S i perioden 1/1 2014 - 30/6 2014.

SKM2008.917.SR

H1 ønsker at foretage en intern grænseoverskridende skattefri fusion med dets søsterselskaber i Sverige og Norge med det svenske selskab som modtagende selskab, og som i forbindelse med fusionen skal omdannes til et SE-selskab. Aktiviteterne i det danske selskab vil herefter blive drevet i en eksisterende dansk filial af det svenske selskab.

Der spørges om fusionen efter fusionsskattelovens regler kan anses for skattefri, herunder henvises bl.a. til fusionsdatoen. Endvidere spørges til reglerne om tynd kapitalisering og om allokering af gæld i relation til den danske filial.

Skatterådet bekræfter, at fusionsskattelovens regler anses for opfyldt, samt at fradragsretten for renteudgifter efter reglerne om tynd kapitalisering ikke findes, at skulle beskæres. Endelig anerkendes spørgerens principper for allokering af gæld.

SKM2008.602.SR

Sagen vedrørte anmodning om bindende svar, hvorefter Skatterådet blev forespurgt om, det kunne bekræftes, at den i sagen beskrevne påtænkte skattefrie grænseoverskridende fusion mellem det danske selskab A A/S, som det ophørende selskab, og dette selskabs udenlandske moderselskab B, som det fortsættende selskab, kunne gennemføres skattefrit efter fusionsskattelovens regler, såfremt den ville blive gennemført på den beskrevne måde. Aktiviteten i A A/S påtænktes fortsat uændret efter fusionen, men skulle videreføres som en filial af B. Skatterådet besvarede bekræftende hertil. Endvidere blev Skatterådet spurgt om det kunne bekræftes, at samtlige aktiver og passiver tilhørende det danske ophørende selskab A A/S kunne anses for at forblive i Danmark, således at aktiverne og passiverne ville blive knyttet til det udenlandske moderselskabs danske filial. Skatterådet besvarede ligeledes bekræftende hertil.

SKM2007.820.SR

Skatterådet bekræftede, at en fusion mellem et dansk selskab og et nystiftet selskab i X-land, der gennemførtes på en nærmere beskrevet måde, opfyldte betingelserne for at kunne gennemføres skattefrit. Endvidere bekræftede Skatterådet, at det modtagende selskab i X-land (den danske filial heraf) ved en skattefri fusion ville succedere i det indskydende selskabs samlede afskrivningsgrundlag for driftsmidler og afskrivningsberettigede bygninger. Endelig bekræftede Skatterådet, at den danske filial af det nystiftede selskab i X-land ikke skulle beskattes af såkaldte "group contributions", der overførtes fra selskaber i X-land til det nystiftede modtagende selskab i X-land.

Den juridiske vejledning C.D.5.2.4.1

"(...)

Regel

Bestemmelsen i FUL § 5, stk. 1, har til formål at sikre, at der ikke opstår perioder, hvor de fusionerede selskaber ikke beskattes. Hovedreglen om fusionsdatoen i FUL § 5, stk. 1 kræver, at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår, henholdsvis at der pr. denne dato udarbejdes en åbningsstatus.

Dette er eksempelvis den 1. januar, hvis det modtagende selskabs regnskabsår følger kalenderåret. Den skattemæssige fusionsdato fastsættes altså i overensstemmelse med de selskabsretlige henholdsvis regnskabsmæssige regler om fusionsdato. Dette uanset om det modtagende selskab har et skatteregnskab, der periodemæssigt afviger fra årsregnskabet. Se dog nedenfor om grænseoverskridende fusioner. (SKATs understregning)

(...)

Grænseoverskridende fusioner - forskellig skattemæssig fusionsdato

Se også om grænseoverskridende fusioner C.D.5.2.4.3.2.

Betingelsen, om at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår, gælder alene danske selskaber.

Hvis et udenlandsk selskab derfor deltager i en grænseoverskridende fusion med et modtagende dansk selskab, er det alene et krav, at den skattemæssige fusionsdato for det danske selskab er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår. Den skattemæssige fusionsdato for det udenlandske selskab er derimod uden betydning for, om fusionen kan gennemføres skattefrit efter FUL § 15, stk. 2. Såfremt det udenlandske selskab har et fast driftssted i Danmark, og der i relation til dette sker ophør- eller etablering af sambeskatning, skal der dog foretages en delårsopgørelse efter reglerne i SEL § 31, stk. 5. Der fastsættes herefter en fusionsdato for det faste driftssted i overensstemmelse med FUL § 5, stk. 3. Endvidere skal en fusionsdato for det danske selskab eller faste driftssted selvfølgelig fastsættes under hensyntagen til, hvad der selskabsretligt og regnskabsmæssigt er muligt i relation til det udenlandske selskab. Det bemærkes hertil, at 3. selskabsdirektiv om fusion af aktieselskaber, nærmere artikel 19, stk. 1 fastslår, at retsvirkningerne af en fusion skal indtræde samtidigt i samtlige de selskaber, der deltager i transaktionen. En grænseoverskridende fusion kan altså ikke have selskabsretlig retsvirkning tilbage i tid i Danmark, hvis den ikke har det i udlandet.

Fusion af udenlandske selskaber med fast driftssted i Danmark

Der findes ingen særlige regler om fusionsdato for et udenlandsk selskabs faste driftssted i Danmark. Dette medfører imidlertid ikke, at fusionsdatoen kan fastsættes frit. Fusionsdatoen kan for det første være påvirket af, om der sker ind- eller udtræden af sambeskatning, således at det faste driftssted skal foretage en delårsopgørelse efter SEL § 31, stk. 5, henholdsvis fastsættes en særlig fusionsdato efter FUL § 5, stk. 3. Selskabsretligt findes der ingen regler om fusion eller stiftelse med tilbagevirkende kraft for et fast driftssted i Danmark. I henhold til selskabslovens § 349, stk. 2 kan et fast driftssted/filial i Danmark imidlertid ikke påbegynde sin virksomhed, før registrering eller anmeldelse er sket. Endvidere gælder det selskabsretligt for fusioner der involverer fortsættende udenlandske selskaber, at det er selskabslovgivningen for det fortsættende udenlandske selskab der afgør, hvornår fusionens retsvirkninger indtræder. Se herom bl.a. selskabslovens § 289, stk. 4. Se også 3. selskabsdirektiv artikel 19, stk. 1 der fastslår, at retsvirkningerne af en fusion skal indtræde samtidig i samtlige de selskaber, der deltager i transaktionen. Fusionsdatoen for det faste driftssted i Danmark skal naturligvis fastsættes under hensyntagen til foranstående." (SKATs understregning).