Spørgsmål

- Kan det bekræftes, at ophørsspaltningen af A A/S opfylder betingelserne for at kunne gennemføres skattefrit uden tilladelse efter fusionsskattelovens § 15a, stk. 1, 4. pkt.?

Svar

- Ja

Beskrivelse af de faktiske forhold

Selskabet A A/S har drevet virksomhed med handel af korn- og foderstoffer samt salg af brændselsolie. Selskabets aktivitet er ophørt og under afvikling.

Selskabets regnskabsår er 1/7 - 30/6.

Afdøde B, var ejer af hele selskabskapitalen i A A/S. B døde den xx-dato 2014.

Boet efter B bliver skiftet i forbindelse med hans død, og dødsboet er ikke skattefritaget efter dødsboskiftelovens § 6.

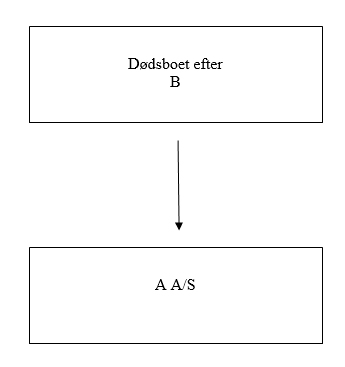

Koncerndiagram:

På bomøde i dødsboet i xx-måned 2014 var der enighed om, at A A/S skulle ophørsspaltes, dels af hensyn til Bs samlever C, som ønskede at blive boende på adressen xx, dels af hensyn til betaling af skatten i dødsboet.

C blev på bomødet indsat som direktør i selskabet.

Som bobestyrer i boet er valgt advokat M.

Spaltningen påtænkes gennemført skattefrit uden tilladelse.

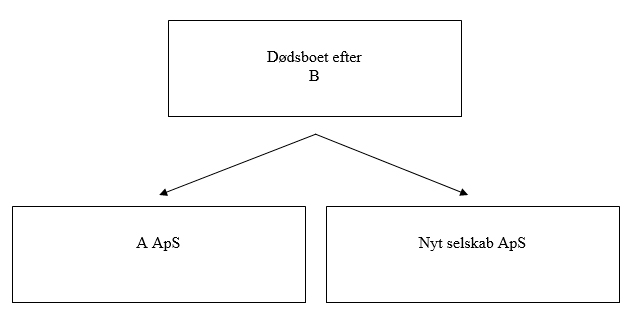

Koncerndiagram efter spaltningen:

Forinden spaltningen bliver vedtaget, ønskes på vegne af boet bindende svar på, at den påtænkte ophørsspaltning opfylder betingelserne for at kunne gennemføres skattefrit uden forudgående tilladelse.

Den påtænkte spaltning vil blive gennemført som en ophørsspaltning, hvor aktionæren alene bliver vederlagt med anparter i hvert af de 2 nye selskaber.

Spaltningen skal gennemføres skattefrit uden forudgående tilladelse. Spaltningen ønskes gennemført så snart, at der er indhentet bindende svar og med tilbagevirkende kraft til den 1/7 2014.

Repræsentanten har oplyst, at værdien af ejendommen xx i spaltningsbalance er opskrevet til en handelsværdi på 1.325.000 kr. ekskl. handelsomkostninger.

Ejendommens handelsværdi

Repræsentanten oplyser, at ejendommens handelsværdi er 1.325.000 kr., hvilket ejendommen også er opskrevet til i spaltningsbalancen.

Den seneste offentlige ejendomsvurdering for ejendommen er sat til 2.000.000 kr.

Da der er forholdsvis stor forskel mellem den ønskede handelsværdi og den seneste offentlige vurdering har SKAT kontaktet SKATs Ejendomsvurdering for at få en vurdering af, om den ønskede handelsværdi på 1.325.000 kr. kan accepteres.

Ejendomsvurderingen har den 22. januar 2015 besigtiget ejendommen og udtaler på baggrund heraf følgende:

Beskrivelse af ejendom

Ejendommen er en beboelses- og forretningsejendom med et samlet grundareal på 7.466 m2 i landzone.

Ejendommen består af en bolig fra 1867 på 156 m2 i et plan. Der er en tagetage på 97 m2 iflg. BBR, men den er ikke udnyttet til bolig. Tag, vinduer og yderdøre er fra 1999. Køkkenet er 25-30 år gammelt og badeværelse er også af ældre dato, men alt i alt fremstår boligen meget velholdt.

I forlængelse af boligen ligger den gamle købmandsbutik, som i dag bruges til opbevaring. Der er lagt nyt plankegulv på. I forbindelse med det gamle butikslokale er der et værksted med tilhørende toilet.

Til ejendommen hører en del udebygninger, som tidligere blev brugt til korn- og foderstofvirksomhed, men som nu står tomme. En af bygningerne er indrettet til kontor med tilhørende toilet. Bygningerne fremstår ryddelige og i god stand.

Udtalelse

Kundeservice - Ejendom skal udtale, at på det foreliggende grundlag, de nuværende planfor-hold og efter besigtigelse af ejendommen, kan handelsprisen passende sættes til 1.325.000 kr.

Begrundelse

Det er Kundeservice - Ejendoms opfattelse, at en kontant handelspris på 1.325.000 kr. ligger inden for den skønsusikkerhed, hvormed ejendommens værdi kan bedømmes. Der lægges vægt på ejendommens tilstand og beliggenhed, udbudspriser og lange liggetider for de i øjeblikket udbudte ejendomme i området, samt salgspriser for tidligere solgte ejendomme i området.

Der foreligger endvidere en vurderingsrapport fra EDC, som fastsætter ejendommens kontante handelsværdi til 1.325.000 kr.

Spørgers opfattelse og begrundelse

Solvenskrav

Det er blandt andet en betingelse for spaltning uden tilladelse, at forholdet mellem aktiver og forpligtelser, der overføres til de modtagende selskaber, svarer til forholdet mellem aktiver og forpligtelser i det modtagende selskab.

Spaltningen påtænkes ikke gennemført pro-rata, da det er arvingernes ønske, at det ene modtagende selskab fremover skal være eneejer af ejendommen i det indskydende selskab A A/S.

Vi har på baggrund af årsrapporten for A A/S for regnskabsåret 2013/14, foretaget en regulering af aktiverne til handelsværdi og herefter fordelt de regulerede værdier ud på de modtagende selskaber.

Vi vedlægger kopi af årsrapporten for 2013/14.

Vi vedlægger endvidere oversigt over fordelingen af aktiver og passiver i forbindelse med spaltningen, hvoraf det fremgår, at forholdet mellem aktiver og forpligtelser i det indskydende selskab opretholdes i de 2 modtagende selskaber.

Som det fremgår af oversigten, har vi foretaget en enkelt regulering af de bogførte værdier i årsrapporten for 2013/14, da den bogførte værdi af ejendommen, ikke anses for at være udtryk for handelsværdien.

De foretagne reguleringer kan nærmere specificeres således:

Grunde og bygninger

Boet har fået foretaget en vurdering af ejendommens værdi af EDC. Vi vedlægger kopi af vurderingsrapporten.

Som det fremgår, vurderes det, at ejendommens handelsværdi udgør 1.325.000 kr. inkl. [ekskl.] handelsomkostninger [på 125.000 kr.].

Vi har derfor under aktiverne reguleret værdien af grunde og bygninger til 1.325.000 kr., hvilket medfører en regulering på 1.169.925 kr.

Udskudt skat

Opskrivningen af ejendommen fra 155.075 kr. til 1.325.000 kr. medfører en tilsvarende opskrivning af den udskudte skat på 24,5 % af opskrivningen på 1.169.925 kr., svarende til 162.000 kr.

Vi har derfor reguleret værdien af udskudt skat til 188.359 kr.

Overført overskud

Der var bogført 22.040.003 kr. i overført overskud pr. 30/6 2014.

Aktiverne er samlet opskrevet med 1.169.925 kr., jf. ovenfor.

Heraf er 162.000 kr. modposteret på udskudt skat.

Differencen på 1.007.925 kr. tillægges opskrivningshenlæggelse.

Sammenfatning

Det er vores opfattelse, at vi med den foretagne regulering til handelsværdi og med den foreslåede fordeling af aktiver og passiver i de 2 modtagende selskaber opfylder følgende betingelser:

-

Ophørsspaltningen sker til handelsværdi.

-

Der sker ikke nogen formueforskydning ved spaltningen.

-

Forholdet mellem aktiver og forpligtelser i det indskydende selskab bibeholdes i de 2 modtagende selskaber.

-

Både det indskydende og de modtagende selskaber er danske selskaber.

Da aktionæren/Boet efter B alene vederlægges med aktier, er de 2 modtagende selskaber indtrådt i aktiernes anskaffelsestidspunkt i A A/S.

Der opstår efter vores opfattelse intet nyt holdingkrav ved spaltningen, da kapitalejer i A A/S er en fysisk person.

Spaltningen påtænkes gennemført pr. 1/7 2014 og derfor bliver spaltningsdatoen sammenfaldende med skæringsdatoen for de 2 modtagende selskabers regnskabsår (1/7 - 30/6).

Afsluttende bemærkninger

Det er vores opfattelse, at vi med ovenstående har redegjort for, at den påtænkte spaltning opfylder betingelserne for, at spaltningen kan gennemføres skattefrit uden tilladelse.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at ophørsspaltningen af A A/S opfylder betingelserne for at kunne gennemføres skattefrit uden tilladelse efter fusionsskattelovens § 15a, stk. 1, 4. pkt.

Lovgrundlag

Fusionsskattelovens § 15a, stk. 1

"Ved spaltning af et selskab har selskaberne adgang til beskatning efter reglerne i § 15 b, stk. 1 og 2, når såvel det indskydende selskab som det modtagende selskab er omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 2009/133/EF og ikke ved beskatningen her i landet anses for en transparent enhed. Det er en betingelse for anvendelsen, at der er opnået tilladelse hertil fra told- og skatteforvaltningen. Told- og skatteforvaltningen kan fastsætte særlige vilkår for tilladelsen og kan foreskrive, at der specifikt udarbejdes dokumenter, der skal indsendes inden for de frister, der er nævnt i § 6, stk. 3, eller § 6, stk. 4. Ved spaltning af et selskab har selskaberne som nævnt i 1. pkt. adgang til beskatning efter reglerne i § 15 b, stk. 1 og 2, uden at der er opnået tilladelse hertil fra told- og skatteforvaltningen, jf. dog 5.-10. pkt. Anvendelsen af 4. pkt. er betinget af, at selskaber, der efter spaltningen ejer mindst 10 pct. af kapitalen i et af de deltagende selskaber, ikke afstår aktier i det eller de pågældende selskaber i en periode på 3 år efter vedtagelsen af spaltningen. Uanset 5. pkt. kan aktierne i et deltagende selskab i den nævnte periode afstås i forbindelse med en skattefri omstrukturering af den nævnte selskabsdeltager eller det pågældende deltagende selskab, hvis der ved omstruktureringen ikke sker vederlæggelse med andet end aktier. I sådanne tilfælde finder den i 5. pkt. nævnte betingelse i sin restløbetid anvendelse på selskabsdeltageren henholdsvis det eller de deltagende selskaber i den efterfølgende skattefrie omstrukturering. 4. pkt. finder ikke anvendelse, hvis det indskydende selskab har mere end én selskabsdeltager og en eller flere af disse har været selskabsdeltagere i mindre end 3 år uden at have rådet over flertallet af stemmerne og samtidig er eller ved spaltningen bliver selskabsdeltagere i det modtagende selskab, hvor de tilsammen råder over flertallet af stemmerne. 4. pkt. finder heller ikke anvendelse på spaltning omfattet af stk. 3, hvis en selskabsdeltager, der beskattes af aktierne i det indskydende selskab efter aktieavancebeskatningslovens § 17, og som samtidig kan modtage skattefrit udbytte af disse aktier, vederlægges med andet end aktier i det eller de modtagende selskaber. 4. pkt. finder heller ikke anvendelse, hvis en person eller et selskab, der har bestemmende indflydelse i det indskydende selskab, jf. ligningslovens § 2, hverken er hjemmehørende i EU eller i en stat, som har en dobbeltbeskatningsoverenskomst med Danmark."

Ligningslovens § 2, stk. 2

"Ved bestemmende indflydelse forstås ejerskab eller rådighed over stemmerettigheder, således at der direkte eller indirekte ejes mere end 50 pct. af aktiekapitalen eller rådes over mere end 50 pct. af stemmerne. Ved bedømmelsen af, om den skattepligtige anses for at have bestemmende indflydelse på en juridisk person, eller om der udøves en bestemmende indflydelse over den skattepligtige af en juridisk eller fysisk person, medregnes aktier og stemmerettigheder, som indehaves af koncernforbundne selskaber, jf. stk. 3, af personlige aktionærer og deres nærtstående, jf. ligningslovens § 16 H, stk. 6, eller af en fond eller trust stiftet af moderselskabet selv eller af de nævnte koncernforbundne selskaber, nærtstående m.v. eller af fonde eller truster stiftet af disse. Tilsvarende medregnes ejerandele og stemmerettigheder, som indehaves af andre selskabsdeltagere, med hvem selskabsdeltageren har en aftale om udøvelse af fælles bestemmende indflydelse. Tilsvarende medregnes ejerandele og stemmerettigheder, som indehaves af en person omfattet af kildeskattelovens § 1 eller et dødsbo omfattet af dødsboskattelovens § 1, stk. 2, i fællesskab med nærtstående eller i fællesskab med en fond eller trust stiftet af den skattepligtige eller dennes nærtstående eller fonde eller truster stiftet af disse. Som nærtstående anses den skattepligtiges ægtefælle, forældre og bedsteforældre samt børn og børnebørn og disses ægtefæller eller dødsboer efter de nævnte personer. Stedbarns- og adoptivforhold sidestilles med oprindeligt slægtskabsforhold."

Dødsboskattelovens § 20, stk. 1

"Dødsboet indtræder i afdødes skattemæssige stilling med hensyn til aktiver og passiver, der tilhørte afdøde, og som er inddraget under skiftet. Ved opgørelsen af bobeskatningsindkomsten anses boets aktiver og passiver for erhvervet af boet på de tidspunkter, til de beløb og under de omstændigheder, hvorved de i sin tid er erhvervet af afdøde. Er der i afdødes ejertid sket skattemæssigt relevante ændringer i et aktivs eller passivs status, overtages aktivet eller passivet af boet med hensyntagen til sådanne ændringer."

Forarbejder

L 202 2008/09 (Harmonisering af selskabers aktie- og udbyttebeskatning m.v.) svar på spørgsmål 30

"Det er efter de gældende regler en betingelse for skattefri spaltning uden tilladelse, at forholdet mellem de aktiver og forpligtelser, der ved spaltningen overføres til det modtagende selskab, svarer til forholdet mellem aktiver og forpligtelser i det indskydende selskab, jf. fusionsskattelovens § 15 a, stk. 2, 3. pkt.

Bestemmelsen forhindrer for det første, at reglerne om skattefri spaltning uden tilladelse anvendes til at omgå beskatningen ved et selskabs afståelse af skatterelevante aktiver. Uden bestemmelsen ville denne beskatning kunne omgås ved, at de pågældende aktiver - sammen med en uforholdsmæssig stor andel af det indskydende selskabs forpligtelser - udspaltes til et modtagende selskab, hvis aktier dermed vil få en reduceret værdi. Hvis aktierne i det modtagende selskab derefter sælges, vil den skattepligtige avance dermed være reduceret og det udspaltede aktiv være afstået uden beskatning.

Bestemmelsen forhindrer for det andet, at det indskydende selskab via en skattefri spaltning uden tilladelse tømmes for værdier, ved at selskabet efterlades med forpligtelser, der overstiger det hidtidige forhold mellem aktiver og forpligtelser, hvorved en skattepligtig avance ved et efterfølgende salg vil være reduceret.

Betingelsen om forholdsmæssig overførsel af aktiver og forpligtelser videreføres ved siden af de foreslåede nye regler om skattefri spaltning uden tilladelse.

Det er således vurderet, at bestemmelsen - uagtet det foreslåede holdingkrav i fusionsskattelovens § 15 a, stk. 1, 5. pkt. - også fremover vil være nødvendig for at forhindre, at spaltningsreglerne anvendes med henblik på at omgå avancebeskatningen.

I tilfælde, hvor aktionæren eller aktionærerne i det indskydende selskab er fysiske personer, følger dette allerede af, at holdingkravet ikke finder anvendelse, idet kravet alene omfatter aktionærer, der er selskaber m.v.

Betingelsen om forholdsmæssig overførsel af aktiver og forpligtelser vil imidlertid også være nødvendig i tilfælde, hvor holdingkravet finder anvendelse, herunder hvor det indskydende selskab alene ejes af en aktionær, der er et selskab. I disse tilfælde supplerer de to krav hinanden.

Uden betingelsen om forholdsmæssig overførsel af aktiver og forpligtelser ville værdierne i et selskab ved en skattefri spaltning uden tilladelse kunne samles i enten det indskydende eller i det eller de modtagende selskaber. Det findes ikke hensigtsmæssigt, at dette skal kunne ske efter de objektiverede regler og dermed uden anmodning om tilladelse fra SKAT."

Almindelige bemærkninger til lov nr. 343 af 18. april 2007 (L 110 2006/07) pkt. 2

"(...)

Det foreslås, at det skal være en betingelse for at kunne omstrukturere skattefrit uden tilladelse, at værdien af vederlagsaktierne med tillæg af et eventuelt kontantvederlag skal svare til handelsværdien af de ombyttede aktier henholdsvis de tilførte aktiver og passiver. Der er ikke hermed tilsigtet ændringer i de gældende regler og praksis om ombytningsforhold ved skattefrie omstruktureringer, der gennemføres med tilladelse.

Det foreslås endvidere, at en skattefri spaltning og en skattefri tilførsel af aktiver skal være betinget af, at forholdet mellem aktiver og gæld, der overføres til det modtagende selskab, svarer til forholdet mellem aktiver og gæld i det indskydende selskab.

(...)"

Bilag 1 til lov nr. 343 af 18. april 2007 (L 110 2006/07)

(...)

Det er et grundprincip i de foreslåede regler, at værdien af vederlaget skal svare til værdien af de overførte aktiver og passiver. Skatteministeriet vurderer ikke, at det er hensigtsmæssigt at gøre undtagelser fra dette princip i enkeltstående situationer.

(...)"

Praksis

SKM2013.763.SR

Skatterådet bekræftede, at betingelsen i aktieavancebeskatningslovens § 36, om, at værdien af vederlagsanparterne i en skattefri anpartsombytning med tillæg af en eventuel kontant udligningssum skulle svarer til handelsværdien af de ombyttede anparter, var opfyldt.

Af afgørelsen fremgik, at det også var en betingelse ved skattefri spaltning uden tilladelse, at værdien af de tildelte aktier eller anparter med tillæg af en eventuel kontant udligningssum svarede til handelsværdien af de overførte aktiver og passiver. Desuden var det her en betingelse, at forholdet mellem aktiver og passiver, der overføres til det modtagende selskab, svarede til forholdet mellem aktiver og forpligtelser i det indskydende selskab, jf. fusionsskattelovens § 15a, stk. 2, 2. og 3. pkt.

SKM2010.65.SR

Skatterådet bekræftede, at aktionærerne i de modtagne selskaber efter en spaltning kan afstå deres anparter i henholdsvis A, B, C og D Holding ApS, uden at det er i strid med holdingkravet opstået i forbindelse med en skattefri aktieombytning, idet aktionærerne er fysiske personer.

SKM2007.699.SR

Et selskab var ejet ligeligt af 4 personer. Selskabet blev spaltet skattefrit til 4 nystiftede modtagende selskaber, hvor hvert selskab modtog en andel på ¼ af samtlige aktiver og gældsforpligtelser i det indskydende selskab. Spaltningen opfyldt betingelsen om, at værdien af vederlagsaktierne skulle svare til handelsværdien af de overførte aktiver og passiver, hvis spaltningen regnskabsmæssigt blev foretaget på basis af de regnskabsmæssigt bogførte værdier og hver anpartshaver blev 100 pct. anpartshaver i et af de modtagende selskaber. Værdien af de modtagne aktier måtte pr. definition svare til handelsværdien, selvom spaltningen skete til regnskabsmæssige værdier.

Den juridiske vejledning 2015-1, afsnit C.D.7.2.1 Hovedregler vedrørende spaltning

"Regel

Der kan ske skattefri spaltning af et selskab uden tilladelse fra SKAT, når både det indskydende selskab og det modtagende selskab

- er omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 2009/133/EF og

- ikke ved beskatningen her i landet anses for en transparent enhed.

Se FUL § 15 a, stk. 1, 4. pkt., med henvisning til § 15 a, stk. 1, 1. pkt.

(...)

Holdingkrav

Selskaber - der efter spaltningen ejer mindst 10 pct. af kapitalen i et af de deltagende selskaber eller besidder skattefri porteføljeaktier - må ikke afstå aktier i det eller de pågældende selskaber i en periode på tre år efter vedtagelsen af spaltningen.

Denne betingelse omtales "holdingkravet" og er fastsat i FUL § 15 a, stk. 1, 5. pkt. Den svarer til de holdingkrav, der stilles ved skattefri aktieombytning og skattefri tilførsel af aktiver uden tilladelse.

Holdingkravet gælder kun selskabsaktionærer mv. og ikke personlige aktionærer.

(...)

Spaltningen skal ske til handelsværdi

Ombytningen skal ske til handelsværdi. Det vil sige, at værdien af vederlagsaktierne med tillæg af en eventuel kontant udligningssum skal svare til handelsværdien af de tilførte aktiver og passiver.

Se FUL § 15 a, stk. 2, 2. pkt.

Ombytningsforholdet skal fastsættes ud fra værdierne pr. den spaltningsdato, der er omtalt i FUL § 5. Se bilag 23 til L110 A om Skattefri omstrukturering og justering af sambeskatningsreglerne 2006 - 07. Det er lov nr. 343 af 18. april 2007 om ændring af selskabsskatteloven, aktieavancebeskatningsloven, fusionsskatteloven og andre skattelove.

(...)

Korrekt forhold mellem aktiver og forpligtelser (balancetilpasning)

Det er en betingelse, at forholdet mellem de aktiver og de forpligtelser, der ved spaltningen overdrages til det modtagende selskab, svarer til forholdet mellem aktiver og forpligtelser i det indskydende selskab. Se FUL § 15 a, stk. 2, 3. pkt.

Formål

Bestemmelsen skal forhindre, at man - som et alternativ til et skattepligtigt salg af aktiver - foretager en skattefri udspaltning af de pågældende aktiver til et modtagende selskab og samtidig overfører gæld i et forhold, der overstiger forholdet mellem aktiver og gæld i det indskydende selskab, og derved reducerer den skattepligtige avance ved en senere afståelse af aktierne i det modtagende selskab. Bestemmelsen forhindrer tilsvarende, at det indskydende selskab via en skattefri spaltning uden tilladelse bliver tømt for værdier ved, at selskabet bliver efterladt med en gæld, der overstiger det hidtidige forhold mellem aktiver og gæld, så en skattepligtig avance ved salg af aktierne er reduceret.

Bestemmelsen er - uagtet holdingkravet (se oven for i dette afsnit) - nødvendig for at forhindre, at spaltningsreglerne anvendes for at omgå avancebeskatningen.

I tilfælde, hvor aktionæren i det indskydende selskab er en fysisk person, følger dette allerede af, at holdingkravet ikke anvendes, idet kravet kun omfatter aktionærer, der er selskaber mv.

(...)"

Den juridiske vejledning 2015-1, afsnit C.D.7.2.2 Undtagelser vedrørende spaltning

"Undtagelse 1: Aktionærer er deltagere i både det indskydende og det modtagende selskab

Reglerne om skattefri spaltning uden tilladelse kan ikke benyttes, hvis følgende 3 betingelser alle er opfyldt:

- Det indskydende selskab har mere end én selskabsdeltager, og

- En eller flere af disse har været selskabsdeltagere i mindre end tre år uden at have rådet over flertallet af stemmerne, og

- De pågældende selskabsdeltagere samtidig er selskabsdeltagere i det modtagende selskab, hvor de tilsammen råder over flertallet af stemmerne.

Se FUL § 15 a, stk. 1, 8. pkt.

(...)"

Den juridiske vejledning 2015-1, afsnit C.E.3.3.2.1 Dødsboets succession i afdødes skattemæssige stilling

"Dødsboer omfattet af reglen

Reglen omfatter skiftede dødsboer, hvor skiftet sker i forbindelse med dødsfaldet, og hvor dødsboet ikke er skattefritaget efter DBSL § 6.

(...)

Regel

Dødsboet succederer i afdødes skattemæssige stilling både vedrørende

der tilhørte afdøde, og som er inddraget under skiftet. Se DBSL § 20, stk. 1.

Det betyder, at dødsboet stilles på samme måde, som afdøde ville have været, hvis dødsfaldet ikke var sket.

(...)"

Begrundelse

Hovedaktionæren i A A/S, B, er afgået ved døden den xx-dato 2014.

Boet efter B, som nu er hovedaktionær i A A/S, påtænker at ophørsspalte selskabet til to nystiftede anpartsselskaber.

Boet skiftes i forbindelse med Bs død, og dødsboet er ikke skattefritaget efter dødsboskattelovens § 6. Dermed succederer dødsboet i afdødes skattemæssige stilling efter dødsboskattelovens § 20, således, at dødsboet stilles på samme måde, som afdøde ville have været, hvis dødsfaldet ikke var sket.

Såvel det indskydende selskab som de modtagende selskaber er omfattet af begrebet "selskab" i en medlemsstat i artikel 3 i direktiv 2009/133/EF, og de pågældende selskaber beskattes her i landet, hvorfor de ikke anses for transparente enheder, jf. fusionsskattelovens § 15a, stk. 1, 1. pkt.

Aktionæren, Boet efter B, som i medfør af ligningslovens § 2, stk. 2, har den bestemmende indflydelse i det indskydende selskab, er hjemmehørende i Danmark.

Det fremgår af spørgsmål 30 (L 202 - Harmonisering af selskabers aktie- og udbyttebeskatning m.v.) til lov nr. 525 af 12. juni 2009 og SKM2010.65.SR, at holdingkravet ikke gælder, når anpartshaverne i de modtagende selskaber er fysiske personer.

Derfor vil Boet efter B kunne afstå dets anparter i de to nystiftede anpartsselskaber, uden at det er i strid med holdingkravet, idet anpartshaverne er fysiske personer.

Reglerne om skattefri spaltning uden tilladelse kan endvidere ikke benyttes, hvis følgende 3 betingelser alle er opfyldt, jf. fusionsskattelovens § 15a, stk. 1, 8. pkt.:

- Det indskydende selskab har mere end én selskabsdeltager, og

- En eller flere af disse har været selskabsdeltagere i mindre end tre år uden at have rådet over flertallet af stemmerne, og

- De pågældende selskabsdeltagere samtidig er selskabsdeltagere i det modtagende selskab, hvor de tilsammen råder over flertallet af stemmerne.

Det indskydende og de modtagende selskaber har i denne sag kun én selskabsdeltager - Boet efter B, hvorfor ejertidskravet i bestemmelsens 8. pkt. ikke er til hinder for gennemførslen af en skattefri spaltning uden tilladelse.

Af fusionsskattelovens § 15a, stk. 2, 2. pkt., fremgår, at værdien af de tildelte anparter med tillæg af en eventuel kontant udligningssum skal svare til handelsværdien af de overførte aktiver og passiver.

Det er endvidere en forudsætning, at spaltningen ikke medfører en formueforskydning mellem selskabsdeltagerne, jf. bl.a. SKM2013.763.SR. Denne praksis følger af reglerne om skattefri aktieombytning i aktieavancebeskatningslovens § 36, og gælder ligeledes i forbindelse med en spaltning.

Den her påtænkte ophørsspaltning ønskes ikke gennemført pro-rata, da det ene af de modtagende selskaber skal være eneejer af ejendommen.

Da der er tale om én og samme anpartshaver i både det indskydende og de modtagende selskaber, Boet efter B, vil en ulige fordeling af aktiver (herunder aktier) og passiver i de modtagende selskaber ikke have nogen betydning, idet der ikke kan ske nogen formueforskydning.

Da der ikke kan ske nogen formueforskydning kan værdiansættelsen i medfør af ovennævnte foretages ud fra de regnskabsmæssigt bogførte værdier på spaltningstidspunktet, som i denne sag påtænkes fastsat til den 1. juli 2014.

Repræsentanten har sammen med sin anmodning om Bindende Svar indsendt spaltningsbalancen for A A/S opgjort på basis af selskabets regnskab pr. 1. juli 2014 og reguleret for relevante poster.

Repræsentanten har under aktiverne fastsat værdien af grunde og bygninger til 1.325.000 kr., hvilket medfører en regulering på 1.169.925 kr.

Efter fusionsskattelovens § 15a, stk. 2, 3. pkt., er det endvidere et krav, at forholdet mellem aktiver og forpligtelser, der overføres til de modtagende selskaber, svarer til forholdet mellem aktiver og forpligtelser i det indskydende selskab.

I en kommentar til FSR, har Skatteministeren svaret, at det ikke er hensigtsmæssigt at gøre undtagelser til dette princip i enkeltstående situationer (Lov nr. 343 af 18. april 2007 L 110 - bilag 1).

I SKM2007.699.SR bekræftede Skatterådet alligevel, at en ophørsspaltning kunne ske skattefrit, hvis ophørsspaltningen regnskabsmæssigt blev foretaget på basis af de regnskabsmæssigt bogførte værdier og hver anpartshaver blev 100 pct. anpartshaver i et af de modtagende selskaber.

Under SKATs indstilling og begrundelse blev det om Skatteministerens svar til FSR i bilag 1 anført, at "Det er SKATs opfattelse, at Skatteministerens svar skal forstås således, at hvis f.eks. en eneaktionær spalter sit selskab, vil de modtagne aktier pr. definition svare til handelsværdien, selv om de selskabsretlige dokumenter er regnskabsmæssige værdier, idet der ikke er andre, der ejer aktiver i selskabet. Det samme må gælde, hvis der er flere aktionærer, der spalter deres selskab til et nystiftet selskab. Hvis aktionærerne modtager aktier i samme forhold i det nye selskab, samt at aktiver og passiver fordeles i det nævnte forhold, må værdien af deres aktier pr. definition svare til handelsværdien, selvom spaltningen er sket til regnskabsmæssige værdier. I disse situationer sker der ikke formueforrykkelser mellem aktionærer eller flyttes værdier fra yngre til ældre aktier."

Da aktivandelen i de nystiftede selskaber i forhold til forpligtelserne svare til forholdet mellem aktiver og forpligtelser i det indskydende selskab, er det SKATs opfattelse at forholdet mellem aktiver og forpligtelser, der overføres til de modtagende selskaber, svarer til forholdet mellem aktiver og forpligtelser i det indskydende selskab.

Det er derfor SKATs opfattelse, at der ikke er tale om en forskydning af forholdet mellem aktiver og forpligtelser, hvorfor kravet i fusionsskattelovens § 15 a, stk. 2, 3. pkt. anses for opfyldt.

Der er tale om en ophørsspaltning, hvor der for de deltagende selskabers vedkommende hverken ophører eller etableres nogen koncernforbindelse som nævnt i fusionsskattelovens § 5, stk. 3, hvorfor spaltningsdatoen fastsættes efter fusionsskattelovens § 5, stk. 1.

Det er derfor SKATs opfattelse, at spaltningsdatoen kan fastsættes med tilbagevirkende kraft til den 1. juli 2014, som er skæringsdatoen for de modtagende selskabers regnskabsår, jf. fusionsskattelovens § 5, stk. 1.

SKAT finder på baggrund heraf, at den påtænkte ophørsspaltning opfylder betingelserne for at kunne gennemføres skattefrit efter de objektive regler i fusionsskattelovens § 15a, stk. 1, 4. pkt.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.