Spørgsmål

- Kan spørger sælge naturgas uden afgift efter gasafgiftsloven, når naturgassen leveres til en virksomhed, der omdanner naturgassen til brint (H2) ved en reforming proces, og som efterfølgende benytter brinten i en brændselscelle (fuel cell) til fremstilling af el og varme?

- Kan spørger sælge naturgas uden CO2-afgift, når naturgassen leveres til en virksomhed, der omdanner naturgassen til brint (H2) ved en reforming proces, og som efterfølgende benytter brinten i en brændselscelle til fremstilling af el og varme?

- Kan spørger sælge naturgas uden NOx-afgift, når naturgassen leveres til en virksomhed, der omdanner naturgassen til brint (H2) ved en reforming proces, og som efterfølgende benytter brinten i en brændselscelle til fremstilling af el og varme?

- Skal der betales afgift af brint, som afbrændes i en reforming proces med henblik på fastholdelse af en høj procestemperatur?

Svar

- Nej, se dog begrundelse

- Nej

- Nej, se dog begrundelse

- Nej, se dog begrundelse

Beskrivelse af de faktiske forhold

Spørger påtænker at levere naturgas til et anlæg bestående af 3 brændselsceller hvor naturgassen omdannes til brint ved en reforming proces og efterfølgende benyttes brinten i brændselscellerne til produktion af elektricitet og varme.

Spørger vil selv drive et eller flere anlæg, hvor naturgas omdannes til brint ved en reforming proces.

Brændselscelle

En LT-PEM brændselscelle virker via 2 forskellige og adskilte processer.

I den første proces omdannes naturgas (methan = CH4) til brint (H2) og kuldioxid (CO2).

I den efterfølgende elektrokemiske proces reagerer brinten med ilt (fra den atmosfæriske luft), og der produceres varme og elektricitet. De elektroner, der frigives under den elektrokemiske proces, kan udnyttes i et elektrisk kredsløb, og den elektrokemiske proces udvikler samtidig en del varme, som også kan udnyttes til opvarmning af boliger, "brugs" vand mv. Forholdet mellem el- og varmeproduktionen er omkring 35:65.

Reforming proces

En af de mange teknologier, der kan benyttes til at lave brint, er en proces - processen kaldes reforming - hvor naturgas (methan = CH4) reagerer med vanddamp og danner brint og CO2. Der er ikke tale om en forbrænding af naturgassen, men derimod en simpel kemisk reaktion i to step:

1) CH4 + H2O ? CO + 3H2

Denne proces er endoterm (dvs. der skal tilføres varme for, at processen kan forløbe). Den nødvendige varmemængde, der skal tilføres, er 206 kJ/mol.

2) CO + H2O ? CO2 + H2

Denne proces er exoterm (dvs. processen afgiver varme under forløbet). Den producerede varmemængde udgør 41 kJ/mol.

Netto-reaktionen er altså CH4 + 2H2O = CO2 + 4H2, med et samlet varmebehov på 206 - 41 = 165 kJ/mol, som skal tilføres processen for at holde den nødvendige procestemperatur på ca. 675 gr. C.

Som det ses af ovenstående sker varmeudviklingen ikke fra naturgassen. Ved omdannelsen af naturgassen skal der derimod tilføres varme. Dette er altså helt modsat en forbrændingsproces, hvor naturgas indgår, og hvor der frigives varme. Varmeudviklingen stammer derimod fra reaktionen mellem kulmonoxid og vand, hvilket sker uanset om kulmonoxiden først er dannet ud fra naturgas eller er dannet på anden måde. Den anvendte 2-trins reaktion er dog attraktiv, fordi den samlet set giver 4 gange så stor mængde brint som den isolerede proces, hvor kulmonoxid og vand reagerer. Dermed er der ikke i selve processen en væsentlige varmeproduktion fra naturgas.

Reformingprocessen opstartes ved hjælp af elopvarmning, som medfører et marginalt elforbrug. Når først reformingprocessen er i gang ved de 675oC, fastholdes temperaturniveauet ved at afbrænde overskudsgas fra processen.

Denne overskudsgas består primært af overskydende brint (H2), CO og en marginal andel CH4. En analyse af overskudsgassen - som energimæssigt svarer 42 pct. af den oprindeligt indfyrede mængde metan - viser at indholdet af brændbare gasser er 43 pct. vol. H2, 0,002 pct. vol. CO, 4 pct. vol. CH4 + de ikke brændbare gasser CO2 (42 pct.) og N2 (11 pct.). Omregnet til energimængder betyder dette samtidig, at 75 pct. af energien til reformerens opvarmning stammer fra H2 og 25 pct. stammer fra CH4. Dvs. alene 42 pct. x 25 pct. = 10 pct. af den oprindeligt tilførte naturgasmængde (methan) afbrændes - og anvendes til opvarmning i processen med producere el og varme fra et LT-PEM brændselscelleanlæg.

Så i sidste ende bliver al naturgas således omdannet til brint og CO2. CO2 gasser af, medens brinten sendes videre til den kemiske proces i brændselscellen.

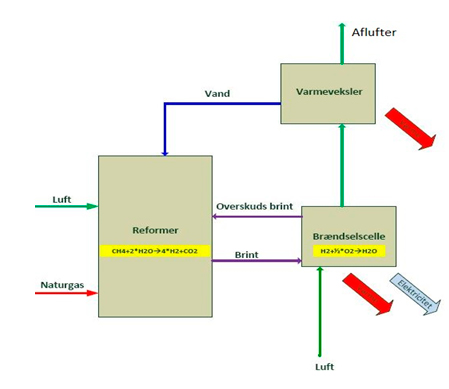

Figuren herunder er et principdiagram over den samlede proces (reforming og brændselscelle).

Som det ses af principdiagrammet føres en vis mængde ureageret brint tilbage til reformeren, hvor den afbrændes med henblik på at vedligeholde den nødvendige, høje procestemperatur.

Udtalelse fra Force Technology

SKAT beskrevet reforming processen for Force Technology, og spurgt Force Technology,

- om varmen fremstilles af gassen,

- om varmen fremstilles ikke af gassen, eller

- om samspillet mellem gas og processerne kan sidestilles med fremstilling af varme.

Force Technology har oplyst følgende om reforming processen:

"Fremstilling af reformergas, hvor naturgas (metan) reagerer med vand og danner CO2 og hydrogen (brint) er som beskrevet i to trin: en endoterm (varmekrævende) og en exoterm (varmeafgivende) proces.

Som vi forstår energibalancen bruges der mere energi end der afgives. Formålet med processen er at danne hydrogen, hvor den bundne energi senere kan frigives ved forbrænding. Der sker altså ingen bevidst fremstilling af varme som sådan ved processen. Ved anvendelse af katalysatorer og varmevekslere mv. kan man formentlig forbedre processen, så der bruges mindre energi.

Fremstilling af reformergas er i princippet en kemisk reduktion af vand, hvor brint reduceres til frit brint, og methan oxyders og altså optræder som reduktionsmiddel, netop som beskrevet i L207 (L207 - 2008/09 bilag 23 - svar til Skatteudvalget) bemærkningerne. Man kan med en vis ret sidestille denne fremstilling af brint med fremstilling af jern: der er et ønsket produkt, som fremstilles ved reduktion af et oxid med brændslet (der selv oxideres)."

Spørgers opfattelse og begrundelse

Det er spørgers opfattelse, at leverancen af naturgas er fritaget for afgift, ligesom der ikke skal betales afgift af brinten.

Fritagelse for naturgasafgift

Ifølge gasafgiftslovens § 1 skal der betales afgift af naturgas, der forbruges i Danmark. Dermed bliver al naturgas i udgangspunktet afgiftspligtigt.

Om naturgas efterfølgende fritages for afgift, skal derfor afgøres ud fra gasafgiftslovens almindelige regler.

Ifølge gasafgiftslovens § 8, stk. 1, nr. 1, er en registreret virksomheds leverancer af gas til andet teknisk brug end motordrift fritaget for afgift. Den pågældende bestemmelse har eksisteret i gasafgiftsloven siden dennes fremkomst i 1995. Hverken lovens forarbejder eller SKATs juridiske vejledning indeholder imidlertid fortolkningselementer til forståelse af begrebet teknisk brug.

En tilsvarende bestemmelse findes i mineralolieafgiftslovens § 9, stk. 1, nr. 1, hvor der dog heller ikke eksisterer fortolkningselementer til besvarelse af spørgsmålet.

På den baggrund vil det være mest nærliggende at fortolke bestemmelsen ud fra lovens formål, som fortrinsvist har været at beskatte naturgas, der benyttes til opvarmningsformål eller som motorbrændstof.

Det er således evident, at når et raffinaderi omdanner naturgas til basiskemikalier, der afsættes, skal der ikke ske beskatning af disse basiskemikalier og ej heller af den omdannede naturgas. Dette er en naturlig konsekvens af, at raffinaderier opererer under en afgiftssuspension, hvormed der kun betales afgift af den naturgas, der udleveres. Når naturgassen er kemisk omdannet til et andet kemikali-um, bliver konsekvensen, at naturgassen ikke beskattes, og det dannede kemikalium er ikke naturgas, og skal som sådan heller ikke beskattes (medmindre det producerede kemikalium omfattes af andre afgiftsregler, så som for eksempel mineralolieafgiftsloven).

Gasafgiftslovens § 8, stk. 1, nr. 1, må fortolkes som givende den samme fritagelse som ellers ville være givet til et raffinaderi under afgiftssuspension, idet der ellers sker en skævvridning af markedet for basiskemikalier, og denne skævvridning vil resultere i ulovlig statsstøtte, som lovgiver næppe har haft til hensigt at udøve.

Energibeskatningsdirektivets artikel 2, stk. 4, litra b, fastslår blandt andet, at direktivet ikke finder anvendelse på "energiprodukter, der anvendes til andet end motorbrændstof eller brændsel til opvarmning". Dette forhold skal tages i betragtning, når raffinaderibestemmelsen skal fortolkes.

Den EU-retlige baggrund for raffinaderibestemmelsen, er fastlagt i Energibeskatningsdirektivets artikel 21, stk. 3, som i betragtning af samme direktivs artikel 2, stk. 4, ikke kan vedrøre andet end brændsel til opvarmning eller motorbrændstof.

Den danske raffinaderibestemmelse nævner selv i sine forarbejder at have Energibeskatningsdirektivets artikel 21, stk. 3, som sit juridiske ophav, og derfor kan den heller ikke have et bredere anvendelsesområde end denne, medmindre dette fremgår endog meget klart af den danske bestemmelse eller dennes forarbejder. Dette er som bekendt ikke tilfældet, hvorfor den danske raffinaderibestemmelse heller ikke finder anvendelse på andre energiprodukter end dem, der benyttes til opvarmning i raffinaderiprocessen.

Dette kan illustreres med et eksempel.

Ethan (CH3CH3) kan fremstilles ud fra råolie i en såkaldt cracking proces. Dette sker under opvarmning. Raffinaderibestemmelsen fastslår modsætningsvist, at der skal betales afgift af energiprodukter, der ikke anvendes til fremstilling af det samme energiprodukt. Derfor kommer der afgift på den energi, der bruges til opvarmning.

Men råolien, der omdannes kemisk til ethan, bruges ikke til opvarmning og falder derfor uden for Energibeskatningsdirektivets anvendelsesområde. Eftersom den danske raffinaderibestemmelse skal fortolkes direktivkonformt, og eftersom der ikke andre steder i lovgivningen er fastsat afgift for olie, der omdannes til ethan, bliver olien, der omdannes til ethan, ikke beskattet.

Dette falder også fint i tråd med, at udgangsprodukterne for ethan, der fremstilles på andre måder - for eksempel ved omdannelse af alkohol eller ved en såkaldt kondensationsproces, hvor methanmolekyler (CH4) kombineres til ethan - ikke beskattes; heller ikke selv om produktionen normalt finder sted uden for et afgiftsoplag.

Eftersom energiafgiftslovene generelt tilsigter at implementere Energibeskatningsdirektivet, der altså generelt ikke finder anvendelse på andet end energiprodukter, der anvendes til fremstilling af varme ellers om motorbrændstof, skal det altså fremgå meget klart af de danske energiafgiftslove, hvis energiprodukter, der ikke anvendes til opvarmning eller til motorbrændstof, skal beskattes. Det ligger jo i det generelt skærpede legalitetskrav på skatteområdet. Som eksempel på en klar lovhjemmel, der beskatter andet end energiprodukter til fremstilling af varme eller til brug som motorbrændstof, kan nævnes afgiften på smøreolie, som jo blev indført efter Fendt dommen, som netop fastlog, at Energibeskatningsdirektivet ikke omfattede andet end brændsler til opvarmning eller som motorbrændstof.

Derfor er det også vores opfattelse, at afgiften på naturgas ikke finder anvendelse på anden naturgas end det, der vil blive anvendt til fremstilling af varme eller som motorbrændstof.

På den baggrund må det konkluderes, at omdannelse af naturgas til brint via en reforming proces skal ske på vilkår, hvor naturgassen leveres uden afgift fra naturgasdistributøren, idet der er tale om anden teknisk brug end som motorbrændstof.

Fritagelse for CO2-afgift

I henhold til CO2-afgiftslovens § 1, nr. 3, skal der svares kuldioxidafgift af varer, som er afgiftspligtige efter lov om afgift af naturgas og bygas. Imidlertid følger CO2-afgiftsloven i det væsentligste de fritagelser, som findes i den enkelte energiafgiftslov. Det fremgår således af CO2-afgiftslovens § 5, stk. 1, nr. 4, at der skal betales CO2-afgift efter bestemmelserne i § 6 i lov om afgift af naturgas og bygas.

Imidlertid kan det forhold, at denne bestemmelse kun henviser til gasafgiftslovens § 6, og ikke til gasafgiftslovens § 8, ikke medføre, at der skal betales afgift af varer, der er fritaget efter gasafgiftslovens § 8. Havde dette været tilfældet skulle der jo betales CO2-afgift af naturgas, der leveres til diplomater eller som leveres til udlandet og af gas, der leveres til skibe i udenrigsfart og fiskerfartøjer over 5 BT, hvilket der jo som bekendt ikke er praksis for.

Dette medfører, at CO2-afgiftslovens § 5, stk. 1, nr. 3, skal fortolkes sådan at den afgiftspligtige mængde skal opgøres efter gasafgiftslovens § 6 med fradrag for de fritagelser, der følger af gasafgiftslovens §§ 7 og 8.

Dermed skal der heller ikke betales CO2-afgift af den gas, der omdannes ved reforming processen.

Spørger læser derfor CO2-afgiftslovens § 1 sammenholdt med § 5, stk. 1, nr. 4 sådan, at der heller ikke skal betales CO2-afgift af naturgassen. Der betales jo heller ikke CO2-afgift af energiprodukter, som på raffinaderier omdannes til basiskemikalier, der ikke benyttes som brændsel. Der henvises til den mere uddybende argumentation herfor under det foregående afsnit om naturgasafgiften.

Gældende for både naturgasafgift og CO2-afgift

Ovennævnte fritagelser finder også anvendelse, når brændselscelle og reformer er bygget sammen til eet anlæg (de første danske anlæg har en typisk elkapacitet på 1- 2 kW). Det er fortsat ikke naturgassen, som bruges til at producere elektriciteten og varmen. Dette sker jo ved reaktionen mellem den dannede brint og ilt fra atmosfæren, og naturgassen bruges kun til at blive omdannet til brint.

Fritagelse for NOx-afgift

Endelig mener vi heller ikke, at der skal betales NOx-afgift af naturgassen. Dette fremgår allerede af NOx-afgiftslovens § 1, hvorefter der kun skal betales afgift af N2-ækvivalenter, der udledes til luften ved forbrænding.

Der sker ikke nogen forbrænding af naturgas i i reforming processen. Dermed er naturgassen slet ikke inden for NOx-afgiftslovens anvendelsesområde.

Processen foregår dog ved så høj en temperatur (675oC), at der teoretisk set kan dannes marginale mængder NOx. Imidlertid opstår de høje temperaturer dels ved elopvarmning, dels ved varmeudviklingen fra reforming-processen og dels ved afbrænding af en mindre mængde brint. Anlæggene har en kapacitet langt mindre end NOx-afgiftslovens grænse for AMS-måling, og derved bliver der kun tale om NOx-afgift, såfremt afbrændingsreaktanterne optræder i NOx-afgiftslovens bilag 1. Dette er ikke tilfældet, hvorfor det er konklusionen, at der heller ikke skal betales NOx-afgift.

Ingen beskatning af forbrændingsreaktanterne

Visse brændsler, som ikke er direkte omfattet af en energiafgiftslov og CO2-afgiftsloven, kan alligevel blive afgiftspligtige, hvis de bruges til opvarmningsformål eller som motorbrændstof. Reglerne herom findes i olieafgiftslovens § 1, stk. 2. Der sondres mellem om brændslerne bruges til opvarmning, i hvilket tilfælde der skal betales afgift, hvis der er tale om et kulbrintebrændstof, eller om brændslerne benyttes som motorbrændstof, i hvilket tilfælde der skal betales afgift uanset, hvilket brændsel, der benyttes.

Der er utvivlsomt ikke tale om motorbrændstof, når brint brændes af i reformeren, allerede fordi der ikke eksisterer nogen former for kraftoverførsel, der kan transmittere varmen over i en roterende aksel.

Det skal derfor vurderes, om brint kan anses for at være et kulbrintebrændstof.

Brugen af betegnelsen "kulbrintebrændstof" er indføjet i olieafgiftslovens § 1, stk. 2, fra Energibeskatningsdirektivets (Dir 2003/96) artikel 2, stk. 3. Hverken direktivet eller den danske bestemmelse indeholder fortolkningsbidrag til forståelse af begrebet "kulbrintebrændstof".

Dels fordi der benyttes en bredt defineret begrebsanvendelse for så vidt angår motorbrændstof, og dels fordi olieafgiftslovens § 1, stk. 2 må anses som en dækningsafgiftsbestemmelse, kan begrebet "kulbrintebrændstof" ikke underlægges en udvidende fortolkning.

Der må derfor ses på ordets betydning i de professionelle kredse, hvor det benyttes. Kulbrinter - eller som de hedder i engelsk litteratur: Carbon hydrides - er betegnelsen for molekyler bestående udelukkende af Carbon og brint:

"carbonhydrider,kulbrinter, organiske forbindelser, som udelukkende indeholder carbon (kulstof) og hydrogen (brint). De fås hovedsagelig fra jordolie, kultjære og planter. Systematisk inddeles de i acykliske og cykliske carbonhydrider. I acykliske eller alifatiske carbonhydrider danner carbonatomerne udelukkende kæder; i cykliske forbindelser danner tre eller flere carbonatomer en ringstruktur. Carbonhydriderne inddeles i grundtyperne alkaner, alkener og alkyner.

Acykliske og cykliske carbonhydrider adskiller sig principielt ikke fra hinanden bortset fra benzen og forbindelser afledt af benzen, der indtager en særstilling og betegnes som aromatiske forbindelser."

Kilde: http://www.denstoredanske.dk/It%2c_teknik_og_naturvidenskab/Kemi/Organisk_kemi_og_stoftyper/carbonhydrider, tilgået 17. oktober 2013.

Brændslet, der benyttes i reforming processen, er brint (H2), som ikke indeholder Carbon. Derfor kan brint ikke anses for at være et kulbrintebrændstof, og som sådan skal der ikke betales afgift af brændslet.

Derfor skal der ikke beregnes afgift af forbrændingsreaktanterne, jf. olieafgiftslovens § 1, stk. 2, modsætningsvis.

Ikke varmeproduktion

Det er spørgers opfattelse, at naturgassen alene indgår som et uvæsentligt element i varmeproduktionen. Dette kan efter spørgers opfattelse ikke anses som frembringelse af varme i så væsentlig omfang ved den pågældende reforming proces ikke kan anses for at være "anden teknisk brug end motordrift", idet naturgassens bidrag til varmefremstilling er marginal.

Det er ud fra et teoretisk synspunkt muligt at separere den lille mængde naturgas, som afbrændes, fra resten af forbrændingsgasserne, hvilket imidlertid vil være en afgiftsbetinget, men i øvrigt uproduktiv komplicering af processen, og det bør derfor heller ikke være det, der medfører en total afgiftsfrihed. Denne bør være til stede allerede fordi den væsentlige del af varmetilførelsen sker på anden måde end via naturgas. Alternativt vil varmen til reformeringsprocessen kunne tages fra elproduktionen, hvilket også er afgiftsbetinget, men i øvrigt uproduktiv komplicering af processen, som vil bringe anlæggets effektgrad ned.

På den baggrund virker det ikke i overensstemmelse med princippet om at formålet med energiafgiftssystemet er at beskatte brændsler til opvarmning og til motordrift, at der ikke gives afgiftslempelse til naturgas, der omdannes til brint, CO og CO2.

SKATs indstilling og begrundelse

Spørgsmål 1

Kan spørger sælge naturgas uden afgift efter gasafgiftsloven, når naturgassen leveres til en virksomhed, der omdanner naturgassen til brint (H2) ved en reforming proces, og som efterfølgende benytter brinten i en brændselscelle (fuel cell) til fremstilling af el og varme?

Lovgrundlag

Gasafgiftsloven

§ 1, stk. 1. "Der betales afgift til statskassen af naturgas og bygas, der forbruges her i landet."

§ 8, stk. 1. "Fritaget for afgift er en registreret virksomheds leverancer af

- gas til anden teknisk brug end motordrift,

- (...)"

§ 8, stk. 8, "Et energiprodukt, der medgår direkte til produktion af et tilsvarende energiprodukt, er fritaget for afgift. Fritagelsen gælder kun for energiprodukter, som er produceret på virksomhedens område. Fritagelsen gælder dog ikke for energiprodukter, der anvendes som motorbrændstof."

10, stk. 1. "Virksomheder, der er registreret efter merværdiafgiftsloven, kan få tilbagebetalt afgiften efter denne lov

- af virksomhedens mængde af forbrugt afgiftspligtigt gas

- (...)"

§ 10 a. "Tilbagebetalingen af afgift efter § 10 nedsættes med 4,5 kr./GJ, (...)."

§ 10 d. "Nedsættelsen af tilbagebetaling af afgift efter § 10 a finder ikke anvendelse for varer, der anvendes til kemisk reduktion.

(...)

Stk. 5. Det er en betingelse for anvendelse af stk. 1-4, at varmen og varerne anvendes direkte til processer, som er nævnt i bilag 1 til lov om kuldioxidafgift af visse energiprodukter.

(...)"

CO2-afgiftsloven Bilag 1, nr. 23

"Der anvendes direkte ved fremstilling af hydrogen, argon, inaktive gasser, nitrogen, di-nitrogenmonoxyd, ozon og oxygen, herunder påfyldning af disse gasser i trykbeholdere, i det omfang gasserne anvendes i virksomhedens produktion i stedet for indkøbte gasser eller gasserne afsættes."

Forarbejder til lov 527 af 12. juni 2009

Svar til Skatteudvalget - L207 - 2008/09 bilag 23

"(...)

Fritagelsen for metallurgiske processer, kemisk reduktion og elektrolyse

(...)

Kemisk reduktion betyder elektronoptagelse, dvs. at et atom, molekyle eller en ion optager elektroner, som led i en produktionsproces. Til kemisk reduktion anvendes afgiftspligtige brændsler såsom kulprodukter, idet brændslet anvendes som reduktionsmiddel (særligt formål). Det er alene i disse situationer, at brændslerne omfattes af fritagelsen. Elektricitet, der fortrinsvis anvendes til kemisk reduktion, omfattes ligeledes af fritagelsen. Ifølge Skatteministeriets oplysninger er det forholdsvis sjældent, at der bruges elektricitet til kemisk reduktion.

Afgiftsfritagelsen er betinget af, at der er tale om en proces, som er nævnt på proceslisten.

Så vidt Skatteministeriet er orienteret, kan kemisk reduktion og elektrolyse foregå i forbindelse med processer, som er nævnt under punkt 23 på proceslisten. Dette punkt nævner fremstilling af hydrogen, argon, inaktive gasser, nitrogen og di-nitrogenmonoxyd.

(...)"

Begrundelse

Ad ét eller to anlæg

Spørger har oplyst, at naturgassen leveres til en virksomhed, der omdanner naturgassen til brint (H2) ved en reforming proces. Efterfølgende benytter virksomheden brinten i en brændselscelle (fuel cell) til fremstilling af el og varme.

Det har betydning i forhold til afgiftspligt/-godtgørelse, hvorvidt naturgassen afgiftsmæssigt vurderes som leveret til fremstilling af kraftvarme (dvs. ét samlet anlæg), eller hvorvidt naturgassen anses for leveret til fremstilling af brint ved en reforming proces, hvor brinten efterfølgende anvendes i brændselsceller til fremstilling af el og varme (to separate anlæg).

Ved kraftvarmefremstilling (dvs. ét samlet anlæg) skal afgiftspligten vurderes efter bl.a. gasafgiftslovens § 8, stk. 2 og § 10, stk. 4. Dette giver som hovedregel afgiftsgodtgørelse for den del af naturgassen, som kan henføres til fremstilling af elektricitet.

Det er SKATs vurdering, at et brintproducerende anlæg, hvor brinten efterfølgende anvendes til fremstilling af elektricitet og varme, afgiftsmæssigt bør vurderes som to anlæg. Ét anlæg, som fremstiller brint, og ét brændselscelleanlæg, hvor der på grundlag af den gasbaserede brint produceres elektricitet og varme.

Herved opnås samme afgiftsmæssige behandling, som hvis brinten anvendes andet sted til fremstilling af kraftvarme. At de to anlæg er beliggende samme sted, og at der er en tidsmæssig sammenhæng, ændrer ikke, at det er vurderingen, at der afgiftsmæssigt er tale om to anlæg.

Under forudsætning af, at brinten kan udskilles separat, er det SKATs vurdering, at naturgassen skal anses for leveret til fremstilling af brint.

Ad afgiftsfritagelse

Spørger har oplyst, at gassen anvendes som en råvare til fremstilling af brint ved en reforming proces. Reforming processen både forbruger og generer varme - men netto er der et mindre varmeforbrug for at holde procestemperaturen på de nødvendige 675oC. Der tilføres energi eksternt fra elektricitet til opstart af processen. Der er alene tale om et marginalt forbrug af elektricitet til opstart af processen. Overskydende gas fra reforming processen indgår i en blanding med bl.a. brint og afbrændes, og varmen herfra udnyttes til at holde processen i gang.

Force Technology har udtalt, at "Fremstilling af reformergas er i princippet en kemisk reduktion af vand, hvor brint reduceres til frit brint, og methan oxyders og altså optræder som reduktionsmiddel, netop som beskrevet i L207 (L207 - 2008/09 bilag 23 - svar til Skatteudvalget) bemærkningerne."

Henset hertil, kan naturgas anvendt i en reformering proces ikke være omfattet af afgiftsfritagelsen i gasafgiftslovens § 8, stk. 1, nr. 1, hvorefter en registreret virksomheds leverancer af gas til anden teknisk brug end motordrift er fritaget for afgift.

Derimod kan SKAT vejledende udtale, at anvendelsen af naturgas i en reforming proces vil være omfattet af bestemmelserne for godtgørelse for momsregistrerede virksomheder af afgiften i gasafgiftslovens § 10, stk. 1 og § 10 d. Dvs. tilbagebetalingen af afgift af gas som anvendes direkte i kemisk reduktion, skal ikke reduceres efter § 10 a, hvis processen er omfattet af bilaget til CO2-afgiftsloven, jf. § 10 d, stk. 1 og 5.

Det er SKATs vurdering, at afbrænding af overskydende naturgas blandet med bl.a. brint er et væsentlig element, og afgiftsmæssigt skal denne anvendelse vurderes for sig. Energiafgiftslovene giver ikke mulighed for at se bort fra, at blandingen afbrændes.

Spørgers argumentation

Spørgers argumentation om, at gasafgiftslovens § 8, stk. 1, nr. 1 må fortolkes som givende den samme fritagelse, der ellers vil være givet til et raffinaderi under afgiftssuspension for fremstilling af kemikalier ved brug af naturgas, idet der ellers vil ske en skævvridning, kan efter SKATs vurdering ikke følges.

Det bemærkes hertil, at raffinaderier afgiftsmæssigt behandles som andre virksomheder. Eneste undtagelse hertil i gasafgiftsloven er gasafgiftslovens § 8, stk. 8, hvor der er afgiftsfritagelse for egne fremstillede energiprodukter, som anvendes ved fremstillingen af tilsvarende energiprodukt, dog alene hvis gassen er fremstillet på den gasproducerende virksomheds område.

Opsamling

Det er SKATs indstilling, at naturgas, som anvendes i en reforming proces er afgiftspligtig efter gasafgiftsloven § 1, og kan ikke anses for værende andet teknisk brug end motordrift efter gasafgiftslovens § 8, stk. 1, nr. 1, hvorfor spørger ikke kan levere naturgassen uden afgift til en virksomhed, som anvender naturgassen i en reforming proces.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Nej, se dog begrundelse".

Spørgsmål 2

Kan spørger sælge naturgas uden CO2-afgift, når naturgassen leveres til en virksomhed, der omdanner naturgassen til brint (H2) ved en reforming proces, og som efterfølgende benytter brinten i en brændselscelle til fremstilling af el og varme?

Lovgrundlag

CO2-afgiftsloven

§ 1, stk. 1. " Der svares kuldioxidafgift m.v. til statskassen af varer, der er afgiftspligtige efter

(...)

- lov om afgift af naturgas og bygas.

- (...)"

§ 5 Den afgiftspligtige mængde for en afgiftsperiode opgøres

(...)

3) for varer omfattet af § 2, stk. 1, nr. 11, efter bestemmelserne i § 6 i lov om afgift af naturgas og bygas (...)."

§ 6 " I den afgiftspligtige mængde opgjort efter § 5 fradrages

- varer, der tilføres en anden virksomhed, der efter lov om energiafgift af mineralolieprodukter m.v., lov om afgift af stenkul, brunkul og koks m.v. eller lov om afgift af naturgas og bygas er registreret for fremstilling, oplægning og afsætning m.v. af samme varer,

- varer, der leveres til udlandet, og

- varer, der fritages for afgift efter § 7."

§ 7, stk. 1 og 2. "Fritaget for afgift er

- afgiftspligtige varer omfattet af § 2, stk. 1, nr. 1-4, 8-10, 13 og 15, der leveres fra en registreret virksomhed eller en virksomhed, der har bevilling til afgiftsgodtgørelse, jf. § 8, til brug om bord på skibe i udenrigsfart, fiskerfartøjer med en bruttotonnage på 5 t og derover eller en bruttoregistertonnage på 5 t og derover og jetfuel til brug i luftfartøjer, der anvendes erhvervsmæssigt,

- afgiftspligtige varer omfattet af § 2, stk. 1, nr. 1-4 og 8-10 og nr. 11, 1. pkt., der anvendes til fremstilling af elektricitet i kraftværker og kraftvarmeværker, som har tilladelse til udledning af CO2, jf. lov om CO2-kvoter, og der afsætter elektricitet, efter bestemmelserne i henholdsvis § 9, stk. 2, i lov om energiafgift af mineralolieprodukter m.v. og § 8, stk. 2, i lov om afgift af naturgas og bygas,

- afgiftspligtige varer omfattet af § 2, stk. 1, nr. 5-7 og 12, der anvendes til fremstilling af elektricitet i kraftværker og kraftvarmeværker, som har tilladelse til udledning af CO2, jf. lov om CO2-kvoter, og der afsætter elektricitet, eller til dampskibsfart og jernbanedrift efter bestemmelserne i henholdsvis § 7, stk. 1 og 6, i lov om afgift af stenkul, brunkul og koks m.v. Bestemmelserne i § 7, stk. 5, i lov om afgift af stenkul, brunkul og koks m.v. finder tilsvarende anvendelse, og

- afgiftspligtige varer, der leveres fra en registreret virksomhed eller en virksomhed, der har bevilling til afgiftsgodtgørelse, jf. § 8, til de i toldlovens § 4 omhandlede diplomatiske repræsentationer, internationale institutioner m.v. og de hertil knyttede personer.

Stk. 2. Fritaget for afgift er et brændsel omfattet af § 2, stk. 1, der direkte medgår til produktionen af et tilsvarende energiprodukt. Fritagelsen gælder kun for energiprodukter, som er produceret på virksomhedens område."

Begrundelse

Det er lagt til grund, at der er tale om naturgas, omfattet af gasafgiftslovens § 1.

Den anvendte naturgas forbruges her i landet, og er således omfattet af afgiftspligten efter gasafgiftslovens 1, stk. 1, og dermed også af afgiftspligten efter CO2-afgiftslovens § 1, stk. 1, nr. 3.

Spørger leverer gassen til en virksomhed, hvor gassen anvendes ved en reforming proces.

Det er SKATs vurdering, at spørger ikke kan levere naturgas til en virksomhed, hvor gassen anvendes i en reforming proces, da den leverede gas ikke er omfattet af fritagelsesbestemmelserne i gasafgiftslovens § 8, jf. begrundelsen ovenfor under spørgsmål 1, eller fradragsbestemmelserne eller fritagelsesbestemmelserne i CO2-afgiftslovens § 6 og § 7.

CO2-afgiftslovens § 7 giver alene mulighed for at levere uden afgift ved levering til andre registrerede virksomheder, til skibe i udenrigsfart mv., og fritagelse i nogle situationer ved fremstilling af elektricitet samt eget forbrug at egne energiprodukter ved fremstilling af energiprodukter, og omfatter således ikke naturgas anvendt i en reforming proces.

Indstilling

SKAT indstiller, at spørgsmål 2 besvares med "Nej".

Spørgsmål 3

Kan spørger sælge naturgas uden NOx-afgift, når naturgassen leveres til en virksomhed, der omdanner naturgassen til brint (H2) ved en reforming proces, og som efterfølgende benytter brinten i en brændselscelle til fremstilling af el og varme?

Lovgrundlag

NOx-afgiftsloven

§ 1. "Der betales afgift ved udledning af NO2-ækvivalenter til luften ved forbrænding. (...)"

§ 3 "(...)

Stk. 3. (...)Virksomheder, der leverer varer omfattet af bilag 1, nr. 11 og 12, skal registreres hos told- og skatteforvaltningen.

(...)"

§ 7. "I den afgiftspligtige mængde opgjort efter § 6 fradrages varer, der

1. tilføres en anden registreret virksomhed efter § 4,

2. leveres til udlandet,

3. fritages for afgift efter § 8,

4. hos virksomheden eller under transport til og fra virksomheden som følge af varernes art, lækage el.lign. er gået tabt eller

5. returneres til virksomheden, hvis køberen godtgøres varens pris indbefattet afgiften."

§ 8. "Fritaget for afgift er varer, der leveres fra en registreret virksomhed eller en virksomhed, der har bevilling til afgiftsgodtgørelse, jf. § 9, stk. 3, til de i toldlovens § 4 omhandlede diplomatiske repræsentationer, internationale institutioner m.v. og de hertil knyttede personer.

Stk. 2. Fritaget for afgift er registrerede virksomheders leverancer af varer omfattet af bilag 1

- til brug i luftfartøjer, der anvendes erhvervsmæssigt,

- til brug om bord på skibe i udenrigsfart, dog ikke lystfartøjer, og

- til brug om bord på fiskefartøjer med en bruttotonnage på 5 t og derover eller en bruttoregistertonnage på 5 t og derover, dog ikke lystfartøjer.

(...)"

Begrundelse

NOx-afgiften er en afgift på udledning af NOx, hvor NOx opstår ved forbrænding i iltholdig atmosfære, jf. NOx-afgiftslovens § 1.

Brug af naturgas i en reformering proces medfører ifølge spørger alene en teoretisk udledning af NOx, da processen foregår ved høj temperatur. Herudover sker en afbrænding af overskudsgas, og varmen herfra udnyttes i processen.

Brug af naturgas til fremstilling af brint er ikke omfattet af fritagelsesbestemmelserne i NOx-afgiftslovens §§ 7 eller 8. Spørger kan således ikke udlevere naturgas uden afgift til fremstilling af brint med mindre modtageren selv er registreret efter NOx-afgiftsloven, jf. § 7, nr. 1.

NOx-afgiftslovens § 8 giver alene mulighed for at levere uden afgift ved levering til visse skibe i udenrigsfart, visse fiskefartøjer, diplomatiske repræsentationer mv., og omfatter således ikke naturgas anvendt i en reforming proces herunder afbrænding af overskudsgas.

Indstilling

SKAT indstiller, at spørgsmål 3 besvares med "Nej, se dog begrundelsen".

Spørgsmål 4

Skal der betales afgift af brint, som afbrændes på spørgers eget anlæg i en reforming proces med henblik på fastholdelse af en høj procestemperatur?

Lovgrundlag

Mineralolieafgiftslovens § 1, stk. 2

"Af andre kulbrintebrændstoffer, undtagen tørv og afgiftspligtige varer, der er nævnt i § 1, stk. 1, i lov om afgift af stenkul, brunkul og koks m.v. og i § 1 i lov om afgift af naturgas og bygas, der er bestemt til anvendelse, udbydes til salg eller anvendes som brændsel til opvarmning, betales der afgift efter den sats, der gælder for tilsvarende brændsel til opvarmning.

(...)"

CO2-afgiftslovens § 1, stk. 1

Der svares kuldioxidafgift m.v. til statskassen af varer, der er afgiftspligtige efter

- lov om energiafgift af mineralolieprodukter m.v.,

- lov om afgift af stenkul, brunkul og koks m.v., bortset fra varer omfattet af lovens § 1, nr. 4,

- lov om afgift af naturgas og bygas.

NOx-afgiftslovens § 3

"Virksomheder, der i medfør af § 1, stk. 2, har pligt til at foretage måling af udledning af NO2-ækvivalenter til luften ved forbrænding, skal registreres hos told- og skatteforvaltningen.

Stk. 2. Virksomheder, der i medfør af § 1, stk. 3, foretager måling af udledning af NO2-ækvivalenter til luften ved forbrænding, skal registreres hos told- og skatteforvaltningen.

Stk. 3. Virksomheder, der udvinder eller fremstiller varer omfattet af bilag 1, nr. 1-16, og virksomheder, der forbrænder varer omfattet af bilag 1, nr. 17-20, skal registreres hos told- og skatteforvaltningen. Virksomheder, der leverer varer omfattet af bilag 1, nr. 11 og 12, skal registreres hos told- og skatteforvaltningen.

(...)"

NOx-afgiftsloven bilag 1, nr. 18

"18. Biogas og anden flydende VE til andet end motor i store anlæg med en indfyret effekt på over 1.000 kW"

Begrundelse

Afbrændingen af brint til varmefremstilling i forbindelse med produktion af brint skal vurderes særskilt, jf. spg. 1.

Det fremgår af spørgers fremsendte principdiagram, at der tilføres brint til processen fra brændselscellerne i ren form. Det fremgår også, at det overskydende gas fra reforming processen består af en blanding af bl.a. naturgas og brint.

Brinten anvendes ikke som motorbrændstof. Brint til varmefremstilling er ikke direkte omfattet af gasafgiftsloven, kulafgiftsloven eller mineralolieafgiftsloven. Brint i sig selv anses heller ikke for at være en kulbrinte, og er derfor ikke omfattet af afgiftspligten efter opsamlingsbestemmelsen i mineralolieafgiftslovens § 1, stk. 2, 1. pkt.

Brint er således ikke som udgangspunkt afgiftspligtig efter nogen af energiafgifterne, og dermed heller ikke omfattet af afgiftspligten efter CO2-afgiftsloven, jf. CO2-afgiftslovens § 1, stk. 1.

I forhold til om brint er afgiftspligtig efter NOx-afgiftsloven, er det alene relevant at vurdere, om brint fremstillet ved en fermentering af naturgas kan anses for værende et VE-produkt efter nr. 18 i bilaget til NOx-afgiftsloven, jf. NOx-afgiftslovens § 3, stk. 3. Brint fremstillet på basis af naturgas er efter SKATs vurdering ikke et VE-produkt, og er dermed ikke omfattet af bilag 1 til NOx-afgiftsloven.

Da spørger ikke måler sin NOx-udledning, er spørgers brug af brint, ikke omfattet af afgiftspligten efter NOx-afgiftsloven, jf. NOx-afgiftslovens § 3, stk. 1-3.

Dvs. at som udgangspunkt er det afgiftsfrit efter energiafgiftslovene mv., at anvende brint til fremstilling af varme.

Hvis brinten sammenblandes med naturgas eller andre kulbrinteprodukter inden tilførslen til afbrændingen, vil der være tale om et nyt kulbrintebrændstof, som vil være afgiftspligtig efter mineralolieafgiftslovens § 1, stk. 2. Afgiftspligten indtræffer uanset, at der sker målinger af de tilførte mængder af de forskellige brændsler. En gasblanding, som er afgiftspligtig efter mineralolieafgiftsloven, er som udgangspunkt også omfattet af afgiftspligten efter CO2-afgiftsloven og kan være omfattet af NOx-afgiftsloven.

Indstilling

SKAT indstiller, at spørgsmål 4 besvares med "Nej, se dog begrundelse".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.