Spørgsmål

- Kan SKAT bekræfte, at Holdingselskabet og Driftsselskabet ikke er skattemæssigt hjemmehørende i Danmark i medfør af selskabsskattelovens § 1, stk. 6?

- Kan SKAT bekræfte, at Driftsselskabets primære aktivitet ikke udgør CFC-indkomst i henhold til selskabsskattelovens § 32, stk. 5?

- Kan SKAT bekræfte, at Spørger ikke er omfattet af reglerne vedrørende CFC-beskatning, jf. selskabsskattelovens § 32?

- Kan SKAT bekræfte, at eventuelt udbytte, som Spørger måtte modtage fra Holdingselskabet, ikke beskattes i Danmark?

- Kan SKAT bekræfte, at det ikke vil have nogen betydning for besvarelsen af spørgsmål 1 til 4, såfremt personejeren overdrager de af ham personligt ejede kapitalandele i Holdingselskabet til et af ham helejet holdingselskab?

Svar

- Ja

- Ja

- Bortfalder

- Ja

- Ja

Beskrivelse af de faktiske forhold

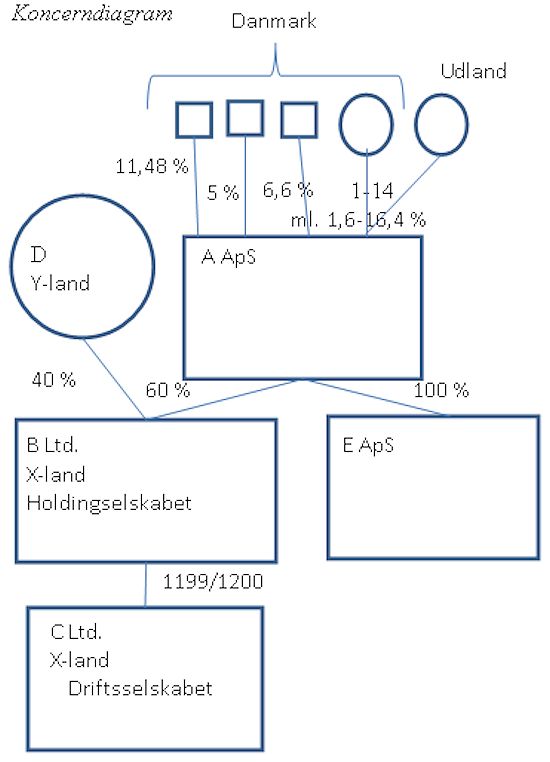

A ApS, herefter benævnt "Spørger", er stiftet den 25. april 2012.

Spørger har i sommeren 2012 erhvervet 60 % af selskabskapitalen i det x-landske selskab B Ltd., X-land, herefter benævnt "Holdingselskabet". De resterende 40 % i B Ltd. ejes af D, Y-land.

Holdingselskabet ejer 1.199 ud af 1.200 kapitalandele i det x-landske selskab C Ltd., X-land, herefter benævnt "Driftsselskabet".

Ejerkredsen bag Spørger

Ejerkredsen bag Spørger består af 18 såvel juridiske (kapitalselskaber) som fysiske personer. Tre af ejerne er juridiske personer og 15 af ejerne er fysiske personer. Én af de fysiske personer er bosat i udlandet. De øvrige 17 kapitalejere er bosat i og skattepligtige til Danmark

Den største ejerandel ejet af et kapitalselskab er nom. EUR 77.000 ud af den samlede selskabskapital på nom. EUR 671.000. Dette svarer til 11,48 % af den samlede selskabskapital. De to øvrige kapitalselskaber ejer begge under 10 % hver (henholdsvis 6,6 % og 5 %).

Af de 15 fysiske personer, der ejer kapitalandele i Spørger, har den der ejer mest nom EUR 110.000 ud af den samlede selskabskapital på nom. EUR 671.000. Dette svarer til en ejerandel på 16,4 %. Den mindste andel ejet af en fysisk person udgør nom. EUR 11.000, svarende til 1,6 %. De øvrige fysiske personer fordeler sig med en ejerandel mellem de to nævnte yderpunkter.

Samlet ejer de juridiske personer 23 % af de samlede kapitalandele i Spørger, mens de fysiske personer samlet ejer 77 % af den samlede selskabskapital.

Spørgers aktiviteter

Som det fremgår ovenfor, ejer Spørger 60 % af Holdingselskabet.

Endvidere ejer Spørger 100 % af kapitalandelene i E ApS. Selskabet udøver aktiviteter i Danmark i henhold til selskabets formål, som er at udvikle pokermiljøer i Danmark ved etablering af kontorfællesskaber, communities og kurser.

Spørgers eneste aktivitet er at eje kapitalandele i andre kapitalselskaber.

Hvad laver Holdingselskabet?

Holdingselskabet er et holdingselskab, som ejer nom. 1.199 ud af nom. 1.200 kapitalandele i Driftsselskabet. Den sidste kapitalandel ejes af en lokal x-landsk rådgiver.

At eje kapitalandele i andre kapitalselskaber er Holdingselskabets eneste aktivitet.

Hvad laver Driftsselskabet?

Minimum 95 % af Driftsselskabets aktivitet består i formidling af online-spillefirmaers ydelser til online-spillere, herefter benævnt "Den Primære Aktivitet", jf. nærmere nedenfor.

Konkret indgår Driftsselskabet aftaler med online-spillefirmaer om markedsføring af online-spillefirmaets spilydelser. Disse aftaler, som Driftsselskabet indgår for at opnå indtægterne, benævnes typisk Rake Back-aftaler, Value Deals eller tilsvarende.

Driftsselskabet driver også flere forums, hvor Driftsselskabets brugere kan kommunikere med hinanden, Driftsselskabet og spiludbydere. Driftsselskabets mest aktive forum er på hjemmesiden www.X. Driftsselskabets kunder betaler ikke noget kontingent eller lignende vederlag for deres medlemskab af Driftsselskabets forums.

Driftsselskabets indtægtsgivende aktivitet består i at oplyse Driftsselskabets brugere om de pågældende spillefirmaers spilydelser. Såfremt Driftsselskabets brugere efterfølgende køber spilydelser hos spillefirmaet gennem Driftsselskabet, vil Driftsselskabet opnå ret til et vederlag fra spillefirmaet.

Driftsselskabets indtjening vil typisk være afhængig af den enkelte spillers omsætning hos den enkelte spiludbyder.

Endvidere betaler spiludbyderne Driftsselskabet for reklamering, forstået som vederlag for opsætning af bannere og wallpapers på Driftsselskabets hjemmesider.

Driftsselskabets hjemmesider er hosted hos en række forskellige hosting-selskaber. Således lejes tre servere hos www.x), to servere hos www.x), og nogle enkelte sider i Z-land, Q-land og Danmark. I Danmark er det www. som fungerer på en dansk server.

Alt øvrigt IT-udstyr ejet af Driftsselskabet, såsom arbejdscomputere, befinder sig i X-land.

Ledelse og ansatte i Holdingselskabet og Driftsselskabet

Holdingselskabet og Driftsselskabets daglige ledelse og tegningsberettigede person, er selskabernes direktør.

Direktøren er D, Y-land. D har siden 2005 haft bopæl og domicil i Y-land. I forbindelse med D's tiltræden som direktør i 2012, har han dog opholdt sig en meget stor del af sin tid i X-land, hvor han også har lejet en lejlighed.

D modtager vederlag for sin funktion som direktør i Holdingselskabet og Driftsselskabet.

Foruden D har Driftsselskabet ansat tre medarbejdere på kontoret i X-land. Disse har alle bopæl i X-land. En medarbejder er IT-ekspert og programmør, og står for udvikling og vedligehold af Driftsselskabets hjemmesider. En medarbejder er daglig leder af online forums, og varetager derudover opgaver i forbindelse med samarbejdspartnere, kundesupport, samt opdatering af hjemmesidetilbud. En medarbejder står for den daglige Search Engine Optimization, der overser hjemmesidernes positionering på Google herunder hjemmesidernes indbyrdes samarbejde.

Derudover indkøbes konsulentydelser i form af produkter (tekster) fra content writers. På nuværende tidspunkt er der ansat en konsulent med en fast månedlig aftale og en konsulent, der hyres efter periodisk behov. De har begge bopæl i Y-land.

Driftsselskabets (og Holdingselskabets) aktiviteter udføres fra kontoret i X-land. Kontoret er nærmere beliggende i X-land.

I sin egenskab af direktør i såvel Driftsselskabet som Holdingselskabet, orienterer D ledelsen i Spørger om aktiviteterne i Holdingselskabet og Driftsselskabet.

Der er ingen bestyrelse i Driftsselskabet eller Holdingselskabet.

Ejerforhold

Repræsentanten har oplyst, at der ikke er krydsejerskab mellem nogle af de fysiske personer og de kapitalselskaber, som ejer anparter i A ApS. Ingen fysisk person ejer således andele i nogle af de kapitalselskaber, som er medejere af A ApS.

D er hverken direkte eller indirekte medejer af A ApS.

Overvejelse om erhvervelse af ny hjemmeside

Driftsselskabet overvejer at erhverve aktiverne fra en konkurrent, som i hovedtræk udøver samme aktivitet som Driftsselskabet. Aktiverne består primært af en kundedatabase og et domæne (www.X).

Hjemmesiden vedrører spilaktiviteter verden over. Dog er hovedfokus på spilaktiviteter på det danske marked, eller nyheder, der er specielt relevante for danske spillere. Det kan eksempelvis være beskrivelse af nye tiltag hos spiludbydere, som har spillelicens i Danmark, eller om nyheder angående pokerturneringer eller pokerspillere.

Artiklerne udarbejdes på dansk.

Det vil være gratis for Driftsselskabets brugere at læse artiklerne. Artiklerne vil således ikke medføre en direkte indtægt for Driftsselskabet. I stedet er det forhåbningen, at hjemmesiden kan generere reklameindtægter i form af markedsføring fra relevante annoncører, samt en øget sandsynlighed for, at brugerne via Driftsselskabet indgår aftaler med de spiludbydere, som Driftsselskabet har en markedsføringsaftale med.

Overvejelserne angående erhvervelsen af konkurrenten er begrundet i et ønske om at konsolidere sig på det danske marked.

Spørgers opfattelse og begrundelse

Forslag til besvarelse af spørgsmål 1 - 5

Spørgerens forslag til besvarelse af spørgsmål 1 - 5 er: "Ja".

Nedenfor er anført spørgerens juridiske bemærkninger vedrørende spørgsmål 1 - 5.

Ad spørgsmål 1

Selskabsskattelovens § 1, stk. 6, tillægger Danmark retten til at beskatte et selskab, såfremt selskabets reelle beslutninger træffes i Danmark. Det følger af afgørelsen TfS 1998.601H at hovedvægten skal lægges på, hvor selskabets daglige ledelse varetages, ved afgørelse af, hvor de reelle beslutninger træffes.

Det følger af Den Juridiske Vejledning afsnit C.D.1.1.3, 2012-2, at spørgsmålet om, hvor et selskab har ledelsessæde, afgøres efter en konkret vurdering af de faktiske forhold omkring beslutningstagningen i selskabet.

Det følger af sagsfremstillingen, at Spørger ejer 60 % af det i X-land registrerede Holdingselskab. Holdingselskabets og Driftsselskabets direktør er D, som har fast bopæl i Y-land, men opholder sig i forbindelse med sit arbejde som direktør en stor del af året i X-land.

Det er D, der i sin egenskab af direktør i Holdingselskabet og Driftsselskabet træffer beslutninger vedrørende den daglige ledelse, og vidt omfang også de overordnede beslutninger.

Som det fremgår, har selskabernes direktion, personificeret ved D, sin daglige gang i X-land, hvor han også opholder sig i forbindelse med sit arbejde. De reelle daglige ledelsesbeslutninger træffes således i X-land.

Med udgangspunkt i ovennævnte afgørelse fra 1998 kan det således lægges til grund, at såvel Holdingselskabet som Driftsselskabets reelle ledelse foregår i X-land.

Det må således lægges til grund, at selskaberne har ledelsessæde i X-land, hvorfor det kan bekræftes, at Holdingselskabet og Driftsselskabet ikke er skattemæssigt hjemmehørende i Danmark i medfør af selskabslovens § 1, stk. 6.

Spørgsmål 1 bør derfor besvares bekræftende.

Ad spørgsmål 2

Hvorvidt et selskab er omfattet af reglerne om CFC-beskatning i henhold til selskabslovens § 32 beror på en år-til-år vurdering.

Det følger af selskabslovens § 32, stk. 1, nr. 1, at det er en forudsætning for CFC-beskatning, at mere end halvdelen af datterselskabets samlede skattepligtige indkomst skal bestå i CFC-indkomst.

I nærværende situation er det centralt, om Driftsselskabets primære aktivitet er omfattet af CFC-indkomstbegrebet i selskabslovens § 32, stk. 5, da det kan forudsættes for det bindende svar, at ca. 95 % af Driftsselskabets aktivitet består af markedsføringsaktiviteter, jf. sagsfremstillingen. Er aktiviteten ikke CFC-indkomst, er det Advokatfirmaets vurdering, at Spørger og Holding- og Driftsselskabet som konsekvens ikke vil være omfattet af CFC-beskatningen, jf. nærmere spørgsmål 3.

De former for indkomster, som kan udgøre CFC-indkomst, er udtømmende opremset i selskabsskattelovens § 32, stk. 5.

Der er i alt nævnt ni former for indkomster. Ved vurdering af Driftsselskabets indkomster kan der konstateres følgende:

Driftsselskabet vil i forbindelse med sin virksomhed have en kassekredit. I den forbindelse er det muligt, at der vil fremkomme en begrænset renteudgift i selskabet. Da selskabets virksomhed ikke er særligt kapitalkrævende, forventes det dog at være af begrænset karakter. Det er vurderet, at renteindtægter og -udgifter afledt af den primære aktivitet vil udgøre maksimalt 5 % af Driftsselskabets indkomster/fradragsberettigede udgifter. Dette kan SKAT lægge til grund ved afgivelse af det bindende svar. Renteindtægter/fradragsberettigede renteudgifter er omfattet af selskabsskattelovens § 32, stk. 5, nr. 1.

Det kan lægges til grund, at Driftsselskabet i forbindelse med den primære drift ikke vil have skattepligtige gevinster og fradragsberettige tab på fordringer, som ikke tjener til sikring af driftsindtægter og driftsudgifter, jf. selskabsskattelovens § 32, stk. 5, nr. 2.

Det kan lægges til grund, at Driftsselskabet i forbindelse med udøvelse af den primære aktivitet ikke vil have produktioner og lignende, der er fradragsberettigede efter ligningslovens § 8, stk. 3. Sådanne produktioner kunne eksempelvis være løbende provisioner for lån, som Driftsselskabet har optaget eller præmie for stillet kaution eller stiftelsesomkostninger. Som nævnt ovenfor, vil der kun i begrænset omgang være behov for ekstern finansiering af selskabets drift.

Driftsselskabet forventer ikke skattepligtigt udbytte og skattepligtige afståelsessummer vedrørende aktier mv. i forbindelse med den primære drift, jf. selskabsskattelovens § 32, stk. 5, nr. 4 og 5, da Driftsselskabet ikke ejer aktier mv.

Driftsselskabet vil som sådan ikke eje immaterielle aktiver. Selskabet vil dog have rettigheden til at udnytte en række internetdomæner. Driftsselskabet vil ikke modtage vederlag for anvendelsen af disse domæner, idet Driftsselskabet selv vil anvende de pågældende domæner i forbindelse med deres drift.

Som nævnt ovenfor, under sagsfremstillingen, vil Driftsselskabets primære aktivitet bestå i at henvise spillere til forskellige udbydere. Den primære aktivitet er beskrevet tidligere. Det er Advokatfirmaets vurdering, at dette ikke udgør vederlag for anvendelse af eller retten til at anvende immaterielle aktiver eller fortjeneste og tab ved afståelse af immaterielle aktiver, jf. selskabsskattelovens § 32, stk. 5, nr. 6.

Det kan lægges til grund, at Driftsselskabet i forbindelse med udøvelse af Den Primære Aktivitet ikke vil udøve finansiel leasing, og vil derfor ikke have indkomster ved finansiel leasing eller fortjenester eller tab ved afståelse af sådanne aktiver, jf. selskabsskattelovens § 32, stk. 5, nr. 8.

Endvidere kan det lægges til grund, at Driftsselskabet ikke vil have indkomster i forbindelse med forsikringsvirksomhed, virksomhed som penge- eller realkreditinstitut eller finansiel virksomhed i øvrigt, jf. selskabsskattelovens § 32, stk. 5, nr. 9.

Opsummeret vil Driftsselskabets indkomst for ca. 95 %'s vedkommende bestå i indtægter fra henvisninger af Driftsselskabets brugere til spiludbydere, jf. tidligere i sagsfremstillingen.

Det er på ovenstående baggrund Advokatfirmaets vurdering, at Driftsselskabets Primære Aktivitet ikke er CFC-indkomst, jf. selskabsskattelovens § 32, stk. 5.

Ad spørgsmål 3

Det kan lægges til grund for besvarelsen, at der ikke er valgt international sambeskatning for selskaberne.

Det kan lægges til grund for besvarelsen af spørgsmål 3, at indkomsten fra Den Primære Aktivitet i Driftsselskabet til enhver tid udgør over halvdelen af Driftsselskabets indkomst opgjort efter selskabsskattelovens § 32, stk. 4.

Såfremt der skal ske beskatning af positiv CFC-indkomst, skal der være opfyldt en række betingelser, jf. selskabsskattelovens § 32, stk. 1, nr. 1 - 4.

Såfremt SKAT vurderer, at Den Primære Aktivitet er CFC-indkomst, jf. spørgsmål 2, vil selskabsskattelovens § 32, stk. 1, nr. 1, umiddelbart være opfyldt. Dette er baggrunden for, at spørgsmålene er udarbejdet således, at SKAT indledningsvis skal forholde sig til, om de nævnte indtægtsformer vil udgøre CFC-indkomst under henvisning til selskabsskattelovens § 32, stk. 5. Er dette ikke tilfældet, er selskabsskattelovens § 32, stk. 1, nr. 1, umiddelbart ikke opfyldt, men de øvrige forudsætninger for vurderingen af Spørgers skattemæssige situation angående CFC-beskatning gennemgås for god ordens skyld nedenfor.

Det følger af selskabsskattelovens § 32, stk. 1, at såfremt et selskab er et moderselskab for et datterselskab, skal moderselskabet ved indkomstopgørelsen medregne CFC-indkomst, hvis CFC-indkomsten er positiv.

Et selskab anses for at være moderselskab for et datterselskab, hvis selskabet direkte eller indirekte er aktionær i datterselskabet, og koncernen har en bestemmende indflydelse i datterselskabet efter § 31 C, jf. selskabsskattelovens § 32, stk. 6, første punktum.

Som det fremgår af sagsfremstillingen, ejer Spørger 60 % af kapitalandelene i Holdingselskabet, og Spørger har en tilsvarende andel af stemmeretten i Holdingselskabet. Det kan således konkluderes, at Spørger har en bestemmende indflydelse i Holdingselskabet, og derfor udgør et moderselskab.

Det følger bl.a. af selskabsskattelovens § 32, stk. 1, nr. 1, at der ved bedømmelsen skal ses bort fra skattepligtig indkomst hidrørende fra selskaber under datterselskabet (Holdingselskabet) bestemmende indflydelse, hvis datter-datterselskabet (Driftsselskabet) er hjemmehørende i samme land som datterselskabet (Holdingselskabet).

Som det fremgår af sagsfremstillingen, er såvel Driftsselskabet som Holdingselskabet beliggende i X-land. Da Holdingselskabet ikke har anden indkomst end udbytte fra Driftsselskabet, kan det konkluderes, at der umiddelbart skal ses bort fra Holdingselskabets skattepligtige indkomst ved vurdering af CFC-beskatningsreglerne.

Dog følger det af selskabsskattelovens § 32, stk. 1, nr. 1, sidste punktum, at man ved en sådan holdingkonstruktion skal inddrage datter-datterselskabets forholdsmæssige indkomst ved vurdering af, hvorvidt CFC-indkomsten udgør mere end halvdelen af datterselskabets (Holdingselskabets) samlede skattepligtige indkomst.

Der er derfor behov for at se på Driftsselskabets skattepligtige indkomst for at vurdere, om Spørger er omfattet af reglerne omkring CFC beskatning. Dette er dog allerede gennemgået under spørgsmål 2.

Det er på ovenstående baggrund Advokatfirmaets vurdering, at såfremt SKAT har besvaret spørgsmål 2 med "Ja", kan spørgsmål 3 som en konsekvens besvares bekræftende, da det kan forudsættes, at indkomsten fra Den Primære Aktivitet i Driftsselskabet til enhver tid udgør over halvdelen af Driftsselskabets indkomst opgjort efter selskabsskattelovens § 32, stk. 4.

Ad spørgsmål 4

Det følger af aktieavancebeskatningslovens § 4B, at der ved koncernselskabsaktier forstås aktier, hvor ejeren og det selskab, hvori der ejes aktier, er sambeskattede efter selskabsskattelovens § 31 eller kan sambeskattes efter selskabsskattelovens § 31 A.

Det følger af selskabsskattelovens § 31 A, at det ultimative moderselskab (her Spørger) kan vælge, at sambeskatning for de koncernforbundne selskaber og foreninger m.v., som sambeskattes efter § 31, tillige skal gælde alle koncernforbundne udenlandske selskaber og foreninger m.v., i hvilke ingen af deltagerne hæfter personligt for selskabets forpligtelser, og som fordeler overskuddet i forhold til deltagernes indskudte kapital (international sambeskatning).

Det er Advokatfirmaets vurdering, at de nævnte x-landske selskaber i rettelig struktur svarer til et dansk ApS eller A/S med de forskelle, som findes mellem dansk og x-landsk selskabslovgivning. Selskaberne har eksempelvis begrænset hæftelse og behandles som selvstændige skattesubjekter, ligesom overskud fordeles i forhold til deltagernes indskudte kapital. Det er derfor Advokatfirmaets vurdering, at såvel Holdingselskabet som Driftsselskabet skattemæssigt kan sammenlignes med selskaber omfattet af selskabsskattelovens § 1, stk. 1, nr. 2.

Det følger af selskabsskattelovens § 31, stk. 1, at sambeskatning kan ske mellem koncernforbundne selskaber. Ved koncernforbundne selskaber forstås selskaber, der på noget tidspunkt i indkomståret tilhører samme koncern, jf. selskabsskattelovens § 31 C, og hvor der udøves en bestemmende indflydelse over selskabets økonomiske og driftsmæssige beslutninger.

Det følger af selskabsskattelovens § 31 C, stk. 3, at bestemmende indflydelse i forhold til et datterselskab foreligger, når moderselskabet direkte eller indirekte gennem et datterselskab ejer mere end halvdelen af stemmerettighederne i et selskab, medmindre det i særlige tilfælde klart kan påvises, at et sådant ejerforhold ikke udgør bestemmende indflydelse.

Spørger ejer 60 % af kapitalandelene i Holdingselskabet og har et tilsvarende andel af stemmerne. Der er ikke udarbejdet ejeraftaler eller lignende, der reducerer Spørgers økonomiske eller driftsmæssige indflydelse på Holdingselskabet.

Det er på ovenstående baggrund Advokatfirmaets vurdering, at Spørgers kapitalandele i Holdingselskabet er koncernselskabsaktier, jf. aktieavancebeskatningslovens § 4B.

Angående reglerne for mellemholdingselskaber følger det af aktieavancebeskatningslovens § 4A, stk. 3, at datterselskabsaktier kan anses for ejet direkte af moderselskabets direkte og indirekte aktionærer, som er omfattet af nærmere bestemmelser i selskabslovgivningen og som i et hvert led mellem aktionærerne og Holdingselskabet ejer mindst 10 % af aktiekapitalen i det underliggende selskab. Det gælder dog kun, hvis en række betingelser er opfyldt, jf. § 4A, stk. 3, nr. 1 - 5. Det følger af aktieavancebeskatningslovens § 4A, stk. 3, nr. 5, at mere end 50 % af aktiekapitalen i mellemholdingselskabet skal være ejet direkte eller indirekte af selskaber, som ikke vil kunne modtage udbytte skattefrit ved direkte ejerskab af aktierne i det enkelte datterselskab. I nærværende tilfælde er alene 23 % af aktiekapitalen i Spørger ejet af kapitalselskaber, og det er på den baggrund Advokatfirmaets vurdering, at mellemholdingreglerne i aktieavancebeskatningslovens § 4A, stk. 3, ikke finder anvendelse.

Som konstateret ovenfor, er der tale om koncernselskabsaktier, jf. § 4B. Vedrørende koncernselskabsaktier følger det af § 4B, stk. 2, at alle betingelser i § 4A, stk. 1, nr. 1 - 5, skal være opfyldt, før reglen omkring mellemholdingselskaber i aktieavancebeskatningslovens § 4B, stk. 2, finder anvendelse.

Det er på ovenstående baggrund Advokatfirmaets vurdering, at reglen omkring mellemholdingselskaber i aktieavancebeskatningslovens § 4B, stk. 2, ikke finder anvendelse. Kapitalandelene i Holdingselskabet kan således ikke anses for ejet direkte af moderselskabets direkte og indirekte aktionærer, og beskatningen af udbytte fra Holdingselskabet beror således alene på beskatningen af udbyttet hos Spørger.

Det følger af selskabsskattelovens § 13, stk. 1, nr. 2, at udbytte fra koncernselskabsaktier ikke skal medregnes den skattepligtige indkomst. Som konstateret ovenfor er det Advokatfirmaets vurdering, at Spørgers kapitalandele i Holdingselskabet er koncernselskabsaktier.

Det er på denne bagrund Advokatfirmaets vurdering, at spørgsmål 4 skal besvares bekræftende.

Ad spørgsmål 5

Som nævnt under sagsfremstillingen ejer D personligt 40 % af Holdingselskabet.

D overvejer at overdrage de af ham personligt ejede kapitalandele til et af ham helejet holdingselskab. Der er endnu ikke taget stilling til, hvor det personlige holdingselskab skal være hjemmehørende. Det er dog mest sandsynligt, at det vil være i enten Y-land eller i X-land.

Det er Advokatfirmaets vurdering, at det vedrørende såvel spørgsmål 1 - 4 er uden betydning, om de 40 % i Holdingselskabet er ejet af en juridisk person eller en fysisk person, herunder hvor den juridiske og den fysiske person er skattemæssigt hjemmehørende.

Det er på ovenstående baggrund Advokatfirmaets anbefaling, at spørgsmål 5 besvares med et "Ja".

Et udkast til sagsfremstilling med SKATs udkast til indstilling og begrundelse har været sendt i høring hos spørgers repræsentant. Repræsentanten har oplyst, at der ikke er bemærkninger til SKATs sagsfremstilling og indstilling.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at Holdingselskabet og Driftsselskabet ikke er skattemæssigt hjemmehørende i Danmark i medfør af selskabsskattelovens § 1, stk. 6.

Lovgrundlag

Selskabsskattelovens § 1, stk. 6

Stk. 6. Selskaber og foreninger m.v. omfattet af stk. 1, nr. 2-6, anses for hjemmehørende her i landet, hvis ledelsen har sæde her i landet. Dette gælder, uanset hvor selskabet eller foreningen m.v. eventuelt er indregistreret. Bestemmelsen i 1. og 2. pkt. finder dog ikke anvendelse på et selskab eller en forening m.v., som er omfattet af fuld skattepligt i en fremmed stat efter denne stats skatteregler, hvis Danmarks dobbeltbeskatningsoverenskomst med den pågældende stat medfører, at Danmark skal lempe dobbeltbeskatning af indkomst fra et fast driftssted i den pågældende stat ved at nedsætte den danske skat af denne indkomst med et større beløb end det beløb, der er betalt i skat af denne indkomst i den pågældende stat.

Praksis

TfS 1998, 607 H

Et selskabs ledelse var i Danmark. Højesteret fandt, at hovedvægten ved vurderingen skulle lægges på, hvor selskabets daglige ledelse blev varetaget. Da det almindeligvis er direktionen, der varetager denne funktion, må hovedvægten i disse tilfælde lægges på, hvor direktionen har sit sæde.

Den juridiske vejledning C.D.1.1.1.3 2013-1 Hvor har ledelsen sæde (uddrag):

Afgørelsen af, om et selskabs ledelse har sæde her i landet, beror på en konkret vurdering af de faktiske forhold i forbindelse med beslutningstagningen i selskabet.

Ved denne vurdering lægges først og fremmest vægt på den daglige ledelse af selskabet. Selskabet vil derfor ofte blive anset for hjemmehørende i Danmark, når direktionen har sæde eller når selskabets hovedsæde er beliggende her i landet.

I det omfang bestyrelsen forestår den reelle daglige ledelse af selskabet, er stedet for bestyrelsens sæde af væsentlig betydning for vurderingen af, om selskabet er hjemmehørende i Danmark.

Det er stedet, hvor bestyrelsens beslutninger reelt træffes, der er afgørende for ledelsens sædes placering. Dette kan være aktuelt i tilfælde, hvor f.eks. bestyrelsesformanden reelt forestår den daglige ledelse af selskabet, eller i tilfælde, hvor beslutningerne er truffet forud for den formelle afholdelse af bestyrelsesmøde.

Beslutninger, der almindeligvis træffes på generalforsamlingsniveau, er som udgangspunkt ikke afgørende for, om selskabet kan anses for hjemmehørende her i landet. Den blotte aktiebesiddelse vil derfor som udgangspunkt ikke være afgørende for vurderingen. I det omfang en aktionær faktisk udøver ledelsen af selskabet, kan aktionærens hjemsted dog indgå i vurderingen af, om selskabets ledelse har sæde her i landet.

Begrundelse

Et selskab anses for hjemmehørende i Danmark, hvis dets ledelse er hjemmehørende her i landet, jf. selskabsskattelovens § 1, stk. 6. Det er derfor afgørende for besvarelsen af spørgsmålet, hvor selskabernes ledelse er hjemmehørende.

Holdingselskabet er ejet med 60 % af A ApS og med 40 % af D. Holdingselskabets og Driftsselskabets daglige ledelse og tegningsberettigede person, er selskabernes direktør D, som har bopæl i Y-land, men også har opholdt sig en del i X-land. Der er ingen bestyrelse i Driftsselskabet eller Holdingselskabet.

Det er oplyst, at D, som direktør, står for selskabernes daglige ledelse. Ifølge praksis, som den kommer til udtryk i TfS 1998, 607 H, må hovedvægten ved vurderingen af ledelsens sæde lægges på, hvor den daglige ledelse bliver varetaget. Da det almindeligvis er direktionen, der varetager denne funktion, må hovedvægten i disse tilfælde lægges på, hvor direktionen har sit sæde.

Da D efter det oplyste ikke er hjemmehørende i Danmark, er det SKATs vurdering, at den daglige ledelse ikke bliver varetaget i Danmark. Holdingselskabet og Driftsselskabet er derfor ikke skattemæssigt hjemmehørende i Danmark i medfør af selskabsskattelovens § 1, stk. 6. Der er hermed ikke taget stilling til, hvor Driftsselskabet så er hjemmehørende.

SKAT indstiller, at spørgsmål 1 besvares med "Ja".

Spørgsmål 2

Det ønskes bekræftet, at Driftsselskabets primære aktivitet ikke udgør CFC-indkomst i henhold til selskabsskattelovens § 32, stk. 5.

Lovgrundlag

Selskabsskattelovens § 32, stk. 5

Stk. 5. CFC-indkomsten opgøres som summen af følgende indtægter og udgifter:

1) Skattepligtige renteindtægter og fradragsberettigede renteudgifter.

2) Skattepligtige gevinster og fradragsberettigede tab på fordringer, gæld eller finansielle kontrakter, der omfattes af kursgevinstloven. Gevinst og tab på kontrakter (terminskontrakter m.v.), som tjener til sikring af driftsindtægter og driftsudgifter, medregnes ikke. Gevinst og tab på terminskontrakter m.v. medregnes dog, hvis den skattepligtige udøver næring ved køb og salg af fordringer og finansielle kontrakter eller driver næringsvirksomhed ved finansiering.

3) Provisioner og lign., der er fradragsberettigede efter ligningslovens § 8, stk. 3, og de tilsvarende skattepligtige provisioner og lign.

4) Skattepligtige udbytter og skattepligtige afståelsessummer vedrørende aktier m.v., der omfattes af aktieavancebeskatningsloven.

5) Skattepligtig fortjeneste og tab vedrørende aktier m.v., der omfattes af aktieavancebeskatningsloven.

6) Betalinger af enhver art, der modtages som vederlag for anvendelsen af eller retten til at anvende immaterielle aktiver samt fortjeneste og tab ved afståelse af immaterielle aktiver. 1. pkt. finder dog ikke anvendelse, for så vidt angår betalinger fra selskaber, som ikke er koncernforbundne med datterselskabet, jf. § 31 C, for anvendelsen af eller retten til at anvende immaterielle aktiver, som er foranlediget af datterselskabets egen forsknings- og udviklingsvirksomhed. Immaterielle aktiver omfatter enhver ophavsret til et litterært, kunstnerisk eller videnskabeligt arbejde, herunder spillefilm, ethvert patent, varemærke eller mønster eller enhver model, tegning, hemmelig formel eller fremstillingsmetode eller oplysninger om industrielle, kommercielle eller videnskabelige erfaringer.

7) Skattemæssige fradrag, der vedrører indtægter som nævnt i nr. 1-6.

8) Skattepligtige indkomster ved finansiel leasing, herunder fortjeneste og tab ved afståelse af aktiver, som har været anvendt til finansiel leasing.

9) Skattepligtige indkomster i forbindelse med forsikringsvirksomhed, virksomhed som penge- eller realkreditinstitut eller finansiel virksomhed i øvrigt.

10) Skattepligtig fortjeneste og tab ved afståelse af CO2-kvoter og CO2-kreditter, jf. afskrivningslovens § 40 A.

Begrundelse

Spørger har oplyst, at ca. 95 % af Driftsselskabets aktivitet består af markedsføringsaktiviteter i form af indtægter fra henvisninger af Driftsselskabets brugere til spiludbydere.

SEL § 32, stk. 5, nr. 1-10, er en udtømmende liste over de indtægter og udgifter, der er CFC-indkomst:

Nr. 1) Skattepligtige renteindtægter og fradragsberettigede renteudgifter

Det er oplyst, at renteindtægter og -udgifter afledt af den primære aktivitet maksimalt vil udgøre 5 % af Driftsselskabets indkomster/ fradragsberettigede udgifter.

Nr. 2) Skattepligtige gevinster og fradragsberettigede tab på fordringer, gæld eller finansielle kontrakter omfattet af kursgevinstloven.

Det er oplyst, at driftsselskabet i forbindelse med den primære drift ikke vil have skattepligtige gevinster og fradragsberettigede tab på fordringer, som ikke tjener til sikring af driftsindtægter og driftsudgifter.

Nr. 3) Provisioner og lignende, der er fradragsberettigede efter ligningslovens § 8, stk. 3, og de tilsvarende skattepligtige provisioner og lignende.

Spørger har oplyst, at Driftsselskabet ikke vil have provisioner og lignende, der er fradragsberettigede efter ligningslovens § 8, stk. 3, i forbindelse med den primære aktivitet.

Nr. 4) Skattepligtige udbytter og skattepligtige afståelsessummer vedrørende aktiver m.v., der omfattes af aktieavancebeskatningsloven.

Spørger har oplyst, at Driftsselskabet ikke forventer sådanne indtægter i forbindelse med den primære drift, da Driftsselskabet ikke ejer aktier mv.

Nr. 5) Skattepligtig fortjeneste og tab på aktier m.v. der omfattes af aktieavancebeskatningsloven.

Spørger har oplyst, at Driftsselskabet ikke forventer sådanne ind indkomster og udgifter, da Driftsselskabet ikke ejer aktier mv.

Nr. 6) Betalinger af enhver art, der modtages som vederlag for anvendelsen af eller retten til at anvende immaterielle aktiver samt fortjeneste og tab ved afståelse af immaterielle aktiver under visse betingelser.

Det er oplyst, at driftsselskabet som sådan ikke vil eje immaterielle aktiver. Selskabet vil dog have rettigheden til at udnytte en række internetdomæner. Driftsselskabet vil ikke modtage vederlag for at anvende disse domæner, idet Driftsselskabet selv vil anvende de pågældende domæner i forbindelse med sin drift.

Ca. 95 % af Driftsselskabets aktivitet består i at formidle online-spillefirmaers ydelser til online-spillere. Driftsselskabet markedsfører online-spillefirmaers spilydelser, og modtager vederlag fra spillefirmaet, hvis brugerne efterfølgende køber spilydelser hos spillefirmaet gennem Driftsselskabet. Driftsselskabet modtager også betaling fra spiludbyderne for reklamering ved opsætning af bannere og wallpapers på Driftsselskabets hjemmesider.

Driftsselskabets hjemmesider lejes hos en række forskellige hosting-selskaber.

Det må derfor vurderes, om spiludbydernes betaling til Driftsselskabet for dettes formidling af ydelser, markedsføring og opsætning af banners mm., kan anses som vederlag for anvendelse af immaterielle aktiver.

Immaterielle aktiver omfatter i relation til CFC-indkomst enhver ophavsret til et litterært, kunstnerisk, eller videnskabeligt arbejde, herunder spillefilm, ethvert patent, varemærke eller mønster eller enhver model, tegning, hemmelig formel eller fremstillingsmetode eller oplysninger om industrielle, kommercielle eller videnskabelige erfaringer, jf. selskabsskattelovens § 32, stk. 5, nr. 6, 3. pkt.

Spørger vurderer, at dette ikke udgør vederlag for at anvende eller for retten til at anvende immaterielle aktiver eller fortjeneste og tab ved afståelse af immaterielle aktiver.

Det er SKATs opfattelse, at betaling for at anvende Driftsselskabets hjemmesider til reklame, og til formidling af spilleydelser ikke kan anses som betaling for anvendelse af et immaterielt aktiv som omfattet af selskabsskattelovens § 32, stk. 5, nr. 6.

Nr. 7) Skattemæssige fradrag, der vedrører indtægter, som nævnt i nr. 1-6.

Der er ikke oplyst at være skattemæssige fradrag, der vedrører indtægter som nævnt i nr. 1-6.

Nr. 8) Skattepligtige indkomster ved finansiel leasing.

Spørger oplyser, at Driftsselskabet i forbindelse med den primære aktivitet ikke vil udøve finansiel leasing og derfor ikke vil have indkomster ved finansiel leasing eller fortjenester eller tab ved afståelse af sådanne aktiver.

Nr. 9) Skattepligtige indkomster i forbindelse med forsikringsvirksomhed, virksomhed som penge- eller realkreditinstitut eller finansiel virksomhed i øvrigt.

Spørger oplyser, at Driftsselskabet ikke vil have sådanne indkomster.

Nr. 10) Skattepligtig fortjeneste og tab ved afståelse af CO2-kvoter og CO2-kreditter, jf. afskrivningslovens § 40 A. (Indsat ved lov nr. 1394 af 23/12 2012)

Det er ikke oplyst, at Driftsselskabet afstår CO2-kvoter eller Co2-kreditter.

Sammenfattende er det SKATs vurdering, at Driftsselskabets primære aktivitet ikke udgør CFC-indkomst efter selskabsskattelovens § 32, stk. 5, nr. 6.

Indstilling

SKAT indstiller, at spørgsmål 2 besvares med Ja.

Spørgsmål 3

Det ønskes bekræftet, at Spørger ikke er omfattet af reglerne vedrørende CFC-beskatning, jf. selskabsskattelovens § 32.

Lovgrundlag

Selskabsskattelovens § 32, stk. 1

§ 32. Hvis et selskab eller en forening m.v. som nævnt i § 1 eller § 2, stk. 1, litra a, er et moderselskab for et selskab eller en forening m.v. (datterselskabet), jf. stk. 6, skal moderselskabet ved indkomstopgørelsen medregne det beløb, som er angivet i stk. 7-10, når beløbet er positivt. Ejes den samme andel af aktiekapitalen i et datterselskab direkte eller indirekte af flere moderselskaber, medregnes andelen hos det moderselskab, der ejer den største direkte eller indirekte ejerandel. Hvis flere moderselskaber ejer lige store andele, medregnes andelen hos det øverste moderselskab. Det er en forudsætning for beskatning efter 1. pkt., at følgende betingelser er til stede:

1) Datterselskabets CFC-indkomst, jf. stk. 4 og 5, i indkomståret udgør mere end ½ af datterselskabets samlede skattepligtige indkomst opgjort efter stk. 4. Ved bedømmelsen ses der bort fra skattepligtig indkomst hidrørende fra selskaber under datterselskabets bestemmende indflydelse, hvis selskaberne er hjemmehørende i samme land som datterselskabet. I stedet inddrages skattepligtig indkomst i de pågældende selskaber forholdsmæssigt efter datterselskabets direkte eller indirekte ejerandele. Ved opgørelsen af datterselskabets samlede skattepligtige indkomst bortses fra skattepligtige tilskud.

2) Datterselskabets finansielle aktiver gennemsnitligt i indkomståret udgør mere end 10 pct. af selskabets samlede aktiver. Ved finansielle aktiver forstås aktiver, hvis afkast er omfattet af stk. 5. Opgørelsen foretages på baggrund af de regnskabsmæssige værdier, dog medregnes immaterielle aktiver, hvis afkast er omfattet af stk. 5, nr. 6, til de handelsmæssige værdier. Aktiver, hvis afkast er skattefrit, indgår ikke i opgørelsen. Uforrentede fordringer på varedebitorer m.v. indgår ikke i opgørelsen. Ved bedømmelsen finder nr. 1, 2. og 3. pkt., tilsvarende anvendelse.

3) Moderselskabets aktier i datterselskabet er ikke aktier eller investeringsforeningsbeviser m.v. i investeringsselskaber efter aktieavancebeskatningslovens regler.

4) Moderselskabets aktier i datterselskabet ejes ikke gennem en juridisk person, der beskattes efter reglerne i § 13 F.

Begrundelse

Spørgsmålet bortfalder, da SKAT vurderer, at driftsselskabets primære aktivitet ikke udgør CFC-indkomst efter selskabsskattelovens § 32, stk. 5, se indstillingen under spørgsmål 2.

Indstilling

SKAT indstiller, at spørgsmål 3 besvares med "Bortfalder".

Spørgsmål 4

Det ønskes bekræftet, at eventuelt udbytte, som Spørger måtte modtage fra Holdingselskabet, ikke beskattes i Danmark.

Lovgrundlag

Selskabsskattelovens § 13, stk. 1, nr. 2

§ 13. Til den skattepligtige indkomst medregnes ikke:

(...)

2) Udbytte, som de i § 1, stk. 1, nr. 1-2 a, 2 d-2 i, 3 a-5 b, nævnte selskaber og foreninger m.v. modtager af aktier eller andele i selskaber omfattet af § 1, stk. 1, nr. 1-2 a, 2 d-2 i og 3 a-5 b, eller selskaber hjemmehørende i udlandet. Dette gælder dog kun udbytter af datterselskabsaktier og koncernselskabsaktier, jf. aktieavancebeskatningslovens §§ 4 A og 4 B. Bestemmelsen i 1. pkt. omfatter ikke udbytter, hvor det udbyttegivende selskab har fradrag for udbytteudlodningen, medmindre beskatningen i udlandet frafaldes eller nedsættes efter bestemmelserne i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater. Bestemmelsen i 1. pkt. omfatter heller ikke udbytte, i det omfang et datterselskab på et lavere ejerniveau har haft fradrag for udbytteudlodningen, uden at fradraget er modsvaret af beskatning af udbytteudlodningen til et mellemliggende niveau, og kildebeskatningen af udbytteudlodningerne i ingen af de mellemliggende niveauer har skullet frafaldes eller nedsættes efter direktiv 2011/96/EU. Bestemmelsen i 1. pkt. omfatter ikke udbytte vedrørende aktier som nævnt i aktieavancebeskatningslovens § 19. Bestemmelsen i 1. pkt. finder tilsvarende anvendelse, hvis udbyttemodtageren er et tilsvarende selskab eller en forening m.v. som nævnt i § 2, stk. 1, litra a, og selskabet eller foreningen m.v. er hjemmehørende i en fremmed stat, der er medlem af EU eller EØS, på Færøerne eller i Grønland eller en stat, som har en dobbeltbeskatningsoverenskomst med Danmark. Ved bedømmelsen af, om et selskab eller en forening m.v. som nævnt i § 2, stk. 1, litra a, opfylder betingelsen i 2. pkt., medregnes samtlige aktiebesiddelser, som selskabet eller foreningen m.v. har i det udbyttegivende selskab.

Aktieavancebeskatningsloven § 4 A, stk. 1-5

§ 4 A. Ved datterselskabsaktier forstås aktier, som ejes af et selskab, der ejer mindst 10 pct. af aktiekapitalen i datterselskabet, jf. dog stk. 2, 3 og 7.

Stk. 2. Det er en betingelse efter stk. 1, at datterselskabet er omfattet af selskabsskattelovens § 1, stk. 1, nr. 1-2 a, 2 d-2 h og 3 a-5 b, eller at beskatningen af udbytter fra datterselskabet frafaldes eller nedsættes efter bestemmelserne i direktiv 90/435/EØF om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater eller efter en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor datterselskabet er hjemmehørende.

Stk. 3. Datterselskabsaktierne anses for ejet direkte af de af moderselskabets (mellemholdingselskabets) direkte og indirekte aktionærer, som er omfattet af selskabsskattelovens § 1, § 2, stk. 1, litra a, §§ 31 A eller 32, fondsbeskatningslovens § 1 eller ligningslovens § 16 H, og som i ethvert led mellem aktionæren og mellemholdingselskabet ejer mindst 10 pct. af aktiekapitalen i det underliggende selskab. Det gælder dog kun, hvis følgende betingelser alle er opfyldt:

1) Mellemholdingselskabets primære funktion er ejerskab af datterselskabsaktier og koncernselskabsaktier, jf. § 4 B.

2) Mellemholdingselskabet udøver ikke reel økonomisk virksomhed vedrørende aktiebesiddelsen.

3) Mellemholdingselskabet ejer ikke hele aktiekapitalen i datterselskabet, eller mellemholdingselskabet ejer hele aktiekapitalen i et datterselskab, som ikke er skattepligtigt i Danmark, og hvor beskatningen af udbytter fra datterselskabet ved direkte ejerskab ikke ville skulle nedsættes eller frafaldes efter bestemmelserne i direktiv 90/435/EØF om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater eller efter en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor datterselskabet er hjemmehørende.

4) Aktierne i mellemholdingselskabet er ikke optaget til handel på et reguleret marked eller en multilateral handelsfacilitet.

5) Mere end 50 pct. af aktiekapitalen i mellemholdingselskabet ejes direkte eller indirekte af selskaber m.v. som nævnt i 1. pkt., som ikke ville kunne modtage udbytter skattefrit ved direkte ejerskab af aktierne i det enkelte datterselskab.

Stk. 4. Hvis de samme aktier som følge af stk. 3 ejes direkte af flere selskabsaktionærer omfattet af stk. 3, 1. pkt., anses aktierne for ejet direkte af den øverste aktionær.

Stk. 5. Hvis aktierne ejet af selskabsaktionærer som nævnt i stk. 3, nr. 5, er tillagt udbyttepræference, medregnes følgende aktiebesiddelser i mellemholdingselskabet ved opgørelsen i stk. 3, nr. 5:

1) Aktiebesiddelser tilhørende personlige aktionærer med bestemmende indflydelse, jf. ligningslovens § 16 H, stk. 6, i selskabsaktionæren.

2) Aktiebesiddelser tilhørende personer, der er nærtstående til de personlige aktionærer, jf. ligningslovens § 16 H.

3) Porteføljeaktiebesiddelser tilhørende selskaber m.v., hvorover personkredsen nævnt i nr. 1 og 2 har bestemmende indflydelse, jf. ligningslovens § 16 H, stk. 6.

4) Porteføljeaktiebesiddelser tilhørende fonde m.v. stiftet af personkredsen nævnt i nr. 1 og 2, jf. ligningslovens § 16 H, stk. 6.

Aktieavancebeskatningslovens § 4 B

§ 4 B. Ved koncernselskabsaktier forstås aktier, hvor ejeren og det selskab, hvori der ejes aktier, er sambeskattede efter selskabsskattelovens § 31 eller kan sambeskattes efter selskabsskattelovens § 31 A. Ved koncernselskabsaktier forstås desuden aktier, hvor en fond m.v. og det selskab, hvori der ejes aktier, er koncernforbundne, jf. selskabsskattelovens § 31 C, og hvor selskabet kan indgå i en sambeskatning.

Stk. 2. Koncernselskabsaktier anses for ejet direkte af de af det ejende koncernselskabs (mellemholdingselskabets) aktionærer, som er omfattet af selskabsskattelovens § 1, § 2, stk. 1, litra a, §§ 31 A eller 32, fondsbeskatningslovens § 1 eller ligningslovens § 16 H, og som ejer mindst 10 pct. af aktiekapitalen i det underliggende selskab i ethvert led mellem aktionæren og mellemholdingselskabet. Det gælder dog kun, hvis alle betingelserne i § 4 A, stk. 3, nr. 1-5, er opfyldt. § 4 A, stk. 4-6, finder tilsvarende anvendelse.

Stk. 3. Koncernselskabsaktier, jf. stk. 1, omfatter ikke konvertible obligationer og tegningsretter til konvertible obligationer.

Begrundelse

Udbytte af koncernselskabsaktier efter aktieavancebeskatningslovens § 4 B medregnes ikke til den skattepligtige indkomst, jf. selskabsskattelovens § 13, stk. 1, nr. 2.

Koncernselskabsaktier er aktier, hvor ejeren og det selskab, hvori der ejes aktier, er sambeskattede efter selskabsskattelovens § 31 eller kan sambeskattes efter selskabsskattelovens § 31 A, d.v.s. indgår i national eller kan indgå i international sambeskatning, jf. aktieavancebeskatningslovens § 4 B, stk. 1.

Efter selskabsskattelovens § 31 A, kan det ultimative moderselskab vælge, at sambeskatningen for de koncernforbundne selskaber m.v. som sambeskattes efter § 31, også skal gælde for alle koncernforbundne udenlandske selskaber m.v., i hvilke ingen af deltagerne hæfter personligt for selskabets forpligtelser, og som fordeler overskuddet i forhold til deltagernes indskudte kapital (international sambeskatning).

Det er oplyst, at de to x-landske selskaber har begrænset hæftelse og behandles som selvstændige x-landske skattesubjekter, ligesom overskud fordeles i forhold til deltagernes indskudte kapital. Selskaberne ville derfor kunne indgå i en international sambeskatning efter selskabsskattelovens § 31 A.

Sambeskatning forudsætter, at der er koncernforbindelse, jf. selskabsskattelovens § 31, stk. 1. Ved koncernforbundne selskaber forstås selskaber, der på noget tidspunkt i indkomståret tilhører samme koncern efter § 31 C.

Et selskab udgør sammen med et eller flere datterselskaber en koncern. Et selskab kan kun have ét direkte moderselskab. Det er det selskab, som faktisk udøver den bestemmende indflydelse over selskabets økonomiske og driftsmæssige beslutninger, der anses for at være moderselskab. Se selskabsskattelovens § 31 C, stk. 1.

Der er bestemmende indflydelse i et datterselskab, når moderselskabet direkte eller indirekte gennem et datterselskab ejer mere end halvdelen af stemmerettighederne i datterselskabet, medmindre det i særlige tilfælde klart kan påvises, at et sådant ejerforhold ikke udgør bestemmende indflydelse, jf. selskabsskattelovens § 31 C, stk. 3.

Det er oplyst, at Spørger ejer 60 % af kapitalandelene i Holdingselskabet og har en tilsvarende andel af stemmerne. Det er videre oplyst, at der ikke er udarbejdet ejeraftaler eller lignende, der reducerer Spørgers økonomiske eller driftsmæssige indflydelse på Holdingselskabet. Spørgers aktier i Holdingselskabet må derfor anses for at være aktier, hvor ejere og det selskab, hvori der ejes aktier, kan sambeskattes efter selskabsskattelovens § 31 A. Det er derfor SKATs opfattelse, at der er tale om koncernselskabsaktier efter aktieavancebeskatningslovens § 4 B.

Der findes en såkaldt mellemholding-regel i aktieavancebeskatningslovens § 4 A. Hvis en række betingelser er opfyldt, kan datterselskabsaktier anses for ejet direkte af moderselskabets direkte og indirekte aktionærer, som er omfattet af nærmere angivne bestemmelser i selskabsskattelovgivningen, og som i et hvert led mellem aktionærerne og Holdingselskabet ejer mindst 10 % af aktiekapitalen i det underliggende selskab, jf. aktieavancebeskatningslovens § 4 A, stk. 3. Mere end 50 % af aktiekapitalen i mellemholdingselskabet skal være ejet direkte eller indirekte af selskaber, som ikke vil kunne modtage udbytte skattefrit ved direkte ejerskab af aktierne i det enkelte datterselskab, jf. aktieavancebeskatningslovens § 4 A, stk. 3, nr. 5. I denne situation er det kun 23 % af aktiekapitalen i Spørger, der er ejet af kapitalselskaber. Mellemholdingreglen i aktieavancebeskatningslovens § 4 A, stk. 3, anvendes derfor ikke.

Der er også en mellemholding-regel i aktieavancebeskatningslovens § 4 B, stk. 2, om koncernselskabsaktier. Alle betingelserne i § 4 A, stk. 3, nr. 1-5, skal være opfyldt, for at denne mellemholdingregel anvendes. Da betingelsen i § 4 A, stk. 3, nr. 1-5, ikke er opfyldt, finder mellemholdingreglen i aktieavancebeskatningslovens § 4 B, stk. 2, ikke anvendelse. Om udbyttet beskattes i Danmark, afhænger derfor kun af beskatningen hos Spørger.

Repræsentanten har oplyst, at der ikke er krydsejerskab mellem nogle af de fysiske personer og de kapitalselskaber, som ejer anparter i A ApS. Ingen fysisk person ejer således andele i nogle af de kapitalselskaber, som er medejere af A ApS. D er hverken direkte eller indirekte medejer af A ApS. Det vurderes derfor, at betingelsen i aktieavancebeskatningslovens § 4 A, stk. 5, ikke er opfyldt. Ifølge § 4 A, stk. 5, medregnes aktier ejet af selskabsaktionærer som nævnt i stk. 3, nr. 5, såfremt aktierne er tillagt udbyttepræferencer og aktierne tilhører personlige aktionærer med bestemmende indflydelse eller nærtstående til disse personer, jf. ligningslovens § 16 H.

Da udbytte af koncernselskabsaktier ikke skal medregnes til den skattepligtige indkomst efter selskabsskattelovens § 13, stk. 1, nr. 2, er det SKATs opfattelse, at det udbytte, som Spørger måtte modtage fra Holdingselskabet, ikke beskattes i Danmark.

Indstilling

SKAT indstiller, at spørgsmål 4 besvares med Ja.

Spørgsmål 5

Det ønskes bekræftet, at det ikke vil have nogen betydning for besvarelsen af spørgsmål 1-4, såfremt personejeren overdrager de af ham personligt ejede kapitalandele i Holdingselskabet til et af ham helejet holdingselskab

Begrundelse

D ejer personligt 40 % af Holdingselskabet. D overvejer at overdrage sine kapitalandele til et holdingselskab, som han selv vil eje 100 %. Holdingselskabet vil sandsynligvis blive hjemmehørende i Y-land eller i X-land.

Spørgsmål 1 drejer sig om, hvorvidt Holdingselskabet og Driftsselskabet er skattemæssigt hjemmehørende i Danmark i medfør af selskabsskattelovens § 1, stk. 6, om ledelsens sæde. SKAT finder ikke, at spørgsmålet om, hvor den daglige ledelse foretages, berøres af, at direktøren D fremover vil eje sine aktier gennem et holdingselskab, eller af hvor dette er hjemmehørende.

Spørgsmål 2 drejer sig om, hvorvidt Driftsselskabets primære aktivitet udgør CFC-indkomst efter selskabsskattelovens § 32, stk. 5. Da spørgsmålet vedrører karakteren af den virksomhed, der udøves, finder SKAT heller ikke, at dette spørgsmål berøres af, at den personlige aktionær overdrager sine aktier til et holdingselskab, eller af hvor dette er hjemmehørende.

Spørgsmål 3 drejer sig om, hvorvidt Spørger er omfattet af reglerne om CFC-beskatning. Dette spørgsmål omhandler betingelserne for CFC-beskatning i selskabsskattelovens § 32, stk. 1, og berøres ikke af, at den personlige aktionær overdrager sine aktier til et holdingselskab, eller af hvor dette er hjemmehørende.

Spørgsmål 4 drejer sig om, hvorvidt et eventuelt udbytte fra Holdingselskabet til Spørger beskattes i Danmark. SKAT finder heller ikke, at besvarelsen af dette spørgsmål berøres af, at den personlige aktionær overdrager sine aktier til et holdingselskab, eller af hvor dette er hjemmehørende.

Indstilling

SKAT indstiller, at spørgsmål 5 besvares med Ja.

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.