Spørgsmål

- Vil en skattefri fusion, således som den er beskrevet under afsnittet om de faktiske forhold, mellem D ApS, (modtagende selskab) og B ApS, (indskydende selskab), og C ApS, (indskydende selskab), anses for at være gennemført skattefrit efter reglerne i fusionsskatteloven og uden at udløse en skattepligtig anpartsavance eller anden skattepligtig avance i Danmark for X, eller D ApS eller B ApS eller C ApS?

Svar

- Ja

Beskrivelse af de faktiske forhold

Det bemærkes, at nærværende anmodning om bindende svar skal ses i fortsættelse af anmodningen om bindende svar af 19. november 2014 indsendt til SKAT på vegne af D ApS, og A Ltd., hvor der anmodes om en bekræftelse af, at likvidationen af A Ltd. kan gennemføres uden udløsning af skatter og afgifter til Danmark.

1. Baggrund

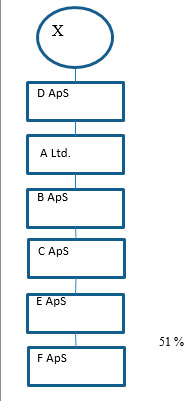

X, (også benævnt "A") ejer 100 procent D ApS. D ApS ejer 100 procent A Ltd. A Ltd. ejer 100 procent B ApS, der igen 100 procent ejer C ApS, der igen 100 procent ejer E ApS. Endvidere ejer E ApS 51 procent af F ApS.

D ApS og B ApS og C ApS og E ApS og F ApS er sædvanlige danske selskaber indregistreret og hjemmehørende i Danmark.

D ApS blev stiftet den 30. juni 2014 ved gennemførelse af en skattefri aktieombytning med tilladelse fra SKAT, hvor D ApS blev stiftet ved apportindskud af samtlige Xs aktier i A Ltd. i forbindelse med den skattefrie aktieombytning. D ApS erhvervede således 100 procent af aktierne/anparterne i A Ltd. i forbindelse med aktie-/anpartsombytningen, ligesom X som vederlæggelse modtog 100 procent af anparterne i D ApS i forbindelse med aktie-/anpartsombytningen. Der skete ingen kontant vederlæggelse i forbindelse med aktieombytningen.

B ApS blev stiftet ved kontantindskud den 8. februar 2007.

D ApS udgør således i dag det ultimative moderselskab i A-koncernen (hvor A Ltd. udgjorde det ultimative moderselskab i A-koncernen før aktieombytningen), og selskaberne indgår således i en dansk sambeskatning, jf. selskabsskattelovens §§ 31 og § 31 C, med D ApS, A Ltd., B ApS, C ApS, E ApS, og F ApS.

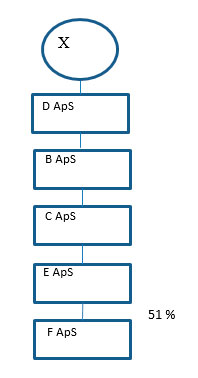

A Ltd. forventes likvideret i henhold til anmodning om bindende svar til SKAT 19. november 2014, og det kan lægges til grund for besvarelsen af nærværende anmodning, at A Ltd. er likvideret forud for gennemførelsen af fusionen mellem D ApS og B ApS og C ApS.

Det bemærkes, at SKAT i forbindelse med tilladelsen af 2. maj 2014 til gennemførelsen af den skattefrie aktieombytning bekræftede, at A Ltd. kunne likvideres efterfølgende, ligesom SKAT i forbindelse med tilladelsen af 2. maj 2014 til gennemførelsen af den skattefrie aktieombytning også bekræftede, at D ApS og B ApS og C ApS kunne blive fusioneret med D ApS som fortsættende selskab og B ApS og C ApS som ophørende selskaber uden, at dette vil medføre SKATs tilbagekaldelse af tilladelsen til skattefri aktieombytning.

Der påtænkes derfor - umiddelbart efter likvidationen af A Ltd. - at gennemføre en fusion mellem D ApS og B ApS og C ApS.

Den forretningsmæssige begrundelse for at gennemføre fusionen mellem D ApS og B ApS og C ApS er således et ønske om at forenkle koncernstrukturen i A-koncernen i både juridisk og forretningsmæssig og økonomisk/regnskabsmæssig henseende, og at samtlige selskaber i A-koncernen består af udelukkende danske aktie-/anpartsselskaber.

Det er således alene besværligt i både juridisk og forretningsmæssig og økonomisk/regnskabsmæssig henseende, at A-koncernen også har selskaberne B ApS og C ApS.

Fusionen mellem D ApS og B ApS og C ApS påtænkes både indledt og gennemført endeligt i 2016 således, at hele fusionen indledes og afsluttes i indkomståret 2016.

Fusionen gennemføres under iagttagelse af betingelserne i fusionsskattelovens § 5, og fusionsdatoen bliver i skattemæssig henseende den 1. januar 2016, der er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår.

Fusionsskattelovens § 5 vil således efter repræsentantens opfattelse være iagttaget, og det bemærkes, at alle de i fusionen involverede selskaber har kalenderåret som regnskabsår/indkomstår, og at alle de i fusionen involverede selskaber allerede er sambeskattet i henhold til selskabsskattelovens § 31.

Likvidationen af A Ltd. gennemføres således i 2015, mens ovennævnte fusion gennemføres i 2016.

Fusionen påtænkes gennemført ved en skattefri fusion mellem D ApS (fortsættende selskab) og B ApS (ophørende selskab) og C ApS (ophørende selskab), og ved fusionen sker der annullering af anparterne i B ApS og annullering af anparterne i C ApS, der begge er datterselskaber til D ApS. Annulleringen af anparterne i B ApS og C ApS sker i henhold til fusionsskattelovens § 2, stk. 2 og selskabslovens § 250, stk. 3.

Der ydes således ikke noget vederlag for anparterne (kapitalandelene) i de ophørende selskaber, der ejes af de fusionerende selskaber i forbindelse med fusionen, jf. selskabslovens § 250, stk. 3.

Ligeledes sker der ingen kontantvederlæggelse af anpartshaveren i D ApS, X, i forbindelse med fusionen.

Der sker således hverken vederlæggelse eller kontant vederlæggelse i forbindelse med fusionen.

Da samtlige værdier (aktiver og passiver) i de indskydende selskaber, B ApS og C ApS, overføres til det fortsættende selskab, D ApS, i forbindelse med fusionen, og da X 100 procent direkte eller indirekte ejer samtlige anparter i de indskydende selskaber, og da X 100 procent direkte ejer samtlige anparter i D ApS både før og efter fusionen, sker der således ingen værdimæssig forskydning i forbindelse med fusionen.

Samtlige aktiver/passiver i samtlige de i fusionen involverede/deltagende selskaber er både før og efter fusionen omfattet af fuld dansk skattepligt.

Ved den påtænkte fusion annulleres anparterne i B ApS og i C ApS i forbindelse med fusionen, og samtlige øvrige aktiver og passiver i de indskydende selskaber overføres til D ApS i forbindelse med fusionen.

Fortjeneste og tab på anparterne i B ApS og i C ApS, der annulleres af det modtagende selskab, D ApS, ved fusionen, medregnes ikke ved indkomstopgørelsen, jf. fusionsskattelovens § 10.

Fusionsskattelovens § 5 vil være opfyldt for den påtænkte fusion.

Det bemærkes endvidere, at E ApS den 31. maj 2013 er fusioneret skattefrit med G ApS, med E ApS som det fortsættende selskab, og G ApS som det ophørende selskab med selskabsretlig virkning pr. 1. januar 2013, og G ApS var også før fusionen - ligesom E ApS - ejet 100 procent af C ApS, der således også efter fusionen mellem E ApS og G ApS 100 procent ejer E ApS. E ApS og G ApS indgik også før fusionen i sambeskatningen med øvrige selskaber i A-koncernen. G ApS er registreret som opløst i Erhvervsstyrelsen den 2. september 2013.

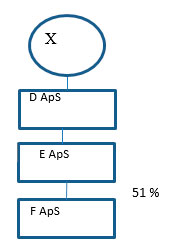

Efter gennemførelsen af fusionen vil D ApS direkte eje 100 procent af anparterne i E ApS.

Koncernstrukturen efter aktie-/anpartsombytningen, og koncernstrukturen efter likvidationen af A Ltd., og koncernstrukturen efter fusionen af D ApS med B ApS og C ApS fremgår nedenfor.

Koncern efter aktieombytning

Koncern efter likvidation af A Ltd.

Endelig koncern efter fusion af selskaberne

Spørgers opfattelse og begrundelse

På ovennævnte baggrund skal vi venligst anmode om SKATs bekræftelse af, at fusionen mellem D ApS og B ApS og C ApS med D ApS som det fortsættende selskab og B ApS og C ApS som de ophørende selskaber, kan gennemføres skattefrit efter reglerne i fusionsskatteloven og uden at udløse en skattepligtig anpartsavance eller anden skattepligtig avance i Danmark for X eller D ApS eller B ApS eller C ApS.

Det er vor vurdering, at spørgsmålet kan besvares med et "Ja".

Det er således vor vurdering, at den påtænkte fusion mellem D ApS og B ApS og C ApS kan gennemføres skattefrit både for de indskydende selskaber og det modtagende selskab, D ApS, ligesom den påtænkte fusion ikke vil udløse beskatning af den personlige aktionær i D ApS, X.

Baggrunden for gennemførelsen af den påtænkte fusion er således forretningsmæssigt begrundet ved at forenkle koncernstrukturen med henblik på, at koncernstrukturen fremstår så enkel og gennemskuelig som mulig af både forretningsmæssige, økonomiske og juridiske årsager.

Det er således vor vurdering, at den påtænkte fusion kan gennemføres skattefrit i henhold til fusionsskattelovens regler herom.

Fusionsskattelovens § 5 vil være opfyldt ved fusionen, ligesom det bemærkes i relation til fusionsskattelovens § 6, at Skatteministeren p.t. ikke har fastsat nærmere regler i henhold til fusionsskattelovens § 6, stk. 1 og 2.

Annulleringen af anparterne i B ApS og C ApS i forbindelse med fusionen sker i henhold til fusionsskattelovens § 2, stk. 2 og selskabslovens § 250, stk. 3.

Der ydes således ikke noget vederlag for anparterne (kapitalandelene) i de ophørende selskaber, der ejes af de fusionerende selskaber i forbindelse med fusionen, jf. selskabslovens § 250, stk. 3.

Ligeledes sker der ingen kontantvederlæggelse af anpartshaveren i D ApS, X, i forbindelse med fusionen.

Alle aktiver/passiver i de i fusionen deltagende selskaber er allerede omfattet af fuld skattepligt til Danmark og indgår i sambeskatningen i A-koncernen, jf. selskabsskattelovens § 31 og 31 C, og alle aktiver/passiver i de i fusionen deltagende selskaber vil fortsat være omfattet af fuld skattepligt til Danmark efter fusionen.

I henhold til fusionsskattelovens § 8 vil der ske succession for aktiver/passiver i de indskydende/ophørende selskaber, der ved fusionen overføres til det modtagende/fortsættende selskab, D ApS, og den skattemæssige anskaffelsessum og det skattemæssige anskaffelsestidspunkt, samt anskaffelseshensigt for de indskydende selskabers aktiver/passiver, der er i behold i de indskydende selskaber ved fusionen, overføres således til det modtagende selskab ved opgørelsen af den skattepligtige indkomst for det modtagende selskab.

For anparterne i B ApS og i C ApS, der annulleres af D ApS i forbindelse med fusionen, gælder det, at fortjeneste og tab på anparterne i B ApS og i C ApS ikke medregnes ved indkomstopgørelsen for D ApS, jf. fusionsskattelovens § 10, stk. 1.

Fusionen udløser således ikke nogen skat for X eller D ApS eller B ApS eller C ApS.

På ovenstående baggrund anmodes der venligst for god ordens skyld SKAT om en besvarelse af vort spørgsmål i form af en bekræftelse på, at den påtænkte fusion kan gennemføres skattefrit i henhold til reglerne i fusionsskatteloven, og dermed ikke udløser nogen skat i Danmark for X eller i de i fusionen deltagende selskaber.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at en skattefri fusion, således som den er beskrevet under afsnittet om de faktiske forhold mellem D ApS, B ApS og C ApS anses for at være gennemført skattefrit efter reglerne i fusionsskatteloven og uden at udløse en skattepligtig anpartsavance eller anden skattepligtig avance i Danmark for X eller D ApS eller B ApS eller C ApS.

Lovgrundlag

Fusionsskattelovens § 2

Det er en betingelse for beskatning efter reglerne i denne lov, at selskabsdeltagerne i det indskydende selskab alene vederlægges med aktier eller anparter i det modtagende selskab og eventuelt en kontant udligningssum.

Stk.2. Bestemmelsen i stk. 1 finder ikke anvendelse på den del af aktierne eller anparterne i det indskydende selskab, der besiddes af det modtagende selskab.

Fusionsskattelovens § 5, stk. 1

Datoen for den i forbindelse med fusionen udarbejdede åbningsstatus for det modtagende selskab anses i skattemæssig henseende for fusionsdato. Det er en betingelse for anvendelsen af reglerne i denne lov, at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår.

Fusionsskattelovens § 8, stk. 1

Aktiver og passiver, der er i behold hos det indskydende selskab ved fusionen, behandles ved opgørelsen af det modtagende selskabs skattepligtige indkomst, som om de var anskaffet af dette på de tidspunkter, hvor de er erhvervet af det indskydende selskab, og for de anskaffelsessummer, hvortil de er erhvervet af dette selskab, jf. dog § 10, stk. 2. Eventuelle skattemæssige afskrivninger og nedskrivninger, som det indskydende selskab har foretaget, anses for foretaget af det modtagende selskab. Aktiver, som skal afskrives forholdsmæssigt i det indskydende selskab, jf. selskabsskattelovens § 31, stk. 5, kan også kun afskrives forholdsmæssigt i det modtagende selskab. Ubenyttede investeringsfondshenlæggelser i det indskydende selskab og de dertil knyttede indskud i pengeinstitutter betragtes, som om de var foretaget af det modtagende selskab i henlæggelsesårene. Dette gælder også, selv om efterbeskatning efter investeringsfondsloven sker for indkomstår, der ligger forud for stiftelsen af det modtagne selskab.

Fusionsskattelovens § 10, stk. 1

Fortjeneste og tab på aktier, der annulleres af et modtagende selskab ved fusionen, medregnes ikke ved indkomstopgørelsen, hvis det modtagende selskab ejer 10 pct. eller mere af kapitalen i det indskydende selskab.

Fusionsskattelovens § 11, stk. 1, 1. pkt.

Aktier i det modtagende selskab, som selskabsdeltagerne modtager som vederlag for aktier i det indskydende selskab, behandles ved opgørelsen af den skattepligtige almindelige indkomst, som om de var erhvervet på samme tidspunkt og for samme anskaffelsessum som de ombyttede aktier.

Fusionsskattelovens § 6, stk. 3

Oplysninger som nævnt i stk. 1 og 2 indsendes til told- og skatteforvaltningen senest 1 måned efter den dag, hvor fusionen er vedtaget i alle de fusionerende selskaber. Indsendelsen af de nævnte oplysninger er en betingelse for, at lovens regler kan finde anvendelse

Bekendtgørelse nr. 1003 af 6. september 2014, § 1

§ 1. Det modtagende selskab m.v. i en skattefri omstrukturering omfattet af fusionsskatteloven skal til SKAT oplyse følgende:

1) Hvilken type skattefri omstrukturering der er gennemført,

2) den skattemæssige virkningsdato samt vedtagelsesdato for den skattefri omstrukturering,

3) hvilke selskaber m.v. der er henholdsvis indskydende og modtagende,

4) hvilke sambeskattede datterselskaber, der overgår fra det eller de indskydende selskaber til det eller de modtagende selskaber i forbindelse med den skattefri omstrukturering,

5) om omstruktureringen er foregået inden for eller uden for sambeskatningskredsen, og

6) såfremt SKAT anmoder om det, størrelsen af det modtagne underskud efter selskabsskattelovens § 12 og fondsbeskatningslovens § 3, stk. 2, angivet i procent.

Stk. 2. Oplysningerne efter stk. 1 skal angives digitalt ved brug af de digitale kanaler, som SKAT anviser, jf. dog stk. 3.

Stk. 3. SKAT kan efter anmodning dispensere fra digitalpligten i stk. 2 for modtagende selskaber m.v., som ikke er hjemmehørende her i landet, hvis særlige omstændigheder taler herfor.

Begrundelse

Det er oplyst, at A Ltd. forventes likvideret, før den påtænkte fusion. Det lægges derfor til grund for besvarelsen af spørgsmålet, at A Ltd. er likvideret før fusionen mellem D ApS, B ApS og C ApS.

Det er en betingelse for skattefri fusion, at selskabsdeltagerne i det indskydende selskab alene vederlægges med aktier i det modtagende selskab og eventuelt en kontant udligningssum, jf. fusionsskattelovens § 2, stk. 1. Dette gælder dog ikke for den del af aktierne eller anparterne i det indskydende selskab, der besiddes af det modtagende selskab, jf. fusionsskattelovens § 2, stk. 2.

Da der er tale om en lodret fusion med moderselskabet D ApS som det modtagende selskab, skal der ikke ske vederlæggelse med aktier i forbindelse med fusionen. Det er oplyst, at der ikke ydes noget vederlag for anparterne i de ophørende selskaber, der ejes af de fusionerende selskaber i forbindelse med fusionen. Det er ligeledes oplyst, at der ikke sker kontantvederlæggelse af anpartshaveren i D ApS, X.

Ved skattefri fusion efter fusionsskattelovens regler, skal beskatningen af selskabsdeltagerne ske efter reglerne i §§ 9 og 11, jf. fusionsskattelovens § 1, stk. 2.

Fusionsskattelovens § 11 fastslår, at aktier i det modtagende selskab, som selskabsdeltagerne modtager som vederlag for aktier i det indskydende selskab, behandles ved opgørelsen af den skattepligtige indkomst som om de var erhvervet på samme tidspunkt og for samme anskaffelsessum som de ombyttede aktier.

Da der er tale om en lodret fusion, hvor der ikke sker vederlæggelse, får dette ikke betydning i den foreliggende situation.

Fortjeneste og tab på aktier, der annulleres af et modtagende selskab ved fusionen, medregnes ikke ved indkomstopgørelsen, hvis det modtagende selskab ejer 10 procent eller mere af kapitalen i det indskydende selskab, jf. fusionsskattelovens § 10, stk. 1. Fortjeneste på anparterne i B ApS og i C ApS, der annulleres af D ApS i forbindelse med fusionen medregnes derfor ikke ved indkomstopgørelsen for D ApS.

Aktiver og passiver, der er i behold hos det indskydende selskab ved fusionen, behandles ved opgørelsen af det modtagende selskabs skattepligtige indkomst, som om de var anskaffet af dette på de tidspunkter, hvor de er erhvervet af det indskydende selskab, og for de anskaffelsessummer, hvortil de er erhvervet af det indskydende selskab, og for de anskaffelsessummer, hvortil de er erhvervet af dette selskab, jf. dog § 10, stk. 2. Det fremgår af fusionsskattelovens § 8, stk. 1.

Datoen for den i forbindelse med fusionen udarbejdede åbningsstatus for det modtagende selskab anses i skattemæssig henseende for fusionsdato. Det er en betingelse for at anvende reglerne i fusionsskatteloven, at fusionsdatoen er sammenfaldende med skæringsdatoen for det modtagende selskabs regnskabsår, jf. fusionsskattelovens § 5, stk. 1.

Det er oplyst, at fusionen påtænkes indledt og gennemført endeligt i 2016 således, at hele fusionen indledes og afsluttes i indkomståret 2016. Efter det oplyste vil den forudgående likvidation af A Ltd. finde sted i indkomståret 2015, og dermed være afsluttet, før fusionen vil ske. Skæringsdatoen for det modtagende selskabs regnskabsår er 1. januar. Da det er oplyst, at fusionsdatoen i skattemæssig henseende bliver den 1. januar 2016, må kravet i fusionsskattelovens § 5 anses for opfyldt.

Repræsentanten bemærker, at Skatteministeren ikke har fastsat nærmere regler i henhold til fusionsskattelovens § 6, stk. 1 og 2. SKAT gør opmærksom på, at Skatteministeren i medfør af fusionsskattelovens §§ 6, stk. 2 og 13, stk. 2, har udstedt bekendtgørelse nr. 1003 af 6. september 2014 om oplysningspligter efter fusionsskatteloven. Efter bekendtgørelsens § 1 skal det modtagende selskab i en skattefri omstrukturering give SKAT en række oplysninger om omstruktureringen. Det følger af fusionsskattelovens § 6, stk. 3, at det er en betingelse for, at fusionsskattelovens regler kan anvendes, at oplysninger som nævnt i fusionsskattelovens § 6, stk. 1 og stk. 2 indsendes. Det forudsættes derfor, at oplysningerne meddeles SKAT som krævet i bekendtgørelsen.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.