1. Sammenfatning

Skatterådet har i det bindende svar, jf. SKM2019.480.SR, udtalt, at det forhold, at en filial indgår i en fællesregistrering i et tredjeland, momsmæssigt kan sidestilles med, at filialen er fællesregistreret efter reglerne i den danske momslovs § 47, stk. 4.

Ifølge det bindende svar er det dog en betingelse, at det pågældende tredjeland både har et momssystem, der generelt er sammenligneligt med momssystemet i EU-landene, og samtidigt har regler om fællesregistreringer, der er sammenlignelige med reglerne i momssystemdirektivet og momsloven.

På baggrund af Skatterådets udtalelse i ovennævnte bindende svar ændrer Skattestyrelsen hidtidig dansk praksis, jf. SKM2007.295.SR, for så vidt angår spørgsmålet, om fællesregistreringer i tredjelande kan tillægges betydning ved anvendelsen af reglerne i den danske momslov.

2. Det retlige grundlag

Det fremgår af momslovens § 47, stk. 4, 1. punktum, at:

"Flere afgiftspligtige personer, der driver registreringspligtig virksomhed, kan efter anmodning registreres under ét".

Det fremgår af momslovens § 3, stk. 3, 1. punktum, at:

"Flere personer, der registreres under ét, jf. § 47, stk. 4, anses som én afgiftspligtig person".

3. Baggrund og problemstilling

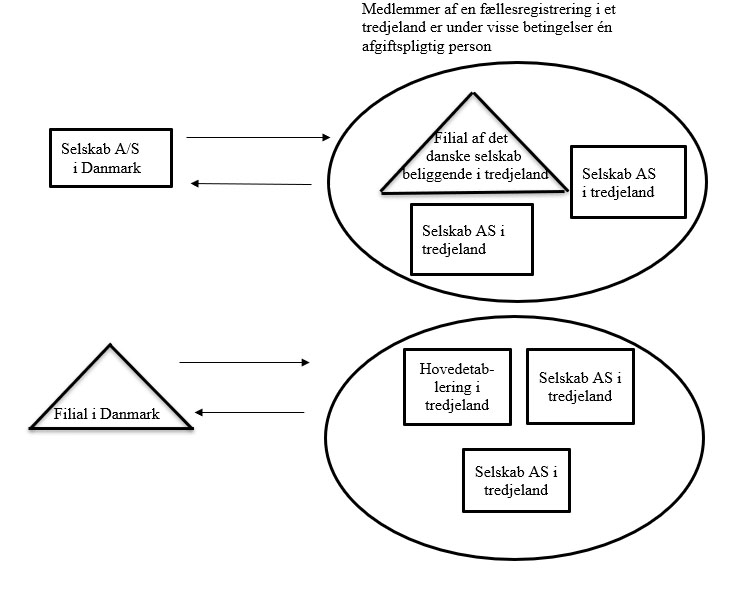

Flere afgiftspligtige personer kan efter anmodning blive fællesregistreret med den konsekvens, at de afgiftspligtige anses som én afgiftspligtig person ved anvendelsen af reglerne i momsloven, jf. momslovens § 47, stk. 4, og § 3, stk. 3.

I SKM2007.295.SR udtalte Skatterådet, at det forhold, at selskaberne indgik i en fællesregistrering i et EØS-land, ikke kunne sidestilles med, at selskaberne kunne anses for fællesregistreret efter reglerne i den danske momslovs § 47, stk. 4.

I SKM2019.480.SR har Skatterådet udtalt, at et dansk selskabs filial i et tredjeland, måtte anses for udtrådt af den afgiftspligtige person i Danmark, idet filialen indgik en fællesregistrering i det pågældende tredjeland. Det blev lagt til grund, at filialen udgjorde et fast forretningssted. Det danske selskab og fællesregisteringen i tredjelandet var således selvstændige afgiftspligtige personer i momslovens § 3’s forstand.

For at det forhold, at et dansk selskabs filial indgår i en fællesregistrering i et tredjeland, kan tillægges betydning ved anvendelsen af den danske momslov, er det ifølge Skatterådet afgørende, at det pågældende tredjeland både har et momssystem, der generelt er sammenligneligt med momssystemet i EU-landene, og samtidig har regler om fællesregistrering, der er sammenlignelige med reglerne i momssystemdirektivet og momsloven.

SKM2019.480.SR ændrer hidtidig dansk praksis, jf. SKM2007.295.SR, for så vidt angår spørgsmålet, om fællesregistreringer i et EØS-land kan tillægges betydning ved anvendelsen af den danske momslov.

Virksomhederne kan vælge at anmode om genoptagelse, hvis den nye praksis samlet set er til gunst for dem.

4. SKM2007.295.SR - Særligt om fællesregistreringer i tredjelande

Af SKM2007.295.SR fremgår, at det forhold, at spørger indgår i en udenlandsk fællesregistrering ikke kan sidestilles med, at selskaberne kan anses for fællesregistreret efter den danske momslovs § 47, stk. 4. Ved anvendelsen af den danske momslov måtte der derfor lægges vægt på, at selskaberne i den udenlandske fællesregistrering, hver især udgjorde selvstændige juridiske personer.

5. SKM2019.480.SR - Særligt om fællesregistreringer i tredjelande

Skatterådet udtalte i SKM2019.480.SR, at et dansk selskabs filial i et tredjeland skulle anses for udtrådt af den afgiftspligtige person i Danmark (en fællesregistrering i Danmark), idet filialen indgik i en fælleregistrering i et tredjeland. Det blev lagt til grund, at filialen udgjorde et fast forretningssted.

Skatterådet fandt, at det forhold, at der var tale om en fællesregistrering i tredjeland og ikke en fællesregistrering i et EU-land, ikke kunne føre til et andet resultat, idet momssystemet i det pågældende tredjeland var sammenligneligt med momssystemet i EU-landene, og det pågældende tredjelands regler om fællesregistrering var sammenlignelige med reglerne i momssystemdirektivet og momsloven. Skatterådet lagde ved afgørelsen vægt på, at det ville medføre et kunstigt resultat, hvis fælles- registreringer i det pågældende tredjeland og i EU-lande momsmæssigt skulle behandles forskelligt i Danmark.

Fællesregistreringen i Danmark og fællesregistreringen i det pågældende tredjeland måtte herefter anses for hver især at udgøre selvstændige afgiftspligtige personer i momslovens § 3’s forstand.

6. Skattestyrelsens opfattelse

Det har hidtil været Skattestyrelsens praksis, at fællesregistreringer i tredjelande ikke skulle tillægges betydning ved anvendelsen af den danske momslov, jf. SKM2007.295.SR.

Det er Skattestyrelsens opfattelse, at den praksis om fællesregistreringer i tredjelande, som er dannet med det bindende svar, SKM2007.295.SR, må anses for underkendt ved Skatterådet med det bindende svar, SKM2019.480.SR. På baggrund af SKM2019.480.SR ændres dansk praksis således, at fællesregistreringer i Danmark og fællesregistreringer i tredjelande momsmæssigt skal behandles ens i Danmark.

Det er dog en betingelse, at det pågældende tredjeland både generelt har et momssystem, der er sammenligneligt med momssystemet i EU-landene, og samtidigt har regler om fællesregistrering, der er sammenlignelige med reglerne i momssystemdirektivet og momsloven. Som eksempel på et sådant tredjeland kan nævnes Norge.

Praksisændringen har betydning for to forhold:

- Fradragsret for danske virksomheder, der ikke har indgået i en dansk fællesregistrering, men samtidig har haft en etablering (hjemsted for den økonomiske virksomhed eller et fast forretningssted) i udlandet, der har deltaget i en udenlandsk fællesregistrering.

- Pligt til at betale moms ved modtagelse af ydelser fra udenlandske fællesregistreringer, når virksomheden ikke samtidig har deltaget i en dansk fællesregistrering.

7. Konsekvenser af praksisændringen

7.1 Fradragsret for danske virksomheder, der ikke har indgået i en dansk fællesregistrering, men samtidig har haft en etablering i et tredjeland, der har deltaget i en udenlandsk fællesregistrering

Skattestyrelsen har i visse tilfælde nægtet fradragsret for købsmomsen i forbindelse med leverancer fra et hovedkontor eller en filial i Danmark til henholdsvis en filial eller et hovedkontor i et tredjeland, hvor hovedkontoret/ filialen i Danmark:

- Ikke har indgået i en dansk fællesregistrering

og

- Hvor filialen, hovedkontoret eller andre filialer af samme hovedkontor, beliggende i et tredjeland, hvortil leverancen er sket, og hvor den pågældende filial m.v. indgår i en fællesregistrering i det pågældende tredjeland.

Hvis betingelserne i øvrigt er opfyldt, har disse virksomheder på baggrund af SKM2019.480.SR ret til fradrag efter momslovens almindelige regler i forbindelse med leverancer til fællesregistreringen i udlandet. Se Den juridiske vejlednings afsnit D.A.11.

7.2 Modtagelse af ydelser fra fællesregistreringer i tredjelande, når virksomheden ikke samtidig har deltaget i en dansk fællesregistrering

Etableringer i Danmark, som får leveret ydelser fra en fællesregistrering i et tredjeland, og for hvem praksisændringen er til ugunst, kan støtte ret på hidtidig praksis efter SKM2007.295.SR, når:

- Etableringen i Danmark ikke har indgået i en dansk fællesregistrering

og

- hovedetableringen/en anden filial af samme hovedetablering har deltaget i en fællesregistrering i det pågældende tredjeland

Der kan støttes ret på hidtidig praksis efter SKM2007.295.SR indtil 6 måneder efter offentliggørelsen af nærværende styresignal på skat.dk

8. Genoptagelse

Adgang til genoptagelse

Der kan anmodes om genoptagelse af momstilsvaret, hvis hidtidig dansk praksis samlet set har været til ugunst for virksomheden. Hvis der anmodes om genoptagelse, skal anmodningen omfatte alle de afgiftsperioder, der kan ske genoptagelse for. Der kan ikke anmode som genoptagelse alene for udvalgte perioder.

Ordinær genoptagelse I henhold til skatteforvaltningens § 31, stk. 2, kan der ske ordinær genoptagelse, hvis anmodning herom fremsættes senest 3 år efter angivelsesfristens udløb.

Den af nærværende styresignal omhandlede praksis, jf. SKM2007.295.SR, må anses for underkendt ved SKM2019.480.SR, som hidrører fra Skatterådets møde den 15. november 2016.

Hvis betingelserne herfor er opfyldt, kan der derfor ske ordinær genoptagelse for afgiftsperioder, der var på begyndt, men ikke udløbet den 15. november 2016.

Anmodning om genoptagelse

Anmodning om genoptagelse skal indgives til Skattestyrelsen via SKAT.dk eller til adressen: Skattestyrelsen, Nykøbingvej 76, 4990 Sakskøbing.

Anmodningen skal indeholde oplysninger om navn, adresse og CVR-nr., samt en specificeret opgørelse af kravet på tilbagebetaling.

Dokumentation

Virksomheden skal kunne dokumentere opgørelsen af tilbagebetalingskravet gennem relevant regnskabsmateriale og andet relevant bilagsmateriale, som efter virksomhedens opfattelse kan bidrage til at dokumentere kravet.

Skattestyrelsen forbeholder sig ret til at anmode virksomheden om yderligere dokumentation og oplysninger til brug for vurderingen af anmodningen om genoptagelse og tilbagebetaling af moms.

Virksomheden bør opbevare det relevante regnskabsmateriale, indtil der er truffet endelig afgørelse om tilbagebetaling, selv om det 5-årige opbevaringskrav, der er fastsat i § 95 i bekendtgørelse nr. 808 af 30. juni 2015 (momsbekendtgørelsen), udløber forinden. Det skal være muligt for Skattestyrelsen på ethvert tidspunkt under behandlingen af tilbagebetalingskravet at efterprøve virksomhedens oplysninger.

9. Gyldighed

I det omfang praksisændringen samlet set er til gunst for virksomheden, har praksisændringen virkning fra datoen for offentliggørelsen af dette styresignal.

I det omfang praksisændringen samlet set er til ugunst for virksomheden, har praksisændringen virkning 6 måneder fra offentliggørelsen af styresignalet.

Den ændrede praksis, som er indeholdt i styresignalet, vil blive indarbejdet i Den juridiske vejledning 2020-1.

Efter offentliggørelsen i Den juridiske vejledning 2020-1 er styresignalet ophævet.