Spørgsmål

- Kan Skatterådet bekræfte, at investorerne i Spørger ikke bliver skattepligtige til Danmark, såfremt der etableres en dansk investeringsrådgiver som et dansk datterselskab af udenlandske ABC3?

- Såfremt spørgsmål 1 besvares "Nej", kan Skatterådet da bekræfte, at investorerne i Spørger ikke bliver skattepligtige til Danmark, såfremt der benyttes en dansk investeringsrådgiver, der ikke er ejet af ABC3?

Svar

- Nej

- Ja

Beskrivelse af de faktiske forhold

Spørger (Kommanditselskabet)

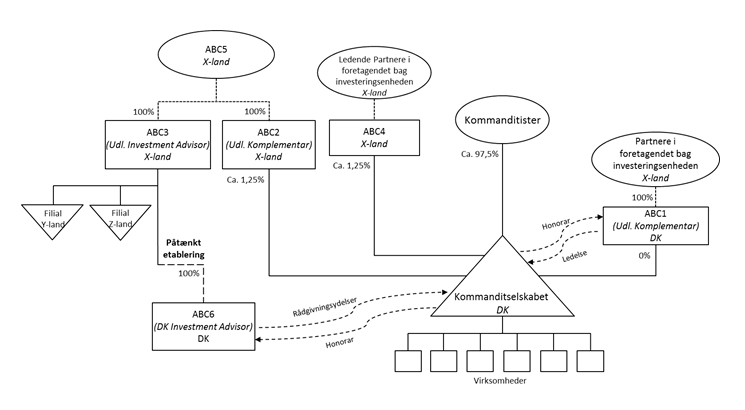

Kommanditselskabet er stiftet som et dansk selskab, underlagt dansk lovgivning og dermed bl.a. forpligtet til at offentliggøre årsregnskaber via Erhvervsstyrelsen. Kommanditselskabet er registreret med en c/o adresse i Ålborg, men har i øvrigt ingen ansatte og hverken faktisk eller retlig rådighed over forretningslokaler i Danmark.

Kommanditselskabets formål er at investere i aktier. Dette foregår typisk i en opstarts- eller tidlig fase med henblik på at støtte udviklingen af de pågældende virksomheder. Investeringerne kan dog også ske på et senere tidspunkt, hvor virksomhederne er i en vækstfase med behov for at få tilført ny kapital. Investeringerne har typisk en varighed på omkring fem og højest ti år, hvilket også svarer til Kommanditselskabets maksimale levetid.

Størrelsen af Kommanditselskabets investeringer afhænger af, at der opnås den nødvendige indflydelse på de virksomheder, der investeres i. Ejerandelene vil i gennemsnit være i niveauet xx pct. af kapitalen i virksomhederne, men kan variere meget og i visse tilfælde være op til xx pct. Kapitaltilsagnet fra investorerne ligger på omkring SEK xx.

Kommanditisterne

Forudsætningen for, at udenlandske investorer ønsker at investere i bl.a. danske virksomheder gennem investeringsenheder som f.eks. Kommanditselskabet, er skattemæssig transparens. Herved ønskes sikret, at der alene sker beskatning i virksomhederne samt hos den enkelte investor i form af kildeskat og avancebeskatning svarende til en direkte investering foretaget af investoren uden om investeringsenheden. Konstateres der fast driftssted i Danmark, vil dette medføre selvangivelsespligt samt dansk skattepligt for kommanditisterne, idet den enkelte kommanditist typisk vil eje en ideel anpart på under ti pct., og som antages at udgøre skattepligtige porteføljeaktier.

For udenlandske professionelle investorer, der oftest investerer globalt i mange forskellige jurisdiktioner, vil en lokal selvangivelsesforpligtelse og potentiel dobbeltbeskatning være en væsentlig belastning, der sædvanligvis vil være afgørende for, om den pågældende investering foretages, særligt i et lille land som Danmark.

ABC1 ApS (DK Komplementaren)

DK Komplementaren er stiftet som et dansk anpartsselskab og underlagt dansk ret samt forpligtet til bl.a. at offentliggøre årsregnskaber via Erhvervsstyrelsen. Kommanditselskabet er registreret med en c/o adresse, men har i øvrigt ingen ansatte og hverken faktisk eller retlig rådighed over forretningslokaler i Danmark.

DK Komplementaren, der i det aftaleretlige grundlag for Kommanditselskabet ("Limited Partnership Agreement) betegnes "Executive General Partner", er komplementar for Kommanditselskabet og hæfter med hele sin kapital for Kommanditselskabets forpligtelser. I henhold til gældende bestemmelser i Selskabsloven, Lov om Erhvervsdrivende Virksomheder samt førnævnte Limited Partnership Agreement er DK Komplementaren tillagt alle de økonomiske og forvaltningsmæssige beføjelser over Kommanditselskabet. Samtlige beføjelser i relation til ledelse, kontrol og drift af Kommanditselskabet er således hos DK Komplementaren. Opgaverne forbundet hermed består primært i;

-

at sikre det bedst mulige afkast inden for den vedtagne investeringsstrategi,

-

at tage løbende stilling til potentielle investeringsmuligheder, som præsenteres af investeringsrådgiveren,

-

at træffe beslutninger i en potentiel opkøbsproces, herunder i relation afholdelse af omkostninger til due diligence, centrale forhandlingsspørgsmål samt afgivelse af købstilbud,

-

at forvalte de foretagne investeringer,

-

at træffe beslutninger om frasalg af aktier, og

-

at monitorere de ydelser, som investeringsrådgiveren udfører for Kommanditselskabet.

DK Komplementarens ledelse består af en direktion med 4 medlemmer, der er udvalgt på baggrund af deres kompetencer og erfaring. Denne udvælgelse og sammensætning af direktionsmedlemmerne i DK Komplementaren skal sikre kommanditisternes tillid til at ovenstående ledelsesopgaver udføres bedst muligt og i deres interesse. Endvidere hæfter direktionsmedlemmerne naturligves i henhold til dansk rets almindelig regler om ledelsesansvar.

Direktionen i DK Komplementaren mødes gennemsnitligt to gange om måneden, hvor alle beslutninger i relation til økonomi, forvaltning og ledelse af Kommanditselskabet træffes. Direktionsmøderne afholdes hos centralt placerede udbydere af mødefaciliteter, pr. telekonference eller lignende, afhængig af, hvad der konkret er mest hensigtsmæssigt. Flere møder vil kunne foregå hos den samme udbyder, men lokaler lejes fra gang til gang. Ved denne organisering skaber DK Komplementaren ikke fast driftssted i Danmark for kommanditisterne, hvilket tidligere er blevet bekræftet i et bindende svar indhentet af Kommanditselskabet i SKM2012.676SR.

DK Komplementaren modtager et honorar af Kommanditselskabet. DK Komplementarens udgifter omfatter bl.a. vederlag til direktionsmedlemmerne samt diverse omkostninger, herunder leje af mødefaciliteter, transportudgifter m.v.

ABC2 (Udenlandsk Komplementaren)

Komplementaren er stiftet som et selskab, der har adresse i X-land. Komplementaren betegnes i Limited Partnership Agreement som "Non-Executive General Partner" og er Komplementar i Kommanditselskabet. Imidlertid har Udenlandsk Komplementar ingen økonomiske eller forvaltningsmæssige beføjelser i relation til Kommanditselskabet og er dermed alene en passiv komplementar.

Komplementar har investeret i Kommanditselskabet med ca. 1,25 pct. af den samlede investerede kapital og er ejet af ABC3 (Investment Advisor). Komplementarens eneste funktion i Kommanditselskabet er dermed at være medinvestor i Kommanditselskabet på vegne af ansatte og partnere i Investment Advisor, der arbejder som investeringsrådgivere for Kommanditselskabet.

Baggrunden for denne medinvestering er en sædvanlig forventning hos kommanditisterne om, at investeringsrådgiverne for et ventureforetagende foretager en personlig medinvestering. Herved eksponeres de over for samme risici som kommanditisterne, og får derved incitament til at opnå det bedst mulige afkast. Medinvesteringen kan i høj grad betegnes som branchekutyme.

Der er indsat en direktion i den udenlandske Komplementaren, alene fordi dette ifølge X-land selskabslovgivning er et krav. Direktionen modtager imidlertid intet direktionsvederlag, da arbejdet forbundet hermed er ubetydeligt.

ABC4

ABC4 er stiftet som et udenlandsk selskab, der har adresse i X-land. ABC4 er ejet af de ledende partnere i foretagendet bag investeringsenheden og har investeret i Kommanditselskabet på samme vilkår som de øvrige kommanditister. ABC4sinvestering udgør 1,25 pct. af den samlede investerede kapital og er foretaget på baggrund af samme betragtning som den udenlandske Komplementars medinvestering, som beskrevet ovenfor. Det er således med til at øge kommanditisternes tiltro til et ventureforetagende, når de ledende partnere foretager en personlig medinvestering, hvorved de udsættes for de samme risici som kommanditisterne.

ABC3 (Udenlandsk Investment Advisor)

ABC3 (Investment Advisor) har hovedsæde i X-land, hvor selskabet også er registreret og skattemæssigt hjemmehørende. Investment Advisor er ejet af ABC5 samt en række partnere i Investment Advisor. Investment Advisor står for investeringsrådgivningen af Kommanditselskabet.

For så vidt angår Y-land og Z-land, foregår investeringsrådgivningen gennem udenlandske Investment Advisors filialer i disse lande. Rådgivningen vedrørende investeringer i X-land udøves direkte af Investment Advisor.

Af rådgivningsaftalen (Advisory Agreement) mellem Kommanditselskabet og Investment Advisor fremgår: "The Investment Advisor is a company belonging to a group of companies providing advisory and management services to a number of venture capital and buyout funds".

ABC6 ApS (DK Investment Advisor)

Idet Kommanditselskabets investeringsfokus er på virksomheder i de omtalte lande, ønsker Investment Advisor at styrke sine kompetencer i relation til den danske ventureindustri ved at være til stede og have en eller flere ansatte i Danmark. Det påtænkes derfor at etablere et dansk datterselskab (DK Investment Advisor) i form af et anpartsselskab, der er underlagt såvel dansk ret som dansk skattepligt. Investment Advisor vil herefter indgå aftale med DK Investment Advisor om, at dette selskab skal være rådgiver for Kommanditselskabet i relation til danske investeringer.

DK Investment Advisor skal udvælge og analysere potentielle investeringsemner i overensstemmelse med den overordnede investeringsstrategi for Kommanditselskabet, som fastsat i Limited Partnership Agreement. DK Investment Advisor skal også fremsætte købs- og salgsanbefalinger til DK Komplementaren. Endvidere vil personer tilknyttet DK Investment Advisor oftest have bestyrelsesposter i de virksomheder, der investeres i. DK Investment Advisor har således typisk også et opdrag med aktivt at udvikle de investeringer, som DK Komplementaren beslutter at gennemføre.

I overensstemmelse med Advisory Agreement skal DK Investment Advisor følge de overordnede retningslinjer udstukket af Kommanditselskabet samt følge generelle og specifikke instrukser, som Kommanditselskabet måtte give fra tid til anden. Sådanne instrukser vil dog aldrig vedrøre selve investeringsbeslutningerne. Investeringsbeslutningerne, er en af de primære ledelsesopgaver, som DK Komplementaren bruger mest tid på, og det er et ansvar, som hverken kan eller må uddelegeres. Af Advisory Agreement fremgår således: “The provisions of this Agreement shall not confer any power or authority on the Investment Advisor to enter into any transaction on behalf of or in any way to bind the Partnership. The Investment Advisor shall be given the power and the authority to assist in investment activities in a negotiating capacity only and not as a delegate of or as an agent of the Partnership."

DK Investment Advisor vil modtage et markedskonformt honorar bestående af et management fee på markedsniveau gennem Investment Advisor kombineret med partnere og ansattes mulighed for afkast af den investerede kapital (ca. 1,25 pct.) via Komplementaren, herunder carried interest (merafkast udover det direkte afkast af den investerede kapital), hvis først kommanditisterne har opnået et vist minimumsafkast. Endvidere er DK Investment Advisor via Investment Advisor i kraft af Advisory Agreement, og det hermed forbundne professionelle rådgiveransvar, pålagt et selvstændigt hæftelses- og erstatningsansvar for misligholdelse mv. i relation til investeringsrådgivningen.

Advisory Committee

Advisory Committee er et internt organ i Kommanditselskabet bestående af 5-10 repræsentanter valgt blandt kommanditisterne, dvs. at det ikke kan være personer fra hverken DK Komplementar eller den udenlandske Komplementar. Advisory Committee skal løse problemstillinger i tilfælde af eventuelle interessekonflikter for DK Komplementaren.

Herudover skal Advisory Committee løbende have mulighed for at gennemgå Kommanditselskabets investeringsstrategi, politikker, retningslinjer og performance samt værdiansættelse af aktiver.

Baggrund for anmodningen

Kommanditselskabet er nyoprettet og det overvejes at fortage investeringer i danske virksomheder, idet investeringsfokus er på nordiske virksomheder.

Kan det ikke lade sig gøre at etablere et dansk datterselskab på de beskrevne vilkår, uden at dette resulterer i dansk fast driftssted for investorerne, vil dette afholde internationale investorer fra at investere, da de er vant til at kunne investere i lignende udenlandske transparente enheder, uden det resulterer i fast driftssted. Det vil antageligvis også afholde Investment Advisor fra at formidle yderligere ventureinvesteringer i Danmark fremadrettet eller etablere et dansk rådgivningsselskab.

Særlige forudsætninger

Ved besvarelsen af spørgsmålene bedes SKAT lægge til grund, at Kommanditselskabet ikke bliver omfattet af SEL § 2 C, og således ikke kan beskattes efter reglerne for selskaber.

Endvidere bedes SKAT lægge til grund, at den relevante dobbeltbeskatningsoverenskomst for de udenlandske investorer i relation til statuering af fast driftssted svarer til OECD's modeloverenskomst.

Endelig bedes SKAT lægge til grund, at kommanditisterne ikke har anden tilknytning til Danmark end investeringen i Kommanditselskabet.

Spørgers opfattelse og begrundelse

I henhold til selskabsskattelovens § 2, stk. 1, litra a og kildeskattelovens § 2, stk. 1, nr. 4, er selskaber og foreninger mv., der har hjemsted i udlandet, skattepligtige til Danmark, for så vidt de;

Eftersom ingen af investorerne (hverken kommanditisterne eller Komplementaren) udøver erhverv her i landet, er det efter Spørgers opfattelse alene relevant at vurdere, om investorerne kan anses for at "deltage i erhvervsvirksomhed med fast driftssted her i landet".

Begrebet fast driftssted er ikke defineret i intern dansk ret, men skal i henhold til praksis fortolkes i overensstemmelse med artikel 5 i OECD's modeloverenskomst og dennes kommentarer, jf. Den juridiske vejledning 2014-1 C.D.1.2.2., samt retspraksis i øvrigt.

Hovedreglen

Statuering af fast driftssted forudsætter efter hovedreglen i art. 5, stk. 1, at følgende betingelser er opfyldt:

-

Foretagendet har et forretningssted i Danmark.

-

Forretningsstedet er fast.

-

Foretagendets erhvervsvirksomhed udøves helt eller delvist gennem det faste forretningssted.

Endvidere uddybes i art. 5, stk. 2, litra a til f, at udtrykket "fast driftssted" især omfatter et sted, hvorfra foretagendet ledes, en filial, et kontor, en fabrik, et værksted mv.

Et kommanditselskab er skattemæssigt transparent og udgør derfor ikke selv et skattesubjekt. For selskabsdeltagerne i et kommanditselskab (dvs. kommanditisterne og komplementarerne) må derfor gøres den antagelse, at de enkelte selskabsdeltagere skal anses at have et fast driftssted i Danmark, såfremt kommanditselskabet udøver en aktivitet fra en lokalitet, der vil opfylde betingelserne for et fast driftssted. Der henvises til Niels Winther-Sørensen m.fl.: Skatteretten 3, 6. udg., s. 487 f.

Agentreglen

Såfremt der ikke kan statueres fast driftssted på baggrund af den ovenfor anførte hovedregel i modeloverenskomsten, kan foretagendet dog få fast driftssted som følge af agentreglen i art. 5, stk. 5, hvis en repræsentant udøver virksomhed for foretagendet og har, og sædvanligvis udøver, fuldmagt til i Danmark at indgå aftaler i foretagendets navn.

Dette finder imidlertid alene anvendelse på afhængige agenter, hvorimod en uafhængig agent, hvorigennem foretagendet driver forretning, ikke medfører fast driftssted for foretagendet, såfremt agenten handler indenfor rammerne af dennes sædvanlige forretningsvirksomhed, jf. art 5, stk. 6.

Spørgsmål 1.

Det kan overvejes om fast driftssted for investorerne (kommanditisterne og den udenlandske Komplementar), som følge af deres investering i et Kommanditselskabet kan tænkes at blive statueret gennem aktiviteten i;

-

Kommanditselskabet,

-

DK Komplementaren eller

-

DK Investment Advisor.

i) Fast driftssted gennem Kommanditselskabet

Den omstændighed, at Kommanditselskabet er indregistreret i Danmark, medfører ikke i sig selv, at betingelserne for fast driftssted er opfyldt. Kommanditselskabet råder ikke over forretningslokaler af nogen art og har dermed ikke noget forretningssted i Danmark. Kommanditselskabet har således ikke et fast forretningssted i Danmark at udøve deres erhvervsvirksomhed fra. Det har heller ikke nogen ansatte eller egen ledelse. Fast driftssted for investorerne kan således ikke statueres gennem Kommanditselskabets aktiviteter efter hovedreglen i artikel 5, stk. 1.

ii) Fast driftssted gennem DK Komplementaren

DK Komplementaren har alle de økonomiske og forvaltningsmæssige beføjelser over Kommanditselskabet og træffer således alle ledelses- og driftsmæssige beslutninger, herunder i relation til investeringerne, som er den primære opgave. Kommanditselskabets egentlige virksomhed udøves således af DK Komplementaren.

DK Komplementaren har imidlertid hverken faktisk eller retlig råden over forretningslokaler i Danmark, idet direktionsmøderne, som nævnt ovenfor, afholdes hos centralt placerede udbydere af mødefaciliteter, pr. telekonference eller lignende, afhængig af, hvad der konkret er mest hensigtsmæssigt. DK Komplementaren udøver således ikke Kommanditselskabets erhvervsvirksomhed fra et fast forretningssted, hvorfor denne aktivitet ikke kan resultere i fast driftssted i Danmark for investorerne efter hovedreglen i art. 5, stk. 1, jf. i overensstemmelse hermed SKM 2012.676.SR og SKM 2012.190.SR.

iii) Fast driftssted gennem DK Investment Advisor

Hovedreglen i art. 5, stk. 1

Som beskrevet ovenfor påtænker Investment Advisor at etablere et datterselskab i Danmark (DK Investment Advisor), som vil have en eller flere ansatte samt kontorfaciliteter til rådighed her i landet. DK Investment Advisor vil være undergivet fuld skattepligt til Danmark.

Det er i relation til investorerne i Kommanditselskabet afgørende, at DK Investment Advisor ikke udøver Kommanditselskabets virksomhed, men alene varetager en funktion som en ekstern rådgiver. Som beskrevet ovenfor er det alene DK Komplementaren, samt Advisory Committee i helt særlige tilfælde, der i kraft af de tillagte økonomiske og forvaltningsmæssige beføjelser kan udøve den centrale investeringsvirksomhed i form af ledelse, kontrol og drift af Kommanditselskabet.

DK Investment Advisor vil være en selvstændig virksomhed i sin egen juridiske enhed, der alene yder rådgivning og assistance til en eller med tiden flere investeringsenheder, herunder Kommanditselskabet.

Det forhold, at DK Komplementaren indirekte ejes af nogle partnere/ejere i Investment Advisor, kan ikke tillægges betydning for vurderingen af, om DK Investment Advisor kan anses for at drive Kommanditselskabets virksomhed. Disse partnere/ejere kan ikke - på trods af det juridiske ejerskab - udøve indflydelse på DK Komplementarens investeringsbeslutninger, da det ville stride mod det aftaleretlige grundlag for Kommanditselskabet (Limited Partnership Agreement) og selskabsretlige ansvar og dermed formålet med at have uddelegeret beslutningskompetencen til en uafhængig direktion i DK Komplementaren.

At DK Komplementaren således træffer uafhængige og selvstændige investeringsbeslutninger underbygges endvidere af, at direktionsmedlemmerne alene har denne ene rolle i Kommanditselskabet og investeringsenheden som helhed. Samtidigt modtager de et markedskonformt vederlag og er underlagt et sædvanligt ledelsesansvar efter dansk ret for at efterleve Kommanditselskabets og dermed investorernes formål. Endvidere er hvervet som direktionsmedlem kun et bierhverv, hvorfor de ikke kan betegnes som økonomisk afhængige heraf. Der er således både en formel og reel aftale- og selskabsretlig funktions- og kompetenceadskillelse mellem DK Investment Advisor og DK Komplementaren.

I relation til hovedreglen i art. 5. stk. 1, henvises til Skatterådets seneste afgørelse i SKM2013.899.SR, hvor der ganske vist blev statueret fast driftssted for et kommanditselskab. Udover at vi ikke er enige i afgørelsen, adskiller SKM2013.899.SR sig væsentligt fra nærværende sag, idet der ikke var en egentlig udskillelse af de økonomiske og forvaltningsmæssige beføjelser til en uafhængig beslutningstager. I SKM2013.899.SR var der derimod tale om, at komplementarselskabet var ledet af en bestyrelse bestående af partnere i foretagendet bag investeringsenheden. Samtidigt havde komplementaren udpeget et Managementselskab "til at forestå investeringsprocessen samt forvaltning" af kommanditselskabets kapital.

I SKM2013.899.SR var der således - i modsætning til nærværende anmodning - personsammenfald mellem bestyrelsen i komplementarselskabet og Managementselskabet, mens sidstnævnte, foruden varetagelse af investeringsprocessen, endvidere forestod den egentlige forvaltning af kommanditselskabs kapital, hvilket sædvanligvis er at betegne som en ledelsesmæssig beføjelse. Endvidere blev møder i bestyrelsen i komplementarselskabet afholdt på managementselskabets adresse, hvor kommanditselskabet endvidere også havde adresse. Denne sammenblanding, herunder af personer, blev således også tillagt betydelig vægt i SKATs begrundelse for, at statuere fast driftssted efter hovedreglen i den pågældende sag, idet managementselskabet ansås for at udøve kommanditselskabets virksomhed.

Det bemærkes, at i nærværende anmodning om bindende svar består direktionen i DK Komplementaren af fire uafhængige personer, der er valgt på baggrund af deres kompetencer og erfaringer inden for den danske venturebranche. Disse fire personer har således ingen forbindelse til øvrige personer i investeringsenheden og har ikke medinvesteret via Komplementar. Alle økonomiske og forvaltningsmæssige beføjelser og dermed samtlige beføjelser i relation til ledelse, kontrol og drift af Kommanditselskabet er tillagt DK Komplementaren. Endvidere udøver DK Komplementaren sin ledelse uafhængigt og har ikke adresse eller deler lokaler med Investment Advisor eller DK Investment Advisor.

Agentreglen i art. 5, stk. 5

Idet hovedreglen ikke finder anvendelse, skal det overvejes, hvorvidt agentreglen i artikel 5, stk. 5 kan statuere fast driftssted i Danmark for investorerne. Dette er der efter vores opfattelse ikke grundlag for.

Det følger direkte af ordlyden i art. 5, stk. 5, at det er et afgørende kriterium, at den person eller repræsentant "... der udøver virksomhed for et foretagende, har, og sædvanligvis udøver, en fuldmagt i en kontraherende stat til at indgå aftaler i foretagendets navn ..."

For det første udøver DK Investment Advisor ikke Kommanditselskabets virksomhed. Kommanditselskabets centrale virksomhed - investeringsbeslutningerne samt ledelsesopgaverne - udøves af DK Komplementaren.

For det andet har DK Investment Advisor ikke fuldmagt til at træffe beslutninger eller indgå aftaler på vegne af hverken Kommanditselskabet eller investorerne direkte. Der er således en fuldstændig adskillelse af disse beføjelser i forhold til DK Investment Advisor, hvorfor de helt grundlæggende betingelser for et fuldmagtsforhold efter agentreglen ikke er opfyldt.

Uafhængig agent efter art. 5, stk. 6

Da DK Investment Advisor ikke har, endsige sædvanligvis udøver en fuldmagt til at indgå aftale på vegne af Kommanditselskabet eller investorerne, er fast driftssted efter agentreglen allerede udelukket i medfør af art. 5, stk. 5. Det er derfor uden betydning, om DK Investment Advisor er uafhængig eller ej. Det skal dog for en god ordens skyld bemærkes, at DK Investment Advisor efter vores opfattelse må anses som en uafhængig repræsentant, hvorfor fast driftssted også af denne årsag er udelukket.

I det følgende er beskrevet en alternativ model for struktureringen af DK Investment Advisor. Årsagen hertil skyldes ikke, at vi er i tvivl om, at ovennævnte foretrukne struktur ikke bør resultere i fast driftssted for investorerne. Den alternative model skal ses i lyset af, at SKAT muligvis er i færd med at ændre praksis på området, jf. SKM2013.899.SR. Følgelig har Kommanditselskabet et forretningsmæssigt behov for at sikre, at der på nuværende tidspunkt findes frem til en brugbar model i praksis, som ikke resulterer i fast driftssted for investorerne.

Spørgsmål 2.

Der benyttes en dansk investeringsrådgiver, der ikke er ejet af ABC3 (Investment Advisor).

Fører ovenstående model til fast driftssted for kommanditisterne, overvejes det at benytte en dansk investeringsrådgiver, som ikke er ejet af Investment Advisor. Dette vil betyde, at den danske investeringsrådgiver indgår en rådgivningsaftale med Investment Advisor, om levering af ydelser vedrørende danske investeringer svarende til dem som Investment Advisor udfører i dag i de øvrige lande. Investment Advisor vil imidlertid ikke have noget ejerskab af den danske investeringsrådgiver. Den danske investeringsrådgiver vil således blive en underleverandør til Investment Advisor.

Den danske investeringsrådgiver vil være et dansk stiftet anpartsselskab, som er underlagt dansk ret samt forpligtet til at offentliggøre årsregnskaber via Erhvervsstyrelsen m.v. Den danske investeringsrådgiver vil endvidere have egne ansatte, adresse i Danmark og såvel retlig som faktisk rådighed over lokaler. Endvidere vil den danske investeringsrådgiver være underlagt dansk skattepligt. Det danske investeringsrådgiverselskab vil være ejet af en eller flere personer som arbejder for den danske investeringsrådgiver. Disse personer vil ikke eje eller have nogen form for forbindelse til Investment Advisor eller DK Komplementaren.

Betalingen til den danske investeringsrådgiver vil udgøre et fast honorar på markedsniveau. Personer i DK Investment Advisor vil ikke få mulighed for at opnå/erhverve en direkte eller indirekte ejerandel i Kommanditselskabet. Disse personer vil således ikke være i besiddelse af nogen form for rettigheder, som giver mulighed for at udøve indflydelse på Kommanditselskabet. I stedet vil en anden form for variabel honorering eller incitamentsaflønning, der afspejler den økonomiske udvikling i Kommanditselskabet, supplere det faste honorar.

Den danske investeringsrådgiver vil endvidere kunne betjene andre investeringsenheder foruden Kommanditselskabet, men dog med den begrænsning at det ikke må være konkurrerende virksomhed til Kommanditselskabets.

Vurderingen af fast driftssted for investorerne skal efter vores opfattelse baseres på samme kriterier, som beskrevet ovenfor under spørgsmål 1. Den væsentligste forskel i forhold til den påtænkte model, hvor Investment Advisor etablerer et dansk datterselskab (DK Investment Advisor) er, at den danske investeringsrådgiver ikke er ejet afInvestment Advisor eller personer herfra. Personerne bag udbud og oprettelse af Kommanditselskabet vil således ikke have formel juridisk kontrol over den danske investeringsrådgiver. Den danske investeringsrådgivers eneste funktion i forhold til Kommanditselskabet vil dermed være at yde uafhængig rådgivning vedrørende danske investeringer.

Disse forskelle vil efter vores opfattelse bestyrke, at investorerne i Kommanditselskabet ikke får fast driftssted i Danmark.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at investorerne i Spørger ikke bliver skattepligtige til Danmark, såfremt der etableres en dansk investeringsrådgiver som et dansk datterselskab af det udenlandske ABC3.

Lovgrundlag

Selskabsskatteloven § 2, stk. 1

Skattepligt i henhold til denne lov påhviler endvidere selskaber og foreninger m.v. som nævnt i § 1, stk. 1, der har hjemsted i udlandet, for så vidt de

a) udøver et erhverv med fast driftssted her i landet, jf. dog stk. 6. Skattepligten omfatter udøvelse af erhverv med fast driftssted her i landet eller deltagelse i en erhvervsvirksomhed med fast driftssted her.

OECDs modeloverenskomst artikel 5

Stk.1. Udtrykket "fast driftssted" betyder "et fast forretningssted, gennem hvilket et foretagendes virksomhed helt eller delvis udøves".

Stk. 2.Udtrykket “fast driftssted" omfatter navnlig:

a) et sted, hvorfra et foretagende ledes;

b) en filial;

c) et kontor;

d) en fabrik;

e) et værksted; og

f) en mine, en olie- eller gaskilde, et stenbrud eller ethvert andet sted, hvor naturforekomster udvindes.

(...)

Stk. 5. Uanset bestemmelserne i stykke 1 og 2 i denne artikel skal et foretagende, i tilfælde, hvor en person, der ikke er en sådan uafhængig repræsentant, som omhandles i stykke 6 i denne artikel, handler på foretagendets vegne og har og sædvanligvis udøver i en kontraherende stat en fuldmagt til at indgå aftaler i foretagendets navn, anses for at have et fast driftssted i denne stat med hensyn til hele den virksomhed, som denne person påtager sig for foretagendet, medmindre denne persons virksomhed er begrænset til sådanne forhold, som er nævnt i stykke 4 i denne artikel, og som, hvis de var udøvet gennem et fast for-retningssted, ikke ville gøre dette faste forretningssted til et fast driftssted efter bestemmelserne i nævnte stykke.

Stk. 6. Et foretagende anses ikke for at have fast driftssted i en kontraherende stat, blot fordi det driver forretning i den stat gennem en mægler, kommissionær eller anden uafhængig repræsentant, såfremt disse personer handler inden for rammerne af deres sædvanlige forretningsvirksomhed.

Praksis

Den juridiske vejledning 2014-2 afsnit C.D.1.2.2.

Det fremgår, at begrebet fast driftssted i selskabsskatteloven § 2, stk. 1, litra a fortolkes som udgangspunkt i overensstemmelse med art. 5 i OECDs modeloverenskomst med tilhørende kommentarer.

Den juridiske vejledning 2014-2 afsnit C.F.8.2.2.5.2.1

(...)

Virksomhedsudøvelse

Et kontor eller en adresse er ikke i sig selv nok til at udgøre et forretningssted. Det kræves også, at der aktivt foregår en eller anden form for virksomhed fra stedet.

Eksempel 1

Udenlandske kommanditister i et K/S fik fast driftssted i Danmark efter selskabsskattelovens § 2, stk. 1, litra a, fortolket i overensstemmelse med OECD's modeloverenskomst artikel 5. K/S'et blev anset for at have et fast forretningssted i Danmark i managementselskabets lokaler, og blev endvidere anset for at drive erhvervsmæssig virksomhed gennem disse lokaler. Dette medførte, at de udenlandske kommanditister ved deltagelse K/S'et fik fast driftssted i Danmark efter artikel 5, stk. 1. Se SKM2013.899.SR

(...)

Kommentarer til OECD's modeloverenskomst artikel 5.

Pkt. 2. Stk. 1 giver en generel definition af udtrykket “fast driftssted", som fremhæver dets væsentlige karakteristika for et fast driftssted i overenskomstens forstand, det vil sige et klart “situs", et “fast forretningssted". Stykket definerer udtrykket “fast driftssted" som et fast forretningssted, igennem hvilket et foretagendes virksomhed udøves helt eller delvis. Definitionen indeholder derfor følgende betingelser:

- eksistensen af et “forretningssted", det vil sige indretninger såsom lokaler eller i visse tilfælde maskineri eller udstyr;

- dette forretningssted skal være “fast", dvs. det skal være etableret på et givet sted med en vis grad af varighed;

- virksomhedsudøvelse for foretagendet gennem dette faste driftssted. Det vil sædvanligvis sige, at personer, som på den ene eller den anden måde er afhængig af foretagendet (personale), udfører foretagendets virksomhed i den stat, hvor det faste sted er beliggende.

Pkt. 4. Udtrykket “forretningssted" dækker alle lokaler, indretninger eller installationer, der benyttes til at udøve foretagendets virksomhed, hvad enten de udelukkende bruges til dette formål eller ej. Et forretningssted kan også eksistere, hvor der ingen lokaler findes eller er fornødne til udøvelsen af foretagendets virksomhed, og det simpelthen har et vist areal til sin rådighed. Det er uden betydning, om lokalerne, indretningerne eller installationerne ejes eller lejes af eller på anden måde stilles til rådighed for foretagendet. Et forretningssted kan således bestå i en stadeplads på et marked eller visse permanent benyttede områder i et frilager (f.eks. til oplagring af toldpligtige varer). Videre kan forretningsstedet befinde sig inden for et andet foretagendes område. Det kan f.eks. være tilfældet, når det udenlandske foretagende til stadig anvendelse har visse lokaler eller dele deraf, der er ejet af det andet foretagende.

SKM2014.632.SR

Skatterådet bekræftede, at udenlandske investorers deltagelse i X K/S ikke i sig selv gør, at investorerne vil have fast driftssted i Danmark efter selskabsskattelovens § 2, stk. 1, litra a. Betingelserne for fast driftssted efter artikel 5, stk. 1 og artikel 5, stk. 5 blev ikke anset for opfyldt. Der blev lagt vægt på, at der var en ledelses- og styringsmæssig adskillelse mellem kommanditselskabet og managementselskabet uden personsammenfald. Ligeledes blev beslutningskompetencen holdt adskilt fra X Management A/S.

SKM2013.899.SR

Skatterådet kan ikke bekræfte, at udenlandske kommanditister i K/S ikke vil have fast driftssted i Danmark efter selskabsskattelovens § 2, stk. 1, litra a, fortolket i overensstemmelse med OECD's modeloverenskomst artikel 5.

Det er Skatterådets opfattelse, at ud fra det oplyste om A K/S, at dette har fast forretningssted i det i Danmark beliggende managementselskabs lokaler. Det er desuden Skatterådets opfattelse, at der drives erhvervsmæssig virksomhed gennem disse lokaler. Dette betyder, at de udenlandske kommanditister ved deltagelse i A K/S får fast driftssted i Danmark efter artikel 5, stk. 1.

SKM2012.715.SR

Skatterådet fastslog at et udenlandsk komplementarselskab, der modtog en andel af overskuddet i det K/S som komplementarselskabet var komplementar for, ville være omfattet af dansk skattepligt, idet K/S'et udøvede en erhvervsmæssig aktivitet i Danmark med fast driftssted.

SKM2012.676.SR

Skatterådet bekræfter, at en udenlandsk investor som kommanditist ikke kan anses for at have fast driftssted i Danmark som følge af sin investering i A K/S. A K/S havde ikke lokaler til rådighed i Danmark og ingen ansatte eller bestyrelse. Komplementarselskabets direktion havde beslutningskompetencen vedrørende køb og salg af porteføljeselskaber. Komplementarselskab ville ikke have retlig eller faktisk råderet over et forretningssted i Danmark og ingen ansatte ud over direktionen. Direktionsmøderne vil ikke foregå fra et fast forretningssted i Danmark.

SKM2012.425.SR

Skatterådet bekræftede, at udenlandske investorer i kommanditselskabet Fonden ikke vil have fast driftssted i Danmark efter selskabsskattelovens § 2, stk. 1, litra a. Fonden havde ikke fast forretningssted, da der ikke var tilstrækkelig forbindelse mellem forretningsstedet og en særlig geografisk bestemt lokalitet. Vedrørende agentreglen fandt Skatteministeriet at Investment Board og Rådgiver ikke er underlagt detaljerede instruktioner eller omfattende kontrol, idet der alene er fastlagt en overordnet investeringspolitik. Det var forudsat, at medlemmerne af Investment Board havde andre professionelle opgaver indenfor portefølje- og formueforvaltning, investeringsvirksomhed eller andre opgaver indenfor den finansielle sektor sideløbende med deres opgavevaretagelse for Fonden, og således ikke var afhængig af Fonden. Ved afgørelsen var forudsat, at medlemmer af Investment Board ikke vil være konsulenter, bestyrelsesmedlemmer eller ansatte i Rådgiver eller investorer, og at rådgiver ikke vil deltage som investor i fonden.

SKM2012.190.SR

B A/S administrerede en række investeringsenheder. Selskabet ønskede at udbyde en ny investeringsenhed A K/S. A K/S havde ingen ansatte og ingen lokaler, og c/o adresse hos et advokatfirma. Generalforsamling blev afholdt, hvor det var mest hensigtsmæssigt. Grundet personsammensætningen i General Partner, Investment Committee og Manager, var det Skatteministeriets opfattelse, at beslutningskompetencen vedrørende investeringer i porteføljevirksomheder skete i forening i de tre enheder, hvorfor de skulle bedømmes under ét i forhold til artikel 5, stk. 6. General Partner, Manager og Investment Committee var ikke underlagt detaljerede instruktioner eller omfattende kontrol, idet A alene har fastlagt en overordnet investeringspolitik. B A/S (Manager) måtte antages at handle inden for rammerne af deres sædvanlige erhvervsvirksomhed, da de lavede samme opgaver for andre fonde. B A/S måtte anses for selv at bære risikoen for det udførte arbejde, herunder det sædvanlige rådgiveransvar. Skatteministeriet fandt derfor at General Partner, Investment Committee og Manager måtte betragtes som uafhængige agenter i henhold til artikel 5, stk. 6.

SKM2010.318.SR

A K/S var et fund-of-funds-produkt, der henvendte sig til danske og udenlandske investorer. A K/S var uden ansatte eller lokaler. Komplementar i A K/S er C ApS. C ApS er ejet af Managementselskabet. C ApS bliver ledet af en bestyrelsen sammensat af ansatte i Managementselskabet.

Managementselskabet administrer og indstiller investeringsforslag til E, der træffer alle købs- og salgsbeslutninger. E er økonomisk og juridisk uafhængig af Managementselskabet.

Skatterådet bekræftede, at udenlandske investorer i A K/S ikke vil få fast driftssted i Danmark efter selskabsskattelovens § 2, stk. 1, litra a, hverken efter Hovedreglen eller Agentreglen.

SKM2010.257.SR

Managementselskabet etablerer og administrerer B K/S. Managementselskabet er også administrator for andre investeringsenheder. Medarbejdere deltager altid i ledelsen i de selskaber, der investeres i.

D bestod af 2 personer, som var uafhængige af Managementselskabet og investorerne. D traf beslutning om køb og salg på baggrund af indstilling fra E.

E bestod af den ledende partner og 4 andre partner i Managementselskabet. E havde ingen beslutningskompetence.

Skatterådet bekræftede, at udenlandske investorer i B K/S ikke vil få fast driftssted i Danmark efter selskabsskattelovens § 2, stk. 1, litra a, hverken efter Hovedreglen eller Agentreglen.

SKM2001.493.LR

Sagen vedrører spørgsmålet, om investorerne i to udenlandske fonde "udøver et erhverv" i Danmark efter KSL § 2, stk. 1, litra d) og SEL § 2, stk. 1, litra a) som følge af en investering i et dansk kommanditselskab K/S A. K/S A er et ventureselskab, hvis formål er at investere kapital i nystartede biotekselskaber. Ligningsrådet fandt, at aktiviteten ikke opfylder betingelsen om, at der skal udøves erhverv fra et fast driftssted her i landet, da K/S A alene har til formål at erhverve anlægsaktier.

TfS 1996, 532 H

En i Schweiz bosat dansk statsborger var kommanditist, hhv. interessent i to selskaber, der hver ejede og drev en udlejningsejendom. Skatteyderen havde for indkomstårene 1978-1981 henlagt til investeringsfonds på grundlag af sin andel af selskabernes overskud og fratrukket henlæggelserne i den skattepligtige indkomst. Renterne af indeståenderne blev ikke medregnet i den skattepligtige indkomst, og indeståenderne blev ikke medregnet i den skattepligtige formue. Landsretten fandt, at skatteyderen var begrænset skattepligtig efter kildeskattelovens § 2, stk. 1, litra c, af renterne og indeståenderne, da investeringsfondskontiene havde en nær tilknytning til udlejningsvirksomheden. Der forelå fast driftssted som følge af den af herværende advokater udøvede sædvanlige ejendomsadministration. Efter dobbeltbeskatningsaftalen med Schweiz kunne renterne og indeståenderne beskattes i Danmark. Det forhold, at skatteyderens selvangivelse for 1978 og 1979 ikke blev anfægtet, kunne ikke skabe en berettiget forventning om, at han ikke var skattepligtig af de foretagne henlæggelser. Højesteret bemærkede, at spørgsmålet om beskatning skulle opgøres efter den dagældende bestemmelse i kildeskattelovens § 2, stk. 1, litra d, jf. art. 6 og 11 i dobbeltbeskatningsoverenskomstaftalen, og at renteindtægten, som hidrørte fra investeringskonti, ikke kunne sidestilles med indtægter, der var oppebåret på ejendommene. Renterne og indeståenderne skulle herefter ikke medregnes i skatteyderens indkomst og formue

Begrundelse

SKAT lægger ved besvarelsen af spørgsmålet følgende til grund:

- At kommanditselskabet ikke bliver omfattet af selskabsskatteloven § 2C, og således ikke skal beskattes efter reglerne for selskaber, idet mere end 50 % af de direkte investorer er hjemmehørende i Danmark eller i et land, hvormed Danmark har indgået en dobbeltbeskatningsoverenskomst, og som ikke behandler kommanditselskabet som et selvstændigt skattesubjekt.

- At den relevante dobbeltbeskatningsoverenskomst svarer til OECD's modeloverenskomst.

- At ingen af de udenlandske investorer i øvrigt driver virksomhed i Danmark.

Et K/S er skattemæssigt transparent, og dermed ikke selvstændig skattepligtig, idet skattepligten påhviler deltagerne direkte.

Den helt overordnede problemstilling er, hvorvidt de udenlandske kommanditister - som alle er passive investorer - er begrænset skattepligtige til Danmark ved deres deltagelse i det danske kommanditselskab Spørger.

Den interne danske hjemmel fremgår af selskabsskattelovens § 2, stk. 1, litra a. Efter denne bestemmelse er selskaber og foreninger skattepligtige til Danmark, såfremt de udøver erhverv med fast driftssted her i landet. Skattepligten omfatter udøvelse af erhverv med fast driftssted her eller deltagelse i en erhvervsvirksomhed med fast driftssted her.

I henhold til praksis fortolkes begrebet fast driftssted efter dansk ret i overensstemmelse med artikel 5 i OECDs modeloverenskomst med tilhørende kommentarer. Se Den juridiske vejledning 2013-2 C.D.1.2.2.

Fast driftssted - det primære kriterium

Bestemmelsen i modeloverenskomstens art. 5 indeholder i stk. 1 en generel definition af udtrykket "fast driftssted". I henhold til definitionen udgør et "fast driftssted" et fast forretningssted, igennem hvilket et foretagendes virksomhed udøves helt eller delvis. Definitionen indeholder derfor følgende betingelser:

- eksistensen af et "forretningssted", det vil sige indretninger såsom lokaler eller i visse tilfælde maskineri eller udstyr;

- dette forretningssted skal være "fast", dvs. det skal være etableret på et givet sted med en vis grad af varighed;

- virksomhedsudøvelse for foretagendet gennem dette faste driftssted. Det vil sædvanligvis sige, at personer, som på den ene eller den anden måde er afhængig af foretagendet (personale), udfører foretagendets virksomhed i den stat, hvor det faste sted er beliggende.

Modeloverenskomstens art. 5, stk. 1 og 2, udgør tilsammen det primære kriterium for fast driftssted. Såfremt der ikke forekommer et fast driftssted i relation til art. 5, stk. 1 og 2, skal det undersøges om der i stedet opstår fast driftssted efter det sekundære kriterium i henhold til modeloverenskomstens art. 5, stk. 5 og 6.

Betingelserne for at statuere fast driftssted er først og fremmest, at Spørger har et fast forretningssted.

I henhold til kommentarernes pkt. 4 til modeloverenskomsten art. 5, dækker udtrykket "forretningssted" alle lokaler, indretninger eller installationer, der benyttes til at udøve foretagendets virksomhed, hvad enten de udelukkende bruges til dette formål eller ej. Et forretningssted kan også eksistere, hvor der ingen lokaler findes eller er fornødne til udøvelsen af foretagendets virksomhed, og det simpelthen har et vist areal til sin rådighed. Det er uden betydning, om lokalerne, indretningerne eller installationerne ejes eller lejes af eller på anden måde stilles til rådighed for foretagendet.

Foruden kommanditselskabet indgår følgende enheder i strukturen; Advisory Committee, et dansk komplementarselskab (DK komplementar), et udenlandsk komplementarselskab (Komplementar), ABC4, ABC3 ( Investment Advisor) og ABC6 ApS(DK Investment Advisor). Disse enheder skal alle indgå i vurderingen af fast driftssted i forhold til art. 5, stk. 1 og 2. Nedenfor er et kort resume af de faktiske forhold omkring de enkelte enheder.

Spørger er den investeringsenhed, som ABC vil udbyde, og det er i relation til de udenlandske investorer i kommanditselskabet anmodningen vedrører. Kommanditselskabet vil ifølge det oplyste ikke have ansatte, direktion eller bestyrelse. Kommanditselskabet vil have c/o adresse hos et advokatfirma i Danmark.

Advisory Committee er et internt organ i kommanditselskabet bestående af 10-15 medlemmer valgt blandt kommanditisterne. Advisory Committee skal afhjælpe interessekonflikter.

DK Komplementar vil være ejet af partnere i ABC7. Direktionen i Komplementarselskabet vil bestå af 4 medlemmer. For så vidt angår 2 af medlemmerne er der fremsendt navn samt levnedsbeskrivelse. Det er oplyst at disse 2 medlemmer, såvel som de 2 øvrige medlemmer, som skal indgå i direktionen, vil være uafhængige af partnerne/ejerne i Investment Advisor eller andre ABC-enheder. DK Komplementarselskabet godkender og eksekverer alle investeringer på vegne af K/S'et, det vil sige, at DK Komplementar besidder beslutningskompetencen vedrørende K/S'et.

Den udenlandske Komplementar er medinvestor i kommanditselskaberne på vegne af ansatte/partnere i Investment Advisor. Komplementaren er ikke tillagt nogle økonomiske eller forvaltningsmæssige beføjelser i forhold til kommanditselskabet.

ABC4

Selskabet er hjemmehørende i X-land, og er ejet af de ledende partnere bag investeringsenheden, og investerer på samme vilkår som øvrige investorer i kommanditselskabet.

ABC3 (Investment Advisor)

Selskabet er hjemmehørende i X-land og er ejet af ABC5 og en række partnere I Investment Advisor. Selskabet står for investeringsrådgivningen af kommanditselskabet.

ABC6 ApS (DK Investment Advisor)

Investment Advisor påtænker, at etablere et dansk datterselskab. Investment Advisor vil indgå aftale med DK Investment Advisor, om at dette selskab skal være rådgiver for kommanditselskabet. DK Investment Advisor skal udvælge og analysere potentielle investeringsemner. Investment Advisor fremsætter købs- og salgsanbefalinger til DK Komplementaren. Når investeringerne er foretaget, følger Investment Advisor investeringerne og arbejder med udviklingen af investeringerne, fx ved aktiv deltagelse via bestyrelsesposter.

Vurderingen af betingelsen fast forretningssted i den konkrete sag

Indledningsvist skal SKAT bemærke, at rådgiver henviser til SKM2012.676.SR, som vedrørte ABC8 K/S. Forskellen til den konkrete anmodning er, at ABC3 nu oplyser, at de påtænker at etablere et datterselskab i Danmark.

Det er SKATs opfattelse, at placeringen af beslutningskompetence er et væsentligt element i vurderingen af denne type sager. Ved vurderingen af en konkret investeringsenhed og dennes struktur, vil medejerskab fra managementselskabet og/eller initiativtagerne til investeringsprojektet ligeledes være et væsentligt element.

I forhold til Spørger er det oplyst, at kommanditselskabet ingen ansatte, direktion eller bestyrelse har, samt at kommanditselskabet har c/o adresse hos et dansk advokatfirma.

Det er oplyst, at investeringer i kommanditselskabet vil være i aktiekapital og aktiekapitalslignende instrumenter. Der er typisk tale om investeringer i unoterede aktier.

Det er SKATs opfattelse, at ABC udbyder et investeringsprojekt organiseret i Spørger, hvor bl.a. forvaltningsopgaverne og beslutningskompetencen er tillagt andre enheder omkring kommanditselskabet på baggrund af forskellige aftaler indgået mellem kommanditselskabet og den respektive enhed. Af disse enheder er de to komplementarer og Investment Advisor direkte eller indirekte ejet af ABC5 eller partnerne i ABC5.

Beslutningskompetencen i forhold til kommanditselskabets investeringer, er uddelegeret til direktionen i DK Komplementaren.

Direktionen i DK Komplementar består af 4 personer. Der er oplyst navne på 2 medlemmer, som er uafhængige i forhold til ABC5. Det er oplyst, at det ligeledes vil være tilfældet for de 2 øvrige medlemmer.

DK Komplementar er 100 % ejet af partnere i ABC5.

Beslutningskompetencen for kommanditselskabet er dermed tillagt personer, som samtidig er ejere af ABC5. Det danske komplementarselskab er ligeledes underlagt fuldstændig kontrol, via det fulde ejerskab, af partnerne/ejerne af ABC5.

I den sammenhæng tillægger SKAT det betydning, at partnere/ejere i ABC5 foretager en investering i kommanditselskabet via Komplementarernes investering i kommanditselskabet.

SKAT mener, at investeringsprojektet er udarbejdet, oprettet, forvaltet og styret af ABC og personer bag gennem Investment Advisors og Komplementarselskabet.

Der er som nævnt væsentlige sammenfald i kontrollen af Investment Advisor og Komplementaren. Det er SKATs opfattelse, at ABC er aktiv i alle led af beslutningsprocesserne i strukturen.

Hvis Investment Advisor opretter et datterselskab i Danmark, vil Investment Advisor have lokaler og ansatte i Danmark. Da Spørger reelt bliver ledet af ejerene bag Investment Advisor, er det SKATs opfattelse, at kommanditselskabet herigennem vil have rådighed over et fast sted i Danmark.

Rådgiver har den indvending, at hverken Kommanditselskabet eller investorerne har rådighed over et fast sted, hvorfor den grundlæggende betingelse for et fast driftssted ikke er opfyldt.

SKAT skal i den sammenhæng bemærke, at det er på grund af overstående omtalte sammenhæng mellem hvem som udarbejder, opretter, forvalter og styrer investeringsprojektet, at SKAT mener, at Kommanditselskabet kan siges at have et fast forretningssted i form af Investment Advisors kontorlokaler, såfremt de opretter et datterselskab i Danmark.

I relation til SKM2012.676.SR er en væsentlig forskel, at Investment Advisor i det tidligere bindende svar ikke havde påtænkt en etablering af et datterselskab i Danmark. Derfor havde Investment Advisor ikke lokaler og ansatte i Danmark. I det tidligere bindende svar blev investeringsprojektet dermed udarbejdet, oprettet, forvaltet og styret af personer fra X-land eller skiftende lokationer i Danmark.

Medejerskabet i kommanditselskabet skal vurderes i sammenhæng med Investment Advisors og partnernes rolle i forhold til hele strukturen omkring Spørger. Investment Advisor og partnerne heri varetager flere roller i strukturen, da de opretter, forvalter og styrer kommanditselskabet.

SKAT mener dermed, at betingelse om et fast forretningssted er opfyldt.

Vurderingen af betingelsen udøve erhverv i den konkrete sag

I SKM2013.899.SR blev der taget stilling til "udøver erhverv - erhvervsmæssig virksomhed" i forhold til et investeringsprojekt med en tilsvarende struktur, dog med visse modifikationer i strukturen og investeringsprofil.

SKAT mener, at betragtningerne i SKM2013.899.SR om "udøve erhverv - erhvervsmæssig virksomhed" vil være tilsvarende i den konkrete sag.

Det er SKATs opfattelse, at kommanditselskabets formål er at anse for erhvervsmæssig virksomhed, da formålet er at foretage, forvalte og afstå investeringer med henblik på økonomisk gevinst og andre former for indkomst.

Det er oplyst, at kommanditselskabet investerer både ved at opkøbe porteføljer med selskaber fra andre investeringsforetagender samt ved at foretage direkte opkøb af specifikke selskaber. Det er oplyst, at der fortrinsvist investeres i aktiekapital og aktiekapitalslignede instrumenter, som fx konvertible gældsinstrumenter.

I henhold til Den juridiske vejledning 2014-2 C.F.8.2.2.5.2.1 er investering i anlægsaktier for denne type struktur ligeledes omfattet af bestemmelsen i art. 5, stk. 1, og bliver anset for at udøvelse af erhverv.

Sammenfatning

Det er SKATs opfattelse, at Spørger opfylder betingelserne i art. 5, stk. 1 for at statuere fast driftssted, såfremt Investment Advisor etablerer en dansk datterselskab.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Nej".

Spørgsmål 2

Såfremt spørgsmål 1 er besvaret med "Nej", ønskes det bekræftet, at investorerne i Spørger ikke bliver skattepligtige til Danmark, såfremt der benyttes en dansk investeringsrådgiver, der ikke er ejet af ABC3.

Lovgrundlag og praksis

Se under spørgsmål 1

Begrundelse

Forudsætningen i spørgsmål 2 er, at den danske investeringsrådgiver ikke vil være ejet af ABC3 eller personer herfra.

Af indstillingen til spørgsmål 1 fremgår det, at SKAT mener, at der er fast driftssted i Danmark for de udenlandske investorer, såfremt der etableres et dansk datterselskab af ABC3. I den sammenhæng lægges der vægt på strukturen og beslutningskompetencen omkring Spørger.

Såfremt der ikke etableres et datterselskab af ABC3 i Danmark, vil der - henset til indstillingen i spørgsmål 1 - umiddelbart ikke være grundlag for, at betingelsen om et fast forretningssted er opfyldt. Medejerskabet i kommanditselskabet blev i spørgsmål 1 vurderet i sammenhæng med Investment Advisors og partnernes rolle i forhold til hele strukturen omkring Spørger. Investment Advisor og partnerne heri blev anset for at varetage flere roller i strukturen, da de ville oprette, forvalte og styre kommanditselskabet.

I relation til spørgsmål 2, mener SKAT ikke, at betingelsen om fast forretningssted er opfyldt henset til forudsætningerne for spørgsmålet.

Det kan dernæst overvejes hvorvidt de udenlandske investorer kan have fast driftssted på grund af reglen om afhængige agenter i OECD's modeloverenskomsts artikel 5, stk. 5, eller om forholdene falder ind under artikel 5, stk. 6, om uafhængige agenter.

Vurdering i forhold til agentreglen

Betingelserne for at være omfattet af artikel 5, stk. 5, er, at personen har en fuldmagt til at indgå kontrakter på foretagendets vegne, og faktuelt benytter denne fuldmagt gentagne gange. Opfyldes disse betingelser kan der statueres fast driftssted, medmindre personen, der har fuldmagten, kan kvalificeres som en uafhængig agent i henhold til artikel 5, stk. 6.

Agenten kan være en fysisk person såvel som et selskab.

Betingelserne for at være omfattet af artikel 5, stk. 6, er, at agenten er juridisk og økonomisk uafhængig af foretagendet, og at agenten handler inden for sin sædvanlige erhvervsvirksomheds rammer, når han handler på foretagendets vegne.

Det vil derfor være relevant at foretage en vurdering i forhold til den danske investeringsrådgiver.

Ifølge oplysninger vil den danske investeringsrådgiver indgå en rådgivningsaftale med den udenlandske Investment Advisor om levering af ydelser vedrørende danske investeringer. Den danske investeringsrådgiver vil være et dansk stiftet anpartsselskab, som er underlagt dansk ret. Den danske investeringsrådgiver vil have egne ansatte, adresse i Danmark og såvel retlig som faktisk rådighed over lokaler. Det danske investeringsrådgiverselskab vil være ejet af en eller flere personer som arbejder for den danske investeringsrådgiver. Disse personer vil ikke eje eller have nogen anden form for forbindelse til Investment Advisor eller DK Komplementaren.

Betalingen vil ske som et fast honorar på markedsniveau. Det fast honorar vil suppleres af en variabel honorering, der afspejler den økonomiske udvikling i kommanditselskabet.

Den danske investeringsrådgiver vil betjene andre investeringsenheder, men det er oplyst, at det ikke må være konkurrerende virksomhed til Kommanditselskabet. Der er dog ikke oplyst nærmere omkring investeringsrådgiverens virksomhed i øvrigt samt nærmere defineret, hvad som ville betragtes som konkurrerende virksomhed i den sammenhæng.

Som nævnt er betingelserne for at være omfattet af artikel 5, stk. 6, reglen om uafhængige agenter, at agenten er juridisk og økonomisk uafhængig af foretagendet, og at agenten handler inden for sin sædvanlige erhvervsvirksomheds rammer, når han handler på foretagendets vegne.

Med det forbehold at den danske investeringsrådgiver reelt kan anses for juridisk og økonomisk uafhængig af foretagendet - herunder enheder i strukturen omkring kommanditselskabet - samt, at investeringsrådgiveren handler inden for rammerne af sin sædvanlige erhvervsvirksomheds rammer, mener SKAT, at den danske investeringsrådgiver må betragtes som en uafhængig agent i henhold til artikel 5, stk. 6.

Indstilling

SKAT indstiller, at spørgsmål 2 besvares med "Ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse

Svaret er bindende for skattemyndighederne i følgende periode

I 10 år. Perioden regnes fra modtagelsen af svaret jf. SFL § 25, stk. 1.

SKAT henviser herved til skatteforvaltningslovens § 25, stk. 1, 1. pkt., hvorefter det er fastsat, at et bindende svar er bindende for skattemyndighederne i forhold til spørgeren i 5 år regnet fra spørgerens modtagelse af svaret.

I skatteforvaltningslovens § 25, stk. 1, 4. pkt., er det imidlertid fastsat, at begrænsningen af bindingsperioden ikke gælder, når der i et bindende svar om en disposition er taget stilling til den skattemæssige virkning af efterfølgende omstændigheder, der er endelig fastlagt i dispositionen.

Denne passus i skatteforvaltningslovens § 25, stk. 1, blev indført ved lov nr. 527 af 17/06/2008, og af lovbemærkninger hertil, jf. 2007/2 LSF 116, fremgår følgende:

"Forslaget går ud på at præcisere, at den 5-årige bindingsperiode starter ved spørgerens modtagelse af det bindende svar. Endvidere foreslås det, at starttidspunktet for bindingsperioden for et bindende svar om afgifter på tilsvarende måde begynder fra starten af den afgiftsperiode, hvori spørgeren modtager svaret. Hermed harmoniseres i videst muligt omfang starttidspunktet for den 5-årige bindingsperiode.

Desuden foreslås det, at begrænsningen af bindingsperioden ikke gælder, når der i et bindende svar om en disposition er taget stilling til den skattemæssige virkning af efterfølgende omstændigheder, der er endeligt fastlagt i dispositionen.

(...)

Forslaget om, at begrænsningen af bindingsperioden ikke gælder, når der i et bindende svar om en disposition er taget stilling til den skattemæssige virkning af efterfølgende omstændigheder, der er endeligt fastlagt i dispositionen, betyder endvidere, at visse bindende svar ikke - som i dag - bliver værdiløse for skatteyderne efter 5 år. Forslaget forbedrer derved retsstillingen for de pågældende skatteydere."

På den baggrund indstiller SKAT, at bindingsperioden i nærværende anmodning om bindende svar er 10 år. Der henses til, at løbeperioden for Spørger er 10 år.