Parter

A

mod

Skatteministeriet

Denne afgørelse er truffet af dommer

Niels Bjerre.

Sagens baggrund og parternes påstande

Retten har modtaget sagen den 23. september 2021.

Sagen drejer sig om Skatteankenævn Vestjylland Syds afgørelse af 28. juni 2021, hvor sagsøgerens skattepligtige indkomst for indkomståret 2018 blev forhøjet med 344.440 kr.

A har fremsat følgende påstand:

Sagsøgte skal anerkende at sagsøgers skattepligtige indkomst for 2018 skal nedsættes med 344.440 kr. svarende til den i Ankenævnets afgørelse besluttede forhøjelse, subsidiært kræves nedsættelse med et lavere beløb efter rettens skøn Skatteministeriet har fremsat påstand om frifindelse.

Oplysningerne i sagen

Det fremgår af sagens oplysninger, at skattemyndighederne har forhøjet sagsøgerens indkomst med 344.400 kr. i indkomståret 2018 i anledning af 24 indsætninger på sagsøgerens private konto i form af bankoverførsler, mobilepay-overførsler og kontante indsætninger. Sagsøgeren har vedrørende 2 indsætninger på henholdsvis 200.000 kr. og 80.000 kr. henvist til, at der er tale om 2 lån ydet til sagsøgeren, ligesom han i relation til de øvrige indsætninger har gjort gældende, at der er tale om salg af private aktiver.

Afgørelsen fra Skatteankenævn Vestjylland Syd af 28 juni 2021 er fremlagt under sagen som bilag A, hvortil der henvises.

Forklaringer

A har forklaret, at han i 2018 i Y1-by overtog en forretning, hvor han arbejdede med piercing og hårextensions, ligesom han også fjernede tatoveringer. Virksomheden blev drevet som i et selskab benævnt G1-ApS. I dag har han to butikker, ligesom han også ejer tre udlejningsejendomme. Sagsøger modtager løn fra selskabet. Han kan bekræfte, at han i oktober måned 2018 lånte to beløb på henholdsvis 200.000 kr. og 80.000 kr. Han kan også bekræfte, at han den 30. november 2018 modtog en lønoverførsel på 143.554,73 kr. og en lønoverførsel den 28. december 2018 på 120.190,73 kr. Baggrunden for lånene var, at han havde skattegæld, og at han over en årrække har været i færd med at afdrage denne gæld. Sagsøger lånte 200.000 kr. af NL, som han har kendt i mange år. Han har således boet hos NL og IE, og har et tæt forhold til de to personer. SK, som ydede ham et lån på 80.000 kr., er også en bekendt. SK havde solgt en ejendom, og havde derfor midler til rådighed. Det er korrekt, at der i forbindelse med de to låneaftaler hverken er aftalt noget om renter/afdrag eller sikkerhed, men aftalen lød på, at lånene skulle tilbagebetales når han var i stand til dette. Han skulle i øvrigt først blive færdig med tilbagebetaling af et tredje lån på 149.000 kr. ydet af en person ved navn MT.

A har endvidere forklaret, at han kan i øvrigt kun huske baggrunden for tre indsætninger på henholdsvis 11.000 kr., 12.000 kr., og 10.850 kr. Der blev oprindeligt ikke udarbejdet nogen form for skriftlig dokumentation for de tre salg, eller de andre salg, men han kan i dag henvise til de erklæringer der er fremlagt i sagen fra køberne.

Parternes synspunkter

A har i sit påstandsdokument anført:

"…

Indsætninger på sagsøgers bankkonto:

Det er sagsøgers opfattelse, at det er en urimelig antagelse, at disse indsætninger er foretaget med ikke beskattede midler og derfor efterfølgende betragtes som skattepligtig indkomst.

Sagsøger har løftet bevisbyrden for at indsætningerne stammer fra salg ved at fremlægge erklæringer fra de personer, som effekterne er solgt til.

Ligeledes gøres det gældende at sagsøgers økonomiske mulighed, for at erhverve de senere solgte effekter, er dokumenteret ved sagsøgers fars erklæring om at have ydet gaver i størrelsesordenen 10.000 - 15.000 årligt ( bilag I ), samt at anskaffelserne er sket over en flerårig periode - ca 10 år - hvor der naturligvis gennemsnitligt har været et økonomisk råderum.

Private lån:

Her er der et afgørende spørgsmål som retten skal tage stilling til:

Har sagsøger som låntager påtaget sig en ubetinget tilbagebetalingsforpligtelse jævnfør præmisserne i 2005.250H ?

Svaret på dette spørgsmål må nødvendigvis blive et ja når henses til de konkrete omstændigheder:

Sagsøger har udstedt gældsbreve til långiverne samtidig med lånenes etablering, hvori han erklærer at have lånt de pågældende beløb af långiverne (fremgår af bilag A).

Lånebeløbene er overført at långiverne til låntagers konto (bilag 3 og 4)

Den ene långiver har i teksten til sin egen konto på tidspunktet for overførslen anført: " (red. tekst 2 fjernet)" ( bilag 5 )

Der kan således ikke herske tvivl om, hvorvidt långiver og låntager er enige om, at der foreligger et låneforhold, og at sagsøger derved har påtaget sig en ubetinget betalingsforpligtelse.

Det kan derfor konkluderes, at der er tale om låneforhold, som ikke er skattepligtig indkomst.

Denne konklusion medfører, at det ingen betydning har om, der er tilbagebetalt meget, lidt eller slet ikke på lånene, hvoraf yderligere følger at tidspunkterne for afdragene ikke har betydning for sagen. Uanset at dette er sagsøgers synspunkt, dokumenteres de til dato foretagne betalinger på lånene ( bilag 6 ).

Til sagsøgtes problematisering af gældsbrevenes manglende detailbestemmelser bemærkes, at når der for eksempelvis ikke fremgår noget om tilbagebetalingstidspunktet i gældsbrevet har det jo blot den konsekvens at Gældsbrevslovens bestemmelser herom kommer i anvendelse, ligesom problematiseringen, af at kreditorerne ikke har underskrevet dokumenterne, må anses som irrelevant. Det afgørende er selvsagt om udstederen af gældsbrevet har skrevet under.

…"

Skatteministeriet har i sit påstandsdokument anført:

"…

3. ANBRINGENDER

Skatteministeriet gør overordnet gældende, at A i indkomståret 2018 er skattepligtig af kr. 344.400, som blev indsat på hans konto X1-konto i F1-bank (bilag C), idet han ikke har løftet sin bevisbyrde for, at indsætningerne ikke udgør skattepligtig indkomst for ham.

Skatteankenævn Vestjylland Syds afgørelse af 28. juni 2021 (bilag A) er derfor rigtig, hvorfor Skatteministeriet skal frifindes.

Det følger af statsskattelovens § 4, stk. 1, at den skattepligtiges samlede årsindtægter - med visse undtagelser - betragtes som skattepligtig indkomst, hvad enten de hidrører her fra landet eller ikke, bestående i penge eller formuegoder af pengeværdi. Det påhvilede også i 2018 en skattepligtig at selvangive sin indkomst, jf. den dagældende skattekontrollovs § 1, stk. 1.

Hvis det konstateres, at en skattepligtig løbende har fået indsætninger på sin bankkonto af en vis størrelse eller af en vis hyppighed, som ikke ses at være selvangivet, påhviler det den skattepligtige under henvisning til objektive kendsgerninger at bevise, at disse indsætninger stammer fra midler, der allerede er beskattet, eller som er undtaget fra beskatning, jf. f.eks. UfR 2021.1853 H, UfR 2011.1599 H, UfR 2009.163 H og SKM2022.105.VLR.

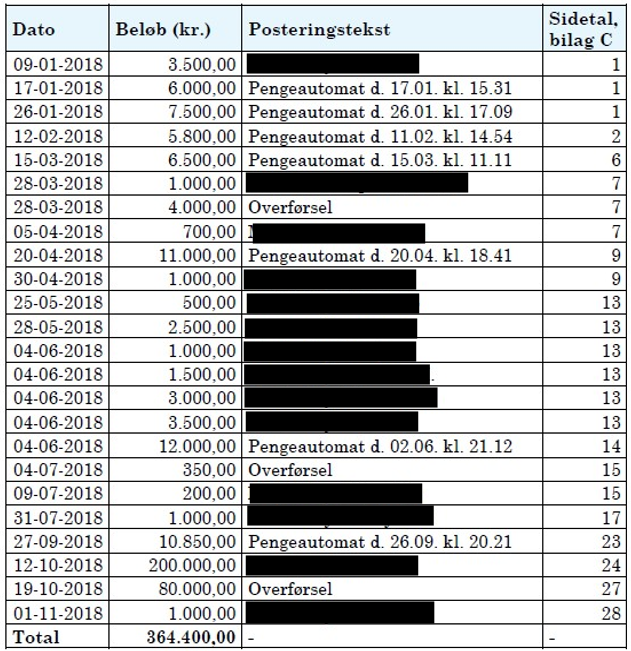

A har i indkomståret 2018 løbende modtaget 24 indsætninger for - i hvert fald - kr. 344.400 på sin private konto i F1-bank (bilag C), som han ikke har selvangivet. Indsætningerne udgør beløb på mellem kr. 200 - 200.000 og stammer ifølge posteringsteksterne fra bankoverførsler, MobilePay-overførsler og kontante indsætninger i pengeautomater, men der fremgår ikke noget klart formål eller nogen klar hensigt med indsætningerne.

Under disse omstændigheder påhviler det A på objektivt grundlag at bevise, at indsætningerne ikke udgør skattepligtig indkomst, men i stedet hidrører fra allerede beskattede eller skattefrie midler.

Denne bevisbyrde har A ikke løftet, idet han ikke på objektivt grundlag har bevist sine forklaringer om, at indsætningerne hidrører dels fra private lån, dels fra salg af hans private aktiver, jf. nærmere afsnit 3.1 og 3.2 nedenfor.

De i sagen omhandlede indsætninger kan kronologisk opgøres som følger (bilag C samt bilag 4, s. 1 øverst, og s. 6 nederst f.):

Det bemærkes, at der er en forskel mellem de faktiske indsætninger som angivet i tabellen (kr. 364.400, jf. bilag C) og Skatteankenævnets forhøjelse (kr. 344.400) på kr. 20.000. Baggrunden for forskellen er, at Skatteankenævnet anså en indsætning den 4. september 2018 på kr. 20.000 (bilag C, s. 19) for ikke-skattepligtig (bilag A, s. 18, 3. og 7. afsnit), selvom Skattestyrelsen allerede havde anset den som ikke-skattepligtig (bilag B, s. 7, midtfor, og s. 11, 3. afsnit). På den baggrund er der ved Skatteankenævnets opgørelse af As skattepligtige indkomst fradraget kr. 20.000 for meget.

3.1 Det er ikke bevist, at indsætningerne på kr. 280.000 er lån

A hævder (stævningen, portaludgaven, s. 2, 4. afsnit ff., og bilag A, s. 2, 2. tekstafsnit), at indsætningerne på kr. 200.000 den 12. oktober 2018 (bilag C, s. 24) og på kr. 80.000 den 19. oktober 2018 (bilag C, s. 27) er udtryk for to private lån fra henholdsvis NL (kr. 200.000) og SK (kr. 80.000).

Såfremt et låns beståen skal anerkendes skattemæssigt, skal der bestå objektiv dokumentation for, at der foreligger et lån, og at der er realitet bag lånet, jf. f.eks. UfR 2009.2325 H og UfR 2005.250 H. Der ses da også - i et omfang - at være enighed om disse beviskrav (replikken, s. 1, 3. afsnit f., og duplikken, s. 1, 1. afsnit).

A har imidlertid ikke fremlagt objektiv dokumentation for de påståede låns realitet eller - som anført af A (replikken, s. 1, andensidste afsnit) - for nogen ubetinget tilbagebetalingspligt. Der er således ikke fremlagt lånedokumenter, oprindelig skriftlig korrespondance eller lignende. Der er heller ikke fremlagt dokumentation for, at indsætningerne faktisk stammer fra de påståede långivere.

Allerede af den grund er det ikke bevist, at der bestod noget låneforhold, eller at indsætningerne var udtryk for noget låneprovenu, jf. f.eks. UfR 2021.1853 H og UfR 2011.1599 H.

De dokumenter, som A fremlagde under klagesagen ved Skatteankenævnet (bilag D, s. 1, og bilag E), er udarbejdet af A selv og angiver alene, at "NL har dags dato lånt kr. 200.000 til jeg […]" (bilag D, s. 1), samt at "[j]eg har dags dato lån 80.000 kr. af SK […]" (bilag E).

Dokumenterne er ikke underskrevet af de påståede långivere og angiver heller ikke - helt grundlæggende - vilkår for de påståede låneforhold, herunder løbetid, afdragsterminer, renter, sikkerhed, misligholdelse eller lignende. As forklaring (bilag A, s. 2, 3. tekstafsnit) om, at lånene skulle tilbagebetales, "når hans privatøkonomi gav plads til det eller hvis en af långiverne fik behov for tilbagebetaling" , er således (helt) udokumenteret.

Det er tilsvarende udokumenteret, at der skulle være "udstedt gældsbreve, som blev udleveret til långiverne samtidig med lånenes etablering" (replikken, s. 1, 5. afsnit; min understregning). De omhandlede dokumenter i bilag D, s. 1, og bilag E, udgør ikke gældsbreve, endsige skylderklæringer, og de udgør ikke objektiv dokumentation for noget låns beståen. Det er desuden udokumenteret, at der skulle være udleveret nogen dokumenter til de påståede långivere, og der skulle i så fald eksistere håndskrevne dubletter (af bilag D, s. 1, og bilag E), hvilket ikke er fremlagt.

Det er heller ikke en relevant målestok, når A anfører (replikken, s. 1, 6. afsnit), at "[g]ældsforholdet består altså mellem parterne uanset hvilken karakter der gives for den kunstneriske udførsel af dokumentet [bilag D, s. 1, og bilag E]." Dokumenterne (bilag D, s. 1, og bilag E) indeholder - uanset deres form - ikke grundlæggende vilkår for de påståede lån, som understøtter, at der er nogen realitet heri. As betragtninger (replikken, s. 2, 1. afsnit) om, at det alene skulle være nødvendigt, at skyldner underskriver et lånedokument, er desuden løsrevet fra nærværende sags konkrete omstændigheder, hvor der hverken foreligger nogen behørige eller underskrevne lånedokumenter.

A fremlagde under klagesagen en erklæring fra NL vedrørende det påståede lån på kr. 200.000 (bilag D, s. 2). Erklæringen er underskrevet i september 2020, dvs. efter det tidspunkt, hvor skattesagen blev indledt, og erklæringens bevisværdi er derfor allerede af den grund begrænset, jf. f.eks. UfR 2002.1172 H.

Hertil kommer, at erklæringen ikke er bestyrket ved objektive kendsgerninger. Derfor er erklæringen - selv hvis indholdet blev gengivet som vidneforklaring (replikken, s. 2, 4. afsnit) - ikke tilnærmelsesvis tilstrækkelig til at løfte As bevisbyrde, jf. f.eks. UfR 2009.476/2 H og SKM2017.142.ØLR. Erklæringens "ægthed" (replikken, s. 2, 4. afsnit) - som det påhviler A at godtgøre - ændrer ikke herpå.

Det er ikke korrekt, når A anfører (replikken, s. 2, 3. afsnit), at "alle" de påståede långivere skulle have afgivet "enslydende erklæringer", idet der alene foreligger én erklæring fra den påståede långiver NL (bilag D, s. 2). Der foreligger ikke nogen erklæring fra den påståede långiver SK, men derimod alene As egen håndskrevne erklæring om, at han har lånt kr. 80.000 af SK (bilag E). Selv hvis der forelå en erklæring fra SK, ville bevisværdien heraf under alle omstændigheder være begrænset (modsat replikken, s. 2, 3. afsnit), jf. ovenfor.

A har om de påståede låneforhold overordnet anført følgende i stævningen (portaludgaven, s. 2, 3. afsnit; min understregning, jf. også replikken, s. 2, 6. afsnit ff.):

"For så vidt angår problematikken omkring de privatydede lån gøres det gældende, at da de 3 lån er etableret på en fuldstændig ens måde med fuldstændig identiske vilkår bør de behandles ens. Det giver derfor ikke mening af ankenævnet har godkendt et af låneforholdene som reelt og ikke de 2 andre."

For det første fremgår der ikke nogen vilkår (overhovedet) for de i sagen påståede låneforhold, jf. ovenfor. Der er derfor ikke grundlag for As synspunkt om, at der skulle være etableret tre låneforhold "med fuldstændig identiske vilkår".

For det andet ændrer Skatteankenævnets konkrete (lempelige) vurdering af indsætningen fra en anden person, MT (bilag A, s. 13, 7. afsnit ff.), ikke på, at A ikke har løftet sin bevisbyrde for, at de indsætninger, som nærværende sag vedrører, skulle udgøre lån.

De overførselsbilag (bilag D, s. 3-6), som A fremlagde under klagesagen vedrørende det påståede lån fra NL, beviser heller ikke, at der skulle være ydet lån af den påståede størrelse (kr. 200.000), eller at overførslerne skulle udgøre afdrag på et sådant lån. De overførte beløb stemmer da heller ikke overens med det påståede ydede lån på 200.000 kr., hvortil kommer, at overførslerne først er foretaget efter skattesagens begyndelse i den sidste halvanden måned op til Skatteankenævnets afgørelse. Teksten på de fremlagte bilag ((red. tekst fjernet), bilag D, s. 3-6), er desuden ikke overensstemmende med As forklaring om, at det var NL, som A lånte penge af.

Det er ikke en korrekt gengivelse af Skatteministeriets svarskrift (s. 5, tredjesidste afsnit), når A hævder (replikken, s. 2, 5. afsnit), at "[s]agsøgte anfører at det forhold, at der løbende afdrages på lånene både før og efter skattesagens begyndelse, skulle have betydning for bedømmelsen af, hvorvidt der er tale om lån" (min udhævning). Skatteministeriet bestrider netop, at der skulle have bestået noget lån, og at As overførsler skulle udgøre afdrag på et lån. Overførslerne skete heller ikke før Skattestyrelsens kontrolsag mod ham, men derimod kort forinden Skatteankenævnets afgørelse i sagen, jf. ovenfor.

Idet A ikke har løftet sin bevisbyrde, er indsætningerne på samlet kr. 280.000 følgelig skattepligtige for ham.

3.2 Det er ikke bevist, at indsætningerne på kr. 64.400 stammer fra skattefrie salg

A hævder (stævningen, portaludgaven, s. 2, sidste afsnit, og bilag A, s. 5, 3. tekstafsnit ff.), at de øvrige indsætninger på hans konto på - i hvert fald - kr. 64.400 "stammer fra salg" af hans private aktiver. Der er tale om indsætninger, som skete med jævne mellemrum, og som lød på mellem kr. 200 og kr. 12.000 (bilag C).

A har imidlertid ikke fremlagt nogen objektive beviser for sin erhvervelse eller afhændelse af de private ejendele, som han påstår indsætningerne er udtryk for salg af. Der er således ikke fremlagt underskrevne købs- eller salgsaftaler, kvitteringer, oprindelige korrespondancer eller lignende.

Allerede af den grund er det ikke bevist, at indsætningerne ikke udgør skattepligtig indkomst.

A fremlagde under klagesagen erklæringer fra JI, JM og UM vedrørende tre af de påståede salgsprovenuer på henholdsvis kr. 11.000 indsat den 20. april 2018 (bilag F og bilag C, s. 9), kr. 12.000 indsat den 4. juni 2018 (bilag G og bilag C, s. 14) og kr. 10.850 indsat den 27. september 2018 (bilag H og bilag C, s. 23), dvs. indsætninger for samlet kr. 33.850. A fremlagde også en erklæring fra sin far (bilag I) om årlige pengegaver.

Samtlige erklæringer er underskrevet i marts 2020 eller senere, og de blev derfor udarbejdet til brug for skattesagen, ligesom de ikke er bestyrket ved objektive kendsgerninger. Erklæringernes bevisværdi er derfor begrænset, jf. den i afsnit 3.1 anførte retspraksis.

Derudover er der konkrete mangler ved erklæringerne, idet de er uoverensstemmende med de faktiske forhold.

Det fremgår af erklæringen fra JI (bilag F), at han skulle have købt et akvarium med fisk "Cirka D 15/04/2018" for kr. 11.000 kontant. Der skete imidlertid først en indsætning på A konto 5 dage efter, den 20. april 2018 (bilag C, s. 9). Tilsvarende tidsmæssige diskrepanser gør sig gældende for de øvrige erklæringer fra JM og UM (bilag G og H).

Videre fremgår det af erklæringen fra As far, OS (bilag I), at han skulle have ydet A pengegaver svarende til "anslået 15 - 20.000 kr. årligt". Der kan imidlertid ikke konstateres nogen indsætninger fra "OS" på As bankkontoudtog, ligesom der ikke kan konstateres automatindsætninger i den nævnte størrelsesorden (bilag C).

Erklæringerne kan derfor ikke tillægges nogen bevisværdi i relation til, at indsætningerne ikke skulle være skattepligtig indkomst for A.

De øvrige indsætninger (på samlet kr. 30.550) er helt uomtalt af A i såvel stævningen som replikken. De skulle dog i henhold til hans egne forklaringer til Skattestyrelsen vedrøre "[s]alg af et eller andet" eller vedrøre forhold, som han "ikke kan huske" (bilag A, tabellen på s. 4-5).

Idet A ikke har løftet sin bevisbyrde, er indsætningerne på samlet kr. 64.400 følgelig skattepligtige for ham.

Som følge af at A ikke har løftet sin bevisbyrde for, at nogen del af de indsætninger, som sagen vedrører, ikke udgør skattepligtig indkomst, er der ikke grundlag for at beskatte ham af et mindre beløb end kr. 344.400, jf. herved andet led af As påstand (stævningen, portaludgaven, s. 1 midtfor).

…"

Parterne har under hovedforhandlingen nærmere redegjort for deres opfattelse af sagen.

Rettens begrundelse og resultat

Indsætninger på henholdsvis 200.000 kr. og 80.000 kr.

Retten finder efter den skete bevisførelse ikke, at A har tilvejebragt tilstrækkelig dokumentation for, at han har lånt de 2 beløb på henholdsvis 200.000 kr. og 80.000 kr. Der er ikke fremlagt et sædvanligt lånedokument med angivelse af nærmere vilkår for lånet på de 200.000 kr., og erklæringen fra NL, dateret september 2020, er først fremkommet under behandling af skattesagen. Der foreligger heller ikke nærmere dokumentation i relation til indsætningen på de 80.000 kr.

Retten må derfor nå frem til, at der er tale om skattepligtig indkomst for A.

Indsætninger for et samlet beløb på 64.400 kr.

A har ikke fremlagt nærmere dokumentation for, at der er tale om beløb, der hidrører fra salg af private ejendele, bortset fra 3 erklæringer fra 3 forskellige personer for et samlet beløb på 33.850 kr. Disse erklæringer, der først er underskrevet i 2020 og senere, må betragtes som udarbejdet til brug for skattesagen og har derfor en begrænset bevismæssig værdi.

A har som følge heraf ikke løftet sin bevisbyrde for, at der er tale om skattefrie indtægter.

Retten tager herefter Skatteministeriets påstand om frifindelse til følge.

A skal betale sagsomkostninger til Skatteministeriet med 55.000 kr.

Sagsomkostningerne er efter sagens værdi, forløb og udfald fastsat til dækning af advokatudgift med 55.000 kr. inkl. moms. Skatteministeriet er ikke momsregistreret.

THI KENDES FOR RET:

Sagsøgte, Skatteministeriet, frifindes.

Sagsøgeren, A, skal til Skatteministeriet betale sagsomkostninger med 55.000 kr.

Beløbet skal betales inden 14 dage.

Sagsomkostningerne bliver forrentet efter rentelovens § 8 a.