Spørgsmål

- Jeg har købt en mængde bitcoins og ønsker at få bekræftet, at gevinst ved salg af bitcoins er indkomstopgørelsen uvedkommende.

- Hvis spørgsmål 1 ikke kan besvares bekræftende, ønskes det bekræftet, at tab er fradragsberettiget.

Svar

- Nej

- Ja, se dog begrundelse

Beskrivelse af de faktiske forhold

Jeg har den 21. juni 2017 købt 16 bitcoins på en europæisk bitcoin-børs ved navn Bitstamp.com. Jeg er herved ejer af de "fysiske bitcoins". Der kan læses mere om bitcoins og de konkrete forhold på https://www.bitstamp.net/faq/.

Spørger har efter SKATs anmodning om yderligere oplysninger og dokumentation supplerende oplyst:

Som meddelt haster det ikke med at behandle min anmodning om bindende svar. Jeg var blot i tvivl om, hvorvidt jeg havde sendt tilstrækkelig information og dokumentation med, da jeg sendte ansøgningen afsted.

I det følgende har jeg forsøgt at belyse det efterspurgte:

Hensigt

Idet jeg til dagligt arbejder med data science og kunstig intelligens, har jeg en naturlig fascination for fænomenet "cryptocurrency". Det er et utrolig fascinerende koncept. Jeg tror, at block-chain og kryptovalutaer kommer til at rodfæste sig og disrupte dele af den finansielle sektor.

Med tiden forventer jeg, at cryptocurrency bliver en mere og mere udbredt betalingsform, og jeg har derfor haft et ønske og en interesse i at eje og eksperimentere med crypto currencies, f.eks. bitcoin. Da jeg hertil har været så heldig (endelig) at have luft i økonomien, så påtænkte jeg at købe ca. 15 bitcoins i juni i 2017.

Efterfølgende har jeg med interesse observeret, at steder som Amazon overvejer at anerkende bitcoins som betalingsform.

Jeg har overvejet at trække mine bitcoins ud til en hardware wallet, men pt. ligger de stadig hos Bitstamp.

Wallet provider

Jeg havde svært ved at gennemskue, hvilken provider man kunne stole på, men endte med at vælge Bitstamp (bitstamp.net). Jeg har vedlagt et screendump af oprettelseskvitteringen. Heraf fremgår det bl.a.:

"Dear [Spørger]:

thank you for registering at Bitstamp exchange service! At this point you have just contributed a great deal to future of decentralized monetary market. If you are not already a bitcoin user please read about the benefits that bitcoin is offering to modern society. Feel free to invite your friends and family members to bitcoin community and learn about advantages that bitcoin is offering to users.

Please write down the following login information

Client ID: [kontonummer]. "

Wallet detaljer

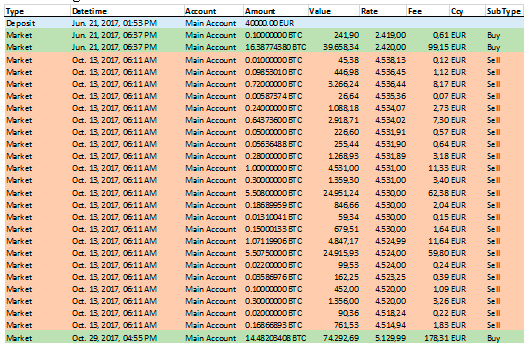

Mit kontonummer hos bitstamp.net er [nr.]. Af nedenstående kontoudtog kan det ses, at mine penge til kontoen er ankommet den 21/06/2017 kl. 13:53.

Den 21/06/2017 kl. 18:37 har jeg købt 16.39 bitcoins.

For at teste hvordan det fungerer, hvis man vil sælge sine bitcoins, har jeg 13/10/2017 kl. 06:11 prøvet at sælge dem igen, og da det så ud til at virke, købte jeg dem igen 29/10/2017 kl. 16:55 (dog var kursen steget i mellemtiden, så jeg pt. har 14.48 bitcoins).

Kontoudtog:

Betaling af bitcoins

Jeg har overført penge fra min lønkonto til Bitstamp for at købe bitcoins, jf. fremsendt dokumentation for overførslen fra mit pengeinstitut.

Spørger har i mail af den 21. november 2017 yderligere oplyst:

Jeg har efter bedste evne forsøgt at belyse de ting, SKAT efterspørger. Som det fremgår af nedenstående, er det ikke alt, som svarer 1-1 til det efterspurgte. Som tidligere forklaret, så er bitcoins (for mig) ikke et investeringsobjekt, og steder, hvor man kan handle bitcoins (som f.eks. bitstamp.net), har ikke samme rapporteringsniveau som f.eks. banker. Det er lidt mere som den blå avis, hvor nogen køber, og andre sælger en vare.

Lang historie kort, nedenfor er svar og dokumentation efter bedste evne. Jeg håber, at det er fyldestgørende.

Jeg har vedlagt 5 dokumenter:

- Terms Of Use - downloaded fra bitstamp.net

- Bitstamp_faq - downloaded fra bitstamp.net

- Transactions - eksporteret fra min konto hos bitstamp.net

- Account - screendump af balancen på min konto hos bitstamp.net

- Bitcoin cash - screendump af de bitcoin cash jeg er blevet ejer af efter "Hard Fork" den 1/8/2017.

Ad 1)

Jeg har vedlagt alt, hvad jeg kan finde på bitstamp.net, som dokumenterer deres aftalebetingelser. Dette fremgår af de to dokumenter Terms Of Use samt bitstamp_faq.

Af bitstamp_faq fremgår bl.a. følgende:

“What is bitcoin?

Bitcoin is a digital currency created in 2009, based mainly on a self-published paper by Satoshi Nakamoto. Bitcoin enables rapid payments (and micropayments) at very low cost, and avoids the need for central authorities and issuers.

What is Bitstamp?

Bitstamp is a European Union based bitcoin marketplace. It allows people from all around the world to safely buy and sell bitcoins.

How does it work?

We take cash deposits on one side and bitcoin deposits on the other side of the trade, then we allow our customers to exchange their cash for bitcoins or vice versa.

Are you selling bitcoins?

No. We are providing a service. You are always buying bitcoins from another individual, who is selling them. All we do is provide a safe and simple environment to trade. We guarantee that buyers get their bitcoins and sellers get their money at agreed price.

How to start?

It's easy, fast and free to open an account. Click open an account, fill out the form and log in, then you have to fund your account. Click deposit in the main menu and select a type of deposit you wish to make. There are two main choices. Bitcoins you wish to sell or currency you wish to spend on buying bitcoins.

How to cancel an open order?

To cancel an open order go to “Account" and select “Open Orders" in the left side menu. Select the order to be canceled and click "Cancel" next to the chosen order. Another option is to click on the "Order Book" and search for an order marked with a green triangle. Click on that order to cancel it.

How to trade?

After you successfully funded your account, it is time to trade. Click trade in the main menu. There are two types of orders: instant and limit orders. Instant orders are very simple to use, but limit orders give you the power of setting the price you wish to pay or get for your bitcoins. It is up to you to decide which one to use. We recommend instant orders for people who would like to make a trade as soon as possible and limit orders to people who have experience in market trading.

How does limit order work?

When you place a limit order you decide what price you wish to pay or get. Your order will then be added to the order book and will be waiting for someone to accept it.

What if I make a mistake and insert a limit order to buy bitcoins at $50/bitcoin instead of $5/bitcoin?

This is a common mistake in the markets and can cause great damage to your account balance and bitcoin market volatility. If you try to commit an order with price greater or lower than 20% of the current market price, our system will ask you for additional confirmation. We will allow you to place any order, but you will be asked if you are sure you want to do that.

How does stop order work?

When you place a stop order you set an entry/exit price point. Once the price surpasses the predefined entry/exit point, the stop order becomes a market order. You can check the "Trailing stop" option if you wish to automatically track the bitcoin's price direction and reposition the active stop order.

What is order book?

Order book is a list of all open sell and buy orders at the moment. You can buy or sell bitcoins at those prices instantly.

How much does it cost?

Bitstamp charges a trading fee from each party of successful trades made through the market. The amount of the fee will vary based on a 30 day trading history. The rate for new accounts and those with the lowest volume is 0.25%. Refer to the fee schedule to determine discount levels. The fee that was charged appears in the account history next to each trade.

Is it safe to use Bitstamp?

Yes! Our main priority is to keep clients personal data safe and secure. We take great precautions around security of our system and are constantly monitoring for any suspicious activities, however we cannot provide security for bitcoins stored on users computer, so it is important to take additional steps to ensure that your bitcoin wallet remains protected from users other than yourself."

Af Terms Of Use fremgår bl.a. følgende:

“MAINTAINING YOUR ACCOUNT: OUR RULES

This Site is for your personal and non-commercial use only. We are vigilant in maintaining the security of our Site and the Service. By registering with us, you agree to provide Bitstamp with current, accurate, and complete information about yourself as prompted by the registration process, and to keep such information updated. You further agree that you will not use any Account other than your own, or access the Account of any other Member at any time, or assist others in obtaining unauthorised access. The creation or use of Accounts without obtaining the prior express permission from Bitstamp will result in the immediate suspension of all said Accounts, as well as all pending purchase/sale offers. Any attempt to do so or to assist others (Members or otherwise), or the distribution of instructions, software or tools for that purpose, will result in the Accounts of such Members being terminated. Termination is not the exclusive remedy for such a violation, and Bitstamp may elect to take further action against you. You also are responsible for maintaining the confidentiality of your Account information, including your password, safeguarding your own Bitcoin, and for all activity including Transactions that are posted to your Account. If there is suspicious activity related to your Account, we may, but are not obligated, to request additional information from you, including authenticating documents, and to freeze any transactions pending our review. You are obligated to comply with these security requests, or accept termination of your Account. You are required to notify Bitstamp immediately of any unauthorised use of your Account or password, or any other breach of security by email addressed to support@bitstamp.net. Any Member who violates these rules may be terminated, and thereafter held liable for losses incurred by Bitstamp or any user of the Site. Bitstamp similarly reserves the right to freeze Ripple accounts in accordance with the new policy announced by Ripple Labs set to take effect September 15, 2014. As explained by Ripple Labs: The freeze protocol extension gives gateways the ability to 1) globally freeze all their issued funds, or 2) freeze funds issued to a particular user. Frozen funds may only be sent back to the gateway who issued them. The global freeze feature allows a gateway to freeze all balances issued by it. The gateway may still issue payments. Accounts holding frozen balances may return the funds to the gateway. This feature is useful for migrating users from one account to another and to safeguard users in the event of a compromise of the gateway account. The individual freeze is intended primarily for complying with regulatory requirements which may vary from one jurisdiction to another. It also allows gateways to freeze individual accounts issuances in order to investigate suspicious activity. These features allow gateways to better operate in compliance of laws and regulations. Finally, you agree that you will not use the Service to perform criminal activity of any sort, including but not limited to, money laundering, illegal gambling operations, terrorist financing, or malicious hacking. The minimum allowable trade is $5.

EXTERNAL WEBSITES

Bitstamp makes no representations whatsoever about any outside or third party website which you may access through the Site. Occasionally, the Bitstamp website may provide references or links to other websites ("External Websites"). We do not control these External Websites third party sites or any of the content contained therein. You agree that we are in no way responsible or liable for External Websites referenced or linked from the Bitstamp website, including, but not limited to, website content, policies, failures, promotions, products, opinions, advice, statements, prices, activities and advertisements, services or actions and/or any damages, losses, failures or problems caused by, related to, or arising from those sites. You shall bear all risks associated with the use of such content. External Websites have separate and independent terms of use and related policies. We request that you review the policies, rules, terms, and regulations of each site that you visit. It is up to you to take precautions to ensure that whatever you select for your use is free of such items as viruses, worms, Trojan horses and other items of a destructive nature.

FINANCIAL ADVICE

For the avoidance of doubt we do not provide any investment advice in connection with the Services contemplated by these Terms of Use. We may provide information on the price, range, volatility of Bitcoins and events that have affected the price of Bitcoins but this is not considered investment advice and should not be construed as such. Any decision to purchase or sell Bitcoins is your decision and we will not be liable for any loss suffered.

FINANCIAL REGULATION

Our business model, and our Service, consists of facilitating the buying, selling and trading of Bitcoins and their use to purchase goods in an unregulated, international open payment system. The Services we provide are currently unregulated within the UK.

DISCLOSURES TO LEGAL AUTHORITIES AND AUTHORIZED FINANCIAL INSTITUTIONS

We may share your Personal Information with law enforcement, data protection authorities, government officials, and other authorities when:

Required by law;

Compelled by subpoena, court order, or other legal procedure;

We believe that the disclosure is necessary to prevent physical harm or financial loss;

Disclosure is necessary to report suspected illegal activity; or

Disclosure is necessary to investigate violations of our Terms of Use or Privacy Policy.

With respect to US residents, we also may share your information with other financial institutions as authorized under Section 314(b) of the US Patriot Act, and with tax authorities, including the US Internal Revenue Service, pursuant to the Foreign Account Tax Compliance Act ("FATCA"), to the extent that this statute may be determined to apply to Bitstamp Ltd. "Personal Information" refers to information that identifies an individual, such as name, address, e-mail address, trading information, and banking details. “Personal Information" does not include anonymised and/or aggregated data that does not identify a specific user.

INTERNATIONAL TRANSFERS OF PERSONAL INFORMATION

We store and process your Personal Information in data centres around the world, wherever Bitstamp facilities or service providers are located. As such, we may transfer your Personal Information outside of the European Economic Area (“EEA"). Such transfers are undertaken in accordance with our legal and regulatory obligations."

Jeg er ikke helt med på, hvad SKAT mener med spørgsmålet, om at jeg kan dokumentere, at jeg er den retmæssige ejer af bitcoins. Men som det fremgår af dokumentet bitstamp_faq, så handler man rigtige bitcoins via Bitstamp som børs. Bitstamp servicerer blot forbindelsen mellem sælger og køber. Dvs. at Bitstamp garanterer, at sælgere af bitcoins får deres penge, og at købere får deres bitcoins. Efter et køb kan man trække sine bitcoins ud til en wallet eller (som jeg) lade dem stå på sin bitcoin konto hos Bitstamp.

At jeg er den retmæssige ejer, kan jeg kun dokumentere ved ovenstående kopi af kontoudtog, (Transactions), samt det faktum at jeg ved introduktionen af bitcoin cash blev tildelt en tilsvarende mængde bitcoin cash (hvilket kun sker hvis man rent faktisk ejer bitcoins).

Jeg har også vedlagt et bilag, Account, som viser, hvor mange bitcoins jeg pt. ejer: [Bilaget er på grund af personfølsomme oplysninger udeladt]

Ad 2) + 3) + 4)

Den eneste funktion, hvorved jeg kan udtrække et kontoudtog/afregningsbilag, er ved at eksportere transaktionerne fra min Bitstamp-konto til en excel-fil (se ovenstående kontoudtog). Detaljer kan ses i denne. Det er et udtræk direkte fra Bitstamp. Filen viser således deposits, køb, salg, afregningspris, samt saldo i bitcoins og værdi i EUR.

Overblik over samtlige af mine transaktioner er således:

- Den 21/6 overførte jeg 40.000 EUR til min mit Bitstamp depot.

- Den 21/6 købte jeg 16.48774380 bitcoins for 40.000 EUR.

- Den 13/10 solgte jeg samtlige bitcoins for at teste, hvordan dette fungerede. Dette blev eksekveret af Bitstamp på 23 handler til en gennemsnits kurs på 4528.76 EUR.

- Den 29/10 genkøbte jeg bitcoins for alle de penge, jeg fik for salget den 13/10. Kursen var dog i mellemtiden steget til kurs 5129.99 EUR, så jeg fik kun 14.48203408 bitcoins.

- Dags dato er saldo således 14.48203408 bitcoins.

Detaljer kan, som sagt, ses i ovennævnte kontoudtog. Bitstamp sender herudover ikke afregningsnotaer m.m. ved køb/salg.

Ad 5)

Det er korrekt, at Bitcoin undergik en såkaldt "Hard Fork", som ved start 1. august 2017 opsplittede den underliggende block-chain i to chains.

Den oprindelige Bitcoin (1 mb pr. pakke) og Bitcoin Cash (8 mb pr. pakke). De, som holdt bitcoins fysisk (dvs. ejede bitcoins), ejede pr. den dato nu også en tilsvarende mængde bitcoin cash. Og da jeg ejer bitcoins, så ejer jeg nu også et antal bitcoin cash svarende til den mængde bitcoins, jeg ejede 1. august 2017.

Bitstamp understøtter pt. ikke køb og salg af bitcoin cash, så for at kunne anvende dem som betalingsmiddel skal jeg først trække dem ud til en wallet (enten hos en online wallet eller en wallet, jeg selv har herhjemme). Dette har jeg endnu ikke fået gjort.

Jeg har vedlagt et screendump fra Bitstamp, som dokumenterer, at jeg er tildelt 16.48774380 bitcoin cash, som jeg kan trække ud til en wallet. Dette kan ses af bitcoin cash: [Bilaget er på grund af personfølsomme oplysninger udeladt]

Man kan også læse mere på https://www.bitstamp.net/article/bitcoin-cash-update.

Jeg håber at ovenstående, sammen med tidligere fremsendte dokumentation, giver det nødvendige indblik til behandling af min sag.

Spørgers opfattelse og begrundelse

Dette har jeg svært ved at svare på. Jeg har prøvet at undersøge det på nettet og ringe til SKAT. Det nærmeste jeg kom var referencer til tidligere tilsvarende sager, hvor der ikke skulle svares skat ved salg af bitcoins.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at spørgers gevinst ved salg af bitcoins er indkomstopgørelsen uvedkommende.

Begrundelse

Indledningsvist forudsætter SKAT, at spørger er retmæssig ejer af omhandlede indeståender hos Bitstamp, dvs. bitcoins og bitcoin cash, og at spørger ikke er næringsdrivende ved handel med bitcoins eller tilsvarende produkter.

Efter det oplyste fremgår det, at spørger den 21. juni 2017 købte ca. 16,5 bitcoins for 40.000 euro, og at der ved videresalget heraf den 13. oktober 2017 realiseredes en fortjeneste på 34.392,45 euro, svarende til ca. 256.224 kr.

Provenuet ved salget den 13. oktober 2017 udgjorde 74.292,69 euro, svarende til ca. 557.195 kr., hvilket beløb 16 dage senere fuldt ud blev anvendt til køb af ca. 14,5 bitcoins.

De anførte beløbsstørrelser er reduceret med omkostninger til Bitstamp som formidleren af køb og salg.

Værdien af 1 bitcoin pr. 18. januar 2018, udgjorde efter hjemmesiden blockchain.info 11.345 USD. Omregnet svarer dette til, at spørgers beholdning af bitcoins kan opgøres til ca. 1.020.000 kr. pr. 18. januar 2018.

Efter oplysningerne på www.Blockchain.info måles løbende den gennemsnitlige værdi af bitcoins på baggrund af de gennemførte transaktioner fra de største bitcoinbørser.

Som anført i en af Skatterådet tidligere truffet afgørelse, offentliggjort som SKM2014.226.SR, er anskaffelsen af bitcoins et formuegode, som ikke er omfattet af kursgevinstloven, men af statsskattelovens § 5.

Bitcoins er efter SKATs opfattelse heller ikke er omfattet af anden særlov om kapitalgevinstbeskatning, hvorfor det rejste spørgsmål i udgangspunktet skal afgøres efter hovedreglen i statsskattelovens § 5. Efter denne bestemmelse er afståelse af egne formuegoder uden for næring indkomstopgørelsen uvedkommende.

Dette udgangspunkt gælder imidlertid ikke tilfælde, hvor erhvervelsen af et formuegode er sket med spekulationshensigt, idet såvel gevinst som tab ikke er indkomstopgørelsen uvedkommende, men skal medregnes til den skattepligtige indkomst, jf. statsskattelovens § 5, stk. 1, litra a.

Hvorvidt det den 13. oktober 2017 gennemførte salg af ca. 16,5 bitcoins kan anses for skattepligtigt, herunder også et senere salg af de den 29. oktober 2017 erhvervede ca. 14,5 bitcoins samt et salg af de den 1. august 2017 tildelte ca. 16,5 bitcoin cash, må derfor undergives en prøvelse af, om der foreligger skattemæssig spekulation.

Spekulation efter statsskattelovens § 5, stk. 1, litra a, er i praksis administreret således, at spekulationshensigten antages at foreligge, når et formuegode er erhvervet med henblik på at opnå fortjeneste ved videresalg.

Generelt er det efter domspraksis ikke en betingelse, at spekulationshensigten var den eneste årsag, der begrundede en erhvervelse af et formuegode. Det er end ikke en betingelse, at spekulation var hovedsigtet. Det er i almindelighed tilstrækkeligt, at spekulationshensigten ikke var uvæsentlig ved erhvervelsen.

Dette udtrykkes i flere domme ved henvisning til sandsynligheden for fortjeneste ved videresalg og den rolle, denne spillede ved erhvervelsen. Se hertil UfR 1960.181 H, UfR 1965.229 H, UfR 1976.362 H, UfR 1976.540 H, UfR 1981.245 H, UfR 1985.308 H, UfR 1985.749 H, UfR 1986.308 H, UfR 1986.639 H, UfR 1986.747 H, og UfR 1988.53 H. Nævnte domme er resumeret nedenfor under "Praksis".

Da det kan være overordentligt vanskeligt at bedømme, hvorvidt en erhverver af et formuegode har haft den fornødne subjektive spekulationshensigt ved erhvervelsen, har domspraksis derfor lagt vægt på de objektive omstændigheder ved købet, herunder arten af det erhvervede gode, idet omstændighederne kan give indikationer af, hvad hensigten med anskaffelsen har været.

Således kan anskaffelsen af let omsættelige formuegoder, hvortil der ikke knytter sig nogen særlig veneration, føre til antagelse af spekulation.

Ved køb af fx guldbarrer eller uindfattede diamanter vil det forhold, at de købte formuegoder som udgangspunkt ikke har en praktisk anvendelsesmulighed eller har samlerværdi, være meget stærke bevisdata for, at anskaffelsen er sket med spekulationshensigt. Sådanne bevisdata vil i udgangspunktet typisk ikke foreligge ved køb af fx sølvbestik og kunstgenstande, da sådanne formuegoder kan have en anvendelsesmulighed. Se hertil Skd. 1984.71.717(ØLR-dom), UfR 1984.433 Ø, TfS 1985, 739 Ø, UfR 1990.526 H, TfS 1992, 457 Ø og UfR 1997.1517 H. Nævnte domme er resumeret nedenfor under "Praksis".

Omstændighederne efter køb af et formuegode kan også belyse og bestyrke oplysningerne om hensigten ved købet, som fx at godet sælges hurtigt efter købet, eller at der sælges med betydelig fortjeneste. Se hertil UfR 1968.101 H, Skd. 1984.71.717 (ØLR-dom) og TfS 1986, 404 H, som resumeret nedenfor under "Praksis".

I spørgsmålet om hvorvidt spørger ved erhvervelse af bitcoins har haft den fornødne subjektive spekulationshensigt, kan der således lægges vægt på sandsynligheden for fortjeneste, objektive omstændigheder, eller omstændighederne efter køb.

Bitcoins købt den 21. juni 2017

Spørger har om hensigten med erhvervelsen af ca. 16,5 bitcoins anført, at han til dagligt arbejder med data science og kunstig intelligens og derfor har en naturlig fascination for virtuelle valutaer. Spørger forventer, at virtuelle valutaer bliver en mere og mere udbredt betalingsform, og at han derfor har et ønske og en interesse i at eje og eksperimentere med bitcoin.

Derudover har spørger oplyst, at han var så heldig endelig at have luft i økonomien, hvorfor han foretog nævnte køb den 21. juni 2017, og at han med henblik på at teste, hvordan det fungerede ved et salg, valgte at sælge dem igen, og da han så, at det virkede, købte han igen bitcoins.

Af www.blockchain.info, som flere gange dagligt måler den gennemsnitlige kurs fra de største bitcoinbørser, ses følgende kursudvikling målt i USD for perioden siden introduktionen af bitcoins i 2009 og frem til den 19. januar 2018:

Figur 1

For perioden fra den 19. januar 2017 til den 19. januar 2018 ses følgende udvikling:

Figur 2

For perioden i 2017 forud for spørgers køb den 21. juni 2017 til 2.420 euro, eller ca. 2.900 USD, pr. bitcoin ses følgende udvikling, hvor laveste og højeste værdi for 1 bitcoin udgør henholdsvis ca. 800 USD og ca. 2.900 USD:

Figur 3

Som det fremgår af alle figurerne, har bitcoins været gennemsnitligt stigende frem til spørgers første køb den 21. juni 2017. For den efterfølgende periode i 2017 ses en meget markant stigning frem til den 16. december 2017, hvorefter kursen har været gennemsnitligt faldende frem til den 19. januar 2018, jf. figur 1 og 2.

Den 16. december 2017 nåede bitcoins efter www.blockchain.info sin hidtil højeste kursværdi på 19.499 USD. Efterfølgende er kursen faldet til 11.345 USD den 18. januar 2018 pr. bitcoin.

Den gennemsnitlige kursstigning har, som det fremgår af figur 1, især fundet sted siden 2013 og har i et stort omfang været omtalt i flere globale medier, herunder også pressedækning af tilfælde hvor enkelte personer er blevet mangemillionærer.

Henset til kursudviklingen før spørgers køb og den omfangsrige medieomtale af bitcoins må forventningen til en eventuel gevinst efter SKATs opfattelse også have spillet en væsentlig rolle ved spørgers køb af bitcoins.

Bitcoins forefindes alene elektronisk og har derfor ikke en praktisk anvendelsesmulighed, som andre formuegoder, fx et maleri. Bitcoins kan end ikke fremvises som et fysisk aktiv eller lægges i en bankboks og kan efter det oplyste omsættes meget hurtigt, men der kan næppe knyttes nogen særlig veneration hertil.

Salget den 13. oktober 2017 finder sted efter en ejertid på under 4 måneder til en salgspris på 74.293 euro, hvilket i forhold til købsprisen på 40.000 euro svarer til en avance på ca. 86 pct.

Herved finder SKAT, at spørger ikke blot ønskede at teste, hvordan bitcoins-systemet virker, idet dette kunne have fundet sted ved salg af en enkelt eller af en endnu mindre del af beholdningen af bitcoins.

SKAT finder derfor, at der ved spørgers anskaffelse af bitcoins også må have indgået en ikke uvæsentlig hensigt om muligheden for en fortjeneste ved et videresalg.

SKAT har i sin vurdering endvidere henset til spørgers ønske om at købe for et større beløb, uden at der er oplyst nærmere om formålet hermed, og til spørgers ønske om at eksperimentere med bitcoins, hvilket efter SKATs opfattelse formentlig kun kan realiseres ved køb og salg af bitcoins, jf. også spørgers oplysning om, at da han ved en test konstaterede, at det virkede, købte han igen bitcoins.

Den omstændighed, at spørgers hensigt med købet af bitcoins var fagligt begrundet, kan efter SKATs opfattelse ikke ændre ved, at købet anses for foretaget med spekulationshensigt. SKAT har i denne forbindelse tillagt det vægt, at dette formål kunne være opnået ved en investering på 5 USD, eller ca. 31 kr., jf. "Terms of Use" for Bitstamp, som anført i anmodningen: " The minimum allowable trade is $ 5."

Som følge heraf anses videresalget af de den 21. juni 2017 købte bitcoins ud over at være erhvervet af faglig interesse også for at være erhvervet med spekulationshensigt.

Derved er omhandlede bitcoins omfattet af statsskattelovens § 5, stk. 1, litra a, og gevinst eller tab ved afståelsen skal derfor indgå i den skattepligtige indkomst.

SKAT finder således, at den ved salget af bitcoins den 13. oktober 2017 realiserede gevinst på 34.392 euro skal medregnes til den skattepligtige indkomst for indkomståret 2017.

Gevinsten skal medregnes som personlig indkomst, jf. personskattelovens § 3, stk. 1.

Spekulationsgevinster er ikke omfattet af arbejdsmarkedsbidragsloven, hvorfor der ikke skal betales AM-bidrag heraf.

Bitcoins købt den 29. oktober 2017

SKAT finder med henvisning til foranstående, at den med salgsprovenuet på 74.293 euro anskaffede beholdning den 29. oktober 2017 på ca. 14,5 bitcoins tilsvarende må anses for at være anskaffet med henblik på fortjeneste ved et videresalg, idet forudsætningerne for anskaffelsen må antages fuldt ud at svare til det første køb.

En eventuel senere gevinst ved et samlet videresalg af hele beholdningen skal derfor medregnes til den skattepligtige indkomst som personlig indkomst uden AM-bidrag, som anført i foranstående.

Ved et salg af en del af beholdningen (delafståelse), og særligt i tilfælde hvor der er foretaget flere køb af bitcoins, der indgår i samme beholdning, vil det efter SKATs opfattelse være umuligt at identificere de solgte bitcoins, da disse efter det for SKAT oplyste ikke er enkeltvist identificerbare, men er fuldstændigt identiske.

Når det ikke er muligt at identificere solgte bitcoins, er det heller ikke muligt at identificere anskaffelsessummen for de ved en delafståelse solgte bitcoins.

Statsskattelovens § 5, stk. 1, litra a, forudsætter, at tab og gevinst opgøres særskilt for hver afståelse på baggrund af forskellen mellem den faktiske anskaffelsessum og afståelsessum for det pågældende formuegode, men bestemmelsen regulerer ikke en opgørelsesmetode ved delafståelser fra en beholdning af ensartede eller ikke særskilt identificerbare formuegoder erhvervet med spekulationshensigt.

Da hverken den skattepligtige eller SKAT kan identificere de solgte bitcoins ved delafståelser og dermed heller ikke anskaffelsessummen, er det SKATs opfattelse, at anskaffelsessummen for de i beholdningen først anskaffede bitcoins skal indgå i opgørelsen af gevinst eller tab ved enhver delafståelse.

Dette princip kaldes FIFO (First In First Out). Samme princip er indført i bl.a. aktieavancebeskatningsloven og kursgevinstloven.

Som baggrund for SKATs opfattelse til netop at anvende FIFO-princippet skal henvises til bemærkningerne til § 1, nr. 14 (oprindeligt nr. 12), i lovforslag LFF 1990-12-27, nr. 6, om ændring af kursgevinstloven (nuværende § 26, stk. 5). Bemærkningerne er angivet nedenfor under "Forarbejder".

Efter kursgevinstlovens § 26, stk. 5, skal skattepligtige personer og dødsboer uden for næring anvende FIFO-princippet i tilfælde, hvor der ejes flere fordringer af samme art, men hvor det ikke er muligt at fastslå hvilken fordring, der konkret er afstået.

Af bemærkningerne til den nævnte ændring af kursgevinstloven fremgår det, at der i praksis gælder en formodningsregel for, at de først erhvervede anses for at være de først afståede.

Til støtte for nævnte formodningsregel kan endvidere henvises til SKM2003.486.HR, hvor Højesteret ved en aktiekapitalnedsættelse anvender FIFO-princippet, selv om der ikke er en regulering herfor i ligningslovens § 16 A.

I Juridisk Ugebrev Skat, 2003.45, kommenteres højesteretsdommen, og det bemærkes, at Højesterets dom må forstås således, at det obligatoriske FIFO-princip kan udstrækkes til en nedskrivning omfattet af ligningslovens § 16 A.

Det er på baggrund heraf SKATs opfattelse, at anskaffelsessummen ved enhver delafståelse af bitcoins erhvervet med spekulationshensigt skal opgøres efter FIFO-princippet.

Herved sikres det også, at den skattepligtige allerede ved anskaffelsen er bekendt med den anskaffelsessum, der skal lægges til grund ved opgørelsen af gevinst eller tab ved et senere delsalg.

I tilfælde hvor den skattepligtiges beholdning af bitcoins er fordelt på flere konti hos vekslingstjenester/børser eller i wallets, og hvor der sker delafståelse fra en enkelt konto eller wallet, eller fra flere samtidigt, skal FIFO-princippet efter SKATs opfattelse anvendes på samtlige beholdninger af bitcoins, som den skattepligtige ejer, og som konkret anses for erhvervet med spekulationshensigt.

Umiddelbart ville det være hensigtsmæssigt, at FIFO-princippet alene blev anvendt til opgørelse af anskaffelsessummen af den enkelte konto eller wallet, hvorfra der sker afståelse.

Imidlertid er det overfor SKAT oplyst, at der kan ske overdragelse af bitcoins mellem konti eller wallets tilhørende samme person, hvilket ikke anses for afståelse efter statsskattelovens § 5, stk. 1, litra a, men som efter det for SKAT oplyste vil besværliggøre eller umuliggøre opgørelsen af anskaffelsessummen for både den skattepligtige og SKAT, da der ikke dannes kontoudtog som hos et almindeligt pengeinstitut.

Således kan beholdningen af bitcoins på en konto eller wallet helt eller delvist blive overført til en anden konto eller wallet, hvorved anskaffelsessummen for de afståede bitcoins påvirkes.

FIFO-princippet bør efter SKATs opfattelse derfor omfatte en sammenlægning af samtlige den skattepligtiges beholdninger af bitcoins, når disse befinder sig på flere konti eller wallets.

I andre tilfælde, hvor et identifikationsproblem ikke foreligger, fx hvor samtlige bitcoins afstås samtidigt, uanset om disse er fordelt på flere konti eller wallets, vil opgørelsen af gevinst eller tab finde sted på grundlag af forskellen mellem salgssummen og den faktiske anskaffelsessum for de solgte bitcoins.

Bitcoin cash

Spørger fik som ejer af ca. 16,5 bitcoins den 1. august 2017 vederlagsfrit tildelt et tilsvarende antal bitcoin cash som følge af en "Hard Fork", dvs. en form for spaltning eller forgrening af bitcoins.

Den nærmere baggrund for denne tildeling er ikke nærmere oplyst, herunder hvem, der har besluttet dette, og hvorfor.

Det er dog overfor SKAT oplyst, at bitcoin cash ikke er omfattet af samme system som bitcoins, men af et tilsvarende system, i hvilket der handles på samme måde som med bitcoins.

Det er SKATs opfattelse, at tildelingen af bitcoin cash er skattefri for spørger på tildelingstidspunktet, idet tildelingen må anses som en del af de allerede købte bitcoins og dermed også anskaffet med samme hensigt.

Dette indebærer, at beskatningen af bitcoin cash først finder sted ved afståelsen, jf. statsskattelovens § 5, stk. 1, litra a.

Det bemærkes herved, at anskaffelsessummen ved afståelse af spørgers beholdning af bitcoin cash efter SKATs opfattelse skal opgøres særskilt og ikke sammen med bitcoins eller andre virtuelle valutaer.

Salgssummen for den tildelte beholdning af bitcoin cash skal fuldt ud medregnes til den skattepligtige indkomst som personlig indkomst, jf. personskattelovens § 3, stk. 1, da den vederlagsfrie tildeling følgelig ikke medfører en fradragsberettiget anskaffelsessum.

I tilfælde hvor der er foretaget yderligere køb af bitcoin cash, som indgår i samme beholdning, vil det ved salg af en del af beholdningen (delafståelse) efter SKATs opfattelse ikke være muligt at identificere de solgte bitcoin cash, da disse efter det for SKAT oplyste ikke er enkeltvist identificerbare, men er fuldstændigt identiske.

Da hverken den skattepligtige eller SKAT ved delafståelser kan identificere de solgte bitcoin cash og dermed heller ikke anskaffelsessummen, er det SKATs opfattelse, at anskaffelsessummen for de i beholdningen først anskaffede bitcoin cash skal indgå i opgørelsen af gevinst eller tab ved enhver delafståelse efter FIFO-princippet.

Der henvises til beskrivelsen af FIFO-princippet ved delafståelse i forbindelse med bitcoins i foranstående.

Skattepligtsophør

Hvis spørgers fulde skattepligt til Danmark ophører som følge af fraflytning, eller hvis spørger bliver anset for hjemmehørende i en fremmed stat, på Færøerne eller i Grønland, skal spørgers beholdning af bitcoins og bitcoin cash, som er erhvervet med spekulationshensigt, og som ikke er afstået før skattepligtsophøret, anses for afstået til handelsværdien på fraflytnings- eller ophørstidspunktet, jf. kildeskattelovens § 10.

Dette indebærer, at en eventuel gevinst bliver beskattet, uden at spørger har realiseret en gevinst. I sådanne tilfælde er der mulighed for at opnå henstand med skattebetalingen efter kildeskattelovens § 73 b og § 73 c. Sådanne situationer er nærmere beskrevet i Den juridiske vejledning, afsnit C.C.6.9.

Da SKAT anser de omhandlede bitcoins og bitcoin cash for erhvervet med spekulationshensigt, kan gevinst ved et salg eller ved et skattepligtsophør ikke anses for indkomstopgørelsen uvedkommende, men skal medregnes i opgørelsen af den skattepligtige indkomst som personlig indkomst uden AM-bidrag.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Nej".

Spørgsmål 2

Det ønskes bekræftet, at tab er fradragsberettiget, hvis gevinst efter Skatterådets opfattelse anses for skattepligtigt, jf. svaret på spørgsmål 1.

Begrundelse

Indledningsvist forudsætter SKAT, at spørger er retmæssig ejer af omhandlede indeståender hos Bitstamp, dvs. bitcoins og bitcoin cash, og at spørger efter det oplyste ikke er næringsdrivende ved handel med bitcoins eller tilsvarende produkter.

Hvis der ved et samlet salg af de den 29. oktober 2017 med spekulationshensigt købte ca. 14,5 bitcoins bliver realiseret et tab, er dette tab fradragsberettiget i den skattepligtige indkomst, jf. statsskattelovens § 5, stk. 1, litra a.

Den skattepligtige indkomst opgøres for personer efter personskattelovens regler, hvorefter den skattepligtige indkomst udgøres af den personlige indkomst og af kapitalindkomsten, jf. personskattelovens § 1 og § 2.

Af personskattelovens § 3, stk. 1, fremgår det, at al indkomst, der indgår i den skattepligtige indkomst, og som ikke udgør kapitalindkomst efter personskattelovens § 4, er personlig indkomst.

Af personskattelovens § 3, stk. 2, fremgår udtømmende, hvad der kan fratrækkes i den personlige indkomst.

Personskattelovens § 4 angiver udtømmende hvad der anses for kapitalindkomst, og hvad der kan fratrækkes i denne.

Da spekulationstab ikke er omfattet af hverken personskattelovens § 3, stk. 2, eller af personskattelovens § 4, skal et spekulationstab, ligesom andre fradragsberettigede udgifter, som ikke er omfattet af personskattelovens § 3, stk. 2, eller § 4, fx udgifter til faglige kontingenter, fratrækkes i den skattepligtige indkomst som et ligningsmæssigt fradrag.

Dette skyldes dels, at hvert enkelt spekulationssalg skal opgøres særskilt og dels, at indkomstårets spekulationsgevinster og -tab efter SKATs opfattelse ikke kan opgøres som et virksomhedsresultat. Ligeledes savnes der hjemmel i personskatteloven til at modregne et tab i den personlige indkomst.

Bitcoins i en og samme beholdning kan ved delafståelse af beholdningen, ikke identificeres enkeltvist, hvorfor det ikke kan konstateres, hvilke bitcoins der er solgt, og dermed heller ikke hvilken anskaffelsessum der skal anvendes i en avanceopgørelse.

Efter SKATs opfattelse skal anskaffelsessummen for de først anskaffede bitcoins anses for afstået ved hver enkelt delafståelse (FIFO-princippet), jf. SKATs begrundelse til spørgsmål 1.

Det vil sige, at opgørelsen af fortjeneste eller tab skal beregnes med udgangspunkt i salgsprisen med fradrag af anskaffelsessummen for de i beholdningen på salgstidspunktet først anskaffede bitcoins, og som antalsmæssigt svarer til det solgte antal bitcoins.

Ved afståelse af de vederlagsfrit tildelte bitcoin cash udgør anskaffelsessummen 0 kr., hvorfor der ikke kan realiseres et skattemæssigt tab ved salg heraf.

Det fremgår af anmodningen, at bitcoins og bitcoin cash overvejes overført fra de to konti hos Bitstamp til virtuelle wallets.

Det skal i denne forbindelse bemærkes, at tab opstået som følge af mistede koder til en virtuel wallet efter SKATs opfattelse ikke udgør et skattemæssigt fradragsberettiget tab.

Dette skyldes dels, at indholdet af den virtuelle wallet ikke er tabt, hvorfor ejerskabet hertil fortsat består, og dels at et skattemæssigt tabsfradrag på formuegoder erhvervet med spekulationshensigt forudsætter, at omhandlede formuegode faktisk er blevet handlet/solgt. Se hertil TfS 1985, 739 Ø, som refereret nedenfor under "Praksis".

Hvis spørgers fulde skattepligt til Danmark ophører som følge af fraflytning, eller hvis spørger bliver anset for hjemmehørende i en fremmed stat, på Færøerne eller i Grønland, skal spørgers beholdning af bitcoins og bitcoin cash, som er erhvervet med spekulationshensigt, og som ikke er afstået før skattepligtsophøret, anses for afstået til handelsværdien på fraflytnings- eller ophørstidspunktet, jf. kildeskattelovens § 10.

Dette indebærer, at et eventuelt tab kan fratrækkes i den skattepligtige indkomst som et ligningsmæssigt fradrag, uden at tabet faktisk er realiseret.

Det bemærkes herved, at beholdningen af bitcoin cash ikke kan resultere i et tab, da anskaffelsessummen efter det oplyste udgør 0 kr.

Indstilling

SKAT indstiller, at spørgsmål 2 besvares med "Ja, se dog begrundelse".

Skatterådets afgørelse og begrundelse

Skatterådet tiltrådte SKATs indstilling og begrundelse.

Lovgrundlag, forarbejder og praksis

Lovgrundlag

Statsskatteloven

§ 4

Som skattepligtig indkomst betragtes med de i det følgende fastsatte undtagelser og begrænsninger den skattepligtiges samlede årsindtægter, hvad enten de hidrører her fra landet eller ikke, bestående i penge eller formuegoder af pengeværdi, således f eks:

-

…

-

…

-

…

-

…

-

…

-

…

§ 5

Til indkomsten henregnes ikke:

-

formueforøgelse, der fremkommer ved, at de formuegenstande, en skattepligtig ejer, stiger i værdi - medens der på den anden side ikke gives fradrag i indkomsten for deres synken i værdi -, eller indtægter, som hidrører fra salg af den skattepligtiges ejendele (herunder indbefattet værdipapirer) for så vidt disse salg ikke henhører til vedkommendes næringsvej, for eksempel handelsvirksomhed med faste ejendomme, eller er foretaget i spekulationsøjemed, i hvilke tilfælde den derved indvundne handelsfortjeneste henregnes til indkomsten, ligesom også eventuelt tab kan fradrages i denne. Ved salg af fast ejendom samt aktier og lignende offentlige værdipapirer, der er indkøbt efter 1. januar 1922, anses spekulationshensigt at have foreligget, når salget sker inden 2 år efter erhvervelsen, medmindre det modsatte godtgøres at være tilfældet;

-

…

-

…

-

…

- …

Personskatteloven

§ 1

For personer, der er skattepligtige her til landet, opgøres den skattepligtige almindelige indkomst efter skattelovgivningens almindelige regler med de ændringer, der følger af denne lov.

§ 2

Foruden den skattepligtige almindelige indkomst opgøres personlig indkomst, kapitalindkomst, aktieindkomst og CFC-indkomst.

§ 3

Personlig indkomst omfatter alle de indkomster, der indgår i den skattepligtige indkomst, og som ikke er kapitalindkomst.

Stk. 2. Ved opgørelsen af den personlige indkomst fradrages

- udgifter, som i årets løb er anvendt til at erhverve, sikre og vedligeholde indkomst ved selvstændig erhvervsvirksomhed, dog med undtagelse af de i § 4, stk. 1, nr. 1, 2, 7 og 8, og ligningslovens §§ 9 G og 13 nævnte udgifter

- udgifter, som nævnt i ligningslovens §§ 8, stk. 1, 8 B, 8 K, 8 L, 8 N, 14, stk. 1, 14 F og 30 A, og overført indkomst efter kildeskattelovens § 25 A, stk. 3-5, ved selvstændig erhvervsvirksomhed,

- bidrag og præmier til pensionsordninger mv. i samme omfang som nævnt i pensionsbeskatningslovens §§ 18 og 52, jf. dog § 4 a, stk. 3,

- forskelsbeløb og nedskrivning på husdyrbesætninger efter lov om den skattemæssige behandling af husdyrbesætninger §§ 2 og 8,

- nedskrivning af varelager efter varelagerlovens § 1, stk. 4,

- arbejdsmarkedsbidrag og obligatoriske udenlandske sociale bidrag i samme omfang som nævnt i ligningslovens § 8 M,

- henlæggelser efter § 22 b og § 22 d i virksomhedsskatteloven,

- udgifter, der er fradragsberettigede efter ligningslovens § 9 B,

- tilbagebetalt skattepligtig kontanthjælp i samme omfang som nævnt i ligningslovens § 8 O,

- skattemæssige afskrivninger, tab og fradrag efter afskrivningsloven og statsskatteloven for selvstændige erhvervsdrivende og

- indskud på iværksætterkonto efter lov om indskud på etableringskonto og iværksætterkonto.

§ 4

Kapitalindkomst omfatter det samlede nettobeløb af

1) renteindtægter og renteudgifter samt fradrag efter ligningslovens § 6 og § 6 A,

2) skattepligtige gevinster og fradragsberettigede tab efter kursgevinstloven,

3) beregnet kapitalafkast i selvstændig erhvervsvirksomhed efter virksomhedsskattelovens § 7, som overføres til den skattepligtige inden fristen for indgivelse af selvangivelse for indkomståret, med fradrag af kapitalafkast, der er medregnet i den personlige indkomst efter virksomhedsskattelovens § 23 a,

3a) beregnet kapitalafkast efter virksomhedsskattelovens § 22 a, med fradrag af kapitalafkast, der er medregnet i den personlige indkomst efter virksomhedsskattelovens § 23 a, samt beregnet kapitalafkast efter virksomhedsskattelovens § 22 c,

4) skattepligtigt aktieudbytte omfattet af ligningslovens § 16 A, stk. 1, stk. 2, nr. 1-3, stk. 3, nr. 1 og 2, og stk. 4, der ikke er aktieindkomst efter § 4 a,

5) skattepligtig fortjeneste, fradragsberettigede tab og skattepligtige afståelsessummer efter aktieavancebeskatningslovens § 18, § 19 og § 22 eller ligningslovens § 16 B, der ikke er aktieindkomst efter § 4 a,

5a) skattepligtig gevinst, fradragsberettiget tab samt skattepligtige afståelsessummer efter ligningslovens § 16 B ved afståelse af medlemsbeviser i foreninger m.v., der er skattepligtige efter selskabsskattelovens § 1, stk. 1, nr. 6, bortset fra investeringsforeninger,

6) overskud eller underskud af en- eller tofamilieshuse mv., fritidshuse, ejerlejligheder og lignende, som nævnt i ejendomsværdiskattelovens § 4, nr. 1-5 og 9-11,

7) de i ligningslovens § 8, stk. 3, omhandlede provisioner mv.,

8) rentekorrektion efter virksomhedsskattelovens § 11, stk. 3,

9) indkomst ved selvstændig erhvervsvirksomhed, når antallet af ejere er større end 10 og den skattepligtige ikke deltager i virksomhedens drift i væsentligt omfang, samt indkomst ved selvstændig erhvervsvirksomhed efter ligningslovens § 8 K, stk. 2, når antallet af personlige ejere er større end 2 og den skattepligtige ikke deltager i virksomhedens drift i væsentligt omfang,

10) indbetalinger som nævnt i ligningslovens § 14 A, stk. 1,

11) indkomst fra udlejning af afskrivningsberettigede driftsmidler og skibe uanset antal ejere, når den skattepligtige ikke deltager i virksomhedens drift i væsentligt omfang,

12) vederlag, der omfattes af ligningslovens § 5 C,

13) afkast efter pensionsbeskatningslovens § 53 A, stk. 3,

14) fortjeneste opgjort efter ejendomsavancebeskatningslovens regler,

15) beløb, der er skattepligtige eller fradragsberettigede efter ligningslovens § 12 B, stk. 4-7 eller stk. 9, og

16) beløb, der er skattepligtige eller fradragsberettigede efter afskrivningslovens § 40 C.

Stk. 2. Fradragsberettigede omkostninger, der i årets løb er anvendt til at erhverve, sikre og vedligeholde kapitalindkomst, fradrages ved opgørelsen af denne.

Stk. 3. Personer skal medregne indtægter og udgifter som nævnt i stk. 1 og 2 ved opgørelsen af den personlige indkomst, hvis de udøver næring ved køb og salg af fordringer eller finansielle kontrakter eller driver næringsvirksomhed ved finansiering. Endvidere medregnes i den personlige indkomst tab på fordringer, som omfattes af kursgevinstlovens § 17.

Stk. 4. Uanset bestemmelserne i stk. 1, nr. 4 og 5, medregnes udlodninger samt afståelsessummer efter ligningslovens § 16 B fra andelsforeninger som nævnt i aktieavancebeskatningslovens § 18 dog til den personlige indkomst, medmindre udlodningen udgør en normal forrentning af en indbetalt andelskapital.

Stk. 5. Uanset bestemmelserne i stk. 1, nr. 4 og 5, medregnes udlodninger samt afståelsessummer efter ligningslovens § 16 B vedrørende aktier, som omfattes af aktieavancebeskatningslovens § 17, dog til den personlige indkomst. Det samme gælder udlodninger, fortjenester og tab samt afståelsessummer efter ligningslovens § 16 B vedrørende aktier m.v. omfattet af aktieavancebeskatningslovens § 19, såfremt de ville være omfattet af aktieavancebeskatningslovens § 17, hvis de ikke var omfattet af samme lovs § 19.

Stk. 6. Uanset stk. 1, nr. 4 og 5, medregnes udbetalinger og fortjenester samt afståelsessummer efter ligningslovens § 16 B vedrørende andele i medarbejderinvesteringsselskaber, jf. ligningslovens § 7 N, stk. 1, og andele i medarbejderinvesteringsselskabslignende selskaber, jf. ligningslovens § 7 N, stk. 3, til den personlige indkomst.

Stk. 7. Skatterådet kan tillade, at reglen i stk. 1, nr. 11, ikke skal anvendes for indkomst ved udlejning af aktiver, som er anskaffet inden den 19. maj 1993, når det efter rådets skøn må anses som godtgjort, at udlejningen indgår i et generationsskifte, eller særlige omstændigheder i øvrigt taler derfor.

Stk. 8. Ejere af vedvarende energi-anlæg eller andele i vedvarende energi-anlæg, der anvender reglerne i ligningslovens § 8 P, stk. 2 og 3, medregnes ikke ved opgørelsen af antallet af ejere i stk. 1, nr. 9.

Kursgevinstlovens § 26, stk. 5

Hvis en skattepligtig omfattet af § 12, der ikke driver næringsvirksomhed ved finansiering, jf. § 13, ejer fordringer, som er registreret i en værdipapircentral inden for samme fondskode eller er udstedt på samme vilkår af samme udsteder, anses de først erhvervede fordringer for de først afståede. Tilsvarende anses den gæld, der er optaget først, for først indfriet, hvis gælden er optaget på samme vilkår hos samme långiver.

Kildeskatteloven

§ 10

Ophører en person med at være skattepligtig efter § 1, uden at der er tale om dødsfald, eller bliver en person efter bestemmelserne i en dobbeltbeskatningsoverenskomst hjemmehørende i en fremmed stat, på Færøerne eller i Grønland, anses aktiver, som ikke fortsat er omfattet af dansk beskatning, for afhændet på fraflytningstidspunktet. Aktiverne anses for afhændet til handelsværdien på fraflytningstidspunktet.

Stk. 2. Overfører en person, der er skattepligtig efter § 2, aktiver til en fremmed stat, Færøerne eller Grønland, således at aktiverne efter overførslen ikke længere er omfattet af dansk beskatning, anses aktiverne for afhændet på overførselstidspunktet. Aktiverne anses for afhændet til handelsværdien på overførselstidspunktet.

Stk. 3. Stk. 1 og 2 finder ikke anvendelse på aktiver, der er omfattet af aktieavancebeskatningslovens § 38, kursgevinstlovens § 37 eller ligningslovens § 28.

§ 73 b

Personer, der er skattemæssigt hjemmehørende i et land, der er medlem af EU/EØS, herunder efter en eventuel dobbeltbeskatningsoverenskomst, kan vælge henstand med betaling af den skat, der beregnes efter § 10, når skatten vedrører aktiver, der overføres til eller befinder sig i et land, der er medlem af EU/EØS.

Stk. 2. Henstand efter stk. 1 er betinget af, at personen rettidigt indgiver selvangivelse til told- og skatteforvaltningen for det indkomstår, hvori aktivet udgår af dansk beskatning. Valg af henstand skal meddeles sammen med selvangivelsen. Gives der udsættelse med indgivelse af selvangivelsen efter skattekontrollovens § 4, stk. 4, skal selvangivelse og meddelelse om henstand være indgivet inden denne frist.

Stk. 3. Told- og skatteforvaltningen kan se bort fra overskridelse af fristen for indgivelse af selvangivelse og meddelelse, jf. stk. 2.

§ 73 c

Ved henstand efter § 73 B etableres der en henstandssaldo. Henstandsbeløbet udgøres af den beregnede skat for de aktiver, der er udgået af dansk beskatning i indkomståret.

Stk. 2. Henstandsbeløbet skal afdrages, i takt med at der af de aktiver, som henstandssaldoen vedrører, oppebæres indtægt, herunder realiserede gevinster ved en afståelse m.v., som skulle have været medregnet ved opgørelsen af den skattepligtige indkomst, hvis aktivet fortsat havde været omfattet af dansk beskatning. Overførsler, der ville have været omfattet af § 73 B, stk. 1, hvis der var tale om en overførsel fra Danmark, medfører ikke, at aktiverne anses for afstået. Afdrag efter 1. pkt. opgøres som skatteværdien af den opgjorte indtægt beregnet efter reglerne for begrænset skattepligtige med fast driftssted i Danmark. Der skal dog pr. indkomstår mindst betales et afdrag opgjort som 1/7 af det henstandsbeløb, der udgjorde saldoen ved henstandssaldoens etablering. Henstandssaldoen nedskrives med afdragsbeløbet, når det er betalt, idet saldoen dog ikke kan afdrages til et mindre beløb end 0 kr. Ved afståelse af et eller flere identiske aktiver, hvoraf ikke alle er omfattet af henstandsordningen, anses de aktiver, som er omfattet af henstandsordningen, for afstået først.

Stk. 3. Bliver et aktiv, der er omfattet af en henstand efter § 73 B, på ny omfattet af dansk beskatning, og er der på dette tidspunkt fortsat en henstandssaldo, eller er alle de aktiver, som en henstandssaldo vedrører, afstået, og henstår der herefter fortsat en saldo, skal det resterende henstandsbeløb afdrages efter reglerne i stk. 2, idet stk. 4-8 finder tilsvarende anvendelse.

Stk. 4. Bliver en person, der har fået henstand efter § 73 B, efterfølgende skattemæssigt hjemmehørende i et land, der ikke er medlem af EU/EØS, herunder efter en eventuel dobbeltbeskatningsoverenskomst, sidestilles dette med en afståelse til handelsværdien af de aktiver, der er omfattet af henstanden efter § 73 B, forudsat at aktiverne ikke befinder sig eller kommer til at befinde sig i et land, der er medlem af EU/EØS. Bliver aktiver, der er omfattet af henstanden efter § 73 B, overført til et land, der ikke er medlem af EU/EØS, sidestilles dette med en afståelse til handelsværdien på overførselstidspunktet.

Stk. 5. Ved personens død forfalder det resterende beløb på henstandssaldoen til betaling.

Stk. 6. Personen skal indgive selvangivelse for hvert år, hvor der er en positiv henstandssaldo. Samtidig med indsendelse af denne selvangivelse skal der gives oplysninger om, i hvilket land personen er skattemæssigt hjemmehørende ultimo indkomståret, og i hvilket land de aktiver, der er omfattet af en henstand efter § 73 B, befinder sig ultimo indkomståret. Selvangivelsesfristen er den i skattekontrollovens § 4, stk. 1, jf. stk. 4, angivne frist, idet skattekontrollovens § 4, stk. 3, finder tilsvarende anvendelse. Indgives selvangivelsen ikke rettidigt, bortfalder henstanden, og det beløb, der står på henstandssaldoen, forfalder til betaling. Told- og skatteforvaltningen kan se bort fra overskridelse af fristen for indgivelse af selvangivelse.

Stk. 7. Fristen for betaling af beløb omfattet af stk. 2 og 5 er den 1. september i kalenderåret efter henholdsvis overførselsåret og dødsåret eller ved forskudt indkomstår den 1. september i kalenderåret efter det kalenderår, som det forskudte indkomstår træder i stedet for. Betaling senest den 20. i den måned, hvori beløbet efter 1. pkt. forfalder til betaling, anses for rettidig. Betales beløbet ikke rettidigt, finder § 63, 1. pkt., anvendelse.

Stk. 8. Henstandsbeløbet forrentes med en rentesats på 1 procentpoint over Nationalbankens diskonto, dog mindst med 3 pct. p.a. Ved betaling af renten finder stk. 7 tilsvarende anvendelse.

Forarbejder

Kursgevinstlovens § 26, stk. 5

Bemærkningerne i LFF 1990-12-27, nr. 6, til § 1, nr. 14 (oprindeligt § 1, nr. 12):

Ved opgørelsen af eventuelle skattepligtige gevinster eller tab er det principielt anskaffelsesprisen for det enkelte aktiv, der skal lægges til grund. Dette er i langt de fleste tilfælde problemløst.

I tilfælde, hvor en skattepligtig ejer flere fordringer mv. »af samme art«, er det dog i praksis sjældent muligt at fastslå, hvilken fordring der konkret er afstået, når der løbende er købt og solgt af disse fordringer. Det er derfor nødvendigt i disse tilfælde at få fastslået, hvilke fordringer der anses for først afståede. I praksis gælder den formodningsregel, at de først erhvervede anses for at være de først afståede - det såkaldte first-in first-out princip (FIFO-princippet). Dette princip er fastslået i kursgevinstlovens § 8, stk. 3, for obligationer registreret i Værdipapircentralen og i aktieavancebeskatningslovens § 5, stk. 2, for minoritetsaktier.

Med den foreslåede bestemmelse fastslås det, at FIFO-princippet også skal anvendes ved opgørelsen af gevinst og tab på fordringer og gæld i fremmed valuta.

FIFO-princippet skal anvendes i tilfælde, hvor det kan være vanskeligt at afgøre, hvilke fordringer der er solgt i løbet af indkomståret, og hvilke der er anskaffet i løbet af indkomståret, altså i tilfælde, hvor der foreligger et identifikationsproblem.

Et identifikationsproblem vil foreligge i bl.a. følgende tilfælde:

- obligationer med samme udsteder, serie mv., dvs. obligationer, der i Danmark ville blive registreret under samme fondskode,

- pengeinstitut-indskud på samme konto.

I andre tilfælde, hvor et identifikationsproblem ikke foreligger, vil opgørelsen af gevinst eller tab finde sted på grundlag af det enkelte aktivs anskaffelsespris.

Med hensyn til gæld skal hver enkelt gældspost opgøres for sig.

Det foreslås, at Ligningsrådet kan tillade et andet opgørelsesprincip end FIFO.

[SKATs fremhævelse]

Kildeskattelovens § 10

Af bemærkningerne i LFF 2014-12-17, nr. 98, om ændringen af kildeskattelovens § 10 m.m. (Exitskat og henstand for fysiske personer) fremgår det bl.a.:

Det foreslås, at det ikke længere er en betingelse, at aktivet har været anvendt i skattepligtig virksomhed her i landet. Den foreslåede bestemmelse vil finde anvendelse, hvis afståelse af aktivet ville være skattepligtig for en dansk hjemmehørende person ved afståelse til tredjemand. Dette opnås ved, at overførslen eller fraflytningen medfører, at aktiverne anses for afstået til handelsværdien på fraflytnings-/overførselstidspunktet. Der udløses således beskatning, hvis en afståelse af aktivet ville være skattepligtig.

For at den foreslåede nye bestemmelse i kildeskattelovens § 10 finder anvendelse, skal der være tale om et skatterelevant aktiv. Aktiverne er skatterelevante, når indtægter og udgifter vedrørende aktivet, herunder gevinst og tab ved en afståelse og foretagne afskrivninger m.v. efter gældende danske regler skal medregnes ved indkomstopgørelsen - det være sig efter f.eks. afskrivningsloven, statsskatteloven eller ejendomsavancebeskatningsloven.

Er betingelserne i den foreslåede nye bestemmelse i kildeskattelovens § 10 opfyldt, er konsekvensen, at de omhandlede aktiver anses for afstået på henholdsvis fraflytnings- eller ophørstidspunktet, idet salgssummen ansættes til handelsværdien på dette tidspunkt.

Bestemmelsen vil eksempelvis omfatte den situation, hvor en selvstændigt erhvervsdrivende, som er fuldt skattepligtig til Danmark med en virksomhed her i landet, overfører aktiver, der har været anvendt i denne virksomhed, til brug i et fast driftssted i et EU-/EØS-land samtidigt med, at skattepligten til Danmark ophører, uden at der samtidig etableres begrænset skattepligt her til landet.

Som et andet eksempel kan nævnes den situation, hvor en selvstændigt erhvervsdrivende, som er begrænset skattepligtig til Danmark som følge af et fast driftssted her i landet, overfører aktiver, som har været allokeret til det danske faste driftssted, til brug i sin virksomhed beliggende i et EU-/EØS-land samtidig med, at skattepligten til Danmark ophører.

Som et tredje eksempel kan nævnes, at der, for så vidt angår udenlandsk fast ejendom, ved fraflytningen vil blive opgjort en skattepligtig ejendomsavance efter ejendomsavancebeskatningslovens almindelige regler, som omfatter - men ikke er begrænset til - eventuelle genanbragte fortjenester. Denne opgørelse kan i princippet resultere i enten en skattepligtig gevinst eller et fradragsberettiget tab. Eventuelle tab ved fraflytning er kildeartsbegrænsede efter de almindelige regler i ejendomsavancebeskatningsloven.

Hvis en person har genanbragt en fortjeneste fra en afstået dansk ejendom i en ejendom beliggende i et land, som efter en dobbeltbeskatningsoverenskomst med Danmark har den fulde beskatningsret til den erhvervede ejendom, vil den genanbragte fortjeneste også blive exitbeskattet i forbindelse med fraflytningen, da den kan henføres til en dansk fast ejendom, jf. ejendomsavancebeskatningslovens § 6 A, stk. 4, 4. pkt. Der vil ikke ved beregningen af exitskatten blive indrømmet lempelse for eventuelle udenlandske skatter, som pålignes den genanbragte fortjeneste.

Bestemmelsen omfatter ikke aktier, fordringer, finansielle kontrakter og visse købe- og tegningsretter til aktier. For disse aktiver gælder i stedet reglerne i aktieavancebeskatningslovens § 38 om exitbeskatning af aktier ejet af personer, reglerne i kursgevinstlovens § 37 om exitbeskatning af fordringer og finansielle kontrakter ejet af personer og ligningslovens § 28 om beskatning af medarbejderes købe- og tegningsretter til aktier.

Praksis

SKM2014.226.SR (påklaget til Landsskatteretten)

Skatterådet kunne ikke bekræfte, at bitcoins var omfattet af kursgevinstloven, eller at en udelukkende anvendelse af bitcoins som virksomhedens betalingsmiddel kunne anses for erhvervsmæssigt begrundet og dermed indgå i virksomhedens indkomstopgørelse, men at anvendelsen af bitcoins måtte anses for at vedrøre virksomhedsindehaverens privatsfære. Skatterådet tog ikke herved stilling til, om der forelå spekulation, næring eller andet.

SPEKULATION

Sandsynligheden for fortjeneste:

UfR 1960.181 H

Trikotagehandler T, der som følge af vareknaphed under krigen havde fået kapital ledig, købte i 1943 med kapitalens frigørelse ved senere videresalg for øje 2 grundarealer i Viborg kommunes vestlige udkant. Efter foretagen udstykning udlejede T arealerne uopsigeligt i 10 år til en haveforening. I 1953, da byens udvidelse mod vest var i fuld gang, påbegyndte T bortsalg og solgte den sidste parcel af det ene areal i 1955 med betydelig fortjeneste. Efter omstændighederne kunne det ikke antages, at T's formål med erhvervelsen alene var at søge i kapitalens bevarelse, men det måtte anses godtgjort, at det var et væsentligt formål for ham at opnå fortjeneste ved videresalget. Herefter fandtes den opnåede avance indkomstskattepligtig i henhold til statsskattelovens § 5 a som indvundet ved spekulation.

UfR 1965.229 H

En gårdejer A i Jelling købte i 1948 en skov- og englod, der var af betydning for driften af hans gård og da ejerne ikke havde ønsket at sælge lodden særskilt, overtog han også ejendommens hovedlod, som han agtede at videresælge. Overtagelsen skete sammen med to medinteressenter, der erkendte at have erhvervet ejendommen for at opnå fortjeneste ved videresalg- en fortjeneste som de skulle dele med A - og der påbegyndtes straks bortsalg af parceller. Herefter fandtes muligheden for ved videresalg at opnå fortjeneste at have spillet en sådan rolle ved A's erhvervelse af hans anpart af hovedlodden, at betingelserne for at anse fortjenesten som indkomst i medfør af statsskattelovens § 5 a måtte anses opfyldt. I 1952 overtog A medejernes anparter, og idet det ikke fandtes godtgjort, at planerne om at realisere ejendommen da var opgivet, ansås A herefter indkomstskattepligtig af fortjeneste, der i 1957-59 var indvundet ved salg af parceller.

UfR 1976.362 H

A havde i 1960/61 for ca. 140.000 kr. erhvervet to ubebyggede arealer i et udviklingsområde i Måløv ved København til opstilling af retorter til afbrænding af filmscrap i A's virksomhed. I 1967 solgtes arealerne for 2.150.000 kr. Antaget, at det ved købet måtte have stået som overvejende sandsynligt for A, at anvendelsen af arealerne til produktionen kun ville komme til at vedvare et forholdsvis kortere åremål, hvorefter spørgsmålet om videresalg ville blive aktuelt, og at det måtte have stået klart, at A ved videresalg ville kunne opnå en væsentlig fortjeneste. Betingelserne for at anse fortjenesten for indkomstskattepligtig efter statsskattelovens § 5, stk. 1 a, var herefter opfyldt.

Der var ikke grundlag for at tilsidesætte skattemyndighedernes kursansættelse af de ved salget modtagne sælgerpantebreve.

UfR 1976.540 H

S købte i 1965 et parcelhus til sin søn, der skulle studere i Aalborg, og solgte, efter at sønnen havde afsluttet studiet, i 1970 huset med fortjeneste. Der fandtes ikke grundlag for at antage, at muligheden for senere at videresælge ejendommen med fortjeneste havde spillet en sådan rolle for S ved købet, at salget kunne anses foretaget i spekulationsøjemed.

UfR 1981.245 H

H, som i anledning af sit arbejde for landbrugsorganisationer havde overtaget en landbrugsejendom nær en flyveplads i Sønderjylland, solgte i 1962 sin hidtidige, større landbrugsejendom for ca. 1.300.000 kr., således at 605.000 kr. heraf afgjordes ved overtagelse af en ubehæftet landbrugsejendom: Kirstinelyst ca. 5 km fra Odenses centrum. Han gav straks denne ejendom, om hvilken ejendomsmægleren havde oplyst, at den kunne forventes indlemmet i Åsum kommunes inderzone, i kommission til afhændelse for en større pris end den, hvortil den var overtaget, og da dette ikke lykkedes, blev ejendommen bortforpagtet mod en beskeden afgift, således at forpagtningen ifølge mundtlig aftale i tilfælde af salg kunne bringes til ophør mod erstatning. Et forslag fra 1963 til dispositionsplan, hvorefter ejendommen skulle ligge i »fremtidigt byområde«, blev ikke gennemført, og i 1972 solgte H ejendommen for 425. 000 kr., hvoraf ca. 50.000 kr. kontant. Idet det ansås godtgjort, at H havde haft en ikke ubegrundet forventning om at kunne sælge ejendommen medfortjeneste eller i hvert fald til en sådan pris, at overtagelsen var væsentlig mere fordelagtig end modtagelse af et sælgerpantebrev med samme pålydende, gaves der H medhold i, at ejendommen måtte anses købt i spekulationsøjemed (dissens af to dommere).

H kunne således fradrage sit tab i sin skattepligtige indkomst, men da der indgik skønsmæssige elementer i beregningen af tabets størrelse, hjemvistes sagen til ligningsmyndighederne.

UfR 1985.308 H

Vognmand K købte i 1974 en grund, hvorpå han i 1975 opførte et sommerhus. I maj 1978 afhændede han ejendommen. Det kunne ikke afvises, at erhvervelsen i første række skete for at skaffe familien et fritidshus. Under hensyn til K's andre ejendomshandler, hans deltagelse i andet byggeri og til det korte tidsrum måtte det imidlertid antages, at også muligheden for fortjeneste havde spillet en sådan rolle, at han med rette var anset indkomstskattepligtig.

UfR 1985.749/3 H

C, der boede i et mindre rækkehus i Glostrup ved København, hvor han arbejdede, købte i 1968 for ca. 20.000 kr., der betaltes kontant, en parcelhusgrund i en større udstykning ved Bjæverskov, ca. 8 km vest for Køge. I tiden indtil 1972 betalte C ca. 24.000 kr. kontant til byggemodning. C, der i 1971 købte en sommerhusgrund, og som havde fået 2 børn og havde begyndt selvstændig virksomhed, bebyggede imidlertid ikke grunden ved Bjæverskov. I 1975 købte han en større grund i Værløse, og i 1978 solgte han grunden ved Bjæverskov for 150.000 kr. Fortjenesten beskattedes som spekulationsavance efter den tidligere bestemmelse i statsskattelovens § 5, stk. 1, a.

UfR 1986.308 H

Bygningsarbejder J, der i 1974 havde købt et enfamiliehus, købte i 1975 en byggegrund, på hvilken han delvis som selvbygger opførte et større hus. J flyttede ind i januar 1977 og havde allerede forinden solgt det tidligere hus. I juli 1978 købte J en landbrugsejendom og solgte derefter i november 1978 det af ham opførte hus. Fortjenesten ansås med rette henregnet til almindelig indkomst.

UfR 1986.639 H

C købte i 1962 af P en udlejningsejendom i Grenå, som han siden beholdt. Efter en senere henvendelse fra P købte C ved slutseddel af 15. juni 1966 sammen med sin svoger arkitekt H endnu en udlejningsejendom i Grenå. En uge tidligere var gennemført den første lov om udstykning i ejerlejligheder, men ifølge oplysninger under denne sag ansås der ikke dengang at være marked for salg af ejerlejligheder i Grenå. Som følge af ændringer i lovgivningen var opdeling i ejerlejligheder udelukket fra november 1971 til april 1976. Driften af den i 1966 købte ejendom gav et voksende overskud. Efter forslag fra H blev ejendommen i begyndelsen af 1977 opdelt i ejerlejligheder. C's fortjeneste ved salg af ejerlejligheder fandtes ikke at kunne beskattes som spekulationsfortjeneste.

UfR 1986.747 H

Appellanten havde i årene 1971-77 solgt 64 sommerhusgrunde på Helgenæs i nærheden af Århus. Grundene var erhvervet i årene 1963-72 og lå i nærheden af en større grund, hvorpå appellanten selv har sommerhus. Efter hans forklaring havde det været hans hensigt at bebygge grundene med sommerhuse og anvende disse til udlejning, hvortil han traf forskellige bygningsmæssige foranstaltninger. I 1971-72 måtte han imidlertid sælge 12 sommerhuse, fordi hans bankforbindelse afslog at finansiere den påtænkte virksomhed, og da Boligministeriet 4. juli 1973 afslog tilladelse til udlejning af de ejendomme, hvor byggeriet kun var forberedt, opgav han sin plan og begyndte salg af resten af grundene. Den af Vestre Landsrets 8. afdeling den 12. december 1985 afsagte dom, hvorefter indstævnte blev frifundet, da muligheden for videresalg med fortjeneste fandtes at have været et så betydeligt moment ved erhvervelsen, at fortjenesten med rette var beskattet som almindelig indkomst, stadfæstedes.

UfR 1988.53 H

Lagt til grund, at udsigten til salg med fortjeneste var indgået med en sådan vægt i skatteyderens overvejelser om erhvervelse af ejendommen i 1976, at fortjenesten var skattepligtig indkomst.

Objektive omstændigheder:

UfR 1984.433 Ø

T købte i 1978 17 sølvbarrer for en købesum på 24.612 kr., hvoraf 20.000 kr. hidrørte fra et sparekasselån. Han solgte barrerne igen i januar 1980 med en fortjeneste på 69.501 kr., men undlod at medtage fortjenesten i sin selvangivelse for 1980. Fortjenesten ved salget ansås skattepligtig efter statsskattelovens § 5 a, og T, som i februar 1980 overfor skattevæsenet urigtigt havde oplyst, at købet i 1978 var gået tilbage, blev for overtrædelse af skattekontrollovens § 13, stk. 1 straffet med en bøde på 80.000 kr. med forvandlingsstraf af hæfte i 20 dage.

Skd. 1984.71.717 (Østre Landsrets dom af 13. april 1984)

Landsretten fandt, at skattemyndighederne havde bevist, at nogle sølvbarrer var erhvervet i spekulationshensigt efter SL § 5, stk. 1, litra a. Fortjenesten skulle derfor medregnes til den skattepligtige indkomst.

Landsretten lagde vægt på aktivernes karakter, det aftalte engagements korte løbetid og den hurtige faktiske afvikling.

TfS 1985, 739 Ø

En skatteyder købte i august 1978 fra Scandinavian Capital Exchange ApS (SCE) 20 sølvbarrer og 16 platinbarrer og en måned senere 28 sølvbarrer. I januar 1980 solgte han de sidst købte sølvbarrer tilbage til SCE med en fortjeneste på 108.000 kr. De først købte barrer nåede han ikke at få udleveret, inden SCE gik konkurs i begyndelsen af 1980, og han led herved et tab på 90.000 kr. Der var ikke grundlag for at betragte de 2 køb som en samlet aftale. Fortjenesten på 108.000 kr. var indkomstskattepligtig som spekulation efter statsskattelovens § 5a, mens tabet på 90.000 kr. ikke kunne fratrækkes, da det ikke var et handelstab eller et tab, der ganske kan sidestilles dermed. Se tilsvarende dom i TfS 1985, 586 Ø.

UfR 1990.526/2 H

Sagen vedrørte salg af en ejendom i et udstykningsområde, som appellanten erhvervede ved skøde, dateret den 19. december 1969, og videresolgte den 15. juli 1971. Salget var sket inden 2 år efter erhvervelsen, og formodningen for spekulationshensigt fandtes ikke afkræftet. Avancen var herefter almindelig indkomstskattepligtig efter den dagældende statsskattelovs § 5, litra a.

TfS 1992, 457 Ø

Et selskab, der drev virksomhed med forarbejdning og salg af fisk, havde for at sikre sine leverancer indgået aftale med en fiskeskipper om kaution for et lån på 262.600 kr. til ombygning af en kutter. Da fiskeskipperen måtte indstille driften, og kautionen blev aktuel, fratrak selskabet kautionstabet. På den efterfølgende tvangsauktion overtog selskabet kutteren for 528.113 kr., der derefter blev ombygget og solgt for 2.212.300 kr. Da ombygningen blev væsentligt dyrere end anslået, blev selskabets samlede tab ved kutterens salg på 634.632 kr., der ligeledes blev fratrukket ved indkomstopgørelsen. Skattemyndighederne anså hverken kautionstabet eller tabet ved salg af kutteren for fradragsberettiget. Selskabet indbragte spørgsmålet om fradrag for tab ved salg af kutteren for landsretten med påstand om, at kutteren var erhvervet i spekulationsøjemed, og at tabet derfor kunne fradrages efter statsskattelovens § 5 a. Landsretten lagde til grund, at selskabets tab ved kaution var endeligt, inden selskabet købte kutteren på tvangsauktion, og at købet derfor ikke først og fremmest var sket for at begrænse kautionstabet. Det lagdes videre til grund, at selskabet købte med henblik på hurtigt at sælge kutteren med en betydelig fortjeneste. Købet måtte derfor anses for foretaget i spekulationshensigt. Landsretten fandt herefter, at selskabets tab kunne fradrages i den skattepligtige indkomst. Under hensyn til, at der ikke var forelagt retten tilstrækkelig dokumentation for tabets størrelse, blev sagen hjemvist til fornyet behandling.

UfR 1997.1517 H

S, der var indehaver af en automobilforretning, havde i 1986, dvs. før gennemførelsen af kursgevinstlovens regler om terminskontrakter m.m., et tab på ca. 525.000 kr. på 18 terminskontrakter i obligationer. Forretningerne kunne ikke anses for omfattet af S' næringsvej. S havde ikke på noget tidspunkt været ejer af de underliggende obligationer, og tabet kunne derfor ikke på dette grundlag fradrages efter bestemmelsen om spekulation i statsskattelovens § 5, stk. 1, litra a. S havde heller ikke som indehaver af terminskontrakterne fradragsret efter denne bestemmelse. S kunne herefter ikke fradrage tabet.

Omstændighederne efter køb:

UfR 1968.101 H

Landsretten udtalte, at det efter det foreliggende må antages, at der på tidspunkterne for sagsøgerens erhvervelse var efterspørgsel efter arealer på Vestkysten, der kunne anvendes til udstykning til sommerhusgrunde, og at sagsøgeren har været bekendt hermed. Når det på denne baggrund tages i betragtning, at arealet indenfor det første år efter erhvervelse søgtes solgt med betydelig fortjeneste, og at udstykningsplanen forelå ved sagsøgerens erhvervelse, må det antages, at sagsøgeren, da han købte arealet, har regnet med muligheden for salg med fortjeneste og har medtaget dette i sine overvejelser. Sagsøgerens erhvervelse findes herefter at være sket i spekulationshensigt, hvorfor den i skatteåret 1964/65 ved grundsalg indvundne fortjeneste med rette er underkastet indkomstbeskatning i medfør af statsskattelovens § 5 a.

Højesteret tiltrådte af de af landsretten anførte grunde, at muligheden for ved videresalg at opnå fortjeneste må antages at have spillet en sådan rolle ved appellantens erhvervelse af de omhandlede arealer, at betingelserne for at anse fortjenesten som indkomstskattepligtig i medfør af statsskattelovens § 5, stk. 1 a, må anses opfyldt.

Skd. 1984.71.717 (Østre Landsrets dom af 13. april 1984)

Landsretten fandt, at skattemyndighederne havde bevist, at nogle sølvbarrer var erhvervet i spekulationshensigt efter SL § 5, stk. 1, litra a. Fortjenesten skulle derfor medregnes til den skattepligtige indkomst.

Landsretten lagde vægt på aktivernes karakter, det aftalte engagements korte løbetid og den hurtige faktiske afvikling.

TfS 1986, 404 H

Spekulation efter SL § 5a antaget at foreligge ved erhvervelsen af 64 ubebyggede parceller beliggende i et sommerhusområde. Landsretten lagde vægt på, at der var sket videre udstykning, og at størstedelen af parcellerne var solgt ubebygget. Der blev ikke lagt vægt på at offentlig regulering for områdets benyttelse hindrede skatteyderens oprindelige plan med arealets benyttelse om bebyggelse til udlejningsformål. Tidligere TfS 1986, 20 V.

FIFO-princippet

SKM2003.486.HR af 10. oktober 2003.

I et selskab, hvori ingen aktionærer var værnsaktionærer, og hvori samtlige aktionærer havde erhvervet aktierne i 1989, blev der på en generalforsamling i 1990 gennemført en samtidig kapitalnedsættelse og kapitalforhøjelse. Kapitalnedsættelsen skete med henblik på udligning af underskud.

Den samlede aktiekapital i selskabet blev afhændet i 1992. Spørgsmålet i sagen var, i hvilket omfang de aktier, der blev afhændet i 1992, havde været ejet i mere end 3 år, således at fortjenesten ved afståelsen var skattefri.

Det var appellantens synspunkt, at kapitalnedsættelsen i 1990 i skattemæssig henseende skulle anses for at indebære en nedskrivning af de på samme generalforsamling nytegnede aktier, eller dog at nedskrivningen i hvert fald skulle fordeles forholdsmæssigt på de aktier, der var erhvervet i 1989, og de aktier, der blev nytegnet på generalforsamlingen i 1990.

Højesteret fandt, at rekonstruktionen af det familieejede selskabs kapitalforhold, hvorved et underskud blev udlignet ved en kapitalnedsættelse i forbindelse med tilførsel af ny kapital ved en kapitalforhøjelse - som forudsatte, at aktierne blev tegnet mindst til pari - skattemæssigt måtte bedømmes således, at det var den hidtidige - og ikke den nytegnede - aktiekapital, som måtte anses for ligeligt nedsat.

Skatteministeriet blev herefter frifundet.

Juridisk Ugebrev Skat 2003.45

I ugebrevet kommenteres højesteretsdommen, og det bemærkes, at Højesterets dom må forstås således, at det obligatoriske FIFO-princip kan udstrækkes til en nedskrivning omfattet af ligningslovens § 16 A.

Den juridiske vejledning, afsnit C.C.6.9 om exitskat (indledende bemærkning):

Dette afsnit handler om beskatning ved fysiske personers fraflytning og overførsel af aktiver til udlandet (exitskat). Desuden beskrives muligheden for at vælge henstand med betalingen af den beregnede skat.

Skatteministeriets cirkulære nr. 129 af 4. juli 1994 om personskatteloven

De fremgår af cirkulærets afsnit B om indkomstopgørelsen efter personskattelovens §§ 1 - 4a, at:

De overordnede indkomstformer i personskatteloven er skattepligtig indkomst og aktieindkomst. Al skattepligtig almindelig indkomst, der ikke skal medregnes til aktieindkomsten efter § 4 a, er skattepligtig indkomst.