Spørgsmål

- Kan det bekræftes, at Transaktionen ikke er omfattet af selskabsskattelovens § 2D, stk.1, idet enhver betaling fra lånet i henhold til vilkårene for den eksterne gæld med få undtagelser skal anvendes til at servicere den eksterne gæld?

Svar

- Ja

Beskrivelse af de faktiske forhold

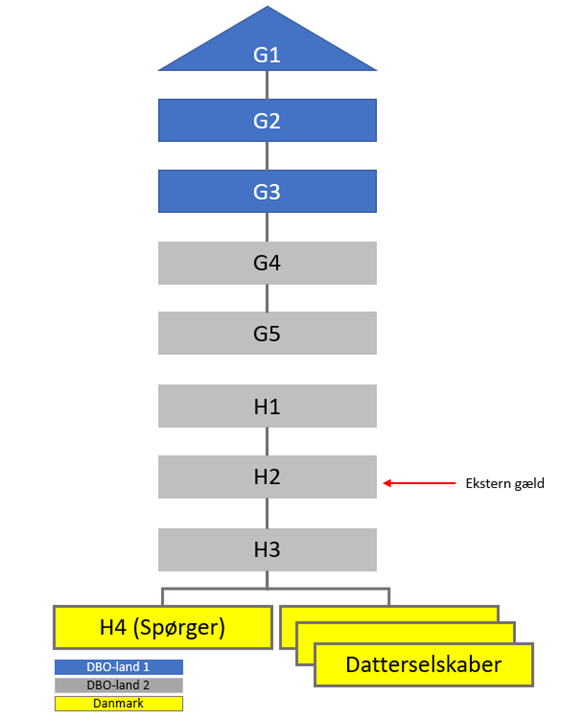

G’s midler ([…]) har via deres platform i DBO-land 1 købt H1 og dets datterselskaber, herunder H4 (“Spørgeren"). Transaktionen blev gennemført den XX/XX/20XX.

Ud fra et 5-års EBITDA forecast er det forventningen, at Danmark vil repræsentere ca. X % af H’s forretning.

H2 modtog ekstern finansiering på X mio. (den eksterne gæld) på dagen for gennemførelse af transaktionen. Den eksterne gæld blev trukket i 2 trancher, et lån på X mio. med en rentesats på X % og et lån på X mio. med en rentesats på X %. Den eksterne gæld blev brugt til at refinansiere H2’s eksisterende eksterne gæld. Herudover blev Transaktionen finansieret via eksisterende midler i G-strukturen.

H4 er et 100%-ejet datterselskab af H3, som er et 100%-ejet datterselskab af H2. Strukturen er gengivet nedenfor:

Spørger har til Skattestyrelsen indsendt en anonymiseret oversigt for de fire fonde, som ejer H2, som igen ejer de underliggende selskaber, som fremgår af anmodningen om bindende svar. Oversigten viser, hvor investorerne er hjemmehørende samt ejerandel - både direkte i den pågældende fond og indirekte i den samlede struktur. Årsagen til anonymiseringen er, at bestyrerne af fondene er underlagt tavshedspligt i forhold til investorerne, og der skal således hentes individuel accept fra investorerne, for at navne kan oplyses.

Spørger oplyser, at ingen af investorerne ejer andele i forskellige fonde, således at der ikke er indirekte ejerskabsprocenter, som er højere end anført i det indsendte regneark.

Udover de fire fonde ejes X % af et […] partnership, som er skattemæssigt hjemmehørende i DBO-land 1.

H3 og de overliggende selskaber fra DBO-land 2 betaler […] skat i DBO-land 2.

Det påtænkes at restrukturere den danske H-koncern, således at der etableres et dansk holdingselskab oven over H4, og i forbindelse hermed overføres gæld i størrelsesordenen X mio. svarende til X % af den nuværende markedsværdi af den danske forretning (X mio.), til den danske del af strukturen, hvorved en del af de omkostninger, som er forbundet med købet af H4, også vil kunne henføres til det danske selskab. For at kunne opnå dette, overvejer koncernen følgende fremgangsmåde (Transaktionen):

- H3 vil købe eller etablere H5.

- H3 vil herefter overføre aktierne i H4 til H5 mod et sælgerlån ("vendor loan note"), som repræsenterer de overførte aktiers markedsværdi. X % af dette sælgerlån vil straks blive indskudt i H5’s egenkapital, hvorimod den resterende del fortsat vil bestå som lån og forrentes på markedsvilkår (lånebrev). Lånebrevet vil således udgøre X % af købesummen, der allokeres til købet af H4.

Det påtænkes også efterfølgende at simplificere holdingstrukturen i DBO-land 2 således, at H3 og H1 fusionerer med H2 i en efterfølgende fusion henholdsvis omvendt lodret fusion.

I henhold til vilkårene for den eksterne gæld skal eventuelle rentebetalinger eller tilbagebetaling af hovedstolen på lånebrevet foretaget af H5 til H3, i det omfang det er muligt i henhold til gældende selskabsret eller regnskabsmæssige regler udloddes længere op til H2 og anvendes til rentebetalinger eller til tilbagebetaling af den eksterne gælds hovedstol. Som den eneste undtagelse hertil kan betalinger på lånebrevet også anvendes til at dække andre udgifter som fx. løbende omkostninger og nye investeringer foretaget af H2, men vil ikke blive anvendt til at finansiere udlodninger til aktionærer over H2-niveau.

Den danske skattestyrelse kan således gå ud fra, at lånebrevet hovedsageligt vil blive brugt til at servicere den eksterne gæld og i et vist omfang H2’s løbende omkostninger. Det kan forudsættes, at midlerne ikke vil strømme længere op i strukturen. I det omfang det er nødvendigt, kan der oprettes særskilte konti til at adskille de midler, der strømmer fra lånebrevet og andre kilder op til H3 og H2.

I henhold til vilkårene for den eksterne gæld, kan midler, der modtages fra andre kilder, herunder indtægter fra andre datterselskaber under H3-niveau, delvist eller helt anvendes til andre formål end til at servicere den eksterne gæld, herunder til udlodning længere oppe i ejerstrukturen.

Den endelige påtænkte struktur samt pengestrømmene i relation til lånebrevet og den eksterne gæld er vist nedenfor:

Der er X ansatte i H3, mens der er X ansatte i H2. Begge selskaber har selvstændig ledelse, men disse er ikke talt med i antallet af ansatte i H3, da de ikke modtager særskilt aflønning herfor. De ansatte inkluderer Chief Technical officer (CTO), Chief Operating Officer (COO), Head of Business Control, Head of financial control, system owner ERP og Head of Service.

A (CEO) og B (CFO) er ansat i G5 jf. oversigt vist i den første oversigt ovenfor. De omtalte CEO og CFO, som er ansat i G5 er koncern CEO hhv. CFO for H-koncernen. De enkelte selskaber har særskilt registreret direktioner, hvor koncern CEO og CFO indgår i holdingselskaberne, mens der er separat lokal ledelse for de operationelle selskaber, herunder H4.

Spørger henviser i øvrigt til, at H3 og H1 vil fusionere med H2 i en fusion henholdsvis omvendt lodret fusion. Formålet med at fusionere de tre overliggende selskaber i DBO-land 2 er en simplificering af strukturen for at reducere administrativt arbejde samt reducere de samlede omkostninger.

H2 og H3 er holdingselskaber, hvor H3 ejer H4 samt andre selskaber (oversigt fremgår af 2021 årsregnskab, som er indsendt til Skattestyrelsen), mens H2 100 % ejer H3. Medarbejderne i H2 udfører koncernfunktioner, herunder generel ledelse (strategi, planlægning, forretningsudvikling), koncern HR, koncern IT, group finance, treasury/finansiering, koncern-administration, kommunikation og koncernskat.

Det er direktionen i H3, som i henhold til loven i DBO-land 2 har den formelle beslutningskompetence over fremtidige udbytter. Beslutningerne vil blive truffet i samråd med den ovenfor nævnte […] koncernledelse.

Ved at overføre aktierne i H4 til H5 mod et sælgerlån og efterfølgende indskydelse af X % af sælgerlånet som egenkapital til H5 opnås en tilpasning til kapitalstrukturen i Danmark. Det er sædvanligt forekommende, at koncerner overvejer hvilken grad af egenkapital henholdsvis lånefinansiering, et datterselskab mest optimalt skal have. Det er ligeledes sædvanligt, at den forretningsmæssigt optimale gæld placeres i samme land, som driftsvirksomheden er beliggende i. Koncernen i det konkrete tilfælde har således også normalt struktureret kapitalforholdene på den beskrevne måde, men et sådant set up nåede koncernen ikke at få etableret i forbindelse med købet af de danske aktiviteter i denne sag.

Lånefinansieringen i separat dansk struktur er også kutyme ift. eventuel yderligere senere ekstern finansiering samt en eventuel exit ved frasalg af aktierne.

Indskydelsen af de X % som egenkapital vil, ifølge Spørger, ske som en gældskonvertering umiddelbart efter overdragelsen af aktierne og udstedelse af lånet, og der vil således ikke opstå kursgevinster/tab, og dermed vil der ikke være en skattemæssig konsekvens heraf.

H5 og H4 vil blive dansk sambeskattet.

H3 var etableret i 20XX, mens H2 og H1 var etableret i 20XX.

Spørger har indsendt kopier af 2021 regnskaberne for H3 og H2 til Skattestyrelsen.

Spørgers opfattelse og begrundelse

Skattemæssig vurdering

Selskabsskattelovens § 2D, stk. 1 (Loven) har følgende ordlyd:

“Hvis en juridisk person overdrager aktier, andelsbeviser og lignende værdipapirer, herunder konvertible obligationer, samt tegningsrettigheder til sådanne værdipapirer i et koncernforbundet selskab (det erhvervede selskab) til et andet koncernforbundet selskab eller en koncernforbundet fond eller trust (det erhvervende selskab) og vederlaget for denne overdragelse helt eller delvis består af andet end aktier i det erhvervende selskab eller hermed koncernforbundne selskaber, anses denne del af vederlaget for udbytte. Dette gælder dog ikke, hvis det overdragende selskab opfylder betingelserne for at modtage skattefrit udbytte efter § 2, stk. 1, litra c, eller § 13, stk. 1, nr. 2, såfremt vederlaget havde været udbytte af aktier i det overdragede selskab umiddelbart inden overdragelsen. […]"

Som udgangspunkt er Transaktionen omfattet af lovens § 2D, stk. 1, idet en juridisk enhed (H3) overfører aktier i en koncernforbundet enhed (H4) til en anden koncernforbundet enhed (H5) mod vederlæggelse i form af et lånebrev, dvs. vederlæggelse, som i sin helhed ikke er aktier i H5 eller anden koncernforbundet enhed. Lånebrevet bør således i sin helhed anses som udbytteudlodning fra H5 til H3.

Dette gør sig dog ikke gældende, hvis H3 kunne have modtaget skattefrit udbytte fra H4 umiddelbart før overførslen deraf, jf. selskabsskattelovens § 2, stk. 1, litra c i § 2 D, stk. 1. Inden Transaktionen burde H3 som udgangspunkt være berettiget til at modtage skattefrit udbytte fra H4, idet H3 har datterselskabsaktier eller koncernaktier i H4 og idet beskatningen af sådanne udbytter bør frafaldes eller nedsættes i henhold til EU's moder-/datterselskabsdirektiv (2011/96/EU) eller den nordiske dobbeltbeskatningsoverenskomst, jf. § 2, stk. 1, litra c, 5. og 6. pkt.

I de senere år er der blevet offentliggjort en række sager, hvor Skattestyrelsen fastslår, at ovennævnte skattefritagelse for udbytter er underlagt et krav om reelt ejerskab, som indebærer at H3 skal være den reelle ejer af udbyttebetalingen fra H4, for at skattefritagelsen kan gøres gældende. Hvorvidt kravet om reelt ejerskab er opfyldt, beror på en transaktionsbaseret vurdering og det er således ikke muligt at konkludere, at H3 ville være den reelle ejer af eventuelle udbyttebetalinger modtaget fra H4, idet det vil afhænge af de faktiske omstændigheder.

Efter Spørgers opfattelse er den pågældende transaktion, der skal tages stilling til i den specifikke situation, hvorvidt udbytte kunne udloddes fra H4 til H3 og længere op til H2, som så ville anvende provenuet til at tilbagebetale ekstern gæld. Hvis et sådan setup (svarende til setuppet efter Transaktionens gennemførelse) ville have betydet, at H3 var berettiget til at modtage skattefrit udbytte fra H4 forud for Transaktionens gennemførelse, bør selskabsskattelovens § 2D efter Spørgers opfattelse ikke være gældende for Transaktionen. Det bør ikke være nødvendigt at analysere, hvorvidt udbytte kunne udloddes længere oppe i ejerstrukturen til ejere oven over G’s midler, idet det, som følge af sagens fakta, ikke er den relevante transaktion, der skal tages stilling til.

Det er blevet bekræftet i adskillige offentliggjorte sager, at test af den reelle ejer eventuelt skal foretages i relation til aktionærer eller et holdingselskab, som ligger over den umiddelbare modtager af udbyttebetalinger fra Danmark, hvis den umiddelbare modtager udlodder udbytte længere op i ejerstrukturen. Dette er også tilfældet i nærværende sag, idet H3 har til hensigt at udlodde udbytte til dets moderselskab, H2, således at dette selskab kan foretage tilbagebetaling af renter og hovedstol på den eksterne gæld. Ovenstående princip er baseret på det faktum, at formålet med krav om reel ejer er at undgå udnyttelse af skatteregler. Der er som udgangspunkt ikke tale om udnyttelse af skatteregler, hvis udbytte udloddes længere oppe i ejerstrukturen til et selskab indenfor EU eller et dobbeltbeskatningsland, jf. SKM2011.441.SR, i hvilket det såkaldte look-through princip er bekræftet.

I tilfældet her, hvor udbytte, der strømmer fra H4 op til H2, er påtænkt anvendt til at betale renter og tilbagebetale hovedstolen på ekstern gæld, vil udbyttebeløbet ikke strømme længere op i ejerstrukturen til de ultimative aktionærer i G’s midler. I henhold til offentliggjort retspraksis er det slået fast, at når et udbyttebeløb ikke udloddes længere op i ejerstrukturen af et modtagende EU-selskab og det derudover ikke er bestemt til at blive udloddet til en modtager i et land udenfor EU eller et land uden dobbeltbeskatningsoverenskomst med Danmark, så skal det modtagende EU-selskab (H2) anses for at være den reelle ejer af udbyttebetalingen, jf. SKM2012.121.ØLR.

Det er ligeledes bekræftet, at H2 er berettiget til at modtage skattefrit udbytte fra H4 forud for Transaktionens gennemførelse i henhold til afgørelsen offentliggjort i SKM2017.74.SR. I afgørelsen blev udbytteudlodning fra et dansk selskab anvendt af den umiddelbare modtager til at tilbagebetale koncernintern gæld så anvendt til at tilbagebetale koncernintern gæld, hvorefter provenuet blev udloddet som udbytte til et holdingselskab i koncernen, som slutteligt anvendte midlerne til at tilbagebetale ekstern gæld. Koncernens holdingselskab, som tilbagebetalte den eksterne gæld, blev anset for at være den reelle ejer af udbytteudbetalingen fra Danmark (via gennemstrømning i 3 koncernselskaber enten som udbytte eller som tilbagebetaling af gæld). Derudover blev den eksterne gæld, koncerninterne transaktioner og tilbagebetalingen af den eksterne gæld anset som værende forretningsmæssigt begrundet. Udbyttebetalingen fra Danmark var således skattefri.

Hvis der i et set up svarende til set uppet efter Transaktionens gennemførelse havde været udloddet udbytte fra H4 forud for Transaktionens gennemførelse, ville et sådant udbytte efter Spørgers opfattelse have været skattefrit, idet H2 burde anses for at være den reelle ejer deraf, når midlerne, med få undtagelser, anvendes til at servicere ekstern gæld. Det understreges yderligere af det faktum, at i henhold til vilkårene for den eksterne gæld, skal eventuelle rentebetalinger eller tilbagebetaling af hovedstolen på lånebrevet foretaget af H5 til H3 i det omfang det er muligt i henhold til gældende selskabsret eller regnskabsmæssige regler udloddes længere op til H2 og anvendes til rentebetalinger eller til tilbagebetaling af den eksterne gælds hovedstol.

Den eneste undtagelse ville være, at midlerne også kunne bruges af H2 til at dække andre udgifter som fx. løbende omkostninger og til finansiering af nye investeringer hos H2. Disse undtagelser bør dog ikke påvirke H2's status som den reelle ejer af udbytteudbetalinger fra H4. Dette er bekræftet af fakta i SKM2017.74.SR, hvor løbende omkostninger blev fratrukket i hver enhed forud for yderligere udlodning og i SKM2012.121.ØLR, hvor det udloddede beløb blev reinvesteret i en anden koncernenhed.

Derudover er GAAR (værnsregel) i henhold til ligningslovens § 3 ikke gældende i forhold til udbytte, når modtager betragtes som den reelle ejer, jf. SKM2020.355.LSR.

På baggrund af denne konklusion, bør lovens § 2D, stk.1 ikke være gældende og lånebrevet bør ikke omklassificeres til en udbytteudlodning. Det er derfor Spørgers opfattelse, at spørgsmålet skal besvares med "Ja".

Skattestyrelsens indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at Transaktionen ikke er omfattet af selskabsskattelovens § 2D, stk.1, idet enhver betaling fra lånet i henhold til vilkårene for den eksterne gæld med få undtagelser skal anvendes til at servicere den eksterne gæld.

Begrundelse

Skattestyrelsen forstår med "Transaktionen" den omstrukturering, der består i, at H3 vil købe eller etablere H5, og at H3 herefter vil overføre aktierne i H4 til H5 mod et sælgerlån, som repræsenterer de overførte aktiers markedsværdi. X % af dette sælgerlån vil straks blive indskudt i H5’s egenkapital, hvorimod den resterende del fortsat vil bestå som lån og forrentes på markedsvilkår (lånebrev).

Hvis en juridisk person overdrager aktier i et koncernforbundet selskab (det erhvervede selskab) til et andet koncernforbundet selskab og vederlaget for denne overdragelse helt eller delvis består af andet end aktier i det erhvervende selskab eller hermed koncernforbundne selskaber, anses denne del af vederlaget for udbytte, jf. selskabsskattelovens § 2 D, stk. 1, 1. pkt.

I den foreliggende situation, hvor H3 overdrager aktier i det koncernforbundne selskab, H4 til det andet koncernforbundne selskab, H5, og vederlaget består i et lånebrev - dvs. delvist består af andet end aktier i det erhvervende selskab, H5 - medfører bestemmelsen, at denne del af vederlaget som udgangspunkt skal beskattes som udbytte.

Dette gælder dog ikke, hvis det overdragende selskab opfylder betingelserne for at modtage skattefrit udbytte efter selskabsskattelovens § 2, stk. 1, litra c, eller § 13, stk. 1, nr. 2, såfremt vederlaget havde været udbytte af aktier i det overdragede selskab umiddelbart inden overdragelsen, jf. selskabsskattelovens § 2 D, stk. 1, 2. pkt.

Vederlaget (lånebrevet) ville efter Skattestyrelsens opfattelse have været anset for udbytte af aktierne i H4, umiddelbart inden H4 blev overdraget til H5.

Selskabsskattelovens § 13, stk. 1, nr. 2, medfører, at danske hjemmehørende moderselskaber, foreninger mv. ikke beskattes af udbytter fra datter- og koncernselskabsaktier i andre danske hjemmehørende datterselskaber eller datterselskaber hjemmehørende i udlandet. Bestemmelsen er derfor ikke relevant i den foreliggende situation, hvor der er tale om udbytte, der betales til et selskab i udlandet.

Selskaber og foreninger mv. som nævnt i selskabsskattelovens § 1, stk. 1, der har hjemsted i udlandet, er som udgangspunkt begrænset skattepligtige af udbytte om-fattet af ligningslovens § 16 A, stk. 1 og 2, jf. selskabsskattelovens § 2, stk. 1, litra c, 1. pkt.

Der er dog ikke begrænset skattepligt af udbytter fra danske selskaber, hvis de følgende betingelser er opfyldt:

1. Der er tale om datterselskabsaktier, jf. aktieavancebeskatningslovens § 4 A, eller koncernselskabsaktier, jf. aktieavancebeskatningslovens § 4 B, der ikke er datterselskabsaktier

2. beskatningen af udbytter fra datterselskabet skal frafaldes eller nedsættes efter bestemmelserne i direktiv 2011/96/EU eller efter en dobbeltbeskatningsoverenskomst med den stat, hvor moderselskabet er hjemmehørende

3. udbyttet fra det danske selskab er ikke en videreudlodning af udbytte, som dette selskab har modtaget direkte eller indirekte af datterselskabsaktier eller koncernselskabsaktier, jf. aktieavancebeskatningslovens §§ 4 A og 4 B, i et selskab hjemmehørende i udlandet, og det danske selskab ikke var retmæssig ejer af det modtagne udbytte

H5 vil efter det oplyste være 100 % ejet af H3, hvorfor der vil være tale om datterselskabsaktier efter aktieavancebeskatningslovens § 4 A.

Det følger af EU’s moder-/datterselskabsdirektiv (direktiv 2011/(96/EU) art. 5, at Danmark ikke må opkræve kildeskat af udbytter, der udbetales fra danske datterselskaber til moderselskaber i andre EU-lande.

Efter det oplyste er der tale om et selskab der, der betaler […] skat i DBO-land 2, hvor selskabet er omfattet af direktiv 2022/96/EU, jf. direktivets Bilag 1, del A og del B, jf. […]. Beskatningen af udbytter skal derfor frafaldes eller nedsættes efter direktiv 2011/96/EU.

Udbytte, der betales fra et selskab i Danmark til et selskab i DBO-land 2, som direkte ejer mindst 10 procent af kapitalen det selskab, der udbetaler udbyttet, skal fritages fra beskatning i Danmark, når selskabet i DBO-land 2 er den retmæssige ejer af udbyttet. Se Den nordiske dobbeltbeskatningsoverenskomst art. 10, stk. 3. Beskatningen i Danmark kan i andre situationer, hvor udbyttets retmæssige ejer er en person, der er hjemmehørende i den anden kontraherende stat, ikke overstige 15 procent.

Udbyttet skal derfor også frafaldes eller nedsættes efter Den nordiske dobbeltbeskatningsoverenskomst.

Efter det oplyste er der heller ikke tale om en videreudlodning af udbytte, som H5 har modtaget direkte eller indirekte af datterselskabsaktier eller koncernselskabsaktier, jf. aktieavancebeskatningslovens §§ 4 A og 4 B, i et selskab hjemmehørende i udlandet.

Det følger dog også af direktivets art. 1, stk. 2-3, at medlemsstaterne ikke giver fordele efter direktivet til arrangementer eller serier af arrangementer, der er tilrettelagt med det hovedformål, eller der som et af hovedformålene, har at opnå en skattefordel, som virker mod indholdet af eller formålet med direktivet, og som ikke er reelle under hensyntagen til alle relevante faktiske forhold og omstændigheder. Arrangementer eller serier af arrangementer betragtes som ikke reelle, i det omfang de ikke er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed.

Direktivet er heller ikke til hinder for anvendelsen af interne bestemmelser eller overenskomster, som er nødvendige for at hindre svig og misbrug. Se direktivets artikel 1, stk. 4. EU-domstolen har endvidere udtalt, at selv hvis de nationale regler ikke indeholder sådanne bestemmelser, så skal direktivets fordele stadigvæk nægtes af de nationale myndigheder, hvis der foreligger svig eller retsmisbrug. Se de forenede sager C-116/16 og C-117/16 (præmis 89).

Det er Skattestyrelsens opfattelse, at hverken bestemmelserne i den nordiske dobbeltbeskatningsoverenskomst eller moder-/datterselskabsdirektivet afskærer Danmark fra at beskatte udbyttebeløbet, hvis modtageren ikke kan anses for retmæssig ejer af udbyttet.

Da H3, som nævnt, er et selskab i DBO-land 2, som er omfattet af bestemmelserne i moder-/datterselskabsdirektivet og den nordiske dobbeltbeskatningsoverenskomst, er det afgørende for spørgsmålet om den begrænsede skattepligt, hvorvidt H3 ville anses for retmæssig ejer af udbyttet fra H4 umiddelbart inden overdragelsen.

Vurderingen af beneficial ownership er en transaktionsmæssig vurdering, der skal foretages for hver enkelt udbytteudlodning. Dette sker særligt med henblik på at fastlægge, hvem der har dispositionsretten over udlodningen. I dette tilfælde må vurderingen foretages på grundlag af det faktiske vederlag, som H3 modtager ved afståelsen af aktierne i H4. Der henvises til betænkning afgivet af Skatteudvalget den 9. december 2012: " Ved anvendelsen af den foreslåede undtagelse foretages denne vurdering på grundlag af det faktiske vederlag modtaget i forbindelse med afståelsen af aktier."

Selskabsskattelovens § 2, stk. 1, litra c, fastslår, at selskaber, der er hjemmehørende i udlandet, er skattepligtige af udbytter, som oppebæres fra selskaber her i landet.

Som udgangspunkt skal et dansk selskab indeholde udbytteskat ved enhver udlodning, jf. kildeskattelovens § 65, stk. 1. Efter kildeskattelovens § 65, stk. 4, skal der dog ikke indeholdes udbytteskat i udbytte, som et udenlandsk selskab modtager fra et dansk selskab, når udbyttet ikke er omfattet af skattepligt, jf. selskabsskattelovens § 2, stk. 1, litra c, 5. og 6. pkt.

Den konkrete vurdering i forhold til selskabsskattelovens § 2 D, stk. 1, 2. pkt., går som nævnt på, om H3 opfylder betingelserne for at modtage skattefrit udbytte efter selskabsskattelovens § 2, stk. 1, litra c, såfremt vederlaget havde været udbytte af aktier i H4 umiddelbart inden overdragelsen. Der er således ikke nogen konkret udbytteudlodning at foretage en transaktionsmæssig vurdering af, men kun en hypotetisk udbytteudlodning svarende til den salgssum, som aktierne i H4 overdrages til H3 for.

Efter Skattestyrelsens opfattelse må den transaktionsmæssige vurdering i dette til-fælde foretages i forhold til sælgerlånet, der oprettes i forbindelse med overførslen af aktierne i H4 til H5. Se bl.a. SKM2020.521.SR.

I Skatterådets afgørelser i SKM2020.205.SR, SKM2019.450.SR samt SKM2018.504.SR har Skattestyrelsen bl.a. anført, at det kan udledes ud fra praksis, at et udbyttemodtagende EU-selskab vil blive anset for at være retmæssig ejer hvis udbyttet ikke er ført videre - og heller ikke med sikkerhed er bestemt til at blive ført videre - fra det udbyttemodtagende selskab i EU til et tredjeland, som ikke har indgået en dobbeltbeskatningsoverenskomst med Danmark, som medfører, at beskatning af udbytte skal frafaldes eller nedsættes.

Østre Landsret udtaler i SKM2012.121.ØLR, at det må antages, at tilsidesættelse af en overenskomstmæssig begrænsning i kildeskatten forudsætter, at udbetalingen er ført videre eller i hvert fald med sikkerhed er bestemt til at blive ført videre til personer i tredjelande uden dobbeltbeskatningsoverenskomst. Østre Landsret konkluderer, at for at kvalificere som misbrug skal selskabet i den stat, hvormed dobbeltbeskatningsoverenskomsten er indgået, være skudt ind mellem udbetaleren og den egentligt berettigede som et mellemled, der viderefører den skattefri udbetaling til den kontrollerende person i et tredjeland uden dobbeltbeskatningsoverenskomst.

Skattestyrelsen bemærker hertil, at selv hvis udbyttet føres videre fra den umiddelbare udbyttemodtager til en endelig udbyttemodtager i EU eller et land, der har indgået en dobbeltbeskatningsoverenskomst med Danmark, så kan der stadigvæk foreligge misbrug, hvis den endelige udbyttemodtager beskattes lempeligere end hvis udbyttet var modtaget direkte fra det danske selskab, og formålet med strukturen netop er at opnå en sådan lempeligere beskatning fx ved udnyttelse af overenskomstmæssige fordele. Se Skatterådets afgørelse i SKM2016.197.SR, hvor det blev lagt til grund, at et indskudt holdingselskab blev anvendt til at opnå overenskomstmæssige fordele for investorerne, selvom disse også var bosiddende i lande inden for EU og lande, som Danmark har indgået dobbeltbeskatningsoverenskomst med.

Det fremgår af forarbejderne til selskabsskattelovens § 2 D, stk. 1, at "Skattefritagelsen for vederlag, der betales til et selskab m.v., der er hjemmehørende i et EU-land eller et land med en dobbeltbeskatningsoverenskomst med Danmark, forudsætter, at selskabet m.v. er retmæssig ejer af denne indkomst. Skattefritagelsen gælder således ikke, hvor dette selskab m.v. ikke er retmæssig ejer, men hvor den retmæssige ejer, dvs. den der disponerer, hverken er hjemmehørende i EU eller et land med en overenskomst med Danmark." (Skattestyrelsens understregning). Det må derfor undersøges, hvem der disponerer over udbytter fra H4.

Det er oplyst, at det er direktionen i H3, som har den formelle beslutningskompetence over fremtidige udbytter fra H4. Det er dog samtidig oplyst, at der ikke er ansatte i H3, og at der er tale om et holdingselskab. Herudover er det oplyst, at CEO og CFO er ansat G5.

Det lægges til grund, at rentebetalinger og tilbagebetaling fra H4 til H3 skal udloddes længere op i strukturen til H2, men at de ikke vil blive anvendt til at finansiere udlodninger til aktionærer over H2-niveau.

Til støtte for sit synspunkt, om at H2 er berettiget til at modtage skattefrit udbytte fra H4 før transaktionens gennemførelse, henviser Spørger til SKM2017.74.SR.

I SKM2017.74.SR blev H1 ApS købt af G4 Holdings Ltd. G4 Holdings Ltd. ejede via det engelsk baserede G5 Ltd. sine øvrige europæiske datterselskaber. G4 Holdings Ltd. var ejet af G3 Holdings Inc., der var hjemmehørende i USA, og dette selskab var ejet af G2 LLC. G2 LLC var ejet af koncernens ultimative moderselskab, G1 LP, der også var hjemmehørende i USA. Købet af H1 ApS blev finansieret, ved at G2 LLC optog et eksternt banklån, som blev givet som tilskud til G3 Holdings Inc. efter amerikanske regler. G3 Holdings Inc. udlånte en del af beløbet til G5 Ltd., som herefter videreudlånte de modtagne midler til G4 Holdings Ltd. Det påtænktes at udlodde udbytte fra H1 ApS til G4 Holdings Ltd., som derefter ville tilbagebetale koncernintern gæld til G5 Ltd. UK. G5 ville anvende midlerne til at betale det koncerninterne lån til G3 Holdings Inc. tilbage. G3 Holding Inc. ville udlodde de modtagne midler til G2 LLC. Til sidst ville G2 LLC anvende midlerne til at drage på det eksterne banklån.

Skatterådet lagde vægt på, at udbyttet udloddet fra H1 ApS ville strømme gennem G4 Holdings Ltd., og den umiddelbare udbyttemodtager ikke havde reel råderet/beføjelser over det modtagne udbytte. Det var således på forhånd fastlagt, at udbyttet skulle strømme videres som tilbagebetaling af gæld til G5 Ltd. og videres om tilbagebetaling af gæld til G3 Holdings Inc., og derefter videre til G2 LLC for til sidst at blive brugt som afdrag på den eksterne gæld. Der var desuden et sammenfald i personkredsen af bestyrelsen i G4 Holdings Ltd., og af bestyrelse og direktion i G2 LLC. Det var derfor Skatterådets opfattelse, at G2 LLC var retmæssig ejer af udbytteudlodningen fra H1 ApS.

Det er Spørgers opfattelse, at denne afgørelse viser, at H2, ligesom G2 LLC i SKM2017.74.SR, burde være anset for den reelle ejer af udbyttet, når midlerne, med få undtagelser, anvendes til at servicere ekstern gæld.

Skattestyrelsen er enig i, at det kan anføres, at betalingerne fra H4 vil strømme gennem H3 til H2 (og eventuelt op til H1) - og at den umiddelbare modtager af udbyttet, H3, ikke har reel råderet over de modtagne betalinger. Det er på forhånd fastlagt, at udbyttet skal strømme videre.

Efter det oplyste er både H3, H2 og H1 skattemæssigt hjemmehørende i lande inden for EU eller som Danmark har indgået en dobbeltbeskatningsoverenskomst med. Alle tre selskaber ville kunne modtage udbytterne skattefrit, hvis de modtog dem direkte, da de er omfattet af dobbeltbeskatningsoverenskomsten og moder-/datterselskabsdirektivet.

Det er desuden oplyst, at det kan forudsættes, at midlerne ikke vil strømme længere op i strukturen. Skattestyrelsen lægger denne oplysning til grund som en forudsætning for sin indstilling.

Den eksterne gæld blev efter det oplyste brugt til at refinansiere H2’s eksisterende eksterne gæld. Skattestyrelsen forudsætter desuden, at den tidligere eksterne gæld ikke har finansieret, at midlerne på forhånd er sendt videre op i strukturen.

Henset til ovenstående finder Skattestyrelsen det godtgjort, at vederlaget bestående af kontantvederlag ikke er bestemt til at blive videreudloddet til et tredjeland uden en dobbeltbeskatningsoverenskomst med Danmark eller til et selskab, som beskattes lempeligere end hvis udbyttet var modtaget direkte fra det danske selskab, og formålet med strukturen netop er at opnå en sådan lempeligere beskatning fx ved udnyttelse af overenskomstmæssige fordele.

Skattestyrelsen er derfor enig med spørger i, at selskabsskattelovens § 2 D, stk. 1 ikke finder anvendelse på den påtænkte koncerninterne aktieoverdragelse.

Efter Skattestyrelsens opfattelse kan H2 derfor anses som retmæssig ejer af det modtagne vederlag, såfremt det blev anset for udbytte.

Ligningslovens § 3

Omgåelsesklausulen i ligningslovens § 3 medfører, at der skal ses bort fra arrangementer eller serier af arrangementer, der er tilrettelagt med det hovedformål - eller der som et af hovedformålene har - at opnå en skattefordel, som virker mod formålet og hensigten med skatteretten, og som ikke er reelle under hensyn til alle relevante faktiske forhold og omstændigheder.

Omgåelsesklausulen gælder både for rent nationale transaktioner samt grænseoverskridende transaktioner. For så vidt angår de grænseoverskridende transaktioner gælder dette også såfremt de er omfattet af moder-/datterselskabsdirektivet, rente-/royaltydirektivet, fusionsskattedirektivet, dobbeltbeskatningsoverenskomster indgået af Danmark eller af begrænsede skattepligtige i øvrigt.

Endvidere medfører omgåelsesklausulen, at skattepligtige ikke har fordel af en dob-beltbeskatningsoverenskomst, hvis det er rimeligt at fastslå under hensyn til alle relevante faktiske forhold og omstændigheder, at opnåelsen af fordelen er et af de væsentligste formål i ethvert arrangement eller enhver transaktion, som direkte eller indirekte medfører fordelen, medmindre det godtgøres, at indrømmelsen af fordelen under disse omstændigheder vil være i overensstemmelse med indholdet af og formålet med den pågældende bestemmelse i overenskomsten. Se ligningslovens § 3, stk. 5.

Omgåelsesklausulen finder anvendelse på selskaber omfattet af selskabsskattelovens §§ 1 eller 2 og på fonde og foreninger m.v., der er omfattet af fondsbeskatningslovens § 1. Se ligningslovens § 3, stk. 1.

Anvendelse af omgåelsesklausulen medfører således, at den skattepligtige nægtes skattefordele efter skatteretten, herunder også moder-/datterselskabsdirektivet. Tilsvarende kan den skattepligtige nægtes fordele forbundet med en dobbeltbeskatningsoverenskomst, eksempelvis skattefritagelse, skatteudskydelse eller andre godtgørelser.

Ligningslovens § 3, stk. 2, fastsætter, at et arrangement eller serie af arrangementer betragtes som ikke reelle, hvis de ikke er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed.

Ved vurdering af, om der foreligger misbrug, indgår således følgende elementer:

- Der skal være en skattefordel.

- Skattefordelen skal virke mod formålet og hensigten med skatteretten.

- Opnåelsen af skattefordelen skal være ét af de væsentligste formål med arrangementet.

- Arrangementet skal ikke være reelt under hensyntagen til alle de relevante faktiske forhold og omstændigheder, herunder at arrangementet ikke er tilrettelagt af velbegrundede, kommercielle årsager, der afspejler den økonomiske virkelighed.

Ved vurderingen indgår en objektiv vurdering af, om arrangementet er tilrettelagt med henblik på at opnå en skattefordel, som virker mod formålet og hensigten med skatteretten, og en subjektiv vurdering af om opnåelsen af dette er et af hovedformålene med arrangementet. Denne vurdering er i overensstemmelse med definitionen af misbrug i de seneste afgørelser fra EU-domstolen vedrørende beneficial owner, som er afsagt d. 26. februar 2019. Se SKM2020.359.SR samt EU-Domstolens afgørelse i de forenede sager C-115/16, C-118/16, C-119/16 og C-299/16 N EU-land 1 1 m.fl. mod Skatteministeriet og de forenede sager C-116/16 og C117-16 Skatteministeriet mod T Danmark og Y Denmark.

Betingelserne er kumulative, og ved vurderingen skal der foretages en konkret afvejning af fordelene ved arrangementet i forhold til den forretningsmæssige begrundelse (proportionalitet).

Når det skal vurderes, om der opnås en skattefordel ved et arrangement, så kan der findes inspiration i EU-kommissionens henstilling af 6. december 2012 om aggressiv skatteplanlægning (2012/772/EU). Følgende fremgår af henstillings pkt. 4.7:

“Når de nationale myndigheder skal afgøre, om et arrangement eller en serie arrangementer har medført en skattefordel (…), bør de sammenligne det beløb, en skatteyder skal betale i skat med reference til de pågældende arrangementer, med det beløb, som den samme skatteyder skulle betale i skat under de samme omstændigheder uden disse arrangementer. I denne forbindelse bør det undersøges, om en eller flere af følgende situationer forekommer:

- Et beløb indgår ikke i beskatningsgrundlaget

- Skatteyderen får fordel af et fradrag

- Der opstår et skattemæssigt tab

- Der skal ikke betales kildeskat

- Udenlandsk skat udlignes."

Se også SKM2020.521.SR.

Ud fra det oplyste er Skattestyrelsens enig med spørger i, at der ved arrangementet ikke opnås skattemæssige fordele, som strider mod hensigten med hverken direktiverne, dobbeltbeskatningsoverenskomsten eller dansk skatteret.

Der lægges vægt på, at rentebetalinger og tilbagebetaling fra H4 til H3, efter det oplyste, skal udloddes længere op i strukturen til H2, men at de ikke vil blive anvendt til at finansiere udlodninger til aktionærer over H2-niveau. Det er desuden oplyst, at det kan forudsættes, at midlerne ikke vil strømme længere op i strukturen.

Den eksterne gæld blev efter det oplyste brugt til at refinansiere H2’s eksisterende eksterne gæld. Skattestyrelsen forudsætter desuden, at den tidligere eksterne gæld ikke har finansieret, at midlerne på forhånd er sendt videre op i strukturen.

Efter en samlet konkret vurdering kan Skattestyrelsen dermed bekræfter, at H3 ved salg af aktierne i H4 til ikke er begrænset skattepligtig til Danmark af salgsprovenuet, jf. selskabsskattelovens § 2, stk. 1, litra c, selskabsskattelovens § 2 D og ligningsloven § 3.

Indstilling

Skattestyrelsen indstiller, at spørgsmål 1 besvares med "Ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder Skattestyrelsens indstilling og begrundelse.

Lovgrundlag, forarbejder og praksis

Spørgsmål 1

Lovgrundlag

Selskabsskattelovens § 2, stk. 1, litra c

Skattepligt i henhold til denne lov påhviler endvidere selskaber og foreninger mv. som nævnt i § 1, stk. 1, der har hjemsted i udlandet, for så vidt de

(…)

c) oppebærer udbytte fra kilder her i landet omfattet af ligningslovens § 16 A, stk. 1 og 2. 1. pkt. omfatter ikke udbytte fra investeringsselskaber, jf. § 3, stk. 1, nr. 19, og udbytte fra investeringsinstitutter med minimumsbeskatning, jf. § 1, stk. 1, nr. 5 c. Som udbytte behandles tillige tilskud til koncernforbundne selskaber, jf. § 31 D, hvis tilskudsmodtageren, såfremt denne var moderselskab til tilskudsyderen, ville være skattepligtig af udbytte efter denne bestemmelse. Skattepligten omfatter ikke udbytte af datterselskabsaktier, jf. aktieavancebeskatningslovens § 4 A, når beskatningen af udbytter fra datterselskabet skal frafaldes eller nedsættes efter bestemmelserne i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater eller efter en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor moderselskabet er hjemmehørende. Skattepligten omfatter endvidere ikke udbytte af koncernselskabsaktier, jf. aktieavancebeskatningslovens § 4 B, der ikke er datterselskabsaktier, når det udbyttemodtagende koncernselskab er hjemmehørende i en stat, der er medlem af EU/EØS, og udbyttebeskatningen skulle være frafaldet eller nedsat efter bestemmelserne i direktiv 2011/96/EU eller dobbeltbeskatningsoverenskomsten med den pågældende stat, hvis der havde været tale om datterselskabsaktier. Skattepligten omfatter endvidere ikke udbytte, som oppebæres af deltagere i moderselskaber, der er optaget på listen over de selskaber, der er omhandlet i artikel 2, litra a, nr. i, i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater, men som ved beskatningen her i landet anses for at være transparente enheder. Det er en betingelse, at selskabsdeltageren ikke er hjemmehørende her i landet. 4. og 5. pkt. finder ikke anvendelse, hvis udbyttet fra det danske selskab er en videreudlodning af udbytte, som dette selskab har modtaget direkte eller indirekte af datterselskabsaktier eller koncernselskabsaktier, jf. aktieavancebeskatningslovens §§ 4 A og 4 B, i et selskab hjemmehørende i udlandet, og det danske selskab ikke var retmæssig ejer af det modtagne udbytte. Dette gælder dog ikke, hvis beskatningen af udbytteudlodningen fra det danske selskab skal frafaldes efter bestemmelserne i direktiv 2011/96/EU. Skattepligten omfatter endvidere ikke udbytte, som oppebæres af foreninger m.v. som nævnt i § 1, stk. 1, nr. 6, der har hjemsted i udlandet, og hvis midler ifølge vedtægter el.lign. udelukkende kan anvendes til almenvelgørende eller på anden måde almennyttige formål

(…)

Selskabsskattelovens § 2D, stk. 1

Hvis en juridisk person overdrager aktier, andelsbeviser og lignende værdipapirer, herunder konvertible obligationer, samt tegningsrettigheder til sådanne værdipapirer i et koncernforbundet selskab (det erhvervede selskab) til et andet koncernforbundet selskab eller en koncernforbundet fond eller trust (det erhvervende selskab) og vederlaget for denne overdragelse helt eller delvis består af andet end aktier i det erhvervende selskab eller hermed koncernforbundne selskaber, anses denne del af vederlaget for udbytte. Dette gælder dog ikke, hvis det overdragende selskab opfylder betingelserne for at modtage skattefrit udbytte efter § 2, stk. 1, litra c, eller § 13, stk. 1, nr. 2, såfremt vederlaget havde været udbytte af aktier i det overdragede selskab umiddelbart inden overdragelsen. Endvidere gælder det ikke ved overdragelse af aktier til et erhvervende selskab m.v., der inden overdragelsen ikke var koncernforbundet med det overdragende selskab, men som alene som følge af fælles bestemmende indflydelse efter stk. 5, 2. pkt., bliver koncernforbundet med dette selskab efter overdragelsen, såfremt det erhvervende selskab ikke af det overdragende selskab eller et med dette koncernforbundet selskab m.v. har fået midler stillet til rådighed. 1. pkt. finder ikke anvendelse, selv om vederlaget helt eller delvis består af andet end aktier i det erhvervende selskab eller hermed koncernforbundne selskaber, i det omfang de erhvervede værdipapirer svarer til de afståede værdipapirer.

Selskabsskattelovens § 13, stk. 1, nr. 2

Til den skattepligtige indkomst medregnes ikke:

(…)

2) Udbytte, som de i § 1, stk. 1, nr. 1-2 b, 2 d-2 j, 3 a-5 b og 6, nævnte selskaber og foreninger mv. modtager af aktier eller andele i selskaber omfattet af § 1, stk. 1, nr. 1-2 b, 2 d-2 j og 3 a-5 b, eller selskaber hjemmehørende i udlandet. Dette gælder dog kun udbytter af datterselskabsaktier og koncernselskabsaktier, jf. aktieavancebeskatningslovens §§ 4 A og 4 B. 1. pkt. omfatter ikke udbytter, i det omfang det udbyttegivende selskab har fradrag for udlodningen. Bestemmelsen i 1. pkt. omfatter heller ikke udbytte, i det omfang et datterselskab på et lavere ejerniveau har haft fradrag for udbytteudlodningen, uden at fradraget er modsvaret af beskatning af udbytteudlodningen til et mellemliggende niveau. Bestemmelsen i 1. pkt. omfatter ikke udbytte vedrørende aktier som nævnt i aktieavancebeskatningslovens § 19 A. Bestemmelserne i 1.-5. pkt. finder tilsvarende anvendelse, hvis udbyttemodtageren er et tilsvarende selskab eller en forening m.v. som nævnt i § 2, stk. 1, litra a, og selskabet eller foreningen m.v. er hjemmehørende i en fremmed stat, der er medlem af EU eller EØS, på Færøerne eller i Grønland eller en stat, som har en dobbeltbeskatningsoverenskomst med Danmark. Ved bedømmelsen af, om et selskab eller en forening m.v. som nævnt i § 2, stk. 1, litra a, opfylder betingelsen i 2. pkt., medregnes samtlige aktiebesiddelser, som selskabet eller foreningen m.v. har i det udbyttegivende selskab

Direktiv 2011/96/EU

Art. 1

Stk. 1.Hver medlemsstat anvender dette direktiv:

a) på overskud, som selskaber i denne medlemsstat modtager som udbytte fra deres datterselskaber i andre medlemsstater

b) på overskud, som selskaber i denne medlemsstat udlodder til selskaber i andre medlemsstater, som de er datterselskaber af

c) på overskud, som faste driftssteder, beliggende i denne medlemsstat, af selskaber i andre medlemsstater modtager som udbytte fra deres datterselskaber hjemmehørende i en anden medlemsstat end den, hvor det faste driftssted er beliggende

d) på overskud, som selskaber i denne medlemsstat udlodder til faste driftssteder, beliggende i en anden medlemsstat, af selskaber i samme medlemsstat, som de er datterselskaber af.

Stk. 2. Medlemsstaterne giver ikke de fordele, der er ved dette direktiv, til arrangementer eller serier af arrangementer, der er tilrettelagt med det hovedformål, eller der som et af hovedformålene har, at opnå en skattefordel, som virker mod indholdet af eller formålet med dette direktiv, og som ikke er reelle under hensyntagen til alle relevante faktiske forhold og omstændigheder.

Et arrangement kan omfatte flere trin eller dele.

Stk. 3.Med hensyn til stk. 2 betragtes arrangementer eller serier af arrangementer som ikke reelle, i det omfang de ikke er tilrettelagt af velbegrundede kommercielle årsager, der afspejler den økonomiske virkelighed.

Stk. 4.Dette direktiv er ikke til hinder for anvendelsen af interne bestemmelser eller overenskomster, som er nødvendige for at hindre skatteunddragelse, skattesvig og misbrug.

Art. 2

I dette direktiv forstås ved:

a) »selskab i en medlemsstat«: ethvert selskab

i) der er organiseret i en af de former, der er anført i bilag I, Del A

ii) som ifølge skattelovgivningen i en medlemsstat anses for at være skattemæssigt hjemmehørende i denne medlemsstat, og som i henhold til en overenskomst om dobbeltbeskatning med et tredjeland ikke anses for at være hjemmehørende uden for Unionen

iii) som desuden uden valgmulighed og uden fritagelse er omfattet af en af de former for skat, som er anført i bilag I, del B, eller af enhver anden form for skat, der træder i stedet for en af disse former for skat

b) »fast driftssted« : et fast forretningssted beliggende i en medlemsstat, hvorigennem aktiviteterne i et selskab i en anden medlemsstat udføres helt eller delvis, for så vidt dette forretningssteds overskud er skattepligtigt i den medlemsstat, hvor det er beliggende, i henhold til den relevante bilaterale dobbeltbeskatningsoverenskomst eller, hvis der ikke er indgået en sådan overenskomst, i henhold til national lov

Bilag I

DEL A

Liste over de selskaber, der er omhandlet i artikel 2, litra a), nr. i)

(…)

e) De selskaber, der i dansk ret benævnes »aktieselskab« og »anpartsselskab«. Andre selskaber, der er skattepligtige i henhold til selskabsskatteloven, forudsat at deres skattepligtige indkomst beregnes og beskattes i henhold til de almindelige skatteregler, der gælder for »aktieselskaber«

[…]

Den nordiske dobbeltbeskatningsoverenskomst

Artikel 10

Udbytte

Stk. 1.Udbytte, som udbetales af et selskab, der er hjemmehørende i en kontraherende stat, til en person, der er hjemmehørende i en anden kontraherende stat, kan beskattes i denne anden stat.

Stk. 2.Såfremt udbyttets retmæssige ejer er hjemmehørende i en kontraherende stat og har et fast driftssted eller et fast sted i en anden kontraherende stat end den, i hvilken han er hjemmehørende, og den aktiebesiddelse, der ligger til grund for udlodningen, har direkte forbindelse med erhvervsvirksomhed, som drives fra det faste driftssted, respektive frit erhverv som udøves fra det faste sted, skal, uanset bestemmelserne i stykke l og 3, udbytte, der udbetales fra et selskab, der er hjemmehørende i en kontraherende stat, til en sådan retmæssig ejer, beskattes i overensstemmelse med bestemmelserne henholdsvis i artikel 7 eller i artikel 14 i den kontraherende stat, hvori det faste driftssted, henholdsvis det faste sted, er beliggende.

Stk. 3. Udbytte fra et selskab, der er hjemmehørende i en kontraherende stat, til en person, der er hjemmehørende i en anden kontraherende stat, kan tillige beskattes i den kontraherende stat, hvori det selskab, der betaler udbyttet, er hjemmehørende i henhold til lovgivningen i denne stat, men hvis udbyttets retmæssige ejer er en person, der er hjemmehørende i den anden kontraherende stat, må den skat, som pålignes, ikke overstige 15 pct. af udbyttets bruttobeløb. Sådant udbytte skal imidlertid være fritaget fra beskatning i den førstnævnte stat i tilfælde, hvor den retmæssige ejer af udbyttet er et selskab (bortset fra personsammenslutninger og dødsboer), som direkte ejer mindst 10 pct. af kapitalen i det selskab, der udbetaler udbyttet. I tilfælde, hvor et selskab, som er hjemmehørende i en kontraherende stat, ejer andel i et udbetalende selskab i en anden kontraherende stat gennem en eller flere personsammenslutninger, skal selskabet - ved anvendelsen af dette stykke - anses direkte at eje andel i det udbetalende selskab. Selskabets andel i det udbetalende selskab på grund af dette ejerskab skal anses at modsvare den andel, som selskabet ejer i det udbetalende selskab gennem personsammenslutningen eller personsammenslutningerne.

Stk. 4.Uanset bestemmelserne i stykke 3 kan islandsk skat på udbytte forhøjes til højst 15 pct. i det omfang, sådant udbytte er fradraget ved opgørelsen af det udbyttebetalende selskabs indkomst ved fastsættelsen af islandsk skat.

Stk. 5.Bestemmelserne i stykke 3 og 4 berører ikke adgangen til at beskatte selskabet af den indkomst, hvoraf udbyttet er udbetalt.

Stk. 6.[Note 2] Udtrykket »udbytte« betyder i denne artikel indkomst af aktier, andelsbeviser eller andre rettigheder, der ikke er gældsfordringer, som giver ret til andel i fortjeneste, samt anden indkomst fra selskaber, som efter lovgivningen i den stat, hvor det uddelende selskab er hjemmehørende, gives samme skattemæssige behandling som indkomst af aktier. Som udbytte anses også indtægt fra en ordning, som medfører en ret til del i overskud i det omfang, den i henhold til lovgivningen i den kontraherende stat, hvorfra den hidrører, udgør sådan indtægt.

Stk. 7.Uanset bestemmelserne i stykke 3 og 4 kan de kompetente myndigheder i de kontraherende stater aftale, at udbytte, som tilfalder en i aftalen navngiven institution med alment velgørende eller andet almennyttigt formål, der i medfør af lovgivningen i den kontraherende stat, i hvilken institutionen er hjemmehørende, er fritaget for beskatning af udbytte, skal være fritaget for den i en anden kontraherende stat gældende beskatning af udbytte fra selskaber i denne anden stat.

Stk. 8.I tilfælde hvor et selskab, der er hjemmehørende i en kontraherende stat, oppebærer indkomst fra en anden kontraherende stat, må denne anden stat ikke påligne nogen skat på udbytte, som udbetales af selskabet, medmindre udbyttet udbetales til en person, der er hjemmehørende i denne anden stat, eller den aktiebesiddelse, som ligger til grund for udlodningen af udbyttet, har direkte forbindelse med et fast driftssted eller et fast sted, der er beliggende i denne anden stat, og ej heller undergive selskabets ikke-udloddede fortjeneste nogen skat på ikke-udloddet fortjeneste, selv om det udbetalte udbytte eller den ikke-udloddede fortjeneste helt eller delvis består af indkomst hidrørende fra denne anden stat

Forarbejder

Bemærkninger til lov nr. 1254 af 18. december 2012 (L 10 2012-13)

Den foreslåede bestemmelse i selskabsskattelovens § 2 er en værnsregel, der skal hindre omgåelse af beskatning af udbytter til et selskab, som efter de gældende regler ikke er fritaget for beskatning af udbyttet.

Den foreslåede bestemmelse skal anvendes i tilfælde, hvor skiftet fra udbytte til anden form for betaling opnås ved f.eks. en skattefri aktieombytning, som ville medføre, at udbyttet ikke længere beskattes. Bestemmelsen skal med andre ord ikke anvendes, når overdrageren i forvejen kan modtage udbytterne skattefrit. Det vil sige tilfælde, hvor overdrageren er omfattet af selskabsskattelovens § 2, stk. 1, litra c, eller § 13, stk. 1, nr. 2. For så vidt angår et udenlandsk selskab m.v., er det en forudsætning, at det er retmæssig ejer af udbyttet.

Den foreslåede bestemmelse finder anvendelse, når en juridisk person overdrager aktier m.v. i et koncernforbundet selskab (det erhvervede selskab) til et andet koncernforbundet selskab eller en koncernforbundet fond eller trust (det erhvervende selskab), og vederlaget for denne overdragelse helt eller delvist består af andet end aktier i det erhvervende selskab.

Med juridisk person sidestilles selskaber og foreninger m.v., som er hjemmehørende i udlandet, der efter danske skatteregler ikke udgør et selvstændigt skattesubjekt, men hvis forhold er reguleret af selskabsskatteretlige regler, en selskabsaftale eller en foreningsvedtægt. Denne afgrænsning svarer til afgrænsningen i ligningslovens § 2, stk. 1, sidste pkt.

Den foreslåede bestemmelse omfatter således også tilfælde, hvor flere udenlandske selskaber deltager i et kommanditselskab, som overdrager aktierne i et dansk koncernforbundet selskab.

I praksis vil bestemmelsen typisk omfatte dels tilfælde, hvor overdrageren er et udenlandsk selskab m.v., der er hjemmehørende i et land uden for EU, som ikke har en dobbeltbeskatningsoverenskomst med Danmark, og hvor de overdragne aktier er datterselskabsaktier eller koncernselskabsaktier, dels tilfælde, hvor overdrageren er et dansk eller udenlandsk selskab, og de overdragne aktier ikke opfylder betingelserne for at være datterselskabsaktier eller koncernselskabsaktier.

For at blive omfattet af den foreslåede bestemmelse er det en betingelse, at der er en koncernforbindelse mellem den overdragende juridiske person og det erhvervede selskab før overdragelsen, og en koncernforbindelse mellem den overdragende juridiske person henholdsvis det erhvervende selskab og det erhvervede selskab efter overdragelsen. Hvorvidt der er tale om en koncernforbindelse, fastlægges efter

ligningslovens § 2. Efter denne bestemmelse anses selskaber for at være koncernforbundne, hvis der direkte eller indirekte ejes mere end 50 pct. af aktiekapitalen eller rådes over mere end 50 pct. af stemmerne. Bestemmende indflydelse

indehaves tillige i tilfælde, hvor den bestemmende indflydelse indehaves via en transparent enhed, samt tilfælde hvor der en aftale om fælles bestemmende indflydelse eller fælles ledelse.

Henvisningen til ligningslovens § 2 om koncernforbindelse medfører, at fysiske personer også kan være omfattet af den foreslåede bestemmelse. Formålet med bestemmelsen medfører imidlertid, at der ikke er grund til at medtage fysiske personer, der er hjemmehørende her i landet, idet de vil blive beskattet af eventuel avance ved overdragelse af aktier i et dansk selskab til et andet dansk selskab.

Den foreslåede bestemmelse finder anvendelse ved overdragelse af aktier, andelsbeviser og lignende værdipapirer, herunder konvertible obligationer, samt tegningsrettigheder til sådanne værdipapirer. Afgrænsningen svarer til de værdipapirer, der er omfattet af ligningslovens § 16 B.

Den foreslåede bestemmelse finder anvendelse på vederlag, der ikke er aktier, som et overdragende selskab modtager for afståelsen af aktier i et koncernforbundet selskab til et andet koncernforbundet selskab. For så vidt angår vederlaget, omfatter udtrykket aktier således ikke andelsbeviser og lignende værdipapirer, herunder konvertible obligationer, samt tegningsrettigheder til sådanne værdipapirer.

Når den del af vederlaget, som ikke er aktier, anses for en udbytteudlodning, medfører det, at denne del af vederlaget bliver omfattet af selskabsskattelovens § 2, stk. 1, litra c, og dermed skattepligtig, medmindre en sådan beskatning skal frafaldes eller nedsættes efter bestemmelserne i direktiv 2011/96/EU om en fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater (moder-/datterselskabsdirektivet) eller en dobbeltbeskatningsoverenskomst.

Skattefritagelsen for vederlag, der betales til et selskab m.v., der er hjemmehørende i et EU-land eller et land med en dobbeltbeskatningsoverenskomst med Danmark, forudsætter, at selskabet m.v. er retmæssig ejer af denne indkomst. Skattefritagelsen gælder således ikke, hvor dette selskab m.v. ikke er retmæssig ejer, men hvor den retmæssige ejer, dvs. den der disponerer, hverken er hjemmehørende i EU eller et land med en overenskomst med Danmark.

Det følger af kildeskattelovens § 65, at der ved skattepligtige udbytteudlodninger skal ske indeholdelse af kildeskat.

Hvis den foreslåede bestemmelse finder anvendelse, beskattes den del af vederlaget, der ikke er aktier, som udbytte, og der skal indeholdes i kildeskat i overensstemmelse med reglerne i kildeskattelovens § 65. (Skattestyrelsens understregning)

Lov nr. 1254 af 18. december 2012 - Skatteudvalget 2012-13 - L 10 - Ændringsforslag

Til § 2

1) I den under nr. 4 foreslåede § 2 D indsættes i stk. 1, 2.

pkt., efter »13, stk. 1, nr. 2«: », såfremt vederlaget havde

været udbytte af aktier i det overdragede selskab umiddelbart inden overdragelsen«.

[Præcisering af, at værnsreglen ikke finder anvendelse i visse situationer ved overdragelser til søsterselskaber]

(…)

Bemærkninger

Til nr. 1

Efter lovforslaget skal indgrebet ikke gælde, hvis det overdragende selskab opfylder betingelserne for at modtage skattefrit udbytte. Det foreslås at præcisere, at dette gælder i forhold til det overdragede selskab, såfremt vederlaget havde været udbytte af aktier i det overdragede selskab umiddelbart inden overdragelsen. I disse situationer kan transaktionen ikke være begrundet i noget ønske om at omkvalificere skattepligtige udbytter til en skattefri betaling.

Ved bedømmelsen af, om et overdragende selskab hjemmehørende i udlandet kunne have modtaget udbytte skattefrit fra et overdraget dansk selskab, skal det tillige efter gældende regler undersøges, om selskabet ville have været retmæssig ejer af udbyttet (beneficial owner). Vurderingen af, om modtageren er den retmæssige ejer, foretages for hver enkelt udbytteudlodning. Ved anvendelsen af den foreslåede

undtagelse foretages denne vurdering på grundlag af det faktiske vederlag modtaget i forbindelse med afståelsen af aktier.

For så vidt det overdragende selskab opfylder betingelserne for at modtage vederlaget som skattefrit udbytte fra det erhvervende selskab, finder de almindelige regler i selskabsskattelovens § 2, stk. 1, litra c, eller § 13, stk. 1, nr. 2,

anvendelse.

(…)

Til lov nr. 1254 af 18. december 2012 - Skatteudvalget 2012-13 -L 10 - Bilag 10 - Ændringsforslag

Til § 2

1)

I det under nr. 4 foreslåede§ 2 D, stk. 1, indsættes i 2. pkt. efter "13, stk. 1, nr. 2": ", såfremt vederlaget havde været udbytte af aktier i det overdragede selskab umid-delbart inden overdragelsen".

[Præcisering af værnsreglen, om at den ikke finder anvendelse i visse situationer ved overdragelser til søsterselskaber.]

(…)

Bemærkninger

Til nr. 1

Efter forslaget skal indgrebet ikke gælde, hvis det overdragende selskab opfylder betingelserne for at modtage skattefrit udbytte. Det foreslås at præcisere, at dette gælder i forhold til det overdragede selskab, såfremt vederlaget havde været udbyt-te af aktier i det overdragede selskab umiddelbart inden overdragelsen. I disse situa-tioner kan transaktionen ikke være begrundet i noget ønske om at omkvalificere skattepligtigt udbytter til en skattefri betaling.

Ved bedømmelsen af, om et overdragende selskab hjemmehørende i udlandet kun-ne have modtaget udbytte skattefrit fra et overdraget dansk selskab, skal det tillige efter gældende regler undersøges, om selskabet ville have været retmæssig ejer af udbyttet (beneficial owner). Vurderingen af, om modtageren er den retmæssige ejer, foretages for hver enkelt udbytteudlodning. Ved anvendelsen af den foreslåede undtagelse foretages denne vurdering på grundlag af det faktiske vederlag modtaget i forbindelse med afståelsen af aktier.

For så vidt det overdragende selskab opfylder betingelserne for at modtage veder-laget som skattefrit udbytte fra det erhvervende selskab, finder de almindelige reg-ler i selskabsskattelovens § 2, stk. 1, litra c, eller 13, stk. 1, nr. 2, anvendelse.

(…) (Skattestyrelsens understregning)

Praksis

SKM2011.441.SR

Skatterådet kan ikke bekræfte, at udbytte udloddet fra D A/S til C er skattefrit i henhold til selskabsskattelovens § 2, stk. 1, litra c, 5. pkt. og dermed fritaget for dansk kildeskat. Ligeledes kan det ikke bekræftes, at udbyttet kan udloddes skattefrit i henhold til selskabsskattelovens § 2, stk. 1, litra c, 3. pkt. Skatterådet finder, at selskabet i X-land ikke kan anses for retmæssig ejer ("beneficial owner") af udbyttebeløbet.

SKM2012.121.ØLR

I forbindelse med en kapitalfonds overtagelse af en dansk koncern blev der etableret en holdingselskabskonstruktion, hvor kapitalfondene stiftede det øverste danske holdingselskab ved kontantindskud. Derefter blev mellemliggende luxembourgske holdingselskaber stiftet ved aktieombytning, og i umiddelbar forlængelse heraf blev en væsentlig del af den kapital, der var indskudt i det danske øverste holdingselskab udloddet til det nederste luxembourgske holdingselskab. Det udloddede beløb blev på ny udlånt til det danske holdingselskab ved et konvertibelt lån, der ved årets udgang blev konverteret til egenkapital.

Det var oplyst, at fremgangsmåden ved stiftelsen af holdingselskabskonstruktionen var anvendt med henblik på at undgå kapitaltilførselsafgift i Luxembourg, idet kapitaltilførselsafgift var blevet pålagt, såfremt kapitalen i det luxembourgske selskab var indskud "fraoven". Det var endvidere oplyst, at det fra starten var tiltænkt at udstede det konvertible lån, idet renterne på lånet ville være fradragsberettigede i Danmark, mens afkastene betragtedes som skattefri udbytter i Luxembourg (den nugældende bestemmelse i selskabsskattelovens § 2B var dengang ikke indført).

SKAT havde anset det øverste danske holdingselskab for pligtig til at indeholde kildeskat på det udbyttebeløb, der var udbetalt til det nederste luxembourgske holdingselskab. Begrundelsen herfor var blandt andet, at luxembourg-selskabet ikke havde nogen reel ret til at råde over udbyttebeløbet, idet det på forhånd var fastlagt, at beløbet straks skulle genudlånes til det danske selskab, og at luxembourg-selskabet ikke var udbyttets retmæssige ejer. SKAT havde fundet, at udbyttet derfor var skattepligtigt efter selskabsskattelovens § 2, stk. 1 litra c, idet indeholdelse af kildeskat ikke kunne anses for at være i strid med hverken den dansk-luxembourgske dobbeltbeskatningsoverenskomst eller moder/datterselskabsdirektivet.

Landsretten tiltrådte Skatteministeriets synspunkt om, at begrebet retmæssig ejer så vidt muligt skal fortolkes i overensstemmelse med den internationale forståelse, der er kommet til udtryk i blandt andet kommentarerne til OECD's modeloverenskomst, ligesom landsretten tiltrådte, at ændringerne i 2003-kommentarerne har karakter af præciseringer, der kan inddrages ved fortolkningen af begrebet retmæssig ejer. Landsretten fandt videre, at et holdingselskab kun kan frakendes status som retmæssig ejer, hvis ejeren/ejerne udøver en kontrol med selskabet, som ligger udover den planlægning og styring på koncernplan, som sædvanligvis forekommer i internationale koncerner, og hvis det pågældende selskab er indskudt som et mellemled med henblik på, at den/de bagvedliggende ejere kan opnå fordele i henhold til en dobbeltbeskatningsoverenskomst, som ikke ville kunne opnås af ejeren/ejerne direkte. I den foreliggende sag, hvor det af det danske selskab udbetalte udbytte ikke var ført videre til den/de bagvedliggende ejere, men derimod var tilbageført som et lån til den danske selskab, måtte det luxembourgske selskab efter landsrettens opfattelse anses for retmæssig ejer, således at selskabet ikke var skattepligtigt med hensyn til udbytte, jf. selskabsskattelovens § 2, stk. 1, litra c, og artikel 10, stk. 2, i dobbeltbeskatningsoverenskomsten med Luxembourg.

SKM2016.197.SR

Skatterådet kan ikke bekræfte, at Selskab A, de aktionærer i Selskab A, der skattemæssigt er hjemmehørende i EU/EØS/DBO-land eller Selskab B ikke er begrænset skattepligtige, jf. selskabsskattelovens § 2, stk. 1, litra c, af (deres del af) udbytte udloddet fra Selskab C.

Skatterådet lægger vægt på, at pengene konkret er videreudloddet af Selskab A til de bagvedliggende ejere, og at der foreligger misbrug, da det x-landske holdingselskab anvendes til at opnå overenskomstmæssige fordele, således at de med-investorer/porteføljeaktionærer, som Selskab D investerer på vegne af, opnår uhensigtsmæssige skattemæssige fordele og derved undgår kildeskat i Danmark.

Skatterådet bekræfter, at Selskab D ikke er begrænset skattepligtig, selskabsskattelovens § 2, stk. 1, litra c, af deres del af udbytte udloddet fra Selskab C.

Hertil lægger Skatterådet vægt på, at Selskab D er et børsnoteret selskab, og at Selskab D er noteret på Y Stock Exchange.

SKM2017.74.SR

Skatterådet bekræftede, at G4 Holdings Ltd. efter en konkret vurdering ikke ville være begrænset skattepligtig af et planlagt udbytte udloddet fra H1 ApS i År 2 eller År 3 efter selskabsskatteloven § 2, stk. 1, litra c.

Skatterådet lagde vægt på, at retmæssig ejer af udbyttet, G2 LLC, blev anset for at være et selskab i USA og var underlagt føderal indkomstskattepligt i USA. Endvidere lagde Skatterådet vægt på, at SF-koncernen havde været på markedet i over 25 år, at G2 LLC havde operationelle aktiviteter, en bestyrelse, en direktion og 450 ansatte, der alle modtog vederlag efter normale vilkår for selskabet. Endelig fandt SKAT det afgørende, at det øverste selskab i koncernen, G2 LLC, kunne modtage udbyttet skattefrit, hvis selskabet havde modtaget udbyttet direkte af H1 ApS.

SKM2018.504.SR

Skatterådet bekræftede, at et selskab beliggende i EU ikke var begrænset skattepligtigt til Danmark af udloddet udbytte for 2016 og 2017 fra A ApS, idet selskabet blev anset for retmæssig ejer af de modtagne udbytter og der ikke var omstændigheder ved udlodning af udbytterne der gjorde, at disse kunne omfattes af omgåelsesklausulen i ligningslovens § 3.

SKM2019.450.SR

Skatterådet bekræftede, at et selskab beliggende i EU ikke var begrænset skattepligtigt til Danmark af udloddet udbytte for 2018 og 2019 fra A ApS, idet selskabet blev anset for retmæssig ejer af de modtagne udbytter og der ikke var omstændigheder ved udlodning af udbytterne der gjorde, at disse kunne omfattes af omgåelsesklausulen i ligningslovens § 3.

SKM2020.205.SR

H1 (spørger) indgik i en koncern (Koncernen), som ejede flere driftsejendomme i udlandet, primært X-land. Koncernens ultimative moderselskab var registreret på Jersey og børsnoteret på to europæiske børser..

I koncernen indgik også et operativt administrations- og holdingselskab i Nederlandene (H11), som udgjorde koncernens administrative hovedkontor med 24 fuldtidsansatte medarbejdere inden for Finans, M&A, Legal og IT, herunder bl.a. koncernens CEO, CFO og "Head of Legal & Compliance".

Spørger ønskede Skatterådets bekræftelse på, at en udbytteudlodning til selskabets moderselskab i Cypern kunne ske uden at moderselskabet blev begrænset skattepligtig af udbyttet efter selskabsskattelovens § 2, stk. 1, litra c, samt at arrangementet ikke var omfattet af den generelle anti-omgåelsesregel i ligningslovens § 3.

Det blev fundet godtgjort, at udbyttet fra H1 til det cypriotiske moderselskab ville blive videreudloddet til dette selskabs moderselskab i Nederlandene, dvs. det administrative hovedkontor H1, men at udbyttet herfra ikke var bestemt til at blive videreudloddet til selskaber, som enten er beliggende i et land uden for EU og som ikke har indgået en dobbeltbeskatningsoverenskomst med Danmark, eller som i øvrigt udnytter overenskomstmæssige fordele til at opnå en lempeligere beskatning end hvis investeringen i Danmark var sket direkte i H1.

Det blev endvidere fundet godtgjort, at arrangement var reelt og forretningsmæssigt begrundet og ikke havde til formål at omgå dansk beskatning af udbytter.

Der kunne derfor svares ja til de stillede spørgsmål.

SKM2020.355.LSR

Kontantudlodning til moderselskab i Singapore kunne ikke ske uden indeholdelse af kildeskat, da moderselskabet ikke var retmæssig ejer. Datterselskabsaktier kunne derimod udloddes uden indeholdelse af kildeskat, idet det var oplyst, at der ikke ville ske videreudlodning. Det kunne derfor ikke konstateres, at der foreslå misbrug af de fordele som følger af dobbeltbeskatningsoverenskomsten med Singapore.

SKM2020.359.SR

To anpartshavere påtænkte at foretage en ændring af ejerstrukturen. Den ønskede struktur skulle opnås ved gennemførsel af en fusion, to anpartsombytninger og en spaltning. I den forbindelse ønskede anpartshaverne bekræftet, at omstruktureringen hverken selvstændigt eller i sammenhæng med et eller flere trin var omfattet af ligningslovens § 3.

Ved de skattefrie anpartsombytninger opnåede anpartshaverne en udskydelse af beskatningen, idet deres anparter ikke skattemæssigt kunne anses for afstået. Derimod opnåede de deltagende selskaber ikke en fordel ved gennemførslen af de påtænkte omstruktureringer, der gik udover den retsstilling, som de i forvejen besad.

Da der ikke blev opnået en skattemæssig fordel for et selskab, som kunne tilsidesættes efter ligningslovens § 3, stk. 1, bekræftede Skatterådet, at ligningslovens § 3 ikke fandt anvendelse på de enkelte trin i omstruktureringen eller i sammenhæng med hinanden.

SKM2020.521.SR

Det ønskedes bekræftet, at selskabsskattelovens § 2 D (hvorefter salgssummer ved koncerninterne aktieoverdragelser i visse tilfælde beskattes som udbytte) ikke fandt anvendelse i en situation, hvor et kapitalfondsejet holdingselskab i EU-land 1 overdrog et dansk datterselskab til et andet, nystiftet dansk datterselskab, således at der blev etableret en dansk holdingstruktur. Vederlaget blev erlagt delvist kontant og delvist i form af en fordring mod det købende, danske selskab. Formålet var at fordele en del af gældsbyrden i koncernen til Danmark, hvor en del af driftsaktiviteterne også var.

Spørgsmålet kunne bekræftes, da det fandtes godtgjort, at salgssummen ikke var bestemt til at blive videredistribueret til kapitalfonden på Jersey, og at der ikke var grundlag for at anse transaktionen for at udgøre et misbrug af reglerne.

Det ønskedes desuden bekræftet, at de efterfølgende rentebetalinger fra det danske holdingselskab til moderselskabet i EU-land 1 (og til dette selskabs moderselskab i EU-land 1, som senere ville overtage fordringen) ikke ville være omfattet af begrænset skattepligtigt. Dette kunne bekræftes, da selskaberne i EU-land 1 kunne anses for retmæssig ejer af rentebetalingerne.

Endelig ønskedes det bekræftet, at transaktionen ikke kunne tilsidesættes efter den generelle anti-omgåelsesklausul i ligningslovens § 3. Dette kunne bekræftes, da den opnåede skattefordel (rentefradrag i Danmark) ikke blev anset for at være i strid med reglernes hensigt og formål. Reglerne om rentefradragsbegrænsning har bl.a. til formål at motivere koncernerne til at fordele finansieringsudgifterne ud fra, hvor de driftsmæssige aktiviteter er, og det var netop dette formål, der blev forfulgt ved transaktionen.

EU-domstolens dom i sagerne C-116/16 og C-117/16 (præmis 89)

Selv hvis det i hovedsagerne skulle vise sig, at national ret ikke indeholder regler, der kan fortolkes i overensstemmelse med artikel 1, stk. 2, i direktiv 90/435, kan det - uanset hvad Domstolen udtalte i dom af 5. juli 2007, Kofoed (C-321/05, EU:C:2007:408) - imidlertid ikke heraf udledes, at de nationale myndigheder og domstole er forhindret i at nægte at indrømme den fordel, der følger af den ret til fritagelse, der er fastsat i dette direktivs artikel 5, i tilfælde af svig eller retsmisbrug (jf. analogt dom af 18.12.2014, Schoenimport »Italmoda« Mariano Previti m.fl., C-131/13, C-163/13 og C-164/13, EU:C:2014:2455, præmis 54).

EU-domstolens dom i sagerne C-115/16, C-118/16, C-119/16 og C-299/16

(…)

124 Som det fremgår af Domstolens praksis, kræves der med henblik på at bevise, at der foreligger misbrug, dels et sammenfald af objektive omstændigheder, hvoraf det fremgår, at det formål, som EU-lovgivningen forfølger, ikke er opnået, selv om betingelserne i denne lovgivning formelt er overholdt, dels et subjektivt element, der består i en hensigt om at drage fordel af EU-lovgivningen ved kunstigt at skabe de betingelser, der kræves for at opnå denne fordel (dom af 14.12.2000, Emsland-Stärke, C-110/99, EU:C:2000:695, præmis 52 og 53, og af 12.3.2014, O. og B., C-456/12, EU:C:2014:135, præmis 58).

125 Det er således undersøgelsen af disse sammenfaldende omstændigheder, som gør det muligt at efterprøve, om de elementer, der udgør misbrug, foreligger, og navnlig om de pågældende erhvervsdrivende har foretaget rent formelle eller kunstige transaktioner, der savner enhver økonomisk og forretningsmæssig begrundelse, med det hovedformål at opnå en uretmæssig fordel (jf. i denne retning dom af 20.6.2013, Newey, C-653/11, EU:C:2013:409, præmis 47-49, af 13.3.2014, SICES m.fl., C-155/13, EU:C:2014:145, præmis 33, og af 14.4.2016, Cervati og Malvi, C-131/14, EU:C:2016:255, præmis 47).

126 Det tilkommer ikke Domstolen at vurdere de faktiske omstændigheder i hovedsagerne. Domstolen kan i en præjudiciel forelæggelsessag imidlertid i givet fald give de nationale domstole nærmere oplysninger med henblik på at vejlede dem ved bedømmelsen af de konkrete sager, som de skal pådømme. Selv om der i hovedsagerne foreligger en række holdepunkter, på baggrund af hvilke det ville kunne konkluderes, at der foreligger retsmisbrug, påhviler det ikke desto mindre de forelæggende retter at efterprøve, om disse holdepunkter er objektive og samstemmende, og om sagsøgerne i hovedsagerne har haft mulighed for føre modbevis.

127 En koncern, som ikke er tilrettelagt af grunde, der afspejler den økonomiske realitet, som har en struktur, der er rent formel, og som har til hovedformål eller som et af sine hovedformål at opnå en skattefordel, som virker mod formålet og hensigten med den skattelovgivning, der finder anvendelse, kan anses for et kunstigt arrangement. Dette er navnlig tilfældet, når betalingen af renteskat undgås ved i koncernstrukturen at indskyde en gennemstrømningsenhed mellem det selskab, som overfører renterne, og det selskab, som er renternes retmæssige ejer.

128 Det udgør således et holdepunkt for at antage, at der foreligger et arrangement, som har til formål uretmæssigt at drage fordel af den fritagelse, der er fastsat i artikel 1, stk. 1, i direktiv 2003/49, at disse renter i deres helhed eller stort set i deres helhed ganske kort tid efter modtagelsen heraf videreformidles af det selskab, som har modtaget dem, til enheder, som ikke opfylder betingelserne for anvendelse af direktiv 2003/49, enten fordi disse enheder ikke er hjemmehørende i en medlemsstat, fordi de ikke er stiftet under en af de former, som er omfattet af bilaget til nævnte direktiv, fordi de ikke er omfattet af en af de skatter, der er opregnet i nævnte direktivs artikel 3, litra a), nr. iii), uden at være omfattet af en fritagelse, eller fordi de ikke har karakter af associeret selskab som omhandlet i samme direktivs artikel 3, litra b).

129 Enheder, hvis skattemæssige hjemsted er beliggende uden for EU, såsom de selskaber, der er omhandlet i sag C-119/16 og sag C-299/16, eller de kapitalfonde, der er omhandlet i sag C-115/16 og sag C-299/16, opfylder således ikke betingelserne for anvendelse af direktiv 2003/49. Såfremt renterne i disse sager var blevet betalt direkte af det danske selskab, der skyldte dem, til de modtagende enheder, som ifølge Skatteministeriet var renternes retmæssige ejere, ville Kongeriget Danmark have kunnet opkræve kildeskat.

130 Den kunstige karakter af et arrangement kan ligeledes underbygges ved, at den pågældende koncern er tilrettelagt således, at det selskab, der modtager de renter, der betales af debitorselskabet, selv skal betale disse renter til et tredje selskab, som ikke opfylder betingelserne for anvendelse af direktiv 2003/49, hvilket medfører, at dette selskab alene oppebærer en ubetydelig skattepligtig indkomst, når det opererer som gennemstrømningsselskab for at muliggøre pengestrømmen fra debitorselskabet til den enhed, som er de overførte beløbs retmæssige ejer.

131 Den omstændighed, at et selskab opererer som gennemstrømningsselskab, kan godtgøres, såfremt selskabets eneste aktivitet er at modtage renterne og videreoverføre dem til den retmæssige ejer eller til øvrige gennemstrømningsselskaber. Den manglende faktiske økonomiske aktivitet skal i denne henseende i lyset af de særlige kendetegn ved den pågældende økonomiske aktivitet udledes af en undersøgelse af samtlige relevante elementer vedrørende bl.a. driften af selskabet, dets regnskab, strukturen af selskabets omkostninger og de reelt afholdte udgifter, det personale, som selskabet beskæftiger, og de lokaler og udstyr, som det råder over.

132 Det kan endvidere udgøre et holdepunkt for, at der foreligger et kunstigt arrangement, at der findes forskellige kontrakter mellem de selskaber, der er involveret i de omhandlede finansielle transaktioner, som giver anledning til pengestrømme inden for koncernen, der - således som det er anført i artikel 4 i direktiv 2003/49 - kan have til formål, at der fra et modtagende erhvervsdrivende selskab overføres udbytte til aktionærenheder med henblik på at undgå at betale skat eller at nedsætte skattebyrden mest muligt. Derudover kan der findes holdepunkter for, at der foreligger et sådant arrangement, i fremgangsmåden for transaktionernes finansiering, i vurderingen af de mellemliggende selskabers egenkapital og i gennemstrømningsselskabernes manglende beføjelser til at råde økonomisk over de modtagne renter. I denne henseende er det ikke alene en kontraktuel eller juridisk forpligtelse for det selskab, der modtager renterne, til at videreformidle dem til tredjemand, der kan udgøre et sådant holdepunkt, men ligeledes den omstændighed, at dette selskab, uden at være bundet af en sådan kontraktuel eller juridisk forpligtelse, »substantielt« - som anført af den forelæggende ret i sag C-115/16, sag C-118/16 og sag C-119/16 - ikke har rettighederne til at bruge og nyde disse midler.

133 Sådanne holdepunkter kan i øvrigt bestyrkes i tilfælde af sammenfald eller tidsmæssig nærhed mellem på den ene side ikrafttrædelsen af ny vigtig skattelovgivning, såsom den i hovedsagerne omhandlede danske lovgivning, som visse koncerner forsøger at omgå, og på den anden side iværksættelsen af komplekse finansielle transaktioner og ydelsen af lån inden for samme koncern.

134 De forelæggende retter ønsker ligeledes nærmere bestemt oplyst, om der kan foreligge retsmisbrug, såfremt den retmæssige ejer af renter, der overføres af gennemstrømningsselskaber, i sidste ende er et selskab med hjemsted i en tredjestat, med hvilken kildestaten har indgået en dobbeltbeskatningsoverenskomst, hvorefter der ikke ville være blevet indeholdt kildeskat af renterne, såfremt de var blevet betalt direkte til det selskab, der er hjemmehørende i denne tredjestat.

135 I denne henseende er det ved undersøgelsen af koncernstrukturen uden betydning, at visse af de retmæssige ejere af de renter, som er blevet overført af gennemstrømningsselskaber, har deres skattemæssige hjemsted i en tredjestat, med hvilken kildestaten har indgået en dobbeltbeskatningsoverenskomst. Det skal således fastslås, at den omstændighed, at der findes en sådan overenskomst, ikke i sig selv kan udelukke, at der foreligger retsmisbrug. En overenskomst af denne art kan dermed ikke rejse tvivl om, at der foreligger et retsmisbrug, hvis dette er behørigt godtgjort på grundlag af samtlige de faktiske omstændigheder, som bevidner, at de erhvervsdrivende har udført rent formelle eller kunstige transaktioner, der savner enhver økonomisk og forretningsmæssig begrundelse, med det hovedformål uretmæssigt at drage fordel af den fritagelse for enhver form for skat, der er fastsat i artikel 1, stk. 1, i direktiv 2003/49.