Spørgsmål

- Er Skatterådet af den opfattelse, at selskabsskattelovens § 12 C finder anvendelse ved den nedenfor beskrevne reetablering af egenkapitalen i Selskab A?

- Hvis Skatterådet svarer JA til spørgsmål 1, kan Skatterådet da bekræfte, at ved den nedenfor beskrevne reetablering af egenkapitalen i Selskab A vil de skattemæssige konsekvenser for Selskab A alene være, at der sker underskudsbegrænsning, og at underskuddet begrænses med den del af gældsindfrielsen til Spørger, som svarer til forholdet mellem Selskab A’s negative egenkapital og det samlede kapitalindskud i Selskab A?

- Hvis Skatterådet svarer NEJ til spørgsmål 1, kan Skatterådet da bekræfte, at den nedenfor beskrevne retablering af egenkapitalen i Selskab A hverken vil udløse underskudsbegrænsning eller beskatning for Selskab A?

- Kan Skatterådet bekræfte, at anparterne i Selskab C kan overdrages til indre værdi på overdragelsestidspunktet fra Spørger til Selskab E under de nedenfor angivne omstændigheder?

- Kan Skatterådet bekræfte, at Spørgers samlede aktiebeholdning kan værdiansættes til indre værdi i forbindelse med Spørgers fraflytning fra Danmark inden 1. juli 2017?

- Kan Skatterådet bekræfte, at Spørgers skattemæssige anskaffelsessum for anparterne i Spørger ApS efter gennemførelse af step 1-7 nedenfor vil udgøre (i) det i 2002 foretagne kontantindskud på X kr. med tillæg af (ii) det kontante kapitalindskud på 400.000 kr., som Spørger vil foretage i henhold til step 3, med (iii) fradrag af et beløb i henhold til aktieavancebeskatningslovens § 28, der kan opgøres som den del af gældsindfrielsen til Spørger, der svarer til forholdet mellem Selskab A’ negative egenkapital og det samlede kapitalindskud i Selskab A.

Svar

- Afvises

- Bortfalder

- Afvises

- Ja

- Ja

- Nej, se indstilling og begrundelse

Beskrivelse af de faktiske forhold

Personlige baggrunds oplysninger

Spørger påtænker at fraflytte Danmark så snart som muligt - meget gerne primo 2017 - for at bosætte sig i Land X. Spørger er ikke gift og har ingen børn.

På nuværende tidspunkt bor Spørger til leje og ejer ikke fast ejendom. Ved fraflytningen vil Spørger opsige sit lejemål, således at han ikke længere har bolig til rådighed i Danmark. Det kan lægges til grund, at Spørger efter fraflytningen ikke længere er fuldt skattepligtig til Danmark.

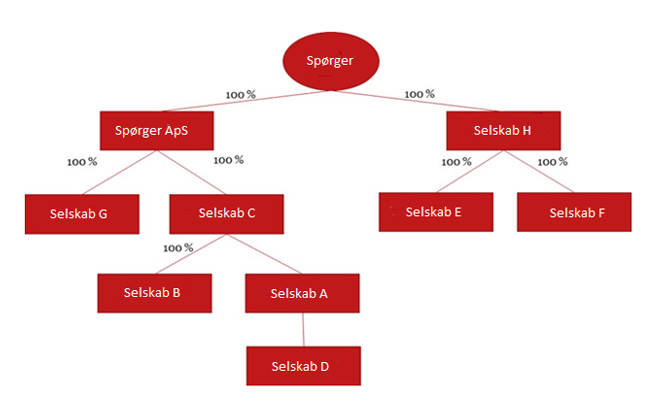

Spørger ejer i dag følgende kapitalandele, jf. oversigten neden for:

-

100 % af anparterne i Spørger, som ejer følgende datterselskaber:

-

100 % af kapitalandelene i selskabet Selskab H (indregistreret på Land Y), som ejer følgende selskaber:

Spørger har på fraflytningstidspunktet ikke yderligere aktiver end ovennævnte kapitalandele.

De talmæssige værdier, som omtales nedenfor, stammer i vidt omfang fra selskabernes årsregnskaber for 2015 pr. 31.12.2015 samt fra dispositioner, der er foretaget i løbet af 2016.

De værdier, der vil blive anvendt ved de enkelte dispositioner og i forbindelse med fraflytningen, vil tage udgangspunkt i selskabernes årsregnskaber for 2016 pr. 31.12.2016. Vi anmoder således SKAT om at bekræfte principperne for vores opgørelser.

Oplysninger om selskaberne

Spørger ApS

Spørger ejer alle anparter i Spørger ApS. Selskabet har kalenderår som regnskabs- og indkomstår. Egenkapitalen udgjorde pr. den 1. januar 2016 X kr. ifølge årsrapporten for 2015.

Spørger ApS er stiftet kontant med en anpartskapital på nominelt X kr. til kurs 102,80. Der er ikke gennemført kapitalforhøjelser.

Hovedaktiviteten i Spørger ApS er at eje kapitalandele i datterselskaberne Selskab G og Selskab C med datterselskaber. Derudover består aktiverne i Spørger ApS af tilgodehavender og likvider. I henhold til årsrapporten for 2015 ejede Spørger ApS ligeledes værdipapirer. Disse er dog solgt i løbet af 2016.

Selskab C

Selskab C er stiftet i 2016 og har første regnskabsår, som løber fra den februar 2016 til 31. december 2016. Der foreligger derfor ingen årsrapport på nuværende tidspunkt.

Selskab C er stiftet kontant med en anpartskapital på nominelt kr. X til kurs 100. Der er ikke gennemført kapitalforhøjelser. Spørger ApS har erhvervet alle anparterne i Selskab C den i juni 2016 for X kr.

Selskab C’ formål er handel.

Der er ingen aktiviteter i selskabet udover den kontante anpartskapital og ejerskabet af datterselskaberne Selskab B og Selskab A.

Selskab G

Selskab G er stiftet den i 2012. Selskabet har kalenderår som regnskabs- og indkomstår. Egenkapitalen er pr. den 1. januar 2016 negativ med kr. X ifølge årsrapporten for 2015.

Selskab G er stiftet kontant med anpartskapital på nominelt kr. X til kurs 100. Der er ikke gennemført kapitalforhøjelser.

Selskabets hovedaktivitet er udlejning af forpagtet jord samt opdræt.

Selskab A

Selskab A er stiftet den 6. juli 2012. Selskabet har kalenderår som regnskabs- og indkomstår. Egenkapitalen er pr. den 1. januar 2016 negativ med kr. X ifølge årsrapporten for 2015.

Selskab A er stiftet kontant med en anpartskapital på nominelt kr. X til kurs 100. Der er ikke gennemført kapitalforhøjelser.

Aktiverne i Selskab A bestod pr. 31.12.2015 af kapitalandelene i datterselskaberne Selskab B og Selskab D. Selskab A har dog i juni 2016 overdraget alle anparterne i datterselskabet Selskab B til Selskab C for X kr. Selskab D er i december 2016 opløst ved erklæring.

Derudover består aktiverne af tilgodehavender og varebeholdning samt materielle anlægsaktiver i form af selskabets hjemmesides kildekoder samt diverse computere og kasser til opbevaring af produkter, jf. nærmere nedenfor om overdragelse af varelageret i 2016.

Selskabets aktiviteter består i detailhandel med varer via internettet. Selskabet importerer produkterne fra leverandører i EU og opbevarer dem på varelageret, hvorfra de sendes til kunderne.

Kunderne skal være medlem af Selskab As hjemmeside for at kunne handle på hjemmesiden. Et medlemskab koster kr. X pr. måned. Kun privatpersoner kan blive medlem af hjemmesiden.

Selskab A køber konsulentydelser i Danmark til fx assistance i forbindelse med markedsføring, udarbejdelse af produkttekster mv. Selve hjemmesidens operatør, som bl.a. sørger for internetkoder, er hjemmehørende i Land X. Derudover køber Selskab A ydelser fra IT-udviklere i udlandet. Produkterne pakkes og sendes til forbrugerne fra Selskab A, men det er hensigten, at denne aktivitet skal flyttes til søsterselskabet Selskab B, jf. nedenfor. Andre driftsopgaver i selskabet består af kundepleje og support, som på nuværende tidspunkt forestås af Spørger.

Selskab A har den 14. juni 2016 overdraget sit varelager til Selskab B for X kr., hvilket efter det oplyste svarer til bogført værdi.

Baggrunden for overdragelsen er, at aktiviteten med forsendelse og pakning af varer købt på hjemmesiden af Selskab A fremadrettet skal foregå fra Selskab B, således at aktiviteten er adskilt fra selve medlemsvirksomheden i Selskab A. Overdragelsen er efter det oplyste sket til bogført værdi pr. overdragelsestidspunktet. Da den bogførte værdi må anses for at være udtryk for handelsværdien, er det vores opfattelse, at salget er sket til markedsværdi og dermed ikke har skattemæssige konsekvenser for de involverede parter. Overdragelsen er finansieret via Selskab B’ kassekredit.

Der er 5-6 ansatte i selskabet i Danmark, som overflyttes til Selskab B i forbindelse med, at aktiviteten med pakning og forsendelse er flyttet til Selskab B.

Udover gæld til kreditinstitutter og øvrige kreditorer har Selskab A i dag en gæld til Spørger på X kr. og til Spørger ApS på X kr. Gælden er i vidt omfang stiftet i 2016. Selskab A har ikke stillet sikkerhed til Spørger og Spørger ApS for gælden.

Selskab A har endvidere i 2016 optaget to lån på hver X kr. hos to danske selskaber. Lånene bærer en rente på 4 % og kan af kreditor tidligst kræves indfriet fra den 1. januar 2017. Lånene har sikkerhed i anparterne i Selskab A og Selskab B.

For at forsøge at opnå vækst i selskabet og for at forøge omsætningen på webshoppen, så selskabet kunne begynde at give overskud, har der været behov for at kunne foretage indkøb af et betydeligt varelager. Da indkøbet af dette varelager ikke har kunnet opnås finansieret i sædvanlige pengeinstitutter grundet selskabets negative egenkapital, er der søgt finansiering hos mere risikovillige virksomheder, der investerer i iværksættervirksomheder.

Det er i den forbindelse lykkedes at opnå, at en investor via to selskaber har skudt lånekapital på X kr. ind i selskabet. Dette er imidlertid sket ved, at långiverne har fået anparterne i selskabet stillet til sikkerhed, således at de derigennem kan overtage ledelsen i selskabet og dermed opnå adgang til det indkøbte varelager i tilfælde af misligholdelse af lånene.

Det bemærkes, at de ydede lån (passiver) således er modsvaret af indkøb af varelager (aktiver), således at egenkapitalen er uændret ved de ydede lån.

Der blev således stillet sikkerhed for lånene i form af pant i anparterne i selskabet.

Selskab J ApS har ad to omgange ydet lån på i alt X kr. til Selskab A til finansiering af selskabets og datterselskabets drift, herunder til indkøb af varelager til brug for webshop. Som sikkerhed har långiver fået pant i 50 procent af anparterne i henholdsvis Selskab A og i datterselskabet, Selskab B.

Derudover har Selskab I ApS ligeledes ad to omgange ydet lån på i alt X kr. til Selskab A til finansiering af selskabets og datterselskabets drift, herunder til indkøb af varelager til brug for webshop. Som sikkerhed har långiver fået pant i 50 procent af anparterne i henholdsvis Selskab A og i datterselskabet, Selskab B.

For så vidt angår gælden til kreditinstitutter, har Selskab A stillet virksomhedspant på X kr. Den samlede gæld i Selskab A er i henhold til en råbalance for november 2016 X. kr.

Selskabets ledelse består af en direktion. Spørger er direktør i selskabet. Dog forventes Spørgers ejer at indtræde som direktør i Selskab A i stedet for Spørger i løbet af december 2016.

Selskab A har siden stiftelsen haft negativ resultat. I 2013, 2014 og 2015 udgjorde årets resultat henholdsvis X kr., X kr. og X kr. Selskabet har et fremførbart skattemæssigt underskud på X kr.

Selskab A var indtil den 19. maj 2016 ejet med 49,9 % af Selskab K ApS i alt nominelt kr. X. Spørger ApS og Selskab K ApS indgik på nævnte dato forlig om, at anparterne skulle overdrages til Spørger ApS for X kr., svarende til selskabets indre værdi på overtagelsestidspunktet. Der var tale om salg mellem uafhængige parter, hvor der var anlagt en voldgiftssag ved Voldgiftsnævnet mellem parterne, som ved forlig blev hævet.

Spørger ApS har den 14. juni 2016 solgt alle anparterne i Selskab A til Selskab C for X kr.

Selskab A har negativ egenkapital på X kr. ifølge årsrapporten for 2015. Ligeledes har selskabet siden stiftelsen haft stigende negativt resultat, henholdsvis X kr., X kr. og X kr. i årene 2013, 2014 og 2015. Selskabet anses stadig for at være i opbygningsfasen og forventer heller ikke positivt resultat eller positiv egenkapital i 2017. Der kan derfor ikke anses for at være merværdier i form af goodwill i selskabet.

På baggrund heraf og sammenholdt med, at der tidligere i år blev gennemført et salg af 49,9 % af anpartskapitalen i Selskab A mellem uafhængige parter til kr. X, må købesummen for 100 % af anpartskapitalen i Selskab A kunne værdiansættes til kr. X. Dette er efter vores opfattelse handelsværdien af selskabet.

Selskab B

Selskab B er stiftet i 2015 og har første regnskabsår, som løber fra september 2015 til december 2016. Der foreligger derfor ingen årsrapport på nuværende tidspunkt.

Selskab B er stiftet kontant med en anpartskapital på nominelt kr. X til kurs 100. Der er ikke gennemført kapitalforhøjelser.

Anparterne i Selskab B har i juni 2016 overdraget fra Selskab A til Selskab C for X kr.

Eftersom der frem til overdragelsen ikke har været aktiviteter i selskabet, og aktiverne alene har bestået af den kontante anpartskapital, er købesummen for anparterne i Selskab B opgjort til X kr. svarende til den kontante anpartskapital. Det er vores opfattelse, at overdragelsen af anparterne herved er sket til handelsværdi, således at overdragelsen ikke har skattemæssige konsekvenser for de involverede selskaber.

Ved samme aftale af juni 2016 har Selskab A overdraget sit varelager til Selskab B til bogført værdi. Vederlaget er betalt via selskabets kassekredit. Overdragelsen påvirker ikke egenkapitalen.

Efter erhvervelsen af varelageret har selskabet som hovedaktivitet at håndtere og pakke de vareordrer, som sælges i Selskab A, jf. ovenfor.

Selskab D

Selskab D er stiftet i 2016 og har første regnskabsår, som løber fra februar 2016 til december 2016. Der foreligger derfor ingen årsrapport på nuværende tidspunkt.

Selskab D er stiftet kontant med en kapital på kr. X til kurs 100.

Der har ikke været aktivitet i selskabet. Selskabet er derfor netop lukket ved betalingserklæring i december 2016.

Selskab L, Selskab E og Selskab F

Der er ingen aktiviteter i selskaberne Selskab L (indregistreret på Land Y), Selskab E (indregistreret i Land X) og Selskab F (indregistreret i Land X). Kapitalen i Selskab L er X kr.. Kapitalen i Selskab E og Selskab F er på hver X kr. Der er ingen aktiver i selskaberne.

Påtænkt disposition

Spørger ønsker at udvide forretningskonceptet Selskab A, således at selskabet på sigt kan etablere sig i Land X og Land Z med salg til forbrugere. Dette kræver kapital. Med henblik på at søge finansielle midler fra investorer i Land X, Land Z eller Danmark er det nødvendigt at etablere en koncernstruktur, hvor der kan købes flere produkter via udlandet, og hvor de danske selskaber ejes af Selskab E. Ligeledes ønsker Spørger at flytte til Land X, hvorfra han kan arbejde med denne forretningsudvidelse.

I forbindelse med ovennævnte omstrukturering ønsker Spørger ligeledes at reetablere egenkapitalen i Selskab A med henblik på også at forbedre mulighederne for at opnå banklån, finansielle midler mv.

Spørger påtænker at gennemføre følgende:

Step 1: Optagelse af midlertidig lån i Selskab A i bank på cirka X kr.

Step 2: Anvendelse af låneprovenu på X kr. til delindfrielse af Selskab A’s gæld ved betaling af cirka X kr. til Spørger på og cirka X kr. til Spørger ApS

Step 3: Spørger gennemfører en kapitalforhøjelse i Spørger ApS på cirka X kr. til overkurs.

Step 4: Spørger ApS gennemfører en kapitalforhøjelse i Selskab C på cirka X kr. til overkurs.

Step 5: Selskab C gennemfører en kapitalforhøjelse i Selskab A på cirka X kr. til overkurs.

Step 6: Selskab A indfrier lånet til banken på cirka X kr.

Step 7: Spørger ApS sælger Selskab C med datterselskaber til Selskab A. til indre værdi på overdragelsestidspunktet.

Transaktionerne vil - såfremt SKAT svarer bekræftende på denne anmodning - blive gennemført i nævnte rækkefølge og inden Spørger’s fraflytning til udlandet.

Dette vil være ejerstrukturen på tidspunktet for Spørgers fraflytning til Land X. Spørger vil være omfattet af reglerne om fraflytningsbeskatning for aktionærer, jf. aktieavancebeskatningslovens § 38, når hans fulde skattepligt ophører i Danmark i forbindelse med, at han bosætter sig i Land X. Der skal derfor opgøres en avance vedrørende Spørgers kapitalandele i Spørger ApS og Selskab H pr. fraflytningstidspunktet, som forventes at være primo 2017.

Af hensyn til Spørgers fraflytning er det nødvendigt at klarlægge, hvordan handelsværdien af kapitalandelene skal opgøres, hvilket er baggrunden for denne anmodning om bindende svar fra SKAT. Derudover ønsker Spørger sikkerhed for, at SKAT er enig i den skattemæssige behandling af de koncerninterne transaktioner.

Spørger vil i henhold til aktieavancebeskatningslovens § 39 ansøge om henstand for betaling af fraflytterskatten.

Spørgers opfattelse og begrundelse

Begrundelse

Spørgsmål 1

Reetableringen af egenkapitalen skal som nævnt ske ved, at Selskab A optager midlertidigt lån i banken på X kr., hvorefter Selskab A indfrier en andel af gælden ved betaling af cirka X kr. til Spørger ApS og ved betaling af cirka X kr. til Spørger.

Midlerne fra den indfriede gæld anvendes til kapitalforhøjelser til overkurs i koncernen og ultimativt ned til Selskab A. Afslutningsvist indfries det midlertidige lån til banken.

Der er således en forbindelse mellem det kontante kapitalindskud i Selskab A på ca. X kr. og Selskab A’ indfrielse af gæld til Spørger og Spørger ApS på ca. X kr. Det må derfor vurderes, om forholdet omfattes af § 12 C i selskabsskatteloven. Hvis bestemmelsen finder anvendelse, vil der ske en nedsættelse af debitorselskabet Selskab A’s skattemæssige underskud.

Bestemmelsen i § 12 C om underskudsbegrænsning finder dog alene anvendelse, hvis indfrielsen af gæld for Selskab A skal anses for en samlet ordning, jf. § 12 C, stk. 2.

Efter praksis foreligger der en samlet ordning, hvis mere end halvdelen af den usikrede gæld deltager i ordningen, og den resterende usikrede gæld kun udgøres af småkrav. Vi henviser til Juridisk Vejledning afsnit C.B.1.5, hvorfra følgende citeres:

"Af Skatteministeriets kommentar til Højesterets afgørelse fremgår det, at praksis om, at en gældseftergivelse som udgangspunkt mindst skal omfatte halvdelen af den usikrede gæld, samt at kun usikrede småkrav udeholdes, stadig gælder. Se SKM2001.179.DEP.

Udgangspunktet er med andre ord, at ordningen skal omfatte mere end 50 pct. af den usikrede gæld, og den resterende usikrede gæld må kun udgøres af småkrav."

Ved opgørelsen af gælden for Selskab A skal man efter vores opfattelse se bort fra det midlertidige banklån på X kr. og fra det foretagne kapitalindskud på X kr. Vurderingen bør foretages på grundlag af forholdene umiddelbart forud for disse dispositioner.

Følgende fremgår af råbalancen af 14. november 2016 for Selskab A ApS, bilag 5:

|

Gæld inkl. bankindestående ifølge råbalance 14.11.16

|

XX

|

|

Heraf nettoindestående i banker

|

|

XX

|

|

Samlet gæld

|

|

|

|

XX

|

|

|

|

|

|

|

|

Skyldig til Spørger ApS

|

|

|

XX

|

|

Skyldig til Spørger ApS

|

|

|

XX

|

|

Skyldig Spørger privat

|

|

|

XX

|

|

Samlet gæld der deltager i "gældsordningen"

|

XX

|

|

|

|

|

|

|

Hvis det lægges til grund, at de to lån, som Selskab A ApS har optaget hos to danske selskaber, punktet "Selskab A ApS" oven for, er sikret gæld, så deltager 83 % af den usikrede gæld i ordningen:

|

Samlet gæld

|

|

|

|

XX

|

|

Sikret gæld (hvis den nyetablerede gæld anses for sikret)

|

XX

|

|

Usikret gæld

|

|

|

|

XX

|

|

Samlet gæld der deltager i "gældsordningen"

|

XX

|

|

Kreditorer der deltager i forhold til usikret gæld

|

83%

|

Hvis det lægges til grund, at de to lån kun er sikret for de pantsatte værdier, så deltager kun 53% af den usikrede gæld i ordningen:

|

Samlet gæld

|

|

|

|

XX

|

|

Sikret del af ny gæld (2 * X kr. lån)

|

|

XX

|

|

Usikret gæld

|

|

|

|

XX

|

|

Samlet gæld der deltager i "gældsordningen"

|

XX

|

|

Kreditorer der deltager i forhold til usikret gæld

|

53%

|

Efter vores opfattelse kan de to nye lån alene anses for sikret for X kr. svarende til værdien af den stillede sikkerhed. Dermed deltager alene 53 % af de usikrede fordringer i ordningen. Idet to væsentlige kreditorer ikke deltager (de to nye långivere med et tilgodehavende på i alt X kr.), foreligger der efter vores opfattelse ikke en samlet ordning. Dermed finder selskabsskattelovens § 12C ikke anvendelse.

Den faktiske opgørelse vil blive foretaget i henhold til en konkret råbalance i forbindelse med dispositionernes gennemførelse. Vi anmoder derfor SKAT om at tage stilling til principperne for, om skatteforvaltningslovens § 12C finder anvendelse.

På denne baggrund bør spørgsmål 1 besvares med NEJ.

Spørgsmål 2

Idet vi finder, at spørgsmål 1 skal besvares med NEJ, mener vi, at spørgsmål 2 bortfalder.

Hvis SKAT mod forventning svarer JA til spørgsmål 1, skal det afgøres, i hvilket omfang det skattemæssige underskud hos Selskab A skal begrænses efter selskabsskattelovens § 12 C.

Konsekvensen af, at der foreligger en samlet ordning efter selskabsskattelovens § 12 C er efter vores opfattelse, at der alene sker underskudsbegrænsning i Selskab A for så vidt angår den del af "eftergivelsen", der kan henføres til gælden til Spørger. Det skyldes, at gælden til Spørger ApS er koncerngæld efter kursgevinstlovens § 4 (ejerskab over 50 %), hvor gevinst på denne koncerngæld ved eftergivelse ikke ville være skattepligtig for Selskab A, jf. kursgevinstlovens § 8, jf. § 4, hvilket medfører, at der ikke sker underskudsbegrænsnings for denne del af "gældseftergivelsen", jf. selskabsskattelovens § 12 C, stk. 4, nr. 2.

Underskudsbegrænsningsreglen gælder dog alene for eftergivelse af gæld ned til kursværdien, dvs. indtil Selskab A’ egenkapital bliver positiv. Den resterende del af kapitalindskuddet skal anses som skattefri overkurs for Selskab A efter selskabsskattelovens § 13.

Selskab A’ egenkapital er pr. 31.12.2015 som nævnt negativ med kr. X. Ved kapitalforhøjelsen til overkurs indskyder Spørger og Spørger ApS samlet cirka X kr., hvilket medfører, at egenkapitalen bliver positiv med cirka X. kr. Dermed vil cirka 28 % af den samlede kapitalforhøjelse medgå til at udligne den negative egenkapital (X). Det er derfor vores opfattelse, at ca. 28 % af det lånebeløb, som selskabet tilbagebetaler til Spørger (X kr.), medfører underskudsbegrænsning. Det vil sige, at Selskab A’ underskud skal reduceres med cirka kr. X.

Det bemærkes, at de nøjagtige tal vil blive anvendt ved transaktionen. Vi anmoder derfor SKAT om at tage stilling til principperne.

Som nævnt finder vi, at spørgsmål 1 skal besvares med NEJ, og at spørgsmål 2 derfor bortfalder.

Hvis SKAT mod forventning svarer JA til spørgsmål 1 er det vores opfattelse, at spørgsmål 2 skal besvares med JA.

Spørgsmål 3

Hvis kapitalforhøjelsen i Selskab A kombineret med en delvis indfrielse af gælden ikke kan anses for en samlet ordning, jf. spørgsmål 1-2, og SKAT derfor ikke mener, at forholdet omfattes af selskabsskattelovens § 12 C, er spørgsmålet herefter, om kapitalforhøjelsen og indfrielsen af gælden har andre skattemæssige konsekvenser for Selskab A.

Ved kapitalforhøjelsen på ca. X kr. bliver Selskab A’s egenkapital positiv, og selskabet bliver i stand til at tilbagebetale sin gæld til kurs 100. En egentlig eftergivelse af gæld over for Spørger ville udløse indkomstbeskatning for Selskab A, jf. kursgevinstlovens § 6, hvis der var tale om en singulær ordning.

Imidlertid indeholder kursgevinstloven ikke en regel svarende til selskabsskattelovens § 12 C, hvorefter en indfrielse af gæld, der sker i forbindelse med en kapitaludvidelse, i visse tilfælde skal betragtes som en gældseftergivelse. Det er således vores opfattelse, at der i dette tilfælde ikke foreligger en gældseftergivelse (kursgevinst på gæld), der udløser beskatning for Selskab A.

På denne baggrund bør spørgsmål 3 besvares med JA.

Spørgsmål 4

Spørger ApS ønsker at sælge alle anparterne i Selskab C til Selskab A. til indre værdi på overdragelsestidspunktet. På dette tidspunkt vil aktiverne i Selskab C bestå af kapitalandelene i Selskab A og Selskab B.

Selskab A’ optagelse af lån, herunder det midlertidige lån i banken, jf. step 1, påvirker ikke egenkapitalen i Selskab A. Indfrielse af gælden til Spørger og Spørger ApS til kurs 100 med midler fra banklånet, jf. step 2, påvirker heller ikke egenkapitalen i Selskab A.

Kapitalforhøjelsen i Selskab A på cirka X kr., jf. step 5, vil dog påvirke egenkapitalen, som efterfølgende vil udgøre cirka X. kr. baseret på årsrapporten for 2015. Den efterfølgende indfrielse af det midlertidige lån til banken vil ikke påvirke egenkapitalen i Selskab A. Indre værdi af Selskab A vil derfor som nævnt udgøre cirka X kr. Der kan - som tidligere nævnt - ikke anses for at være merværdier i selskabet, hvorfor indre værdi må anses for handelsværdien af Selskab A.

Selskab B har en selskabskapital på kr. X og har købt varelageret til bogført værdi via træk på kassekreditten, hvilket ikke påvirker egenkapitalen i selskabet. Indre værdi af Selskab B vil derfor udgøre kr. X. Der er ikke merværdier i Selskab B, hvorfor indre værdi må anses for handelsværdien af Selskab B.

På baggrund heraf vil værdien af de samlede aktiver i Selskab C på overdragelsestidspunktet således udgøre cirka X kr. Dette er således værdien baseret på årsrapporten for 2015 med de efterfølgende reguleringer, som beskrevet.

Det bemærkes, at de nøjagtige tal i henhold til årsregnskabet for 2016 vil blive anvendt ved transaktionen.

På baggrund af ovenstående bør spørgsmål 4 derfor besvares med JA.

Spørgsmål 5

På tidspunktet for fraflytningen vil Spørger eje alle anparterne i Spørger ApS og alle anparterne i Selskab L med datterselskaber, jf. tegningen oven for under punkt 3.

Som nævnt forventes fraflytningen at finde sted ultimo 2016 eller primo 2017 og senest inden 1. juli 2017.

Som det fremgår af ovenstående er det vores opfattelse, at værdien af alle selskaberne kan opgøres til indre værdi, idet der ikke er grundlag for beregning af goodwill i nogen af selskaberne. Selskaber med negativ egenkapital optages dog til X kr.

Det er således vores opfattelse, at værdien af selskaberne kan opgøres til den indre værdi i henhold til selskabernes årsrapporter pr. 31.12.2016, således at dispositioner i løbet af 2016 er indarbejdet. Dog vil der blive reguleret for de kapitalforhøjelser mv., som følger af step 1-7, for det tilfælde, at disse først gennemføres i 2017 og dermed ikke indgår i 2016 årsrapporten.

På denne baggrund bør spørgsmål 5 besvares med JA.

Spørgsmål 6

Spørger har følgende faktiske anskaffelsessum for sine anparter i Spørger ApS efter gennemførelse af kapitalforhøjelsen i step 3:

|

Nominelt X kr. tegnet til kurs 102,8

|

Kr. X

|

|

Nominelt X kr. tegnet til kurs 40.000 (step 3)

|

Kr. X

|

|

Faktisk anskaffelsessum i alt

|

Kr. X

|

Spørger har endvidere et tilgodehavende på Selskab A på ca. X. kr. Samtidig har Spørger ApS et tilgodehavende på ca. X. kr. Tilgodehavendet har en kursværdi under kurs 100 som følge af selskabets negative egenkapital.

I forbindelse med, at Spørger foretager et kapitalindskud i Spørger ApS på X kr. og i forbindelse med, at Selskab C foretager et kapitalindskud i Selskab A på X kr. tilbagebetaler Selskab A gæld til Spørger på X kr. og gæld til Spørger ApS på X kr. Herefter har Spørger fortsat et tilgodehavende på ca. X kr., som ikke indfries.

Kapitalindskuddet og den samtidige tilbagebetaling af gæld indebærer efter vores opfattelse, at Spørger’s anskaffelsessum på X kr. for anparterne skal nedsættes, jf. aktieavancebeskatningslovens § 28. Nedsættelsen af anskaffelsessummen skal efter vores opfattelse ske efter følgende principper (i kr.):

|

Den andel af Spørger ApS' tilgodehavende, der indfries

|

|

X

|

|

Den andel af Spørger's tilgodehavende, der indfries

|

X

|

|

Samlet pålydende gæld, der indfries

|

|

X

|

|

Negativ egenkapital i Selskab A

|

|

X

|

|

De indfriede fordringers værdi inden kapitalindskud

Svarende til en kursværdi på

|

|

|

X

72,26 %

|

|

|

|

|

|

|

|

Pålydende af Spørger's tilgodehavende, der indfries

|

|

X

|

|

Værdi af Spørger's tilgodehavende, der indfries (72,26 %)

|

X

|

|

Pålydende overstiger værdien med

|

|

X

|

|

|

|

|

|

|

|

|

Aktiernes anskaffelsessum skal dermed efter vores opfattelse nedsættes med X kr., således at den samlede anskaffelsessum for Spørger’s anparter i Spørger ApS kan opgøres til (X kr. - X kr.) eller X kr.

Den endelige opgørelse vil blive foretaget i forbindelse med den konkrete disposition i forhold til de aktuelle tal.

Vi anmoder SKAT om at bekræfte, at SKAT er enig i principperne for denne opgørelse ved at svare JA til spørgsmål 6.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at selskabsskattelovens § 12 C ikke finder anvendelse ved den beskrevne reetablering af egenkapitalen i Selskab A.

Begrundelse

Efter selskabsskattelovens § 12 A skal uudnyttede, fradragsberettigede underskud til fremførsel nedsættes, hvis et selskab opnår en tvangsakkord i en rekonstruktion eller frivillig akkord om gældsnedsættelse eller bortfald af gæld.

Selskabsskattelovens § 12 A anvendes tilsvarende, i det omfang nedbringelse eller indfrielse af en fordring sker i forbindelse med et tilskud efter selskabsskattelovens § 31 D eller et kapitalindskud til debitorselskabet, når kapitalindskuddet direkte eller indirekte foretages af fx kreditor for fordringen, jf. selskabsskattelovens § 12 C.

Det er spørgers opfattelse, at der ikke skal ske underskudsbegrænsning efter selskabsskattelovens § 12 C. Afgørende for, om der skal ske underskudsbegrænsning er, om nedbringelsen eller indfrielsen svarer til en samlet ordning mellem debitorselskabet og dets kreditorer. Ved vurderingen heraf, har det i den foreliggende sag betydning, om to lån optaget fra danske selskaber kan anses som sikret eller usikret gæld.

I anmodningen har spørger udarbejdet to opstillinger over gælden i Selskab A. Opstillingerne viser, at hvis det lægges til grund, at de to lån, som Selskab A har optaget hos to danske selskaber, er sikret gæld, så deltager 83 procent af den usikrede gæld i ordningen. Hvis det derimod lægges til grund, at de to lån kun er sikret for de pantsatte værdier, så deltager kun 53 procent af den usikrede gæld i ordningen.

Det er spørgers opfattelse, at de to nye lån alene anses for sikret for X kr. svarende til værdien af den stillede sikkerhed. Hvis denne vurdering lægges til grund, foreligger der efter spørgers opfattelse ikke en samlet ordning, hvorved selskabsskattelovens § 12 C ikke finder anvendelse.

Spørger har oplyst, at lånene har sikkerhed i anparterne i Selskab A og Selskab B. 49,9 procent af anparterne i Selskab A er i maj 2016 overdraget fra en uafhængig part til Spørger ApS for 1 kr. Selskab B er stiftet den 1. september 2015, og der har ifølge det oplyste ikke været aktiviteter i selskabet frem til overdragelsen. Det er spørgers opfattelse, at den overdragelse, der er sket af anparterne i Selskab M ApS for X kr. mellem Selskab A og Selskab C, svarer til anparternes handelsværdi.

På SKATs spørgsmål om baggrunden for, at de uafhængige selskaber har ydet lån for hver 1 mio. kr., der efter spørgers opfattelse i alt kun er sikrede for ca. X kr., har spørger under sagsbehandlingen oplyst, at disse lån er ydet af mere risikovillige virksomheder. De ydede lån er modsvaret af indkøb af varelager, så egenkapitalen er uændret ved de ydede lån. Spørger oplyser desuden, at långiverne har fået sikkerhed i anparterne i selskabet, således at de derigennem kan overtage ledelsen i selskabet og dermed opnå adgang til det varelager, der er købt for lånene, i tilfælde af misligholdelse af lånene.

SKAT finder på baggrund af disse oplysninger, at det er overvejende usandsynligt, at eksterne selskaber har ydet lån uden at få sikkerhed herfor. Det forekommer usandsynligt, at selv en risikovillig investor vil foretage en investering uden sikkerhed mod en rente på 4 procent. Spørger har, som ovenfor beskrevet, redegjort for, at de to nye lån - efter spørgers opfattelse - kun er sikret for X kr. Spørger har dog under sagsbehandlingen også oplyst, at långiverne ved misligholdelse af lånene kan opnå fyldestgørelse i varelageret. De forskellige forklaringer medfører efter SKATs opfattelse, at spørgsmålet ikke kan besvares med fornøden sikkerhed.

I SKM2016.153.SR afviste Skatterådet en anmodning om bindende svar, idet Skatterådet fandt, at det var overvejende usandsynligt, at en forudsætning, som spørgeren bad om blev lagt til grund, kunne anses for opfyldt.

Også i SKM2017.261.SR afviste Skatterådet en anmodning om bindende svar, fordi Skatterådet fandt, at det var overvejende usandsynligt, at en forudsætning, som spørgeren bad om at få lagt til grund, kunne anses for opfyldt.

Det fremgår af forarbejderne til skatteforvaltningslovens § 24, stk. 2, at afvisningsmuligheden er tænkt anvendt på spørgsmålet om en påtænkt disposition, hvis spørgsmålet er af mere teoretisk karakter.

Efter SKATs opfattelse bør spørgsmål 1 afvises, jf. skatteforvaltningslovens § 24, stk. 2, i det det ikke kan besvares med fornøden sikkerhed, og spørgsmålet må anses for at være af teoretisk karakter.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Afvises".

Spørgsmål 2

Hvis spørgsmål 1 besvares bekræftende, ønskes det bekræftet, at ved den beskrevne reetablering af egenkapitalen i Selskab A vil de skattemæssige konsekvenser for Selskab A alene være, at der sker underskudsbegrænsning, og at underskuddet begrænses med den del af gældsindfrielsen til Spørger, som svarer til forholdet mellem Selskab A’ negative egenkapital og det samlede kapitalindskud i Selskab A.

Begrundelse

Spørgsmål 1 besvares med "afvises", og spørgsmål 2 bortfalder derfor.

Indstilling

SKAT indstiller, at spørgsmål 2 besvares med "bortfalder".

Spørgsmål 3

Hvis spørgsmål 1 ikke besvares bekræftende, ønskes det bekræftet, at den beskrevne retablering af egenkapitalen i Selskab A hverken vil udløse underskudsbegrænsning eller beskatning for Selskab A.

Begrundelse

I anmodningen har spørger udarbejdet to opstillinger over gælden i Selskab A. Opstillingerne viser, at hvis det lægges til grund, at de to lån, som Selskab A har optaget hos to danske selskaber, er sikret gæld, så deltager 83 procent af den usikrede gæld i ordningen. Hvis det derimod lægges til grund, at de to lån kun er sikret for de pantsatte værdier, så deltager kun 53 procent af den usikrede gæld i ordningen.

Det er spørgers opfattelse, at de to nye lån alene anses for sikret for 50.002 kr. svarende til værdien af den stillede sikkerhed. Hvis denne vurdering lægges til grund, foreligger der efter spørgers opfattelse ikke en samlet ordning, hvorved selskabsskattelovens § 12 C ikke finder anvendelse.

Spørger har oplyst, at lånene har sikkerhed i anparterne i Selskab A og Selskab B. 49,9 procent af anparterne i Selskab A er i maj 2016 overdraget fra en uafhængig part til Spørger ApS for 1 kr. Selskab B er stiftet den 1. september 2015, og der har ifølge det oplyste ikke været aktiviteter i selskabet frem til overdragelsen. Det er spørgers opfattelse, at den overdragelse, der er sket af anparterne i Selskab M ApS for X kr. mellem Selskab A og Selskab C, svarer til anparternes handelsværdi.

På SKATs spørgsmål om baggrunden for, at de uafhængige selskaber har ydet lån for hver 1 mio. kr., der efter spørgers opfattelse i alt kun er sikrede for ca. X kr., har spørger under sagsbehandlingen oplyst, at disse lån er ydet af mere risikovillige virksomheder. De ydede lån er modsvaret af indkøb af varelager, så egenkapitalen er uændret ved de ydede lån. Spørger oplyser desuden, at långiverne har fået sikkerhed i anparterne i selskabet, således at de derigennem kan overtage ledelsen i selskabet og dermed opnå det varelager, der er købt for lånene, i tilfælde af misligholdelse af lånene.

SKAT finder på baggrund af disse oplysninger, at det er overvejende usandsynligt, at eksterne selskaber har ydet lån uden at få sikkerhed herfor. Det forekommer usandsynligt, at selv en risikovillig investor vil foretage en investering uden sikkerhed mod en rente på 4 procent. Spørger har, som ovenfor beskrevet, redegjort for, at de to nye lån - efter spørgers opfattelse - kun er sikret for X kr. Spørger har dog under sagsbehandlingen også oplyst, at långiverne ved misligholdelse af lånene vil kunne opnå fyldestgørelse i varelageret. De forskellige forklaringer medfører efter SKATs opfattelse, at spørgsmålet derfor ikke kan besvares med fornøden sikkerhed.

I SKM2016.153.SR afviste Skatterådet en anmodning om bindende svar, idet Skatterådet fandt, at det var overvejende usandsynligt, at en forudsætning, som spørgeren bad om blev lagt til grund, kunne anses for opfyldt.

Også i SKM2017.261.SR afviste Skatterådet en anmodning om bindende svar, fordi Skatterådet fandt, at det var overvejende usandsynligt, at en forudsætning, som spørgeren bad om at få lagt til grund, kunne anses for opfyldt.

Det fremgår af forarbejderne til skatteforvaltningslovens § 24, stk. 2, at afvisningsmuligheden er tænkt anvendt på spørgsmålet om en påtænkt disposition, hvis spørgsmålet er af mere teoretisk karakter.

Efter SKATs opfattelse bør spørgsmål 3 afvises, jf. skatteforvaltningslovens § 24, stk. 2, i det det ikke kan besvares med fornøden sikkerhed, og spørgsmålet må anses for at være af teoretisk karakter.

Indstilling

SKAT indstiller, at spørgsmål 3 besvares med "Afvises".

Spørgsmål 4

Det ønskes bekræftet, at anparterne i Selskab C kan overdrages til indre værdi på overdragelsestidspunktet fra Spørger til Selskab A. under de nedenfor angivne omstændigheder.

Begrundelse

Rådgiver har oplyst, at der ikke er andre aktiviteter i selskabet udover den kontante anpartskapital og ejerskabet af datterselskaberne Selskab B og Selskab A. Derfor skal værdien af Selskab C afspejle den underliggende værdi i de to datterselskaber.

Selskab B er stiftet den 1. september 2015. Aktiviteter i Selskab B er først startet i medio 2016. SKAT finder som udgangspunkt ikke grundlag for at værdiansætte Selskab B ved andre værdiansættelsesmetoder, på baggrund af det fremlagte materiale i anmodningen om bindende svar.

I forbindelse med værdiansættelsen af Selskab A har SKAT lagt stor vægt på, at næsten halvdelen af kapitalandelene for nyligt er blevet handlet til 1 kr. Sammenholdt med det faktum, at virksomheden endnu ikke har leveret positiv indtjening gør det, at SKAT vurderer den indre værdi som værende et korrekt udtryk for markedsværdien af Selskab A, såfremt den indre værdi er positiv.

Det er SKATs opfattelse, at værdien skal være positiv for at undgå realisering af tab ved negativ egenkapital. Det passer med den antagelse, at virksomheden fortsætter og ikke stopper.

På baggrund af ovenstående er det SKATs opfattelse, at dette spørgsmål kan besvares med "Ja". Det er forudsætning for svaret, at indre værdi er positiv.

Indstilling

SKAT indstiller, at spørgsmål 4 besvares med "Ja".

Spørgsmål 5

Det ønskes bekræftet, at Spørgers samlede aktiebeholdning kan værdiansættes til indre værdi i forbindelse med Spørgers fraflytning fra Danmark inden 1. juli 2017.

Begrundelse

Hovedaktiviteten i Spørger ApS er at eje kapitalandele i datterselskaberne Selskab G og Selskab C med datterselskaber. Derudover består aktiverne i Spørger ApS af tilgodehavender og likvider.

I det Selskab G er en mindre virksomhed, som gennem den seneste periode har fremvist et yderst moderat underskud, finder SKAT ikke grundlag for at værdiansætte virksomheden til andet end den indre værdi.

Eftersom samtlige datterselskaber i Spørger ApS efter SKATs vurdering kan værdiansættes til indre værdi, er det ligeledes SKATs opfattelse, at der til dette spørgsmål kan besvares med "Ja". Det er en forudsætning for svaret, at den indre værdi er positiv.

Indstilling

SKAT indstiller, at spørgsmål 5 besvares med "Ja".

Spørgsmål 6

Det ønskes bekræftet, at Spørgers skattemæssige anskaffelsessum for anparterne i Spørger ApS efter gennemførelse af step 1-7 vil udgøre (i) det i 2002 foretagne kontantindskud på X kr. med tillæg af (ii) det kontante kapitalindskud på X kr., som Spørger vil foretage i henhold til step 3, med (iii) fradrag af et beløb i henhold til aktieavancebeskatningslovens § 28, der kan opgøres som den del af gældsindfrielsen til Spørger, der svarer til forholdet mellem Selskab A’ negative egenkapital og det samlede kapitalindskud i Selskab A.

Begrundelse

Det følger af aktieavancebeskatningslovens § 28, stk. 1, at ved nedbringelse eller indfrielse af en fordring i forbindelse med kapitalindskud til skyldneren skal anskaffelsessummen for de aktier, der erhverves i forbindelse med kapitalindskuddet, nedsættes med det beløb, hvormed den indfriede fordrings pålydende overstiger fordringens kursværdi på indfrielsestidspunktet. Der ses bort fra kapitalindskuddet.

Der skal være tale om et kapitalindskud til skyldneren eller et selskab, hvori skyldneren ejer mere end 10 pct. af aktiekapitalen.

Kapitalindskuddet kan foretages direkte eller indirekte af bl.a. kreditor eller af selskaber, hvori kreditor direkte eller indirekte ejer mere end 50 pct. af aktiekapitalen, jf. aktieavancebeskatningslovens § 28, stk. 2.

Ifølge aktieavancebeskatningslovens § 28, stk. 2, 1. pkt., finder reglen i stk. 1 alene anvendelse, såfremt et eventuelt tab på den indfriede fordring ikke ville være fradragsberettiget for kreditor.

Det fremgår af Den juridiske vejledning C.B.2.9.1, at reglen indebærer, at når aktier erhverves ved konvertering af en fordring på selskabet til aktier, er anskaffelsessummen for aktierne fordringens kursværdi, jf. Den juridiske vejledning C.B.2.9.1.

Det fremgår endvidere, at baggrunden for bestemmelsen er at forhindre, at en kreditor konverterer et truende, ikke fradragsberettiget tab på en fordring til et fradragsberettiget aktietab ved at indskyde kapital i debitorselskabet, som derefter nedbringer fordringen med indskuddet.

Endelig anføres det i Den juridiske vejledning, at det er en forudsætning for anvendelse af reglen, at nedbringelsen eller indfrielsen sker i forbindelse med et kapitalindskud. Det er imidlertid ikke en forudsætning, at nedbringelsen svarer til en samlet ordning.

Ved den påtænkte disposition erhverver Spørger nye anparter i Spørger ApS ved indskud af X kr. inkl. overkurs, hvorefter Spørger ApS gennem det helejede selskab Selskab C foretager et kapitalindskud på i alt X kr. inkl. overkurs i Selskab A. Selskab A indfrier i forbindelse med kapitalindskuddet gæld til Spørger med X kr.

Repræsentanten har i anmodningen lagt til grund, at gældens kursværdi er X kr., svarende til kurs 72.26. Kursværdien er beregnet på baggrund af, at Selskab A’ egenkapital i henhold til årsregnskabet for 2015 er negativ med 554.882 kr. Den samlede nominelle gæld, som indfries i forbindelse med den påtænkte disposition, er X kr. Den nominelle gæld overstiger den negative egenkapital med X kr., hvilket i henhold til repræsentantens beregning netop svarer til kurs 72,26.

Det fremgår af ordlyden i aktieavancebeskatningslovens § 28, stk. 1, at det er fordringens kursværdi på indfrielsestidspunktet, som skal lægges til grund. Fordringens værdi kan derfor ikke fastsættes på baggrund af selskabets årsregnskab for 2015.

Der er i forbindelse med anmodningen fremsendt en urevideret saldobalance for Selskab A for perioden 1. januar - 14. november 2016.

Selskabets egenkapital er i saldobalancen opgjort til X kr. baseret på en negativ kapitalkonto (anpartskapital) på X kr. og et overført positivt resultat på X kr.

Det fremgår imidlertid af saldobalancen, at selskabets aktiver udgjorde X kr., og at passiverne udgjorde X kr., inklusivt et bankindestående på X kr. Såfremt der medregnes et overført resultat på X kr., var egenkapitalen således negativ med X kr.

For så vidt selskabets resultatopgørelse bemærkes, at selskabets omsætning var X kr. De samlede udgifter bestående af vareforbrug, salgsomkostninger, web, løn og personale, lokaler, administration og renter udgjorde X kr. Selskabets resultat i perioden var således negativt med X kr. Det fremgår af årsregnskabet for 2015, at selskabets resultater ligeledes var negative i 2014 og 2015.

For så vidt angår balancen bemærkes, at selskabets aktiver inkl. et bankindestående udgjorde X kr. Der er herved ikke taget højde for overført resultat, hvad enten dette kan opgøres negativt eller positivt.

Selskabets passiver inkl. et negativt momstilsvar på X kr. udgjorde X kr.

Den 14. november 2016 må selskabets egenkapital således antages at have været negativ med X kr. På den baggrund var Spørgers fordring på X kr. den 14. november 2016 værdiløs.

SKAT kan derfor ikke bekræfte, at Spørgers anskaffelsessum for anparterne i Spørger ApS skal opgøres som den del af gældsindfrielsen, der svarer til forholdet mellem Selskab A’ negative egenkapital i henhold til årsregnskabet for 2015 og det samlede kapitalindskud.

Indstilling

SKAT indstiller, at spørgsmål 6 besvares med "Nej, se indstilling og begrundelse".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.

Lovgrundlag, forarbejder og praksis

Spørgsmål 1

Lovgrundlag

Selskabsskattelovens § 12 A

Opnår et selskab m.v. i et indkomstår en tvangsakkord i en rekonstruktion, nedsættes uudnyttede fremførselsberettigede underskud og dernæst uudnyttede fradragsberettigede tab, der kan fremføres efter reglerne i aktieavancebeskatningslovens § 9, stk. 4, og § 43, stk. 3, kursgevinstlovens § 31, stk. 3, og § 31 A, stk. 3, og ejendomsavancebeskatningslovens § 6, stk. 3, fra det pågældende og tidligere indkomstår med det beløb, hvormed gælden er nedsat, jf. dog stk. 2. Nedsættelsen sker med virkning for det indkomstår, hvori rekonstruktionsforslaget med tvangsakkorden stadfæstes, og for senere indkomstår. Stk. 2. Nedsættelsesbeløbet efter stk. 1 reduceres:

- Med den del af nedsættelsesbeløbet, som er skattepligtigt for debitorselskabet.

- Med den del af debitorselskabets indkomst, der hidrører fra selskabets frigørelse for gældsforpligtelser, der udgør skattefrit udbytte efter § 13, stk. 1, nr. 2, eller skattefrit tilskud efter § 31 D.

- I det omfang debitorselskabet efter reglerne i kursgevinstlovens §§ 8 og 24 A ikke skal medregne gevinsten på gælden ved indkomstopgørelsen.

Stk. 3. En hel eller delvis konvertering af gælden til aktier eller konvertible obligationer sidestilles med en gældsnedsættelse. I disse tilfælde nedsættes underskuddet med det beløb, hvormed den konverterede fordrings pålydende overstiger den konverterede fordrings kursværdi på tidspunktet for konverteringen.

Selskabsskattelovens § 12 C

§ 12 A finder tilsvarende anvendelse, i det omfang nedbringelse eller indfrielse af en fordring sker i forbindelse med et tilskud efter § 31 D eller et kapitalindskud til debitorselskabet eller til et selskab m.v., hvori debitorselskabet ejer mere end 10 pct. af aktie- eller anpartskapitalen, når kapitalindskuddet direkte eller indirekte foretages:

- Af kreditor for fordringen eller kreditors ægtefælle.

- Af et selskab, hvori kreditor eller kreditors ægtefælle direkte eller indirekte ejer mere end 50 pct. af aktie- eller anpartskapitalen eller direkte eller indirekte råder over mere end 50 pct. af stemmerne.

- Af en person, som alene eller sammen med sin ægtefælle direkte eller indirekte ejer mere end 50 pct. af aktie- eller anpartskapitalen i kreditorselskabet eller råder over mere end 50 pct. af stemmerne.

- Af et selskab, der er koncernforbundet med kreditorselskabet, jf. kursgevinstlovens § 4, stk. 2.

- Af en kautionist for fordringen og af personer og selskaber m.v., der har den i nr. 1-4 nævnte tilknytning til kautionisten.

- Af en tidligere kreditor eller kautionist for fordringen og af personer og selskaber, der har den i nr. 1-4 nævnte tilknytning til den tidligere kreditor eller kautionist. Det er dog en betingelse, at fordringens eller kautionsforpligtelsens overdragelse må anses for at være sket i forbindelse med kapitalindskuddet.

Stk. 2. Stk. 1 finder kun anvendelse, hvis nedbringelsen eller indfrielsen svarer til en samlet ordning mellem debitorselskabet og dets kreditorer. Hvis kapitalindskuddet sker i forbindelse med erhvervelse af aktier eller konvertible obligationer i debitorselskabet, finder § 12 A, stk. 3, tilsvarende anvendelse. Stk. 3. Ved opgørelse af nedsættelsesbeløbet bortses fra det foretagne tilskud eller kapitalindskud. Stk. 4. Nedsættelsesbeløbet efter stk. 3 reduceres:

- Med den del af nedsættelsesbeløbet, som er skattepligtigt for debitorselskabet.

- I det omfang debitorselskabet efter reglerne i kursgevinstlovens § 8 på tidspunktet for nedbringelsen eller indfrielsen af fordringen eller den regresfordring, kautionisten ville have opnået ved en eventuel kautionsbetaling, ikke skulle medregne en eventuel gevinst på fordringen eller regresfordringen ved opgørelsen af den skattepligtige indkomst.

Stk. 5. Det beløb, som nedsættelsesbeløbet skal reduceres med efter stk. 4, nr. 2, opgøres som forskellen mellem på den ene side kreditors anskaffelsessum for den pågældende fordring eller den anskaffelsessum for regresfordringen, kautionisten ville have efter en eventuel kautionsbetaling vedrørende den pågældende fordring, og på den anden side fordringens kursværdi på indfrielsestidspunktet, idet der bortses fra det foretagne kapitalindskud.

Skatteforvaltningslovens § 21

Enhver kan hos told- og skatteforvaltningen få et bindende svar på spørgsmål om den skattemæssige virkning for spørgeren af en disposition, når told- og skatteforvaltningen i øvrigt har kompetence til at afgøre spørgsmålet, jf. dog stk. 3. Det kan være om en disposition, som spørgeren har foretaget eller påtænker at foretage.

Stk. 2. Enhver kan hos told- og skatteforvaltningen få et bindende svar på spørgsmål om den skattemæssige virkning for andre end spørgeren af en disposition, som spørgeren påtænker at foretage, når told- og skatteforvaltningen i øvrigt har kompetence til at afgøre spørgsmålet, jf. dog stk. 3.

Stk. 3. Bindende svar gives ikke på spørgsmål om den skattemæssige virkning af toldlovgivningen. Bindende svar gives heller ikke på spørgsmål om bevillinger eller dispensationer vedrørende påtænkte dispositioner.

Stk. 4. Told- og skatteforvaltningen skal forelægge en anmodning om et bindende svar for Skatterådet til afgørelse, jf. § 2, stk. 2, hvis

- svaret vil kunne få konsekvenser for et større antal skattepligtige,

- svaret vedrører større økonomiske værdier,

- svaret angår fortolkning af væsentlig betydning for lovgivningen,

- der ved besvarelsen skal tages stilling til et EU-retligt spørgsmål af væsentlig rækkevidde eller

- sagen i øvrigt har påkaldt sig eller skønnes at ville påkalde sig større offentlig interesse.

Stk. 5. Enhver kan hos told- og skatteforvaltningen få et bindende svar på spørgsmål om registrering af et køretøj. Stk. 1-4 finder tilsvarende anvendelse.

Skatteforvaltningslovens § 24

En anmodning om et bindende svar skal være skriftlig og indeholde alle de oplysninger af betydning for svaret, som står til rådighed for spørgeren. Skønner told- og skatteforvaltningen respektive Skatterådet, at spørgsmålet ikke er tilstrækkeligt oplyst, kan spørgeren anmodes om yderligere oplysninger eller dokumentation. Efterkommes anmodningen ikke inden for en rimelig frist, kan spørgsmålet afvises eller svaret begrænses til de forhold, der skønnes tilstrækkeligt oplyst.

Stk. 2. Told- og skatteforvaltningen respektive Skatterådet kan i øvrigt i særlige tilfælde afvise at give et bindende svar, hvis spørgsmålet er af en sådan karakter, at det ikke kan besvares med fornøden sikkerhed eller andre hensyn taler afgørende imod en besvarelse.

Stk. 3. En afgørelse efter stk. 1 eller 2 kan ikke påklages administrativt.

(SKATs understregning)

Forarbejder

Om hensigten med reglerne i skatteforvaltningslovens § 21 - 24 om adgangen til bindende forhåndsbesked fremgår af lovforarbejderne pkt. 4.7.3.:

"Reglerne om bindende svar har til formål at give borgerne mulighed for gennem en forenklet sagsbehandling at få et hurtigt og bindende svar på det tidspunkt, der passer den enkelte, på spørgsmål om mere almindeligt forekommende skattespørgsmål."

(SKATs understregninger)

Om fortolkningen af Skatteforvaltningslovens § 24, stk. 2, fremgår af lovforarbejderne, LF 2005-02-24 nr. 110, under bemærkningerne til de enkelte bestemmelser:

"Til § 24

Efter stk. 2 kan Told- og skatteforvaltningen, respektive Skatterådet, i særlige tilfælde afvise at give et bindende svar. Ved administrationen af reglerne om bindende svar må det indgå, at der er spørgsmål, der ikke egner sig for den forenklede og borgerstyrede sagsbehandling, der ligger i ordningen med bindende svar. Det vil derfor ske, at en anmodning om bindende svar må afvises med henvisning til, at det pågældende spørgsmål har en sådan karakter, at det enten ikke kan besvares med den hast, som spørgeren ønsker, eller at det ikke kan besvares løsrevet fra andre skattemæssige forhold vedrørende den pågældende. Afvisning kan også komme på tale, eksempelvis hvis der pågår en kontrol eller revision af en skattepligtig, der omfatter den eller de dispositioner, der er stillet spørgsmål om.Der kan også være tale om, at anmodningen om et bindende svar har en sådan karakter, at Told- og skatteforvaltningen, respektive Skatterådet, finder, at der bør foretages kontrol i virksomheden af dispositionen,f.eks. fordi virksomheden aldrig har været registreret i forhold til aktiviteten. Afvisningsmuligheden er i øvrigt tænkt anvendt på spørgsmålet om en påtænkt disposition, hvis spørgsmålet er af mere teoretisk karakter."

(SKATs understregninger).

Praksis

Udtalelse fra Ombudsmanden af 26. januar 2009

Ombudsmanden fandt i den konkrete sag, at et skattecenter burde have afvist en anmodning om bindende svar, da der var betydelig uklarhed om fakta i sagen,og hvad det var, spørger ønskede svar på. Ombudsmanden udtalte, at selvom det således må konstateres, at skatteforvaltningsloven ikke indeholder detaljerede regler om hvilke eller hvilken type oplysninger, der skal fremgår af de spørgsmål, der ønskes bindende svar på, så kan der hverken forventes eller forlanges bindende svar på spørgsmål, der ikke indeholder en tilstrækkelig præcis beskrivelse af den disposition, der ønskes en skatteretlig vurdering af.

Spørgsmålet skal indeholde tilstrækkeligt konkrete og præcise oplysninger om den planlagte disposition til at det er muligt at foretage en skatteretlig vurdering af dispositionen. Det har således ikke været hensigten med ordningen om bindende svar, at skatteforvaltningen svar skulle have responderende karakter (...). (SKATs understregninger).

SKM2016.153.SR

Skatterådet afviser at svare på, om alle oparbejdede merværdier, som ikke er indregnet regnskabsmæssigt, skal anses som patenter og knowhow i forbindelse med en påtænkt skattemæssig overførsel af immaterielle anlægsaktiver fra A A/S (det overførende selskab) til B A/S (det modtagne selskab).

Spørger har i anmodningen forudsat, at alle de immaterielle aktiver, der danner baggrund for aktiviteterne i A A/S, stadig ejes af det danske selskab. Baggrunden for afvisningen er, at Skatterådet finder det overvejende usandsynligt, at denne forudsætning er opfyldt, idet Skatterådet efter en samlet vurdering finder det overvejende sandsynligt, at immaterielle aktiver allerede er flyttet fra A A/S til det udenlandske moderselskab C. Det er samtidigt uklart, hvilket immaterielle aktiver, der præcist har været ejet af A A/S.

Da Skatterådet afviser spørgsmål 1, afviser Skatterådet også at svare på, om alle merværdier som nævnt i spørgsmål 1 er omfattet af afskrivningslovens § 41 og dermed kan straksafskrives skattemæssigt, idet bestemmelsen netop omhandler patenter og knowhow.

SKM2017.261.SR

Spørger har i anmodningen forudsat, at Spørger kan erhverve medarbejderoptioner til køb af børsnoterede aktier i Virksomheden fra en medarbejder i Virksomheden.

Efter en nærmere gennemgang af de fremlagte planer for optionsprogrammet i Virksomheden finder Skatterådet, at der imidlertid er en række forhold, der peger på, at det er overvejende usandsynligt, at optionerne kan overdrages til tredjemand.

Skatterådet afviser at svare på de stillede spørgsmål, idet de ikke kan besvares med fornøden sikkerhed, og spørgsmålet må anses at være af teoretisk karakter.

Spørgsmål 2

Spørgsmål 3

Lovgrundlag

Se under spørgsmål 1.

Forarbejder

Se under spørgsmål 1.

Praksis

Se under spørgsmål 1.

Spørgsmål 4

Aktieavancebeskatningslovens § 38

Gevinst og tab på aktier omfattet af reglerne i denne lov betragtes som realiseret, hvis gevinsten eller tabet vedrører en aktie, der er omfattet af dansk beskatning, og den danske beskatningsret ophører af anden grund end den skattepligtiges død, jf. dog stk. 2 og 3. Gevinst og tab på aktier, som ved en afståelse 3 år eller mere efter erhvervelsen omfattes af § 44, men som på tidspunktet for skattepligtens ophør har været ejet i mindre end 3 år, betragtes dog ikke som realiseret efter 1. pkt. Når en person efter bestemmelserne i en dobbeltbeskatningsoverenskomst indgået mellem Danmark og en fremmed stat, Færøerne eller Grønland bliver hjemmehørende uden for Danmark, sidestilles dette ved anvendelse af reglerne i 1. pkt., stk. 2-5, og §§ 39-39 B med ophør af skattepligt.

(…)

Stk. 4. Gevinst og tab, der anses for realiseret efter stk. 1, opgøres efter reglerne i §§ 23-29, 46 og 47, dog træder værdien ved skattepligtens ophør i stedet for afståelsessummen. For tegningsretter til aktier kan den skattepligtige i stedet vælge at opgøre den skattepligtige gevinst som forskellen mellem udnyttelseskursen og markedskursen på den pågældende aktie på tidspunktet for skattepligtens ophør. Tab, der ved en afståelse kunne have været fradraget efter §§ 13-14 og 17-19, § 20, stk. 2, og §§ 21 og 22, kan dog kun fradrages i gevinst på aktier, der anses for realiseret efter stk. 1.

(…)

Spørgsmål 5

Ligningslovens § 2

Skattepligtige,

- hvorover fysiske eller juridiske personer udøver en bestemmende indflydelse,

- der udøver en bestemmende indflydelse over juridiske personer,

- der er koncernforbundet med en juridisk person,

- der har et fast driftssted beliggende i udlandet,

- der er en udenlandsk fysisk eller juridisk person med et fast driftssted i Danmark, eller

- der er en udenlandsk fysisk eller juridisk person med kulbrintetilknyttet virksomhed omfattet af kulbrinteskattelovens § 21, stk. 1 eller 4,

skal ved opgørelsen af den skatte- eller udlodningspligtige indkomst anvende priser og vilkår for handelsmæssige eller økonomiske transaktioner med ovennævnte parter i nr. 1-6 (kontrollerede transaktioner) i overensstemmelse med, hvad der kunne være opnået, hvis transaktionerne var afsluttet mellem uafhængige parter.

Med juridiske personer i nr. 1 og stk. 3 sidestilles selskaber og foreninger m.v., der efter danske skatteregler ikke udgør et selvstændigt skattesubjekt, men hvis forhold er reguleret af selskabsretlige regler, en selskabsaftale eller en foreningsvedtægt.

Stk. 2. Ved bestemmende indflydelse forstås ejerskab eller rådighed over stemmerettigheder, således at der direkte eller indirekte ejes mere end 50 pct. af aktiekapitalen eller rådes over mere end 50 pct. af stemmerne. Ved bedømmelsen af, om den skattepligtige anses for at have bestemmende indflydelse på en juridisk person, eller om der udøves en bestemmende indflydelse over den skattepligtige af en juridisk eller fysisk person, medregnes aktier og stemmerettigheder, som indehaves af koncernforbundne selskaber, jf. stk. 3, af personlige aktionærer og deres nærtstående, jf. ligningslovens § 16 H, stk. 6, eller af en fond eller trust stiftet af moderselskabet selv eller af de nævnte koncernforbundne selskaber, nærtstående m.v. eller af fonde eller truster stiftet af disse. Tilsvarende medregnes ejerandele og stemmerettigheder, som indehaves af andre selskabsdeltagere, med hvem selskabsdeltageren har en aftale om udøvelse af fælles bestemmende indflydelse. Tilsvarende medregnes ejerandele og stemmerettigheder, som indehaves af en person omfattet af kildeskattelovens § 1 eller et dødsbo omfattet af dødsboskattelovens § 1, stk. 2, i fællesskab med nærtstående eller i fællesskab med en fond eller trust stiftet af den skattepligtige eller dennes nærtstående eller fonde eller truster stiftet af disse. Som nærtstående anses den skattepligtiges ægtefælle, forældre og bedsteforældre samt børn og børnebørn og disses ægtefæller eller dødsboer efter de nævnte personer. Stedbarns- og adoptivforhold sidestilles med oprindeligt slægtskabsforhold.

Stk. 3. Ved koncernforbundne juridiske personer forstås juridiske personer, hvor samme kreds af selskabsdeltagere har bestemmende indflydelse, eller hvor der er fælles ledelse.

Stk. 4. En juridisk eller fysisk person anses for udenlandsk, hvis personen er hjemmehørende i en fremmed stat, Færøerne eller Grønland, herunder efter bestemmelserne i en dobbeltbeskatningsoverenskomst.

Stk. 5. Ved ændringer i ansættelsen af den skatte- eller udlodningspligtige indkomst i henhold til stk. 1, kan den skattepligtige undgå yderligere følgeændringer (sekundære justeringer) ved at forpligte sig til betaling i overensstemmelse med de i stk. 1 anvendte priser og vilkår. Det er en forudsætning for anvendelsen af 1. pkt., at den påtagne forpligtelse også opfylder de i stk. 1 anførte betingelser. 1. pkt. gælder ikke, i det omfang den påtagne forpligtelse er omfattet af § 16 E. Ved kontrollerede transaktioner med udenlandske fysiske og juridiske personer og faste driftssteder finder 1. pkt. kun anvendelse, såfremt den pågældende udenlandske skattemyndighed foretager en beskatning, der er i overensstemmelse med de priser og vilkår, der er lagt til grund ved ansættelsen af den skattepligtige indkomst i henhold til stk. 1.

Stk. 6. Det er en forudsætning for at nedsætte ansættelsen af den skatte- eller udlodningspligtige indkomst i henhold til stk. 1, at der foretages en korresponderende forhøjelse af den anden part. Det er en forudsætning for forhøjelse af anskaffelsessummer, at der foretages en korresponderende ansættelse af den anden part. Ved kontrollerede transaktioner med udenlandske fysiske eller juridiske personer og faste driftssteder er det en forudsætning, at den korresponderende indkomst medregnes ved indkomstopgørelsen i det pågældende andet land.

Spørgsmål 6

Lovgrundlag

Aktieavancebeskatningslovens § 28

I det omfang nedbringelse eller indfrielse af en fordring eller sikkerhedsstillelse for en fordring sker i forbindelse med et kapitalindskud til skyldneren eller til et selskab m.v., hvori skyldneren ejer mere end 10 pct. af aktie eller anpartskapitalen, nedsættes anskaffelsessummen for de aktier, der er erhvervet i forbindelse med kapitalindskuddet, med det beløb, hvormed den indfriede fordrings pålydende overstiger fordringens kursværdi på indfrielsestidspunktet. Ved opgørelsen af nedsættelsen ses bort fra kapitalindskuddet. Nedsættelse sker, når kapitalindskuddet direkte eller indirekte foretages:

- Af fordringens kreditor eller dennes ægtefælle.

- Af et selskab, hvori kreditor eller kreditors ægtefælle direkte eller indirekte ejer mere end 50 pct. af aktie eller anpartskapitalen eller direkte eller indirekte råder over mere end 50 pct. af stemmerne.

- Af en person, som alene eller sammen med sin ægtefælle direkte eller indirekte ejer mere end 50 pct. af aktie eller anpartskapitalen i kreditorselskabet eller råder over mere end 50 pct. af stemmerne.

- Af et selskab, der er koncernforbundet med kreditorselskabet, jf. kursgevinstlovens § 4, stk. 2.

- Af en kautionist for fordringen samt af personer og selskaber m.v., der har en tilknytning til kautionisten, som nævnt i nr. 1-4.

- Af en tidligere kreditor eller kautionist for fordringen samt af personer og selskaber m.v., der har den i nr. 1-4 nævnte tilknytning til den tidligere kreditor eller kautionist. Det er dog en betingelse, at fordringens eller kautionsforpligtelsens overdragelse må anses for at være sket i forbindelse med kapitalindskuddet.

Stk. 2. Stk. 1 finder alene anvendelse, såfremt et eventuelt tab på den indfriede fordring eller på kautionen for den indfriede fordring ikke ville være fradragsberettiget for kreditor eller kautionist for den pågældende fordring. (…).

Praksis

Den juridiske vejledning C.B. 2.9.1

Når aktier erhverves ved konvertering af en fordring på selskabet til aktier, er anskaffelsessummen for aktierne fordringens kursværdi.

Når der i forbindelse med nedbringelse eller indfrielse af en fordring eller i forbindelse med sikkerhedsstillelse for en fordring foretages et kapitalindskud til selskabet, så aktiekapitalen i selskabet forhøjes (gældskonvertering), anerkendes kapitalindskuddet som anskaffelsessum for aktierne. Anskaffelsessummen for aktierne skal dog i visse tilfælde nedsættes med det beløb, hvormed den indfriede fordrings pålydende værdi overstiger fordringens kursværdi på indfrielsestidspunktet.

…

Hvis der ikke fandtes regler, der tog hånd om denne situation, kunne selskabet undgå begrænsning af retten til fremførsel af underskud efter SEL § 12 A, og samtidig ville kreditor få konverteret et truende ikke fradragsberettiget tab på sin fordring til et fradragsberettiget tab på aktier.

…

Det er en forudsætning for anvendelse af reglen, at nedbringelse eller indfrielse af fordringen eller sikkerhedsstillelse for en fordring sker i forbindelse med et kapitalindskud til skyldneren eller et selskab mv., hvor debitor ejer mere end 10 pct. af selskabskapitalen.

…

Det er også en forudsætning, at indskuddet anvendes til at betale gælden til indskyderen m.fl. Der er dog ingen faste grænser for den tidsmæssige sammenhæng mellem indskuddet og gældsindfrielsen eller gældsnedbringelsen.

…

Ved nedbringelse af en fordring opgøres nedsættelsen af anskaffelsessummen som differencen mellem den pålydende værdi af den nedbragte del af fordringen og kursværdien af denne del af fordringen på indfrielsestidspunktet.