Spørgsmål

- A A/S ansøger om dispensation for CFC-beskatning i relation til det x-landske datterselskab B. Dispensationen ønskes fra og med indkomståret 20xx og for den maksimale periode på 10 år.

Svar

- Skatterådet giver dispensation for CFC-beskatning fra og med indkomståret 20xx og for den ønskede periode på 10 år, jf. selskabsskattelovens § 32, stk. 2.

Beskrivelse af de faktiske forhold

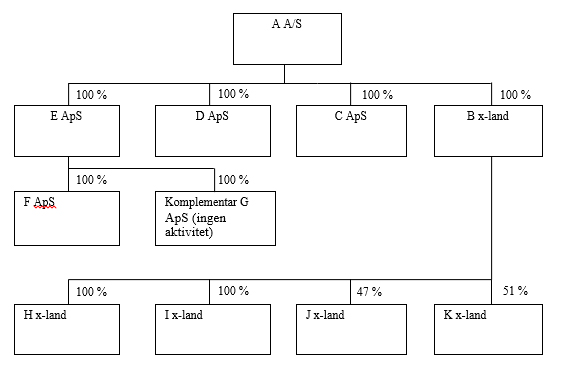

A A/S er øverste selskab i koncernen.

B er et helejet datterselskab af A A/S. Selskabet er skattemæssigt hjemmehørende i X-land.

Koncernstrukturen under A A/S ser således ud:

B driver virksomhed inden for kapitalforvaltning, herunder forvaltning af pensionskapital samt forsikringsformidling. Selskabet er underlagt tilsyn af (...) i X-land.

Rådgiver har oplyst følgende om aktiviteterne i de øvrige x-landske selskaber under B:

- H er en uafhængig forsikringsmægler samt rådgiver indenfor forskningsområdet.

- I har ingen aktivitet.

- J er et serviceselskab/organisation for formidlervirksomheder.

- K foretager formidling af forsikringer samt rådgivning indenfor forsikringsområdet.

B har igennem de seneste år opkøbt en række konkurrerende virksomheder. Selskabet har bl.a. i 20xx erhvervet aktiemajoriteten i K, som er en mellemstor distributør af liv- og pensionsprodukter til privatkunder.

B har indgået aftale om køb af xx procent af aktiekapitalen i det x-landske selskab L. Overtagelsen sker med virkning fra 20xx. Købesummen er aftalt til xx mio. Halvdelen af købesummen betales kontant på overtagelsesdagen. Den resterende halvdel betales kontant i 20xx.

Betingelserne for at kunne opnå tilladelse

Ifølge selskabsskattelovens § 32, stk. 2, kan et datterselskab med koncession til at udøve forsikrings-, realkredit-, fondsmægler-, investeringsforvaltnings- eller bankvirksomhed og underlagt offentligt tilsyn anmode om tilladelse til ikke at være omfattet af selskabsskattelovens § 32, stk. 1.

For at et datterselskab kan opnå tilladelsen, skal nedenstående 5 betingelser opfyldes.

- Datterselskabet skal have koncession til at drive forsikrings-, realkredit-, fondsmægler-, investeringsforvaltnings- eller bankvirksomhed samt være underlagt offentligt tilsyn.

- Den væsentligste del af indkomsten skal komme fra virksomhed med kunder i det land, hvor datterselskabet er hjemmehørende.

- Den væsentligste del af indkomsten skal komme fra virksomhed med kunder, som datterselskabet ikke er koncernforbundet med, jf. ligningsloven § 2, stk. 2.

- Datterselskabets kapitalgrundlag overstiger ikke, hvad driften af den pågældende form for virksomhed tilsiger.

- Det er yderligere en betingelse, at datterselskabet er dansk, eller at beskatningen af udbytte fra datterselskabet til moderselskabet vil kunne frafaldes eller nedsættes efter bestemmelserne i direktiv 2011/96/EU eller efter dobbeltbeskatningsoverenskomsten med Færøerne, Grønland eller den stat, hvor datterselskabet er hjemmehørende.

Spørgers opfattelse og begrundelse

Det er rådgivers opfattelse, at B opfylder de i selskabsskattelovens § 32, stk. 2, stillede betingelser for at blive fritaget for CFC-beskatning.

Rådgivers påstand uddybes i det følgende.

Koncessionsforhold m.v.

B driver virksomhed, inden for kapitalforvaltning, herunder forvaltning af pensionskapital samt forsikringsformidling.

Selskabet er underlagt tilsyn af (...) x-land. Dette indebærer, at selskabet har tilladelse til at udføre:

- investeringsrådgivning til kunder vedrørende finansielle instrumenter,

- modtage og videreformidle ordre vedrørende finansielle instrumenter,

- “diskretionær" porteføljeforvaltning vedrørende finansielle instrumenter,

- forvaltning af “fondsandele", og

- forsikringsformidling i samtlige livsforsikringsklasser.

SKAT har tidligere vurderet og fundet, at B driver virksomhed, der er omfattet af SEL § 32, stk. 2. B blev dog ikke ved afgørelsen fritaget for CFC-beskatning, idet selskabet var overkapitaliseret i forhold til, hvad driften af selskabet tilsagde.

Indtægter

Bs indtægter består udelukkende af indkomster indtjent i X-land. Indkomsten er indtjent hos x-landske pensionskunder. Selskabets produkter distribueres dels direkte til privatpersoner og dels gennem samarbejde med forsikringsmæglere.

Den overvejende del af selskabets indtægter hidrører fra forvaltning af y-systemet. Y er en forkortelse for Y-myndigheden. Y-myndigheden er en statslig myndighed under det x-landske Finansministerium med ansvaret for præmiepension.

B har i årene 20xx - 20xx betalt xx DKK. (20xx), xx DKK (20xx) og xx DKK (20xx) i management fee til A A/S.

B har haft omsætning i form af management fee (husleje, administration m.v.) fra J i 20xx for et beløb på ca. xx mio.

B har i 20xx alene haft samhandel med H. Der er købt ydelser af selskabet for ca. xx mio. Samtidig har B modtaget management fee (husleje, administration mv.) for ca. xx mio. fra selskabet.

I 20xx havde B en samlet omsætning på xx mio.

Kapitalisering

Vedlagt anmodningen om bindende svar er Bs årsrapporter for 20xx, 20xx og 20xx. B har ved udgangen af indkomståret 20xx en egenkapital på xx mio. Balancesummen udgør på samme tidspunkt xx mio.

Udlån til kreditinstitutter, som dækker over indestående i pengeinstitutter, udgør ca. xx mio. af balancesummen. Goodwill udgør ca. xx mio., mens forudbetalte omkostninger og periodiserede indtægter (provisioner) udgør ca. xx mio.

Det resterende beløb består af aktier i associerede selskaber og i datterselskaber samt tilgodehavende hos kunder. B har bl.a. et tilgodehavende på xx i et x-landsk datterselskab.

Vedlagt anmodningen om bindende svar er endvidere et branchegennemsnit over basiskapital i forhold til risikovægtede poster inden for den branche, som B tilhører.

Det fremgår af vedlagte branchestatistik, at branchen pr. 30. juni 20xx har en basiskapital i forhold til risikovægtede poster på xx procent. B har på samme tidspunkt en basiskapital i forhold til risikovægtede poster på xx procent.

Der findes ikke tilgængelige statistiktal pr. 30. juni 20xx eller senere.

Tallet for B er på dette tidspunkt xx procent, mens tallet pr. 30. september 20xx udgør xx procent. B´s basiskapital i forhold til risikovægtede poster ligger således påviseligt under branchegennemsnittet.

H, J, K samt L er ikke omfattet af kapitalkravene, og derfor foreligger således ikke beretninger eller statistikker over basiskapital i forhold til risikovægtede poster for disse selskaber.

Vedlagt anmodningen om bindende svar er endvidere et branchegennemsnit over konsolideringsgraden inden for den branche, som B tilhører. Konsolideringsgraden er beregnet på baggrund af hvor stor en procentdel af balancesummen, som egenkapitalen udgør.

Det fremgår af vedlagte branchegennemsnit, at B for 20xx har en konsolideringsgrad på xx procent, som er under Lower Quartile på xx procent. Medianen er på xx procent og Upper Quartile er xx procent.

B har således en konsolideringsgrad under nedre kvartil og kan således ikke siges, at være overkapitaliseret i forhold til branchen.

Herudover er fremsendt de seneste årsrapporter for nedenstående selskaber, og på baggrund heraf kan konsolideringsgraden opgøres således:

- H, xx procent

- J, xx procent

- K, xx procent

- L, xx procent

B har fra stiftelsen og frem til dato ikke fået tilført kapital. Egenkapitalen er således fremkommet ved generering af egne overskud. Overskuddet er beskattet på normal vis efter x-landske regler.

B har som tidligere nævnt tilladelse fra (...) til at drive "værdiparpirselskab", og skal således opfylde et krav om en vis kapital. Som bilag til anmodning om bindende svar er vedlagt en beregning af kapitalkravet, hvor købet af K AB indgår.

Det fremgår heraf, at kapitalkravet pr. 30. september 20xx er steget til xx mod xx pr. 30. juni 20xx. B opfylder kapitalkravet på xx. Selskabet har en kapitalbase på xx.

Endeligt skal opmærksomheden henledes på, at der vil kunne komme flere tilkøb, der påvirker kapitalkravet.

Der kan i den forbindelse henvises til fremsendte årsrapport for 20xx for A Koncernen. Da koncernen er børsnoteret og dermed underlagt krav om offentliggørelse til markedet i forbindelse med bl.a. fremtidige køb, kan der ikke oplyses mere end der er anført i årsrapporten, hvoraf det fremgår, at køb af virksomheder er en mulighed for udvidelse af aktiviteten i koncernen.

Ved køb af virksomheder vil koncernens egenfinansiering primært komme fra B, da det i al væsentlighed er det koncernselskab, der genererer overskud og likviditet. Et højt kapitalberedskab i selskabet er derfor nødvendigt for at kunne videreføre og udvide selskabets virksomhed på det x-landske marked.

Til dokumentation for at A A/S ikke sparer op i X-land vedlægges en opgørelse af kapitalen i B, siden selskabet blev erhvervet af A A/S. Opgørelsen viser, at udbytter, der er blevet udloddet, overstiger resultatet med ca. xx mio. Dette forhold underbygger ligeledes, at betingelsen for fritagelse for CFC-beskatning må være opfyldt.

Sammenlignet med branchen er B således ikke overkapitaliseret. Betingelsen for at blive fritaget for CFC-beskatning i relation til kapitalkravet må derfor være opfyldt.

Beskatning af udbytte

B er hjemmehørende i EU, og beskatning af udbytte fra selskabet til det danske moderselskab frafaldes derfor efter bestemmelserne i EU's moder-/datterselskabsdirektiv.

Øvrige forhold

Den danske sambeskatning både før og efter CFC-beskatning udviser underskud, og koncernen vil derfor alene kunne opnå lempelse for den i X-land betalte skat ved anvendelse af LL § 33 H om bortseelse.

Da den x-landske selskabsskatteprocent er nedsat og nu er lavere end den danske selskabsskatteprocent, vil anvendelsen af bortseelsesreglen udløse betalbar skat i Danmark.

Efter x-landske regler er det muligt at foretage henlæggelser til konsolidering af kapitalen. Denne mulighed har B ikke kunnet gøre brug af, da dette fradrag ikke anerkendes efter danske skatteregler. Skattebesparelsen i X-land vil derfor fuldt ud vil blive udlignet af en øget dansk skattebetaling.

Det er således vores opfattelse, at det x-landske selskab forhindres i at drive virksomhed på lige fod med sine x-landske konkurrenter, og at dette alene skyldes de utilsigtede konsekvenser, der følger af CFC-beskatningen.

De utilsigtede konsekvenser vil kunne undgås, såfremt selskabet opnår fritagelse fra CFC-beskatning.

Bemærkninger fra SKAT, Store Selskaber

Store Selskaber er ved mail af 20xx anmodet om en udtalelse - om de faktiske forhold - i anledning af anmodning om dispensation for CFC-beskatning for A A/S, CVR-nr. xx, i relation til det x-landske datterselskab B (tidl. BB), jf. SEL § 32, stk. 2.

Der ønskes dispensation fra og med indkomståret 20xx.

Ifølge grundregistreringen for A A/S består sambeskatningen ved opslag d. xx. juni 20xx af følgende selskaber i 20xx:

|

Cvr-/se-nr.

|

Navn

|

Indtrådt

|

Udtrådt

|

Indkomstår

|

|

xxxx

|

A A/S

|

01-10-19xx

|

|

01-01-20xx - 31-12-20xx

|

|

xxxx

|

E ApS

|

01-06-20xx

|

|

01-01-20xx - 31-12-20xx

|

|

xxxx

|

M ApS

|

xx-07-20xx

|

xx-xx-20xx

|

01-01-20xx - 31-12-20xx

|

|

xxxx

|

C ApS

|

24-04-20xx

|

|

01-01-20xx - 31-12-20xx

|

|

xxxx

|

F ApS

|

02-03-20xx

|

|

01-01-20xx - 31-12-20xx

|

|

xxxx

|

G ApS

|

09-09-20xx

|

|

01-01-20xx - 31-12-20xx

|

|

xxxx

|

D

|

23-10-20xx

|

|

23-10-20xx - 31-12-20xx

|

Vedr. M ApS kan det oplyses, at selskabet er udtrådt af sambeskatningen med begrundelsen: "Mistet bestemmende indflydelse i selskabet", og at selskabet, ifølge offentligt tilgængeligt oplysninger på virk.dk, er opløst efter frivillig likvidation pr. xx.xx.20xx. Skatteslutdato er anført til xx.xx.20xx.

Selvangivelsen for indkomståret 20xx er indberettet digitalt den xx.xx.20xx, for alle selskaber i sambeskatningen.

AA A/S (nu A A/S) har tidligere anmodet om dispensation for CFC-beskatning.

Skatterådet har ved afgørelser af:

- xx. måned 20xx, j.nr. xx-xxxxxx (fra 20xx)

- xx. måned 20xx, j.nr. xx-xxxxxx (fra 20xx)

meddelt afslag på fritagelse for CFC-beskatning for bl.a. ovenfor omtalte x-landske datterselskab, som tidligere havde navnet BB.

I forlængelse af afslaget af xx. måned 20xx har Skatterådet ved bindende svar af xx. måned 20xx, j.nr. xx-xxxxxx, bl.a. bekræftet, at AA A/S (nu A A/S) i indkomståret 20xx og de efterfølgende indkomstår skal medregne øvrige "(...)-indtægter" i BB som CFC-indkomst jf. selskabsskattelovens § 32, stk. 1, jf. stk. 5.

Afslaget af xx. måned 20xx, j.nr. xx-xxxxxx, blev meddelt med følgende begrundelse:

"Ad BB

Koncession m.v.

Der er forelagt kopi af tilladelse til at drive "værdipapirselskab", udstedt til BB, til SKAT.

Det fremgår af selskabsskattelovens § 32, stk. 2, at Skatterådet kan tillade, at et datterselskab med koncession til at udøve forsikrings-, realkredit- eller bankvirksomhed ikke skal være omfattet af selskabsskattelovens § 32, stk. 1.

Det følger således af selskabsskattelovens § 32, stk. 2, at der er en begrænsning på de virksomheder, som kan søge om fritagelse for CFC-beskatning. BB har tilladelse til at drive "værdipapirselskab".

Det er ifølge lov om finansielle virksomheder, en anden for form for virksomhed end de tre nævnt i selskabsskattelovens § 32, stk. 2.

Det er samtidig SKATs opfattelse, at selskabsskattelovens § 32, stk. 2 indeholder en udtømmende liste af virksomhedsformer, som kan fritages for CFC-beskatning.

Det er på den baggrund SKATs opfattelse, at der ikke er hjemmel til, at BB kan indstilles til en fritagelse efter selskabsskattelovens § 32, stk. 2."

Ved lov nr. 98 af 10. februar 2009 (L 23, 2008-09) blev betingelserne for dispensation for CFC-beskatning efter SEL § 32, stk. 2, udvidet til også at omfatte datterselskaber med tilladelse som fondsmæglerselskaber eller investeringsforvaltningsselskab, og som er underlagt offentligt tilsyn, idet der ses ikke at være særlige grunde til, at fondsmæglervirksomheder og investeringsforvaltnings-virksomheder ikke skulle have samme muligheder for dispensation som forsikrings-, realkredit- eller bankvirksomheder. Ændringen havde virkning fra og med indkomståret 2008.

Afslaget i xx. måned 20xx, j.nr. xx-xxxxxx, blev meddelt med følgende begrundelse:

"Ad 5: BB

5.1 Koncession mv.

Der er forelagt kopi af tilladelse til at drive "værdipapirselskab" udstedt af [ ...]. [...] svarer til Finanstilsynet.

Det er af partsrepræsentanten oplyst, at BB fungerer som kapitalforvalter af værdipapirer og finansielle instrumenter, der primært er investeret i med pensionsmidler.

Langt den overvejende del af indtægterne i BB består af "øvrige (...)indtægter", der primært vedrører indtægter fra forvaltning af Y-systemet. Y-systemet er en forkortelse for Y-myndigheden. Y-systemet er en statslig myndighed under det x-landske Finansministerium, der har ansvaret for præmiepension.

Af ovennævnte tilladelse og selskabets årsrapport fremgår det, at selskabet bl.a. leverer nedenstående ydelser. Endvidere fremgår det, at selskabet er registreret hos [...] i henhold til Lov nr. xx om "værdipapirmarkedet".

- Investeringsrådgivning til kunder vedrørende finansielle instrumenter.

- Modtage og videregive ordrer vedrørende finansielle instrumenter.

- "Diskretionær" porteføljeforvaltning vedrørende finansielle instrumenter

- Forvaltning af "fondsandele"

Ifølge Lov om finansiel virksomhed, § 5, nr. 1 er pengeinstitutter, realkreditinstitutter, fondsmæglerselskaber, investeringsforvaltningsselskaber og forsikringsselskaber finansielle virksomheder.

Ydelser omfattet af fondsmæglervirksomhed er defineret i bilag 4 A-B til Lov om finansiel virksomhed, jf. ovenfor.

På baggrund af ovennævnte oplysninger om selskabets aktivitet, er det SKATs vurdering, at den virksomhed som BB driver, kan karakteriseres som fondsmæglervirksomhed.

Der henvises til afsnit 2.1 vedrørende udvidelsen af selskabsskattelovens § 32, stk. 2 ved lov nr. 98 af 10/2 2009.

SKAT anser således BB for at drive virksomhed, der er omfattet af selskabsskattelovens § 32, stk. 2.

5.2 Kundeforhold

I brev af xx.måned 20xx fra AA A/S erklæres, at BB udelukkende har handel med hjemlandskunder samt at dette selskab ikke har væsentlig koncernintern handel bortset fra betaling af management fee til AA A/S samt forvaltningshonorar til AA Asset Management.

BB har betalt management fee til AA A/S, der udgjorde xx kr. i 20xx. Forvaltningshonoraret til AA Asset Management udgjorde xx mio. i 20xx. De koncerninterne honorarer vedrører ikke BB's indkomst.

SKAT finder det på baggrund af det oplyste sandsynliggjort, at indkomsten udelukkende kommer fra virksomhed med uafhængige kunder i X-land.

5.3 Kapitalgrundlag

Selskabets egenkapital udgør med udgangen af regnskabsåret for 20xx xx mio. Balancesummen udgør xx mio. Selskabet har beregnet "Konsolideringsgraden" til xx %.

Af balancesummen udgør ca. xx mio. "udlån til kreditinstitut". Af dette beløb vedrører xx,x mio. tilgodehavender hos AA Bank A/S. Det er oplyst, at tilgodehavendet hos AA Bank A/S udgør placering af overskudslikviditet som et almindeligt indlån.

Herudover udgør ca. xx mio. andre aktiver, der primært består af kunde-tilgodehavender og øvrige korte- og langfristede tilgodehavender.

Rådgiver har oplyst, at det ikke er mulighed for at få de samme statistikker i X-land, som vi kender i Danmark. Rådgiver har dog indsendt oplysninger om offentliggjorte finansielle nøgletal for "Værdipapirselskab" registreret pr. xx. måned 20xx hos [...] i X-land. Heraf fremgår bl.a., at "Kapitaldækningsgrad" for alle virksomheder registreret under denne kategori udgør xx %. Endvidere er der indsendt oplysning om selskabets "Kapitaldækningskvote" efter "Værdipapirselskab ifølge ... § ..." og "yderligere kapitalkrav for strategiske risici". Disse udgjorde henholdsvis xx og xx. Kvoten skal over-stige 1,0.

Ifølge årsrapporten for 20xx udgjorde "Kapitaldækningskvoten" henholdsvis xx og yy for selskabet.

Ved ekstraordinær generalforsamling i selskabet d. xx. måned 20xx er det besluttet, at udlodde udbytte på xx mio. til moderselskabet, AA A/S.

Som anført ovenfor udgør xx % af aktiverne (xx mio kr.) pr. 31. december 20xx et almindeligt indlån i AA Bank A/S, hvor selskabet selv har mulighed for at regulere indeståendet.

Henset hertil og at konsolideringsgraden udgør xx % mod et branchegennemsnit på xx % er det SKATs opfattelse, at selskabet er overkonsolideret. SKAT indstiller herefter, at BB ikke omfattes af CFC-fritagelsen.

I forhold til selskabet og rådgivers høringssvar bemærker SKAT, at det ved vurderingen af selskabets kapitalisering foretages en konkret vurdering af kapital-strukturen. Ved den vurdering er det uden betydning, om datterselskabet får tilført kapital af moderselskabet ved et opkøb eller om kapitalstrukturen er uændret i forhold til strukturen ved opkøb. Det afgørende er, at datterselskabet efter opkøbet får tilpasset kapitalstrukturen til datterselskabets konkrete driftsforhold.

På baggrund af ovenstående fastholder SKAT, at BB anses for overkapitaliseret i forhold til, hvad driften af selskabet tilsiger.

5.4 Beskatning af udbytte

BB er hjemmehørende i EU, og beskatningen af udbyttet fra dette selskab til moderselskabet skal frafaldes efter bestemmelserne i EU's moder-/datterselskabsdirektiv.

5.5 Konklusion

SKAT indstiller, at AA A/S ikke kan opnå tilladelse til at blive fritaget for CFC-beskatning vedrørende datterselskabet BB som følge af, at datterselskabet anses for overkapitaliseret i forhold til, hvad driften af datterselskabet tilsiger."

Store Selskaber har gennemgået udkast til Skatterådet af 30. august 2016, j.nr. xx-xxxxxx og har følgende bemærkninger til sagsfremstillingen.

Vi er, i overensstemmelse med Skatterådets tidligere afgørelse 30. august 2016, j.nr. xx-xxxxxx samt udkastet af xx. måned 20xx, enig i at B opfylder betingelserne i SEL § 31, stk. 2 om koncession mv. samt kundeforhold og lempelse af beskatning af udbytter.

Ud fra praksis, som den fremgår af Den juridiske vejledning C.D.4.1.8, og de oplysninger som er fremlagt om branchestatistik for basiskapital i forhold til risikovægtede poster, synes der ikke at være grundlag for at antage at kapitalgrundlaget overstiger hvad driften tilsiger.

SKATs indstilling og begrundelse

Begrundelse

Danske moderselskaber beskattes efter selskabsskattelovens § 32 af indkomsten i kontrollerede finansselskaber, når datterselskabet overvejende har mobil indkomst. Heri ligger, at der skal være tale om indkomst, der kan flyttes til udlandet.

Bestemmelsen gælder for alle datterselskaber, uanset hvor datterselskabet er hjemmehørende, og uanset hvordan beskatningsniveauet er for datterselskabet.

CFC-beskatning kan ske, hvis følgende betingelser er opfyldt:

- Datterselskabets CFC-indkomst skal udgøre mere end halvdelen af datterselskabets samlede skattepligtige indkomst i det pågældende indkomstår.

- Datterselskabets finansielle aktiver skal gennemsnitligt i indkomståret udgøre mere end 10 procent af selskabets samlede aktiver.

Begrebet datterselskab defineres i selskabsskattelovens § 32, stk. 6, som et selskab, hvori moderselskabet direkte eller indirekte er aktionær, og hvor koncernen har bestemmende indflydelse efter selskabsskattelovens § 31 C.

A A/S ejer samtlige kapitalandele i B.

Moderselskabet skal ved indkomstopgørelsen medregne datterselskabets CFC-indkomst efter bestemmelserne i selskabsskattelovens § 32.

Ved indkomstopgørelsen medregnes datterselskabets skattepligtige renteindtægter og renteudgifter, gevinst og tab på fordringer, gæld, finansielle kontrakter, provisioner mv. Se selskabsskattelovens § 32, stk. 4 og 5.

Det lægges ved besvarelsen til grund, at B for såvel indkomståret 20xx og 20xx har CFC-indkomst, der udgør mere end halvdelen af selskabets samlede skattepligtige indkomst opgjort efter selskabsskattelovens § 32, stk. 4.

Tilsvarende lægges det til grund, at Bs finansielle aktiver gennemsnitligt for såvel indkomståret 20xx og 20xx udgør mere end 10 procent af selskabets samlede aktiver.

Der ansøges imidlertid om dispensation fra CFC-beskatningen efter selskabsskattelovens § 32, stk. 2.

Skatterådet kan efter ansøgning tillade, at datterselskaber, som har koncession til at udøve forsikrings-, realkredit-, fondsmægler-, investeringsforvaltnings- eller bankvirksomhed, kan blive undtaget fra CFC-reglerne, hvis datterselskabet opfylder visse nærmere betingelser.

Der er 5 betingelser, der alle skal være opfyldt, for at Skatterådet kan meddele dispensation fra CFC-beskatning efter selskabsskattelovens § 32, stk. 2. Betingelserne vil blive gennemgået enkeltvis i de efterfølgende afsnit.

Koncession mv.

Det er for det første en betingelse for fritagelse, at det kan dokumenteres, at B har koncession til at udøve forsikrings-, realkredit-, fondsmægler-, investeringsforvaltnings- eller bankvirksomhed. Se selskabsskattelovens § 32, stk. 2.

Det gælder samtidig for udenlandske datterselskaber, at selskabet skal være underlagt et tilsyn i sit hjemland, der svarer til det danske Finanstilsyn. Se bemærkningerne til lovforslagets enkelte bestemmelser, § 11, nr. 16, L 99 (2001/2002 - 2. samling).

B er i henhold til lov nr. xx om "Værdipapirmarkedet" registreret hos [...] i X-land. Selskabets registreringsbevis er indsendt som dokumentation.

[...] svarer til Finanstilsynet i Danmark.

B har tilladelse fra [...] til at udføre følgende ydelser:

- investeringsrådgivning til kunder vedrørende finansielle instrumenter,

- modtager og videreformidler ordre vedrørende finansielle instrumenter,

- "diskretionær" porteføljeforvaltning vedrørende finansielle instrumenter,

- forvaltning af "fondsandele", og

- forsikringsformidling i samtlige livsforsikringsklasser.

Det fremgår af § 5, stk. 1, nr. 1, i lov om finansiel virksomhed, at pengeinstitutter, realkreditinstitutter, fondsmæglerselskaber, investeringsforvaltningsselskaber og forsikringsselskaber skal anses for finansielle virksomheder.

Ydelser, der kan karakteriseres som fondsmæglervirksomhed, er nærmere defineret i bilag 4 afsnit A og B til lov om finansiel virksomhed. Heri ligger bl.a., modtagelse og formidling for investorers regning af ordrer vedrørende et eller flere af de i bilag 5 nævnte instrumenter.

Tilsvarende omfattes investeringsrådgivning samt skønsmæssig porteføljepleje af de enkelte investorers værdipapirbeholdninger efter instruks fra investorerne, såfremt beholdningerne omfatter et eller flere af de nævnte instrumenter i bilag 5.

Det er på baggrund af ovenstående SKATs opfattelse, at den virksomhed, som B udøver, kan karakteriseres som fondsmæglervirksomhed. B er samtidig underlagt et offentligt tilsyn i sit hjemland, der svarer til det danske Finanstilsyn.

SKAT anser derfor betingelsen for opfyldt.

Kundeforhold (lokale og koncernforbundne)

Det er hernæst en betingelse for fritagelse, at det kan dokumenteres, at B hovedsageligt driver virksomhed i selskabets hjemland. Se selskabsskattelovens § 32, stk. 2.

Private kunder er hjemlandskunder, hvis den pågældende bor i landet. Virksomheder anses for at være hjemlandskunder, hvis kundeforholdet vedrører virksomhed udført i det pågældende land. Se bemærkningerne til lovforslagets enkelte bestemmelser, § 11, nr. 16, L 99 (2001-2002 - 2. samling).

Kravet vil som udgangspunkt være opfyldt, hvis datterselskabets indtægter fra virksomhed på det hjemlige marked er mindst dobbelt så stort som virksomhed med udenlandske kunder. Se bemærkningerne til lovforslagets enkelte bestemmelser, § 11, nr. 16, L 99 (2001-2002 - 2. samling).

Det er oplyst og dokumenteret ved Bs seneste årsrapporter, at selskabets indkomst udelukkende indtjenes lokalt i X-land.

SKAT anser derfor betingelsen for opfyldt.

Det er endvidere en betingelse for fritagelse, at det kan dokumenteres, at den væsentligste del af indkomsten kommer fra virksomhed med kunder, som B ikke er koncernforbundne med. Heri ligger, direkte eller indirekte ejerskab af mere end 50 procent af aktiekapitalen eller rådighed over mere end 50 procent af stemmerne. Se ligningslovens § 2, stk. 2.

Kravet vil som udgangspunkt være opfyldt, hvis datterselskabets indtægter fra virksomhed med uafhængige parter er mindst dobbelt så stort som indtægter fra virksomhed med koncernforbundne virksomheder. Se bemærkningerne til lovforslagets enkelte bestemmelser, § 11, nr. 16, L 99. (2001-2002 - 2. samling).

B har i 20xx omsætning i form af management fee (husleje, administration mv.) fra det koncernforbundne selskab H for ca. xx mio. Selskabet har alene haft samhandel med H i 20xx. Der er købt ydelser af selskabet for xx mio.

B har i 20xx en samlet omsætning på xx mio.

Bs indtægter fra virksomhed med uafhængige parter er derfor mindst dobbelt så stort som indtægter fra virksomhed med koncernforbundne virksomheder.

SKAT anser derfor betingelse for opfyldt.

Kapitalgrundlag

Det er hernæst en betingelse for fritagelse, at det kan dokumenteres, at B har en kapitalstyrke, som ikke overstiger, hvad driften af den koncessionerede virksomhed tilsiger. Se selskabsskattelovens § 32, stk. 2.

Ved denne vurdering kan bl.a. indgå:

- den sædvanlige kapitalstyrke i branchen i det pågældende land,

- det offentlige tilsyns krav og anbefalinger i det pågældende land, og

- kapitalstyrken i andre selskaber (indenfor samme branche) i samme koncern i det pågældende land og i udlandet.

Vurderingen af kapitalgrundlaget foretages på baggrund af, hvordan kapitalgrundlaget har været gennem en periode. Dette skyldes, at der typisk vil være udsving i selskabets kapitalgrundlag i løbet af året. Se bilag 19, L 99 (2001-2002 - 2. samling).

Rådgiver har oplyst, at det ikke er muligt at få de samme statistikker i X-land, som vi kender i Danmark. Der er dog indsendt en branchestatistik over basiskapital i forhold til risikovægtede poster samt konsolideringsgraden inden for den branche, som B tilhører.

Det fremgår af den indsendte branchestatistik, at branchen den xx. måned 20xx har en gennemsnitlig basiskapital i forhold til risikovægtede poster på xx procent.

B har på samme tidspunkt en basiskapital i forhold til risikovægtede poster på xx procent.

Der findes ikke tilgængelige statistiktal for branchen den xx. måned 20xx eller senere. B har den xx. måned 20xx en basiskapital i forhold til risikovægtede poster på xx procent. Den 30. september 20xx ligger tallet på xx procent.

SKAT lægger ved besvarelsen til grund, at Bs basiskapital i forhold til risikovægtede poster den 30. juni 20xx eller senere ikke overstiger den gennemsnitlige basiskapital i forhold til risikovægtede poster inden for den branche, som B tilhører.

De øvrige x-landske datterselskaber i koncernen under B er ikke omfattet af kapitalkravet i X-land. Rådgiver har oplyst, at det derfor ikke er muligt, at få beregninger eller statistikker over basiskapital i forhold til risikovægtede poster for disse selskaber.

B har ved udgangen af indkomståret 20xx en egenkapital på xx mio. Balancesummen udgør på samme tidspunkt xx mio. Dette svarer til en konsolideringsgrad på xx procent.

Det fremgår af den indsendte branchestatistik over konsolideringsgraden, at branchen på samme tidspunkt har en Lower Quartil på xx procent. Medianen ligger på xx procent, mens Upper Quartile ligger på xx procent.

De øvrige x-landske koncernforbundne datterselskaber under B har en konsolideringsgrad på;

- H: xx procent.

- K: xx procent.

- L: xx procent.

Dette svarer til en gennemsnitlig konsolideringsgrad på xx procent.

Rådgiver har oplyst, at de øvrige danske koncernselskaber ikke driver virksomhed indenfor samme branche som B tilhører. Konsolideringsgraden hos de danske koncernselskaber skal derfor ikke tillægges vægt ved vurderingen af selskabets kapitalgrundlag.

B har tilladelse fra [...] i X-land til at drive "værdipapirselskab". Selskabet skal derfor opfylde et krav om en vis kapitalbase.

Som bilag til anmodning om bindende svar er vedlagt en beregning af kapitalkravet, hvor købet af K indgår. Det fremgår af beregningen, at B skal have en kapitalbase på mindst xx.

B har en kapitalbase på xx.

SKAT finder på baggrund af en samlet konkret vurdering af ovenstående, at B ikke har en kapitalstyrke, som overstiger, hvad driften af den koncessionerede virksomhed tilsiger.

Der er herved henset til, at Bs basiskapital i forhold til risikovægtede poster ligger under gennemsnittet i den branche, som B tilhører.

Samtidig er der henset til, at Bs konsolideringsgrad ligger under gennemsnittet i den branche, som selskabet tilhører, samt gennemsnittet i andre selskaber (indenfor samme branche) i samme koncern.

SKAT finder derfor at betingelsen er opfyldt.

Lempelse af beskatning af udbytte

Det er hernæst en betingelse for fritagelse, at beskatningen af udbytte fra B til moderselskaber vil skulle frafaldes eller nedsættes efter bestemmelserne i rådets direktiv 2011/96/EU af 30. november 2011 om fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater og som ændret ved direktiv 2014/86/EU og direktiv 2015/121/EU.

Tilsvarende gælder, hvis beskatningen skal frafaldes efter en dobbeltbeskatningsoverenskomst med Færøerne, Grønland eller den stat, hvor B er hjemmehørende.

B er hjemmehørende i X-land. A A/S ejer samtlige kapitalandele i selskabet. Beskatningen vil derfor skulle frafaldes eller nedsættes efter direktivet.

SKAT finder derfor også, at denne betingelse er opfyldt.

Indstilling

Da betingelserne for at give dispensation for CFC-beskatning er opfyldt indstiller SKAT, at ansøgningen om fritagelse for, at A A/S omfattes af CFC-beskatning efter selskabsskattelovens § 32, stk. 1, imødekommes for den maksimale periode på 10 år gældende fra 20xx.

Dispensationen betinges dog af, at A A/S årligt og senest samtidig med indsendelsen af selvangivelse for det pågældende indkomstår tilsender den skatteansættende myndighed en erklæring om, at de betingelser og forudsætninger, der ligger til grund for denne tilladelse i al væsentlighed er uændret.

Erklæringen bedes i dette konkrete tilfælde tilsendt for første gang for indkomståret 201xx da erklæringskravet for indkomståret 20xx anses for opfyldt i forbindelse med efterprøvelse af grundlaget for denne ansøgning.

Der forbeholdes den skatteansættende myndighed ret til at efterprøve om erklæringen er korrekt, og A A/S er således forpligtet til på forlangende at dokumentere i hvilket omfang de oplysninger og sammenligningstal m.v. der er lagt til grund ved denne tilladelse ikke har ændret sig i en diskvalificerende retning.

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.