Spørgsmål:

- Kan det bekræftes, at det ikke medfører beskatning hos Spørger, såfremt långiver eftergiver sit tilgodehavende hos Spørger på xxx USD.

Svar:

- Ja

Beskrivelse af de faktiske forhold

1.1 Koncern- og kapitalstruktur

Spørger er et dansk anpartsselskab, der er en del af den internationale koncern A. Spørger er 100 % ejet af selskabet B Inc. i USA, der igen er ejet 100 % af det amerikanske børsnoterede selskab C Inc., der er noteret på New York Stock Exchange. C Inc. er det øverste holdingselskab i A-koncernen.

I Danmark driver A-koncernen aktiviteter gennem selskabet D A/S, der er 100 % ejet af Spørger.

De danske selskaber i A-koncernen er finansieret både ved egenkapitalindskud og koncerninterne lån. Spørger indgik den 13. december 2xxx en låneaftale med selskabet E ApS, hvorefter Spørger opnåede et lån på xxx USD ("Lånet"). Valutakursen for USD er ved optagelsen af lånet fastsat til 827,8.

E ApS ejede på daværende tidspunkt 100 % af anparterne i Spørger. Finansieringen længere ned i ejerstrukturen fra Spørger til D A/S er sket ved kontant kapitalforhøjelse til overkurs.

Ved tillæg af 10. januar 2xxx blev E ApS' rettigheder og forpligtelser i henhold til Lånet overdraget til F Ltd. i X-land ("Långiver"). E ApS blev efterfølgende opløst ved likvidation med ophørsdato den 20. xxx 2xxx.

Ved tillæg af 17. december 2xxx blev Lånets løbetid forlænget med 10 år fra datoen for indgåelsen af tillægget.

B Inc. har foretaget en såkaldt "check the box-election" vedrørende både det nu opløste selskab E ApS, Långiver og Spørger, der derfor alle efter intern amerikansk skatteret har været anset for transparente enheder i alle de indkomstår, hvori Lånet har været i kraft.

Långiver aflægger sit officielle årsregnskab i USD, mens Spørger aflægger sin årsrapport i DKK.

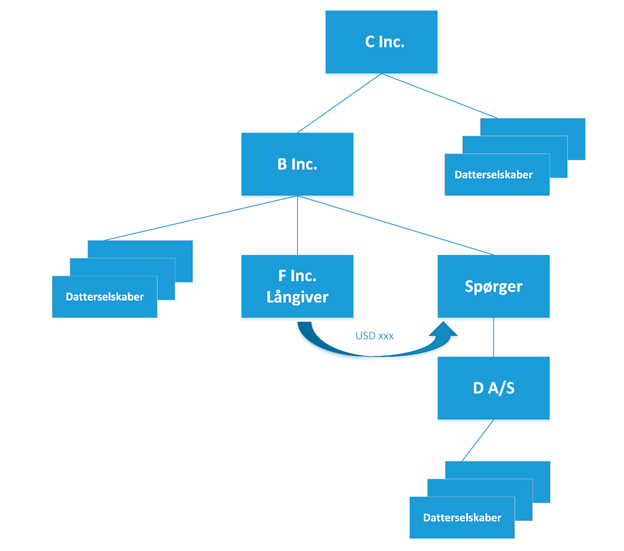

Den relevante del af A-koncernens ejerstruktur er illustreret i figuren nedenfor:

Lånet blev oprindelig ydet til kurs pari, og det kan lægges til grund at Lånet fortsat var kurs pari værd på tidspunktet for E ApS' overdragelse af dets rettigheder og forpligtelser i henhold til Lånet til Långiver i januar 2xxx. Spørger har gennem hele Lånets løbetid haft positiv egenkapital.

Spørger har anvendt realisationsprincippet. Det vil sige, at der ikke er sket løbende indtægtsførsel/udgiftsførsel af urealiserede valutakursgevinster og -tab vedrørende lånet.

1.2 Den påtænkte gældseftergivelse

A-koncernen har henover de seneste år igangsat en proces der - når den er tilendebragt - indebærer en tilpasning af ejer- og kapitalstrukturen i A-koncernen på globalt plan. Processen kommer til at involvere en række selskaber i A-koncernen, herunder Spørger.

Baggrunden er bl.a., at A-koncernen har igangsat nye kapitalintensive aktiviteter i visse lande, der kræver tilførsel af likviditet fra øvrige dele af A-koncernen, samtidig med at kapitalbehovet på andre af A-koncernens mere "modne" markeder samtidig er aftagende.

Som en del af den omtalte tilpasning af kapitalstrukturen påtænker Långiver at eftergive hele Lånet over for Spørger. En eftergivelse er nødvendiggjort af, at Spørger ikke på nuværende tidspunkt har tilstrækkeligt med likvide midler til at tilbagebetale Lånet.

Ved at gennemføre den påtænkte gældseftergivelse vil egenkapitalen i Spørger blive forhøjet med et beløb svarende til Lånet. Herefter vil Spørger i overvejende grad være egenkapitalfinansieret fremfor - som i dag - at være delvist lånefinansieret.

Såfremt Spørger alternativt skulle indfri Lånet, ville det ikke medføre en ændring af den nuværende kapitalstruktur i Spørger, idet egenkapitalen ville bestå uændret

En kontant indfrielse af Lånet ville forudsætte et likviditetstræk på xxx USD. Som holdingselskab i den danske del af A-koncernen, består Spørgers aktiver hovedsageligt i kapitalandele i datterselskaber. Værdien heraf er i årsrapporten for 2015 opgjort til xxx kr. pr. 31. december 2015.

Hvis Spørger skulle skaffe likvider til en kontant indfrielse af Lånet, ville Spørger enten være nødsaget til at sælge en væsentlig andel af disse kapitalandele i datterselskaber eller optage ekstern belåning. En ekstern belåning vil være forbundet med både omkostninger til etablering af faciliteten, samt et internt ressourcetræk. Endvidere ville Spørger blive påført omkostninger i form af rentebetalinger til en ekstern långiver, hvilket forretningsmæssigt er uhensigtsmæssigt når A-koncernen ikke har behov for at få tilført ekstern finansiering. En eftergivelse af Lånet kan derimod gennemføres som en ren regnskabsmæssig postering uden at Spørger bliver påført væsentlige omkostninger, samtidig med at eftergivelsen er egnet til at opnå den ønskede tilpasning kapitalstrukturen i Spørger.

Der vil udelukkende være tale om en gældseftergivelse af hovedstolen på gælden, idet tilskrevne renter er blevet betalt løbende.

Det kan lægges til grund, at Spørgers egenkapital vil være positiv på tidspunktet for den påtænkte gældseftergivelse, ligesom det kan lægges til grund, at både Långiver og Spørger fortsat vil være 100% ejede af B Inc. på tidspunktet for den påtænkte gældseftergivelse.

Spørger har indhentet en udtalelse fra advokatfirmaet YY i X-land, vedrørende de eventuelle skattemæssige konsekvenser for Långiver efter de der gældende skatteregler. Udtalelsen er dateret 13. juni 2xxx. Advokatfirmaet bekræfter i notatet, at Långiver ikke vil have skattemæssig fradragsret for det tab, der vil opstå, hvis den påtænkte gældseftergivelse gennemføres (herunder valutakurstab). Udtalelsen er vedlagt udskrifter fra de relevante passager i vejledningen, offentliggjort af skattemyndighederne i X-land, der ligeledes bekræfter denne konklusion.

Det kan samtidig bekræftes og lægges til grund for besvarelsen, at hverken B Inc. eller andre koncernselskaber opnår noget skattemæssigt fradrag af nogen art, såfremt den påtænkte gældseftergivelse gennemføres.

Det kan lægges til grund, at Långiver ikke er et investeringsselskab omfattet af aktieavancebeskatningslovens § 19.

* * *

Den påtænkte eftergivelse udgør beløbsmæssigt et meget væsentligt beløb, hvorfor en eventuel hel eller delvis skattepligt i forbindelse med eftergivelsen vil udløse en anseelig skattebetaling. Spørger ønsker ved indsendelsen af denne anmodning om bindende svar at opnå fuld sikkerhed for, at eftergivelsen ikke udløser beskatning hos Spørger.

Det er Spørgers opfattelse, at denne sag kan anses for helt sammenlignelig med sagen offentliggjort som SKM2010.32.SR, hvor Skatterådet bekræftede, at en gældseftergivelse ikke ville udløse beskatning af debitor i Danmark. Dette vil blive uddybet i afsnit 1.4 nedenfor.

Den væsentligste forskel mellem denne sag og SKM2010.32.SR ses at være, at B Inc. har foretaget en "check the box-election" for både Långiver og Spørger. Ud over eftergivelsens beløbsmæssige størrelse er formålet med anmodningen om bindende svar at få SKATs bekræftelse på, at den foretagne "check the box-election" er uden betydning for den skattemæssige vurdering.

Spørgers opfattelse og begrundelse

1.3 Lovgrundlaget

Selskaber skal som udgangspunkt medregne gevinst og tab på gæld ved opgørelsen af den skattepligtige indkomst, jf. kursgevinstlovens § 6.

Som udtagelse hertil gælder i henhold til kursgevinstlovens § 8, at gevinst på gæld til koncernforbundne selskaber ikke skal medregnes, hvis kreditor efter kursgevinstlovens § 4, stk. 1, 1. pkt., ikke kan fradrage det tilsvarende tab på fordringen. Denne regel gælder tilsvarende for gevinst på gæld til udenlandske koncernforbundne selskaber, såfremt kreditor ikke ville kunne fradrage det tilsvarende tab på fordringen, hvis kreditor var skattepligtig til Danmark, og det godtgøres, at tab af den pågældende art ikke er fradragsberettiget, jf. kursgevinstlovens § 8, 3. pkt.

Den skattefrie gevinst efter kursgevinstlovens § 8 udgør forskellen mellem gældens værdi ved påtagelsen og fordringens værdi for kreditor på tidspunktet for gældseftergivelsen, jf. kursgevinstlovens § 8, 2. pkt. I det omfang gælden nedskrives til et lavere beløb end fordringens værdi for kreditor på gældseftergivelsestidspunktet, er gevinsten skattepligtig for debitor, medmindre debitor er skattefri heraf efter andre regler, herunder efter reglerne om skattefrie koncerntilskud efter selskabsskattelovens § 31 D.

Det er en betingelse for at kunne yde skattefrie tilskud efter selskabsskattelovens § 31 D, at tilskudsyder og tilskudsmodtager er enten moder- og datterselskab eller søsterselskaber, jf. selskabsskattelovens § 31 D, stk. 1, 2 pkt. Når det fælles moderselskab eller mellemliggende ejerled er udenlandske, er det en betingelse, at disse selskaber er omfattet af moder-/datterselskabsdirektivet eller opfylder betingelserne for frafald eller nedsættelse af udbyttebeskatningen efter den relevante dobbeltbeskatningsoverenskomst, jf. selskabsskattelovens § 31 D, stk. 1, 5. pkt.

Desuden skal tilskudsyderen og -modtageren være selskaber, der sambeskattes efter selskabsskattelovens § 31, eller selskaber, der sambeskattes eller vil kunne sambeskattes efter selskabsskattelovens § 31A. Derudover må tilskudsyderen ikke være et investeringsselskab efter aktieavancebeskatningslovens regler. Se hertil selskabsskattelovens § 31 D, stk. 4.

Endelig må et udenlandsk koncernforbundet selskab ikke have fradrag for koncerntilskuddet efter udenlandske skatteregler, jf. selskabsskattelovens § 31 D, stk. 5.

1.4 SKM2010.32.SR

Afgørelsen i SKM2010.32.SR vedrørte en gældseftergivelse på USD 171.500.078 mellem to søsterselskaber. Debitor var et dansk anpartsselskab, og kreditor var et schweizisk kapitalselskab. Begge selskaber var 100% ejet af et cypriotisk selskab. Debitor aflagde sit årsregnskab i canadiske dollar, mens kreditor anvendte USD som funktionel valuta i sit årsregnskab.

Ligesom i den konkrete sag påtænktes i SKM2010.32.SR gennemført en ændring af den finansielle struktur i koncernen, hvorved lånet ydet til det danske selskab ville blive eftergivet, bl.a. fordi det danske selskab ikke havde tilstrækkelige likvide midler til at indfri gælden. Lånet var udstedt til kurs pari, havde efterfølgende været overdraget koncerninternt til kurs pari, og var fortsat kurs pari værd på eftergivelsestidspunktet, idet egenkapitalen i det danske debitorselskab var positiv.

Det blev lagt til grund for besvarelsen, at det schweiziske kreditorselskab ikke ville kunne få fradrag for tabet efter schweiziske regler (alene baseret på oplysninger modtaget fra spørgers repræsentant).

Skatterådet konkluderede, at eftergivelsen ville udløse beskatning hos det danske debitorselskab, medmindre selskabet skattefrit kunne modtage tilskud fra det schweiziske kreditorselskab, jf. kursgevinstlovens § 8, stk. 1, 2. pkt., jf. selskabsskattelovens § 31 D.

Idet der var tale om en gældseftergivelse mellem søsterselskaber med fælles moderselskab, og eftersom det var forudsat, at det schweiziske kreditorselskab ikke havde fradrag for tilskuddet, kunne Skatterådet bekræfte, at det danske debitorselskab skattefrit kunne modtage tilskud fra det schweiziske selskab, og at der ikke ville være nogen kursgevinst at beskatte hos det danske selskab. I den sammenhæng bemærkes, at det fælles moderselskab på Cypern var omfattet af direktiv 90/435/EØF (i dag 2011/96/EU).

Afgørelsen i SKM2010.32.SR må anses for udtryk for gældende ret. Afgørelsen refereres således flere steder i Den Juridiske Vejledning 2015-1, herunder i afsnit C.B.1.3.4.3 og afsnit C.D.2.4.3.3.1. I sidstnævnte afsnit anføres det direkte, at "Afgørelsen er fra før den ændrede udformning af KGL § 8 og SEL § 31D, men princippet gælder stadig".

Den omtalte ændring refererer til lov nr. 254 af 30. marts 2011, der med ændringen af bl.a. KGL § 8, 2. pkt., havde til formål at klargøre, at "(...) den del af en gældseftergivelse mellem koncernselskaber, der ikke er skattefri gevinst på gælden, jf. kursgevinstlovens § 8, ligeledes ikke udløser underskudsbegrænsning i debitorselskabet, hvis nedsættelsen af gælden omfattes af reglerne om skattefrit udbytte, jf. selskabsskattelovens § 13, stk. 1, nr. 2, eller udgør et skattefrit tilskud, jf. selskabsskattelovens § 31 D. Herved sikres samspillet mellem reglerne om skattefrit udbytte henholdsvis tilskud i koncernforhold og reglerne om underskudsbegrænsning". Der henvises til punkt 3.2.3.2 i lovforslaget.

Lovens forarbejder understøtter, at der herved ikke er sket er materiel ændring af bestemmelsen, og at principperne i SKM2010.32.SR derfor fortsat gælder.

Af forarbejderne fremgår således både af afsnit 3.2.3.2 og af bemærkningerne til den pågældende bestemmelse (§ 6, nr. 3), at formuleringen af kursgevinstlovens §§ 8 og 24 ændres, "således at det tydeligere fremgår, at skattefritagelsen efter kursgevinstloven alene gælder for eftergivelse af gæld ned til fordringens værdi for kreditor på tidspunktet for gældseftergivelsen". Der har således fra lovgivers side været tale om en præcisering af bestemmelsen, der ikke materielt har ændret indhold.

1.5 Den konkrete situation

Spørger og Långiver er 100% ejet af B Inc. og er dermed koncernforbundne selskaber omfattet af kursgevinstlovens § 4, stk. 2. Det er uden betydning herfor, at Långiver først blev kreditor på Lånet ved tillægget af 10. januar 2xxx, idet kursgevinstlovens § 4, stk. 2, alene stiller krav om, at der skal have været kontrol ved "fordringens erhvervelse eller på noget senere tidspunkt" for at være omfattet af bestemmelsen.

Lånet er oprindeligt optaget til kurs pari og var desuden kurs pari værd ved Långivers indtræden heri ved tillægget af 10. januar 2xxx. Det kan endvidere som oplyst lægges til grund, at Spørger vil have positiv egenkapital på tidspunktet for den påtænkte gældseftergivelse, og at Lånet dermed fortsat er kurs pari værd på eftergivelsestidspunktet.

Lånet fremgår af Spørgers balance i årsrapporten som et passiv. I årsrapporten for 2015 fremgår Lånet under posten "Gæld til tilknyttede virksomheder" og er opgjort til xxx kr. pr. 31. december 2015.

Egenkapitalen i Spørger er pr. samme dato opgjort til xxx kr., dvs. at hvis Spørger blev opløst og alle aktiver blev solgt til den regnskabsmæssige værdi og alle skyldige beløb blev betalt, så ville der være et likvidationsprovenu på xxx kr. til aktionærerne. Alle kreditorer ville med andre ord opnå fuld dækning, herunder også Långiver (kreditor på Lånet).

Spørger har haft positiv egenkapital i hele Lånets levetid og det kan lægges til grund, at Spørger også vil have positiv egenkapital på tidspunktet for gennemførelsen af den påtænkte gældseftergivelse. Dette er baggrunden for, at vi i anmodningen anfører, at Lånet er og kontinuerligt siden etableringen af Lånet har været kurs 100 værd for Långiver.

Den skattefrie gevinst efter kursgevinstlovens § 8 kan derfor opgøres til 0 kr., idet gældens værdi ved påtagelsen og fordringens værdi for kreditor på tidspunktet for gældseftergivelsen er den samme. I overensstemmelse med principperne i SKM2010.32.SR vil eftergivelsen derfor udløse beskatning hos Spørger, medmindre Spørger skattefrit kan modtage tilskud fra Långiver, jf. kursgevinstlovens § 8, stk. 1, 2. pkt., jf. selskabsskattelovens § 31D.

Afgørende for skattefriheden ved eftergivelsen af Lånet for Spørger er derfor, om Spørger kan modtage skattefrit tilskud fra Långiver efter selskabsskattelovens § 31D, dvs. at følgende betingelser skal være opfyldt:

(i) Långiver og Spørger er enten moder- og datterselskab eller søsterselskaber

(ii) Det i USA hjemmehørende moderselskab (B Inc.) opfylder betingelserne for frafald eller nedsættelse af udbyttebeskatningen efter dobbeltbeskatningsoverenskomsten mellem Danmark og USA

(iii) Långiver og Spørger er selskaber, der sambeskattes efter selskabsskattelovens § 31, eller selskaber, der sambeskattes eller vil kunne sambeskattes efter selskabsskattelovens § 31A

(iv) Långiver må ikke være et investeringsselskab efter aktieavancebeskatningslovens regler, og

(v) Långiver må ikke have fradrag for tilskuddet efter udenlandske skatteregler.

Som det er redegjort for nedenfor i punkt 1.5.1 til 1.5.6 er samtlige disse betingelser opfyldt, og gældseftergivelsen vil dermed være skattefri for Spørger.

1.5.1 Ad (i)

Långiver og Spørger er begge direkte 100% ejet af B Inc., og er derfor søsterselskaber.

1.5.2 Ad (ii)

Der er ingen udenlandske mellemliggende ejerled mellem Långiver og B Inc. henholdsvis Spørger og B Inc.. Betingelsen skal derfor kun være opfyldt for B Inc.

I henhold til dobbeltbeskatningsoverenskomsten mellem Danmark og USA, vil beskatningen af udbytte udbetalt fra Danmark til et selskab hjemmehørende i USA, der ejer 100% af kapitalen, enten skulle nedsættes til 5 pct. efter artikel 10, stk. 2, litra a, eller helt frafaldes efter artikel 10, stk. 3. B Inc. opfylder derfor betingelsen om, at der skal ske frafald eller nedsættelse af udbyttebeskatningen efter dobbeltbeskatningsoverenskomsten mellem Danmark og USA.

1.5.3 Ad (iii)

Spørger er som et dansk anpartsselskab både omfattet af definitionen på de selskaber, der skal indgå i en national dansk sambeskatning, jf. selskabsskattelovens § 31, samt definitionen på de selskaber, der kan indgå i en international sambeskatning, hvis en sådan er tilvalgt, jf. selskabsskattelovens § 31 A.

Långiver er et selskab med begrænset ansvar (limited), der i skattemæssig henseende behandles som en juridisk person efter X-lands skatteregler, og hvor ingen af deltagerne hæfter personligt for selskabets forpligtelser, ligesom overskuddet fordeles i forhold til den af deltagerne indskudte kapital. Långiver opfylder derfor betingelserne for som udenlandsk selskab at kunne indgå i en international sambeskatning med Spørger, jf. selskabsskattelovens § 31A, stk. 1.

1.5.4 Ad (iv)

Det kan som nævnt ovenfor lægges uprøvet til grund, at Långiver ikke er et investeringsselskab efter aktieavancebeskatningslovens regler.

1.5.5 Ad (v)

Som det fremgår af vedlagte notat fra advokatfirmaet YY, vil Långiver ikke have skattemæssig fradragsret for det tab, der vil opstå, hvis den påtænkte gældseftergivelse gennemføres. Det er i den forbindelse underordnet, om eftergivelsen efter intern dansk skatteret anses for et tab ved en gældseftergivelse eller som ydelse af et tilskud.

Hverken B Inc. eller andre koncernselskaber opnår noget skattemæssigt fradrag af nogen art såfremt den påtænkte gældseftergivelse gennemføres.

1.5.6 Konklusion vedrørende selskabsskattelovens § 31D

Idet samtlige de i selskabsskattelovens § 31D stipulerede betingelser er opfyldt, er Spørger skattefri af hele det modtagne tilskud i forbindelse med den påtænkte eftergivelse af Lånet.

Denne konklusion understøttes af den refererede afgørelse i SKM2010.32.SR, hvor de faktiske omstændigheder i al væsentlighed er identiske med denne sag. Idet det endvidere efter Spørgers opfattelse er uden betydning for den skattemæssige behandling, at B Inc. har foretaget en "check the box-election" for både Långiver og Spørger, jf. punkt 1.6 nedenfor, vil Spørger være skattefri af hele det modtagne tilskud i forbindelse med den påtænkte eftergivelse af Lånet.

1.6 Den foretagne "check the box-election" og selskabsskattelovens § 2 A er uden betydning for den skattemæssige behandling af gældseftergivelsen

Da B Inc. har foretaget en "check the box-election" i forhold til Spørger, anses Spørger efter intern dansk ret for at udgøre en skattemæssig transparent enhed, hvorfor B Inc. skattemæssigt anses for at have et fast driftssted i Danmark, jf. selskabsskattelovens § 2 A, stk. 1 og 8. Lånet anses for tilknyttet det faste driftssted, jf. selskabsskattelovens § 2 A, stk. 8.

Spørgsmålet er herefter om selve det forhold, at B Inc. har foretaget en "check the box-election" i forhold til Spørger, ændrer på konklusionerne ovenfor.

Selskabsskattelovens § 2 A blev indført ved lov nr. 221 af 31. marts 2004. Af bestemmelsens stk. 5 fremgik (og fremgår fortsat delvist) følgende:

"Det forhold, at et selskab bliver omfattet af stk. 1 eller 2 henholdsvis ophører med at være omfattet af stk. 1 eller 2 medfører ikke i sig selv, at dets aktiver eller passiver anses for afstået, henholdsvis at dets aktiver og passiver anses for anskaffet."

Selve indførelsen af selskabsskattelovens § 2 A har derfor ikke medført, at Lånet må anses for afstået og generhvervet ved bestemmelsens indførsel pr. 1. januar 2004. Tilsvarende har de senere ændringer af selskabsskattelovens § 2 A ikke medført, at Lånet skal anses for at have været afstået og generhvervet skattemæssigt.

Det forhold at Spørger i medfør af selskabsskattelovens § 2 A, stk. 1, skattemæssigt anses for at udgøre et fast driftssted af B Inc. i forbindelse med transaktioner mellem Spørger og B Inc., er endvidere uden betydning for den skattemæssige behandling af gældseftergivelsen, idet også enheder, der er begrænset skattepligtige i henhold til selskabsskattelovens § 2, omfattes af reglerne i kursgevinstlovens § 8 og selskabsskattelovens § 31 D, jf. kursgevinstlovens § 2 og selskabsskattelovens § 31 D, stk. 4, jf. § 31, stk. 1.

Endelig skal fremhæves, at det faktum at B Inc. har foretaget en såkaldt "check the box-election" vedrørende både Långiver og Spørger, ikke får som konsekvens, at Långiver i forhold til Spørger skal anses for at være en transparent enhed, idet Långiver er et i X-land hjemmehørende selskab. Dette fremgår af selskabsskattelovens § 2 A, stk. 3, 2. pkt., som har følgende ordlyd:

"Et udenlandsk selskab anses dog ikke for at være en transparent enhed, hvis det beskattes som skattemæssigt hjemmehørende i en anden fremmed stat, som er forskellig fra den pågældende stat omtalt i 1. pkt., og hvis denne anden fremmede stat er Færøerne, Grønland, et medlem af EU eller EØS eller en stat, som har en dobbeltbeskatningsoverenskomst med Danmark."

Indførelsen samt de senere ændringer af selskabsskattelovens § 2 A har derfor efter Spørgers opfattelse ingen indflydelse på den skattemæssige behandling af gældseftergivelsen.

* * *

Sammenfattende kan konkluderes, at Spørger opfylder alle betingelserne i henhold til selskabsskattelovens § 31D for at modtage et skattefrit tilskud fra Långiver, og at Spørger derfor vil være skattefri af hele det modtagne tilskud i forbindelse med den påtænkte eftergivelse af Lånet.

Det er på den baggrund samlet set Spørgers opfattelse, at det stillede spørgsmål skal besvares med "ja".

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at det ikke medfører beskatning hos Spørger, såfremt Långiver eftergiver sit tilgodehavende hos Spørger på xxx USD.

Lovgrundlag

Kursgevinstlovens § 3

Gevinst og tab på fordringer medregnes ved opgørelsen af den skattepligtige indkomst, jf. dog §§ 4, 5 og 24 A.

Kursgevinstlovens § 4

Stk. 1. Tab på fordringer på koncernforbundne selskaber kan ikke fradrages. Dette gælder tillige tab på fordringer på sambeskattede selskaber og selskaber, der vil kunne sambeskattes, jf. selskabsskattelovens §§ 31 og 31 A. Det ikke-fradragsberettigede tab opgøres på grundlag af valutakurserne på tidspunktet for fordringens erhvervelse uden hensyn til ændringer i valutakurserne.

Stk. 2. Ved koncernforbundne selskaber forstås

- selskaber og foreninger mv., hvor samme aktionærkreds ved fordringens erhvervelse eller på noget senere tidspunkt direkte eller indirekte ejer mere end 50 pct. af aktiekapitalen i hvert selskab,

- selskaber og foreninger mv., hvor samme aktionærkreds ved fordringens erhvervelse eller på noget senere tidspunkt direkte eller indirekte råder over mere end 50 pct. af stemmerne i hvert selskab,

- (...)

Aktionærer som nævnt i aktieavancebeskatningslovens § 4, stk. 2, anses ved bedømmelsen af aktionærkredsen som én og samme aktionær. Ved opgørelsen af stemmeandele ses bort fra stemmer, som alene er opnået ved stemmeretsoverdragelse i forbindelse med erhvervet sikkerhed i aktier.

Stk. 3. (...)

Stk. 4. Stk. 1 finder heller ikke anvendelse på rentefordringer, såfremt de omhandlede renter er medregnet ved opgørelsen af kreditors skattepligtige indkomst og kreditor ikke har været sambeskattet med debitor eller rentefordringen er stiftet efter ophør af sambeskatning.

Kursgevinstlovens § 6

Gevinst og tab på gæld medregnes ved opgørelsen af den skattepligtige indkomst, jf. dog §§ 8, 24 og 24 A om gevinst som følge af gældseftergivelse ved akkord mv.

Kursgevinstlovens § 8

Gevinst på gæld til koncernforbundne selskaber, jf. § 4, stk. 2, og sambeskattede selskaber, jf. selskabsskattelovens §§ 31 og 31 A, skal ikke medregnes, såfremt kreditor efter § 4, stk. 1, eller efter pensionsafkastbeskatningslovens §§ 6 eller 7 ikke kan fradrage det tilsvarende tab på fordringen. Den skattefri gevinst opgøres som forskellen mellem gældens værdi ved påtagelsen og fordringens værdi for kreditor på tidspunktet for gældseftergivelsen. 1. og 2. pkt. finder tilsvarende anvendelse ved gevinst på gæld til udenlandske koncernforbundne selskaber, jf. § 4, stk. 2, og sambeskattede selskaber og selskaber, der vil kunne sambeskattes, jf. selskabsskattelovens § 31 A, såfremt kreditor efter § 4, stk. 1, eller efter pensionsafkastbeskatningslovens §§ 6 eller 7 ikke ville kunne fradrage det tilsvarende tab på fordringen, hvis kreditor var skattepligtig til Danmark, og det godtgøres, at tab af den pågældende art ikke er fradragsberettiget.

Selskabsskattelovens § 31 D

Stk. 1.Ved opgørelsen af den skattepligtige indkomst medregner selskaber og foreninger m.v. ikke tilskud fra koncernforbundne selskaber eller foreninger m.v., jf. § 31 C. Dette gælder dog kun, hvis tilskudsyderen direkte eller indirekte er moderselskab for tilskudsmodtageren, eller hvis tilskudsyderen og tilskudsmodtageren har fælles direkte eller indirekte moderselskab (søsterselskaber). Ved tilskud mellem to selskaber (søsterselskaber) med fælles direkte eller indirekte moderselskab finder 1. pkt. kun anvendelse, hvis det fælles moderselskab kan modtage skattefrit udbytte fra tilskudsyderen. Hvis det fælles moderselskab kun ejer tilskudsyderen indirekte, skal betingelserne være opfyldt i hvert ejerled. Hvis det fælles moderselskab eller mellemliggende ejerled er udenlandske, skal de være omfattet af direktiv 2011/96/EU eller opfylde betingelserne for frafald eller nedsættelse af udbyttebeskatningen efter bestemmelserne i en dobbeltbeskatningsoverenskomst mellem Danmark og en fremmed stat, Færøerne eller Grønland.

Stk. 2. Stk. 1 omfatter ikke udbytteudlodninger.

Stk. 3. Selskaber, der yder tilskud til koncernforbundne selskaber, jf. § 31 C, har i ingen tilfælde fradrag for tilskuddet.

Stk. 4. Tilskudsyderen og -modtageren skal være selskaber og foreninger m.v., der sambeskattes efter § 31, eller selskaber og foreninger m.v., der sambeskattes eller ville kunne sambeskattes efter § 31 A. Tilskudsyderen kan ikke være et investeringsselskab efter aktieavancebeskatningslovens regler.

Stk. 5. Uanset stk. 1 medregnes koncerntilskud ved indkomstopgørelsen, hvis et udenlandsk koncernforbundet selskab har fradrag for koncerntilskuddet efter udenlandske skatteregler.

Stk. 6. (...)

Selskabsskattelovens § 31 D (historisk version - LBKG 2007-08-24 nr. 1037)

Stk. 1.Ved opgørelsen af den skattepligtige indkomst medregner selskaber og foreninger m.v. ikke tilskud fra koncernforbundne selskaber eller foreninger m.v., jf. § 31 C. Dette gælder dog kun, hvis tilskudsyderen direkte eller indirekte er moderselskab for tilskudsmodtageren, eller hvis tilskudsyderen og tilskudsmodtageren har fælles direkte eller indirekte moderselskab (søsterselskaber). Ved tilskud mellem to selskaber (søsterselskaber) med fælles direkte eller indirekte moderselskab finder 1. pkt. kun anvendelse, hvis det fælles moderselskab ejer mindst 10 pct. af aktiekapitalen i tilskudsyderen i en sammenhængende periode på mindst 1 år, inden for hvilken periode tilskudstidspunktet skal ligge. Ved tilskud i kalenderårene 2007 og 2008 er kravet til ejerandelen 15 pct. Hvis det fælles moderselskab kun ejer tilskudsyderen indirekte, skal betingelserne være opfyldt i hvert ejerled. Hvis det fælles moderselskab eller mellemliggende ejerled er udenlandske, skal de være omfattet af direktiv 2011/96/EU eller opfylde betingelserne for frafald eller nedsættelse af udbyttebeskatningen efter bestemmelserne i en dobbeltbeskatningsoverenskomst mellem Danmark og en fremmed stat, Færøerne eller Grønland. 1. pkt. finder kun anvendelse, hvis koncernforbindelsen mellem tilskudsyderen og -modtageren eksisterer i en sammenhængende periode på mindst 1 år, inden for hvilken periode tilskudstidspunktet skal ligge.

Stk. 2 (...)

Forarbejder

Lov nr. 343 af 18. april 2007 (L110 2006/07) - almindelige bemærkninger ad 3.3. Ophævelse af beskatningen af tilskud til sambeskattede selskaber

Det foreslås, at beskatningen af tilskud ydes af et koncernforbundent selskab fjernes. Modsvarende skal der aldrig gives fradrag for koncerninterne tilskud. Koncernens skatteevne forøges ikke som følge af tilskuddet - ligesom den ikke forøges ved koncerninterne udbytter. Forslaget medfører, således at koncernen - uden skattemæssige konsekvenser - kan flytte kapital inden for koncernen.

(...) Det foreslås, at skattefritagelsesbestemmelsen finder anvendelse på tilskud mellem sambeskattede selskaber og på tilskud til/fra udenlandske selskaber, der ville kunne indgå i en international sambeskatning.

Lov nr. 343 af 18. april 2007 (L110 2006/07) - specielle bemærkninger ad nr. 29 (selskabsskattelovens § 31 D)

Det foreslås, at tilskudsyderen skal være koncernens ultimative moderselskab eller et selskab, der skattefrit kan udlodde udbytte til et selskab i koncernen efter selskabsskattelovens § 13, stk. 1, nr. 2. Hvis tilskudsyderen ikke er koncernens ultimative moderselskab, skal tilskudsyderen have et moderselskab, der ejer mindst 15 pct. (2007) af dets aktiekapital og som er hjemmehørende i EU eller et land, som har en dobbeltbeskatningsoverenskomst med Danmark.

Endvidere foreslås det, at tilskud mellem søsterselskaber kun skal være skattefrie, hvis tilskudsyderen direkte eller indirekte kunne have udloddet udbytte skattefrit til det fælles moderselskab. Det fælles moderselskab skal derfor opfylde ejerskabskravet på 15 pct. i en sammenhængende periode på et år. (...) Det er en forudsætning, at udenlandske moderselskaber eller mellemliggende selskaber alle er omfattet af moder-/datterselskabsdirektivet eller ville kunne opnå fradrag eller nedsættelse efter dobbeltbeskatningsoverenskomsten for udlodninger fra danske selskaber.

Disse begrænsninger skal forhindre, at udbyttebestemmelserne i selskabsskattelovens § 2, stk. 1, litra c, og § 13, stk. 1, nr. 2, omgås. Udbytte til et "moderselskab" som f.eks. ejer mindre end 10 pct. af aktiekapitalen, skal ikke kunne gøres skattefrit ved, at der ydes et skattefrit tilskud til et søsterselskab, som herefter udlodder tilskuddet skattefrit til det fælles moderselskab.

Lov nr. 343 af 18. april 2007 (L110 2006/07) - bilag 3 med kommentarer ad lovforslagets § 1, nr. 29 (SEL § 31 D - skattefri tilskud) - Henvendelse fra Foreningen for Statsautoriserede Revisorer

(...) Det hedder i SEL § 31 D, stk. 1, at "Ved opgørelsen af den skattepligtige indkomst medregner selskaber og foreninger m.v. ikke tilskud fra koncernforbundne selskaber eller foreninger mv., jf. § 31 C."

Begrebet "selskab og foreninger mv." kan vel ikke pr. automatik anses for at omfatte faste driftssteder?

I givet fald synes SEL § 31 D, stk. 1, ikke at dække den situation, hvor eksempelvis et tysk selskab har såvel et datterselskab som et fast driftssted i Danmark, og et datterselskab i eksempelvis UK og UK selskabet yder det faste driftssted i Danmark et tilskud. Et sådan tilskud bør vel være skattepligtigt i Danmark?

Skatteministeriets bemærkninger:

Udtrykket "selskaber og foreninger m.v." omfatter tillige udenlandske selskabers faste driftssteder i Danmark. Bestemmelsen dækker således den situation, hvor et tysk selskab har fast driftssted i Danmark og et datterselskab i UK og hvor UK selskabet yder det faste driftssted et tilskud. (SKATs fremhævelse)

Lov nr. 343 af 18. april 2007 (L110 2006/07) - bilag 18, 3. udkast til betænkning afgivet af skatteudvalget ad nr. 6

Der er tale om en præcisering af, at det kun er i forhold til de særlige betingelser for søsterselskaber (3.-5. pkt.), at det fælles moderselskab (og mellemliggende ejerled) skal være omfattet af moder-/datterselskabsdirektivet eller kunne opfylde betingelserne for at være omfattet af dobbeltbeskatningsoverenskomsten mellem Danmark og en fremmed stat, Færøerne eller Grønland.

Lov nr. 343 af 18. april 2007 (L110 2006/07) - bilag 20 med kommentarer ad § 31 D, stk. 1, 3. - 6. pkt. - De særlige regler for koncerntilskud mellem søsterselskaber - Henvendelse fra Advokatfirma Kromann Reumert

Det angives i lovforslagets bemærkninger, at de særlige betingelser for skattefrie koncerntilskud mellem søsterselskaber har til formål at forhindre, at de danske regler om udbyttebeskatning omgås via skattefrie koncerntilskud.

Som det vil fremgå af følgende eksempler, vil forslagets § 31 D, stk. 1, 3. - 6. pkt. imidlertid finder anvendelse i en lang række tilfælde, hvor der ikke foreligger nogen risiko for omgåelse af reglerne om beskatning af udbytte:

Eksempel 4:

En koncern består af selskab A, selskab B og selskab C. Selskab A ejer 100 % af kapitalen i såvel selskab B som selskab C. Selskab A er hjemmehørende i udlandet, medens selskab B og selskab C er hjemmehørende i Danmark. I henhold til forslaget vil et koncerntilskud fra selskab B til selskab C være skattepligtigt, hvis selskab B ikke kan udlodde udbytte uden dansk kildeskat til selskab A. Dette vil eksempelvis være tilfældet, hvis selskab A er hjemmehørende i et land uden for EU som Danmark ikke har indgået en dobbeltbeskatningsoverenskomst med. I et sådant tilfælde vil selskab C imidlertid heller ikke kunne udlodde udbytte uden dansk kildeskat til selskab A, hvorfor reglerne om udbyttebeskatning ikke vil kunne omgås ved et koncerntilskud fra selskab B til selskab C (eller omvendt).

Eksempel 5:

En koncern består af selskab A, selskab B og selskab C. Selskab A ejer 100 % af kapitalen i såvel selskab B som selskab C. Selskab A og selskab B er begge hjemmehørende i udlandet, medens selskab C er hjemmehørende i Danmark. I henhold til forslaget vil et koncerntilskud fra selskab B til selskab C være skattepligtigt, hvis selskab A er hjemmehørende i et land uden for EU som Danmark ikke har indgået en dobbeltbeskatningsoverenskomst med. Da selskab B ikke er hjemmehørende i Danmark vil de danske regler om udbyttebeskatning imidlertid aldrig kunne finde anvendelse på en udlodning af udbytte fra selskab B til selskab A, og det vil derfor ikke i et sådant tilfælde være relevant at tale om omgåelse af de danske regler om beskatning af udbytte.

Eksempel 6:

En koncern består af selskab A, selskab B, selskab C, selskab D og selskab E. Selskab A ejer 100 % af kapitalen i såvel selskab B som selskab C. Selskab C ejer 100 % af kapitalen i selskab D, der igen ejer 100 % af kapitalen i selskab E. Selskab A og selskab D er hjemmehørende i et EU-land (land X), selskab C er hjemmehørende i et land uden for EU som Danmark ikke har indgået en dobbeltbeskatningsoverenskomst med (land Y) og selskab B og selskab E er hjemmehørende i Danmark. I henhold til skattereglerne i land X er udbytte som selskab D måtte modtage fra selskab E (der er hjemmehørende i Danmark) ikke skattepligtigt i land X. Endvidere følger det af skattereglerne i land X og land Y, at der skattefrit kan udloddes udbytte fra selskab D til selskab C og fra selskab C til selskab A. I henhold til forslaget vil et koncerntilskud fra selskab E til selskab B være skattepligtigt, da selskab C ikke er beliggende i et EU-land eller et land som Danmark har indgået en dobbeltbeskatningsoverenskomst med. Da der imidlertid kan udloddes udbytte skattefrit hele vejen fra selskab E til selskab A vil der i et sådant tilfælde ikke være risiko for omgåelse af de danske regler om udbytteskat.

Vi foreslår derfor, at anvendelsesområdet for de særlige regler om koncerntilskud justeres, således at beskatning af koncerntilskud mellem søsterselskaber kun kommer på tale i tilfælde, hvor der kan foreligge risiko for omgåelse af de danske regler om beskatning af udbytte.

Efter vores opfattelse er denne risiko i hvert fald i følgende tre tilfælde ikke til stede:

(a) det tilskudsydende selskab er ikke hjemmehørende i Danmark og ingen koncernselskaber hjemmehørende i Danmark ejer direkte eller indirekte kapitalandele i det tilskudsydende selskab,

(b) udbytte kan skattefrit udloddes fra det tilskudsydende selskab til det første fælles moderselskab, og

(c) udbytte kan ikke skattefrit udloddes fra det tilskudsmodtagende selskab til det første fælles moderselskab.

Skatteministeriets kommentar:

Bestemmelsen er opbygget således, at betingelserne i de danske regler om skattefrie udbytter skal være opfyldte. Tankegangen er, at der ikke skal ske en forøgelse af mulighederne for overflytning af kapital i forhold til, hvad der er muligt med skattefrie udbytter og overkurstegning efter gældende regler.

Endvidere ville SKAT ellers skulle kontrollere om betingelserne for skattefrie udbytter efter udenlandske regler er opfyldte.

Det bemærkes, at selskaberne i de eksempel 5 og 6 vil kunne udlodde udbytterne til selskab A, som derefter yder det skattefrie tilskud til det danske selskab. I eksempel 4 vil der kunne indskydes et dansk holdingselskab mellem A og de to søsterselskaber.

Praksis

SKM2010.32.SR

Skatterådet bekræftede, at det ikke ville medføre beskatning eller underskudsbegrænsning hos spørger, såfremt et søsterselskab eftergav sit tilgodehavende hos spørger på USD 170.500.078.

Søsterselskabet var skattemæssigt hjemmehørende i Schweiz. Spørger var skattemæssigt hjemmehørende i Danmark. Søsterselskabet og Spørger havde siden 2007 været helejede datterselskaber af et fælles moderselskab, der var skattemæssigt hjemmehørende på Cypern.

Det blev ved afgørelsen lagt til grund, at spørger havde en positiv formue på tidspunktet for gældseftergivelsen. Fordringens værdi for søsterselskabet var dermed kurs pari. Samtidig blev det lagt til grund, at spørger og søsterselskabet sammen med det ultimative moderselskab kunne indgå i en international sambeskatning. Se selskabsskattelovens §§ 31 A og 31 C.

Skatterådet lagde bl.a. ved afgørelsen vægt på, at moderselskabet var hjemmehørende i den sydlige græske cypriotiske del af Cypern. Selskabet var dermed omfattet af moder-/datterselskabsdirektivet. Skatterådet fandt på baggrund heraf, at betingelserne i dagældende selskabsskattelovens § 31 D (LBKG 2007-08-24 nr. 1037) var opfyldt.

Den juridiske vejledning 2016-1, afsnit C.B.1.3.3.3.1 Udgangspunktet - intet fradrag for tab på fordringer på koncernforbundne selskaber

(...)

Valutakurstab

Det er adgang til fradrag for valutakurstab på koncerninterne fordringer.

Der skelnes mellem

• valutakursgevinster og -tab, som er fradragsberettiget, og

• kursgevinster og -tab, som ikke er fradragsberettiget.

Det ikke-fradragsberettigede tab opgøres på grundlag af valutakurserne på tidspunktet for fordringens erhvervelse.

(...)

Eksempler

Nedenfor gennemgås eksempler på, hvordan det fradragsberettigede tab opgøres.

(...)

Eksempel 3:

Et moderselskab udlåner 100.000 USD til et datterselskab. Lånet skal indfries til pålydende. På forfaldstidspunktet eftergives hele lånet. Kursen på USD er på stiftelsestidspunktet 650 og på indfrielsestidspunktet 700.

Moderselskabets tab som følge af gældseftergivelsen er ikke fradragsberettiget, og der sker ikke beskatning af nogen valutakursgevinst på grundlag af valutakursændringen i fordringens løbetid.

Moderselskabet har lidt et samlet tab på 650.000 DKK - 0 DKK = 650.000 DKK.

Det ikke-fradragsberettigede tab som følge af gældseftergivelsen opgøres som moderselskabets tab uden hensyn til valutakursændringer på grundlag af valutakurserne på tidspunktet for fordringens erhvervelse:

(100.000 USD - 0 USD) x 6,50 = 650.000 DKK

Det ikke-fradragsberettigede tab er lig det samlede tab.

(...)

Den juridiske vejledning 2016-1, afsnit C.D.2.4.5.2.1 Underskudsbegrænsning ved gældseftergivelse, gældskonvertering og rekonstruktion

(...) Fordringens kursværdi

Fordringens kursværdi skal beregnes på grundlag af det provenu, som kreditor kunne have fået, hvis debitorselskabet var blevet likvideret på tidspunktet for konverteringen.

Provenuet er det overskud, der kan opnås, hvis alle virksomhedens aktiver sælges til handelsværdien, således som denne er, hvis salget sker på en gang. Værdien af en virksomheds aktiver, når virksomheden likviderer på en gang, kan således efter omstændighederne være lavere end værdiansættelsen ved fortsat drift.

Ved opgørelsen af provenuet ses bort fra likvidationsomkostninger. (...)

Den juridiske vejledning 2016-1, afsnit C.D.2.4.3.3 Skattefri tilskud SEL § 31 D

(...) Lovens baggrund, formål og historik

Formålet med SEL § 31 D er, at tilskud mellem koncernforbundne selskaber undtages fra den generelle skattepligt af tilskud ud fra en betragtning om, at koncernens skatteevne ikke forøges, fordi der internt i koncernen ydes tilskud fra et selskab til et andet. Dermed sidestilles tilskud med udbytter.

Det er kun "rene" tilskud, der er omfattet af skattefriheden i SEL § 31 D. Der må derfor ikke være en modydelse knyttet til tilskuddet.

Den juridiske vejledning 2016-1, afsnit C.D.2.4.3.3.2 Skattefri tilskud - betingelser og undtagelser

Regel

Et selskab kan modtage et skattefrit tilskud fra et koncernforbundet selskab, hvis betingelserne herfor er opfyldt.

Bestemmelsen i SEL § 31 D er en undtagelse til den generelle regel om skattepligt for tilskud. Ydes et tilskud efter reglen i SEL § 31 D, medfører det, at modtageren er skattefri af tilskuddet, og at yderen ikke kan få fradrag for tilskuddet.

Koncernforbindelse mv. - SEL § 31 D, stk. 1 og 4

For at et tilskud kan anses for skattefrit, skal følgende betingelser alle være opfyldt:

- Tilskuddet er ydet af et koncernforbundet selskab efter definitionen i SEL § 31 C. Se SEL § 31 D, stk. 1, 1. pkt.

- Tilskudsyderen og -modtageren sambeskattes efter reglerne om national sambeskatning i SEL § 31, eller enten er eller ville kunne sambeskattes efter reglerne om international sambeskatning i SEL § 31 A. Se SEL § 31 D, stk. 4.

- Tilskudsyderen er direkte eller indirekte moderselskab for tilskudsmodtageren, eller

- tilskudsyderen og -modtageren er søsterselskaber og har fælles direkte eller indirekte moderselskab. Se SEL § 31 D, stk. 1, 2. pkt.

Ved tilskud mellem søsterselskaber er det desuden en betingelse, at det fælles moderselskab kan modtage skattefrit udbytte fra tilskudsyderen. Hvis det fælles moderselskab kun ejer tilskudsyderen indirekte, skal betingelserne være opfyldt i hvert ejerled.

Ved koncernforbundne selskaber efter SEL § 31 C forstås selskaber, der har bestemmende indflydelse over et andet selskab, typisk ved at have flertallet af stemmerettighederne. Afgrænsningen giver ikke problemer ved danske selskaber, da koncerndefinitionen i SEL § 31 C både bruges til at afgrænse, hvilke selskaber der skal national sambeskattes, og mellem hvilke selskaber der kan ydes skattefri tilskud. (...)

Som udgangspunkt er koncerndefinitionen i SEL § 31 C også gældende for kredsen af eventuelt internationalt sambeskattede selskaber og dermed identisk med kredsen af selskaber, der kan yde og modtage skattefri tilskud. Dog er der indsat nogle værnsregler ved tilskud mellem søsterselskaber. Se afsnit C.D.2.4.3.3.3 om disse regler.

Den juridiske vejledning 2016-1, afsnit C.D.2.4.3.3.3 værnsregler og forholdet til udlandet

Tilskud mellem søsterselskaber - SEL § 31 D, stk. 1

Som udgangspunkt kan der ydes skattefri tilskud mellem søsterselskaber. Se SEL § 31 D, stk. 1, 2-4. pkt.

I SEL § 31 D, stk. 1, er imidlertid indsat en værnsregel, der skal forhindre, at der ydes skattefri tilskud til søsterselskaber, hvis det fælles moderselskab eller mellemliggende ejerled er udenlandske. Værnsreglen gælder dog kun, hvis moderselskabet eller det mellemliggende ejerled ikke er omfattet af enten direktiv 2011/96/EU (moder-/datterselskabsdirektivet) eller opfylder betingelserne for frafald eller nedsættelse af udbyttebeskatningen efter en DBO. Se eksempel.

Ved tilskud mellem to selskaber (søsterselskaber) med fælles direkte eller indirekte moderselskab gælder skattefriheden kun, hvis det fælles moderselskab kan modtage skattefrit udbytte fra tilskudsyderen. Hvis det fælles moderselskab kun ejer tilskudsyderen indirekte, skal betingelserne være opfyldt i hvert ejerled.

Hvis det fælles moderselskab eller mellemliggende ejerled er udenlandske, skal de være omfattet af direktiv 2011/96/EU eller opfylde betingelserne for frafald eller nedsættelse af udbyttebeskatningen efter bestemmelserne i en dobbeltbeskatningsoverenskomst mellem Danmark og en fremmed stat, Færøerne eller Grønland.

Det bemærkes, at moder-/datterselskabsdirektivet, jf. direktiv 2011/96/EU om fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater, er ændret ved direktiv 2014/96 af 8. juli 2014. Med direktivændringen er der ikke skattefrihed for datterselskabsudbytter, i det omfang der er fradragsret i datterselskabslandet for udlodningen.

TfS 2007, 660 - Skattefri koncerntilskud af Kaspar Bastian og Niels Bang Sørensen

(...) I det omfang der er tale om tilskud mellem søsterselskaber, fremgår det af § 31 D, stk. 1, 3.-6. pkt., at skattefrihed yderligere forudsætter, at det fælles moderselskab ejer mindst 15 pct. af aktiekapitalen (nedsættes til 10 pct. fra og med 2009) i tilskudsyderen i en sammenhængende periode på mindst 1 år, inden for hvilken periode tilskuds tidspunktet skal ligge. Hvis det fælles moderselskab kun ejer tilskudsyderen indirekte, skal betingelserne være opfyldt i hvert ejerled. Er det fælles moderselskab eller mellemliggende ejerled udenlandske, er det ifølge § 31 D, stk. 1, 6. pkt., yderligere en betingelse, at det fælles moderselskab eller udenlandske mellemliggende ejerled er omfattet af direktiv 90/435/EØF eller opfylder betingelserne for frafald eller nedsættelse af udbyttebeskatningen efter bestemmelserne i en dobbeltbeskatningsoverenskomst mellem Danmark og en fremmed stat, Færøerne eller Grønland. (...)

Bestemmelsen i § 31 D, stk. 1, 3.-6. pkt., skal ifølge forarbejderne forhindre, at udbyttebestemmelserne i selskabsskattelovens § 2, stk. 1, litra c, og § 13, stk. 1, nr. 2, omgås ved, at et udbytte, der ellers ville være skattepligtigt, føres skattefrit ved, at der ydes et tilskud til et søsterselskab, der opfylder betingelserne for at udlodde udbytte skattefrit. Tankegangen bag reglerne er, at der ikke skal ske en forøgelse af mulighederne for overflytning af kapital i forhold til, hvad der er muligt med skattefri udbytter og overtegning efter gældende regler, og at skattemyndigheder ikke skal gå ind i en kontrol af, om betingelserne for skattefri udbytte efter udenlandske regler er opfyldt. I lyset af formålet med reglerne må det antages, at kravene i § 31 D, stk. 1 3.-4- pkt., om ejerandel og ejertid skal fortolkes i overensstemmelse med bestemmelserne i selskabsskattelovens § 2, stk. 1, litra c, og § 13, stk. 1, nr. 2. (...)

Begrundelse

Det ønskes oplyst, hvorvidt det medfører beskatning hos Spørger, såfremt Långiver eftergiver sit tilgodehavende hos Spørger på xxx USD.

Spørger er et dansk anpartsselskab. Selskabet er en del af den internationale A-koncern. B Inc. ejer hele anpartskapitalen i Spørger.

Den 13. december 2xxx indgik Spørger en låneaftale med det koncernforbundne selskab E ApS. Spørger opnåede ved aftalen et lån på xxx USD.

E ApS' rettigheder og forpligtelser i henhold til låneaftalen blev ved tillæg af 10. januar 2xxx overdraget til selskabet F Ltd. (Långiver).

Långiver er skattemæssigt hjemmehørende i X-land. B Inc. ejer også hele kapitalen i Långiver.

B Inc. har foretaget en såkaldt "check the box-election" både i relation til Spørger og Långiver. Selskaberne skal derfor i henhold til intern amerikansk skatteret anses for transparente enheder, dvs. indkomsten i selskaberne medregnes ved opgørelsen af B Inc.'s skattepligtige indkomst.

Långiver påtænker at eftergive hele lånet over for Spørger.

Gevinst og tab på gæld efter kursgevinstloven

For selskaber mv., der ikke er koncernforbundne, vil kreditor som udgangspunkt have fradragsret for tabet på fordringen. Se kursgevinstlovens § 3. Samtidig vil debitor være skattepligtigt af gevinsten på sin gæld efter kursgevinstlovens § 6.

Dette gælder dog ikke, hvis gældseftergivelsen er ydet som led i en samlet ordning mellem debitor og dennes kreditorer. Gældseftergivelsen vil i dette tilfælde være skattefri. Se kursgevinstlovens § 24.

Hvis forholder falder uden for kursgevinstlovens § 24, vil udgangspunktet fortsat være skattefrihed, hvis debitor og kreditor er koncernforbundne selskaber efter kursgevinstlovens § 4.

Det fremgår således af kursgevinstlovens § 8, at gevinst på gæld til koncernforbundne selskaber ikke skal medregnes ved opgørelsen af den skattepligtige indkomst, hvis kreditor efter kursgevinstlovens § 4, stk. 1, 1. punktum, ikke kan fradrage det tilsvarende tab på fordringen. Reglen om, at debitorselskabet ikke beskattes af gevinsten på gælden, er begrundet med, at der skal være en symmetri mellem kreditors manglende fradragsret og den skattemæssige behandling af debitor.

Kursgevinstlovens § 4 gælder både for fordringer i danske kroner og i fremmed mønt. Tabsfradragsbegrænsningen gælder dog ikke for valutakursændringer, jf. § 4, stk. 1, 2. pkt. Det ikke fradragsberettigede tab opgøres på grundlag af valutakurserne på tidspunktet for fordringens erhvervelse uden hensyn til ændringer i valutakurserne. Den manglende fradragsret gælder således kun tab pga. debitors manglende betaling, men ikke valutakursændringer.

Spørger og Långiver er begge direkte 100 procent ejet af B Inc.

Det er derfor SKATs opfattelse, at Spørger og Långiver er koncernforbundne søsterselskaber efter kursgevinstlovens § 4, stk. 1, 2. punktum. Samtidig lægges det på baggrund af rådgiveres oplysninger til grund, at hverken Långiver, B Inc. eller noget andet koncernselskab vil have skattemæssigt fradragsret for det tab, der vil opstå ved gældseftergivelse.

Den skattefrie gevinst efter kursgevinstlovens § 8 opgøres som forskellen mellem gældens værdi ved påtagelsen og fordringens værdi for kreditor på tidspunktet for gældseftergivelsen. Se kursgevinstlovens § 8, 2. punktum.

Hvis gælden nedskrives til et lavere beløb end fordringens værdi for kreditor på tidspunktet for gældseftergivelsen, medfører dette, at gevinsten som udgangspunkt er skattepligtig for debitor. Debitor kan dog være skattefri af gevinsten efter andre regler herunder bl.a. reglerne om skattefrit tilskud efter selskabsskattelovens § 31 D.

SKAT lægger i overensstemmelse med rådgivers oplysninger til grund, at lånet oprindeligt blev ydet til kurs pari. Det lægges samtidig til grund, at lånet var kurs pari værd på tidspunktet for gældseftergivelsen.

Da gælden nedskrives til 0 USD udgør gevinst efter kursgevinstlovens § 8 xxx USD, der dog kan være skattefri efter andre regler. Denne del af gevinsten vil således ikke være skattepligtig for debitor, hvis denne omfattes af reglerne om skattefrit udbytte, jf. selskabsskattelovens § 13, stk. 1, nr. 2, eller udgør et skattefrit tilskud, jf. selskabsskattelovens § 31 D. Se nedenfor om selskabsskattelovens § 31 D.

Som nævnt ovenfor opgøres tab efter kursgevinstlovens § 4 hos kreditor på grundlag af valutakurserne på tidspunktet for fordringens erhvervelse uden hensyn til ændringer i valutakurser. Den tilsvarende gevinst hos debitor behandles efter kursgevinstlovens § 8.

Når hele gælden eftergives sker der således ikke beskatning af valutakursgevinster- eller tab på grundlag af valutakursændringer i fordringens løbetid. Se bl.a. eksempel 3 i Den juridiske vejledning 2016-1, afsnit C.B.1.3.3.3.1. Se også SKM2010.32.SR, hvor en fordring i US-dollars blev eftergivet helt.

Skattefrie tilskud efter selskabsskattelovens § 31 D

Spørgsmålet bliver derfor, hvorvidt Spørger kan modtage skattefrit tilskud fra Långiver efter selskabsskattelovens § 31 D.

Selskabsskattelovens § 31 D finder anvendelse på tilskud fra moderselskaber til datterselskaber (som er direkte eller indirekte ejet) og mellem søsterselskaber (selskaber med fælles direkte eller indirekte moderselskab).

Bestemmelsen finder ikke anvendelse på "tilskud", der ydes som en (armslængde) betaling for en modydelse. Det er kun de "rene" tilskud, der omfattes af bestemmelsen. Den påtænkte gældseftergivelse vil derfor være omfattet af bestemmelsen. Se bl.a. SKM2010.32.SR og SKM2008.366.SR.

Det er SKATs opfattelse, at den omstændighed, at Spørger i medfør af selskabsskattelovens § 2 A, stk. 1, anses for at være en transparent enhed, er uden betydning for den skattemæssige vurdering af gældseftergivelsen.

Der er herved henset til, at Spørger i skattemæssig henseende udgør et fast driftssted af B Inc., og at enheder, der er begrænset skattepligtig i henhold til selskabsskattelovens § 2, stk. 1, litra a, tilsvarende er omfattet af reglerne i kursgevinstlovens § 8 og selskabsskattelovens § 31 D. Se lov nr. 343 af 18. april 2007 (L110 2006/07) - bilag 3 med kommentarer.

Spørger og Långiver er dermed koncernforbundne selskaber og foreninger mv., der vil kunne sambeskattes efter selskabsskattelovens §§ 31 A og 31 C.

Aktiver og passiver, som civilretligt er ejet af Spørger, anses for tilknyttet B Inc.'s faste driftssted i Danmark. Lånet anses dermed for tilknyttet det faste driftssted. Indtægter og udgifter opgøres på baggrund af de allokerede aktiver og passiver. Se selskabsskattelovens § 2 A, stk. 8, 2. punktum.

Det er SKATs opfattelse, at Långiver skal anses for tilskudsyder i relation til selskabsskattelovens § 31 D.

Ved tilskud mellem søsterselskaber er det en betingelse for skattefrihed efter selskabsskattelovens § 31 D, at det fælles moderselskab kan modtage skattefrit udbytte fra tilskudsyderen. Det er SKATs opfattelse, at betingelsen skal fortolkes i overensstemmelse med selskabsskattelovens § 2, stk. 1, litra c, og § 13, stk. 1, nr. 2. Se bl.a. TfS 2007, 660 - Skattefri koncerntilskud af Kaspar Bastian og Niels Bang Sørensen.

Det er samtidig en betingelse for skattefrihed, at moderselskabet er omfattet af direktiv 2011/96/EU af 30. november 2011 om fælles beskatningsordning for moder- og datterselskaber fra forskellige medlemsstater og som ændret ved direktiv 2014/86/EU og direktiv 2015/121/EU eller opfylde betingelserne for frafald eller nedsættelse af udbyttebeskatningen efter bestemmelserne i en dobbeltbeskatningsoverenskomst mellem Danmark og en fremmed stat, Færøerne eller Grønland.

Långiver er direkte 100 procent ejet af B Inc. B Inc. kan dermed modtage skattefrit udbytte fra Långiver. Se selskabsskattelovens § 2, stk. 1, litra c og § 13, stk. 1, nr. 2. Betingelsen i selskabsskattelovens § 31 D, stk. 1, 3. punktum er derfor opfyldt.

Beskatningen af udbytter fra Danmark til B Inc. skal nedsættes eller helt frafaldes i henhold til dobbeltbeskatningsoverenskomsten mellem Danmark og USA. Betingelsen i selskabsskattelovens § 31 D, stk. 1, 5. punktum er derfor også opfyldt.

Samtidig lægges det på baggrund af rådgiveres oplysninger til grund, at hverken Långiver, B Inc. eller noget andet koncernselskab vil have skattemæssigt fradragsret for det tab, der vil opstå ved gældseftergivelse. Betingelsen i selskabsskattelovens § 31 D, stk. 5, er derfor også opfyldt.

Det er derfor på baggrund af ovenstående SKATs opfattelse, at det ikke vil medføre beskatning hos Spørger, såfremt Långiver eftergiver sit tilgodehavende hos Spørger på xxx USD. Dette skyldes, at Spørger er skattefri af gevinsten efter reglerne om skattefrit tilskud i selskabsskattelovens § 31 D.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.