Spørgsmål

- Kan Skatterådet bekræfte, at Spørger ved opsætning og drift af eget solcelleanlæg alene skal opgøre den skattepligtige indkomst på grundlag af opgjort og afregnet nettosalg på timebasis?

-

Kan Skatterådet bekræfte, at Spørger ikke er skattepligtig af indtægter ved produktion af el til nettet, hvis Spørger over for elselskabet giver forlods afkald på indtægten?

-

Kan Skatterådet bekræfte, at Spørger ved etablering af en individuel eller kollektiv ordning er skattepligtig af beløb, som, i det omfang det er foreneligt med lejelovgivningen, opkræves direkte hos beboerne som betaling for den el, som produceres på solcelleanlægget?

-

Kan Skatterådet bekræfte, at Spørger ved etablering af en individuel eller kollektiv ordning ikke skal beskattes af en fikseret indtægt, såfremt det undlades at opkræve et beløb hos beboeren som betaling for den el, som produceres på solcelleanlægget?

-

Kan Skatterådet bekræfte, at Spørger ved etablering af enten en individuel eller en kollektiv ordning ikke er skattepligtig af beløb, som indirekte opkræves via huslejen hos de enkelte beboere til dækning af udgifter til finansiering og opsætning af solcelleanlæg?

-

Kan Skatterådet bekræfte, at Spørger ved etablering af en kollektiv ordning ved opgørelse af den skattepligtige indkomst ikke skal medregne beløb, som betales til elselskabet henholdsvis opkræves hos beboerne til dækning af beboernes individuelle forbrug af el fra nettet?

-

Kan Skatterådet bekræfte, at Spørger fortsat er omfattet af skattefritagelsen i Selskabsskatteloven § 3, stk. 1, nr. 6, hvis Spørger erhverver et solcelleanlæg og udlejer anlægget til beboerne mod betaling?

-

Kan Skatterådet bekræfte, at Spørger skal opgøre én samlet skattepligtig indkomst for elaktiviteten, uanset at indtægter og udgifter stammer fra forskellige underafdelinger?

-

Kan Skatterådet bekræfte, at der ved opgørelsen af den skattepligtige indkomst for elaktiviteten kan fradrages et beløb svarende til markedslejen for det tag, hvor solcellerne er opsat?

-

Kan Skatterådet bekræfte, at finansieringsomkostninger forbundet med opsætning af solcelleanlæg kan fratrækkes ved opgørelse af den skattepligtige indkomst for elaktiviteten i Spørger?

-

Kan Skatterådet bekræfte, at lejere, der deltager i enten en kollektiv ordning eller i en individuel ordning, ikke er skattepligtige af besparelsen ved ikke direkte at skulle betale Spørger for den forbrugte el, der er produceret på boligorganisationens solcelleanlæg?

-

Hvis spørgsmål 11 ikke kan besvares bekræftende.

Kan Skatterådet bekræfte, at lejerne kan nedsætte den årlige skattepligtige værdi med udgifter i forbindelse med el-erhvervelsen (herunder den årlige huslejeforhøjelse, der er forårsaget af boligorganisationens investering i solcelleanlæg)

-

Kan skatterådet bekræfte, at lejere der deltager i en individuel ordning, (eller lejer solcelleanlæg af Spørger), på lige fod med ejere af solcelleanlæg kan benytte lempeligere beskatningsregler vedrørende indtægter for solgt el svarende til regelsættet i ligningslovens § 8P?

-

Hvis spørgsmål 13 besvares benægtende.

Kan Skatterådet bekræfte, at lejerne kan nedsætte den årlige skattepligtige indtægt for el med udgifter i forbindelse med el-erhvervelsen, (herunder den årlige huslejeforhøjelse eller direkte leje, der er forårsaget af boligorganisationens investering i solcelleanlæg)?

Svar

- Ja

-

Ja

-

Nej

-

Ja

-

Ja

-

Ja

-

Nej

-

Ja, se dog begrundelse

-

Nej

-

Ja

-

Ja

-

Bortfalder

-

Nej, se dog begrundelse

-

Nej, se dog begrundelse

Beskrivelse af de faktiske forhold

Spørger er en almen boligorganisation, som er skattefritaget efter Selskabsskatteloven § 3, stk. 1, nr. 6.

Spørger består af en boligorganisation og en række underafdelinger. En boligorganisation og dens afdelinger er født med forskellige kompetencer, men hænger tæt sammen og handler inden for fællesskabets rammer. Uanset afdelingsbestyrelsens og afdelingsmødets adgang til at tage beslutninger vedrørende boligafdelingens drift, er det boligorganisationen, som har det formelle, juridiske og økonomiske ansvar, og som indgår aftaler med tredjepart. Der er ét samlet CVR-nr.

Af Spørgers hjemmeside fremgår, at boligorganisationen administrerer mere end 1.000 lejemål fordelt på over 25 afdelinger i (udeladt). Boligerne spænder fra etagebyggeri til et-plans-huse.

Ifølge vedtægterne § 4 er lejerne medlemmer af Spørger. Og ifølge vedtægternes § 19 har hver afdeling ansvar for eget budget og regnskab.

Det er p.t. under overvejelse i Spørger at opsætte en række solcelleanlæg i de forskellige afdelinger, idet en mere grøn profil ønskes. Forud for etablering af en endelig løsning ønskes en afklaring af de skattemæssige forhold forbundet hermed.

Følgende modeller er under overvejelse:

-

Spørger ejer og driver solcelleanlæg.

-

Tredjemand ejer solcelleanlægget. Anlægget lejes ud til Spørger, som står for driften af anlægget.

Solcelleanlæggene vil formentlig blive forbundet til det offentlige net. De nærmere omstændigheder omkring opsætning, afregning m.v. er endnu ikke afklaret med elselskabet.

Det forventes dog, at Spørger i forhold til elselskabet vil anvende en nettoafregningsordning (på timebasis). Det er endnu ikke afklaret, hvilken afregningsgruppe Spørger vil blive placeret i.

Det er videre under overvejelse at lade beboerne i de enkelte ejendomme aftage den producerede el, alternativt videresende el til øvrige afdelinger i Spørger (til eget forbrug), hvis dette er en mulighed rent praktisk. I den forbindelse overvejes brug af enten en individuel eller en kollektiv model, jf. nærmere beskrivelse nedenfor.

Individuelle/kollektive ordninger for lejere

Med gennemførelsen af lov nr. 901 af 4/7 2013 er åbnet mulighed for nettoafregning efter henholdsvis en individuel eller kollektiv model.

Den individuelle model giver lejeren af en bolig mulighed for at nettoafregne eget forbrug fra et elproducerende anlæg, som er ejet af udlejer, men tilsluttet i den enkelte lejers forbrugsinstallation. I denne model er det lejeren, der nettoafregner eget forbrug og har kontraktforholdet med elleverandør og netvirksomhed, mens udlejer ejer solcelleanlægget og dermed producerer elektriciteten.

Spørger forventer ikke nødvendigvis at opkræve en betaling fra lejerne for den strøm, som solcelleanlægget producerer. Der vil dog formentlig ske en betaling til etablering af anlæggene via huslejen, idet omkostninger til finansiering og opsætning af solcelleanlægget kan påvirke fastsættelse af den årlige leje. Fordeling af anlægsudgifterne vil imidlertid ske uden hensyntagen til den enkelte beboers individuelle forbrug af el.

Den kollektive model giver udlejer mulighed for at nettoafregne såvel eget forbrug som forbrug til fællesformål og en eller flere bolig- eller erhvervslejemål, når lejemål m.v. er tilsluttet udlejerens forbrugsinstallation. Det elproducerende anlæg er ejet af udlejer og tilsluttet samme forbrugsinstallation. Det er udlejer, som har kontraktforholdet med elleverandøren og netvirksomheden, og som står for indkøb, salg og afregning af el. Der vil ved denne model skulle etableres individuelle bimålere med henblik på at muliggøre en opgørelse af de enkelte lejeres betaling (refusion) til udlejer for udlejerens udgifter til indkøb af supplerende el, dvs. den el som det er nødvendigt at indkøbe ud over den producerede el.

Ved brug af den kollektive model forventer Spørger ikke nødvendigvis at opkræve en betaling fra lejerne for den strøm, som solcelleanlægget producerer. Der vil dog formentlig ske en betaling til etablering af anlæggene via huslejen, idet omkostninger til finansiering og opsætning af solcelleanlægget kan påvirke fastsættelse af den årlige leje. Fordeling af anlægsudgifterne vil imidlertid ske uden hensyntagen til den enkelte beboers individuelle forbrug af el. Udgifter til indkøb af supplerende el vil derimod blive afregnet med lejeren baseret på bimåler for hver enkelt lejer, dvs. på baggrund af det faktiske forbrug.

Nettoafregning

Energinet.dk har udarbejdet en pjece "Retningslinjer for nettoafregning af egenproducenter", som indeholder alle generelle og specifikke krav med nettoafregning af egenproducenter, jf. nettoafregningsbekendtgørelsen. Retningslinjerne er udstedt med hjemmel i § 11 i nettoafregningsbekendtgørelsen.

Alle ejere af solcelleanlæg, som er tilsluttet et forbrugssted, har pligt til at få solcelleanlægget registreret hos Energinet.dk, såfremt det tilsluttes elnettet.

Det er efter bekendtgørelsens § 7 Energinet.dk, der træffer afgørelse om, hvorvidt betingelserne for at opnå nettoafregning er opfyldt.

Det følger af Energinet.dk's “Retningslinjer for nettoafregning af egenproducenter", at hvis et solcelleanlæg registreres som omfattet af gruppe 5, så modtager producenten ikke betaling for eventuelle leverancer til nettet, jfr. følgende uddrag for retningslinjerne:

“For at minimere omkostningerne til fjernaflæste målere og administration afregnes anlæggende i grupperne 4 og 5 efter en forenklet model, hvor der ses bort fra den udligning inden for timen, der kan ske mellem leverancen til og fra det kollektive elforsyningsnet.

For at holde afregning så simpel som muligt anvendes dermed bruttoafregningsregler.

(...)

Anlæg i gruppe 5 omfatter egenproducenter, uanset anlæggets størrelse, der af den ene eller anden grund ikke ønsker at sælge elektricitet på markedet eller til Energinet.dk.

Måling af bruttolevering til net kan dermed undværes, og måleren for bruttolevering fra net skal være spærret for tilbageløb, idet egen produktionen pr. definition er lig hele nettoproduktionen. Eventuel faktisk levering til net leveres dermed gratis til netvirksomheden, og derudover kommer egenproducenten til at betale reduceret PSO-tarif af levering til net.

Køb og salg af el samt balanceansvar

Egenproducentens samlede køb i markedet er lig med bruttolevering fra net."

Under afregningsmodeller er gruppe 5 defineret som:

"Installationstilsluttede anlæg uanset størrelse, hvor overskudsproduktionen er 0 eller ubetydelig"

Spørgers opfattelse og begrundelse

Spørgsmål 1

Kan SKAT bekræfte, at Spørger ved opsætning og drift af eget solcelleanlæg alene skal opgøre den skattepligtige indkomst på grundlag af opgjort og afregnet nettosalg?

Til brug for besvarelsen af spørgsmål 1 kan SKAT lægge til grund, at Spørger vælger en løsning, hvor afregning kan ske efter et nettoafregningsprincip med afregning på timebasis, og der således alene sker salg af overskydende elektricitet til elselskabet.

Spørger er skattefritaget, jf. Selskabsskatteloven § 3, stk.1, nr. 6, og skal således alene beskattes af indtægt ved produktion af el og varme.

Det fremgår af lovbemærkningerne fra bestemmelsens indsættelse, at skattepligten omfatter indtægter ved salg af elektricitet til det offentlige net (og endvidere gælder uanset aftageren). Det har ikke været hensigten, at produktion til eget forbrug skulle rammes af skattepligten, jf. bl.a. også seneste praksis på området (se bl.a. SKM2014.404.SR og SKM2013.842.SR).

Det er således alene, hvis der fremkommer et nettosalg inden for afregningsintervallet (timebasis), at der skal ske en beskatning.

På baggrund heraf er det vores opfattelse, at SKAT kan svare bekræftende på spørgsmål 1.

Spørgsmål 2

Kan SKAT bekræfte, at Spørger ikke er skattepligtig af indtægter ved produktion af el, hvis Spørger over for elselskabet giver forlods afkald på indtægten?

Til brug for besvarelse af spørgsmål 2 kan SKAT lægge til grund, at Spørger placeres i en afregningskategori, hvor der ikke modtages indtægter ved salg af el til nettet (gruppe 5), og at der endvidere ikke sker salg eller levering af el til beboerne.

Spørger vil som udgangspunkt være skattepligtig af indtægter ved salg af el, jf. Selskabsskatteloven § 3, stk. 1, nr. 6.

For elproducenter, som er placeret i gruppe 5, gælder imidlertid, at der ikke sker en afregning for overskydende elproduktion til elnettet.

Ved at lade sig registrere i denne afregningsgruppe gives således et forlods afkald på eventuelle indtægter ved overskydende produktion ud over eget forbrug.

Det fremgår af Juridisk Vejledning, afsnit C.C.2.1.2.2, at der ikke skal ske beskatning af indtægter, hvis der forud for retserhvervelsestidspunktet er givet blankt afkald på indtægten over for den, som skulle have betalt vederlaget.

Efter vores opfattelse skal der ikke ske beskatning af indtægter ved salg af el, hvis Spørger placeres i afregningsgruppe 5. Denne opfattelse understøttes af retspraksis, jf. bl.a. SKM2014.404.SR, hvor en kommune ligeledes ikke skulle beskattes ved placering i afregningsgruppe 5.

Det er derfor vores vurdering, at SKAT kan svare bekræftende på spørgsmål 2.

Spørgsmål 3

Kan SKAT bekræfte, at Spørger ved etablering af en individuel eller kollektiv ordning er skattepligtig af det beløb, som, i det omfang det er foreneligt med lejelovgivningen, opkræves direkte hos beboerne som betaling for den el, som produceres på solcelleanlægget?

Ved såvel den kollektive som den individuelle ordning vil det være en afdeling under Spørger, som opstiller og driver solcelleanlægget. Den faktiske elproduktion på solcelleanlægget vil således, som udgangspunkt, til stadighed ske i regi af Spørger eller den konkrete afdeling, som har opstillet anlægget. Valget mellem henholdsvis den kollektive eller individuelle ordning er, som vi forstår det, et valg mellem afregningsmodeller i forhold til netselskabet.

Det er således vores forståelse, at Spørger, uanset valg af afregningsmodel, vil være at anse for elproducent (og dermed levere el til beboerne), uanset om der etableres en individuel eller en kollektiv ordning.

Til brug for besvarelse af spørgsmål 3 kan det lægges til grund, at Spørger vil opkræve et beløb hos beboerne som betaling for den el, som produceres på solcelleanlægget og anvendes af beboerne. Det skal dog bemærkes, at en sådan opkrævning for nærværende synes at være uforenelig med lov om leje, jf. bemærkningerne til § 2 i lovforslag nr. 221 af 23. maj 2013. Nærværende spørgsmål tager således afsæt i den situation, at ovennævnte bemærkninger ikke kan tolkes i den retning, at Spørger kan/skal levere vederlagsfri el til lejerne. Opkrævningen vil i denne situation være individuel og baseret på det konkrete elforbrug i det enkelte lejemål.

Da det fremgår af lovbemærkninger til Selskabsskatteloven § 3, stk. 1, nr. 6, at skattepligten for indtægter ved elaktivitet gælder uanset aftageren, er det vores opfattelse, at indtægter ved produktion af el, som aftages af beboerne, ligeledes vil være skattepligtige.

På baggrund af ovenstående er det vores vurdering, at SKAT, under hensyntagen til ovenstående forudsætninger, kan svare bekræftende på spørgsmål 3.

Spørgsmål 4

Kan SKAT bekræfte, at Spørger ved etablering af en individuel eller kollektiv ordning ikke skal beskattes af en fikseret indtægt, såfremt det undlades at opkræve et beløb hos beboeren som betaling for den el, som produceres på solcelleanlægget?

Baggrunden for dette spørgsmål er som beskrevet under spørgsmål 3. Det vil sige, at anlægget opstilles og drives i regi af Spørger.

Til brug for besvarelse af spørgsmål 4 lægges til grund, at Spørger ikke vil, eller i henhold til lejeloven, jf. også spørgsmål 3, ikke kan opkræve betaling for den el, som produceres på solcelleanlægget og anvendes af beboerne.

Det er vores vurdering, at der ikke er hjemmel til at fiksere en indtægt i den pågældende situation, idet hjemmel til indtægtsfiksering alene findes i LL § 2 og inden for gaveafgiftskredsen. Spørger, henholdsvis beboerne befinder sig i den pågældende situation uden for såvel anvendelsesområdet for LL § 2, som uden for gaveafgiftskredsen.

Det er endvidere ikke hensigten med etablering af solcelleanlægget at skabe en indtægtsgivende aktivitet. Solcelleanlægget etableres i den hensigt at skabe et mere bæredygtigt byggeri, som bidrager til udnyttelse af grøn energi. Dette formål opnås, uanset om den producerede el alene anvendes til Spørgers eget forbrug, eller om den kommer beboerne til gode.

Det er vores opfattelse, at Spørger kan sikre en miljøvenlig og bæredygtig metode til levering af el uden at blive fikseret en indtægt, uagtet at de ikke opkræver en direkte betaling herfor.

På baggrund af ovenstående er det vores vurdering, at SKAT kan svare bekræftende på spørgsmål 4.

Spørgsmål 5

Kan SKAT bekræfte, at Spørger ved etablering af enten en individuel eller en kollektiv ordning ikke er skattepligtig af beløb, som indirekte opkræves via huslejen hos de enkelte beboere til dækning af udgifter til finansiering og opsætning af solcelleanlæg?

I forbindelse med etablering af solcelleanlægget forventes afholdt en række udgifter til finansiering og opsætning af anlægget. Det overvejes at finansiere anskaffelsen ved indregning af sådanne omkostninger i huslejebetalingerne.

Ifølge Selskabsskatteloven § 3, stk.1, nr. 6, er Spørger alene skattepligtig af indtægter ved produktion af elektricitet og varme. Dette fremgår ligeledes af bemærkningerne til loven.

Indtægter, som opkræves via huslejen til dækning af finansiering af anlægsaktiver, er efter vores opfattelse ikke at anse som en skattepligtig indtægt ved produktion af elektricitet. Indtægten vedrører således ikke salg af el, som kan ske, uanset om selve anlægget finansieres via huslejen eller ej. En eventuel opkrævning via huslejen må således anses at indgå som en del af Spørgers hovedvirksomhed og dermed anses for omfattet af skattefritagelsen ifølge Selskabsskatteloven § 3, stk. 1, nr. 6.

Dette gælder uanset, om der etableres en individuel eller en kollektiv ordning.

På baggrund af ovenstående er det vores vurdering, at SKAT kan svare bekræftende på spørgsmål 5.

Spørgsmål 6

Kan SKAT bekræfte, at Spørger ved etablering af en kollektiv ordning ved opgørelse af den skattepligtige indkomst ikke skal medregne beløb, som betales til elselskabet henholdsvis opkræves hos beboerne til dækning af beboernes individuelle forbrug af el fra nettet?

Ved etablering af en kollektiv ordning er det Spørger, som nettoafregner det samlede forbrug med elselskabet.

Der er opstillet bimålere hos de enkelte beboer, som måler det individuelle forbrug af supplerende el. Spørger kan således opgøre og opkræve det forbrug, som relaterer sig til den enkelte beboer. Der vil således ske en refusion af omkostninger til el fra den enkelte beboer til Spørger på baggrund af det individuelle forbrug.

Spørger har ikke selv produceret den el, som beboeren betaler for, men er alene formidler af betalingerne mellem elselskabet og beboeren.

Idet der alene er skattepligt af "indtægt ved produktion af elektricitet og varme", jf. Selskabsskatteloven § 3, stk.1, nr. 6, er det vores opfattelse, at de betalinger, som modtages fra beboerne, ikke er omfattet af skattepligten, idet der ikke er tale om en indtægt ved produktion af varme. Modsat er der heller ikke fradrag i den skattepligtige indkomst for de betalinger, som Spørger foretager til elselskabet på baggrund af beboernes individuelle forbrug.

Såfremt SKAT måtte mene, at Spørger er skattepligtig af de beløb, som de modtager fra beboerne, er det subsidiært vores opfattelse, at der tilsvarende må være fradrag for betaling til elselskabet for el vedrørende beboernes individuelle forbrug (der således må anses for udgifter til erhvervelse af den el, som efterfølgende sælges til beboerne).

På baggrund af ovenstående er det vores vurdering, at SKAT kan svare bekræftende på spørgsmål 6.

Spørgsmål 7

Kan SKAT bekræfte, at Spørger fortsat er omfattet af skattefritagelsen i Selskabsskatteloven § 3, stk. 1, nr. 6, hvis Spørger erhverver et solcelleanlæg og udlejer anlægget til beboerne mod betaling?

Som led i overvejelserne om etablering af solcelleanlæg indgår en model, hvor Spørger, i stedet for selv at producere el, blot erhverver solcelleanlæggene og udlejer disse til beboerne, således at beboerne kan producere grøn energi.

Følgende fremgår af Juridisk Vejledning, afsnit C.D.1.3.1:

Betingelserne for fritagelse for skattepligt er endvidere opfyldt (fra og med indkomståret 2010), selv om boligorganisationen eller en afdeling af boligorganisationen udøver aktivitet, der falder uden for hovedformålet, såfremt disse aktiviteter udøves i et skattepligtigt datterselskab. Ved udlejning til andet end boligformål, som er omfattet af boligorganisationens hovedformål, eller som den 31. december 2005 er omfattet af § 6, stk. 2, i lov om almene boliger m.v., er det dog ikke et krav, at udlejning sker gennem et skattepligtigt datterselskab.

Der vil ikke ske udlejning gennem et skattepligtigt datterselskab.

Udlejning af solcelleanlæggene skal derfor enten være omfattet af Spørgers hovedformål eller kunne ske i henhold til almenboliglovens § 6, stk. 2, som har følgende ordlyd:

Stk. 2. Boligorganisationen kan herudover udføre aktiviteter, som har en naturlig tilknytning til boligerne og administrationen af disse, eller som er baseret på den viden, boligorganisationen har oparbejdet gennem sin virksomhed.

For besvarelse af spørgsmålet skal der derfor foretages en juridisk vurdering af, hvorvidt udlejningsaktiviteten kan anses for forenelig med hovedformålet eller almenboliglovens § 6, stk. 2. Det er tidligere set i praksis, at denne vurdering foretages af SKAT.

Efter vores opfattelse er omstilling til grøn energi en naturlig del af det at drive boligudlejningsvirksomhed i dag, hvor der bl.a. stilles krav om bæredygtigt byggeri. Udleje af solcelleanlæg til beboerne må derfor anses for en tidssvarende forståelse af det at drive boligvirksomhed i nutidens Danmark.

Der er tale om udnyttelse af aktiver, som allerede er anskaffet som et naturligt led i drift af boligorganisationen. Blot er indtægtskilden for nuværende uudnyttet, idet taget alene tjener sit oprindelige formål.

Det er således vores opfattelse, at en eventuel indtægt, som følge af udleje af solcelleanlægget, må anses for at have en naturlig tilknytning til boligerne og således ikke vil medføre, at Spørger ikke længere er omfattet af skattefritagelsesbestemmelsen i Selskabsskatteloven § 3, stk.1, nr. 6.

Såfremt SKAT ikke selv mener at kunne foretage vurderingen af, hvorvidt udlejningsaktiviteten er omfattet af hovedformålet eller almenboliglovens § 6, stk. 2, vil Spørger selv få dette afklaret. SKAT kan så i stedet lægge til grund for besvarelsen, at udlejningsaktiviteten vil være omfattet af enten hovedformålet eller almenboliglovens § 6, stk. 2.

På baggrund af ovenstående er det vores vurdering, at SKAT kan svare bekræftende på spørgsmål 7.

Spørgsmål 8

Kan SKAT bekræfte, at Spørger skal opgøre én samlet skattepligtig indkomst for elaktiviteten, uanset at indtægter og udgifter stammer fra forskellige underafdelinger?

Spørger er én samlet virksomhed registreret på ét CVR-nr. Skattefritagelsen i Selskabsskatteloven § 3, stk. 1, nr. 6, gælder den samlede virksomhed.

Det fremgår af lovbemærkningerne, at der skal foretages en klar regnskabsmæssig udskillelse af indtægter og udgifter, der kan henføres til den skattepligtige virksomhed, således at der kan ske beskatning af indtægterne ved produktion af elektricitet.

Der ses ikke at være grundlag for at antage, at dette ikke gælder den samlede elaktivitet, hvorfor opgørelsen af den skattepligtige indkomst efter vores opfattelse skal ske samlet.

På baggrund af ovenstående er det vores vurdering, at SKAT kan svare bekræftende på spørgsmål 8.

Spørgsmål 9

Kan SKAT bekræfte, at der ved opgørelsen af den skattepligtige indkomst for elaktiviteten kan fradrages et beløb svarende til markedslejen for det tag, hvor solcellerne er opsat?

Spørger skal foretage en klar regnskabsmæssig udskillelse af indtægter og udgifter, der kan henføres til den skattepligtige virksomhed, således at der kan ske beskatning af indtægterne ved elaktiviteten.

Virksomheden i Spørger vil således blive opdelt i en skattefritaget henholdsvis en skattepligtig del.

Solcelleanlæggene vil som udgangspunkt være opsat på tagene af de eksisterende bygninger tilhørende Spørger. Bygningerne, herunder også tagene, vil som udgangspunkt være en del af anlægsaktiverne i den skattefritagne del af virksomheden.

Det følger af almindelige omkostningsallokeringsprincipper, at der skal ske en fordeling af omkostningerne mellem interesseforbundne enheder, og dette kan almindeligvis ske ud fra enten en faktisk omkostningsfordeling eller ved fastsættelse af en egentlig markedspris for den ydelse, der leveres.

I det konkrete tilfælde vil den skattepligtige del af virksomheden gøre brug af aktiver, der som udgangspunkt allokeres til den skattefri del af virksomheden. Der bør derfor efter vores opfattelse ske en "betaling" for brug af aktiverne ved opgørelse af den skattepligtige indkomst. Hvis man havde gjort brug af aktiver tilhørende et andet skattesubjekt, ville der helt naturligt have været fastsat en pris som led i sædvanlig samhandel.

I praksis vil det være vanskeligt at klarlægge præcist, hvor store omkostninger der medgår til drift og vedligehold af tagene på bygningerne (tagets stand på opsætningstidspunktet, faktisk reparation og vedligehold, andel i afskrivninger, finansieringsudgifter m.v.) med henblik på en fordeling af de faktiske omkostninger.

Det vil derfor ud fra en praktisk betragtning give mest mening at fastsætte en årlig "lejeudgift" for brug af tagene til opsætning af solcelleanlæg.

Efter vores opfattelse vil "lejeudgiften" bl.a. skulle fastsættes under hensyntagen til den påvirkning, som tagene må anses undergå som følge af opsætning af anlægget, herunder den eventuelle merudgift til reparation og vedligehold, som anlægget forventes at medføre.

Vi er bekendte med, at forskellige udbydere i praksis tilbyder at opstille og drive solcelleanlæg på tredjemands tag.

SKAT kan lægge til grund for sin besvarelse, at der vil blive opgjort en markedsleje for brug af tagene (som efterfølgende kan lignes).

På baggrund af ovenstående er det vores vurdering, at SKAT kan svare bekræftende på spørgsmål 9.

Spørgsmål 10

Kan SKAT bekræfte, at finansieringsomkostninger forbundet med opsætning af solcelleanlæg kan fratrækkes ved opgørelse af den skattepligtige indkomst for elaktiviteten i Spørger?

Spørger skal foretage en klar regnskabsmæssig udskillelse af indtægter og udgifter, der kan henføres til den skattepligtige virksomhed, således at der kan ske beskatning af indtægterne ved elaktiviteten.

Det følger af almindelige omkostningsallokeringsprincipper, at der skal ske en fordeling af omkostningerne mellem forbundne enheder, og dette kan almindeligvis ske ud fra enten en faktisk omkostningsfordeling eller ved fastsættelse af en egentlig markedspris for den ydelse, der leveres.

Der vil som udgangspunkt ske finansiering af solcelleanlægget i forbindelse med anskaffelse og opsætning heraf.

Det er vores opfattelse, at renter og evt. fradragsberettigede gebyrer m.v. i forbindelse med låneoptagelse skal henføres til den skattepligtige indkomst for Spørger, idet finansiering af anlægget kan allokeres direkte til den skattepligtige del af virksomheden.

Såfremt opsætning af anlægget måtte finansieres med frie midler, er det vores opfattelse, at "rentetabet" (dvs. i forhold til den nuværende placering af midlerne) kan henføres til den skattepligtige indkomst.

Ifølge Betænkning over forslag til lov om ændring af forskellige skattelove afgivet af Skatteudvalget den 10. maj 2000 (til L 155) vil indtægten skulle anses for omfattet at SEL § 1, stk. 1, nr. 2e - en sædvanlig indkomstopgørelse for den pågældende type skattesubjekter omfatter ligeledes fradrag for driftsomkostninger. Der ses efter vores opfattelse ikke med ændringen af SEL § 3, stk. 1, nr. 6, at være tiltænkt en divergerende skattemæssig behandling at skattesubjekter omfattet at SEL § 3, stk. 1, nr. 6, hvorefter opgørelsen af indkomsten ikke indbefatter fradrag for relaterede omkostninger - dvs., en almindelig virksomhedsbetragtning. Der henvises endvidere til, at den skattepligtige indtægt for et skattesubjekt omfattet af SEL § 1, stk. 1, nr. 6, tillige opgøres efter en “virksomhedsbetragtning", jf. ovenfor under spørgsmål 9.

I relation til fradraget for finansieringsudgifter, så er fradraget for afholdte omkostninger tænkt forholdsmæssigt fordelt mellem den skattepligtige produktion (salg til net) og ikke-skattepligtige produktion (egetforbrug).

Det forhold, at finansieringsomkostningen indirekte er opkrævet via huslejeopkrævningen, kan næppe i sig selv betinge, at der ikke kan foretages fradrag for omkostninger, der er afholdt for at erhverve og/eller vedligeholde den skattepligtige indkomst, jf. det almindelige driftsomkostningsbegreb.

Boligorganisationer er baseret på et hvile-i-sig-selv princip. Det vil sige, at huslejen som sådan er omkostningsbaseret.

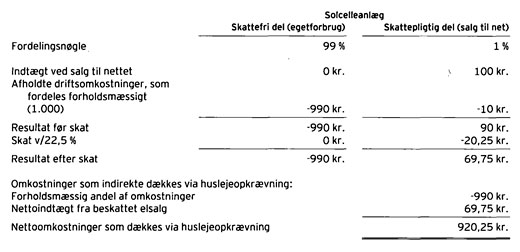

Ved opførelse og drift af et solcelleanlæg vil den del af omkostningerne hertil, som ikke dækkes ved et eventuelt salg til nettet, skulle pålægges huslejen. Dette medfører således omvendt, at det alene er omkostninger relateret til egenproduktionen, som pålægges huslejen. Skattepligtige indtægter ved eventuelt salg til nettet vil således forlods skulle modregnes i de omkostninger, som vil kunne pålægges huslejen. Dette er søgt illustreret nedenfor:

Som det fremgår af eksemplet ovenfor, vil det, i det omfang der oppebæres en indtægt ved salg til nettet, alene være nettoomkostningerne, som pålægges lejerne. De omkostninger, der forholdsmæssigt vedrører den skattepligtige del af elproduktionen, vil alt andet lige forlods blive dækket af de skattepligtige indtægter.

På baggrund af ovenstående er det vores vurdering, at SKAT kan svare bekræftende på spørgsmål 10.

Spørgsmål 11

Kan SKAT bekræfte, at lejere, der deltager i enten en kollektiv ordning eller i en individuel ordning, ikke er skattepligtige af besparelsen ved ikke direkte at skulle betale Spørger for den forbrugte el, der er produceret på boligorganisationens solcelleanlæg?

Til brug for besvarelse af spørgsmålene 11-14 kan SKAT lægge til grund,

- at anlægget opstilles og drives af Spørger,

- at installationen udløser en huslejeforhøjelse for lejerne efter lejelovgivningens almindelige bestemmelser herom

- at Spørger ikke vil (og eventuelt ikke må) opkræve yderligere særskilt betaling fra lejerne for den forbrugte el, som produceres på solcelleanlægget, og

- at der er tale om private lejere af lejemål til privat beboelse

Det er vores vurdering, at lejerne under de nævnte forudsætninger ikke er skattepligtige af den opnåede besparelse.

I henhold til statsskattelovens § 4 anses alle indtægter, herunder visse besparelser som udgangspunkt for skattepligtige. Besparelser og rabatter vil dog som udgangspunkt kun være skattepligtige, hvis der er en form for reel modydelse fra modtagerens side, eller hvis de er ydet i et ansættelses- eller aftaleforhold eller mellem interesseforbundne/nærtbeslægtede parter.

Lejerne ses ikke at udføre nogen modydelse for besparelsen. De er endvidere ikke i et ansættelses- eller aftaleforhold til Spørger vedrørende ydelse af personligt arbejde, og lejerne og Spørger ses ikke at være interesseforbundne parter eller at befinde sig et gavemiljø, hvorfor der i den pågældende situation ikke ses grundlag for at fiksere indtægter efter statsskattelovens (eller andre bestemmelser) parterne imellem.

Ifølge statsskattelovens § 4b er vederlagsfri benyttelse af andres rørlige eller urørlige gods ligeledes skattepligtig.

Det er dog vores opfattelse, at der i den pågældende situation ikke er tale om, at lejerne vederlagsfrit benytter Spørgers solcelleanlæg, da de indirekte betaler "en leje" for benyttelse af boligorganisationens anlæg gennem huslejestigninger.

Formålet med Lov nr. 901 af 04/07/2013 har bl.a. været, at lejere skulle have mulighed for at nettoafregne for deres individuelle elforbrug på lige vilkår med boligejere og andelshavere.

Den besparelse/fordel lejerne opnår ved at kunne deltage i nettoafregning af deres private elforbrug, ses på lige fod med ejere af solcelleanlæg ikke at være skattepligtig. Ejere af solcelleanlæg beskattes ikke af den el, de producerer på eget anlæg, forudsat at anlægget anses for udelukkende benyttet til private formål, jf. ligningslovens § 8P stk. 9 1. pkt. og Juridisk Vejledning afsnit C.C.4.5.3.

Herudover er det vores umiddelbare opfattelse, at Spørger lejeretligt ikke har mulighed for at opkræve yderligere særskilt betaling for den el, der produceres på boligadministrationens eget anlæg, og som hverken boligadministrationen eller lejerne skal betale for ved nettoafregning med elselskabet. Ud fra bemærkningerne til § 2 i lovforslaget L221 (2012/1), ses Spørger alene (efter de ændrede regler for varmeregnskaber i lejeloven) at kunne kræve refusion fra lejerne af boligorganisationens nettoudgifter til elselskabet, og herudover på sædvanligvis forhøje huslejen pga. udgifterne til etablering og vedligeholdelse af solcelleanlægget.

Det er på baggrund heraf vores opfattelse, at SKAT kan svare bekræftende på spørgsmål 11.

Spørgsmål 12

Hvis SKAT ikke kan svare bekræftende på spørgsmål 11, kan SKAT da bekræfte, at lejerne kan nedsætte den årlige skattepligtige værdi med udgifter i forbindelse med elerhvervelsen (herunder den årlige huslejeforhøjelse, der er forårsaget af boligorganisationens investering i solcelleanlæg)?

Såfremt SKAT er af den opfattelse, at lejerne skal beskattes af besparelsen ved, at Spørger ikke opkræver særskilt betaling for el produceret på boligorganisationens solcelleanlæg, er det vores vurdering, at lejerne ud fra et nettoprincip efter statsskattelovens §§ 4 og 6 har fradrag for de udgifter, der er afholdt for at opnå besparelsen, herunder den årlige huslejeforhøjelse, der er forårsaget af Spørgers investering i solcelleanlæg.

Det er på baggrund heraf vores opfattelse, at SKAT kan svare bekræftende på spørgsmål 12.

Spørgsmål 13

Kan SKAT bekræfte, at lejere, der deltager i en individuel ordning, (eller lejer solcelleanlæg af Spørger), på lige fod med ejere af solcelleanlæg kan benytte lempeligere beskatningsregler vedrørende indtægter for solgt el svarende til regelsættet i ligningslovens § 8P?

Lejere, der deltager i en individuel ordning eller lejer solcelleanlæg af Spørger, vil selv skulle indgå kontrakt med elleverandør/ netvirksomhed og nettoafregne for eget forbrug fra solcelleanlægget, der ejes af udlejer.

Lejerne vil herefter modtage betaling fra netvirksomheden for den overskydende el, som lejerne ikke selv når at forbruge indenfor timeafregningen.

Lejerne vil som udgangspunkt være skattepligtige af denne indtægt ud fra indkomstprincippet i statsskattelovens § 4.

Da hensigten med Lov nr. 901 af 04/07/2013 bl.a. har været, at give lejere samme mulighed for at nettoafregne for deres individuelle elforbrug på lige vilkår med boligejere og andelshavere, er det vores opfattelse, at lejere ikke skal beskattes hårdere end ejere af solcelleanlæg.

Fysiske personer, der ejer solcelleanlæg, der er koblet op på et offentligt net, og som kun anvendes til private formål, kan anvende lempeligere beskatningsregler i ligningslovens § 8P stk. 2. Efter disse bestemmelser skal en ejer alene medregne 60 % af bruttoindkomsten for den del af indkomsten, som overstiger 7.000 kr. pr. indkomstår. Dette betyder, at de fleste ejere af private "husstandssolcelleanlæg" aldrig bliver beskattet af indtægt for den overskydende el, idet indkomsten sjældent overstiger 7.000 kr.

Bestemmelsen i ligningslovens § 8 P ses ikke ændret efter ikrafttræden af Lov nr. 901 af 04/07/2013 med udvidelse til også at gælde for lejere.

Da lejere imidlertid betaler indirekte for anskaffelse og vedligeholdelse af solcelleanlægget via huslejen eller via en direkte leje, er det vores opfattelse, at de også i skattemæssig henseende bør sidestilles med ejere.

Lejerne bør derfor også kunne opgøre den skattepligtige indkomst ved indtægt fra salg af overskydende el efter et skematisk regelsæt svarende til regelsættet i ligningslovens § 8 P.

Det er på baggrund heraf vores opfattelse, at SKAT kan svare bekræftende på spørgsmål 13.

Spørgsmål 14

Hvis SKAT ikke kan svare bekræftende på spørgsmål 13 kan SKAT da bekræfte, at lejerne kan nedsætte den årlige skattepligtige indtægt for el med udgifter i forbindelse med elerhvervelsen (herunder den årlige huslejeforhøjelse eller direkte leje, der er forårsaget af boligorganisationens investering i solcelleanlæg)?

Såfremt SKAT er af den opfattelse, at lejerne, der benytter en individuel ordning, skal beskattes af indtægter fra netvirksomheden for den overskydende el, som lejerne ikke selv når at forbruge indenfor timeafregningen, er det vores vurdering, at lejerne ud fra et nettoprincip efter statsskattelovens §§ 4 og 6 har fradrag for de udgifter, der er afholdt for at erhverve indtægten, herunder den årlige huslejeforhøjelse eller direkte leje, der er forårsaget af Spørgers investering i solcelleanlæg.

Det er på baggrund heraf vores opfattelse, at SKAT kan svare bekræftende på spørgsmål 14.

Spørgers bemærkninger til SKATs indstilling

Spørgsmål 7

SKAT anfører i besvarelsen, at udlejning af solcelleanlæg ikke kan anses for en integreret del af boligudlejningen, samt at de skattemæssige konsekvenser skal vurderes på baggrund af SEL § 3, stk. 1, nr. 6, uden hensyntagen til almenboliglovens § 6, stk. 2.

Vi gør i den forbindelse opmærksom på, at det fremgår direkte af ordlyden i SEL § 3, stk. 1, nr. 6, at udlejning omfattet af almenboliglovens § 6, stk. 2, kan foretages inden for skattefritagelsen. Det er derfor vores opfattelse, at det skal vurderes, hvorvidt udlejning at solcelleanlæg til beboerne kan anses for omfattet at almenboliglovens § 6, stk. 2.

I henhold til almenboliglovens § 6, stk. 2, skal udlejningsaktiviteten have en naturlig tilknytning til boligerne og administrationen af disse. Jf. vores argumentation til spørgsmål 7 i anmodningen om bindende svar er det vores opfattelse, at det er en naturlig del af det at drive boligvirksomhed i dag at være med til at sikre, at driften sker på en miljømæssigt forsvarlig og fremtidssikret måde.

Spørgsmål 8

Det må som udgangspunkt anses for tvivlsomt, hvorvidt der er hjemmel til at kræve udarbejdelse af separate indkomstopgørelser for ét og samme skattesubjekt. Skattepligtsbestemmelsen i SEL § 3, stk. 1, nr. 6, kan ikke umiddelbart anses at give hjemmel hertil, og det må samtidig understreges, at skattesubjektet er boligforeningen som sådan og ikke den enkelte underafdeling. Kravet om opgørelse af “filial" indkomstopgørelser synes tillige at stride imod de normale principper for et dansk skattesubjekts indkomstopgørelse, som ikke umiddelbart ses at være tilsvarende opdelt hos andre typer af danske skattesubjekter.

Såfremt SKAT opretholder den nuværende indstilling, bedes SKAT venligst præcisere i argumentationen, hvorvidt overskud fra et anlæg kan modregnes i underskud fra et andet anlæg i forbindelse med den samlede opgørelse hos spørger.

Det er vores opfattelse, at modregning bør kunne foretages, idet der, jf. også ovenstående, ikke ses at være hjemmel i SEL § 3, stk. 1, nr. 6, til at nægte modregn ing, når samme skattesubjekt har overskud henholdsvis underskud ved produktion af el og varme, idet det ikke fremgår af bestemmelsen, at beskatning skal ske pr. anlæg.

Vi kan dog tilslutte os, at der af hensyn til den regnskabsmæssige opdeling at afdelingerne bør foretages en isoleret opgørelse pr. regnskabskreds, således at det efterfølgende er muligt at fordele skatten mellem afdelingerne. Dette må imidlertid anses for en ren intern fordeling baseret på den øvrige regulative lovgivning og ikke en direkte konsekvens af skattelovgivningen.

Spørgsmål 9

Som det også fremgår at SKAT's begrundelse til spørgsmål 10, skal indtægter og udgifter medregnes i henhold til principperne i statsskattelovens § 4-6.

Det er fortsat vores opfattelse, jf. argumentationen til spørgsmål 9, at det må være mest korrekt at allokere en del af omkostningerne til vedligehold af tagene til den skattepligtige indkomst relateret til solcelleanlæggene.

Allokeringen vil være udtryk for de faktiske udgifter, som stammer fra opsætning og drift af solcelleanlæggene. Allokeringsnøglen/opgørelse af markedsleje er alene et værktøj til at udskille de faktiske udgifter, som opsætning af anlægget medfører, idet det vil være vanskeligt udgift for udgift at foretage en præcis vurdering af, om udgiften er almindeligt vedligehold eller direkte forårsaget af opsætning at anlægget.

Efter statsskattelovens § 6a er der fradrag for driftsomkostninger, dvs., omkostninger, som i årets løb er anvendt til at erhverve, sikre og vedligeholde indkomsten. Det fremgår endvidere at Juridisk Vejledning, afsnit C.C.2.2.1.2, at der skal være en direkte og umiddelbar forbindelse mellem afholdelse at udgiften og erhvervelse af indtægten - de allokerede omkostninger vil være en direkte konsekvens af opsætning af anlægget. Udgiften skal være afholdt at en igangværende erhvervsmæssig virksomhed, hvilket ligeledes er tilfældet. Der er endvidere tale om en sædvanlig og nødvendig udgift.

SKAT anfører på side 25, at det ikke fremgår af ordlyden af bestemmelsen henholdsvis forarbejder, at der skulle være fradrag for de til indtægten hørende udgifter (jf. ordlyden “indtægter ved elproduktion"). Vi er ikke umiddelbart enige i den opfattelse, jf. bl.a. ordlyden af SEL § 1, stk. 1, nr. 6, hvor det ligeledes fremgår, at det er “indtægt", der skal beskattes, men hvor det jo fremgår at sædvanlig praksis m.v., at der kan foretages fradrag for de erhvervsmæssigt relaterede udgifter.

Spørgsmål 13 og 14

Vi kan tilslutte os Skatterådets besvarelse, forudsat at det kan bekræftes, at udbetalinger for leveret el til nettet ifølge aftalen, der indgås, når der vælges individuel ordning, rent juridisk tilhører boligorganisationen.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at Spørger ved opsætning og drift af eget solcelleanlæg alene skal opgøre den skattepligtige indkomst på grundlag af opgjort og afregnet nettosalg på timebasis.

Lovgrundlag

Selskabsskatteloven § 3

Stk. 1. Undtaget fra skattepligten er:

(...)

6) Landsbyggefonden samt boligorganisationer, der er godkendt af kommunalbestyrelsen til at udøve almen boligvirksomhed, for så vidt indtægterne - bortset fra normal forrentning af en eventuel indskudskapital - ifølge vedtægtsmæssig bestemmelse udelukkende kan anvendes til fremme af alment boligbyggeri eller lignende af boligministeren godkendt formål, herunder salg af almene familieboliger efter kapitel 5 a i lov om almene boliger samt støttede private andelsboliger m.v. Boligorganisationer er fritaget for skattepligt, selv om de har aktiviteter i form af produktion af elektricitet og varme, som medfører, at betingelserne i 1. pkt. ikke er opfyldt. Fritagelsen gælder dog ikke for indtægt ved produktion af elektricitet og varme. Betingelserne i 1. pkt. er opfyldt, selv om boligorganisationen eller en afdeling af boligorganisationen udøver aktivitet, der falder uden for det i 1. pkt. nævnte hovedformål, såfremt disse aktiviteter udøves i et skattepligtigt datterselskab. Ved udlejning til andet end boligformål, som er omfattet af boligorganisationens hovedformål, eller som den 31. december 2005 er omfattet af § 6, stk. 2, i lov om almene boliger m.v., er det dog ikke et krav, at udlejning sker gennem et skattepligtigt datterselskab.

(...)

Statsskatteloven § 4

Som skattepligtig indkomst betragtes med de i det følgende fastsatte undtagelser og begrænsninger den skattepligtiges samlede årsindtægter, hvad enten de hidrører her fra landet eller ikke, bestående i penge eller formuegoder af pengeværdi, således f eks:

(...)

Statsskatteloven § 6, stk. 1,

Ved beregningen af den skattepligtige indkomst bliver at fradrage:

a) driftsomkostninger, dvs. de udgifter, som i årets løb er anvendt til at erhverve, sikre og vedligeholde indkomsten, herunder ordinære afskrivninger;

(...)

Forarbejder

Betænkning til L 155 elreformen

(...)

Til nr. 3

Almennyttige boligorganisationer vil efter de gældende regler oftest være betinget og fuldstændig skattefritaget efter selskabsskattelovens § 3, stk. 1, nr. 6. Efter denne bestemmelse er boligorganisationer, der er godkendt af kommunalbestyrelsen til at udøve almen boligvirksomhed, undtaget fra skattepligt, når indtægterne bortset fra normal forrentning af en eventuel indskudskapital ifølge vedtægterne udelukkende kan anvendes til fremme af alment boligbyggeri eller lignende af boligministeren godkendt formål.

Bestemmelsen skal fortolkes snævert. En almennyttig boligorganisation kan således kun i yderst begrænset omfang udøve virksomhed, der ikke er en integreret del af udlejningen uden at miste skattefriheden.

Der har været rejst tvivl om, hvorvidt almennyttige boligorganisationers salg af elektricitet til det offentlige net medfører, at den pågældende boligorganisation ikke opfylder betingelserne for skattefritagelse efter lovens § 3, stk. 1, nr. 6. Opfylder boligorganisationen ikke betingelserne vil dette betyde, at boligorganisationen efter forslaget bliver skattepligtig efter lovens § 1, stk. 1, nr. 1, eller den foreslåede bestemmelse i lovens § 1, stk. 1, nr. 2 e, af alle sine indtægter, herunder lejeindtægterne, hvilket ikke er hensigtsmæssigt.

Det foreslås derfor at ændre selskabsskattelovens § 3, stk. 1, nr. 6, således, at boligorganisationer med produktion af elektricitet og varme fortsat er fritaget for skattepligt af deres lejeindtægter, uanset om produktionen af elektricitet og varme efter de gældende regler må antages at ville have medført, at betingelserne for skattefrihed ikke var opfyldt. Fritagelsen gælder dog ikke indtægt ved produktion af elektricitet og varme. Dette gælder, uanset hvem der aftager elektriciteten eller varmen. En boligorganisations indtægt ved produktion af elektricitet og varme vil herefter blive omfattet af selskabsskattelovens § 1, stk. 1, nr. 1 eller 2 e, eller § 2, jf. § 1, stk. 1, nr. 1 eller 2 e. Boligorganisationer, der udelukkende producerer varme, vil ikke være skattepligtige af indtægt ved denne produktion, når betingelserne i 1. pkt. er opfyldt.

Herudover findes der skoler m.v. omfattet af selskabsskattelovens § 3, stk. 1, nr. 5, med kraftvarmeanlæg. Der foreslås en tilsvarende bestemmelse for sådanne skoler m.v., således at de ikke bliver skattepligtige af alle deres indtægter, når de sælger elektricitet til det offentlige net.

Såfremt organisationerne m.v. omfattet af selskabsskattelovens § 3, stk. 1, nr. 5 og 6, har sådan indtægt ved produktion af elektricitet m.v., skal organisationerne m.v. foretage en klar regnskabsmæssig udskillelse af indtægter og udgifter, der kan henføres til den skattepligtige virksomhed, således at der kan ske beskatning af indtægterne ved de nævnte skattepligtige aktiviteter.

Praksis

SKM2014.404.SR

Skatterådet kan bekræfte, at såvel kommunale institutioner som selvejende institutioner omfattet af selskabsskatteloven § 3, stk. 1, nr. 5 kun er skattepligtige af salg til nettet af el fra solcelleanlæg. Skatterådet kan desuden bekræfte, at kommunen kan opgøre resultatet fra flere solcelleanlæg samlet.

SKM2013.842.SR

En skole, som er omfattet af selskabsskattelovens § 3, stk. 1, nr. 5, er fritaget for skattepligt. Fritagelsen gælder dog ikke for indtægt ved produktion af elektricitet og varme. Skatterådet bekræftede, at en skole, som anvendte nettoafregningsordningen med årlig afregning, ikke var skattepligtig af produceret el, da der ikke skete et nettosalg til det offentlige net.

Af begrundelsen fremgår, at ifølge forarbejderne er bestemmelsen indsat for at undgå, at skoler mv. bliver skattepligtige af alle deres indtægter, når de sælger elektricitet til det offentlige net. Det har således ikke været forudsat, at alene skolens eget forbrug kunne udløse denne skattepligt. Efter SKATs opfattelse har det derfor heller ikke været hensigten, at bestemmelsen i § 3, stk. 1, nr. 5, om, at selve indtægten ved produktionen skulle beskattes, skulle føre til beskatning af skolens eget forbrug.

Begrundelse

Almennyttige boligforeninger er som udgangspunkt skattefritaget, jf. selskabsskatteloven § 3, stk. 1, nr. 6, 1. punktum.

Dog er almennyttige boligforeninger skattepligtige af salg af el, jf. bestemmelsens 3. punktum.

Det fremgår direkte af bestemmelsen, at indtægter ved produktion af el er skattepligtig.

Det er således SKATs opfattelse, at der skal ske beskatning af indtægten, hvis der fremkommer et nettosalg inden for afregningsintervallet (timebasis).

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med Ja.

Spørgsmål 2

Det ønskes bekræftet, at Spørger ikke er skattepligtig af indtægter ved produktion af el til nettet, hvis Spørger over for elselskabet giver forlods afkald på indtægten.

Lovgrundlag

Statsskatteloven § 4

Som skattepligtig indkomst betragtes med de i det følgende fastsatte undtagelser og begrænsninger den skattepligtiges samlede årsindtægter, hvad enten de hidrører her fra landet eller ikke, bestående i penge eller formuegoder af pengeværdi, således f eks:...

Praksis

Den Juridiske Vejledning 2015-1, afsnit C.C.2.1.2.2

Retserhvervelsesprincippet indebærer, at beskatning som udgangspunkt sker på det tidspunkt, hvor en skattepligtig person får et formuegode. Det følger af, at ikke kun penge, men også "formuegoder af pengeværdi" er skattepligtige. Se Statsskatteloven § 4.

Den Juridiske Vejledning 2015-1, afsnit C.A.1.2.1

Hvis en person giver afkald på en indtægt efter den endelige retserhvervelse, er udgangspunktet, at der sker beskatning.

Hvis en person giver afkald på en indtægt før den endelige retserhvervelse, er udgangspunktet, at der ikke sker beskatning. Der sker dog beskatning, hvis personen ikke giver et blankt afkald, men laver et såkaldt dispositivt afkald.

Når en person i forbindelse med afkald på en indtægt træffer beslutning om, hvordan indtægten skal bruges, kaldes det et dispositivt afkald. Det svarer til, at personen erhverver ret til indtægten og derefter giver den videre. Ved et dispositivt afkald bliver personen, derfor beskattet af indtægten.

Eksempel på forskellen mellem blankt afkald og dispositivt afkald

Der skal ikke ske beskatning af en skuespiller, der ulønnet optræder for en velgørende forening. Derimod bliver skuespilleren beskattet, hvis han optræder "gratis" mod, at arbejdsgiveren betaler et beløb til et bestemt formål, som skuespilleren bestemmer.

Begrundelse

Ved besvarelsen er lagt til grund, at Spørger placeres i afregningskategori 5, og dermed ikke modtager indtægter for eventuel levering af el til nettet.

Det er Energinet.dk, der træffer afgørelse om, hvorvidt betingelserne for at opnå nettoafregning er opfyldt.

Ifølge definitionen af en gruppe 5-afregner i "Retningslinjer for nettoafregning af egenproducenter", er der tale om producenter, hvor der ikke forventes overskudsproduktion til nettet eller at denne vil være af ubetydelig størrelse, og der kan derfor anvendes den administrative mere enkel og mindre omkostningsfulde model betegnet "forenklet nettoafregning".

Det er ved besvarelsen lagt til grund, at registrering som gruppe 5-afregner, og dermed afkald på betaling for levering af el til nettet, sker inden tilslutningen til el-nettet.

Da Spørger dermed forinden tilkoblingen til nettet har givet afkald på betaling for eventuel overskudsel leveret til nettet, og dette er begrundet i de forhold, der er anført vedrørende gruppe 5-afregner, er det SKATs opfattelse, at der ikke skal ske beskatning af den el, der eventuelt bliver leveret til nettet, da spørger på forhånd har givet blank afkald på sin betaling for levering af el.

Indstilling

SKAT indstiller, at spørgsmål 2 besvares med Ja.

Vedr. spørgsmål 3-6

Lovgrundlag, forarbejder og praksis

Som spørgsmål 1.

Om nettoafregning

Forarbejder

Til lov nr. 901 af 4. juli 2013

Lovgrundlag vedrørende nettomålerordning for lejere

Fra bemærkningerne til lov nr. 901 af 4/7 2013.

Af de almindelige bemærkninger fremgår

"Lovforslaget skal give lejere og udlejere samme mulighed for nettoafregning og afgiftsfritagelse for elektricitet fremstillet på vedvarende energi-anlæg (VE-anlæg), f.eks. solcelleanlæg, som ejere og andelshavere har i dag.

(...)

Lovforslaget skal ses i sammenhæng med den politiske aftale af 15. november 2012 (...) Aftalen indeholdt en ny støtteordning for solceller, som blev udmøntet i lov nr. 1390 af 23. december 2012.

Det var en præmis for indgåelsen af den politiske aftale og vedtagelsen af lov nr. 1390, at den ny støtteordning skulle tilgodese og ensarte de økonomiske vilkår for etablering af solceller i forskellige boligformer. (...)

Forslaget sigter mod, at lejere eller udlejere på lejernes vegne i almene såvel som i private udlejningsejendomme skal kunne nettoafregne deres individuelle elforbrug.

(...)

Nettoafregning efter de gældende regler betyder, at ejeren af et solcelleanlæg gratis kan bruge den elektricitet, som ejeren selv producerer uden at blive pålagt PSO-tarif, afgifter og moms af disse. Der skal være tale om direkte eget forbrug.

Lovforslaget har til formål at muliggøre, at en lejer eller en udlejer kan nettoafregne efter henholdsvis en individuel eller kollektiv model, afhængig af om anlægget, som kun kan tilsluttes én forbrugsinstallation, er tilsluttet direkte til den enkelte lejers forbrugsinstallation (typisk i rækkehus) eller til udlejerens forbrugsinstallation (typisk i lejlighed).

Den individuelle model giver lejeren af en bolig mulighed for at nettoafregne eget forbrug fra et elproducerende anlæg, som er ejet af udlejer, men tilsluttet i den enkelte lejers forbrugsinstallation. I denne model er det lejeren, der nettoafregner eget forbrug og har kontraktforholdet med elleverandør og netvirksomhed, mens udlejer ejer solcelleanlægget og dermed producerer elektriciteten.

Den kollektive model giver udlejer mulighed for at nettoafregne såvel eget forbrug som forbrug til fællesformål og en eller flere bolig- eller erhvervslejemål, når lejemål m.v. er tilsluttet udlejerens forbrugsinstallation. Det elproducerende anlæg er ejet af udlejer og tilsluttet samme forbrugsinstallation. Det er udlejer, som har kontraktforholdet med elleverandøren og netvirksomheden, og som står for indkøb, salg og afregning af el. Der vil ved denne model skulle etableres individuelle bimålere med henblik på at muliggøre en opgørelse af de enkelte lejeres betaling (refusion) til udlejer for udlejerens udgifter til indkøb af supplerende el, dvs. den el som det er nødvendigt at indkøbe ud over den producerede el.

(...)

Nettoafregningsbekendtgørelsen

(...)

Betingelser for nettoafregning for egetforbrug af elektricitet

§ 3

Egenproducenter af elektricitet fra elproduktionsanlæg, som har en nominel eleffekt som nævnt i stk. 2, kan efter anmodning til Energinet.dk få nettoafregning, som opgøres på timebasis, hvorved producenten fritages for at betale beløb til dækning af pristillæg til miljøvenlig elektricitet i forhold til egetforbruget af elektricitet.

Stk. 2. Nettoafregning efter stk. 1 gælder for anlæg med en nominel eleffekt over

1) 50 kW for solcelleanlæg,

2) 25 kW for vindmøller og

3) 11 kW for kraftvarmeanlæg og elproduktionsanlæg, som ikke er nævnt i nr. 1 eller 2.

Stk. 3. Nettoafregning efter stk. 1 er betinget af, at elproduktionsanlægget er

1) tilsluttet til det kollektive elforsyningsnet og

2) 100 pct. ejet af forbrugeren, jf. dog stk. 5.

Stk. 4. Nettoafregning for elektricitet produceret på et solcelleanlæg eller en vindmølle er tillige betinget af, at elproduktionsanlægget er tilsluttet i egen forbrugsinstallation eller er beliggende på forbrugsstedet. For elektricitet produceret på kraftvarmeanlæg eller elproduktionsanlæg, som ikke er solcelleanlæg eller vindmøller, er nettoafregning betinget af, at elproduktionsanlægget er beliggende på forbrugsstedet, jf. dog stk. 6.

(...)

§ 4

Egenproducenter af elektricitet fra elproduktionsanlæg, som har en nominel eleffekt som nævnt i stk. 2, kan efter anmodning til Energinet.dk få nettoafregning, hvorved producenten fritages for at betale beløb til dækning af de offentlige forpligtelser som helhed i forhold til egetforbruget af elektricitet. Hvis egenproducenten anmoder Energinet.dk herom, opgøres nettoafregningen på timebasis.

Stk. 2. Nettoafregning efter stk. 1 gælder for anlæg med en nominel eleffekt, som højst udgør

1) 50 kW for solcelleanlæg,

2) 25 kW for vindmøller og

3) 11 kW for kraftvarmeanlæg og elproduktionsanlæg, som ikke er nævnt i nr. 1 eller 2.

Stk. 3. Nettoafregning efter stk. 1 er betinget af, at pågældende elproduktionsanlæg opfylder betingelserne for nettoafregning i § 3, stk. 3-6. Endvidere skal kraftvarmeanlæg og elproduktionsanlæg være tilsluttet i egen forbrugsinstallation.

Stk. 4. Energinet.dk træffer afgørelse om nettoafregning efter stk. 1 (...)

§ 5

For lejere, der ikke er egenproducenter af elektricitet, finder § 3, stk. 1-4, og § 4 om nettoafregning tilsvarende anvendelse for egetforbrug af elektricitet, der er produceret på et anlæg, som alene anvender vedvarende energikilder, hvis

1) anlægget er 100 pct. ejet af udlejeren af ejendommen,

2) udlejeren af ejendommen har stillet anlægget til rådighed for lejeren med henblik på nettoafregning, og

3) lejeren afregner sit elforbrug direkte med netvirksomheden på timebasis.

Stk. 2. De bestemmelser i kapitel 1 og 3-5, der gælder for egenproducenter af elektricitet, finder tilsvarende anvendelse for lejere, der er omfattet af stk. 1.

(...)

Opgørelse og måling af elproduktion og forbrug, oplysningspligt m.v.

§ 8

Energinet.dk opgør nettoafregning på grundlag af målt produktion af elektricitet og målt levering af elektricitet til og fra elforsyningsnettet, jf. dog stk. 2 og 3. (...)

Spørgsmål 3

Det ønskes bekræftet, at Spørger ved etablering af en individuel eller kollektiv ordning er skattepligtig af beløb, som, i det omfang det er foreneligt med lejelovgivningen, opkræves direkte hos beboerne som betaling for den el, som produceres på solcelleanlægget.

Begrundelse

Det fremgår at selskabsskatteloven § 3, stk. 1, nr. 6, at boligforeningens skattefrihed ikke gælder for indtægt ved produktion af elektricitet.

Af forarbejderne til selskabsskatteloven § 3, stk. 1, nr. 6 fremgår, at der skal medregnes indtægter uanset, hvem der er aftager.

Forarbejderne omtaler også begrundelsen for, at det har været anset for nødvendig i loven at præcisere baggrunden for den særskilte beskatning af elproduktionen. Det fremgår således: "Der har været rejst tvivl om, hvorvidt almennyttige boligorganisationers salg af elektricitet til det offentlige net medfører, at den pågældende boligorganisation ikke opfylder betingelserne for skattefritagelse efter lovens § 3, stk. 1, nr. 6."

Det er SKATs opfattelse, at dette betyder, at når boligorganisationen levere el til lejerne eller lejeren aftager el direkte for organisationens solcelleanlæg skal dette ikke medregnes i den skattepligtige indkomst ved salg af el for boligorganisationen, idet der i dette tilfælde ikke er tale om salg til nettet, og forbruget må derfor anses for organisationens eget forbrug, uanset det forbruges af lejerne.

Det fremgår således af forarbejderne til lov nr. 901 af 4. juli 2013, at loven skal "tilgodese og ensarte de økonomiske vilkår for etablering af solcelleanlæg i forskellige boligformer." Og at de gældende nettoafregningsvilkår betyder at "ejeren af et solcelleanlæg gratis kan bruge den elektricitet, som ejeren selvproducerer...". Lejerne ville således ikke være ligestillet med ejere af solcelleanlæg, hvis boligorganisationen skulle være skattepligtige af lejernes forbrug af el fra solcelleanlægget.

Det er derfor SKATs opfattelse, at beskatning alene skal ske for så vidt den producerede el leveres til elnettet eller til en modtager uden for boligorganisationen.

Det er ligeledes SKATs opfattelse, at dette er tilfældet uanset, om der er tale om, at der sker levering af el fra solcelleanlægget direkte til lejerens forbrugsinstallation (individuel ordning), eller om det sker via en fordeling fra en fælles tilslutning (kollektiv ordning).

Indstilling

SKAT indstiller, at spørgsmål 3 besvares med Nej.

Spørgsmål 4

Det ønskes bekræftet, at Spørger ved etablering af en individuel eller kollektiv ordning ikke skal beskattes af en fikseret indtægt, såfremt det undlades at opkræve et beløb hos beboeren som betaling for den el, som produceres på solcelleanlægget.

Begrundelse

Jf. svaret på spørgsmål 3 er det SKATs opfattelse, at lejernes brug af el produceret på boligorganisationens solcelleanlæg skal anses for at været boligorganisationens eget forbrug. Boligorganisationen vil derfor ikke skulle beskattes af den del af den producerede el, der aftages og forbruges af lejerne, uanset om der sker betaling herfor eller ej.

Indstilling

SKAT indstiller, at spørgsmål 4 besvares med Ja.

Spørgsmål 5

Det ønskes bekræftet, at Spørger ved etablering af enten en individuel eller en kollektiv ordning ikke er skattepligtig af beløb, som indirekte opkræves via huslejen hos de enkelte beboere til dækning af udgifter til finansiering og opsætning af solcelleanlæg.

Begrundelse

Jf. svarene på spørgsmål 3 og 4 er det SKATs opfattelse, at boligorganisationen i indkomstopgørelsen vedrørende solcelleanlægget alene skal medregne indtægter ved salg af el til elnettet.

Indstilling

SKAT indstiller, at spørgsmål 5 besvares med Ja.

Spørgsmål 6

Det ønskes bekræftet, at Spørger ved etablering af en kollektiv ordning ved opgørelse af den skattepligtige indkomst ikke skal medregne beløb, som betales til elselskabet henholdsvis opkræves hos beboerne til dækning af beboernes individuelle forbrug af el fra nettet.

Begrundelse

Jf. svarene på spørgsmål 3 og 4 er det SKATs opfattelse, at boligorganisationen i indkomstopgørelse vedrørende solcelleanlægget alene skal medregne indtægter ved salg af el til elnettet.

Indstilling

SKAT indstiller, at spørgsmål 6 besvares med Ja.

Spørgsmål 7

Det ønskes bekræftet, at Spørger fortsat er omfattet af skattefritagelsen i Selskabsskatteloven § 3, stk. 1, nr. 6, hvis Spørger erhverver et solcelleanlæg og udlejer anlægget til beboerne mod betaling.

Lovgrundlag,

Som spørgsmål 1-3

Forarbejder

Som spørgsmål 1-3

Til lov nr. 1421 af 21/12/2005, der indsatte 4. og 5. punktum i selskabsskatteloven § 3, stk. 1, nr. 6.

(...)

Derfor foreslås det, at almene boligorganisationer igen får mulighed for at udleje lokaler til erhvervsmæssige formål.

Efter gældende regler kan en afdeling af en almen boligorganisation have skøde på erhvervsarealer, som er etableret før den 1. januar 1992. Siden 1. januar 1992 har der kun kunnet etableres erhverv eller ske udvidelse af eksisterende erhverv i almene boligområder, hvis arealet matrikuleres som en selvstændig ejendom eller ejerlejlighedsopdeles og sælges til en privat ejer. Erhvervsudlejning, som er tilladt efter gældende regler, fortsætter uændret og vil fortsat være omfattet af skattefriheden uden krav om etablering af et skattepligtigt selskab.

(...)

En boligorganisations kerneaktivitet er omfattet af skattefriheden i selskabsskattelovens § 3, stk. 1, nr. 6. Herudover kan der være andre aktiviteter, som har en naturlig og tæt tilknytning til boligerne og administrationen af disse, som også kan rummes inden for skattefriheden.

(...)

Der vil endvidere blive taget initiativ til en generel modernisering og ajourføring af sideaktivitetsreglerne. En modernisering af disse regler vil bl.a. kunne bidrage til en større åbenhed i de almene boligområder, f.eks. ved at åbne mulighed for, at boligorganisationerne kan iværksætte aktiviteter, der retter sig bredere end blot mod beboerne i det almene boligområde. Dette vil ikke mindst i de problemramte boligområder kunne bidrage til en positiv udvikling i de almene boligafdelingers samspil med nabobebyggelserne.

(...)

Almene boligorganisationer er fritaget for skat efter selskabsskattelovens § 3, stk. 1, nr. 6. Der er tale om en betinget skattefritagelse, idet det forudsættes at de almene boligorganisationer kun udøver aktiviteter, som har tilknytning til det almene boligformål. Som eksempel på typiske aktiviteter kan nævnes opførelse, udlejning, administration vedligeholdelse og modernisering af almene boliger med tilhørende fællesaktiviteter. Herudover kan der være andre aktiviteter, som har en så naturlig og tæt tilknytning til boligerne og administrationen af disse, at de også kan rummes inden for skattefrihed.

Skattefritagelsen gælder ifølge selskabsskattelovens § 3, stk. 1, nr. 6, selvom boligorganisationen har aktiviteter i form af produktion af varme og el. Dog er skattefritagelsen kun delvis, hvis boligorganisationen har indtægter ved produktionen af el og varme. I disse tilfælde beskattes indtægterne fra produktionen af el og varme, mens boligorganisationens øvrige aktiviteter fortsat er skattefri.

Udfører almene boligorganisationer andre aktiviteter, der ikke er omfattet af bestemmelsen, medfører dette, at skattefriheden fortabes for alle aktiviteterne - ikke blot den del, der ikke opfylder betingelserne - det vil sige at de almene boligorganisationer generelt bliver skattepligtige.

Selvom udlejningen af ejendom lokaler til erhverv sker af sociale hensyn og er et led i regeringens indsats mod ghettoisering, er aktiviteten samtidig af kommerciel karakter, da udleje til erhverv sker i konkurrence med andre udlejere af erhvervslejemål. Hvis boligorganisationerne ønsker at bevare deres skattefrihed, må erhvervsudlejningen ske gennem et skattepligtigt selskab, så et eventuelt overskud herfra beskattes.

Det foreslås derfor at indføre en bestemmelse, der giver de almene boligorganisationer mulighed for at eje og udleje ejendom lokaler til erhvervsmæssige formål uden, at boligorganisationerne mister deres skattefrihed. Dette kræver, at erhvervsudlejningen udøves gennem et skattepligtigt datterselskab. De nærmere regler om udlejning til erhverv fastsættes ved en ændring af bekendtgørelse om sideaktiviteter i almene boligorganisationer m.v. i bekendtgørelse om almene boligorganisationers tilladte sideaktiviteter. Det vil herunder fremgå, at selskabet skal være 100 pct. ejet af boligorganisationen, og at selskabet ikke må behæftes eller forpligtes af andre aktiviteter. Det vil desuden fremgå, at boligorganisationerne lejer erhvervsarealet ud til selskabet til en leje, der svarer til balancelejen med tillæg af værdien af eventuelle lånegarantier. Selskabet fremlejer herefter erhvervsarealerne til markedslejen. Et eventuelt overskud opsamles således i selskabet, og beskattes her. Samtidig sikres det, at selskabet konkurrerer på lige vilkår med øvrige private udlejere.

Som eksempel på udlejning til andet end boligformål, som ikke er omfattet af de eksisterende regler, erhvervsudlejning kan nævnes udlejning af lokaler ejendom til butikker, butiksformål, uddannelsesinstitutioner, kulturinstitutioner, nærpolitistationer, håndværksmæssig virksomhed, forebyggelses- og rådgivningscentre, sundhedscentre m.v.

Hvis det i en boligorganisation besluttes, at ejendom skal udlejes til erhverv, og vil boligorganisationen bevare sin skattefrihed, skal boligorganisationen stifte et datterselskab, som ejendommen udlejes igennem. Datterselskabet bliver skattepligtigt efter selskabsskattelovens § 1, stk. 1, nr. 1, og skal derfor opgøre sin skattepligtige indkomst og betale skat efter skattelovgivningens almindelige regler, jf. selskabsskattelovens § 8, stk. 1.

Praksis

Den Juridisk Vejledning 2015-1 afsnit C.D.1.3.1

(...)

Betinget delvist skattefritagne.

Følgende institutioner er delvist skattefritagne:

A. Boligorganisationer. Se Selskabsskatteloven § 3, stk. 1, nr. 6.

B. Skoler. Se Selskabsskatteloven § 3, stk. 1, nr. 5.

Ad. A Boligorganisationer

Der er tale om boligorganisationer, der er godkendt af kommunalbestyrelsen til at udøve almennyttig boligvirksomhed. Indtægterne må, bortset fra normal forrentning af en eventuel indskudskapital, ifølge vedtægtsmæssig bestemmelse kun kunne anvendes til fremme af alment boligbyggeri eller lignende af boligministeren godkendt formål, herunder salg af almene familieboliger efter kapitel 5 a i lov om almene boliger samt støttede private andelsboliger m.v. Boligorganisationer er fritagne for skattepligt, selv om de har aktiviteter i form af produktion af elektricitet og varme, som medfører, at ovennævnte betingelser ikke er opfyldt. Fritagelsen gælder dog ikke for indtægten ved produktion af elektricitet og varme. Betingelserne for fritagelse for skattepligt er endvidere opfyldt (fra og med indkomståret 2010), selv om boligorganisationen eller en afdeling af boligorganisationen udøver aktivitet, der falder uden for hovedformålet, såfremt disse aktiviteter udøves i et skattepligtigt datterselskab. Ved udlejning til andet end boligformål, som er omfattet af boligorganisationens hovedformål, eller som den 31. december 2005 er omfattet af § 6, stk. 2, i lov om almene boliger m.v., er det dog ikke et krav, at udlejning sker gennem et skattepligtigt datterselskab.

(...)

Begrundelse

Boligorganisationer er skattefritaget efter selskabsskatteloven § 3, stk. 1, nr. 6.

Som det fremgår af forarbejderne til elreformen gælder skattefritagelsen kun når der udøves almen boligvirksomhed. Videre fremgår, at bestemmelsen skal fortolkes snævert, og en almennyttig boligorganisation kan kun i yderst begrænset omfang udøve virksomhed, der ikke er en integreret del af udlejningen.

Opfører Spørger et solcelleanlæg med henblik på udlejning af dette, er det SKATs opfattelse, at dette er udøvelse af en aktivitet, som ikke kan anses for at være en integreret del af boligudlejningen. Dette uanset anlægget udlejes til lejerne.

Det er derfor SKATs opfattelse, at hvis Spørger opfører et solcelleanlæg og udlejer dette, vil boligorganisationen miste sin skattefritagelse efter selskabsskatteloven § 3, stk. 1, nr. 6 og blive skattepligtig af alle sine indtægter.

SKAT skal bemærke, at uanset almenboligloven § 6, stk. 2 angiver, hvad der i henhold til denne lovgivning kan henføres under de almennyttige boligorganisationers virke, skal de skattemæssige konsekvenser vurderes i forhold til selskabsskatteloven § 3, stk. 1, nr. 6.

SKATs bemærkninger til spørgers bemærkninger.

Som det fremgår af forarbejder til lov nr. 1421 af 21. december 2005, som indførte 4. og 5 punktum i selskabsskatteloven § 3, stk. 1, nr. 6, så var formålet at give boligorganisationerne mulighed for at kunne udleje til erhverv. Det fremgår samtidig, at dette skal ske via et datterselskab. Det fremgår også, at uanset udlejning sker med et socialt formål, så er der tale om kommerciel udlejning og dette er ikke forenelig med skattefritagelsesbetingelsen.

Det er SKATs opfattelse, at udleje af et solcelleanlæg ligeledes vil være kommerciel udlejning og ikke kan anses for at være omfattet af betingelsen om, at skulle være en del af at udøve almennyttig boligvirksomhed.

Vedrørende henvisning til almenboligloven § 6, stk. 2, forudsætter dette, at udlejningen var omfattet af bestemmelsen den 31. december 2005.

Spørgers bemærkninger giver derfor ikke SKAT anledning til en ændret indstilling.

Indstilling

SKAT indstiller, at spørgsmål 7 besvares med Nej.

Spørgsmål 8

Det ønskes bekræftet, at Spørger skal opgøre én samlet skattepligtig indkomst for elaktiviteten, uanset at indtægter og udgifter stammer fra forskellige underafdelinger.

Lovgrundlag

Som spørgsmål 1.

Praksis

Den Juridiske Vejledning 2015-1 afsnit C.C.2.1.1

Udgangspunktet for opgørelsen af den skattepligtige indkomst er SL §§ 4-6. Statsskattelovens indkomstbegreb bygger på et nettoindkomstprincip, hvorefter det er bruttoindkomsten fratrukket de udgifter, der er afholdt for at erhverve indkomsten, som skal beskattes.

Begrundelse

Ifølge statsskatteloven §§ 4-6 opgøres den skattepligtige indkomst som indtægter fratrukket de udgifter, der er medgået til at erhverve indkomsten.

Efter det oplyste består Spørger af en række underafdelinger, der jf. vedtægternes § 17, hver har en selvstændig økonomi. Det er dog Spørger, der har det formelle, juridiske og økonomiske ansvar.

Det samlede resultat af alle anlæg skal beskattes samlet hos Spørger, der er den juridiske person.

Den samlede indkomst skal opgøres på grundlag af opgørelser for hver enkelt afdeling.

Det er således SKATs opfattelse, at der skal foretages en særskilt opgørelse af indtægter og udgifter vedrørende solcelleanlæggene i de afdelinger, hvor anlæggene er placeret, da der i indtægterne fra et solcelleanlæg, alene kan fratrækkes de udgifter, der er medtaget til at erhverve disse skattepligtige indtægter. At der skal ske særskilt opgørelse er begrundet i, at det vil være forskelligt i de enkelte afdelinger, hvor meget der er egetforbrug og hvor meget der er salg, hvor der ved indkomstopgørelsen alene kan fradrages den del af udgifterne ved at drive anlægget, som er medgået til erhvervelsen af de skattepligtige indtægter.

De sammenlagte resultater fra de enkelte afdelinger udgør herefter boligorganisationen samlede skattepligtige indkomst ved salg af el til nettet.

SKATs bemærkninger til spørgers bemærkninger

Det er SKATs opfattelse, at der er enighed om, at det er boligorganisationen, der er det skattepligtige subjekt, men at det er nødvendigt, at opgøre et delresultat for hver enkelt afdeling. Begrundelsen er derfor præciseret i forhold til det udsendte udkast.

Indstilling

SKAT indstiller, at spørgsmål 8 besvares med Ja, se dog begrundelse.

Spørgsmål 9

Det ønskes bekræftet, at der ved opgørelsen af den skattepligtige indkomst for elaktiviteten kan fradrages et beløb svarende til markedslejen for det tag, hvor solcellerne er opsat.

Lovgrundlag, Praksis

Som spørgsmål 8.

Begrundelse

Det fremgår af forarbejderne, at der skal laves et særskilt regnskab over indtægter og udgifter vedrørende solcelleanlæggene.

Det er SKATs opfattelse, at der her er ment de faktiske indtægter og udgifter. En beregnet leje for anlæggets placering på boligorganisations ejendom er ikke en faktisk udgift i forbindelse med driften af solcelleanlægget.

Som bestemmelsen i selskabsskatteloven § 3, stk. 1, nr. 6 er formuleret, er der ikke grundlag for at indfortolke, at elproduktionen skal opgøres som en selvstændig virksomhed i forhold til boligudlejningen. Bestemmelsen omtaler således kun indtægter ved elproduktion. Heller ikke i forarbejderne, er der noget, der taler for, at elproduktionen, skal anses for en særskilt virksomhed i forhold til boligudlejning, da der også i forarbejderne alene tale om indtægter ved elproduktion.

Det er derfor SKATs opfattelse, at der ikke kan foretages fradrag for en beregnet lejeudgift ved opgørelse af solcelleanlæggenes resultat.

SKATs bemærkninger til spørgers bemærkninger

Det er fortsat SKATs opfattelse, at der ikke kan medregnes en fiktiv leje af taget som en driftsudgift. Der er herved henset til, at det er boligorganisationen, der ejer både bygning og solcelleanlæg.

Indstilling

SKAT indstiller, at spørgsmål 9 besvares med Nej

Spørgsmål 10

Det ønskes bekræftet, at finansieringsomkostninger forbundet med opsætning af solcelleanlæg kan fratrækkes ved opgørelse af den skattepligtige indkomst for elaktiviteten i Spørger.

Lovgrundlag

Som spørgsmål 8.

Praksis

Som spørgsmål 8.

Forarbejder lov nr. 901 af 4. juli 2013.

(...)

Til § 3 (lov om leje af almene boliger)

(...)

I alment byggeri udøves udlejerens ret til at beslutte forbedringsarbejder af beboerdemokratiet. Det er således lejerne (beboerne), som på et afdelingsmøde træffer afgørelse om forbedringsarbejder, herunder etablering af VE-anlæg, som eksempelvis solcelleanlæg. Når en sådan beslutning er truffet, er den bindende for alle beboere, som anlægget omfatter.

Forbedringsarbejderne finansieres ved optagelse af eksterne lån og/eller via interne midler. Beboerne betaler finansieringsudgifterne ved en tilsvarende forhøjelse af huslejen, jf. det balancelejeprincip der gælder for alment byggeri.

Lejeforhøjelsen bortfalder ved udamortisering af lån, der er optaget til finansiering af forbedringsarbejderne. Beboerne skal dog fortsat - som en del af huslejen - betale udgifterne til vedligeholdelse og udskiftning af anlægget som en del af huslejen, jf. balancelejeprincippet.

Udlejerens leverance af el til beboerne (lejerne) beror - ligesom i det private udlejningsbyggeri - på individuelle aftaler, jf. reglerne om frit elleverandørvalg. Lejerne har dog et klart incitament til at indgå og forblive i en sådan aftale, dels fordi de herigennem får andel i de særlige fordele, der er forbundet med produktionen i anlægget (nettoafregning), dels fordi de som nævnt under alle omstændigheder vil skulle bidrage til etablering og efterfølgende vedligeholdelse af anlægget gennem deres huslejebetalinger.

Begrundelse

Jf. svaret på spørgsmål 8 er det SKATs opfattelse, at den skattepligtige indtægt ved salg af el, skal opgøres efter principperne i statsskatteloven §§ 4-6, dog kun for så vidt angår den del af elproduktionen, der sælges til nettet. Der er således ikke fradragsret for de udgifter, der er medgået til produktion af boligorganisationens eget forbrug.

Det er oplyst, at det i forarbejderne til lov om leje af almene boliger omtalte balancelejeprincip betyder, at finansieringsudgifter til solcelleanlægget skal modregnes i eventuelle indtægter fra anlægget, før de resterende finansieringsudgifter kan pålægges huslejen.

Det er på baggrund heraf SKATs opfattelse, at der kan fratrækkes en forholdsmæssig del af finansieringsudgifterne, der knytter sig til den solgte el.

Indstilling

SKAT indstiller, at spørgsmål 10 besvares med Ja.

Spørgsmål 11