Spørgsmål

- Medfører reglerne om rentebegrænsning i selskabsskattelovens § 11 at A A/S - og dermed E-koncernen - får beskåret rentefradragene i 2009?

- Medfører reglerne om rentebegrænsning i selskabsskattelovens § 11 at B A/S - og dermed E-koncernen - får beskåret rentefradragene i 2009?

Svar

- Nej.

- Nej.

Spørgers forslag

- Nej.

- Nej.

Beskrivelse af de faktiske forhold

Koncernen driver finansieringsvirksomhed med udlån af forbrugslån til primært forbrugere/privatpersoner. Udlån genereres via koncernens egne web-portaler (hjemmesider) samt ved tilknytning til detailhandlen.

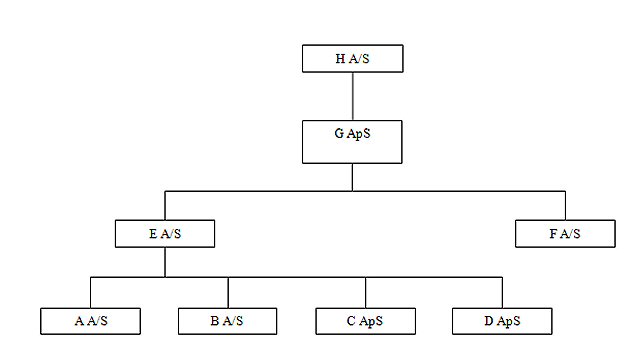

Koncernen er opdelt i to underkoncerner, hvor de væsentligste selskaber og aktiviteter er beskrevet nedenfor. Der henvises til vedlagte bilag 1 der udviser koncernens opbygning.

I koncernen indgår de to væsentligste udlånsvirksomheder B A/S og A A/S jf. nedenstående beskrivelse. Disse 2 virksomheder har qua udlån en stor gældsfinansiering i form af bankgæld, og det er denne bankgæld der i relation til tynd kapitalisering danner udgangspunkt for anmodning om bindene svar.

E koncenen

For overskueligheden skyld er kun de i anmodningen relevante selskaber taget med i koncernoversigten.

H A/S ejer 52 % af G A/S, der ejer 70 % af E-koncernen og F-koncernen. E A/S ejer 100 % af datterselskaberne A A/S, B A/S og C ApS samt D ApS.

E A/S

Moderselskab for A A/S, B A/S, C ApS, D ApS dvs. moderselskab for de virksomheder, der driver udlånsvirksomhed.

Selskabet fungerer endvidere som administrationsselskab for de øvrige koncernvirksomheder, der betaler management fee til selskabet.

A A/S

Aktivitet med udlån til forbrugere/privatpersoner.

Årsrapport for 2008 udviser udlån på ca. DKK 300 mio. finansieret ved bankgæld DKK 269 mio. fra X Bank.

Egenkapital udgør DKK 24 mio. endvidere har den ultimative aktionær personligt indskudt finansiering på DKK 40 mio.

Finansielle indtægter udgør DKK 81 mio. finansieringsudgifter DKK 29 mio.

For 2008 udgør resultat før skat ca. DKK 7 mio.

B A/S

Aktivitet med udlån til forbrugere/privatpersoner.

Selskabet er stiftet for nogle år siden sammen med Y Bank. Es ejerandel var ved stiftelsen 40 %. Ved Y Banks konkurs har E erhvervet de resterende 60 % af aktiekapitalen, og er nu 100 % ejer.

Årsrapport for 2008 udviser udlån på ca. DKK 280 mio. finansieret ved bankgæld DKK 245 mio. fra Z-bank.

Egenkapital udgør DKK 30 mio. endvidere er der indskudt DKK 4 mio. i ansvarlig lånekapital.

Finansielle indtægter udgør DKK 62,7 mio. finansieringsudgifter DKK 28,2 mio.

For 2008 udgør resultat før skat ca. DKK 18,3 mio.

C ApS

C ApS driver udlejningsvirksomhed, men aktiviteten er stærkt neddroslet, og aktiviteten må forventes afviklet over de kommende år.

C ApS var det oprindelige kerneområde med udlejning af hvidevarer, Radio og TV apparater mv., men i de senere år har der ikke været et marked for en sådan aktivitet.

F-Koncernen

F A/S

F A/S er moderselskab for de øvrige virksomheder, virksomheder der har aktivitet med andet end udlånsaktivitet. Selskaberne i F-koncernen kan betegnes som de selskaber der leverer ydelser, support og IT systemer til udlånsvirksomhederne.

F-koncernens selskaber er beskrevet for SKAT.

Opsummering

Koncernens 2 væsentligste udlånsselskaber A A/S og B A/S har et samlet udlån i niveauet ca. DKK 600 mio.

Finansiering af udlån er i al væsentlighed banklån på henholdsvis ca. DKK 269 fra X Bank og DKK 245 mio. fra Z bank. Rente til de to danske banker er naturligvis på markedsvilkår.

Overfor bankgæld i X Bank har koncernens selskaber stillet kaution. Det er oplyst af rådgiver, at de pågældende selskaber er E A/S, C ApS og A A/S.

Z bank har pant i aktierne i B A/S.

Som konsekvens heraf, har X Bank anmodet om pant i aktierne i A A/S.

Samlede renteudgifter udgør ca. DKK 55-58 mio. til disse to banker. Renteindtægt af udlån der er finansieret ved bankgæld udgør ca. DKK 140-145 mio. Der er altså en "pæn" rentemargin.

Hidtil har reglerne om tynd kapitalisering i selskabsskatteloven § 11 været uden betydning, idet koncernens samlede markedsværdi var tilstrækkelig til at forholdet mellem gæld og egenkapital (opgjort til markedsværdi) ikke blev overskredet.

Imidlertid har den seneste markedsudvikling betydet, at markedsværdien af koncernen ikke nødvendigvis er tilstrækkelig til at sikre at koncernen kan opfylde forholdet mellem gæld og egenkapital, ligesom bankerne har krævet yderligere sikkerhed for udlån.

Ledelsen må som følge heraf nødvendigvis må tage stilling til om reglerne måtte finde anvendelse.

I den forbindelse har SKAT telefonisk rejst tvivl om fortolkningen af bestemmelsen, idet man ikke har været i stand til at tage konkret stilling til om den koncerninterne sikkerhedsstillelse kan elimineres ved konsolideringen af de sambeskattede koncernselskaber eller ej.

Modsat har Skatteministeriet meddelt telefonisk, at man ikke finder at reglerne finder anvendelse for en ren dansk koncern som E.

Vi har derfor efter aftale valgt at anmode om et bindende svar for koncernen, således at ledelsen kan disponere finansieringen efter disse regler.

X Bank har krævet, at koncernselskaber skal stille yderligere sikkerhed for det optagne banklån i A A/S. Ledelsen har ønsket en afklaring af de afledte konsekvenser af sikkerhedsstillelse mv. i forhold til rentebegrænsningsreglerne i selskabsskattelovens § 11.

Der er således tale om en aktuel situation, som det vil være nødvendigt at ændre hvis besvarelsen af nærværende bindende svar er negativt.

Ændringen vil i givet fald kunne bestå i at ændre sikkerhedsstillelsen til et lån mellem søsterselskaberne, eller alternativt at gennemføre en fusion, hvorved forholdet elimineres ved den krævede konsolidering, jf. lovbestemmelsen.

Spørgers eventuelle opfattelse ifølge anmodning og bemærkninger til sagsfremstilling

Udgangspunktet for anvendelse af reglerne i selskabsskattelovens § 11 er formelt opfyldt, idet gælden i A A/S og B A/S overstiger 10 mio. DKK hvis bankgælden skal medregnes som kontrolleret gæld.

Et lån ydet af tredjemand, som den kontrollerende ejerkreds eller hermed koncernforbundne selskaber direkte eller indirekte har stillet sikkerhed for, anses som kontrolleret gæld, jf. SEL § 11, stk. 1, nr. 3, 4. pkt.

I relation til koncernintern sikkerhedsstillelse for lån fra tredjemand er det afgørende for, om der vil være tale om at sidestille sikkerhedsstillelsen med kontrolleret gæld, om der foreligger en sådan sammenhæng mellem lån og sikkerhedsstillelse, at disse er indbyrdes forbundne.

Foreligger der en direkte modregningsadgang, vil der ikke være nogen tvivl om, at der er tale om en sikkerhedsstillelse, mens dette ikke vil være tilfældet, hvis der ikke er nogen forbindelse mellem de to ydelser.

Ved indirekte sikkerhedsstillelse foreligger der en sådan sammenhæng mellem lån og sikkerhedsstillelse, at disse er indbyrdes forbundne. Det må antages at være tilfældet i situationer, hvor moderselskabet afgiver støtte- eller hensigtserklæringer (f.eks. betegnet som letters of intent eller letters of comfort) om økonomisk støtte over for datterselskabets långivende banker i forbindelse med låneoptagelse og over for datterselskabets leverandører og samhandelspartnere i forbindelse med datterselskabets samhandel med leverandører m.v.

Er det låntagende selskab tyndt kapitaliseret, vil der ikke være fradragsret for renter og kurstab på lån fra tredjemand, medmindre selskabet godtgør, at lånet kunne være opnået hos en uafhængig finansieringskilde, uden at der stilles sikkerhed fra koncernforbundne selskaber.

Hvis ejerkredsen kontrollerer flere koncernforbundne danske datterselskaber skal regelsættet i SEL § 11, stk. 1-3, anvendes samlet på alle koncernforbundne danske datterselskaber (konsolidering), jf. SEL § 11, stk. 4, 1. pkt.

Om de danske datterselskaber er koncernforbundne afgøres efter KGL § 4, stk. 2. Ved koncernforbundne selskaber forstås selskaber og foreninger m.v., hvor samme aktionærkreds ved fordringens erhvervelse eller på noget senere tidspunkt direkte eller indirekte ejer mere end 50 pct. af aktiekapitalen eller råder over mere end 50 pct. af stemmerne i hvert selskab. Se Ligningsvejledningen S.C.1.2.2.3.1 Se også SKM2007.817.SR.

Det er uomtvisteligt at E-koncernens selskaber alle skal indgå i denne konsolidering.

Denne konsolidering af danske koncernforbundne datterselskaber betyder, at forholdet mellem gæld og egenkapital i henhold til SEL § 11, stk. 1, skal opgøres samlet ved udløbet af indkomståret for hvert enkelt selskab, hvor fradragsbeskæring kan komme på tale.

Ved opgørelsen af forholdet mellem gæld og egenkapital i henhold til SEL § 11, stk. 1, bortses der fra danske selskabers aktier i andre selskaber, der indgår i den samlede opgørelse, samt gæld og fordringer mellem disse.

Uden en sådan regel ville en koncern ved at indskyde yderligere selskaber kunne udtynde kapitalen, samtidig med at forholdet mellem gæld og egenkapital opretholdes i det enkelte datterselskab (såkaldt kaskadeeffekt).

En artikel i SR Skat 2004, side 146, illustrere denne problemstilling:

Konsolideringsreglen i selskabsskattelovens § 11, stk. 4, er ændret, således at der alene skal foretages konsolidering af danske selskaber, der også uden at inddrage de udenlandske aktionærer eller et eventuelt dansk ultimativt moderselskab i henhold til kursgevinstlovens regler kan anses for at være koncernforbundne. Dette betyder, at der eksempelvis ikke skal ske konsolidering af danske søster-selskaber, som ejes af samme udenlandske moderselskab eller samme ultimative danske moderselskab, jf. figur 2 og 3.

Der skal ikke foretages konsolidering mellem søsterselskab 1 og søsterselskab 2 ved vurderingen af, om selskaberne er tynd kapitaliseret, idet selskaberne ikke er koncernforbundne, når der ses bort fra henholdsvis det udenlandske moderselskab og det ultimative danske moderselskab.

Det skal dog bemærkes, at der er betydelig usikkerhed omkring fortolkningen af den ændrede konsolideringsregel.

Finder konsolideringsreglen anvendelse, henses der til den samlede kontrollerede gæld hos de konsoliderede selskaber ved vurderingen af, om den kontrollerede gæld overstiger 10 mio.kr. Der ses som hidtil bort fra aktiebesiddelser i andre konsoliderede selskaber samt gæld og fordringer mellem de konsoliderede selskaber.

Det afgørende er således forståelsen af begrebet konsolidering.

Havde A A/S og B A/S modtaget et lån fra søsterselskabet ville gælden falde bort som følge af konsolideringen, jf. eksemplerne.

Det må kunne lægges til grund at det tilsvarende vil være gældende når der er tale om sikkerhedsstillelse fra et søsterselskab. I begrebet gæld vil det være naturligt at indfortolke forpligtelser af denne karakter, således at der ikke er skattemæssig forskel på de to situationer.

Baseret på drøftelse med Skatteministeriet har vi forstået, at det også er deres opfattelse at forpligtelser skal indgå i konsolideringen, og dermed vil sikkerhedsstillelsen overfor A A/S og B A/S bortfalde ved den samlede opgørelse, hvorfor der således ikke er kontrolleret gæld i E-koncernen.

Det er derfor vor opfattelse at spørgsmålene kan besvares med "NEJ", idet betingelsen for at være omfattet af selskabsskattelovens § 11 er at der er kontrolleret gæld over 10 mio. DKK og den koncerninterne sikkerhedsstillelse indenfor sambeskatningskredsen bortfalder ved den pligtige konsoliderede opgørelse.

Om lovforarbejder mv. kan supplerende fremdrages følgende uddrag:

Reglerne om tynd kapitalisering blev indført i 1998, jf. lov nr. 432 af 16. juni 1998.

Af lovens forarbejder fremgår:

"Målet med de foreslåede regler er at modvirke en vilkårlig flytning af skattetilsvar fra Danmark til udlandet ved, at herværende datterselskaber af udenlandske koncerner finansieres på vilkår, som ikke kunne være opnået på det fri marked mellem uafhængige parter. Det sker ved efter nærmere fastsatte regler at beskære datterselskabets fradragsret for renter og kurstab på gæld til den udenlandske kontrollerende ejerkreds eller hermed koncernforbundne selskaber.

At et selskab er tyndt kapitaliseret eller underkapitaliseret indebærer i international skatteret, at selskabets kapitalbehov finansieres ved en i forhold til egenkapitalen uforholdsmæssig stor fremmedkapital, som er stillet til rådighed af et selskab m.v. eller af en fysisk person med kontrollerende indflydelse.

De skattemæssige konsekvenser af at vælge at finansiere et selskab med egenkapital eller med fremmedkapital kan være betydelige, når der er tale om et dansk selskab, der er kontrolleret af udenlandske ejere. Afgørende er den forskellige skattemæssige behandling af det vederlag, der betales for den kapital, der stilles til rådighed.

Ved lånefinansiering har det låntagende selskab fradragsret for vederlaget i form af renteudgifterne i Danmark, mens långiver, der typisk vil være et selskab, beskattes af sine renteindtægter i sit hjemland efter de der gældende regler. Danmark opkræver ikke kildeskat af rentebetalinger til udlandet.

Hvis det lægges til grund, at det långivende udenlandske selskab i sit hjemland bliver beskattet af renteindtægterne på et niveau svarende til det danske, vil koncernen samlet set ikke have skattemæssige fordele ved at overfinansiere med gæld på bekostning af egenkapital. I praksis vil denne forudsætning imidlertid ofte ikke holde stik, fordi det långivende selskab er hjemmehørende i et land med lavere skattesatser end de danske eller i en finansiel lavskattezone. Det er således ikke unormalt for store koncerner at have et internt finansieringsselskab i et lavskatteland, der formidler koncerninterne lån.

Ved finansiering med egenkapital har det låntagende selskab ikke fradragsret for vederlaget i form af udbyttet, mens det udbyttemodtagende selskab beskattes af udbyttet i sit hjemland efter de der gældende regler. Danmark vil opkræve - en på grund af dobbeltbeskatningsaftaler typisk forholdsvis lav - kildeskat af udbyttet, som vil blive krediteret i hjemlandets skat. Udbytte, der betales fra danske selskaber til moderselskaber hjemmehørende i andre EU-lande, er dog ikke skattepligtigt i Danmark.

Generelt beskattes renter med en højere sats end udbytte, men variationerne er store. Er et långivende koncernselskab skattemæssigt hjemmehørende i et lavskatteland, vil det være forbundet med store skattemæssige fordele at placere renteudgifter i Danmark. Samlet set kan koncernen således ofte have en økonomisk fordel ved at konstatere sit afkast af investeringen som renter frem for som udbytte.

Det foreslås derfor at fastsætte regler, der medfører, at låntagers adgang til at fradrage renter og kurstab på lån ydet af udenlandske långivere med kontrollerende indflydelse eller hermed koncernforbundne selskaber beskæres i tilfælde, hvor der er et åbenbart misforhold mellem egenkapital og fremmedkapital.

Forholdet mellem fremmedkapital og egenkapital i et datterselskab kontrolleret af en udenlandsk ejer er for så vidt et særtilfælde af princippet om, at økonomisk samkvem mellem koncernselskaber på tværs af landegrænser skal ske på markedsvilkår (armslængde princippet). Det fremgår således f.eks. af kommentaren til artikel 9 i OECDs modeloverenskomst om forbundne foretagender, at bestemmelsen tillader korrektioner som følge af, at finansieringen af et kontrolleret foretagende afviger fra armslængde vilkår.

Der har ikke hidtil eksisteret danske specialregler om tynd kapitalisering. Der foreligger så vidt ses ikke retsafgørelser om spørgsmålet.

Kun på området for frivillig sambeskatning har man i sambeskatningsvilkår 2.4.2 i TS-cirkulære 1997-39 regler om tynd kapitalisering. Hovedindholdet i sambeskatningsvilkår 2.4.2 er, at den del af et underskud i et selskab, som stammer fra koncernens lånefinansiering, ikke kan fradrages i overskud i de øvrige selskaber, hvori underskudsselskabet ejer aktier.

Sambeskatningsvilkår 2.4.2. adskiller sig på en række punkter fra »almindelige« regler om tynd kapitalisering. Vilkåret gælder således, uanset om långiver er koncernforbundet eller ej, om långiver er hjemmehørende i udlandet eller ej og uden hensyn til, om der er tale om lån på armslængde vilkår, ligesom der heller ikke er fastsat noget krav til forholdet mellem fremmedkapital og egenkapital. Hertil kommer, at beskæringen i adgangen til at fradrage underskud højst kan udgøre et beløb svarende til normal forrentning af anskaffelsessummen for aktier i de af sambeskatningen omfattede selskaber, og at beskæringen aftrappes over 7 år.

Den interne hjemmel i OECD-landene til at foretage korrektioner på grundlag af tynd kapitalisering har traditionelt været det generelle armslængde princip eller en generel omgåelsesregel. Særligt i de senere år har flere og flere stater imidlertid indført specifikke regler om skattemæssige konsekvenser af tynd kapitalisering. I lande, der anvender en fast grænse ved vurderingen af, om der er tale om tynd kapitalisering, anvendes hyppigt forholdet 3:1 mellem gæld og egenkapital som et acceptabelt forhold mellem fremmed- og egenkapital, således at der stilles krav om mindst 25 pct.'s egenkapital for, at der ikke skal ske nogen skattemæssig korrektion. Men reglerne dækker i øvrigt et vidt spektrum, idet det også er almindeligt at gå ind i en egentlig og konkret vurdering af, om armslængde principperne er overholdt.

Blandt andre følgende OECD-lande har særlige regler om tynd kapitalisering: Australien, Belgien, Canada, Frankrig, Irland, Japan, New Zealand, Portugal, Spanien, Storbritannien, Tyskland og USA.

Det foreliggende forslag om særlige skattemæssige regler vedrørende tynd kapitalisering er således et led i en dansk tilpasning til international skatteret på samme måde som de tidligere gennemførte regler om CFC-beskatning og om transfer pricing.

Forslaget går ud på efter nærmere fastsatte regler at beskære et tyndt kapitaliseret selskabs adgang til at fradrage renter og kurstab på lån. Bestemmelsen medfører således, at et fuldt skattepligtigt dansk selskab m.v. (datterselskabet), der kontrolleres af en udenlandsk fysisk eller juridisk person (moderselskabet), ikke kan fradrage renteudgifter og kurstab på kontrolleret gæld, dvs. gæld til moderselskabet og hermed koncernforbundne eller nærtstående udenlandske juridiske eller fysiske personer, hvis forholdet mellem datterselskabets gæld og egenkapital overstiger 4:1 opgjort ved udløbet af indkomståret.

Regelsættet omfatter ikke rent danske selskabskonstruktioner, idet der her principielt vil være symmetri mellem den skattemæssige behandling hos låntager og långiver, uanset om vederlaget består af renter eller udbytte.

Spørgsmålet om, hvorvidt der er fradragsret for renter og kurstab på koncernintern gæld, afgøres ud fra forholdet mellem gæld og egenkapital ved det enkelte indkomstårs udløb. Er forholdet mellem gæld og egenkapital ved indkomstårets udløb lig med eller mindre end 4:1, således at egenkapitalen udgør mindst 20 pct., er der fuld fradragsret for renter og kurstab på gælden efter almindelige regler. Låneforhold eller lånevilkår er i så fald uden interesse.

Overstiger datterselskabets gæld ved indkomstårets udløb derimod 4 × egenkapitalen, svarende til en egenkapital på under 20 pct., er konsekvensen som udgangspunkt, at fradragsretten på koncerninterne lån afskæres eller begrænses, dog kun for så vidt angår den overskydende del af gælden. For lån, der ligger inden for grænsen for gælden på 80 pct., kommer en fradragsafskæring eller -begrænsning således aldrig på tale. Det opgøres ved hvert indkomstårs udløb, om forholdet mellem gæld og egenkapital i det enkelte år ligger inden for 4:1. Fradragsretten består i år, hvor forholdet ligger under 4:1, mens fradragsretten beskæres i år, hvor forholdet er større end 4:1."

Som det fremgår af ovenstående bemærkninger var det ikke hensigten med reglerne, at rent danske koncerner skulle omfattes.

Imidlertid blev reglerne ændret som følge af EU-krav, idet også rent danske koncerner formelt blev omfattet af loven, jf. lov nr. 221 af 31. marts 2004.

Af lovens forarbejder fremgår følgende:

"Efter de gældende danske regler om tynd kapitalisering beskæres fradraget for renter af gæld til udenlandske koncernselskaber, hvis gælden overstiger 4 x egenkapitalen. Reglerne gælder ikke for renter af gæld til danske koncernselskaber.

Tyskland har ligeledes regler om tynd kapitalisering. De tyske regler indebærer, at rentebetalinger til aktionærer, der ikke er underkastet tysk beskatning, bliver omkvalificeret som maskeret udbytte, hvorefter fradragsretten bortfalder. Reglerne gælder altså ikke for renter af gæld til tyske koncernselskaber.

EF-domstolen har i dom af 12. december 2002 i sagen Lankhort-Hohorst mod Finanzamt Steinfurt (C-324/00) anset de tyske regler om tynd kapitalisering for at være i strid med traktatens artikel 43 EF om den fri etableringsret. Dommen konstaterede, at de tyske regler i realiteten medførte forskellig behandling af tyske datterselskaber afhængig af, om moderselskabet (långiver) var hjemmehørende i Tyskland eller i udlandet. Domstolen fandt ikke, at denne forskelsbehandling kunne begrundes i tvingende almene hensyn.

Da de gældende danske regler om tynd kapitalisering finder anvendelse i stort set samme situationer som de tyske, må det antages, at de danske regler også strider mod EU-retten.

Det vil så betyde, at uden en lovændring kan der i praksis ikke opretholdes en minimumsbeskatning af egenkapitalafkast i danske selskaber ejet af udenlandske koncerner, idet selskaber i 3. lande kan udlåne midler gennem et EU-selskab og dermed opnå at blive omfattet af de EU-retlige regler.

Koncerninterne lån (uden for tynd kapitalisering)

Et dansk selskab i en udenlandsk koncern betaler i sagens natur dansk selskabsskat af afkastet af selskabets egenkapital. De gældende regler muliggør dog, at en udenlandsk ejet koncern kan undgå såvel dansk som udenlandsk beskatning ved hjælp af så store koncerninterne udlån som muligt. Dette vil være tilfældet, hvor egenkapitalen placeres i udenlandske koncernselskaber, som ikke beskattes eller beskattes meget lavt af renteindtægter, og hvor disse selskaber herefter udlåner den nødvendige kapital til driften af det danske selskab, som kan trække renterne fra ved opgørelsen af den almindelige selskabsskattepligtige indkomst samt evt. kulbrinteskattepligtige indkomst. På koncernniveau er der hverken udgifter eller indtægter, men der opnås alligevel fradrag i Danmark med en skatteværdi på 30 pct. (eller højere, hvis der er tale om en kulbrinteskattepligtig), mens der kun sker lav eller ingen beskatning i udlandet. Med andre ord vil det koncerninterne fradrag medføre en »gratis« skattebesparelse på forskellen i skattesats mellem Danmark og det land, hvori kreditorselskabet er hjemmehørende. Koncernen kan altså vilkårligt mindske den danske skat ved blot at øge udlånet op til det niveau, hvor renteudgifter modsvarer de skattepligtige indtægter.

I nogle tilfælde sker sådanne koncerninterne lån fra et udenlandsk selskab, som efter skattereglerne i det pågældende land bliver konsolideret med det danske selskab, som har optaget lånet. Konsolidering indebærer, at de to selskaber ved opgørelsen af den udenlandske skattepligtige indkomst anses for et og samme selskab. Med andre ord bliver det danske selskab anset som et fast driftssted af det udenlandske selskab. Det har den virkning, at det andet land anser rentebetalingen for en skattemæssig irrelevant intern overførsel inden for samme enhed, der ikke udløser beskatning. Dette er særligt udbredt i amerikansk selskabsbeskatning. En koncernintern rentebetaling fra et dansk selskab til et amerikansk selskab, som har anmodet om amerikansk konsolidering med det danske selskab, bliver ikke beskattet i USA, selv om det danske selskab får fradrag for renterne ved opgørelsen af den skattepligtig indkomst her i landet.

I andre tilfælde sker det koncerninterne udlån fra et selskab, som er hjemmehørende i et skattely, som Danmark ikke har og heller ikke kan forventes at få en dobbeltbeskatningsoverenskomst med. Dette selskab udlåner herefter midler til det danske koncernselskab, der får fradrag for renteudgifterne ved dets indkomstopgørelse. Det udenlandske selskab bliver derimod ikke beskattet eller beskattet meget lempeligt af de modsvarende renteindtægter."

samt

"Efter forslaget skal reglerne om tynd kapitalisering anvendes, hvis et selskab eller en forening har gæld til juridiske personer med kontrollerende indflydelse eller hermed koncernforbundne selskaber.

Det vil sige, at anvendelsesområdet udvides, så reglerne ikke blot finder anvendelse i tilfælde, hvor långiver er udenlandsk, men også i tilfælde, hvor långiver er dansk. Hermed indebærer reglerne om tynd kapitalisering ikke forskellig behandling af danske datterselskaber afhængig af, om deres moderselskab (långiver) er hjemmehørende i Danmark eller i udlandet. Herefter er der ikke nogen forskelsbehandling, der kan give anledning til EU-retlige problemer i forbindelse med beskæring af rentefradrag til koncernselskaber i andre EU-lande. Som konsekvens af at danske selskaber inddrages under fradragsbeskæringen, forslås som modstykke, at danske skattepligtige selskaber er skattefri af de renter, som låntager efter de nye regler ikke får fradrag for, på samme måde som Danmark ikke beskatter selskaber i andre EU-lande af sådanne renter.

På koncernniveau vil der derfor som udgangspunkt ikke være tale om nogen skærpet beskatning.

For at undgå administrativt besvær for små og mellemstore virksomheder indskrænkes reglernes anvendelsesområde.

For det første skal reglerne fremover alene anvendes i tilfælde, hvor långiver er en juridisk person - ikke i tilfælde, hvor långiver er en fysisk person.

For det andet skal fradragsbeskæringen alene anvendes, hvis den kontrollerede gæld overstiger 10 mio. kr. Forslaget indebærer, at små og mellemstore virksomheder i vidt omfang vil falde uden for reglerne om tynd kapitalisering.

For det tredje skal fradragsbeskæringen alene anvendes for den del af den kontrollerede gæld, som skulle omkvalificeres til egenkapital, for at fradragsbeskæringen kunne være undgået.

De gældende regler indebærer, at der ikke gives fradrag for renteudgifter og kurstab af kontrolleret gæld, såfremt et selskabs egenkapital er nul eller negativ. Hvis derimod (en del af) den kontrollerede gæld konverteres til egenkapital, således at forholdet mellem selskabets fremmedkapital og egenkapital er 4:1 (det vil sige, at egenkapitalen svarer til 20 pct. af de samlede passiver), skal der ikke ske fradragsbeskæring. Som en serviceforanstaltning foreslås, at skatteyderen stilles, som om der var foretaget optimal planlægning ved indskud af egenkapital (konvertering af gæld), indtil egenkapitalkravet i selskabsskattelovens § 11 nøjagtigt er opfyldt.

For det fjerde begrænses den gældende konsolideringsregel, så den alene anvendes på danske selskaber, der også uden at inddrage de udenlandske aktionærer kan anses for koncernforbundne.

Formålet med den gældende konsolideringsregel er at undgå omgåelse af reglerne om tynd kapitalisering. Uden reglen ville en koncern kunne udtynde kapitalen ved at indskyde yderligere selskaber (datterdatterselskaber), samtidig med at forholdet mellem gæld og egenkapital opretholdes i det enkelte datterselskab (såkaldt kaskadeeffekt). Reglen tager imidlertid ikke hensyn til, at en koncern kan drive flere grene af sin virksomhed i Danmark gennem datterselskaber eller faste driftssteder.

Den foreslåede ændring indebærer, at konsolideringsreglen alene anvendes inden for den enkelte virksomhedsgren i Danmark."

Af skatteministeriets svar på Firs henvendelse til lovforslaget, jf. journalnr. 2003-311.29, fremgår:

"§ 11, stk. 1, 3. pkt. fastsætter at lån fra tredjemand, som den kontrollerende ejerkreds eller hermed koncernforbundne selskaber direkte eller indirekte har stillet sikkerhed for, anses som kontrolleret gæld. Med den foreslåede affattelse af § 11, stk. 1, nr. 2, er den kontrollerende ejerkreds juridiske personer som nævnt i ligningslovens § 2, stk. 1. Det vil sige at § 11, stk. 1, 3. punktum omhandler lån, som juridiske personer som nævnt i ligningslovens § 2, stk. 1, eller hermed koncernforbundne selskaber direkte eller indirekte stiller sikkerhed for."

Samt senere

"Det kan bekræftes, at der ikke opstår spørgsmål om fordeling af skattefritagelsen på kreditorsiden mellem selskaber, idet alene gæld til det ultimative moderselskab vil være relevant i denne sammenhæng.

I det omfang ind- og udlån fra forskellige selskaber modsvarer hinanden som led i en cashpoolordning (f.eks. indestående er 0 DKK, men et selskab har indskudt 100, og et andet selskab har lånt 100) er der i realiteten tale om et lån mellem koncernforbundne selskaber, og renterne skal behandles i overensstemmelse hermed."

Som det fremgår af dette svar er det afgørende at sikkerheden er stillet af den kontrollerende aktionærkreds.

Efter opgørelse af den konsolidere balance for de sambeskattede selskaber kan det konstateres, at der ikke er stillet sikkerhed af noget selskab i ejerkredsen. Sikkerheden er stillet af et af de selskaber, der udgår som følge af konsolideringskravet.

Der kan også henvises til artikel i SpO i 2004, side 234:

"Realiteten er derfor, at det kun er koncerner med udenlandske kreditorselskaber, der rammes af den nye § 11 i selskabsskatteloven, og dette kan vel næppe klare en fællesskabsretlig prøvelse? Selskabsskattelovens § 11 udgør derfor efter forfatternes opfattelse stadig en restriktion i fællesskabsretlig forstand."

Ovenstående er blot medtaget for at vise at intentionerne i loven har været at friholde interne dispositioner, jf. konsolideringskravet. Der er naturligvis yderligere litteratur mv. om emnet, men dette er vurderet som det centrale.

Rådgiver har efterfølgende indsendt følgende bemærkninger:

Redegørelse vedrørende konsolideringsreglen

Anmodningen om bindende svar er begrundet i, at det ikke er givet, at koncernens merværdier er tilstrækkelige til at opfylde gældsforholdet, og at det kan være vanskeligt at dokumentere markedsrenten. Derfor ønskes det afklaret, om selskabet overhovedet er omfattet af regler om tynd kapitalisering efter selskabsskattelovens § 11.

Rentefradragsbegrænsning efter selskabsskattelovens § 11 omfatter - udover gæld - også, jf. stk. 1, 4. punktum:

"Lån fra tredjemand, som den kontrollerende ejerkreds eller hermed koncernforbundne selskaber direkte eller indirekte har stillet sikkerhed for, anses som kontrolleret gæld."

Afgørende for, om § 11 finder anvendelse, er således, om det ultimative moderselskab har ydet gæld eller ydet sikkerhedsstillelse for koncernforbundne selskaber.

Det ultimative moderselskab er H A/S.

Det ultimative moderselskab, H A/S, og dets selskabsaktionærer eller hermed koncernforbundne selskaber (uden for E-koncernen) har ikke ydet lån eller stillet sikkerhed for de kontrollerede selskaber. Der kan henvises til regnskabet for H A/S samt tidligere meddelte oplysninger.

Der er således ingen kontrolleret gæld eller sikkerhedsstillelse fra det ultimative moderselskab H A/S i relation til selskabsskattelovens § 11.

Dette understøttes af skatteministerens svar på FSRs henvendelse vedrørende lovforslaget, jf. journalnr. 2003-311.29. Heri anføres positivt, at det alene er gæld i relation til det ultimative moderselskab, der er relevant i forhold til anvendelse af § 11.

Bestemmelsen har derfor grundlæggende ikke betydning i relation til nærværende forespørgsel, idet H A/S ikke har ydet lån eller stillet sikkerhed for koncernselskaberne.

Alene af denne grund kan begge spørgsmål besvares med "Nej".

Det er imidlertid påstået af SKAT, at bestemmelsen anses at kunne finde anvendelse i den her beskrevne situation. Det skyldes formentlig, at begrebet "det ultimative moderselskab og dets selskabsaktionærer eller hermed koncernforbundne selskaber" anses at kunne rumme de underliggende datterselskaber i E-koncernen og ikke alene selskaber i ejerkredsen eller søsterselskaber/-koncernen kontrolleret af ejerkredsen.

Rådgiver er ikke enig i denne opfattelse, men har efter aftale redegjort for konsolideringsreglen i lovbestemmelsen, jf. § 11, stk. 4, 1. punktum:

"Kontrolleres flere danske koncernforbundne selskaber, jf. kursgevinstlovens § 4, stk. 2 finder stk. 1-3 samlet anvendelse på aktiver og passiver i disse selskaber, og der bortses fra danske selskabers aktier i andre selskaber, der indgår i den samlede opgørelse samt gæld og fordringer mellem disse. 1. pkt. finder kun anvendelse på danske selskaber, der også uden at inddrage de udenlandske aktionærer eller et eventuelt dansk ultimativt moderselskab, kan anses for at være koncernforbundne."

Som anført er kursgevinstlovens § 4, stk. 2, styrende for omfanget af konsolideringen. Det er således alle selskaber i E-koncernen, der skal konsolideres efter § 11, idet H A/S er det ultimative moderselskab for koncernen.

Ved konsolideringen bortses der fra moderselskabets aktiebesiddelser, samt fordringer og gæld mellem disse. Formålet med denne bestemmelse var at undgå, at selskaber kunne indskyde yderligere mellemholdingselskaber og derved udtynde kapitalen uden at § 11 kommer i anvendelse.

Der er ikke i forarbejder eller praksis tidligere taget stilling til, om sikkerhedsstillelse mv. skal elimineres ved konsolideringen på tilsvarende måde som fordringer og gæld til koncernselskaber.

Vi har forstået bestemmelsen således, at hensigten med konsolideringsreglen er at sikre, at man ikke ved ændring af struktur, herunder finansieringsstruktur, kan undgå reglerne. Således vil også sikkerhedsstillelse mv. skulle elimineres ved konsolideringen.

Forholdet har været drøftet telefonisk med Skatteministeriet, der har bekræftet, at de tilsvarende fortolker konsolideringsreglen på denne måde. Derfor vil sikkerhedsstillelse fra konsoliderede selskaber ikke skulle indgå ved opgørelse af rentebegrænsning.

Dette understøttes af skatteministerens svar på FSRs henvendelse vedrørende lovforslaget, jf. journalnr. 2003-311.29. Her sidestilles lån fra tredjemand, som den kontrollerende ejerkreds eller hermed koncernforbundne selskaber har stillet sikkerhed for, med kontrolleret gæld.

Det fremstår således som en åbenbar forudsætning, at der kan ske eliminering af gæld, der kvalificeres som kontrolleret gæld som følge af sikkerhedsstillelse. Hermed erstattes sikkerhedsstillelsen så at sige med den underliggende gæld.

Således er det vores opfattelse, at det bindende svar kan besvares med "Nej" for såvel spørgsmål 1 som spørgsmål 2.

SKATs indstilling og begrundelse

Ad spørgsmål 1 og 2

Det er SKATs opfattelse, at spørgsmål 1 og 2 kan behandles under ét. Den eneste forskel mellem de to spørgsmål er, at der for gælden hos A A/S er stillet sikkerhed fra koncernforbundne selskaber. Det er ikke SKATs vurdering, at denne forskel betyder, at spørgsmålene skal behandles separat.

Spørger vil gerne have at vide hvorvidt reglerne om rentebegrænsning i selskabsskattelovens § 11 medfører, at A A/S og B A/S - og dermed E-koncernen - får beskåret rentefradragene i 2009.

Selskabsskattelovens § 11, stk. 1 lyder "Hvis et selskab eller en forening

1) er omfattet af § 1, stk. 1, nr. 1-2 a (...)

2) har gæld til juridiske personer som nævnt i ligningslovens § 2, stk. 1, (kontrolleret gæld)

og

3) selskabets eller foreningens fremmedkapital (gæld) set i forhold til selskabets egenkapital ved udløbet af indkomståret overstiger forholdet 4:1,

kan renteudgifter og kurstab, der vedrører den overskydende del af den kontrollerede gæld, ikke fradrages.(...) Lån fra tredjemand, som den kontrollerede ejerkreds eller hermed koncernforbundne selskaber direkte eller indirekte har stillet kaution for, anses som kontrolleret gæld.(...) Fradragsbeskæring finder alene sted, hvis den kontrollerede gæld overstiger 10 mio. kr.(...)

stk. 4 Kontrolleres flere danske koncernforbundne selskaber, jf. kursgevinstlovens § 4, stk. 2, finder stk. 1-3 samlet anvendelse på aktiver og passiver i disse selskaber, og der bortses fra danske selskabers aktier i andre selskaber, der indgår i den samlede opgørelse, samt gæld og fordringer mellem disse. 1. pkt. finder kun anvendelse på danske selskaber, der også uden at inddrage de udenlandske aktionærer eller et eventuelt dansk ultimativt moderselskab kan anses for at være koncernforbundne.

(...)"

Det første i sagen er at få fastlagt, som selskaberne skal konsolideres efter selskabsskattelovens § 11, stk. 4.

Kursgevinstlovens § 4, stk. 2 lyder "Ved koncernforbundne selskaber forstås

1) selskaber og foreninger mv., hvor samme aktionærkreds ved fordringens erhvervelse eller på noget senere tidspunkt direkte eller indirekte ejer mere end 50 pct. af aktiekapitalen i hvert selskab,

2) selskaber og foreninger mv., hvor samme aktionærkreds ved fordringens erhvervelse eller på noget senere tidspunkt direkte eller indirekte råder over mere end 50 pct. af stemmerne i hvert selskab,

(...)"

I forhold til selskabsskattelovens § 11, stk. 4 har Skatteministeriet den 23. december 2004 givet supplerende svar til FSR vedrørende Lov nr. 221 af 31. marts 2004 (L119).

Det fremgår således, at "Ved begrebet "dansk ultimativt moderselskab" forstås et dansk moderselskab, der ikke er kontrolleret af udenlandske selskaber. Dette kan aldrig indgå i konsolideringen. Hvor et dansk moderselskab driver flere separate grene af sin virksomhed i Danmark gennem datterselskaber, skal konsolideringen alene finde anvendelse inden for den enkelte virksomhedsgren. Det bemærkes, at det må anses for irrelevant for spørgsmålet om konsolidering efter selskabsskattelovens § 11, stk. 4, 2. pkt., om der foreligger gæld og fordringer mellem de selskaber, der skal konsolideres. (...) Det er således ikke en forudsætning for konsolidering efter selskabsskattelovens § 11, stk. 4, at der rent faktisk foreligger et gældsforhold mellem selskaberne. (...)".

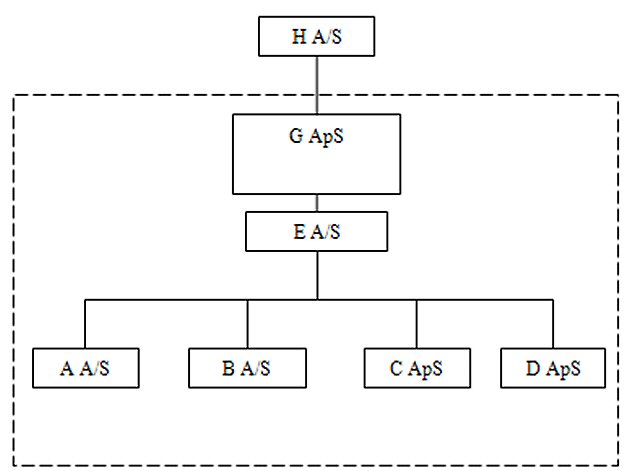

Efter selskabsskattelovens § 11, stk. 4, jf. kursgevinstlovens § 4, stk. 2 samt ovenstående bemærkninger fra Skatteministeriet betyder det, at H A/S skal holdes ude af konsolideringen.

Det betyder samtidig, at G ApS, E A/S, A A/S, B A/S, C ApS samt D ApS skal konsolideres efter reglerne i selskabsskattelovens § 11, stk. 4.

Det er SKATs opfattelse, at når der skal ske konsolidering blandt en gruppe af selskaber, betyder konsolideringen reelt, at de pågældende selskaber betragtes som ét selskab. (Se illustration)

Når man således ser de konsoliderede selskaber som ét, er det SKATs opfattelse, at det vil svare til, at ét selskab havde optaget gæld hos X bank og samtidig stillet sikkerhed herfor.

Rådgiver ønsker herudover en besvarelse af, hvorvidt den koncerninterne sikkerhedsstillelse, som er stillet overfor gæld optaget af A A/S skal elimineres ved konsolideringen, herunder specifikt om X Banks ønskede pant i E A/S' aktier i A A/S vil få betydning.

Som det fremgår af selskabsskattelovens § 11, stk. 4, betyder konsolidering, at "(...) finder stk. 1-3 samlet anvendelse på aktiver og passiver i disse selskaber, og der bortses fra danske selskabers aktier i andre selskaber, der indgår i den samlede opgørelse, samt gæld og fordringer mellem disse.(...)".

Henset til formålet med konsolideringsreglen i selskabsskattelovens § 11, stk. 4, findes det ikke at have været hensigten, at sikkerhedsstillelser som disse ikke skulle være omfattet af konsolideringsreglen trods reglen alene nævner "gæld og fordringer"

Det er som ovenfor nævnt SKATs opfattelse, at de konsoliderede selskaber, kan ses som ét selskab. Det er på den baggrund SKATs opfattelse, at sikkerhedsstillelsen skal elimineres, jf. selskabsskattelovens § 11, stk. 4.

En betingelse for at være omfattet af selskabsskattelovens § 11 er, at selskabet har gæld til juridiske personer som nævnt i ligningslovens § 2, stk. 1 (kontrolleret gæld). Da der sker en konsolidering af E-koncernen efter selskabsskattelovens § 11, stk. 4, og sikkerhedsstillelsen overfor A A/S og B A/S dermed bortfalder i den samlede opgørelse af egenkapital og gæld, fordi sikkerhedsstillelsen er stillet indenfor konsolideringen, samt der i øvrigt ikke er ydet lån eller stillet sikkerhed af H A/S eller af koncernforbundne selskaber, som ikke indgår i konsolideringen, ses betingelsen om kontrolleret gæld ikke at være opfyldt. Da betingelserne for at beskære rentefradragene efter selskabsskattelovens § 11 dermed ikke er opfyldt, vil A A/S eller B A/S ikke få beskåret rentefradragene efter selskabsskattelovens § 11.

Som følge af ovenstående er det SKATs opfattelse, at spørgsmålene skal besvares med "nej".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.