Indhold

Afsnittet indeholder:

- Oversigt over overgang fra én beskatningsform til en anden

- 1. Succession

- 2. Fastsættelse af indgangsværdier

- 3. Ophørsbeskatning

- 4. Likvidationsbeskatning

- 5. Overgangstidspunkt.

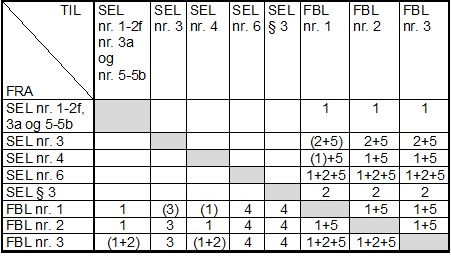

Oversigt over overgang fra én beskatningsform til en anden

Oversigten viser hvilke muligheder, der er for overgang fra én beskatningsform til en anden, og hvilke skattemæssige konsekvenser det har.

Generelt: Der skal være tale om samme juridiske enhed. Bestemmelserne gælder ikke, hvis det anses for lukning af en enhed og etablering af en ny enhed.

Numrene 1-5 i oversigten betyder følgende:

- Succession

- Fastsættelse af indgangsværdier (SEL §§ 5 B, 5 C, 5 D og FBL § 2)

- Ophørsbeskatning (SEL § 5 A), jf. § 5 på tidspunktet for ændring

- Likvidationsbeskatning (SEL § 5) på tidspunktet for ændring

- Overgang sker dog ved indkomstårets udgang.

Hvis der er parentes om et nummer, skyldes det, at en overgang nok ikke vil være muligt uden en reel opløsning af den oprindelige enhed og stiftelse af en ny.

Fondsbeskatningsloven åbner mulighed for, at der ikke sker ophørsbeskatning i en situation, hvor en enhed skifter skattemæssig status uden, at der er tale om en opløsning af enheden og stiftelse af en ny. Se FBL § 2, stk. 2-4, der henviser til SEL §§ 5 A, 5 B, 5 C og 5 D om overgang fra en beskatningsform til en anden.

Bemærk

Reglerne i SEL §§ 5 A, 5 B, 5 C og 5 D, jf. FBL § 2, stk. 2-4, gælder kun, hvor ændringen ikke medfører likvidation efterfulgt af nystiftelse. Se en grundig beskrivelse i afsnit C.D.1.6 om overgang fra én beskatningsform til en anden.

Bemærk at anvendelse af reglerne om overgang fra en beskatningsform til en anden forudsætter, at der faktisk sker overgang mellem beskatningsformer. Der er ikke i selskabsskatteloven fastsat regler for fastsættelse af indgangsværdier i situationer, hvor en skattepligtig hele tiden har været skattepligtig, men hvor den skattepligtige ikke tidligere har været registreret med en skattepligtsstatus. I sådanne tilfælde følger værdiansættelsen af hovedreglen i SEL § 4. Indgangsværdier fastsættes derfor til anskaffelsessummen på det faktiske anskaffelsestidspunkt.

Ad 1. Succession

Ved ændringer, der bevirker overgang fra SEL § 1, stk. 1, nr. 1-2 a og 3 a-6 til beskatning efter fondsbeskatningsloven, succederer fonden mv. i de anskaffelsessummer, anskaffelsestidspunkter og formål, hvortil formuegoderne oprindeligt var anskaffet. Se FBL § 2, stk. 2, 3. pkt. og SEL § 5 C, stk. 2. Der skal ikke ske ophørsbeskatning i den situation. Se SEL § 5.

Successionsbestemmelsen i SEL § 5 C, stk. 2, gælder også ved ændringer i en fond eller forening, der bevirker, at beskatning fremover skal ske efter andre regler i fondsbeskatningsloven end hidtil. Se FBL § 2, stk. 2, 4. pkt. Det kan fx være tilfældet, hvor en arbejdsmarkedssammenslutning ændrer status til en brancheforening eller omvendt. De skattemæssige konsekvenser ved en sådan overgang indtræder ved udløbet af det indkomstår, hvori overgangen er sket. Se FBL § 2, stk. 2, 2. pkt.

Ved overgang til fondsbeskatning fra selskabsbeskatning gælder FBL § 22 om femårsfristen til at benytte henlæggelser foretaget af en fond eller forening efter SEL § 3, stk. 3, i øvrigt også. Se FBL § 2, stk. 2, sidste pkt.

Overgang fra fondsbeskatningsloven til selskabsskatteloven og tilbage til fondsbeskatningsloven - hensættelser

Efter FBL § 4, stk. 4, skal fonde og foreningers hensættelser til opfyldelse af almenvelgørende eller på anden måde almennyttige formål være benyttet i sin helhed inden 5 år efter udløbet af hensættelsesåret.

Er hensættelsen ikke benyttet i sin helhed inden udløbet af 5-års fristen, medregnes det ikke anvendte hensættelsesbeløb med et tillæg af 5 pct. for hvert år fra hensættelsesårets udløb og indtil fristens udløb i den skattepligtige indkomst for hensættelsesåret. I ganske særlige tilfælde kan det dog tillades, at hensættelsen anvendes efter udløbet af fristen, jf. FBL § 4, stk. 5 og 6.

I FBL § 22 er det fastsat, at ved overgang fra selskabsbeskatning til fondsbeskatning skal henlæggelser, foretaget efter selskabsskattelovens regler, være benyttet i deres helhed inden 5 år efter udløbet af det indkomstår, der ligger til grund for skatteansættelsen for det indkomstår, hvori fonden eller foreningen første gang beskattes efter fondsbeskatningsloven.

Spørgsmålet er herefter, hvad der gælder for beskatning af hensættelser i relation til en fond, der først overgår fra beskatning efter fondsbeskatningsloven til beskatning efter SEL § 1, stk. 1, nr. 6, for herefter at genindtræde i beskatning efter fondsbeskatningsloven.

Overgang fra beskatning efter fondsbeskatningsloven til beskatning efter SEL § 1, stk. 1, nr. 6, sidestilles ifølge FBL § 2, stk. 1, jf. SEL § 5, stk. 4, med ophør af virksomhed og salg til handelsværdi af de aktiver og passiver, der er i behold på tidspunktet for overgangen. Overgangen får virkning fra udløbet af det pågældende indkomstår.

En undtagelse fra ophørsbeskatningen findes dog i § 2, stk. 3, i ændring til lov om ikke-erhvervsdrivende fonde, lov nr. 734 af 25. juni 2014. I denne situation må hensættelserne fra fondsbeskatningsloven anses for at overgå til beskatning efter SEL § 3, stk. 3, således at der ikke længere gælder en tidsfrist for benyttelse af disse hensættelser. Hvis en sådan fond genindtræder i beskatning efter fondsbeskatningsloven må det antages, at der starter en ny 5-års frist efter FBL §§ 2, stk. 2, og 22.

FBL § 22 gælder efter sin ordlyd ikke for hensættelser ved overgang fra fondsbeskatningsloven til SEL § 1, stk. 1, nr. 6.

Se også FBL § 2, stk. 2, der henviser til FBL § 22, men som ved overgang til selskabsbeskatning alene omfatter SEL § 1, stk. 1, nr. 2-2a, 2h og 3a-5b, ligesom SEL § 5 C (successionsbestemmelsen) specifikt undtager den situation, hvor der sker overgang til beskatning efter § 1, stk. 1, nr. 6.

Landsskatteretten har imidlertid ved kendelse offentliggjort i SKM2010.187.LSR truffet afgørelse om, at ved overgang fra fondsbeskatning til beskatning efter SEL § 1, stk. 1, nr. 6, kunne der sker overførsel af hensættelser til hensættelser efter SEL § 3, stk. 3.

Landsskatteretten har i sin begrundelse anført, at hensættelser efter SEL § 3, stk. 3, kan overføres uden beskatning i forbindelse med overgang til beskatning efter fondsbeskatningsloven, og at det ikke kan have været lovgivers intention, at hensættelser skal beskattes anderledes ved overgang til selskabsskatteloven.

Det er herefter Skattestyrelsens opfattelse, at i forbindelse med overgang fra beskatning efter SEL § 1, stk. 1, nr. 6, til beskatning efter fondsbeskatningsloven skal overførte hensættelser i henhold til FBL § 22 være udnyttet senest 5 år efter udløbet af det år, hvor enheden er overgået til beskatning efter fondsbeskatningsloven.

Dette gælder, uanset at enheden tidligere har været omfattet af reglerne i fondsbeskatningsloven. Der kan således være tale om hensættelser, der tidligere er foretaget efter fondsbeskatningsloven, og hvor der indtræder en ny 5-års frist ved genindtræden i beskatning efter fondsbeskatningsloven.

Eksempel:

En enhed omfattet af beskatning efter fondsbeskatningsloven har foretaget hensættelser i år 1. Fra og med år 3 overgår enheden til beskatning efter SEL § 1, stk. 1, nr. 6. Fra og med år 6 genindtræder enheden i beskatning efter fondsbeskatningsloven. De ikke anvendte hensættelser under beskatningen efter selskabsskatteloven fra år 1, skal herefter være udnyttet senest 5 år efter udløbet af år 6, hvor enheden genindtræder i beskatning efter fondsbeskatningsloven.

Ad 2. Fastsættelse af indgangsværdier

For de aktiver og passiver, der ikke hidtil har været undergivet beskatning, og hvor der således ikke kan ske succession, skal der fastsættes indgangsværdier. Se SEL § 5 D, stk. 2-10.

Hvis en fond, der hidtil har været skattefri efter SEL § 1, stk. 1, nr. 6, får en aktivmasse, der er 1 mio. kr. eller derover i fondsloven, så bliver fonden skattepligtig efter fondsbeskatningsloven. Der skal i forbindelse hermed fastsættes indgangsværdier på fondens aktiver og passiver.

Tidspunktet for overgangen er ved indkomstårets udløb. Se FBL § 2, stk. 2.

Se også

Se afsnit C.D.1.6.5.3 om fastsættelse af indgangsværdier.

Ad 3. Ophørsbeskatning

Når der skal ske ophørsbeskatning ved ændring i beskatningsform, skyldes det, at den pågældende aktivitet enten ikke længere indgår i et beskatningsgrundlag, eller at beskatningsgrundlaget efterfølgende er et andet.

Det er fx tilfældet, hvis en fond eller forening overgår fra beskatning efter fondsbeskatningsloven til andelsbeskatning efter SEL § 1, stk. 1, nr. 3. Se FBL § 2, stk. 3.

Efter SEL § 5 A ophører skattepligten efter den hidtidige bestemmelse på tidspunktet for ændringen.

Tidspunktet vil almindeligvis være, når fondens eller foreningens generalforsamling og lignende træffer beslutning om ændringer i vedtægterne mv.

Overgang sidestilles i disse tilfælde med ophør af virksomhed og salg til handelsværdi af de aktiver og passiver, der er i behold på tidspunktet for overgangen. Se SEL § 5 A, stk. 3.

Se også

Se også afsnit C.D.1.5 om skattepligtens ophør.

Ad 4. Likvidationsbeskatning

Når der sondres mellem ophørsbeskatning og likvidationsbeskatning skyldes det kun, at hjemlen er forskellig. Likvidationsbeskatningen bygger på bestemmelsen i SEL § 5. Overgangen sidestilles med ophør af virksomhed og salg af fonden eller foreningens aktiver og passiver til handelsværdi. Se SEL § 5, stk. 4.

Når en skattepligtig fond eller forening overgår til beskatning efter SEL § 1, stk. 1, nr. 6, skal der ske likvidationsbeskatning efter reglen i SEL § 5.

Tidspunktet for likvidationsbeskatningen er tidspunktet for den ændring, der medfører overgangen. Er der tale om, at en fonds aktivmasse ikke er 1 mio. kr., så er det tidspunktet for den hændelse. Kan det først konstateres ved årets udgang, at aktivmassen falder under kravet i fondsloven, vil det være ved årets udgang, at der skal foretages likvidationsbeskatning.

Beløbsgrænsen for, hvornår ikke-erhvervsdrivende fonde er omfattet af fondsbeskatningsloven, er hævet (1 mio. kr.) ved vedtagelsen af den nye fondslov, der trådte i kraft den 1. september 2014. Der er indført en overgangsregel således, at der ikke skal ske ophørsbeskatning efter SEL § 5 for eksisterende fonde, der på tidspunktet for lovens ikrafttrædelse ikke længere er omfattet af fondsloven, og dermed som konsekvens heraf overgik fra beskatning efter fondsbeskatningsloven til beskatning efter SEL § 1, stk. 1, nr. 6.

De pågældende fonde vil således fra det førstkommende indkomstår efter lovens ikrafttræden blive beskattet efter SEL § 1, stk. 1, nr. 6, uden at der skal ske en opgørelse og ophørsbeskatning af aktiverne og passiverne på tidspunktet for overgangen.

Ændringen i fondsloven forstås således, at også diverse underskud mv. overgår som følge af, at der ikke sker ophørsbeskatning ved de pågældende fondes overgang pr. 1. september 2014 fra fondsbeskatningsloven til SEL § 1, stk. 1, nr. 6.

De fonde, hvis aktiver først falder under beløbsgrænsen på et senere tidspunkt efter lovens ikrafttrædelse, vil ikke være omfattet af overgangsreglen. Disse fonde skal ophørsbeskattes i forbindelse med denne overgang.

Bemærk

Fonden skal sende en anmeldelse til Skattestyrelsen inden en måned efter overgangen sammen med en opgørelse af indkomsten for den afsluttende periode. Se SEL § 5, stk. 3.

Se også afsnit C.D.1.5.1.2 om likvidation af selskaber. Dog vil der ikke ske beskatning af en eventuel ejerkreds, da der ikke er tale om opløsning af enheden. Fonde anses i øvrigt ikke at have en ejerkreds.

Ad 5. Overgangstidspunkt

Sammenfattende vil overgangstidspunktet være ved udløbet af det indkomstår, der medfører ændringer af beskatningsform, når der både før og efter ændringen sker beskatning af indkomsten.

Dette sker af praktiske grunde, da der fx ikke skal foretages en opdeling af indkomstårets indkomst.

Når overgangen sker fra skattefri virksomhed eller andelsbeskatning, har ændringen også virkning ved indkomstårets udløb.

Sker overgangen til skattefri virksomhed eller andelsbeskatning, er der ikke grundlag for at tage dette praktiske hensyn. Derfor har ændring af beskatningsformen også skattemæssig virkning på ændringstidspunktet.