Spørgsmål

- Kan SKAT bekræfte, at ophør af A A/S ved likvidation, jf. beskrivelsen

nedenfor, ikke anses for en afbrydelse af bindingsperioden for international sambeskatning, jf.

selskabsskattelovens § 31 A, stk. 3, og at der således ikke skal ske fuld genbeskatning af den opgjorte genbeskatningssaldo i A A/S på 17,3 mio. kr. pr. 31. december 2013, jf. selskabsskattelovens § 31 A, stk. 11?

Svar

1. Nej

Beskrivelse af de faktiske forhold

Baggrunden for anmodning om bindende svar

A A/S drev indtil 1. juli 2009 virksomhed som grossist med køb og salg af I og J-varer under navnet X A/S, bl.a. også via datterselskaber i Z-land, Q-land og Y-land.

X A/S forsøgte i midten af det nye årtusinde at komme ind på markedet for salg og udvikling af K. Disse aktiviteter blev igangsat i det danske datterselskab, F ApS og yderligere to udenlandske datterselskaber i henholdsvis Æ-land og Ø-land.

Aktiviteten med K viste sig desværre at være stærkt underskudsgivende, både i det danske datterselskab og i de to udenlandske datterselskaber. På baggrund heraf valgte koncernen international sambeskatning med virkning for indkomståret 2006.

I løbet af indkomståret 2009 fremsatte L kæden tilbud om køb af en del af aktiviteten i X A/S, og med closing pr. 1. juli 2009 blev aktiver og passiver vedrørende den oprindelige aktivitet i selskabet med køb og salg af I og J overdraget til L kæden. Overdragelsen omfattede derimod ikke aktiviteten vedrørende udvikling og salg af K, som blev tilbage i X A/S, sammen med øvrige ikke-medkøbte aktiver mv.

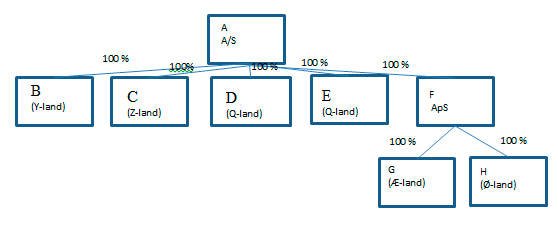

Oversigt over koncernstrukturen op til closing:

Oversigt over koncernstrukturen efter closing:

Efter closing skiftede X A/S navn til A A/S.

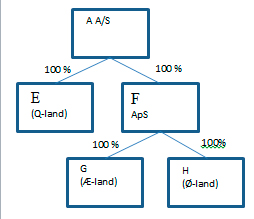

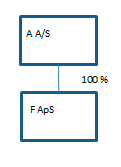

Efterfølgende er der sket afvikling af den resterende aktivitet i A A/S, i F ApS og i de udenlandske datterselskaber, og de udenlandske selskaber er blevet likvideret. Den nuværende koncernstruktur ser således ud:

Både A A/S og F ApS er således i dag "tomme" selskaber uden nuværende aktivitet og uden planer om fremtidig aktivitet.

Med henblik på en endelig afslutning ønskes selskaberne derfor likvideret. SKAT kan lægge til grund, at den påtænkte likvidation vil ske "nedefra", således at F ApS likvideres først, hvorefter A likvideres straks derefter.

A A/S ejes af selskaberne M ApS, N ApS, O ApS, P ApS, R ApS og S ApS. Ved likvidation af selskaberne vil et eventuelt likvidationsprovenu blive udbetalt til disse selskaber.

Den 10-årige bindingsperiode i den internationale sambeskatning udløber imidlertid først ved udløbet af indkomståret 2015 (bindingsperiode 2006 - 2015).

På baggrund heraf ønsker parterne en afklaring af de skattemæssige konsekvenser i forhold til den opgjorte genbeskatningssaldo ved en likvidation af A A/S inden bindingsperiodens udløb.

Genbeskatningssaldoen er pr. 31. december 2013 opgjort til DKK 17.342.538. Genbeskatningssaldoen er uændret igennem 2011, 2012 og 2013, da der ikke længere ejes udenlandske datterselskaber/aktiviteter.

Likvidationerne påtænkes gennemført, så snart der foreligger et positivt bindende svar fra SKAT.

Til orientering er anmodningen endvidere vedlagt seneste årsrapport inkl. opgørelse af den skattepligtige indkomst.

Spørgers opfattelse og begrundelse

Ad spørgsmål 1 - Genbeskatningssaldo

Ordlydsfortolkning

Ophør af sambeskatning inden bindingsperiodens udløb er i relation til genbeskatningssaldoen reguleret i selskabsskattelovens § 31 A, stk. 11, som har følgende ordlyd:

"Hvis den internationale sambeskatning afbrydes inden bindingsperiodens udløb, forhøjes indkomsten i administrationsselskabet for det indkomstår, hvor sambeskatningen ophører, med et beløb svarende til alle eksisterende genbeskatningssaldi divideret med den i § 17, stk. 1, nævnte procent plus genbeskatning efter ligningslovens § 33 D (fuld genbeskatning)."

Som nævnt udløber bindingsperioden i dette tilfælde først med indkomståret 2015. Da de tilbageværende danske selskaber er tomme, ønskes de imidlertid likvideret allerede nu og dermed inden bindingsperiodens udløb.

Ud fra en ren ordlydsfortolkning vil en likvidation af moderselskabet, A A/S, inden den 31. december 2015 umiddelbart medføre fuld genbeskatning, idet sambeskatningen afbrydes inden bindingsperiodens udløb.

I så fald vil det tomme A A/S i nærværende tilfælde formelt skulle opretholdes alene med henblik på, at sambeskatningsperioden udløber, og at genbeskatning i stedet sker i medfør af selskabsskattelovens § 31 A, stk. 10 (ordinær genbeskatning). Genbeskatning i forhold til denne bestemmelse svarer til en fiktiv avance, dvs. en avance baseret på handelsværdien af aktiver og passiver i behold hos de udenlandske selskaber og faste driftssteder, dog maksimalt genbeskatningssaldoen omregnet til indkomst. Da de udenlandske selskaber allerede er likviderede, og da de tilbageværende danske selskaber er tomme og ikke har faste driftssteder i udlandet, vil en ordinær genbeskatning i dette tilfælde medføre en genbeskatning på DKK 0.

Formålsfortolkning

Det er imidlertid vores opfattelse, at en fortolkning ud fra lovens formål understøtter, at likvidation i nærværende situation kan ske uden skattemæssige konsekvenser i relation til selskabsskattelovens § 31 A, stk. 11, fordi der er tale om tomme selskaber uden nuværende og fremtidig aktivitet, og som dermed ikke længere har nogen udenlandske datterselskaber eller udenlandske aktiviteter. Vores opfattelse støtter vi på en gennemgang af forarbejder mv.

Selskabsskattelovens § 31 A blev indsat ved lov nr. 426 af 6. juni 2005 (L 121 2005, som var en genfremsættelse af L 153 2004), hvor formålet med genbeskatningsregler bl.a. er omtalt i afsnit 3.1.6 om genbeskatningsreglerne i de hidtidige sambeskatningsregler:

"Formålet med genbeskatningen er at sikre, at muligheden for at overføre underskud fra udenlandske sambeskattede datterselskaber som udgangspunkt kun virker som en skattekredit. De tidligere fratrukne underskud skal således indtægtsføres (genbeskattes) i takt med, at det udenlandske datterselskab begynder at give overskud. Kun hvis der i sambeskatningsperioden er et egentligt samlet underskud i det udenlandske datterselskab, kan der blive tale om et permanent fradrag i den danske sambeskatningsindkomst.

Reglerne indebærer, at et dansk selskab, som er sambeskattet med udenlandske datterselskaber, skal føre en genbeskatningssaldo for hvert af disse udenlandske datterselskaber. På genbeskatningssaldoen føres de underskud, der er fratrukket ved indkomstopgørelsen i sambeskatningen - det vil sige i de danske selskabers indkomstopgørelse. Genbeskatningssaldoen forældes aldrig.

Hvis der efterfølgende er overskud i det udenlandske datterselskab i sambeskatningen, reduceres genbeskatningssaldoen, idet dette overskud forøger den danske sambeskatningsindkomst og derved kommer til beskatning i Danmark.

For at reglerne kan leve op til formålet om som udgangspunkt kun at virke som en skattekredit, er det nødvendigt, at der indtræder genbeskatning i andre tilfælde end, når der opstår overskud i det udenlandske datterselskab. I modsat fald kan det udenlandske datterselskab tages ud af sambeskatningen, inden der opstår overskud, der udløser genbeskatning. Endvidere indeholder de gældende regler visse værnsregler, der skal sikre, at reglerne ikke kan omgås ved virksomhedsoverdragelser m.v."

(Vores understegning)

Formålet med genbeskatningen er desuden uddybet i noterne i Karnov:

"Det overordnede formål med genbeskatningsreglerne er at sikre, at adgangen til sambeskatning med udenlandske datterselskaber først og fremmest kommer til at virke som en skattekredit, når udenlandske selskaber, faste driftssteder eller faste ejendomme (f.eks. i en etableringsfase) giver underskud. De tidligere fratrukne underskud skal således indtægtsføres i takt med, at der senere kommer udenlandske overskud. De særlige genbeskatningsregler i SEL § 31 A skal sikre, at genbeskatning ikke kan undgås ved ophør af international sambeskatning eller ved frasalg af udenlandske aktiviteter."

Som det fremgår af ovenstående, er reglerne om genbeskatning indført som et værnshensyn, som skal sikre, at international sambeskatning alene kommer til at fungere som en skattekreditordning, når udenlandske selskaber giver underskud. Derfor genbeskattes de modregnede underskud i takt med, at de udenlandske sambeskattede selskaber bliver overskudsgivende. Reglerne om genbeskatning skal sikre, at et udenlandsk selskab ikke tages ud af koncernen før det bliver overskudsgivende, eller at reglerne omgås ved ophør af international sambeskatning. Det fremgår ligeledes af ovenstående, at hvis de udenlandske datterselskaber aldrig bliver overskudsgivende, så bliver der tale om et permanent fradrag i den danske indkomst.

Værnshensyn

I dette tilfælde er der ingen værnshensyn at varetage, jf. definitionen af bestemmelsens formål i forarbejderne.

Der er tale om tomme selskaber, uden aktivitet - ligesom selskaberne heller ikke i fremtiden vil få nogen aktivitet (hverken dansk eller udenlandsk). At der aldrig kommer ny aktivitet i selskaberne bevises endegyldigt ved, at selskaberne likvideres. De udenlandske datterselskaber er allerede likvideret, og der er således heller ikke udsigt til noget overskud fra disse, som kan være genstand for genbeskatning. A A/S og F ApS går så at sige "i graven" med hele sin historik, herunder de underskud, der er lidt som følge af den tabsgivende aktivitet med K.

Der er således ikke tale om, at selskaber tages ud af sambeskatningen før de bliver overskudsgivende, eller at genbeskatningsreglerne omgås ved ophør af international sambeskatning.

I nærværende sag er genbeskatningssaldoen udtryk for et permanent underskud af de udenlandske aktiviteter, som er fradraget i den danske sambeskatningskreds. At det udenlandske underskud er permanent, er åbenbart fordi de udenlandske tabsgivende aktiviteter er afhændet/indstillet og selskaberne likvideret, og det bevises som allerede nævnt endegyldigt ved, at de danske selskaber likvideres, hvorved ingen fremtidige udenlandske overskud kan opstå.

Den skattemæssige behandling af dette permanente fradrag bør ud fra genbeskatningsreglernes formål ikke afhænge af, om likvidation af A A/S sker før eller efter udløbet af indkomståret 2015. En opretholdelse af A A/S og den internationale sambeskatning indtil udløbet af indkomståret 2015 og en likvidation af selskabet herefter vil på denne baggrund alene være en ren formalitet.

Det er således vores opfattelse, at en forskellig skattemæssig behandling af genbeskatningssaldoen alt efter om likvidation sker før eller efter udløbet af indkomståret 2015 i dette tilfælde ikke er forenelig med bestemmelsens formål.

Sammenfatning

På baggrund af ovenstående er det vores opfattelse, at en likvidation af Aktie-selsk. af 1. juli 2009 A/S kan gennemføres inden bindingsperiodens udløb (dvs. inden udløbet af indkomståret 2015), uden at det udløser fuld genbeskatning.

Det er således vores opfattelse, at SKAT kan svare "ja" til spørgsmål 1.

Et udkast til sagsfremstilling har været sendt i høring. Repræsentanten medgiver, at en likvidation af A A/S ud fra en ren ordlydsfortolkning af selskabsskattelovens § 31 A, stk. 11, umiddelbart medfører fuld genbeskatning, idet sambeskatningen afbrydes inden bindingsperiodens udløb. Som anført i repræsentantens anmodning om bindende svar er det imidlertid repræsentantens opfattelse, at en fortolkning ud fra lovens formål understøtter, at en likvidation i dette tilfælde kan ske uden skattemæssige konsekvenser, jf. selskabsskattelovens § 31 A, stk. 11. Der er således tale om tomme selskaber uden nuværende og fremtidig aktivitet, og som ikke længere har nogen udenlandske datterselskaber eller udenlandske aktiviteter.

I dette tilfælde er der derfor ikke nogen værnshensyn at varetage. Der er hverken tale om, at selskaber tages ud af sambeskatningen inden de bliver overskudsgivende, eller at genbeskatningsreglerne omgås ved ophør af international sambeskatning. Konkret er genbeskatningssaldoen i dette tilfælde således udtryk for et permanent fradrag og den skattemæssige behandling heraf bør ikke afhænge af, om likvidationen af A A/S sker nu eller efter bindingsperiodens udløb. En opretholdelse af sambeskatningen indtil udløbet af bindingsperioden (udløbet af 2015), og en likvidation af selskabet herefter, vil på denne baggrund alene være en formalitet.

I øvrigt fastholder repræsentanten sine bemærkninger mv. som anført i anmodningen om bindende svar i det hele.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at ophør af A A/S ved likvidation, jf. beskrivelsen, ikke anses for en afbrydelse af bindingsperioden for international sambeskatning, jf. selskabsskattelovens § 31 A, stk. 3, og at der således ikke skal ske fuld genbeskatning af den opgjorte genbeskatningssaldo i A A/S på 17,3 mio. kr. pr. 31. december 2013, jf. selskabsskattelovens § 31 A, stk. 11.

Lovgrundlag

Selskabsskattelovens § 31 A

(...)

Stk.3. Valg af international sambeskatning foretages senest i forbindelse med rettidig indgivelse af selvangivelse for det første indkomstår, hvor international sambeskatning vælges. Hvis valget ikke angives eller selvangivelsen ikke indgives rettidigt, anses international sambeskatning for fravalgt. Valg af international sambeskatning er bindende for moderselskabet i en periode på 10 år, jf. dog 6. og 7. pkt. Ved udløbet af denne periode kan international sambeskatning tilsvarende vælges for en ny 10-års periode. Bindingsperioden for det ultimative moderselskab forbliver den samme, selv om kredsen af koncernforbundne selskaber udvides eller mindskes. Det ultimative moderselskab kan vælge at afbryde bindingsperioden med fuld genbeskatning til følge, jf. stk. 11. Afbrydelsen skal meddeles senest i forbindelse med rettidig selvangivelse for det indkomstår, hvor den internationale sambeskatning ønskes afbrudt. Såfremt det ultimative moderselskab bliver datterselskab af et andet ultimativt moderselskab, anses bindingsperioden for det førstnævnte moderselskab (det opkøbte moderselskab) og dets datterselskaber for afbrudt med fuld genbeskatning til følge, jf. stk. 11, medmindre det opkøbte moderselskab og dets datterselskaber indtræder i en eventuel bindingsperiode for det nye ultimative moderselskab. Såfremt den samme aktionærkreds, jf. kursgevinstlovens § 4, stk. 2, fortsat direkte eller indirekte råder over mere end halvdelen af stemmerettighederne i det opkøbte moderselskab, anvendes bindingsperioden for det moderselskab, som senest valgte international sambeskatning. Uanset 9. pkt. anvendes bindingsperioden for det opkøbte moderselskab uændret, såfremt det nye ultimative moderselskab er nystiftet. Ved spaltning af det ultimative moderselskab anses bindingsperioden for afbrudt, og der udløses fuld genbeskatning efter stk. 11. Ved fusion mellem selskaber, som er ultimative moderselskaber i hver sin koncern, anses international sambeskatning for valgt, hvis koncernen med den største konsoliderede egenkapital har valgt international sambeskatning. I så fald skal bindingsperioden for det ultimative moderselskab i denne koncern anvendes. I modsat fald afbrydes bindingsperioden, og der udløses fuld genbeskatning, jf. stk. 11, medmindre det modtagende selskab vælger international sambeskatning.

(...)

Stk.10. Hvis en sambeskatning med et udenlandsk selskab m.v. eller et fast driftssted af et dansk selskab m.v. ophører som følge af, at international sambeskatning ikke vælges ved bindingsperiodens udløb, forhøjes administrationsselskabets indkomst for det indkomstår, hvor sambeskatningen ophører, med et beløb svarende til den fortjeneste, som det udenlandske selskab eller det faste driftssted ville have opnået ved ophør af virksomheden og salg til handelsværdi af aktiver og passiver, der er i behold hos selskabet henholdsvis det faste driftssted ved ophøret (ordinær genbeskatning), jf. dog stk. 12. Administrationsselskabets indkomst kan maksimalt forhøjes med et beløb svarende til genbeskatningssaldoen divideret med den i § 17, stk. 1, nævnte procent i indkomståret for den ordinære genbeskatning. Genbeskatningssaldoen opgøres pr. land som et beløb svarende til skatteværdien af de underskud, som de udenlandske selskaber eller faste driftssteder i det pågældende land samlet har haft i sambeskatningsperioderne, som er fradraget i indkomst hos andre selskaber eller faste driftssteder, og som ikke modsvares af skatteværdien af senere års overskud fratrukket eventuel creditlempelse, samt skatteværdien af eventuel genbeskatning efter 6. pkt. Genbeskatningssaldoen nedbringes ikke med skatteværdien af overskud, i det omfang overskuddet skyldes renteindtægter og kursgevinster på fordringer på selskaber i sambeskatningen. Skatteværdien i 3. pkt. beregnes med den i § 17, stk. 1, nævnte procent for det indkomstår, hvor underskuddene er udnyttet, henholdsvis hvor overskuddene eller genbeskatningsindkomsten er beskattet. 1.-5. pkt. finder tilsvarende anvendelse, hvis et udenlandsk selskab m.v. eller et dansk selskab m.v. med et fast driftssted i udlandet ikke længere indgår i koncernen. 6. pkt. finder ikke anvendelse, hvis selskabet ophører og aktiverne og passiverne ved fusion eller spaltning indskydes i et selskab, som indgår i sambeskatningen.

Stk.11. Hvis den internationale sambeskatning afbrydes inden bindingsperiodens udløb, forhøjes indkomsten i administrationsselskabet for det indkomstår, hvor sambeskatningen ophører, med et beløb svarende til alle eksisterende genbeskatningssaldi divideret med den i § 17, stk. 1, nævnte procent plus genbeskatningssaldi efter ligningslovens § 33 D (fuld genbeskatning).

Forarbejder

Bemærkninger til lov nr. 426 af 6. juni 2005 (L 121 2004-05, 2. samling)

Almindelige bemærkninger

(...) Det foreslås, at der indføres en bindingsperiode på 10 år, hvis der vælges sambeskatning med alle udenlandske koncernforbundne selskaber. Ved udløbet af 10 års perioden kan koncernen vælge at fortsætte sambeskatningen eller at lade tidligere overførte underskud genbeskatte. Bindingsperioden kan afbrydes, hvis ingen selskaber i koncernen har genbeskatningspligtige underskud, eller hvis eventuelle genbeskatningssaldi vælges beskattet. Endvidere gælder bindingsperioden ikke, hvis et selskab overtages af en anden koncern.(...) der indføres en bindingsperiode på 10 år. Bindingsperioden medfører, at mange underskud vil være modsvaret af overskud i senere indkomstår inden udløbet af 10 års perioden (...)

Til "Gældende regler"

(...) Formålet med genbeskatningen er at sikre, at muligheden for at overføre underskud fra udenlandske sambeskattede datterselskaber som udgangspunkt kun virker som en skattekredit. De tidligere fratrukne underskud skal således indtægtsføres (genbeskattes) i takt med, at det udenlandske datterselskab begynder at give overskud. Kun hvis der i sambeskatningsperioden er et egentligt samlet underskud i det udenlandske datterselskab, kan der blive tale om et permanent fradrag i den danske sambeskatningsindkomst (...).

Til selskabsskattelovens § 10, stk. 3

(...) Udgangspunktet er, at bindingsperioden fastholdes, uanset hvad der sker i koncernen. Bindingsperioden for det ultimative moderselskab forbliver således den samme, selvom kredsen af koncernforbundne selskaber udvides eller mindskes. Bindingsperioden for en koncern forbliver ligeledes den samme, selvom den opkøber eller frasælger selskaber/subkoncerner. Bindingsperioden kan dog afbrydes af det ultimative moderselskab ved meddelelse senest i forbindelse med rettidig selvangivelse for det indkomstår, hvor den internationale sambeskatning ønskes afbrudt. Afbrydelsen vil medføre fuld genbeskatning, dvs. indkomsten i administrationsselskabet forhøjes med tidligere udnyttede underskud, som ikke er genbeskattet, hvorved genbeskatningssaldiene nedbringes til nul (...) Moderselskabet kan således ved udløbet af ethvert indkomstår bringe den internationale sambeskatning til ophør mod at lade administrationsselskabet genbeskatte (...)En anden undtagelse til bindingsperioden er, hvis koncernen opkøbes af en anden koncern og derefter bliver en subkoncern i den anden koncern. Ved opkøb forstås tilfælde, hvor moderselskabet overgår til at være ejet af et andet moderselskab. Ved afbrydelsen af bindingsperioden udløses der fuld genbeskatning, medmindre det opkøbte selskab og dets datterselskaber indtræder i en eventuel bindingsperiode for det nye moderselskab(...).

Almindelige bemærkninger til lov nr. 343 af 18. april 2007 (L 110 - 2006-07)

(...)Formålet med genbeskatningsreglerne er at sikre, at muligheden for at overføre underskud fra udenlandske koncernselskaber som udgangspunkt kun virker som en skattekredit.(...)"

Litteratur

Guldmand m.fl.: Sambeskatning 2013/14, s. 149

(...)Omvendt kan det være en fordel at videreføre en international sambeskatning, selvom koncernen ikke har umiddelbare fordele herved. Baggrunden er den markante forskel i reglerne om ordinær og fuld genbeskatning.(...)

Karnovs note 504 til selskabsskattelovens § 31 A, stk. 10

Det overordnede formål med genbeskatningsreglerne er at sikre, at adgangen til sambeskatning med udenlandske datterselskaber først og fremmest kommer til at virke som en skattekredit, når udenlandske selskaber, faste driftssteder eller faste ejendomme (f.eks. i en etableringsfase) giver underskud.(...)

Begrundelse

Hvis den internationale sambeskatning afbrydes inden bindingsperiodens udløb, forhøjes indkomsten i administrationsselskabet for det indkomstår, hvor sambeskatningen ophører, med et beløb der svarer til alle eksisterende genbeskatningssaldi divideret med den procent, der er nævnt i selskabsskattelovens § 17, stk. 1, plus genbeskatningssaldi efter ligningslovens § 33 D (fuld genbeskatning), jf. selskabsskattelovens § 31 A, stk. 11.

Bindingsperioden for international sambeskatning udgør en periode på 10 år, jf. selskabsskattelovens § 31 A, stk. 3, 3. pkt.

Hvis international sambeskatning ikke vælges ved bindingsperiodens udløb, forhøjes administrationsselskabets indkomst for det indkomstår, hvor sambeskatningen ophører, med et beløb, der svarer til den fortjeneste, som det udenlandske selskab eller det faste driftssted ville have opnået ved ophør af virksomheden og salg til handelsværdi af aktiver og passiver, der er i behold hos selskabet ved ophøret (ordinær genbeskatning), jf. selskabsskattelovens § 31 A, stk. 10.

Spørger mener, at en likvidation af moderselskabet, A A/S ud fra en ordlydsfortolkning af selskabsskattelovens § 31 A, stk. 11, vil medføre fuld genbeskatning, da sambeskatningen ved likvidationen afbrydes inden bindingsperiodens ordlyd.

Spørger mener dog, at en likvidation af A A/S på baggrund af en formålsfortolkning i den konkrete situation kan ske uden at udløse fuld genbeskatning. Spørger begrunder sin opfattelse med, at de tilbageværende danske selskaber er tomme, og at en ordinær genbeskatning ved bindingsperiodens udløb efter selskabsskattelovens § 31 A, stk. 10, derfor vil medføre en genbeskatning på 0 kr. I den konkrete situation er genbeskatningssaldoen udtryk for et permanent underskud fra de udenlandske aktiviteter, som er fradraget i den danske sambeskatningskreds.

Spørger har henvist til hensigten med de tidligere gældende genbeskatningsregler, som hensigten er beskrevet i forarbejderne til selskabsskattelovens § 31 A (L 121 2004-05, 2. samling).

Formålet var at sikre, at muligheden for at overføre underskud fra udenlandske sambeskattede datterselskaber som udgangspunkt kun skulle virke som en skattekredit. Kun hvis der i sambeskatningsperioden er et egentligt samlet underskud i det udenlandske datterselskab, kan der blive tale om et permanent fradrag i den danske sambeskatningsindkomst.

Med lov nr. 426 af 6. juni 2005 blev reglerne om genbeskatning ændret. Formålet med reglerne forblev dog det samme, hvilket bekræftes i af de almindelige bemærkninger til en senere ændring af selskabsskattelovens § 31 A, stk. 10, (lov nr. 343 af 18. april 2007 - L 110 2006-07) og af noterne til Karnov.

Selskabsskattelovens § 31 A, stk. 11, medfører efter sin ordlyd, at der skal ske fuld genbeskatning, hvis den internationale sambeskatning afbrydes inden bindingsperiodens udløb.

Der ses ikke at være hjemmel i reglerne til at undlade fuld genbeskatning efter selskabsskattelovens § 31 A, stk. 11, når bindingsperioden afbrydes inden, der er gået 10 år.

Det fremgår desuden af bemærkningerne til selskabsskattelovens § 31 A, stk. 3, om bindingsperioden i international sambeskatning, at bindingsperioden som udgangspunkt fastholdes "uanset hvad der sker i koncernen." Som undtagelser til dette udgangspunkt er nævnt to situationer: Den situation, hvor det ultimative moderselskab vælger at afbryde bindingsperioden med fuld genbeskatning til følge, jf. selskabsskattelovens § 31 A, stk. 3, 6. pkt. Og den situation hvor det ultimative moderselskab bliver datterselskab af et andet ultimativt moderselskab (opkøb), hvilket medfører også medfører genbeskatning efter stk. 11, jf. selskabsskattelovens § 31 A, stk. 3.

SKAT finder ikke, at bestemmelsernes ordlyd giver mulighed for i konkrete situationer at undlade at foretage genbeskatning, selvom underskuddene umiddelbart ikke vil blive genbeskattet ved udløbet af 10 årsperioden. En fravigelse af lovens ordlyd vil kræve klar støtte i andre fortolkningsbidrag. Der ses ikke at være praksis, eller lovforarbejder der kan støtte en fravigelse af selskabsskattelovens § 31 A, stk. 11.

Af bemærkningerne til L 121 2004-04, 2. samling fremgår: "Kun hvis der i sambeskatningsperioden er et egentligt samlet underskud i det udenlandske datterselskab, kan der blive tale om et permanent fradrag i den danske sambeskatningskreds". SKAT vurderer, at der med denne bemærkning må sigtes på det samlede underskud, der evt. vil kunne konstateres ved genbeskatning ved udløbet af bindingsperioden. Bemærkningen kan ikke begrunde, at en afbrydelse af bindingsperioden før udløbet kan ske uden fuld genbeskatning efter selskabsskattelovens § 31 A, stk. 11.

Ifølge de almindelige bemærkninger til lov nr. 426 af 6. juni 2005, der indførte de nugældende sambeskatningsregler, er formålet med bindingsperioden, at mange underskud vil blive modsvaret af overskud i senere indkomstår inden 10 årsperioden er udløbet.

Reglerne og deres formål skal ses i sammenhæng, og det vil efter SKATs opfattelse ikke være i strid med formålet med genbeskatningsreglerne - herunder formålet med bindingsperioden - at selskabet genbeskattes ved likvidation før udløbet af bindingsperioden. SKAT finder også, at dette gælder, selvom der i den konkrete situation vil ske genbeskatning af 0 kr. ved bindingsperiodens udløb.

Der er i reglerne en indbygget forskel på genbeskatning ved afbrydelse af bindingsperioden og genbeskatning ved udløbet af bindingsperioden. Dette er af Guldmand m.fl. bl.a. beskrevet således i Sambeskatning 2013/14, s. 149: "Omvendt kan det være en fordel at videreføre en international sambeskatning, selvom koncernen ikke har umiddelbare fordele herved. Baggrunden er den markante forskel i reglerne om ordinær og fuld genbeskatning."

Det er derfor SKATs opfattelse, at bindingsperioden ved likvidation af A A/S skal anses for afbrudt. I overensstemmelse med ordlyden af selskabsskattelovens § 31 A, stk. 11, skal der ske fuld genbeskatning, når moderselskabet A A/S likvideres.

SKAT finder ikke, at synspunkterne i repræsentantens høringssvar ændrer herved.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "Nej".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.