Spørgsmål

- Kan SKAT bekræfte, at X Kloak A/S skattemæssigt kan aktivere og afskrive investeringsomkostninger efter statsskattelovens § 6, litra a - som defineret i bekendtgørelse om spildevandsforsyningsselskabers medfinansiering af kommunale og private projekter vedrørende tag- og overfladevand § 15, stk. 2 - til projekter på A-vej og B- Allé?

- Kan SKAT bekræfte, at X Kloak A/S skattemæssigt kan fradrage årlige omkostninger til drift og vedligeholdelse efter statsskattelovens § 6, litra a - som defineret i bekendtgørelse om spildevandsforsyningsselskabers medfinansiering af kommunale og private projekter vedrørende tag- og overfladevand § 15, stk. 3 - til projekter på A-vej og B- Allé?

Svar

- Ja, se dog indstilling og begrundelse

- Ja

Beskrivelse af de faktiske forhold

X Energi koncernen er ansvarlig for bortledning af spildevandet i X Kommune. Organisatorisk er håndteringen af spildevandet placeret i selskabet X Kloak A/S, som har ansvaret for hovedkloakkerne m.v.

Fra januar 2013 blev det efter en ændring af betalingsloven muligt for spildevandsforsyningsselskaber at bidrage med finansiering til kommunale og private projekter vedrørende tag- og overfladevand i og på veje, etc.

Baggrunden for ændringen af betalingsloven er de fremtidige forventninger til øgede mængder regnvand. Regnvand, der rammer befæstede eller delvist befæstede arealer (betegnet tag- og overfladevand), ledes til kloaknettet. Kloaknettet er imidlertid kun dimensioneret til et vist serviceniveau, hvorfor der vil opstå oversvømmelser, når kloaknettes kapacitet overskrides. Traditionel udbygning af kloaknettet er en meget omkostningstung anlægsopgave, hvorfor der kan være økonomiske fordele i, at spildevandsforsyningsselskaberne kan anvende alternative løsninger frem for traditionelle spildevandstekniske løsninger i kloaknettet.

I Aftale om kommunernes økonomi for 2013 mellem regeringen og KL blev det derfor aftalt, at der skal fremsættes ny lovgivning, så forsyningsselskaberne på spildevandsområdet skal kunne understøtte kommunale investeringer, som har til formål at styrke afledning og håndtering af regnvand, jf. afsnit 1.1. i bemærkningerne til lov om ændring af betalingsloven (bilag 2). Denne mulighed for at medfinansiere omkostningseffektive projekter, som gennemføres af kommuner eller private aktører vil samtidig tjene til at aflaste spildevandsforsyningsselskabernes indsats i projekter til håndtering af tag- og overfladevand.

Spildevandsforsyningsselskaberne vil i forbindelse med projekterne alene kunne afholde de udgifter, som er nødvendige af hensyn til håndtering af tag- og overfladevand.

Lovændringen af betalingsloven giver således spildevandsforsyningsselskaberne mulighed for at medfinansiere projekter i anlæg, herunder vandløb, som ikke ejes af spildevandsforsyningsselskaberne og som blandt andet tjener til at aflaste spildevandsforsyningsselskabets håndtering af tag- og overfladevand i spildevandsanlæggene.

Lovændringen medfører endvidere, at spildevandsforsyningsselskaberne alene kan deltage i de omhandlede projekter, såfremt spildevandsforsyningsselskabets udgifter forbundet med projektet samlet set er mindre end de udgifter, som ellers må forventes at skulle afholdes til sædvanlig klimatilpasning af deres spildevandvandsanlæg med samme serviceniveau. Sædvanlig afhjælpning af kapacitetsproblemer i spildevandsanlæg skal forstås som, at udgifterne forbundet med projektet skal sammenholdes med udgifter, som spildevandsforsyningsselskabet ville have haft, hvis det havde afholdt udgifter til afhjælpning af kapacitetsproblemer i spildevandsanlægget efter de regler, som tidligere var gældende.

Miljøministeren har udnyttet bemyndigelsen i betalingsloven og fastsat regler for, hvilke udgifter der kan betales af spildevandsforsyningsselskaber. Disse regler er fastsat i bekendtgørelse om spildevandsforsyningsselskabers medfinansiering af kommunale og private projekter vedrørende tag- og overfladevand. Bekendtgørelsen indeholder hjemmel til, at spildevandsforsyningsselskaber kan takstfinansiere (finansiere via spildevandstaksterne, som opkræves hos forbrugerne) udgifter afholdt til medfinansiering af kommunale projekter under forudsætning af, at udgifterne er nødvendige af hensyn til håndtering af tag- og overfladevand. Takstfinansieringen omfatter både udgifter til investeringsomkostninger og omkostninger til drift og vedligeholdelse.

Investeringsomkostninger indregnes i selskabets prisloft over en periode på op til 25 år.

Omkostninger til drift og vedligeholdelse indregnes løbende i selskabets prisloft i det år, som betalingen knytter sig til.

Som følge af ændringen af betalingsloven og medfinansieringsbekendtgørelsen har X Kommune og X Kloak A/S fået mulighed for, at X Kloak A/S kan medfinansiere projekter til håndtering af tag- og overfladevand. Dette kan f.eks. være etablering af permeabel belægning eller etablering af faskiner under offentlige veje, som ejes af X Kommune.

X Kommunes By- og Miljøudvalget har på møde den 11. marts 2013 bemyndiget By- og Miljøområdet til at indgå aftale med X Kloak A/S om gennemførelse af konkrete klimatilpasningsprojekter i 2013 i henhold til bekendtgørelsen om medfinansiering (bilag 4).

X Kloak A/S har på baggrund af ovenstående indsendt ansøgning til Forsyningssekretariatet, som er tillagt kompetencen til at godkende projekter efter medfinansieringsbekendtgørelsen (bilag 5).

Ansøgningen omfatter medfinansiering af følgende to klimatilpasningsprojekter i X Kommune:

- A-vej og

- B-Allé

For begge projekter gælder, at der er indgået kontrakt mellem X Kloak A/S og X Kommune i henhold til medfinansieringsbekendtgørelsen (bilag 6 og 7). Projekterne vedrører etablering, drift og vedligeholdelse af permeable belægninger med nedsivning, alternativt forsinkelse i stedet for normal vejafvanding / parkeringsarealer.

By- og Miljøområdet har overfor Forsyningssekretariatet bekræftet, at de ansøgte projekter anses som hensigtsmæssige og omkostningseffektive.

Ad 1) A-vej

X Kommunes formål med projektet er at etablere afvanding af vejområde, som samtidig sikrer A-vej og nedstrøms arealer bedre mod terrænmæssige oversvømmelser ved ekstrem regn.

X Kloak A/S' formål med projektet er at etablere en klimatilpasset løsning til håndtering af overfladevand og dermed undgå at selskabets kloaknet belastes yderligere af den øgede mængde regnvand fra A-vej. Projektet vil indebære etableringsomkostninger (investeringsomkostninger, jf. medfinansieringsbekendtgørelsens § 15, stk. 2) og drift- og vedligeholdelsesomkostninger, jf. medfinansieringsbekendtgørelsens § 15, stk. 3. Begge typer omkostninger budgetteret i kontrakten vedrørende projektet anses for nødvendige af hensyn til håndtering af tag- og overfladevand.

Det fremgår af kontraktens bilag 1 (projektbeskrivelse), at det ikke vil give nogen mening at øge hovedkloakken i A-vej og et stykke nedstrøms herfor, da dette blot vil flytte problemet til områder, der i forvejen er meget hårdt belastet. Denne udvidelse af kloaknettet gøres overflødig ved etableringen af permeabel belægning (gennemførelse af projektet).

Af kontrakten bilag 2 fremgår budgettet for projektet. Forventede omkostninger for X Kloak A/S er budgetteret som følger:

- Investeringer: 1.256.750 kr.

- Årlige driftsomkostninger: 1.800 kr.

Investeringsomkostningerne betales til X Kommune (projektejer) ved udstedelse af gældsbrev med afdrag og forretning over en periode på 10 år med lige store årlige beløb fra tidspunktet, hvor Forsyningssekretariatet træffer afgørelse om at tillade tillægget til prisloft, jf. kontraktens punkt 9 og følger dermed reglerne for medfinansiering.

Drifts- og vedligeholdelsesomkostninger betales én gang årligt, jf. kontraktens punkt 9.

Ad 2) B-Allé

X Kommunes formål med projektet er at etablere nedsivning på parkeringsområde.

X Kloak A/S' formål med projektet er at undgå, at selskabets kloaknet belastes af den øgede mængde regnvand fra B-Allé, samt bidrag til overholdelse af spildevandsplanens serviceniveau. Projektet vil indebære etableringsomkostninger (investeringsomkostninger, jf. medfinansieringsbekendtgørelsens § 15, stk. 2) og drift- og vedligeholdelsesomkostninger, jf. medfinansieringsbekendtgørelsens § 15, stk. 3. Begge typer omkostninger budgetteret i kontrakten vedrørende projektet anses for nødvendige af hensyn til håndtering af tag- og overfladevand.

Det fremgår af kontraktens bilag 1 (projektbeskrivelse), at projektet med etablering af permeabel belægning på et større P-område, vil afløse traditionel vejafvanding og derved overflødiggøre udvidelse af kloaknettet.

Af kontraktens bilag 2 fremgår budgettet for projektet. Forventede omkostninger for X Kloak A/S er budgetteret som følger:

- Investeringer: 2.153.628 kr.

- Årlige driftsomkostninger: 5.010 kr.

Investeringsomkostningerne betales til X Kommune (projektejer) over en periode på 10 år med lige store årlige beløb fra tidspunktet, hvor Forsyningssekretariatet træffer afgørelse om at tillade tillægget til prisloft, jf. kontraktens punkt 9.

Drifts- og vedligeholdelsesomkostninger betales én gang årligt, jf. kontraktens punkt 9.

X Kloak A/S får intet ejerskab til anlæggene (aktiverne), selvom selskabet medfinansierer. Det civilretlige ejerskab vil være forankret hos X Kommune, hvilket skal ses i sammenhæng med punkt 2.1.1. i bemærkninger til ændring af betalingsloven, hvoraf det fremgår, at spildevandsforsyningsselskaber udelukkende kan eje spildevandsanlæg. Det betyder, at X Kloak A/S ikke civilretligt kan eje de omhandlede projektanlæg på A-vej og B-Allé i form af permeabel belægning.

Spørgers opfattelse og begrundelse

Spørgsmål 1:

Det er vores opfattelse, at spørgsmål 1 bør besvares med et "ja".

I henhold til kontrakterne mellem X Kloak A/S og X Kommune vedrørende A-vej og B- Allé, skal der etableres en klimatilpasset løsning til håndtering af overfladevand og dermed undgå at X Kloak A/S' kloaknet belastes yderligere ved øget mængde regnvand. I projekterne er valgt løsninger med etablering af permeable belægninger, som vil overflødiggøre udvidelse af kloaknettet.

Investeringsomkostninger (som defineret i medfinansieringsbekendtgørelsen) for X Kloak A/S til ovennævnte belægning er budgetteret til 1.256.750 kr. (A-vej) og 2.153.628 (B- Allé).

X Kloak A/S har i forbindelse med projekterne undersøgt sædvanlige afhjælpningsforanstaltninger - det vil sige alternativer til klimatilpasningsløsningerne. Konklusionen er, at omkostninger til sædvanlige afhjælpsforanstaltninger vil være 2.285.625 kr. større (opgjort i nutidsværdi) end de samlede forventede omkostninger til projektet på A-vej og 3.180.579 kr. større end de samlede omkostninger til projektet på B- Allé.

I de planlagte projekter er omkostninger til etablering af permeabel belægning opdelt i investeringsomkostninger og drifts- og vedligeholdelsesomkostninger. Drifts- og vedligeholdelsesomkostninger er behandlet nedenfor under "Spørgsmål 2".

Begrundelse

Udgifter til erhvervelse eller forbedring af afskrivningsberettigede aktiver kan som udgangspunkt ikke skattemæssigt fradrages som driftsomkostninger. Disse omkostninger skal derimod normalt aktiveres og afskrives skattemæssigt over en årrække.

Projekterne vedrørende A-vej og B-Allé indeholder som beskrevet etablering af en permeabel belægning, hvor X Kloak A/S skal betale de omkostninger, som er nødvendige af hensyn til håndteringen af tag- og overfladevand.

X Kloak A/S får intet ejerskab til anlæggene (aktiverne), selvom selskabet medfinansierer. Det civilretlige ejerskab vil være forankret hos X Kommune.

Lovgrundlag

Lovgrundlaget for skattemæssige afskrivninger findes som udgangspunkt i afskrivningsloven. Derudover hjemler statsskatteloven mulighed for skattemæssige afskrivninger, ligesom der i mindre omfang findes hjemmel til skattemæssige afskrivninger i en række andre skattelove (f.eks. ligningsloven).

Afskrivningsloven

Afskrivningsloven opstiller to grundlæggende betingelser for afskrivningsret:

- Aktivet skal benyttes erhvervsmæssigt, og

- Den, der ønsker at afskrive, skal være ejer af aktivet.

Ad 1) Aktiverne skal efter vores vurdering anvendes erhvervsmæssigt i forhold til kriterierne til brug for vurdering af erhvervsmæssig eller ikke-erhvervsmæssigt virksomhed. Hermed kan den første betingelse anses for opfyldt.

Ad 2) Vedrørende den anden betingelse er det afgørende, hvem der civilretligt ejer aktivet. X Kloak A/S skal alene medfinansiere anlægsaktiverne, mens X Kommune vil være den civilretlige ejer af anlæggene. Betingelsen om ejerskab i afskrivningsloven opfyldes således ikke og dermed kan X Kloak A/S efter vores vurdering ikke skattemæssigt aktivere og afskrive på anlæggene efter afskrivningsloven.

Statsskatteloven

Udover afskrivningslovens hjemler statsskatteloven mulighed for skattemæssige afskrivninger, jf. statsskattelovens § 6, litra a, som giver mulighed for at ordinære afskrivninger kan fradrages ved indkomstopgørelsen.

De afskrivningsberettigede aktiver, der omfattes af statsskattelovens § 6, litra a er typisk aktiver, som ikke opfylder betingelsen i afskrivningslovens § 1 om ejerskab til aktivet.

Medfinansieringsbekendtgørelsen

Efter betalingslovens § 1, stk. 5 og 6 og reglerne i medfinansieringsbekendtgørelsen kan X Kloak A/S afholde udgifter til kommunalt ejede projekter vedrørende tag- og overfladevand i og på vej, etc. Udgifterne til projekterne kan indregnes i taksterne, som X Kloak A/S opkræver overfor forbrugerne.

Af § 2 i medfinansieringsbekendtgørelsen fremgår, at spildevansforsyningsselskaber alene kan afholde udgifter, som er nødvendige af hensyn til håndtering af tag- og overfladevand. Da X Kloak A/S skal følge Spildevandsplanen for 2011-2022 for X Kommune, vil selskabet direkte eller indirekte være forpligtet af strategierne i Spildevandsplanen om f.eks. at fremme nedsivning af regnvand og drift, vedligeholdelse og udbygning af kloaksystemet, jf. punkt 1.1 i Spildevandsplanen. Af Spildvandsplanens punkt 3.7 fremgår tillige nødvendige handlinger, som for klimatilpasning blandt andet omfatter anvendelse af permeable belægninger ved renovering af pladser og veje. Det fremgår tillige af lovbemærkninger til lov om ændring af lov om betalingsregler for spildevandsforsyningsselskaber m.v. og lov om vandløb, at "de nødvendige udgifter til håndtering af tag- og overfladevand er de omkostninger, som vedrører de projektdele, som er uundgåelige for håndteringen af tag- og overfladevand", jf. lovforslagets punkt 2.2.4 om udgiftsfordeling.

Udgifterne, som X Kloak A/S skal afholde til medfinansiering, må derfor anses for nødvendige udgifter, som naturligt indgå i virksomhedens erhvervsmæssige aktivitet. Disse omkostninger bør skattemæssigt kunne fradrages, da udgifterne er i overensstemmelse med selskabet formål, som blandt andet omfatter håndtering af tag- og overfladevand. Udgifterne kan tillige indregnes ved fastsættelse af selskabets takster.

Det er endvidere rent økonomisk fordelagtigt for X Kloak A/S at deltage i projekterne, da dette medfører lavere omkostninger for X Kloak A/S, end hvis selskabet selv skulle have forestået projekter, som opfylder samme formål, som de kommunale projekter.

Afholdelsen af investeringsomkostninger til projekter vedrørende tag- og overfladevand er specifikt reguleret i medfinansieringsbekendtgørelsens § 15, stk. 2, hvoraf det fremgår, at investeringsomkostninger skal indregnes som en driftsomkostning til miljømål eller servicemål i selskabets prisloft. Det betyder for X Kloak A/S, at udgifterne til projekterne på A-vej og B-Allé kan dækkes af indtægter, som kan opkræves hos forbrugerne. At omkostningerne i medfinansieringsbekendtgørelsen anses for driftsomkostninger og tillige er med til at sikre fremtidige indkomst for X Kloak A/S understøtter yderligere, at der skatteretlig bør være fradrag for udgifterne. Det er tillige omtalt i bemærkningerne til lovforslag om ændring af betalingsloven, hvor det af punkt 2.2.5 fremgår, at spildevandsforsyningsselskabets andel af de samlede investerings- og driftsudgifter er et bidrag, som vil være en driftsudgift for spildevandsforsyningsselskabet.

Ovenstående er efter vores opfattelse udtryk for, at der er en klar sammenhæng mellem den nødvendige afholdelse af de erhvervsmæssige udgifter og den fremtidige indtægt via indregning i prisloftet, hvorved omkostningerne kan siges at være afholdt for at erhverve indkomst.

Retspraksis

TfS 1985,6 HR:Fra retspraksis kan henvises til den såkaldte Nordsøværft-dom, hvor Højesteret afgjorde, at et skibsværft skattemæssigt efter statsskatteloven kunne aktivere udgifter til anlæg og foretage afskrivninger herpå, selvom værftet ikke var ejer af aktivet. Sagen omhandlede et skibsværft, som måtte betale et tilskud til kommunen for at få etableret en gennemsejlingssluse, da dette var afgørende for, at værftet kunne bygge skibe af en vis størrelse.

Dommen fastslår således, at omkostninger til anlægsaktiver, som den skattepligtige ikke civilretligt ejer, i konkrete tilfælde kan aktiveres og afskrives skattemæssigt, når dette skyldes, at bestemmelserne herom er truffet af en anden offentlig myndighed.

X Kloak A/S skal i lighed med Nordsøværftet bidrage til offentlige anlæg, som X Kloak A/S ikke får ejerskab til. Det kan i den forbindelse overvejes, om et aktieselskab, som X Kloak A/S, selvstændig kan beslutte, om selskabet ønsker at bidrage til klimatilpasningsløsninger. Hertil skal bemærkes, at X Kloak A/S er 100 % ejet af X Energi A/S, som er ejet 100 % af X Kommune. Det er derfor reelt X Kommune, som har bestemmende indflydelse i X Kloak A/S og derved bestemmer, om selskabet skal medfinansiere kommunale projekter vedrørende klimatilpasning.

Det fremgår af punkt 2.1.1. i bemærkninger til ændring af betalingsloven, at spildevandsforsyningsselskaber udelukkende kan eje spildevandsanlæg. Det betyder, at X Kloak A/S ikke civilretligt kan eje de omhandlede projektanlæg på A-vej og B-Allé i form af permeabel belægning.

Det er derfor vores opfattelse, at situationen for X Kloak A/S er sammenlignelig med situationen for Nordsøværftet, og at X Kloak A/S derfor bør kunne aktivere og afskrive omkostninger til projekterne på A-vej og B- Allé efter statsskattelovens § 6, litra a.

De skattemæssige afskrivninger bør efter vores opfattelse foretages over en årrække svarende til anlæggenes levetid, som er forventet at være 25 år, jf. punkt 3.2 i kontrakterne mellem X Kloak A/S og X Kommune. Anlæggene bør derfor i skattemæssig henseende afskrives lineært med årlige afskrivninger på 4 % af anskaffelsessummen.

TfS 1987,125: Skattedepartementet bekræftede, at bidrag til anlæg af en gågade kunne afskrives efter statsskattelovens § 6, litra a.

Skattedepartementets stillingtagen viser efter vores opfattelse, at bidrag til offentlige anlæg kan aktiveres og afskrives skattemæssigt. Det er endvidere vores opfattelse, at et offentligt anlæg i form af en gågade er sammenligneligt med bidrag til etablering af permeabel belægning, som i projektet vedrørende A-vej og B- Allé, hvor X Kloak A/S bidrager til et offentligt anlæg.

Sammenfatning

Det er som følge af ovenstående vores opfattelse, at X Kloak A/S skattemæssigt kan aktivere og afskrive på omkostningerne, jf. medfinansieringsbekendtgørelsens § 15, stk. 2, til anlægsprojekterne på A-vej og B- Allé efter statsskattelovens § 6, litra a, selvom aktiverne civilretligt ejes af X Kommune.

De skattemæssige afskrivninger bør efter vores opfattelse foretages over en årrække svarende til anlæggenes levetid, som forventes at være 25 år. Anlæggene bør derfor i skattemæssig henseende afskrives lineært med årlige afskrivninger på 4 % af anskaffelsessummen.

Spørgers efterfølgende yderligere begrundelse vedrørende SKATs opfattelse af, at afskrivning i henhold til statsskattelovens § 6, stk. 1, litra a forudsætter, at der ville have bestået afskrivningsret, såfremt X Kloak A/S havde været ejer af de omhandlede anlæg:

Udkast til endelig afgørelse blev d. 12. november 2013 sendt til spørgers repræsentant. Udkastet indeholdt under "SKATs indstilling og begrundelse" til spørgsmål 1 under afsnittet "Begrundelse" blandt andet følgende om "praksis" og "begrundelse":

"Praksis

SKM2003.255.VLR

Sagsøgerne drev en campingplads, på hvilken sagsøgerne havde opført nogle campinghytter. Skatteministeriet fik medhold i, at der ikke kunne afskrives på campinghytterne, der efter deres karakter, udformning og materialevalg måtte anses for anskaffet og opført med henblik på varig forbliven på stedet, hvorfor de ikke kunne anses for driftsmidler i afskrivningslovens forstand.

TfS 1985, 6 HR

Et skibsværft omlagde produktionen fra fiskekuttere til mindre fragtskibe, hvilket gjorde en udbygning af en kommunalt ejet sluse nødvendig. Skibsværftet påtog sig at afholde en del af anlægsudgifterne til bygningen af en ny sluse og visse forpligtelser i forbindelse med slusens drift og nedrivning.

Højesteret fandt, at udgiften udelukkende var en erhvervsmæssig udgift, der tjente til sikring af værftets fremtidige indkomst, og at udgiften derfor ikke havde en sådan karakter, at den kunne trækkes fuldt ud fra som en driftsomkostning i det år, hvor den var afholdt. Efter det oplyste om værftets forpligtelser i forbindelse med drift og eventuel nedrivning af slusen fandtes udgiften derimod at have en sådan forbindelse med værftets fremtidige indtægtserhvervelse, at udgiften kunne afskrives efter Statsskattelovens § 6, stk. 1, litra a. Årsagen var, at det blev anset for at være uden betydning, at værftet ikke var ejer af slusen, da det udelukkende skyldtes en bestemmelse, som var truffet af en anden offentlig myndighed.

TfS 1988, 444 SD

En virksomhed blev nægtet adgang til at afskrive på bidrag til offentlige parkeringspladser. Kommunens vedligeholdelsesforpligtelse var her ikke begrænset til vedligeholdelse i dette begrebs skattemæssige forstand, men bestod reelt i, at kommunen skulle sørge for, at parkeringspladserne var til stede og kunne benyttes af virksomhedens kunder i en ubestemt fremtid. Statsskattedirektoratet fandt, at de afholdte udgifter, der tilførte virksomheden et "aktiv" i form af en nytteværdi for driften af virksomheden, bevarede sin værdi for indkomsterhvervelsen i en ubestemt fremtid, hvorfor der ikke indtrådte nogen værdiforringelse. Der kunne derfor ikke afskrives skattemæssigt på nogen del af de afholdte udgifter.

TfS 1987,125 DEP

Statsskattedirektoratet anmodede om, at skattedepartementet tog stilling til spørgsmålet om, hvorvidt et bidrag til anlæg af en gågade kunne afskrives efter statsskattelovens § 6, litra a, på baggrund af TfS 1985, 6 HR.

Skattedepartementet var enig med Statsskattedirektoratet i, at bidraget kunne afskrives efter statsskattelovens § 6, stk. 1, litra a. Det forudsattes dog, at anlægget var udsat for en sådan fysisk forringelse, at dets værdi ikke ville blive opretholdt gennem normal vedligeholdelse. Skattedepartementet fandt, at afskrivningsperioden kunne sættes til 30 år.

TfS 1987, 109 DEP

I TfS 1985, 6 HR var værftet blevet kendt berettiget til at afskrive en sluse efter statsskattelovens § 6, stk. 1, litra a, selv om værftet ikke ejede slusen. Der var dog ikke blevet taget stilling til, hvordan slusen skulle afskrives.

På baggrund af to lignende sager, der vedrørte selskabers udskibningsanlæg blev statsskattedirektoratet bedt om at udtale sig om, hvordan selskaberne skulle afskrive efter statsskattelovens § 6 stk. 1, litra a.

Statsskattedirektoratet oplyste, at den sluse, som højesteretsdommen handlede om, var blevet tilladt afskrevet over en 10-årig periode. Baggrunden for, at perioden var blevet fastsat til ti år, var bl.a., at slusen ville have været omfattet af den daværende bestemmelse i afskrivningslovens, hvis den tilhørte selskabet.

Afskrivninger efter statsskattelovens § 6, stk. 1, litra a, blev foretaget som bundne og lineære, og Statsskattedirektoratet havde derfor fundet, at afskrivningsperioden kunne fastsættes til ti år. Statsskattedirektoratet fandt, at disse retningslinjer også måtte gælde for selskabernes udskibningsanlæg.

Statsskattedirektoratet forelagde samtidig spørgsmålet om et selskab, der var forpligtet til at afholde udgifter til forbedringer af en sejlrende, kunne afskrive efter statsskattelovens § 6, stk. 1, litra a.

Efter højesteretsdommen kunne aktiver, som er afskrivningsberettigede for ejere, også afskrives efter statsskattelovens § 6, litra a, hvis det var lejeren, som afholdt udgiften (SKATs understregning). Dette gjaldt, når lejeren ikke kunne blive ejer på grund af en offentlig myndigheds bestemmelse. Hvis slusen og udskibningsanlæggene kunne være blevet afskrevet efter afskrivningsloven, kunne slusen mv. afskrives over ca. syv år. På baggrund heraf kunne afskrivningsperioden sættes til ti år.

Skattedepartementet kunne tilslutte sig Statsskattedirektoratets opfattelse vedrørende udskibningsanlæggene og afskrivning på breddeudvidelse og afmærkning af en sejlrende.

Begrundelse

X Kloak A/S er skattepligtig i henhold til selskabsskattelovens § 1, stk. 1, nr. 1, jf., stk. 1, nr. 2h.

X Kloak A/S er blandt andet berettiget til at anvende reglerne i afskrivningsloven om skattemæssige afskrivninger.

Det fremgår af Den Juridiske Vejledning afsnit C.C.2.4.1.2 om afskrivninger i henhold til afskrivningslovens regler, at:

"Hvis ikke andet særligt er bestemt, er det ejeren af det afskrivningsberettigede aktiv, der kan afskrive."

Det foreligger oplyst, at X Kloak A/S ikke bliver ejer af de anlæg, som etableres via projekterne på A-vej og B- Allé.

Afskrivning for X Kloak A/S i henhold til reglerne i afskrivningsloven er herefter ikke mulig.

Da afskrivning i henhold til reglerne i afskrivningsloven ikke er mulig, må det i stedet for vurderes, hvorvidt der består ret til afskrivning i henhold til reglerne i statsskatteloven.

Det fremgår af statsskattelovens § 6, stk. 1, litra a, at skattepligtige kan fradrage driftsomkostninger og herunder "ordinære afskrivninger".

Det er en grundlæggende forudsætning for afskrivning på aktiver efter statsskattelovens § 6, stk. 1, litra a, at det omhandlede aktivs værdi forringes ved brugen, uden at denne forringelse kan undgås ved løbende vedligeholdelse jf. eksempelvis TFS 1988.444 SD.

Det fremgår af kontrakterne mellem X Kommune og X Kloak A/S at anlægget på såvel A-vej som på B-Allé forventes at have en levetid på 25 år under afholdelse af drifts- og vedligeholdelsesomkostninger i den forventede levetid.

Det kan således konkluderes, at X Kloak A/S opfylder denne grundlæggende forudsætning om forringelse under brug af det omhandlede aktiv for at kunne foretage afskrivning i henhold til statsskattelovens § 6, stk. 1, litra a.

Reglerne om "ordinære afskrivninger" i henhold til statsskattelovens § 6, stk. 1, litra a er omtalt i Den juridiske Vejledning, afsnit C.C.2.4.5.9. om afskrivninger" uden for afskrivningsloven. Det fremgår her blandt andet:

"De afskrivningsberettigede aktiver/udgifter, der omfattes af SL § 6, er typisk aktiver/udgifter, som ikke opfylder betingelsen i AL § 1 om ejerskab til aktivet."

Denne "betingelse" om manglende ejerskab er som nævnt opfyldt vedrørende projekterne på A-vej og B-Allé.

Ved vurderingen af, om der består afskrivningsret med hjemmel i statsskattelovens § 6, stk. 1, litra a, må det herefter vurderes, om der ville have bestået afskrivningsret i medfør af afskrivningslovens § 5 C - subsidiært § 5 -, såfremt X Kloak A/S havde været ejer af de omhandlede anlæg.

Det er herved SKATs opfattelse, at den eksisterende praksis om afskrivningsret på aktiver med hjemmel i statsskattelovens § 6, stk. 1, litra a som altovervejende hovedregel vedrører tilfælde, hvor der ville bestå afskrivningsret efter afskrivningsloven, såfremt det pågældende aktiv var ejet af den pågældende skatteyder.

Det er SKATs opfattelse, at denne fortolkning kan udledes af afgørelsen TfS 1985, 6 HR. Det fremgår endvidere af ovennævnte referat af TfS 1987,109 DEP blandt andet:

"Efter højesteretsdommen kunne aktiver, som er afskrivningsberettigede for ejere, også afskrives efter statsskatteloven § 6, litra a, hvis det var lejeren, som afholdt udgiften".

Det er samtidig SKATs opfattelse, at afgørelsen TFS 1987.125 DEP må forstås i overensstemmelse med nævnte - og mere uddybende- afgørelse TFS 1987.109 DEP.

SKATs opfattelse kan desuden støttes på foreliggende teori således for eksempel "Lærebog om indkomstskat", 15. udgave 2013, Aage Michelsen, Steen Askholt, Jane Bolander, John Ensig og Liselotte Madsen, side 278, hvor det blandt andet anføres:

"Et fællestræk ved afgørelserne (i bogen refereres der til TfS 1985, 6 H; TfS 1987,184 V og TfS 1987, 599 Ø) synes at være, at der er tale om udgifter, som har haft til formål at give skatteyderen en i tidsmæssig henseende ikke ubegrænset rådighed over aktiver, som vedkommende ville have kunne afskrive som ejer." (SKATs fremhævelse)."

Spørgers efterfølgende yderligere begrundelse til det fra høringsskrivelsen ovenfor citerede:

"Vi forstår, at den afgørende præmis for SKATs nægtelse af afskrivningsret efter statsskattelovens § 6, litra a er, at SKAT finder, at der ikke ville have bestået afskrivningsret for X Kloak A/S for anlæggene, såfremt X Kloak A/S havde været ejer af de pågældende anlæg.

Til støtte herfor henvises indledningsvist til afgørelserne TfS 1985,6 HR (Nordsøværftdommen), TfS 1988, 444 SD (bidrag til offentlig parkeringsplads) samt Skattedepartementets udtalelser i TfS 1987, 125 DEP (gågadeanlæg) og TfS 1987, 109 DEP (Udskibningsanlæg). I selve begrundelsen henvises endvidere til SKM 2003,255 VLR (campinghytter).

Det er vores opfattelse, at ovennævnte TfS 1988,444 SD ikke er relevant i nærværende sammenhæng. Dette skyldes, at afskrivningsret i sagen blev nægtet under henvisning til, at "aktivet" ikke var undergivet en værdiforringelse, der berettigede en afskrivning. Faktum er således ikke sammenligneligt for nærværende sag, hvorfor afgørelsen ikke kan tillægges vægt.

Eneste relevante domstolsafgørelse i relation til afskrivningsspørgsmålet er derfor efter vores opfattelse TfS 1985,6 HR - Nordsøværftdommen. Højesteret har ikke i præmissen i denne sag taget stilling til, hvordan slusen faktisk skulle afskrives, ligesom Højesteret ikke i præmissen har betinget, at der ville have bestået en afskrivningsret, såfremt værftet havde været ejer af slusen.

Betingelsen om, at der ville have bestået en afskrivningsret, såfremt ejerbetingelsen var opfyldt, er en efterfølgende fortolkning fra Statsskattedirektoratet i TfS 1987, 109 og er således udtryk for en administrativ praksis, som ikke kan tillægges afgørende vægt. Dette ses da heller ikke som en afgørende betingelse i den efterfølgende TfS 1987, 125 DEP (gågadeanlæg). I denne sag må der endvidere stilles spørgsmålstegn ved, om et gågadeanlæg ville være afskrivningsberettiget for alle ejere beliggende ved gågaden, da eksempelvis kontorer, banker m.v. ikke er afskrivningsberettigede efter de almindelige regler i afskrivningsloven.

Vi er således ikke enige i, at det er en afgørende forudsætning for afskrivningsret efter statsskattelovens § 6, litra a, at der ville have bestået afskrivningsret, såfremt X Kloak A/S havde været ejer af anlæggene. SKAT anfører netop i Den juridiske vejledning 2014-1, afsnit C.C.2.4.5.9, at afskrivninger efter statsskattelovens § 6 kan ske for aktiver, hvor der ikke er ejerskab til aktivet."

Spørgers efterfølgende yderligere begrundelse for, at der ville have bestået afskrivningsret i henhold til reglerne i afskrivningsloven, såfremt X Kloak A/S havde været ejer af de omhandlede anlæg fremgår nedenfor. Indledningsvis citeres SKATs argumentation i det til spørger fremsendte "udkast til endelig afgørelse":

Udkast til endelig afgørelse blev som nævnt d. 12. november 2013 sendt til spørgers repræsentant. Udkastet indeholdt under "SKATs indstilling og begrundelse" til spørgsmål 1 under afsnittet "Begrundelse" blandt andet følgende:

"Det fremgår af punkt. 2.1.1 i de almindelige bemærkninger til lov nr. 61 af 29. januar 2013 om ændring af lov om betalingsregler til spildevandsforsyningsselskaber m.v. og lov om vandløb blandt andet:

"Spildevandsforsyningsselskaber kan således ikke efter de gældende regler betale for projekter i anlæg eller andet, hvor selskabet ikke er eller kan være ejer. Og da spildevandsforsyningsselskaber udelukkende kan eje spildevandsanlæg vil det sige, at spildevandsforsyningsselskaber ikke kan betale for projekter i anlæg, som ikke kan være spildevandsanlæg." (SKATs understregning).

Det fremgår med andre ord, at der ved lov nr. 61 af 29. januar 2013 skabes mulighed for, at X Kloak A/S og andre spildevandsforsyningsselskaber kan være medfinansierende af anlæg, som ikke kan anses for "spildevandsanlæg". Forespørger er enig heri, jf. afsnit 4 i den "retspraksis", som er anført under "Spørgers opfattelse og begrundelse, Spørgsmål 1".

Det antages i denne forbindelse, at der ved "spildevandsanlæg" forstås det samme i lov nr. 61 af 29. januar 2013 som i afskrivningslovens § 5 C.

Der henvises i øvrigt til ovenstående bemærkninger fra lovforslaget til lov nr. 540 af 6. juni 2007, i hvilken lov afskrivningslovens § 5 C blev vedtaget. Det i bemærkningerne anførte synes nærmest at måtte forstås således, at nærværende anlæg på A-vej og B-Allé ikke kan anses for "spildevandsanlæg" i den forstand, som er omhandlet i afskrivningslovens § 5 C. Det skyldes, at anlæggene på A-vej og B-Allé ikke kan anses "driftsmidler, der anvendes til rensning af spildevand". Anlæggene kan ligeledes ikke anses for " aktiver, der anvendes til transport, distribution og lagring m.v. af ... spildevand". Endeligt er det i bemærkningerne anført, at: " Saldoen omfatter heller ikke veje."

Det kan ikke føre til et andet resultat, at "spildevandsanlæg" i bekendtgørelse nr. 1.448 af 11. december 2007 om spildevandstilladelser m.v. efter miljøbeskyttelseslovens kapital 3 og 4 (spildevandsbekendtgørelsen), § 4, stk. 7 er defineret som:

"Ved et spildevandsanlæg forstås såvel åbne som lukkede ledninger og andre anlæg, der tjener til afledning eller behandling af spildevand m.v. i forbindelse med udledning til vandløb, søer eller haver, afledning til jorden eller anden form for bortskaffelse."

På den baggrund er det SKATs opfattelse, at X Kloak A/S ikke ville være berettiget til at afskrive skattemæssigt på de omhandlede anlæg i medfør af afskrivningslovens § 5 C, såfremt X Kloak A/S var ejer af disse.

Det er samtidig SKATs opfattelse, at de omhandlede aktiver ikke kan afskrives som "almindelige" driftsmidler i medfør af afskrivningslovens § 5 jf. nedenfor.

Afskrivning som driftsmiddel i form af et spildevandsanlæg m.v. omfattet af afskrivningslovens § 5 må således - efter SKATs opfattelse - afvises, allerede fordi anlæggene på A-vej og B-Allé - som nævnt ovenfor - ikke kan anses for spildevandsanlæg i afskrivningslovens forstand. De nævnte anlæg kan derfor ikke anses for at være "tilbageværende" spildevandsanlæg omfattet af afskrivningslovens § 5 - efter at større spildevandsanlæg er udskilt til afskrivning i henhold til afskrivningslovens § 5 c.

Afskrivning som "almindeligt" driftsmiddel må efter SKATs opfattelse ligeledes afvises, idet anlæggene på A-vej og B-Allé ikke kan flyttes, men er opført med henblik på varig forbliven på stedet. Den manglende afskrivning som driftsmiddel kan herved -efter SKATs opfattelse- udledes af f.eks. SKM 2003.255 VLR, hvor flytbare campinghytter ikke kunne afskrives som driftsmidler, idet de måtte anses for "anskaffet og opført med henblik på varig forbliven på stedet."

Afskrivning som bygninger, installationer og drænings- og markvandingsanlæg på jordbrugsbedrifter m.v. i medfør af afskrivningslovens kapitel 3 må efter SKATs opfattelse ligeledes afvises - allerede fordi nærværende anlæg på A-vej og B-Allé ikke kan anses for bygninger i afskrivningslovens forstand. Det fremgår således af Den Juridiske Vejlednings afsnit. C.C.2.4.4.1, at:

"Det fremgår hverken af lovteksten eller af forarbejderne til AL § 14, hvad der nærmere skal forstås ved begrebet "bygning".

Ved afgrænsningen af begrebet må der derfor tages udgangspunkt i en naturlig sproglig forståelse af en "bygning". Det må dog antages, at begrebet "bygning" udover egentlige bygninger også omfatter bygningsværker."

Afskrivning som såkaldte accessoriske veje, parkeringspladser og udgravninger m.v. i medfør af afskrivningslovens § 14, stk. 3 må - efter SKATs - opfattelse ligeledes afvises, allerede fordi anlæggene på A-vej og B- Allé ikke har betydning for nærtliggende bygninger, som tilhører X Kloak A/S.

Som anført ovenfor, er det SKATs opfattelse, at den eksisterende praksis om afskrivningsret på aktiver efter statsskattelovens § 6, stk. 1, litra a vedrører tilfælde, hvor der ville bestå afskrivningsret efter afskrivningsloven, såfremt det pågældende aktiv var ejet af den pågældende skatteyder.

Ovenstående er der redegjort for, at der efter SKATs opfattelse ikke ville bestå afskrivningsret i henhold til reglerne i afskrivningsloven på de omhandlede projekter på A-vej og B-Allé, såfremt X Kloak A/S var ejer af de omhandlede projekter.

Spørgers efterfølgende yderligere begrundelse til det fra høringsskrivelsen ovenfor citerede:

Afskrivningslovens § 5 C

SKAT anfører, at de omhandlede aktiver ikke kan afskrives i medfør af afskrivningslovens § 5 ("almindelige" driftsmidler), afskrivningslovens § 14 eller afskrivningslovens § 14, stk. 3.

Afskrivningslovens § 5 C blev indført ved lov nr. 540 af 6. juni 2007. Af bemærkningerne til lovforslaget fremgår af punkt 2.4. Ændringer af afskrivningsreglerne, at driftsmidler efter gældende regler afskrives på en samlet saldo for den enkelte virksomhed. Lovforslaget foreslår en opdeling af virksomhedens saldo for driftsmidler og skibe, således, at der fremover føres op til fire særskilte saldi. Det fremgår af bemærkningerne, at eksempelvis virksomheder inden for visse infrastruktur- og forsyningsområder anvender aktiver, som har en forholdsvis lang levetid, og at sådanne aktiver ved en afskrivningssats på 25 % skattemæssigt vil blive afskrevet væsentligt hurtigere end svarende til den økonomiske værdiforringelse. På den særlige saldo, som efter lovforslaget oprettes for infrastrukturanlæg, indgår aktiver, der anvendes til transport, distribution og lagring m.v. af el, vand, varme, olie, gas og spildevand.

Aktiver, der anvendes til transport, distribution og lagring mv. af el, vand, varme, olie, gas og spildevand omfatter efter vores vurdering tillige de omhandlede anlæg på A-vej og B-Allé. Det er uomtvistet, at anlæggene på A-vej og B-Allé anvendes til "bortledning" af spildevand, hvilket er omfattet af ordlyden i afskrivningslovens § 5 C, stk. 2, nr. 1. Dette sker ved at spildevandet nedsiver i anlæggene eller tilledes kloaksystemet.

Infrastrukturanlæg i form af f.eks. kloakledninger omfattes nu af den gældende bestemmelse i afskrivningslovens § 5 C, stk. 2, nr. 1. Sådanne infrastrukturanlæg var før indførelsen af afskrivningslovens § 5 C omfattet af saldoen for driftsmidler i afskrivningslovens § 5. SKAT henviser til SKM2003.255VLR. Afgørelsen handlede om, hvorvidt campinghytter kunne anses for driftsmidler i afskrivningslovens forstand. Vestre Landsret fandt, at campinghytterne var anskaffet og opført med henblik på varig forbliven på stedet og dermed ikke kunne anses for driftsmidler.

Afgørelsen er efter vores opfattelse ikke relevant i nærværende sag af følgende grunde:

- Afgørelsen er efter vores opfattelse et forsøg på at afskrive en "bygning" efter reglerne for driftsmidler, da campinghytterne på daværende tidspunkt ikke opfyldte betingelserne for skattemæssigt at blive kvalificeret som en bygning. Dette er ikke tilfældet i nærværende sag.

- Afgørelsen om campinghytter lægger afgørende vægt på den varige forbliven på stedet, da dette har karakter som en bygning. I relation til nærværende sag vil vi tillade os at stille spørgsmål til den varige forbliven af anlæggene. Den forventede levetid er 25 år, men X Kommune er alene forpligtet til at opretholde anlæggene i en 10-årig periode, og såfremt kommunen finder det mere hensigtsmæssigt at anvende arealerne til andre formål, når den 10-årige periode er overstået, vil dette stå frit for. Der er således på ingen måde sikkerhed for en varig placering af anlæggene.

- Kloakledninger, som må anses for anskaffet og nedlagt i jorden med henblik på varig forbliven på stedet, var tidligere utvivlsomt et driftsmiddel omfattet af afskrivningslovens § 5, ligesom de utvivlsomt er omfattet af afskrivningslovens § 5 C, stk. 2 efter indførelsen heraf. Tilsvarende kan nævnes kabler nedgravet i jorden, vindmøller opsat på jord eller hav samt andre infrastrukturaktiver, som efter deres anvendelse må antages at have en vis lang varighed og desuagtet fortsat må anses for omfattet af henholdsvis bestemmelserne om driftsmidler og infrastrukturanlæg i afskrivningslovens §§ 5 og 5 C, stk. 2.

De omhandlede anlæg på A-vej og B-Allé er, i lighed med f.eks. kloakledninger, anlæg, som er placeret i jorden. Såfremt disse anlæg var anskaffet før indførelsen af afskrivningslovens § 5 C, stk. 2, nr. 1 er det vores vurdering, at disse anlæg ville skulle have været afskrevet som et driftsmiddel efter afskrivningslovens § 5, da anlæggene tillige har forbindelse til kloaknettet, hvor spildevandet tilledes, såfremt det ikke kan nedsive.

Anlæggene på A-vej og B-Allé må derfor være omfattet af formålet med afskrivningslovens § 5 C, stk. 2, nr. 1, og vi finder derfor, at SKATs fortolkning af infrastrukturanlæg i afskrivningslovens § 5 C, stk. 2, nr. 1 er for indskrænkende, samt at der ikke i praksis er belæg for en indskrænkende fortolkning. Såfremt der i stedet for de omhandlede anlæg var opstillet beholdere ovenpå jorden til opsamling af spildevand ville disse utvivlsomt være afskrivningsberettiget efter afskrivningsloven.

Sammenfattende er det vores opfattelse, at hensigten bag indførelsen af afskrivningslovens § 5 C, stk. 2, nr. 1 og hensynet til nye løsninger som følge af teknologisk udvikling harmonerer dårligt med SKATs indskrænkende fortolkning af bestemmelsen. Det er endvidere vores opfattelse, at såfremt anlæggene havde været ejet af X Kloak A/S ville der have bestået afskrivningsret for anlæggene efter enten afskrivningslovens § 5 eller § 5 C.

Vi bemærker endvidere, at SKAT i en række sager har anerkendt, at spildevandsforsyningsselskaber skattemæssigt kan afskrive på "almindelige" driftsmidler efter reglerne i afskrivningslovens § 5. Afskrivningslovens § 5 C medfører således ikke, at spildevandsselskaber ikke for andre aktiver kan afskrive efter f.eks. afskrivningslovens § 5 eller øvrige bestemmelser i afskrivningsloven.

Bekendtgørelsen om spildevandsforsyningsselskabers medfinansiering af kommunal og private projekter vedrørende tag- og overfladevand indeholder ikke en særskilt definition af begrebet "spildevandsanlæg", men henviser til definitionerne i den til enhver tid gældende bekendtgørelse om spildvandstilladelser m.v., jf. bekendtgørelsens § 1. Bekendtgørelse om spildevandstilladelser m.v. efter miljøbeskyttelseslovens kapitel 3 og 4 indeholder i § 4, skt. 7 en definition af spildevandsanlæg, som har følgende ordlyd:

"Ved et spildevandsanlæg forstås såvel åbne som lukkede ledninger og andre anlæg, der tjener til afledning eller behandling af spildevand m.v. i forbindelse med udledning til vandløb, søer eller havet, afledning til jorden eller anden form for bortskaffelse."

Bekendtgørelsen definerer således, at spildevandsanlæg blandt andet omfatter andre anlæg, der tjener til afledning eller behandling af spildevand m.v. i forbindelse med afledning til jorden eller anden form for bortskaffelse.

Anlæggene på A-vej og B-Allé er anlæg, som afleder tag- og overfladevand til jorden via nedsivning eller til kloaksystemet, såfremt nedsivning ikke er mulig. Bekendtgørelsen nævner "spildevand m.v.", hvilket efter vores vurdering også omfatter tag- og overfladevand. En anden fortolkning heraf forekommer ulogisk, da bekendtgørelsens § 4, stk. 7 definerer spildevandsanlæg i forlængelse af definitionerne på spildevand, husspildevand og tag- og overfladevand (bekendtgørelsens § 4, stk. 1-3).

Anlæggene på A-vej og B-Allé må endvidere anses at opfylde betingelsen om afledning til jorden eller anden form for bortskaffelse, da tag- og overfladevandet afledes via nedsivning eller til det eksisterende kloaksystem i tilfælde af, at nedsivning ikke er mulig.

Skattelovgivningen indeholder ikke en definition af spildevandsanlæg, som nævnt i afskrivningslovens § 5 C, stk. 1, nr. 5. Af bemærkninger til bestemmelsen fremgår, at der især er tale om driftsmidler, der har karakter af faste anlæg. Videre fremgår det af lovbemærkningerne, at driftsmidler, der anvendes til rensning af spildevand - herunder spildevandsrenseanlæg, pumper og filteranlæg omfattes.

SKAT anfører i sagsfremstillingen, at "Anlæggene kan ligeledes ikke anses for aktiver, der anvendes til transport, distribution og lagring m.v. af ... spildevand" - de såkaldte infrastrukturanlæg. Lovbemærkningerne til infrastrukturanlæg giver ikke noget bidrag til, hvad udtrykket "m.v." omfatter. Som anført ovenfor er det vores opfattelse, at SKATs fortolkning af afskrivningslovens § 5 C, stk. 2, nr. 1 er for indskrænkende.

Såfremt SKAT ikke finder, at anlæggene på A-vej og B-Allé omfattes af afskrivningslovens § 5 C, stk. 1, nr. 5 eller § 5 C, stk. 2, nr. 1 er det vores påstand, at anlæggene skattemæssigt vil være omfattet af afskrivningslovens § 5, da levetiden for anlæggene alene er 25 år og derved ikke efter vores opfattelse har en forholdsvis lang levetid, som er karakteristisk for f.eks. vand- og kloakledninger, som har en levetid på 50-100 år.

Fra retspraksis kan henvises til to afgørelser fra Landsskatteretten, hvor Landsskatteretten har taget stilling til, om anlæg, som har karakteristika, som er sammenlignelige med anlæggene på A-vej og B-Allé, kunne afskrives skattemæssigt.

TfS 1985.341 LSR omhandlede et selskabs skattemæssige afskrivninger af forskellige aktiver - herunder et spildevandsanlæg. Anlægget bestod af nogle bassiner, som modtog spildevand fra selskabets produktionsafdelinger - blandt andet i form af rengøringsvand, der blev opsamlet via gulvafløb samt regnvand fra tagrendeløb, som blev ledt til anlæggets bassiner. Spildevandet blev opbevaret i bassinerne indtil spildevandet kunne udledes i havet. Selskabet havde endvidere fremført, at processerne i spildevandsanlægget ikke adskilte sig fra selskabets øvrige produktionsprocesser, og Landsskatteretten fandt på den baggrund, at bassinerne skattemæssigt kunne afskrives over 25 år. Anlæggene på A-vej og B- Allé er klart sammenlignelige med anlæggene i denne afgørelse:

- da anlæggene håndterer tag- og overfladevand og derved direkte har betydning for den mængde af spildevand, som X Kloak A/S kloaknet skal håndtere, hvorfor anlæggene kan anses for en integreret del af X Kloak A/S udøvelse af spildevandsaktiviteter, og

- da Landsskatteretten fandt, at bassinerne i sagen havde en levetid på 25 år, hvilket tillige er den forventede levetid for anlæggene på A-vej og B-Allé.

Afgørelsen fra 1985 viser derfor efter vores vurdering klart, at de omhandlede anlæg på A-vej og B-Allé skattemæssigt vil kvalificere som afskrivningsberettiget.

TfS 1990.246 LSR omhandlede udgifter til en vandkunst i form af bronzestatue og springvandsanlæg. Udgravningsudgifterne og udgifterne til støbning af springvandbassinet og centrifugalpumpen kunne afskrives efter afskrivningsloven. Disse udgifter har fælles karaktertræk med udgifterne til anlæggene på A-vej og B-Allé, da der i begge tilfælde er tale om anlæg, som er etableret helt/delvist i jorden. Landsskatterettens afgørelse understøtter således, at sådanne anlæg kan fratrækkes den skattepligtige indkomst efter reglerne i afskrivningsloven.

Baseret på ovenstående er vi således ikke enige i, at præmissen for SKATs besvarelse af spørgsmål 1 var korrekt og vi finder derfor, at SKATs besvarelse bør ændres, således at X Kloak A/S kan afskrive på anlæggene efter statsskattelovens § 6, litra a.

Såfremt SKAT ikke baseret på ovenstående er indstillet i at ændre besvarelsen af spørgsmål 1 til "Ja", vil vi gerne gøre følgende argumentation gældende for fradragsret efter reglerne om periodisering af forudbetalinger.

Alternativ til afskrivning - periodiseret betaling

I indsendt anmodning om bindende svar af 9. august 2013 er det stillet 2 spørgsmål vedrørende den skattemæssige behandling af anlæggene på A-vej og B-Allé. Spørgsmålene vedrører skattemæssige afskrivninger og fradrag for driftsomkostninger.

Såfremt SKAT ikke er enige i vores vurdering under punkt 1 ovenfor, finder vi, at X Kloak A/S betalinger til X Kommune for anlæggene må kunne sidestilles med en forudbetalt leje/leasing for anvendelse af anlæggene i en nærmere defineret periode.

Leje- eller leasingaftaler er normalt karakteriseret ved, at aktivet ejes af en anden person end den, der drager den umiddelbare fordel af aktivet, og som også (indirekte) afholder omkostningerne ved driften af aktivet. I nærværende sag ejes anlæggene af X Kommune, selvom det er X Kloak A/S, som umiddelbart drager fordel af anlæggene. Endvidere afholder X Kloak A/S sin andel af omkostningerne til driften af aktivet.

Hovedreglen for, hvilke driftsomkostninger, der kan fradrages ved beregning af den skattepligtige nettoindkomst findes i statsskattelovens § 6, litra a. Bestemmelsen stiller krav om, at der er en direkte og umiddelbar forbindelse mellem afholdelse af udgiften og erhvervelse af indkomsten. Når X Kloak A/S medfinansierer kommunale projekter vedrørende tag- og overfladevand, kan omkostninger til projekterne indregnes i taksterne overfor forbrugerne og danner dermed grundlag for erhvervelse af indkomst. Vi henviser endvidere til vores bemærkninger i anmodning om bindende svar, side 10, om hvorfor omkostningerne skattemæssigt skal anses for driftsomkostninger.

Der foreligger ikke særlige skatteretlige bestemmelser, som fastsætter fradragstidspunktet for forudbetalinger. En periodisering må derfor ske i overensstemmelse med reglerne i statsskattelovens §§ 4-6. Det er en betingelse for fradrag efter statsskattelovens § 6, litra a, at der er opstået en endelig retlig forpligtelse til at betale det pågældende beløb, og at beløbet kan gøres endeligt op. Når udgiften vedrører flere indkomstår, skal udgiften i visse tilfælde fordeles over de relevante indkomstår.

Som anført ovenfor samt i anmodning om bindende svar er det vores opfattelse, at såvel anlægs- som driftsomkostningerne til de omhandlede anlæg skattemæssigt opfylder betingelserne for at blive anset for en driftsomkostning efter statsskattelovens § 6, litra a.

Af kontrakterne vedrørende anlæggene på A-vej og B-Allé (indsendt bilag 6 og bilag 7) fremgå af punkt 3.2, at anlæggene har en forventet levetid på 25 år. Af kontrakten vedrørende A-vej fremgår af punkt 9, at X Kloak A/S betalinger til projektejer sker som en forudbetaling ved et gældsbrev, der skal afdrages over en 10-årig periode.

Skatterådet har i SKM2011.99SR taget stilling til den skattemæssige behandling af en forudbetaling. Sagen handlede om et varmeselskab (A), som overtog et byggeprojekt vedrørende et kraftvarmeværk. Samtidig med byggeprojektet indtrådte A tillige i en aftale om levering af varme til eksterne varmeselskaber (B og C). Aftalen mellem parterne, der var uopsigelig, havde en løbetid på 20 år. Selskaberne B og C skulle betale for levering af varme - blandt andet i form af betaling for As omkostninger ved byggeprojektet. Skatterådet blev spurgt, om A kunne periodisere en éngangsbetaling fra B og C på tidspunktet for værkets igangsættelse over aftalens 20-årige-løbetid, hvilket svarede til, at B og C løbende over 20 år skulle betale til A for at dække As omkostninger til etablering af anlægget. Skatterådet afgjorde, at forskuds-/forudbetalingen skulle periodiseres.

De afgørende elementer for periodiseringen var følgende:

- Løbende gensidig udveksling af ydelser

- Rådighedsstillelse over aftalens løbetid

- Der kan ske genforhandling af aftalens indhold

- Kontraktspart betaler sin andel af etableringsudgifterne

- Kontraktspart betaler sin andel af drifts- og vedligeholdelsesomkostningerne.

Vi finder, at ovenstående sag indeholder en række momenter, som er sammenlignelige med X Kloak A/S medfinansiering af anlæggene på A-vej og B-Allé. Således er følgende gældende i kontraktforholdet mellem X Kloak A/S og X Kommune:

- X Kloak A/S betaling i form af medfinansiering kan sidestilles med en lejebetaling for brug af et anlæg, som kan håndtere opbevaring, nedsivning og bortledning af spildevand, og X Kommune stiller det pågældende anlæg til X Kloak A/S rådighed mod betalingen.

- Anlæggene stilles til X Kloak A/S rådighed over anlæggenes forventede levetid (25 år).

- Kontrakternes indhold kan genforhandles, jf. f.eks. kontrakternes punkt 10, hvoraf det blandt andet fremgår, at X Kommune kan foretage ændringer i anlægget eller nedlægge anlægget, hvilket for sidstnævnte medfører, at X Kloak A/S får et krav om tilbagebetaling mod X Kommune af en forholdsmæssig del af forudbetalingen.

- Det fremgår af kontakterne (indsendt bilag 6 og bilag 7), at X Kloak A/S betaler sin andel af etableringsudgifterne.

- Det fremgår tillige af kontakterne (indsendt bilag 6 og bilag 7), at X Kloak A/S betaler sin andel af drifts- og vedligeholdelsesudgifterne.

Sammenfattende er det således vores opfattelse, at X Kloak A/S betalinger til X Kommune er udtryk for en forudbetaling for rådigheden over anlæggene svarende til en leje/leasing af anlæggene i en 10-årig periode. Betalingen skal derfor periodiseres skattemæssigt og fradrages løbende over 10 år efter statsskattelovens § 6, litra a i overensstemmelse med Skatterådets afgørelse i SKM 2011.99 SR.

Spørgsmål 2:

Det er vores opfattelse, at spørgsmål 2 bør besvares med et "Ja".

Begrundelse

Projekterne vedrørende A-vej og B-Allé indeholder som beskrevet etablering af en permeable belægninger, hvor X Kloak A/S skal betale de omkostninger, som er nødvendige af hensyn til håndteringen af tag- og overfladevand. Dette indebærer udover etableringsomkostninger, at X Kloak A/S skal afholde årlige driftsomkostninger vedrørende projektet.

De årlige driftsomkostninger for projektet på A-vej er budgetteret til 1.800 kr. pr. år (kontraktens bilag 2) og for projektet på B- Allé budgetteret til 5.010 kr. pr. år (kontraktens bilag 2).

Spørgers efterfølgende yderligere begrundelse vedrørende SKATS umiddelbare opfattelse af, at der ikke består fradragsret for de omhandlede omkostninger til drift og vedligeholdelse:

Udkast til endelig afgørelse blev som nævnt d. 12. november 2013 sendt til spørgers repræsentant. Udkastet indeholdt under "SKATs indstilling og begrundelse" til spørgsmål 1 følgende:

Lovgrundlag

Statsskattelovens § 6, stk. 1, litra a:

"Ved Beregningen af den skattepligtige Indkomst bliver at fradrage:

a. Driftsomkostninger, d.v.s. de Udgifter, som i Aarets Løb er anvendt til at erhverve, sikre og vedligeholde Indkomsten, derunder ordinære Afskrivninger;"

Bekendtgørelse nr. 89 af 30. januar 2013, § 14, stk. 3:

Betaling for projektejers drift og vedligeholdelse betales én gang årligt. Betalingen finder sted i maksimalt den periode, hvor projektet håndterer tag- og overfladevand."

Bekendtgørelse nr. 89 af 30. januar 2013, § 15, stk. 3:

"Spildevandsforsyningsselskabets andel af omkostningerne til drift og vedligeholdelse af projektet indregnes løbende som en driftsomkostning til miljømål og servicemål i selskabets prisloft i det prisloftår, betalingen knytter sig til. Indregningen sker svarende til betalingsperioden efter § 14, stk. 3."

Praksis

TfS 2001.333 LSR:

"En skatteyder var berettiget til at trække udgifter til vedligeholdelse og renovering af et vejanlæg fra som driftsomkostning. Landsskatteretten henviste til, at

- skatteyder var forpligtet til at afholde udgiften over for grundejerforeningen

- vejanlægget var en forudsætning for, at der kunne udøves erhvervsmæssig virksomhed på ejendommene

- udgiften ansås for at have en driftsmæssig betydning for skatteyders løbende indtjening.

Da skatteyderen ikke ejede vejanlægget, var det uden betydning for fradragsretten, om udgiften var medgået til dækning af grundejerforeningens drifts- eller anlægsudgifter."

SKM2012.688.SR:

En kommune har overdraget den kommunale spildevandsforsyning til et af kommunen ejet aktieselskab Vand A/S.

Aktierne i Vand A/S er overdraget til et Holding Amba, hvis eneste formål er at eje aktierne i Vand A/S. Holding Amba er stiftet af kommunen. Det fremgår af Ambas vedtægter, at samtlige spildevandsforsyningens forbrugere kan optages som andelshavere. Andelshaverne i Holding Amba vil ikke nødvendigvis omfatte samtlige spildevandsforsyningens forbrugere.

Holding Amba vil ikke have andre aktiviteter end at eje aktierne i Vand A/S.

Holding Amba vil skulle afholde de nødvendige omkostninger til denne aktivitet, primært omkostninger til udarbejdelse og revision af selskabets årsrapport.

Forsyningssekretariatet har meddelt, at disse driftsomkostninger skal dækkes af samtlige forbrugere i forsyningsområdet, uanset om forbrugerne er andelshavere i Holding Amba eller ej.

Holding Amba vil opgøre sine driftsomkostninger og få dette beløb refunderet fra Vand A/S, som indregner omkostningerne i forbrugsafgifterne.

Skatterådet kan ikke bekræfte, at Vand A/S har fradrag i sin skattepligtige indkomst for refusionsbeløbet til Holding Amba, da der ikke er tale om en driftsomkostning for Vand A/S. Der er tale om omkostninger, der afholdes af Holding Amba, ikke af Vand A/S og betalingen til Holding Amba er ikke afholdt med henblik på indkomsterhvervelsen i Vand A/S, idet ambaét ikke er et nødvendigt eller naturligt led i Vand A/S´ indkomstskabende aktivitet.

Begrundelse

X Kloak A/S skal i medfør af bekendtgørelse nr. 89 af 30. januar 2013 betale sin andel af projektejers d.v.s. X Kommunes udgifter til drift og vedligeholdelse af projekterne på A-vej og B-Allé. Betalingen sker én gang årligt.

X Kloak A/S's andel af omkostningerne til drift og vedligeholdelse af projekterne indregnes løbende som en driftsomkostning til miljømål og servicemål i selskabets prisloft i det prisloftår, betalingen knytter sig til.

De afholdte omkostninger danner herved baggrund for erhvervelse af skattepligtige indtægter i X Kloak A/S.

Dette var tilsvarende tilfældet i SKM 2012.688 SR, hvor der dog ikke blev godkendt fradragsret for de omkostninger, som genererede de skattepligtige indtægter.

Fradragsretten i SKM 2012.688 SR blev ikke godkendt under hensyntagen til, at:

- der er tale om en omkostning, der afholdes af Holding Amba, ikke af Vand A/S

- betalingen til Holding Amba er ikke afholdt med henblik på indkomsterhvervelsen i Vand A/S, idet ambaét ikke er et nødvendigt eller naturligt led i Vand A/S indkomstskabende virksomhed

Det er SKATS opfattelse, at ovennævnte afgørelse SKM2012.688.SR indebærer, at der uagtet den direkte sammenhæng for X Kloak A/S mellem afholdelse af nærværende udgifter og erhvervelse af nærværende indtægter ikke består skattemæssig fradragsret for de af X Kloak A/S afholdte årlige udgifter, som betales i medfør af bekendtgørelse nr. 89 af 30. januar 2013, § 14, stk. 3.

Dette støttes af, at X Kloak A/S - ligesom i SKM2012.688.SR - ikke direkte afholder de omhandlede omkostninger, idet disse i første omgang betales af projektejer.

Der er i øvrigt henset til, at Xs betaling til X kommune kun sker én gang årligt, hvilket må anses for atypisk i forhold til afholdelse af driftsudgifter, som løbende påløber for X Kommune.

Endvidere støttes SKATs opfattelse af, at X Kommune alene afgør, hvor meget, der ønskes afholdt årligt i omkostninger til drift og vedligeholdelse. Derved afviger omkostningerne for X Kloak A/S fra, hvad der er kendetegnende for driftsomkostninger i skatteretlig henseende. Det er således karakteristisk for driftsomkostninger i skatteretlig henseende, at skatteyder - her X Kloak A/S - alene træffer bestemmelsen om, hvornår - og med hvilke beløb - der afholdes driftsomkostninger.

Den omstændighed, at det projekt, som X Kloak A/S betaler til, i videre omfang end i SKM 2012.688 SR kan anses for et nødvendigt eller naturligt led i Xs indkomstskabende virksomhed, kan efter SKATs opfattelse ikke føre til et andet resultat.

Afslutningsvis er det SKATS opfattelse at TfS 2001.333 vedrører et vejanlæg, hvis funktion var at betjene trafikken i området. Nærværende anlæg på X kommune er derimod ikke etableret af hensyn til afvikling af trafik. Allerede derfor kan TfS 2001.333 ikke tillægges betydning ved besvarelsen af X Kloak A/S spørgsmål.

De afholdte udgifter kan således ikke anses for driftsomkostninger i den forstand, som er omhandlet i statsskattelovens § 6, stk. 1, litra a.

Spørgers efterfølgende yderligere begrundelse til det fra høringsskrivelsen ovenfor citerede:

SKAT anfører som begrundelse for indstillingen en række argumenter for, hvorfor driftsudgifterne afholdt af X Kloak A/S ikke kan anses for en driftsomkostning efter statsskattelovens § 6, litra a.

SKAT henviser til SKM2012.688SR. Sagen handlede om et spildevandsselskab, som skulle betale et refusionsbeløb til sit moderselskab. Moderselskabet havde ikke andre aktiviteter end at eje aktierne i spildevandsselskabet, og refusionsbeløbet skulle derfor primært dække omkostninger til udarbejdelse og revision af moderselskabets årsrapport. Forsyningssekretariatet, som administrerer reglerne i vandforsyningsloven havde meddelt, at spildevandsselskabet kunne opkræve refusionsbeløbet i taksterne overfor forbrugerne. Skatterådet godkendte ikke fradragsret for spildevandsselskabets betaling, da denne ikke kunne opfylde de skattemæssige kriterier for en driftsomkostning..

Skatterådets afgørelse er efter vores opfattelse ikke sammenlignelig med den foreliggende situation for X Kloak A/S, da:

- de af spildevandsselskabet afholdte omkostninger ikke var afholdt med henblik på indkomsterhvervelse i selskabet, men derimod ville dække omkostninger hos et andet skattesubjekt,

- for X Kloak A/S ligger afholdelsen af omkostningerne til anlæggene på A-vej og B-Allé klart indenfor Xs naturlige aktivitetsområde og udgifterne er indkomstskabende for X Kloak A/S, da udgifterne til anlæggene kan indregnes ved fastsættelse af X Kloak A/S takster, og

- der endvidere for X Kloak A/S er en direkte og umiddelbar sammenhæng mellem afholdelse af udgifterne og opkrævning i taksterne overfor forbrugerne.

Ovenstående illustrerer endnu engang det forhold, at X Kloak A/S bør have fradrag for omkostningerne, så der er symmetri mellem omkostninger, der direkte er afholdt til erhvervelse af indkomst og skattepligtig indkomst.

SKAT fremfører, at X Kloak A/S ikke direkte afholder de omhandlede omkostninger, da disse i første omgang betales til projektejer. Dette kan efter vores opfattelse ikke tillægges betydning. Som eksempel kan nævnes de selskaber, som arbejder med eftersøgning og indvinding af olie og gas. Disse selskaber organiserer deres samarbejde i et joint venture, hvor et selskab er udpeget som operatør. De øvrige selskaber betaler løbende til operatøren, når denne f.eks. har afholdt omkostninger til en tredjepart - med andre ord betaler det enkelte selskab ikke direkte til leverandøren, men betaler til operatørselskabet, fordi det enkelte selskab er forpligtet hertil i henhold til aftale. Tilsvarende struktur kan findes i mange andre brancher.

SKAT anfører endvidere, at når X Kloak A/S betaling til X Kommune kun sker én gang årligt og når X Kommune alene afgør, hvor meget der skal afholdes i årlige omkostninger til drift og vedligeholdelse, så afviger betalingerne karakteristikaene for driftsomkostninger. Vi finder ikke, at antallet af årlige betaling kan være afgørende for, om der foreligger en driftsomkostning og finder klart, at der foreligger en fradragsberettiget driftsomkostning.

Afslutningsvist anfører SKAT i sagsfremstillingen, at afgørelsen TFS 2001.333 LSR ikke kan medføre, at omkostninger til anlæggene på A-vej og B-Allé, herunder driftsomkostninger til disse, kan anses for fradragsberettiget, da anlæggene ikke som i afgørelsen har som funktion at betjene trafikken. Vi er ikke enige i SKATs udlægning af Landsskatterettens afgørelse af følgende grunde:

- Det kan efter vores opfattelse ikke vægte tungere, at der er tale om et vejanlægs funktion med at betjene trafikken i området end hensynet til en forsvarlig bortledning af tag- og overfladevand og deraf mulige følgeskader.

- Endvidere finder vi, at SKATs udlægning af afgørelsen er for indskrænkende, da der i både den omhandlede og nærværende sag er tale om anlæg, som er foranlediget af en kommunal beslutning. Der kan efter vores vurdering ikke skattemæssig ske en differentiering på baggrund af, om det er et selskab, som er eller ikke er undergivet direkte kommunal indflydelse, som afholder udgifterne.

Baseret på ovenstående finder vi derfor, at SKATs indstilling til besvarelse af spørgsmål 2 bør ændres, da X Kloak A/S bør kunne afholde skattemæssigt fradragsberettigede driftsomkostninger til anlæggene efter statsskattelovens § 6, litra a, hvilket der efter vores vurdering er støtte for i lovgrundlag og retspraksis.

Lovgrundlag

Statsskatteloven

Hovedreglen for fradrag for driftsomkostninger findes i statsskattelovens § 6, som hjemler fradrag for udgifter, som i årets løb er anvendt til at erhverve, sikre og vedligeholde indkomsten.

Driftsomkostningsbegrebet indebærer, at der skal være en direkte og umiddelbar forbindelse mellem afholdelse af udgiften og erhvervelse af indkomsten. Der skal altså være en aktuel driftsmæssig begrundelse for at afholde udgiften. Ordet "indkomst" efter statsskattelovens § 6 skal forstås som den skattepligtige indkomst.

Endvidere forudsætter driftsomkostningsbegrebet, at udgiften er afholdt i en erhvervsmæssig virksomhed.

Afholdelse af de årlige drifts- og vedligeholdelsesomkostninger for X Kloak A/S vil forøge grundlaget for de takster, som selskabet kan opkræve hos forbrugerne og som indgår i omsætningen, som danner grundlag for opgørelse af den skattepligtige indkomst. Der er dermed en direkte sammenhæng mellem afholdelse af udgifterne til projekterne på A-vej og B-Allé og en forøgelse af den skattepligtige indkomst.

X Kloak A/S er en erhvervsmæssig virksomhed, hvis forretningsområde omfatter afledning af spildevand og regnvand i X Kommune. Selskabets hovedaktiviteter er blandt andet styret af Spildevandsplanen, som er vedtaget af Kommunalbestyrelsen i X Kommune, hvorfor omkostningerne til projekterne på A-vej og B-Allé må anses for afholdt i forbindelse med udøvelse af erhvervsmæssig virksomhed.

Medfinansieringsbekendtgørelsen

Medfinansieringsbekendtgørelsens § 15, stk. 3 bestemmer, at omkostninger til drift og vedligeholdelse skal anses for en driftsomkostning til miljømål eller servicemål i selskabets prisloft. Det betyder for X Kloak A/S, at udgifterne til projekterne på A-vej og B- Allé kan dækkes af indtægter, som kan opkræves hos forbrugerne. At omkostningerne i medfinansieringsbekendtgørelsen anses for driftsomkostninger og tillige er med til at sikre fremtidige indkomst for X Kloak A/S understøtter således, at udgifterne skattemæssigt bør anses for driftsomkostninger.

Der henvises endvidere til bemærkningerne til medfinansieringsbekendtgørelsen under spørgsmål 1 om, hvorfor omkostningerne til projekterne på A-vej og B-Allé må anses for nødvendige omkostninger, som er afholdt i forbindelse med udøvelse af erhvervsmæssig virksomhed og med henblik på at erhverve, indkomst i selskabet.

Retspraksis

TfS 2001,333 LSR: Landsskatteretten afgjorde, at et selskab var berettiget til som driftsomkostning at fradrage udgifter til vedligeholdelse og renovering af et vejanlæg, der ejedes af en grundejerforening. Sagen vedrørte renovering af private vej i et industricentrum. Et selskab, som ejede ejendomme i industricentrum havde afholdt sin andel af renoveringsudgifterne efter, at kommunen havde afsagt kendelse vedrørende renovering af vejene i industricentrummet, da vejloven fastlagde, at udgifterne til vedligeholdelse af en privat vej påhvilede ejerne af de til vejen grænsende ejendomme (f.eks. selskabet). Af landskatterettens bemærkning fremgår, at udgiften til vejrenovering anses for at have driftsmæssige betydning for selskabets løbende indtjening og udgifterne er derfor driftsomkostninger efter statsskattelovens § 6, litra a uanset, om udgiften skal dækker grundejerforeningens driftsudgifter.

Afgørelsen viser således, at årlige udgifter til vedligeholdelse og renovering af anlæg kan fradrages skattemæssigt, selvom anlægget ikke ejes af den skattepligtige. Dette er i lighed med projekterne, som X Kloak A/S skal medfinansiere, hvor selskabet ikke er ejer af anlægsaktiverne, men selskabet skal afholde årlige driftsomkostninger som følge af en kommunal beslutning i X Kommune om, at X Kloak A/S skal medfinansiere projekterne på A-vej og B-Allé.

Sammenfatning

Det er herefter vores opfattelse, at X Kloak A/S skattemæssigt kan fradrage årlige omkostninger til drift og vedligeholdelse, jf. medfinansieringsbekendtgørelsens § 15, stk. 2, til anlægsprojekterne på A-vej og B-Allé efter statsskattelovens § 6, litra a.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at X Kloak A/S skattemæssigt kan aktivere og afskrive investeringsomkostninger efter statsskattelovens § 6, litra a - som defineret i bekendtgørelse om spildevandsforsyningsselskabers medfinansiering af kommunale og private projekter vedrørende tag- og overfladevand § 15, stk. 2 - til projekter på A-vej og B-Allé?

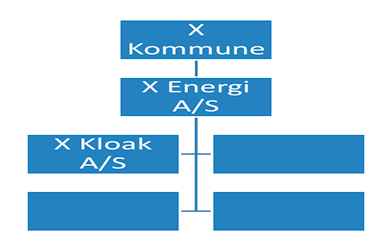

Organisering

X Energi A/S-koncernen

Lovgrundlag

Selskabsskattelovens § 1, stk. 1, nr. 1 og stk. 1, nr. 2h:

§ 1. Skattepligt i henhold til denne lov påhviler følgende selskaber og foreninger m.v., der er hjemmehørende her i landet:

1) indregistrerede aktieselskaber og anpartsselskaber,

2h) vandforsyningsselskaber, der er omfattet af § 2, stk. 1, i lov om vandsektorens organisering og økonomiske forhold, og spildevandsforsyningsselskaber, hvorved i denne lov forstås selskaber m.v., der for andre og mod betaling behandler og transporterer spildevand. Skattepligten gælder uanset vand- henholdsvis spildevandsforsyningsselskabets organisationsform. Indregistrerede aktieselskaber omfattes dog af nr. 1. Hvis aktivitet som nævnt i 1. pkt. udøves af et interessentskab, et kommanditselskab eller et kommanditaktieselskab, beskattes henholdsvis interessenterne, komplementaren og kommanditisterne efter reglerne i denne bestemmelse,

Afskrivningslovens § 5 C, stk. 1, nr. 5 og stk. 2, nr. 1:

Følgende driftsmidler afskrives på en særskilt saldo:

5) Spildevandsanlæg.

Stk. 2. Følgende infrastrukturanlæg afskrives på en særskilt saldo:

1) Anlæg til transport, lagring og distribution m.v. af el, vand, varme, olie, gas og spildevand.

Statsskattelovens § 6, litra a:

Ved Beregningen af den skattepligtige Indkomst bliver at fradrage:

a. Driftsomkostninger, d.v.s. de Udgifter, som i Aarets Løb er anvendt til at erhverve, sikre og vedligeholde Indkomsten, derunder ordinære Afskrivninger;

Bekendtgørelse nr. 1.448 af 11. december 2007 om spildevandstilladelser m.v. efter miljøbeskyttelseslovens kapitel 3 og 4, § 4:

Definitioner

§ 4. Ved spildevand forstås alt vand, der afledes fra beboelse, virksomheder, øvrig bebyggelse samt befæstede arealer.

Stk. 2. Ved husspildevand forstås spildevand fra husholdninger, herunder afløb fra vandklosetter.

Stk. 3. Ved tag- og overfladevand forstås regnvand fra tagarealer og andre helt eller delvist befæstede arealer, herunder jernbaner. Tag- og overfladevandet må ikke indeholde andre stoffer, end hvad der sædvanligt tilføres regnvand i forbindelse med afstrømning fra sådanne arealer, eller have en væsentlig anden sammensætning.

Stk. 4. Ved humane affaldsprodukter forstås fæces og urin.

Stk. 5. Ved 1 personækvivalent (PE) forstås i denne bekendtgørelse 21,9 kg organisk stof/år målt som det biokemiske iltforbrug (BI5 ), 4,4 kg total kvælstof/år eller 1,0 kg total fosfor/år.

Stk. 6. Ved samletanke til spildevand m.v. forstås tætte beholdere, der enten er typegodkendt eller kan godkendes til opbevaring af spildevand m.v. af tilladelsesmyndigheden, jf. § 37, stk. 2.

Stk. 7. Ved et spildevandsanlæg forstås såvel åbne som lukkede ledninger og andre anlæg, der tjener til afledning eller behandling af spildevand m.v. i forbindelse med udledning til vandløb, søer eller havet, afledning til jorden eller anden form for bortskaffelse.

Stk. 8. Ved et spildevandsanlægs kapacitet forstås den spildevandsmængde med indhold af forurenende stoffer angivet i personækvivalenter (PE), der i henhold til en meddelt spildevandstilladelse omfattet af lovens kapitel 3, 4 eller 5 kan afledes fra en eller flere ejendomme inden for et fastlagt opland til anlægget.

Stk. 9. Ved offentlige spildevandsanlæg forstås spildevandsanlæg, hvor en eller flere kommunalbestyrelser har ansvaret for anlæggets drift eller vedligeholdelse.

Stk. 10. Ved private spildevandsanlæg forstås de spildevandsanlæg, der ikke er omfattet af stk. 9. Spildevandsanlæg etableret af kommunalbestyrelsen efter § 7 a i lov om betalingsregler for spildevandsanlæg m.v., jf. lovbekendtgørelse nr. 716 af 23. juni 2001, er dog private, selvom de drives og vedligeholdes af kommunalbestyrelsen på grundejerens vegne.

Forarbejder

Selskabsskattelovens § 1, stk. 1, nr. 1 og stk. 2, nr. 2h:

Bestemmelserne er indsat i selskabsskatteloven ved § 9 i lov nr. 460 af 12. juni 2009 om Lov om ændring af lov om miljøbeskyttelse, lov om vandforsyning, lov om betalingsregler for spildevandsanlæg m.v. og forskellige andre love. Lovforslaget blev fremsat af miljøministeren.

Det fremgår af bemærkningerne til lovforslagets § 9 under bemærkninger til lovforslagets enkelte bestemmelser blandt andet:

"I forhold til afskrivningsloven vil vandværker, rensningsanlæg, vandledninger og kloaknet være at anse for driftsmidler. En mindre del af vandværkerne og rensningsanlæggene (murværk og lignende) vil dog formentlig skulle anses for bygningsanlæg.

Anlæg til indvinding af vand og spildevandsanlæg skal indgå på en særskilt saldo med adgang til at afskrive 15 pct. af saldoværdien. For 2009 udgør afskrivningssatsen dog 23 pct., for 2010 og 2011 udgør satsen 21 pct., for 2012 og 2013 udgør satsen 19 pct. og for 2014 og 2015 udgør satsen 17 pct., jf. afskrivningslovens § 5 C, stk. 1, jf. stk. 4.

Anlæg til transport, lagring og distribution m.v. af vand og spildevand skal tilsvarende indgå på en særskilt saldo med adgang til at afskrive 7 pct. af saldoværdien, jf. afskrivningslovens § 5 C, stk. 2, jf. stk. 4.

I det omfang en del af anlæggene kvalificerer til at være bygninger, afskrives disse efter reglerne for bygninger, dvs. med 4 pct. årligt af handelsværdien. Det skal bemærkes, at der ikke kan afskrives på bygninger, der anvendes til kontor."

Afskrivningslovens § 5 C, stk. 1, nr. 5 og stk. 2, nr. 1:

Bestemmelserne er indsat i afskrivningsloven ved § 2 i lov nr. 540 af 6. juni 2007 om Lov om ændring af selskabsskatteloven og forskellige andre skattelove.

Det fremgår af bemærkningerne til lovforslaget under de almindelige bemærkningers punkt 2.4 blandt andet:

Vedrørende "driftsmidler" omfattet af § 5 C, stk. 1, nr.5:

"Endelig omfatter bestemmelsen også driftsmidler, der anvendes til rensning af spildevand. Bestemmelsen omfatter spildevandsrenseanlæg, pumper og filteranlæg."

Vedrørende " infrastrukturanlæg" omfattet af § 5 C, stk. 2, nr. 1:

"Efter forslaget oprettes en særlig saldo for infrastrukturanlæg. På denne saldo indgår aktiver, der anvendes til transport, distribution og lagring m.v. af el, vand, varme, olie, gas og spildevand.

.....

Saldoen omfatter ikke infrastrukturanlæg så som broer og landingsbaner, idet disse afskrives som bygninger. Saldoen omfatter heller ikke veje."

Praksis

SKM2003.255.VLR

Sagsøgerne drev en campingplads, på hvilken sagsøgerne havde opført nogle campinghytter. Skatteministeriet fik medhold i, at der ikke kunne afskrives på campinghytterne, der efter deres karakter, udformning og materialevalg måtte anses for anskaffet og opført med henblik på varig forbliven på stedet, hvorfor de ikke kunne anses for driftsmidler i afskrivningslovens forstand.

TfS 1985, 6 HR

Et skibsværft omlagde produktionen fra fiskekuttere til mindre fragtskibe, hvilket gjorde en udbygning af en kommunalt ejet sluse nødvendig. Skibsværftet påtog sig at afholde en del af anlægsudgifterne til bygningen af en ny sluse og visse forpligtelser i forbindelse med slusens drift og nedrivning.

Højesteret fandt, at udgiften udelukkende var en erhvervsmæssig udgift, der tjente til sikring af værftets fremtidige indkomst, og at udgiften derfor ikke havde en sådan karakter, at den kunne trækkes fuldt ud fra som en driftsomkostning i det år, hvor den var afholdt. Efter det oplyste om værftets forpligtelser i forbindelse med drift og eventuel nedrivning af slusen fandtes udgiften derimod at have en sådan forbindelse med værftets fremtidige indtægtserhvervelse, at udgiften kunne afskrives efter Statsskattelovens § 6, stk. 1, litra a. Årsagen var, at det blev anset for at være uden betydning, at værftet ikke var ejer af slusen, da det udelukkende skyldtes en bestemmelse, som var truffet af en anden offentlig myndighed.

TfS 1988, 444 SD

En virksomhed blev nægtet adgang til at afskrive på bidrag til offentlige parkeringspladser. Kommunens vedligeholdelsesforpligtelse var her ikke begrænset til vedligeholdelse i dette begrebs skattemæssige forstand, men bestod reelt i, at kommunen skulle sørge for, at parkeringspladserne var til stede og kunne benyttes af virksomhedens kunder i en ubestemt fremtid. Statsskattedirektoratet fandt, at de afholdte udgifter, der tilførte virksomheden et "aktiv" i form af en nytteværdi for driften af virksomheden, bevarede sin værdi for indkomsterhvervelsen i en ubestemt fremtid, hvorfor der ikke indtrådte nogen værdiforringelse. Der kunne derfor ikke afskrives skattemæssigt på nogen del af de afholdte udgifter.

TfS 1987,125 DEP

Statsskattedirektoratet anmodede om, at skattedepartementet tog stilling til spørgsmålet om, hvorvidt et bidrag til anlæg af en gågade kunne afskrives efter statsskattelovens § 6, litra a, på baggrund af TfS 1985, 6 HR.