Spørgsmål

Kan X som datterselskab modregne sit skattemæssige underskud fra før en fusion med et tredje selskab uden for sambeskatningskredsen, i moderselskabets skattemæssige overskud, når underskuddet er opstået i sambeskatningsperioden og sambeskatningen ikke afbrydes ved fusionen?

Svar

Ja

Beskrivelse af de faktiske forhold

X, er datterselskab af Y. Y besidder udover hele kapitalen i X en erhvervsejendom, som udlejes til X.

Omstruktureringen af virksomheden blev foretaget med virkning den 1.7.2001, jf. fusionsskattelovens kapitel 5 om tilførsel af aktiver.

X har ultimo juni 2013 erhvervet hele kapitalen i en velfungerende virksomhed Z og agter at foretage en skattefri fusion med dette selskab for at opretholde omsætning og indtjening i branchen.

Det skattemæssige underskud i X er opstået i sambeskatningsperioden med Y.

Alle nævnte selskaber har samme regnskabsår den 30.6.

Spørgers opfattelse og begrundelse

Spørgsmålet ønskes besvaret med et ja.

Begrundelsen herfor er, at et selskabs underskud kan modregnes i overskud i et andet selskab, hvis underskuddet er opstået i et indkomstår, hvor det underskudsgivende selskab har været sambeskattet med et andet selskab og sambeskatningen ikke har været afbrudt - jf. SEL § 31, stk. 2, 10. pkt.

Endvidere henvises til Den juridiske vejledning 2013-1 Selskabs-, fonds- og foreningsbeskatning - afsnit C.D.5.2.7.3 side 732 nederst og side 733.

(Bemærk at henvisningen til SEL § 31, stk. 2, 8. pkt. efter lov nr. 591 af 18. juni 2012 er flyttet til 10. pkt.)

Vi henviser her til eksempel 4, som vi anser for gældende i dette tilfælde - se bilag, som er indsat nedenfor:

Anvendelse af underskud ved fusioner hvori der indgår sambeskattede selskaber

Juridisk vejledning C.D.5.2.7.3

Side 732 nederst

"Underskud fra før fusionsdatoen kan imidlertid anvendes inden for de delkoncerner, der ikke afbrydes som følge af fusionen. Se SEL § 31, stk. 2, 8. pkt. Disse delkoncerner kaldes efter fusionen subsambeskatninger"

Side 733 øverst

"Modtagende selskabs fremførsel af underskud fra tiden før det fusioneres med et selskab udenfor sambeskatningskredsen"

"Udgangspunktet i FUL § 8, stk. 6, 1. pkt. er, at det modtagende selskab afskæres fra selv at anvende sit eget og indskydende selskabs skattemæssige underskud fra før fusionen.

Det betyder imidlertid ikke, at det modtagende selskabs underskud fra før fusionen går tabt. Dette skyldes at SEL § 31, stk. 2, 8 (nu 10. pkt.) pkt. giver mulighed for at modregne underskud inden for en subsambeskatning, hvis den tidligere sambeskatningskreds ikke afbrydes ved fusionen."

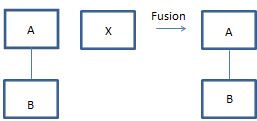

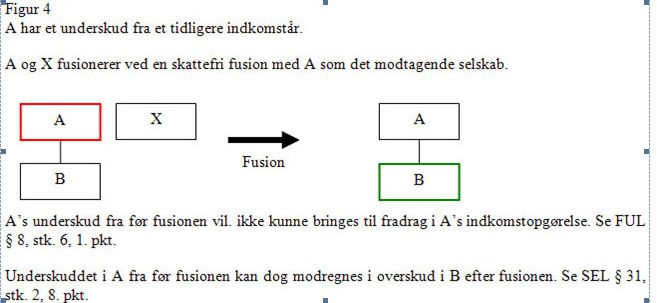

Figur 4.

A og X fusionerer ved en skattefri fusion med A som det modtagende selskab.

A's underskud fra før fusionen vil ikke kunne bringes til fradrag i A's indkomstopgørelse. FUL § 8, stk. 6, 1. pkt.

Underskuddet i A fra før fusionen kan dog modregnes i overskud i B efter fusionen. Se SEL § 31, stk. 2, 10. pkt.

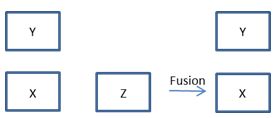

Der bør kunne sluttes analogt, hvis X (datter) fusionerer med Z

Underskuddet i X fra før fusionen bør kunne modregnes i overskud i Y efter fusionen. Se SEL § 31, stk. 2, 10. pkt.

Et udkast til sagsfremstilling med SKATs indstilling og begrundelse har været sendt i høring hos spørgerens repræsentant. Repræsentanten har ikke haft bemærkninger til udkastet.

SKATs indstilling og begrundelse

Spørgsmål 1

Det ønskes bekræftet, at X som datterselskab kan modregne sit skattemæssige underskud fra før en fusion med et tredje selskab uden for sambeskatningskredsen, i moderselskabets skattemæssige overskud, når underskuddet er opstået i sambeskatningsperioden og sambeskatningen ikke afbrydes ved fusionen?

Lovgrundlag

Fusionsskattelovens § 8, stk. 6, 1. - 3. pkt.

Stk. 6. 2) Foreligger der ved fusionen i et af selskaberne underskud fra tidligere år, kan dette underskud uanset bestemmelsen i selskabsskattelovens § 12 ikke bringes til fradrag ved det modtagende selskabs indkomstopgørelse. Ved fusion mellem sambeskattede selskaber kan det underskud, der er opstået, mens selskaberne har været sambeskattet, bringes til fradrag. 2. pkt. gælder ikke, hvis det modtagende selskab eller faste driftssted ved en skattefri omstrukturering direkte eller indirekte har modtaget aktiver eller passiver fra selskaber, som ikke var en del af sambeskatningskredsen på det tidspunkt, da underskuddet opstod.

Selskabsskattelovens § 31, stk. 2, 10. pkt.

Et selskabs underskud fra tidligere indkomstår kan kun modregnes i overskud i et andet selskab, hvis underskuddet er opstået i et indkomstår, hvor det underskudsgivende selskab har været sambeskattet med det andet selskab og sambeskatningen ikke efterfølgende har været afbrudt.

Forarbejder

Bemærkninger til lov nr. 426 af 6. juni 2005 (L 121 2004-05)

(...) I praksis har de gældende regler givet mulighed for såkaldt subsambeskatning, der er en del af en allerede eksisterende sambeskatning, som er inddraget i en overordnet sambeskatning. En subsambeskatning kan eksempelvis opstå ved, at en eksisterende sambeskatning mellem et moderselskab (M1) og et datterselskab (D) udvides med et nyt overordnet moderselskab (M2). I dette tilfælde etableres en ny sambeskatning mellem M2, M1 og D, mens der opstår en subsambeskatning mellem M1 og D. Anerkendelsen af subsambeskatningen mellem M1 og D giver bedre muligheder for at anvende underskud, idet eksempelvis underskud i M1 opstået før udvidelsen af sambeskatningskredsen med M2, fortsat kan anvendes i overskud i D efter udvidelsen af sambeskatningskredsen.

Det foreslås, at underskud i et selskab vedrørende tidligere indkomstår kun kan modregnes i overskud i et andet selskab, hvis underskuddet er opstået i et indkomstår, hvor de pågældende selskaber har været sambeskattet og sambeskatningen ikke efterfølgende har været afbrudt. Derved eksisterer muligheden for subsambeskatning også i de foreslåede regler. (...)

Svar på spørgsmål 117, Skatteudvalget, lov nr. 426 af 6. juni 2005 (L 121 2004-05)

Spørgsmål 117: Underskudsfremførslen fra 2005 til 2006 bedes vist i følgende situation, hvor alle selskaber har kalenderårsregnskab, og hvor AM A/S og BM A/S i 2005 har uafhængige ejere, men hvor selskaberne pr. 1.1.2006 gennemfører en skattefri, vandret fusion efter reglerne i fusionsskatteloven med AM A/S som det modtagende selskab. I 2005 var AM A/S og AD A/S sambeskattet og BM A/S og BD A/S sambeskattet. I 2006 bliver AM A/S som følge af fusionen moderselskab for AD A/S og BD A/S. (...)

Svar: (...) Var selskaberne sambeskattede før fusionen, kan underskud, både i de fusionerende selskaber og de med disse sambeskattede selskaber, fremføres til fradrag i de andre selskaber, bortset fra det fusionerede modtagne selskab. (...) Underskuddet i AM A/S på -400 kan modregnes i positiv indkomst i AD A/S, idet fusionsskattelovens § 8, stk. 6, kun forhindrer, at underskuddet anvendes hos det modtagende selskab selv.

Praksis

Den juridiske vejledning C.D.5.2.7.3

(...)Udgangspunktet i FUL § 8, stk. 6, 1. pkt. er, at det modtagende selskab afskæres fra selv at anvende sit eget og indskydende selskabs skattemæssige underskud fra før fusionen. Det betyder imidlertid ikke, at det modtagende selskabs underskud fra før fusionen går tabt. Dette skyldes, at SEL § 31, stk. 2, 8. pkt. giver mulighed for at modregne underskud inden for en subsambeskatning, hvis den tidligere sambeskatningskreds ikke afbrydes ved fusionen.

Udgangspunktet er, at sambeskatningskredsen mellem det modtagende selskab og dets datterselskaber ikke afbrydes ved en fusion. Det modtagende selskab overtager blot det indskydende selskabs aktiver og passiver. Afbrydes sambeskatningen mellem det modtagende selskab og dets datterselskaber derfor ikke ved fusionen, kan underskud i det modtagende selskab fra før fusionen fremføres til modregning i det modtagende selskabs sambeskattede datterselskaber, forudsat at underskuddet er opstået i sambeskatningsperioden. Se figur 4. Se SEL § 31 om modregningsrækkefølgen i relation til modtagende selskabs datterselskabers udnyttelse af moderselskabets underskud.

SEL § 31, stk. 2, 8. pkt. er efter Lov nr. 591 af 18. juni 2012 flyttet til 10. pkt.

(...)

Begrundelse

Det er oplyst, at X ultimo juni 2013 har erhvervet et selskab, som det ønsker at fusionere med skattefrit. X skal være det modtagende selskab i fusionen. X har på fusionstidspunktet et skattemæssigt underskud, som er opstået, mens selskabet har været sambeskattet med moderselskabet Y.

Hvis der ved en fusion foreligger underskud i et af selskaberne fra tidligere år, kan dette underskud uanset bestemmelsen i selskabsskattelovens § 12 ikke fradrages ved det modtagende selskabs indkomstopgørelse, jf. fusionsskattelovens § 8, stk. 6, 1. pkt.

Det betyder, at underskuddet i X fra tidligere år ikke kan fradrages ved dets egen indkomstopgørelse efter fusionen.

Der spørges derfor til, om det skattemæssige underskud i X kan modregnes i moderselskabet Y's overskud efter fusionen.

Repræsentanten har i anmodningen om bindende svar henvist til et eksempel i Den juridiske vejledning. Eksemplet illustrerer, at et moderselskab, der som det modtagende selskab fusionerer med et andet selskab, ikke efter fusionen vil kunne fradrage sit underskud fra før fusionen i sin egen indkomstopgørelse. Underskuddet i moderselskabet fra før fusionen kan dog modregnes i overskud i datterselskabet efter fusionen, jf. selskabsskattelovens § 31, stk. 2, 10. pkt.

Eksemplet i Den juridiske vejledning har stor lighed med eksemplet i spørgsmål 117 til L 121, hvor der blev spurgt til underskudsfremførslen ved fusion af to uafhængige selskaber, der var sambeskattet med hvert sit datterselskab før fusionen. Der blev svaret, at hvis selskaberne var sambeskattede før fusionen, kan underskud både i de fusionerende selskaber og i de selskaber, som de var sambeskattede med, fremføres til fradrag i de andre selskaber, bortset fra det fusionerede modtagende selskab. Underskuddet i det modtagende selskab kan modregnes i positiv indkomst i dette selskabs datterselskab, da fusionsskattelovens § 8, stk. 6, kun forhindrer, at underskuddet anvendes hos det modtagende selskab selv.

Et selskabs underskud fra tidligere indkomstår kan kun modregnes i overskud i et andet selskab, hvis underskuddet er opstået i et indkomstår, hvor det underskudsgivende selskab har været sambeskattet med det andet selskab og sambeskatningen ikke efterfølgende har været afbrudt, jf. selskabsskattelovens § 31, stk. 2, 10. pkt.

Sambeskatningsreglerne får dermed betydning for, om det modtagende selskabs underskud kan udnyttes af andre selskaber end det modtagende selskab selv efter fusionen. Det modtagende selskabs fremførte underskud kan som følge af selskabsskattelovens § 31, stk. 2, 10. pkt., udnyttes inden for den sambeskatnings-kreds, som selskabet indgik i før fusionen.

Underskud fra før fusionsdatoen kan med andre ord anvendes inden for de delkoncerner, der ikke afbrydes som følge af fusionen.

Af bemærkningerne til bestemmelsen i selskabsskattelovens § 31, stk. 2, 10. pkt., fremgår det også, at underskud opstået i et moderselskab i en sambeskatning før udvidelsen med et nyt moderselskab, kan anvendes i datterselskabets overskud efter udvidelsen.

Eksemplet i Den juridiske vejledning og svaret på spørgsmål 117 til L 121 omhandler begge underskudsanvendelse i underliggende datterselskaber, og svarer derfor ikke nøjagtigt til den her foreliggende situation, hvor koncernen udvides med et datterselskab, og der spørges til en efterfølgende underskudsanvendelse i det overliggende moderselskab.

Det er dog SKATs opfattelse, at eksemplet i Den juridiske vejledning i øvrigt svarer til den her foreliggende situation, hvor der i det modtagende datterselskab, X, er opstået et underskud før fusionen med et andet selskab.

Underskuddet vil i denne situation tilsvarende kunne udnyttes indenfor den sambeskatningskreds, som X indgik i før fusionen.

Da X tidligere indgik i sambeskatning med sit moderselskab, Y, kan det underskud, der er opstået i X i sambeskatningsperioden anvendes af moderselskabet, Y, efter fusionen.

Indstilling

SKAT indstiller, at spørgsmål 1 besvares med "ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.