Indhold

Afsnittet handler om underleverandørydelser til momsfritaget undervisning og momspligtig kursusvirksomhed.

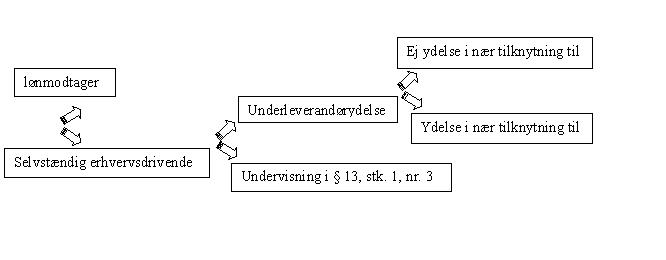

Konkluderes det, at den selvstændigt erhvervsdrivende ikke er ansvarlig for undervisningen eller den selvstændigt erhvervsdrivende ikke er udbyderen af undervisningen og der hermed er tale om en momspligtig underleverandørydelse, skal det herefter vurderes, hvorvidt underleverandørydelsen kan betragtes som en ydelse i nær tilknytning til momsfritagelsen, som er momsfritaget. Se afsnit D.A.5.3.5.

Afsnittet indeholder:

- Regel

- Eksempler

- Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser med videre

Regel

Undervisning er momsfritaget. Se ML § 13, stk. 1, nr. 3, 1. pkt.

Kursusvirksomhed, der primært er rettet mod virksomheder og institutioner mv. og drives med gevinst for øje, er momspligtig. Se ML § 13, stk. 1, nr. 3, 2. pkt.

ML § 13, stk. 1, nr. 3, 1. og 2. pkt., omfatter ikke underleverandørydelser til undervisning i 1. og 2. pkt.

Momssystemdirektivets artikel 132, stk. 1, litra i)

Momsfritagelsen for undervisning i momssystemdirektivets artikel 132, stk. 1, litra i) omfatter ikke den omstændighed, at en undervisningsinstitution stiller en lærer til rådighed mod vederlag for en anden undervisningsinstitution, hvor denne lærer midlertidigt skal undervise under sidstnævnte institutions ansvar.

En uddannelsesinstitutions leverancer til en anden uddannelsesinstitution i form af at stille lærere til rådighed, er således en momspligtig underleverandørydelse, når lærerne underviser under den købende institutions ansvar.

Se sag C-434/05, Horizon College.

Momssystemdirektivets artikel 132, stk. 1, litra j)

Momsfritagelsen for undervisning i momssystemdirektivets artikel 132, stk. 1, litra j), omfatter ikke en selvstændigt erhvervsdrivende lærer som underviser, når den selvstændigt erhvervsdrivende lærer ikke udbyder undervisningen.

Den selvstændigt erhvervsdrivende lærer kan fx varetage egentlig undervisning, eksamination og den samlede faglige og organisatoriske ledelse af nogle kurser.

Når en selvstændigt erhvervsdrivende lærer, der udøver virksomhed som underviser inden for rammerne af faglige efteruddannelseskurser, der bliver udbudt af tredjemand, er det tredjemand, som dermed har ansvaret for den uddannelsesinstitution, ved hvilken der er givet undervisning, og som leverer uddannelsesydelser til deltagerne i denne undervisning.

En virksomhed, der leverer ydelser i sin egenskab af underviser inden for rammerne af efteruddannelseskurser, der udbydes af tredjemand, er således ikke omfattet af momsfritagelsen for undervisning.

Se sag C-473/08, Eulitz.

Eksempler

- Underleverandørydelse til momsfritaget undervisning

- Underleverandørydelse til momspligtig kursusvirksomhed

Ad a) Underleverandørydelse til momsfritaget undervisning

En virksomhed er momspligtig ved salg af lærer/arbejdskraft til uddannelsesinstitutioner, (selvejende erhvervsskoler), hvor ydelsen anvendes til brug for levering af momsfritagne undervisningsydelser efter ML § 13, stk. 1, nr. 3, 1. pkt. Det fremgår af spørgsmål 2 i SKM2009.691.SR.

En virksomhed er momspligtig ved salg af lærer/arbejdskraft til kommercielle virksomheder, (selskaber m.fl.), hvor ydelsen anvendes til brug for levering af momsfritagne undervisningsydelser efter ML § 13, stk. 1, nr. 3, 1. pkt. Det fremgår af spørgsmål 4 i SKM2009.691.SR.

I tilfælde, hvor en virksomhed altså stiller en arbejdskraft til rådighed, men hvor alt ansvar overfor kursisterne hviler på erhvervsskolen, vil ydelsen være momspligtig. Se SKM2009.691.SR.

Levering af undervisningsydelser i form af et samlet koncept, der udgør et kursusmodul, til erhvervsskolernes AMU-centre, er tilsvarende momspligtig. Se SKM2010.851.LSR som ændrer SKM2009.691.SR, for så vidt angår spørgsmål 1 og 3.

Ad b) Underleverandørydelse til momspligtig kursusvirksomhed

Kursusvirksomhed, der primært er rettet mod virksomheder og institutioner mv. og drives med gevinst for øje, er momspligtig. Se ML § 13, stk. 1, nr. 3, 2. pkt.

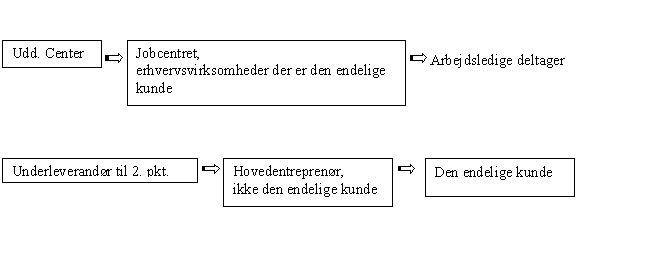

Et uddannelsescenter er altså momspligtig efter ML § 13, stk. 1, nr. 3, 2. pkt., af de kurser, der leveres til fx Jobcentret (tidligere Arbejdsformidlingen). Uddannelsescentrets kurser retter sig nemlig primært mod erhvervsvirksomheder og offentlige institutioner som Jobcentret, der er den endelige kunde. Uddannelsescentrets kurser retter sig ikke primært mod den enkelte arbejdsledige deltager.

En underleverandør er ikke omfattet af ML § 13, stk. 1, nr. 3, 2. pkt. En underleverandørydelse retter sig mod en hovedentreprenør som ikke er "den endelige kunde". Underleverandøren opfylder altså ikke betingelsen om at rette sig mod erhvervsvirksomheder og offentlige institutioner forstået som den endelige kunde.

Se TfS1995, 426MNA.

En underleverandør der ikke er omfattet af 2. pkt., er ikke automatisk omfattet af 1. pkt. Se SKM2006.621.HR.

Betingelser for momsfritagelse i ML § 13, stk. 1, nr. 3, 1. pkt., skal vurderes i forhold til EU-domstolens praksis i sag C-434/05, Horizon College og sag C-473/08, Eulitz. Det fremgår af sag C-434/05, Horizon College og sag C-473/08, Eulitz, at når den selvstændigt erhvervsdrivende ikke er ansvarlig for undervisningen eller den selvstændigt erhvervsdrivende ikke er udbyderen af undervisningen, er der tale om en momspligtig underleverandørydelse. En virksomhed er altså momspligtig af underleverandørydelse til virksomheder, der leverer momspligtig kursusvirksomhed efter ML § 13, stk. 1, nr. 3, 2. pkt. Se spørgsmål 5 i SKM2009.691.SR.

Leveringen af arbejdskraft til brug ved undervisning efter ML § 13, stk. 1, nr. 3, 2. pkt., vil videre ikke kunne blive fritaget som en ydelse i nær tilknytning til undervisning, allerede fordi den undervisning, der udgør hovedydelsen, er momspligtig. Se spørgsmål 5 i SKM2009.691.SR.

Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser med videre

Skemaet viser relevante afgørelser på området:

|

Afgørelse samt evt. tilhørende SKAT-meddelelse

|

Afgørelsen i stikord

|

Yderligere kommentarer

|

|

EU-domme

|

|

C-473/08, Eulitz

|

Ud over sin virksomhed som underviser og eksaminator varetog Thomas Eulitz den samlede faglige og organisatoriske ledelse af nogle af kurserne, således at han med de andre undervisere skulle aftale indholdet af og tidspunkterne for deres undervisning og for deltagerne var den centrale kontaktperson i spørgsmål vedrørende disse kurser.

Under alle omstændigheder skal der, uden at det er nødvendigt at gennemgå de tre omstændigheder, som er opregnet i det andet præjudicielle spørgsmål, henvises til, at det fremgår af forelæggelsesafgørelsen, at Thomas Eulitz har udøvet virksomhed som underviser inden for rammerne af faglige efteruddannelseskurser, som blev udbudt af tredjemand, EIPOS. Ifølge forelæggelsesafgørelsen var det dette organ - og ikke Thomas Eulitz - som havde ansvaret for den uddannelsesinstitution, ved hvilken Thomas Eulitz gav undervisning, og som leverede uddannelsesydelser til deltagerne i denne undervisning.

Som den tyske og den græske regering har anført, udelukker denne omstændighed i sig selv, at Thomas Eulitz - og dermed Eulitz GbR - kan anses for at have givet »privattimer« som omhandlet i sjette direktivs artikel 13, punkt A, stk. 1, litra j).

Det andet forelagte spørgsmål skal derfor besvares med, at sjette direktivs artikel 13, punkt A, stk. 1, litra j), skal fortolkes således, at under omstændigheder som de i hovedsagen foreliggende kan en person som Thomas Eulitz, der er selskabsdeltager i det i hovedsagen sagsøgende selskab, og som leverer ydelser i sin egenskab af underviser inden for rammerne af efteruddannelseskurser, der udbydes af tredjemand, ikke anses for at have givet "privattimer" i denne bestemmelses forstand.

|

|

|

C-434/05, Horizon College

|

Det første spørgsmål, sammenholdt med det tredje spørgsmål, skal derfor besvares med, at sjette direktivs artikel 13, punkt A, stk. 1, litra i), skal fortolkes således, at udtrykket »uddannelse af børn og unge, skole- og universitetsundervisning, faglig uddannelse eller omskoling« ikke omfatter den omstændighed, at en lærer mod vederlag stilles til rådighed for en undervisningsinstitution i denne bestemmelses forstand, hvor denne lærer midlertidigt skal undervise under sidstnævnte institutions ansvar, selv om den institution, der foretager tilrådighedsstillelsen, selv er et offentligretligt organ med undervisningsformål eller et andet organ, der er anerkendt af den pågældende medlemsstat som havende tilsvarende formål.

|

|

|

Højesteretsdomme

|

|

SKM2006.621.HR

|

Som anført af landsretten må kurset på X Kro primært anses for rettet mod personer, der praktiserede akupunktur erhvervsmæssigt, og afholdt med gevinst for øje. Uanset om kurset måtte være omfattet af ML § 13, stk. 1, nr. 3, 1. pkt., er det derfor ikke fritaget for moms, jf. bestemmelsens 2. pkt.

|

|

|

Landsskatteretskendelser

|

|

SKM2013.692.LSR

|

Undervisning af skolebørn under 18 år om kroppens udvikling var momspligtig levering som led i virksomhed med gevinst for øje.

|

|

|

SKM2010.851.LSR

|

Landsskatteretten ændrer Skatterådets afgørelse SKM2009.691.SR, fsva. spørgsmål 1 og 3.

Landsskatteretten finder, at de omhandlede undervisningsydelser i form af et samlet koncept, der udgør et kursusmodul, er momspligtige underleverandørydelser.

Der henvises til sag C-434/05, Horizon College, hvoraf fremgår at momsfritagelse for undervisning ikke omfatter en lærer som stilles til rådighed og skal undervise under den købende institutions ansvar.

|

|

|

TfS1995, 426MNA

|

Nævnet har truffet afgørelse om, at uddannelsescentret er afgiftspligtigt efter ML § 13, stk. 1, nr. 3, 2. pkt., af de kurser, der leveres til arbejdsformidlingen, da de pågældende kurser må anses som rettet mod denne og ikke mod de enkelte arbejdsledige deltagere i kurserne. Nævnet har herved lagt til grund, at udtrykket "retter sig mod" i lovbestemmelsen dækker kunden, dvs. den virksomhed eller institution, der er aftager af kurset.

Henvisningen til den faktiske deltagerkreds i lovbemærkningerne omhandler efter nævnets opfattelse alene den situation, hvor der kan være tvivl om kursets karakter, fordi det retter sig mod flere kundekategorier. (..) Endelig bemærkede nævnet med hensyn til den tidligere nævnsafgørelse af TfS1994, 775MNA, at udtrykket "den endelige kunde" i denne sag om underleverancer af undervisningsvirksomhed er anvendt for at understrege, at hovedentreprenøren - kursusvirksomheden - ikke var aftager af kursusvirksomhed.

|

|

|

SKAT

|

|

SKM2015.269.SR

|

xEn underleverandørydelse kan anses for undervisning i momsfritagelsens forstand, hvis underleverandørydelsen set under ét, udgør en særskilt helhed, der opfylder de specifikke og væsentlige funktioner for undervisning som beskrevet i momsfritagelsen. I sagen anerkendte Skatterådet, at Spørgers leverancer i form af udlagt undervisning måtte anses for at opfylde betingelserne for momsfritagelse.x

|

SKAT udsender styresignal om Skatterådets afgørelses betydning for praksis i løbet af anden halvdel af 2015

|

|

SKM2015.87.SR

|

xSkatterådet kan ikke bekræfte, at Spørgers leverancer af undervisningsydelser til andre uddannelsesinstitutioner momspligtige, idet de er omfattet af momsfritagelsen i momslovens § 13, stk. 1, nr. 3.

Rådet bekræfter ligeledes, at Spørgers leverancer til andre uddannelsesinstitutioner af censorydelser er momsfrie, mens Spørgers udlejning til andre uddannelsesinstitutioner af udstyr, der er særligt rettet mod undervisning, derimod ikke kan bekræftes at være momsfri.x

|

SKAT udsender styresignal om Skatterådets afgørelses betydning for praksis i løbet af anden halvdel af 2015

|

|

SKM2013.706.SR

|

Skatterådet kan ikke bekræfte, at salg af kurser i køreteknik til brug for erhvervelse af erhvervsmæssigt kørekort og erhvervsmæssig efteruddannelse er omfattet af momsfritagelsen af undervisning.

Det bemærkes videre, at ydelserne i form af undervisning i køreteknik heller ikke kan anses for momsfritagne underleverandørydelser til X eller Y.

Der er herved henset til, at Spørger efter det oplyste ikke er ansvarlig over for kursusdeltagerne for undervisningen, ligesom det er X og Y, der er udbydere af de momsfritagne AMU-kurser, hvori ydelserne i form af undervisning i køreteknik indgår. Se herved C-473/08 Thomas Eulitz. Ligeledes kan kurset i køreteknik heller ikke anses for at udgøre en særskilt helhed, der opfylder de specifikke og væsentlige funktioner for undervisningsydelserne beskrevet i momsfritagelsen, idet kurser i køreteknik ikke alene har et erhvervsmæssigt sigte.

|

|

|

SKM2009.691.SR

|

Skatterådet bekræfter, at virksomhed X er momspligtig af salg af arbejdskraft til brug ved undervisning til uddannelsesinstitutioner, (Spørgsmål 2).

Virksomhed X er momspligtig af salg af arbejdskraft til kommercielle virksomheder, der leverer momsfritaget undervisning efter ML § 13, stk. 1, nr. 3, 1. pkt. (Spørgsmål 4).

Virksomhed X er momspligtig af salg af arbejdskraft til brug ved undervisning til kommercielle virksomheder, der leverer momspligtig kursusvirksomhed efter ML § 13, stk. 1, nr. 3, 2. pkt. (Spørgsmål 5).

Leveringen af arbejdskraft til brug ved undervisning vil ikke kunne blive fritaget som en ydelse i nær tilknytning til undervisning, allerede fordi den undervisning, der udgør hovedydelsen, er momspligtig. (Spørgsmål 5).

|

Landsskatteretten ændrer Skatterådets afgørelse SKM2009.691.SR, fsva. spm. 1 og 3. Se SKM2010.851.LSR.

|