Indhold

Dette afsnit beskriver de skattemæssige konsekvenser, når afskrivningsberettigede aktiver, inkl. goodwill eller andre immaterielle aktiver omfattet af AL § 40, erhverves fra et koncernforbundet selskab, uden at overdragelsen har medført dansk eller udenlandsk beskatning af overdrageren.

Afsnittet indeholder:

- Resumé

- Lovens baggrund, formål og historik

- Hvem er omfattet af bestemmelsen?

- Hvornår er man omfattet af bestemmelsen?

- Aktiver erhvervet før indtræden af skattepligt efter SEL § 1 eller 2

- Værnsregel mod beskatning af avancer opstået før skattepligtsperioden

- Aktiver beskattet af forskellen mellem salgssummen og handelsværdien på tidspunktet for inddragelse under dansk beskatning

- Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser mv.

Resumé

Bestemmelsen forhindrer, at man med en koncernintern »skattefri« overdragelse af afskrivningsberettigede aktiver, henholdsvis koncernintern overdragelse af goodwill eller andre immaterielle aktiver, der er oparbejdet af det overdragende selskab, kan forøge sin anskaffelsessum.

Bestemmelsen medfører, at

- der for afskrivningsberettigede aktiver sker tvungen succession i de overtagne aktiver opgjort efter danske regler, både i relation til anskaffelsessum- og tid, og

- de overtagne aktiver anses for afskrevet maksimalt efter danske regler.

For oparbejdet goodwill og immaterielle aktiver medfører bestemmelsen, at det erhvervede aktiv anses for oparbejdet af det erhvervende selskab selv.

Lovens baggrund, formål og historik

Bestemmelsen blev indført på baggrund af Ligningsrådssagen SKM2003.426.LR, hvor en koncern, uden at der skete beskatning hos overdrager, forøgede anskaffelsessummen, og dermed afskrivningsgrundlaget, til handelsværdien på nogle immaterielle aktiver. De immaterielle aktiver blev overdraget koncerninternt til et udenlandsk selskab, der deltog i den danske sambeskatning.

Formålet med bestemmelsen er at forhindre, at danske koncerner får en "skattefri" opskrivning af værdien af afskrivningsberettigede aktiver ved hjælp af koncerninterne overdragelser.

Bestemmelsen gælder også, hvor den koncerninterne overdragelse er indtrådt, inden et selskab bliver omfattet af fuld eller begrænset skattepligt.

Er den koncerninterne overdragelse blevet beskattet hos overdrageren i enten Danmark eller udlandet, anvendes bestemmelsen ikke. Bestemmelsen blev indsat ved lov nr. 1215 af 27. december 2003. (Lovforslag L 27 2003/2004.)

Se også

Se samme princip i reglerne om

- selskabers "tilflytning" til Danmark i SEL § 4A, stk. 2, afsnit C.D.1.4.2

- når udenlandske selskaber eller faste driftssteder inddrages under dansk sambeskatning i SEL § 31A, stk. 8, se afsnit C.D.3.2 og

- FUL §§ 15, stk. 2, 15b, stk. 1 og 15d, stk. 3 når aktiver via fusion, spaltning eller tilførsel knyttes til et dansk selskabs faste driftssted i udlandet. Se afsnittene C.D.5.4.2, C.D.6.1.5.2 og C.D.6.2.6.3.

Hvem er omfattet af bestemmelsen?

SEL § 8B, stk. 1 henviser til KGL § 4, stk. 2 om koncernforbundne selskaber. Bestemmelsen omfatter altså overdragelse af afskrivningsberettigede aktiver mellem selskaber, der er omfattet af kursgevinstlovens koncerndefinition.

Koncernforbundne selskaber i KGL § 4, stk. 2 er selskaber, hvor samme aktionærkreds ved fordringens erhvervelse eller på noget senere tidspunkt, direkte eller indirekte, ejer mere end 50 pct. af aktiekapitalen i hvert selskab, eller direkte eller indirekte råder over mere end 50 pct. af stemmerne i hvert selskab.

Indflydelse, der overstiger 50 pct., kan fx foreligge i forbindelse med aktionæroverenskomster. Ved indirekte ejerskab forstås ejerskab via andre selskaber mv., hvori den pågældende aktionærkreds ejer mere end 50 pct. af aktiekapitalen. Tilsvarende forstås ved indirekte indflydelse stemmeret via andre selskaber, hvori den pågældende aktionærkreds råder over mere end 50 pct. af stemmerne. Ved opgørelsen af stemmeandele ses bort fra stemmer, som alene er opnået ved stemmeretsoverdragelse i forbindelse med erhvervet sikkerhed i aktier. Se afsnit C.B.1.3.3.3.3 om koncernbegrebet i KGL § 4, stk. 2.

Bestemmelsen omfatter således overdragelse af afskrivningsberettigede aktiver mellem moder-, datter- og søsterselskaber. Også andelsforeninger eller andre foreninger, herunder foreninger af selskaber, kan være koncernforbundne. Et andelsselskab og et aktieselskab er fx koncernforbundne, hvis de ejes af samme moderforening. En fond og selskaber, hvori fonden direkte eller indirekte ejer mere end 50 pct. af aktiekapitalen eller direkte eller indirekte råder over mere end 50 pct. af stemmerne, anses for at være koncernforbundne selskaber.

Hvornår er man omfattet af bestemmelsen?

Bestemmelsen omfatter anskaffelse af afskrivningsberettigede aktiver, uden at overdragelsen har medført dansk eller udenlandsk beskatning af eventuelle genvundne afskrivninger, gevinster eller tab.

Der er tale om skattefrihed for overdrageren, hvad enten overdragelsen medfører succession efter udenlandske regler eller overdrageren er skattefri af overdragelsen på grund af, at aktivet ikke er skattepligtigt, eller overdrageren er underlagt en andelslignende beskatning, altså beskatning på andet grundlag end den erhvervede indkomst - f.eks.en formueafgift.

Bestemmelsen omfatter også den situation, hvor beskatningen hos overdrageren bare er udskudt. Se afsnittet "Udskudt beskatning hos overdrageren" nedenfor. Er overdragelsen skattefri efter udenlandske regler, men overdrageren som følge af dansk sambeskatning beskattes af overdragelsen, anvendes reglen ikke. Det erhvervende selskab kan i denne situation derfor anvende den faktiske anskaffelsessum og det faktiske anskaffelsestidspunkt.

Der ses bort fra koncerninterne overdragelser, når overdragelsen er sket uden beskatning af overdrageren. Anskaffelsessummen kan altså ikke forøges via forudgående koncerninterne overdragelser eller omstruktureringer, idet det er koncernens oprindelige - historiske - anskaffelsessum, der skal anvendes - uanset hvilken værdi aktiverne måtte have på tidspunktet for den sidste koncerninterne overdragelse. Se herom svaret på spm. 64, jf. L27 - bilag 91. (Folketingsåret 2003/2004), hvor der bl.a. står følgende: "L 27 sikrer, at disse regler ikke omgås ved, at en koncern skaffer sig nye anskaffelsessummer og nye anskaffelsestidspunkter ved at lave en skattefri omstrukturering inden aktiverne inddrages under dansk beskatning. L 27 fastslår nemlig, at det er koncernens oprindelige - historiske - anskaffelsessum, der skal anvendes - uanset hvilken værdi aktiverne måtte have på tidspunktet for den koncerninterne overdragelse."

Hvis overdragelsen har medført dansk beskatning, men den danske beskatning begrænses til den fortjeneste, der er opnået efter inddragelsen under dansk beskatning, fx efter SEL § 4A, anvendes reglerne i SEL § 8B, stk. 1 - 4 alligevel. Se mere under afsnittet "Aktiver beskattet af forskellen mellem salgssummen og handelsværdien på tidspunktet for inddragelse under dansk beskatning."

Overdragelsen har medført beskatning

Hvis overdragelsen har medført dansk eller udenlandsk beskatning af eventuelle genvundne afskrivninger, gevinster eller tab, anvendes bestemmelsen ikke. Det afgørende er altså, om afståelsen kan siges at udløse en beskatning. At beskatningen er lavere end den aktuelle selskabsskattesats, eller at det udenlandske beskatningsniveau er lavere end det danske, ændrer ikke på, at overdragelsen har medført beskatning, og bestemmelsen derfor ikke skal anvendes. Se bemærkninger til ændringsforslag til SEL § 8B, stk. 1, 1 pkt. hvor der står følgende:

"I forbindelse med høringen - som foregik efter fremsættelsen - blev der rejst tvivl, om der er sket »fuld beskatning«, hvis anskaffelsessummerne i udlandet indekseres, hvis der er en lavere sats ved kapitalgevinster end selskabsskattesatsen, eller hvis der sker ejertidsnedsættelse af avancebeskatningen som i ejendomsavancebeskatningslovens § 6, stk. 3. Dette har aldrig været tanken. Det foreslås derfor, at bestemmelserne tydeliggøres. Bestemmelserne skal ikke være afhængige af, om der er sket »fuld beskatning«, men kun af, om der er sket »beskatning«. De ovenfor nævnte eksempler vil dermed ikke medføre, at bestemmelsen skal anvendes."

Hvis afståelsen af et aktiv udløser en reduktion af et i øvrigt fremførselsberettiget underskud, er der sket beskatning, selv om overdragelsen ikke udløser en egentlig skattebetaling i kroner og ører. Se mere nedenfor under afsnittet "Beskatning via reduktion af fremført underskud".

På samme måde er der også sket beskatning, hvis afståelsen medfører, at fx en afskrivningsberettiget saldo nedsættes med salgssummen af et solgt aktiv. Beskatningen sker ved, at afskrivningsgrundlaget reduceres.

Hvis der derimod efter udenlandske regler sker en udskydelse af beskatningen uden reduktion af afskrivningsgrundlaget, så den udskudte skat alene udløses fx ved salg, vil der være tale om en »udskudt beskatning«. I så fald anvendes bestemmelsen, så den danske koncern forhindres i at få en »skattefri« opskrivning af værdien af de afskrivningsberettigede aktiver. Se mere herom nedenfor under afsnittet "Udskudt beskatning hos overdrageren".

Bestemmelsen anvendes ikke, selvom beskatningen sker over en årrække - blot beskatningen er en automatisk følge af overdragelsen. Se herom svaret på spm. 64, jf. L27 - bilag 91. (Folketingsåret 2003/2004), hvor ministeren svarer følgende: "Jeg har tidligere i bilag 58 svaret FSR, at de foreslåede bestemmelser ikke finder anvendelse, hvor den udenlandske koncerninterne overdragelse i sig selv udløser beskatning. Videre oplyste jeg, at bestemmelsen heller ikke finder anvendelse, selvom beskatningen sker over en årrække - blot beskatningen er en automatisk følge af overdragelsen. Endelig oplyste jeg i dette svar til FSR, at det forhold, at beskatningen finder sted over en årrække, således ikke er at anse for en udskudt beskatning. Udskudt beskatning foreligger alene i den situation, hvor beskatningen først udløses af en ny begivenhed."

Overdragelse fra andelsbeskattet SEL § 1, stk. 1, nr. 3 selskab til et selskabsbeskattet selskab

Som SEL § 8B er formuleret, er det afgørende, om den koncerninterne overdragelse har medført beskatning eller ej. Det har således ingen betydning, at aktiver i et andelsbeskattet selskab løbende er blevet "formuebeskattet", henholdsvis at andelshaverne beskattes ved udlodning fra andelsselskabet. Det afgørende er, om selve overdragelsen har medført beskatning - og ikke om aktivet har været underlagt beskatning i ejertiden.

Når et andelsbeskattet selskab overdrager afskrivningsberettigede aktiver, goodwill og andre immaterielle aktiver til et koncernforbundet selskabsbeskattet selskab, udløses der ingen beskatning. Overdragelsen vil derfor være omfattet af SEL § 8B, og der opnås derfor ikke en "gratis" opskrivning af anskaffelsessum og afskrivningsgrundlag. Et dansk aktieselskab kan altså ikke afskrive på anskaffelsessummen af en bygning, som det køber for handelsværdien af et koncernforbundet dansk andelsselskab. I stedet skal afskrivningsgrundlaget opgøres til en teoretisk beregnet værdi. Hvis der på samme måde overdrages oparbejdet goodwill fra et andelsselskab til et koncernforbundet aktieselskab, anses goodwillen for at være oparbejdet af aktieselskabet, ligesom aktieselskabet ikke kan afskrive på anskaffelsessummen. Se SEL § 8B, stk. 1 og 2.

Det fremgår af forarbejderne til L 27 2003/2004, - nærmere kommentarerne til høringssvarene i bilag 2, side 3 og 4, at det har været bevidst fra lovgivers side, at også andelsselskabers overdragelser skal være omfattet af SEL § 8B. I forarbejderne står:

"Det er korrekt, at bestemmelsen er udformet generelt, således at den også omfatter rent danske transaktioner. Efter Skatteministeriets opfattelse vil det ikke være i overensstemmelse med EU-retten, hvis bestemmelsen udformes, således at den kun rammer tilfælde, hvor asymmetri mellem det danske skattesystem og et udenlandsk skattesystem giver adgang til skattefri opskrivning af afskrivningsberettigede aktiver - og ikke i tilfælde, hvor asymmetri i den danske beskatning af henholdsvis det overdragende selskab og det erhvervende selskab medfører tilsvarende opskrivninger". Og videre ....

"Formålet med bestemmelsen er, at der ikke skal kunne ske "skattefri" opskrivning af afskrivningsgrundlaget ved koncerninterne overdragelser. Der er tale om skattefrihed for overdrageren, hvad enten overdragelsen medfører succession efter udenlandske regler eller overdrageren er skattefri af overdragelsen som følge af, at aktivet ikke er skattepligtigt eller overdrageren er underlagt en andelslignende beskatning. Bestemmelsen skal derfor - og vil med den nye formulering - finde anvendelse i disse situationer."

Beskatning via reduktion af fremført underskud

Hvis en transaktion bevirker, at der ikke kommer noget til beskatning, idet avancen kan modregnes i fremførte underskud, anses transaktionen for at have medført beskatning. Se skatteministerens høringssvar i bilag 2 til L 27 folketingsåret 2003/2004 og SKM2005.151.LR nedenfor.

Høringssvaret: "Det har aldrig været tanken, at bestemmelsen skulle finde anvendelse i tilfælde, hvor der ikke er sket faktisk skattebetaling som følge af anvendelsen af fremførte underskud. Organisationerne rejser tvivl om, det er tilfældet med den foreslåede formulering. Det skal derfor fastslås, at i tilfælde, hvor der faktisk ikke sker nogen skattebetaling som følge af anvendelse af fremført underskud eller hvor det overdragende selskabs tab i indkomståret mindskes, anses det overdragende selskab for at være blevet beskattet."

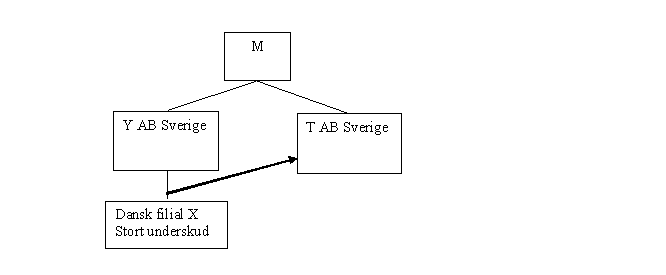

SKM2005.151.LR vedrørte et svensk selskab Y AB, der havde en filial X i Danmark. Filialen X ønskedes overdraget til et søsterselskab til Y AB, nærmere til selskabet T AB. Filialen X blev således efter overdragelsen til en dansk filial af det svenske selskab T AB. Overdragelsen blev i Danmark gennemført som en skattepligtig transaktion, så filialen X blev ophørsbeskattet af markedsværdien af filialens aktiver, herunder en væsentlig goodwill. Spørgsmålet var, om transaktionen var omfattet af SEL § 8B, stk. 1, så det erhvervende selskab T AB indtrådte i anskaffelsessummer, henholdsvis ansås for selv at have oparbejdet den erhvervede goodwill. Filialen X havde nemlig store skattemæssige underskud, som kunne eliminere den aktuelle skat, der udløstes ved overdragelsen. Ligningsrådet fandt det uden betydning, at en avance ved overdragelsen kunne modregnes i fremførbare underskud. Uanset underskudsmodregning var der sket dansk beskatning af overdragelsen. Se figur nedenfor:

Transaktionen er skattefri i udlandet men skattepligtig i Danmark

Hvis en overdragelse gennemføres som skattefri efter udenlandske regler, men skattepligtig efter danske regler, så der udløses dansk avancebeskatning, er transaktionen ikke omfattet af SEL § 8B, stk. 1 og 2. Transaktionen medfører netop ikke, at der sker en "gratis" opskrivning af de skattemæssige værdier, der inddrages under dansk beskatning. Se SKM2005.151.LR. (Se figur og problemstilling ovenfor under "Beskatning via reduktion af fremført underskud".)

Udskudt beskatning hos overdrageren

Udskudt beskatning foreligger i den situation, hvor beskatningen først udløses af en ny begivenhed. Det kan fx være en videreoverdragelse af det pågældende aktiv.

Hvis udskydelsen af beskatningen sker via en nedsættelse af afskrivningsgrundlaget for et andet aktiv, svarer dette til en beskatning. En »roll-over-bestemmelse« (bestemmelsen, der medfører, at fortjenesten modregnes i anskaffelsessummen for et andet aktiv),hvor fortjenesten nedsætter overdragerens afskrivningsgrundlag vedrørende andre aktiver, må derfor være tilstrækkelig til, at SEL § 8 B ikke skal anvendes. En sådan »roll-over-bestemmelse« svarer i princippet til den danske beskatning ved overdragelse af afskrivningsberettigede aktiver, hvor beskatningen sker ved, at overdragerens afskrivningssaldo reduceres med salgssummen. .

I situationer, hvor »roll-over-bestemmelser« ikke medfører, at overdragerens afskrivningsgrundlag vedrørende andre aktiver nedsættes, skal SEL § 8B derimod anvendes. Hvis der eksempelvis efter udenlandske regler sker en udskydelse af beskatningen uden reduktion af afskrivningsgrundlaget, så den udskudte skat alene udløses ved et salg, skal SEL § 8B anvendes på de overdragne aktiver. Den danske koncern forhindres her i at få en "skattefri" opskrivning af værdien af de afskrivningsberettigede aktiver.

En bedømmelse af karakteren af udenlandske »roll-over-bestemmelser« vil være en konkret ligningsmæssig afgørelse. Se mere i ministerens kommentar af den 16. december 2003, bilag 2 til L 27 2003/2004.

Afskrivninger samt anskaffelsessummer- og tidspunkter

Konsekvensen af, at overdrageren ikke er blevet beskattet eller beskatningen er udskudt, er, at det erhvervende selskab indtræder i det overdragende selskabs anskaffelsessummer og anskaffelsestidspunkter.

Hos det erhvervende selskab anses de overtagne afskrivningsberettigede aktiver for afskrevet maksimalt efter danske regler indtil erhvervelsestidspunktet. Der sker altså en tvangsnedskrivning af værdien af det overdragne aktiv, og "import" af afskrivningsgrundlag er derfor udelukket. Dog anses aktiverne for erhvervet til handelsværdien, hvis denne værdi er mindre end værdien efter maksimal dansk afskrivning. Se SEL § 8B, stk. 1, sidste pkt.

De "tekniske" afskrivninger sker som maksimale danske afskrivninger fra det faktiske anskaffelsestidspunkt, frem til "skattepligtens indtræden". Afskrivningerne beregnes efter de regler, som gælder på dette tidspunkt. Se SEL § 8B, stk. 1, 2 og 3 pkt. og SEL § 4A, stk. 2, 2 pkt.

Særligt vedrørende goodwill og andre immaterielle aktiver, herunder anskaffelsessummer- og tidspunkter

SEL § 8B, stk. 2 omfatter anskaffelse af goodwill eller andre immaterielle aktiver som nævnt i AL § 40 fra et koncernforbundet selskab, uden at overdragelsen har medført dansk eller udenlandsk beskatning.

Den erhvervede goodwill eller immaterielle aktiv skal være oparbejdet af det overdragende selskab selv eller andre koncernforbundne selskaber. Anskaffelsessummen kan altså ikke forøges via forudgående koncerninterne overdragelser eller omstruktureringer, idet det er koncernens oprindelige - historiske - anskaffelsessum, der skal anvendes - uanset hvilken værdi aktiverne måtte have på tidspunktet for den sidste koncerninterne overdragelse. Se ovenfor under afsnittet "Hvornår er man omfattet af bestemmelsen?". Der ses altså igennem koncerninterne overdragelser af oparbejdede immaterielle aktiver og goodwill, når overdragelsen er sket uden beskatning af overdrageren.

Konsekvensen af, at overdrageren af den oparbejdede goodwill eller immaterielle aktiv ikke er blevet beskattet efter danske eller udenlandske regler, eller beskatningen er udskudt, er, at den overtagne goodwill/immaterielle aktiv anses for oparbejdet af det erhvervende selskab. "Import" af afskrivningsgrundlag er derfor udelukket, og det erhvervende selskab får ikke nogen anskaffelsessum. Konsekvensen heraf er, at en senere afståelsessum skal beskattes fuldt ud, og at der ikke kan opstå et fradragsberettiget tab. Fortjeneste i forhold til anskaffelsessummen kan højst medregnes med et beløb svarende til forskellen mellem salgssummen og handelsværdien på det tidspunkt goodwillen blev inddraget under dansk beskatning. Se SEL § 8B, stk. 3, jf. SEL § 4A, stk. 3.

Er det immaterielle aktiv tidligere blevet erhvervet ved en »skattepligtig« transaktion og derefter videreoparbejdet, fastsættes anskaffelsessummen til den faktiske anskaffelsessum. Se bemærkninger til L 27 2003/2004 § 1, nr. 1.

Aktiver erhvervet før indtræden af skattepligt efter SEL § 1 eller 2

Aktiver, som et selskab eller en forening har erhvervet, før det bliver skattepligtigt til Danmark efter SEL § 1 eller 2, behandles efter reglerne i SEL § 8 B, stk. 1 - 3. Det betyder, at et udenlandsk selskab, der bliver skattepligtigt til Danmark, og som før skattepligten ved en skattefri overdragelse har erhvervet afskrivningsberettigede aktiver, goodwill mv. fra koncernforbundne selskaber, skal have fastsat "tekniske" anskaffelsesværdier for afskrivningsberettigede aktiver. Der opnås ikke nogen indgangsværdi på goodwill, i det omfang goodwillen er oparbejdet af koncernen.

Værnsregel mod beskatning af avancer opstået før skattepligtsperioden

Genvundne afskrivninger ved afståelse af aktivet

Genvundne afskrivninger på aktiver omfattet af SEL § 8 B, stk. 1 og 2, der anses for afskrevet før inddragelse under dansk beskatning, kan højst udgøre det beløb, hvormed summen af foretagne afskrivninger efter skattepligtens indtræden overstiger det faktiske værditab efter inddragelse under dansk beskatning. Se SEL § 8 B, stk. 3. Det faktiske værditab er forskellen mellem handelsværdien på tidspunktet for skattepligtens indtræden og afståelsessummen. De genvundne afskrivninger beskattes efter reglerne i afskrivningsloven. Se eksempel 1.

Eksempel 1

Et aktiv havde en handelsværdi på tidspunkt for skattepligtens indtræden på 100. Tekniske afskrivninger vedrørende tiden før indtræden af dansk skattepligt udgør 50. Summen af afskrivninger efter indtræden af dansk skattepligt fratrukket i dansk indkomst udgør 20. Aktivet afstås for 90. Genvundne afskrivninger kan højst udgøre 20 minus det faktiske værditab i Danmark (100 - 90) 10 = 10.

Fortjeneste i forhold til anskaffelsessummen

Fortjeneste i forhold til anskaffelsessummen kan højst medregnes med et beløb svarende til forskellen mellem salgssummen og handelsværdien på tidspunktet for inddragelse under dansk beskatning. Der skal altså kun ske beskatning af den del af avancen, der er "optjent" efter indtræden af dansk skattepligt. Det vil sige, at fortjenesten højst kan udgøre salgssummen minus handelsværdien på inddragelsestidspunktet. Se eksempel 2.

Eksempel 2

Vi tager udgangspunkt i eksemplet ovenfor, hvor et aktiv på tidspunktet for skattepligtens indtræden havde en handelsværdi på 100. Summen af afskrivninger efter indtræden af dansk skattepligt fratrukket i dansk indkomst udgør 20. Aktivet afstås for 110. Genvundne afskrivninger kan højst udgøre 20 minus det faktiske værditab i Danmark der er nul. Genvundne afskrivninger udgør altså 20. Hertil kommer fortjenesten der højst kan udgøre salgsprisen på 110 minus handelsværdien ved skattepligtens indtræden 100 = 10. Se afsnittet "Genvundne afskrivninger ved afståelse af aktivet" ovenfor.

Afståelse af aktiver afskrevet efter saldometoden

For aktiver, der afskrives efter saldometoden, fradrages afståelsessummen i driftsmiddelsaldoen og beskattes efter AL § 8 eller 9, hvis saldoen bliver negativ. For at undgå, at avancer opstået før skattepligtsperioden beskattes, er det ikke den faktiske afståelsessum, der skal fradrages i driftsmiddelsaldoen. Der beregnes i stedet en teknisk afståelsessum. Den tekniske afståelsessum skal ansættes til den skattemæssigt nedskrevne værdi på afståelsestidspunktet. Hertil lægges de i Danmark fratrukne afskrivninger reduceret for aktivets faktiske værditab i skattepligtsperioden. Hvis aktivet er steget i værdi, tillægges fortjenesten, der dog højst kan udgøre fortjenesten i forhold til handelsværdien ved skattepligtens indtræden.

Aktiver beskattet af forskellen mellem salgssummen og handelsværdien på tidspunktet for inddragelse under dansk beskatning

Overdrages et aktiv, der er omfattet af begrænsningerne om indgangsværdi i SEL § 8 B, stk. 1 - 4, vil en fortjeneste i forhold til anskaffelsessummen være begrænset til den fortjeneste, der er opnået efter inddragelse under dansk beskatning - altså et beløb svarende til forskellen mellem salgssummen og handelsværdien på tidspunktet for inddragelse under dansk beskatning. Der sker derfor ingen beskatning af den fortjeneste, der er opnået inden inddragelsen under dansk beskatning, men der sker kun beskatning af den "danske" værdistigning. Fortjenesten er altså ikke beskattet fuldt ud.

SEL § 8 B, stk. 1 - 4 begrænser kun anskaffelsessummen for aktiver, hvor overdragelsen ikke har medført beskatning. En koncernintern overdragelse af et begrænset beskattet aktiv vil derfor medføre fuld afskrivningsret hos det erhvervende selskab. SEL § 8 B, stk. 5 sikrer, at SEL § 8 B, stk. 1 - 4 om begrænset anskaffelsessum alligevel anvendes, hvis der ikke er sket fuld dansk beskatning på grund af reglen om begrænsning af fortjenesten. Reglen sikrer, at bestemmelsen ikke omgås til opskrivning af anskaffelsessummer ved efterfølgende koncerninterne overdragelser. Se eksempel 3.

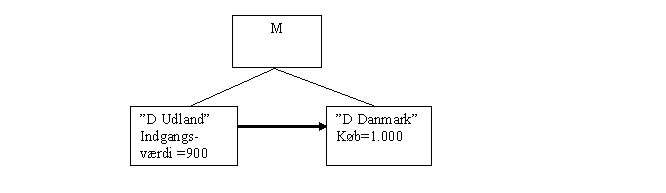

Eksempel 3

Et dansk selskab M ejer hele kapitalen i et udenlandsk selskab "D Udland" og et dansk selskab "D Danmark". "D Udland" er inddraget i den danske sambeskatning. På tidspunktet for inddragelse i den danske sambeskatning var handelsværdien af selskabets goodwill 900. "D Udland" sælger nu goodwillen til "D Danmark" for 1.000. Se figur nedenfor.

Under dansk beskatning kan fortjenesten som udgangspunkt højst medregnes med et beløb, der svarer til forskellen mellem salgssummen og handelsværdien på tidspunkt for inddragelse under dansk beskatning. Se SEL § 31 A, stk. 9. "D Udland" beskattes derfor af 100 (1.000 - 900). Uden SEL § 8 B, stk. 5, ville "D Danmark" kunne afskrive på 1.000, men SEL § 8 B, stk. 5 sikrer, at der ikke opnås "gratis" step-up af afskrivningsgrundlaget. "D Danmark"'s afskrivningsgrundlag bliver derfor kun 100, altså det beløb som overdrageren har medregnet i den skattepligtige indkomst. Se SEL § 8 B, stk. 5 sidste pkt.

Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser mv.

Skemaet viser relevante afgørelser på området:

|

Afgørelse samt evt. tilhørende SKAT-meddelelse

|

Afgørelsen i stikord

|

Yderligere kommentarer

|

|

SKAT

|

| SKM2013.129.SR |

Et dansk selskab foretog en udskillelse af licensrettigheder til koncernforbundne selskaber. Selskabet blev anset for at have afstået licensrettighederne og skulle indkomstbeskattes i forhold til armslængdeværdien af de udloddede aktiver. Da udskillelsen indebar beskatning hos overdrageren fandt SEL § 8 B ikke anvendelse.

|

Transaktionerne var ikke omfattet. |

|

SKM2005.151.LR

|

En dansk filial af et svensk selskab blev overdraget til det svenske selskabs søsterselskab. Overdragelsen var skattepligtig i Danmark og skattefri i Sverige. Filialen kunne modregne avancen ved overdragelsen i fremført underskud. Underskudsmodregning ansås for dansk beskatning. Transaktionen var derfor ikke omfattet af SEL § 8B.

|

Transaktionen var ikke omfattet.

|