Indhold

Dette afsnit beskriver, hvordan de fire metoder for beregning af lønsumsafgiften skal prioriteres i forhold til hinanden.

Afsnittet indeholder:

- Illustration af metodernes prioritering

- Metode 3 har fortrinsret for metode 1, 2 og 4

- Metode 2 har fortrinsret for metode 1 og 4

- Metode 1 har fortrinsret for metode 4

- Offentlige virksomheder

- Fællesregistreringer hvori der indgår foreninger mv.

- Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser med videre.

Bemærk

Metode 1: Organisationer, fonde, foreninger, spil, visse offentlige virksomheder

Metode 2: Den finansielle sektor

Metode 3: Udgivelse og import af aviser

Metode 4: Lønsum + over/underskud.

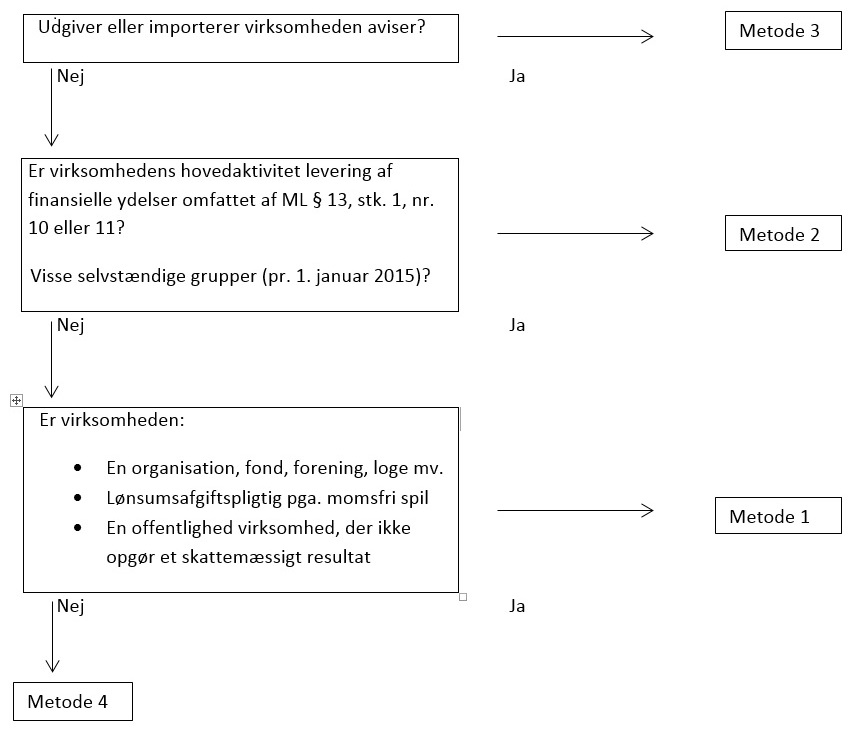

Illustration af metodernes prioritering

Kriterierne for valg af metode er ikke gensidigt udelukkende. Fx kan en fond have en finansiel hovedaktivitet.

Bemærk

En virksomhed kan være omfattet af flere metoder på samme tid. Fx kan en virksomhed med finansiel hovedaktivitet (metode 2) samtidigt have undervisning (metode 1 eller 4).

Nedenstående diagram illustrerer udgangspunktet ved prioritering af metoderne:

Se også

Se også:

- afsnit D.B.4.3 om metode 1 (organisationer, fonde, foreninger, spil, visse offentlige virksomheder)

- afsnit D.B.4.4 om metode 2 (den finansielle sektor)

- afsnit D.B.4.5 om metode 3 (udgivelse og import af aviser)

- afsnit D.B.4.2 om metode 4 (lønsum + over/underskud)

- afsnit D.B.4.4 om afgrænsningen af finansielle virksomheder

- afsnit D.B.2.1 om afgrænsningen af offentlige virksomheder

- afsnit D.B.4.7 om virksomheder med blandede aktiviteter mv.

Metode 3 har fortrinsret for metode 1, 2 og 4

Hvis en virksomhed har aktiviteter i form af udgivelse og import af aviser, er den omfattet af metode 3 for denne aktivitet.

Det er Skatteministeriets opfattelse, at dette gælder uanset virksomhedens juridiske form.

Eksempel

En fond, der udgiver aviser, er omfattet af metode 3.

Metode 2 har fortrinsret for metode 1 og 4

Finansielle virksomheder er omfattet af metode 2 for deres aktiviteter med salg af finansielle ydelser uanset deres organisationsform. Det fremgår af retspraksis fra Landsskatteretten og Momsnævnet:

- En forening var dannet af en række forsikringsselskaber for at foretage risikovurderinger i særlige sager. Foreningen var ikke drevet med gevinst for øje. Landsskatteretten fandt, at foreningen var omfattet af metode 2, uanset den var organiseret som forening. Med henvisning til lønsumsafgiftslovens forarbejder fastslog Landsskatteretten, at det var lovgivers hensigt, at en virksomhed indenfor den finansielle sektor skulle betale den samme lønsumsafgift efter lønsumsafgiftsloven, som den hidtil havde betalt efter ambiloven og lov om lønsumsafgift for virksomheder indenfor den finansielle sektor. Da bidrag og afgift efter ambiloven og lov om lønsumsafgift for virksomheder indenfor den finansielle sektor var uafhængige af, om den finansielle virksomhed var organiseret som en forening eller ej, forudsatte Landsskatteretten, at foreninger mv., der driver virksomhed indenfor den finansielle sektor, også skal betale lønsumsafgift efter reglerne om virksomheder indenfor den finansielle sektor. Se SKM2001.20.LSR.

- En låneforening havde til formål at yde lån til egne medlemmer. Lånene var finansieret af forskellige institutioner. Medlemmerne betalte et månedligt kontingent som bidrag til foreningens administration. Foreningen havde ikke til formål at skabe overskud. Momsnævnet afgjorde, at alle virksomheder indenfor den finansielle sektor er omfattet af metode 2 uanset organisationsform, idet alle virksomheder indenfor den finansielle sektor er omfattet af pligten til at betale lønsumsafgift efter lov om lønsumsafgift af virksomheder i den finansielle sektor. Se TfS1991.200.Mn.

Begrundelsen for, at metode 2 har fortrinsret for metode 1 kan altså udledes af lønsumsafgiftslovens historik. Den første lønsumsafgiftslov blev indført i 1990 og omfattede kun virksomheder indenfor den finansielle sektor. Loven gjaldt, uanset virksomhedens organisationsform. Sideløbende betalte virksomhederne arbejdsmarkedsbidrag. Da arbejdsmarkedsbidraget blev omlagt pr. 1. januar 1992, blev bidraget for virksomheder med momsfri finansielle aktiviteter, omlagt til et tillæg til den lønsumsafgift, der allerede blev betalt. Det blev til metode 2. Fonde mv., der ikke var finansielle, men omfattet af lønsumsafgiftspligten pga. deres momsfri aktiviteter, skulle kun betale lønsumsafgift svarende til omlægning af arbejdsmarkedsbidraget.

Det er Skatteministeriets opfattelse, at metode 2 også har fortrinsret for metode 1 og 4 for offentlige virksomheder. Dette følger af hensigten med loven om lønsumsafgiftsmæssig ligestilling af offentlig og privat virksomhed. Se L 46 fremsat 14. december 2007.

xSelvstændige grupper, der leverer ydelser der er fritaget for moms efter ML § 13, stk. 1, nr. 19 er omfattet af metode 2 uanset organisationsform, for så vidt angår den del af gruppens lønsum, der er medgået til disse momsfritagne ydelser leveret til virksomheder omfattet af LAL § 4, stk. 2, nr. 1.x

xSelvstændige grupper, der leverer ydelser der er fritaget for moms efter ML § 13, stk. 1, nr. 19 er omfattet af metode 2 uanset organisationsform, for så vidt angår den del af gruppens lønsum, der er medgået til disse momsfritagne ydelser leveret til selvstændige grupper omfattet af LAL § 4, stk. 2, nr. 2.x

Eksempler

- En fond med finansiel hovedaktivitet og undervisning er omfattet af metode 2 for den del af aktiviteten, der vedrører de finansielle ydelser, og omfattet af metode 1 for den del af aktiviteterne, der vedrører undervisning.

- Et selskab med finansiel hovedaktivitet og undervisning er omfattet af metode 2 for den del af aktiviteten, der vedrører de finansielle ydelser, og omfattet af metode 4 for den del af aktiviteterne, der vedrører undervisning.

Se også

Se også:

- afsnit D.B.4.4 om fastlæggelse af, hvornår en virksomhed er finansiel og dermed omfattet af metode 2 frem for metode 4

- afsnit D.B.1.1 om lønsumsafgiftslovens sammenhæng med lov om arbejdsmarkedsbidrag.

Metode 1 har fortrinsret for metode 4

Det er selve den juridiske form, som en virksomhed har, der er afgørende for, om virksomheden er omfattet af metode 1 frem for metode 4.

Det gælder også, når aktiviteten drives kommercielt og samme aktivitet er omfattet af metode 4, når den ikke drives i en af de juridiske former, der er omfattet af metode 1.

Fortrinsretten fremgår dels af lovgivers bemærkninger, dels af praksis fra Landsskatteretten og Momsnævnet.

Ved lønsumsafgiftslovens indførelse ved L124 fremsat 27. november 1991 udtalte skatteudvalget i tillægsbetænkningen:

"Reglerne kan medføre, at selvejende institutioner mv., som udfører f.eks. undervisnings- og kursusaktiviteter, kan blive hårdere belastet end selskaber, som udfører tilsvarende aktiviteter.

Flertallet vil i foråret 1992 overveje indholdet af justeringer, der kan sikre neutralitet i belastningen af lønsumsafgift mellem virksomheder med forskellig organisationsform, der udfører samme aktiviteter."

Det bemærkes, at disse justeringer ikke er gennemført.

Af offentliggjort praksis fremgår følgende eksempler:

- En fond udførte erhvervsmæssig virksomhed med ejendomsadministration. Denne aktivitet var på daværende tidspunkt omfattet af lønsumsafgiftspligten. Landsskatteretten fandt, at fonden var omfattet af metode 1, da LAL § 4, stk. 2 (metode 1 og 2) må anses for en undtagelsesbestemmelse til hovedreglen i LAL § 4, stk. 1 (metode 4). Landsskatteretten fastslog, at der i formuleringen og opbygningen af lovbestemmelsen ikke er grundlag for at antage, at fonde med erhvervsmæssige aktiviteter skal anvende et andet afgiftsgrundlag end andre fonde. Retten henviste også til udtalelsen fra skatteudvalget i tillægsbetænkningen til L 124 fremsat 27. november 1991. Se SKM2001.152.LSR.

- En fond, der drev et museum, var omfattet af metode 1, uanset museet blev drevet kommercielt. Momsnævnet henviser bl.a. til, at det er i overensstemmelse med praksis efter arbejdsmarkedsbidragsloven, der blev omlagt pr. 1. januar 1992. Efter arbejdsmarkedsbidragsloven betalte momsfrie virksomheder, der blev drevet som fonde, foreninger mv., arbejdsmarkedsbidrag efter den såkaldte lønsumsmetode, dvs. arbejdsmarkedsbidraget blev beregnet ud fra lønsummen med tillæg af 90 % af lønsummen. Ved omlægningen af arbejdsmarkedsbidraget den 1. januar 1992 blev afgiften for disse virksomheder ført uændret videre i lønsumsafgiftsloven. Se TfS1997.373.Mn.

Hvorvidt en virksomhed er omfattet af en af de juridiske former, der afgrænser metode 2, skal afgøres ud fra en konkret vurdering. SKAT har svaret på spørgsmålet om, hvilken metode, taxabestillingskontorer skal opgøre deres lønsumsafgift efter. Der er ikke fastsat bestemte juridiske konstruktioner for taxabestillingskontorer. Der skal derfor laves en konkret vurdering efter de almindelige vurderingsregler for, hvornår der er tale om en forening i lønsumsafgiftslovens forstand. Se SKM2008.918.SKAT.

Eksempel

Læger, der driver deres virksomhed fra en fond, er omfattet af metode 1.

Se også

Se også:

- afsnit D.B.2.11 om hvornår taxabestillingskontorer er omfattet af lønsumsafgiftspligten

- afsnit D.B.1.1 om lønsumsafgiftslovens sammenhæng med lov om arbejdsmarkedsbidrag.

Offentlige virksomheder

Offentlige virksomheder er omfattet af reglerne om prioritering af metoderne på samme måde som private virksomheder, hvis de opgør et skattemæssigt resultat.

Nogle offentlige virksomheder opgør ikke et årligt skattemæssigt resultat. For at sikre en smidig og administrativ enkel løsning skal disse offentlige virksomheder afregne lønsumsafgift efter metode 1. Se LAL § 5, stk. 5 og bemærkningerne til lovforslaget om ligestilling af offentlig og privat virksomhed. Se L46 fremsat 14. december 2007.

Eksempler

- En offentlig virksomhed, der leverer sundhedsydelser og drives i selskabsform, er omfattet af metode 4.

- En Region, der leverer sundhedsydelser mod vederlag til andre Regioner eller udlændinge, er omfattet af metode 1.

- En kommunes tandpleje, der leverer ydelser mod vederlag til andre kommuner, er omfattet af metode 1.

Se også

Se også afsnit D.B.2.1 om lønsumsafgiftspligten for offentlige virksomheder.

Fællesregistreringer hvori der indgår foreninger mv.

En forening kan blive fællesregistreret med en anden virksomhed, der ikke er af samme juridiske organisationsform.

Hvis en forening og et selskab bliver fællesregistreret efter ML § 47, stk. 4, 2. pkt., skal lønsumsafgiftsgrundlaget for foreningsdelen opgøres efter metode 1 og lønsumsafgiftsgrundlaget for selskabet efter metode 4. Der skal laves en sektoropdeling, og virksomhedens samlede lønsum skal fordeles mellem selskabet og foreningen i forhold til foreningens og selskabets lønsumsafgiftspligtige aktiviteter. Dette gælder, uanset om medarbejderne formelt er ansat i foreningen eller selskabet. Se SKM2002.33.TSS.

Se også

Se også afsnit D.B.4.7 om opgørelse af lønsumsafgiftsgrundlaget i virksomheder med blandede aktiviteter.

Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser med videre

Skemaet viser relevante afgørelser på området:

|

Afgørelsesamt evt. tilhørende SKAT-meddelelse

|

Afgørelsen i stikord

|

Yderligere kommentarer

|

|

Landsskatteretskendelser

|

|

SKM2007.421.LSR

|

Et selskab med strategisk og finansiel rådgivning (corporate finance) var omfattet af metode 2 ud fra en samlet vurdering, hvor der blev lagt afgørende vægt på den delvise fradragsprocent, der i de påklagede år udgjorde 35 % og 46 %.

Det havde ingen betydning, at selskabet havde ladet sig registrere for metode 4 ud fra budgetterede tal, når den faktiske fordeling efterfølgende viste sig at være anderledes.

|

|

|

SKM2006.671.LSR

|

Et selskab, der var IT-leverandør til bl.a. en bank, var omfattet af metode 4, selvom selskabet i startåret havde en delvis fradragsprocent på 44 %.

Startåret omfattede 4½ måned, og de efterfølgende to år havde selskabet en delvis fradragsprocent på 54 % og 58 %. Landsskatteretten lagde desuden vægt på, at selskabet ikke overfor offentligheden fremtrådte som en finansiel virksomhed og bemærkede, at der var tale om en samlet vurdering.

|

|

|

SKM2003.238.LSR

|

En fransk banks repræsentationskontor i Danmark var omfattet af metode 2, da aktiviteterne blev anset for at være en integreret del af bankens aktiviteter. Repræsentationskontoret var ikke en selvstændig juridisk enhed og havde ikke skattemæssigt fast driftssted i Danmark. Repræsentationskontoret lavede opsøgende salgsarbejde, identificerede potentielle kunder, informerede om bankens produkter og formidlede kontakt til det udenlandske hovedkontor.

Det var ikke afgørende for afgiftspligten, hvor det momsmæssige leveringssted var.

|

|

|

SKM2001.212.LSR

|

Virksomhed med blandede aktiviteter, herunder finansiel aktivitet.

En bank var fællesregistreret. Fællesregistreringen omfattede 40 selskaber, herunder et selskab, der indkøbte, producerede og solgt EDB-ydelser til de øvrige selskaber i fællesregistreringen samt eksterne kunder. Omsætningen til de eksterne kunder var dog under 1 % af omsætningen i EDB-selskabet. Fællesregistreringen skulle betragtes som én virksomhed, så EDB-selskabet var lønsumsafgiftspligtigt efter metode 2 som resten af fællesregistreringen.

Selv om EDB-selskabet havde tilladelse til momsmæssig sektoropdeling, ændrede det ikke herpå.

|

|

|

SKM2001.152.LSR

|

En fond, der udførte erhvervsmæssig virksomhed med ejendomsadministration, var omfattet af metode 1, da LAL § 4, stk. 2, nr. 2 og 3 (metode 1 og 2) må anses for en undtagelsesbestemmelse til hovedreglen LAL § 4, stk. 1 (metode 4). Landsskatteretten fastslog, at der i formuleringen og opbygningen af lovbestemmelsen ikke er grundlag for at antage, at fonde med erhvervsmæssige aktiviteter skal anvende et andet afgiftsgrundlag end andre fonde. Landsskatteretten henviste også til udtalelsen fra skatteudvalget i tillægsbetænkningen til L 124 fremsat 27. november 1991 .

|

Bemærk at ejendomsadministration nu er momspligtigt og derfor ikke længere lønsumsafgiftspligtigt.

|

|

SKM2001.99.LSR

|

Fællesregistrering med fem selskaber var omfattet af metode 4. Passiv kapitalanbringelse begrænsede ikke den momsmæssige delvise fradragsret for fællesomkostninger. Resultat af anparter i behold skulle ikke medregnes til omsætningen ved beregning af koncernens delvise fradragsprocent, da der var tale om passiv kapitalanbringelse.

|

|

|

SKM2001.20.LSR

|

En forening foretog risikovurderinger mv. for forsikringsselskaber. Foreningen var omfattet af metode 2, uanset den var organiseret som forening.

|

I sin argumentation omtalte Landsskatteretten koblingen mellem ambi-loven, lov om lønsumsafgift for virksomheder indenfor den finansielle sektor og lønsumsafgiftsloven.

|

|

TfS1997.373.Mn

|

En fond, der driver et museum, var omfattet af metode 1, uanset museet blev drevet på kommerciel basis. Momsnævnet henviste bl.a. til, at dette er i overensstemmelse med praksis efter arbejdsmarkedsbidragsloven, der blev omlagt pr. 1. januar 1992. Efter arbejdsmarkedsbidragsloven betalte momsfrie virksomheder, der blev drevet som fonde, foreninger mv., arbejdsmarkedsbidrag efter den såkaldte lønsumsmetode, dvs. arbejdsmarkedsbidrag beregnet ud fra lønsummen med tillæg af 90 %. Ved omlægningen af arbejdsmarkedsbidraget den 1. januar 1992 blev afgiften for disse virksomheder ført uændret videre i lønsumsafgiftsloven.

|

Bemærk at museumsvirksomhed fra 1. januar 2009 er undtaget fra lønsumsafgiftspligten. Se LAL § 1, stk. 2, nr. 7 og afsnit D.B.2.5. |

|

TfS1991.200.Mn

|

En låneforening havde til formål at yde lån til egne medlemmer. Lånene var finansieret af forskellige institutioner. Medlemmerne betalte et månedligt kontingent som bidrag til foreningens administration. Foreningens havde ikke til formål at skabe overskud. Momsnævnet afgjorde, at alle virksomheder indenfor den finansielle sektor er omfattet af metode 2 uanset organisationsform.

|

|