Indhold

Afsnittet beskriver hvordan virksomheder, der udlejer motorkøretøjer og køreskoler kan vælge at opgøre momsgrundlaget ved salg af motorkøretøjer, jf. ML § 8, stk. 1, og ved udtagning af motorkøretøjer, jf. ML § 8, stk. 2. Se afsnit D.A.4.5. Se ML § 30, stk. 1 og 2.

Afsnittet indeholder:

- Lovgrundlag

- Regel

- Momsgrundlaget ved salg

- Momsgrundlaget ved udtagning

- Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser med videre.

Lovgrundlag

ML § 30, stk. 1 og 2 har følgende ordlyd:

"§ 30. Udlejningsvirksomheder og køreskoler kan ved salg eller udtagning til ejerens private brug af motorkøretøjer, der har været anvendt til udlejning eller køreundervisning, afgiftsberigtige disse på et reduceret grundlag. Det reducerede grundlag udgør et beløb svarende til afgiftsgrundlaget ved køretøjets første afgiftsberigtigelse her i landet med fradrag af et beløb, der forholdsmæssigt udgør dette afgiftsgrundlags andel af det samlede værditab på køretøjet.

Stk. 2. Beregnes afgiften på det i stk. 1 anførte grundlag, må der ikke i fakturaen for det pågældende salg anføres afgiftsbeløb eller anden angivelse, hvoraf afgiftsbeløbets størrelse kan udregnes.

..."

Regel

Udlejningsvirksomheder og køreskoler kan vælge at betale moms af motorkøretøjer, der har været anvendt til udlejning eller køreundervisning, på et reduceret grundlag, når de sælges eller udtages til ejerens private brug. Se ML § 30, stk. 1 og 2.

ML § 30, stk. 1 og 2 omfatter kun motorkøretøjer, der skal registreres efter færdselsloven. Udenfor falder motorkøretøjer, der ikke skal registreres, fx motorkøretøjer, når de anvendes på køretekniske anlæg.

Det reducerede grundlag udgør et beløb, der svarer til momsgrundlaget ved motorkøretøjets første momsberigtigelse her i landet fratrukket et beløb, der forholdsmæssigt udgør dette grundlags andel af det samlede værditab på motorkøretøjet.

Hvis momsgrundlaget udgjorde 35 pct. af motorkøretøjets oprindelige salgspris (købsprisen), udgør det reducerede grundlag også 35 pct. af videresalgsprisen.

Ved beregning undgås det, at der betales moms af registreringsafgiften, som indgår i motorkøretøjets samlede salgspris, og som ikke bliver momsberigtiget ved salg af nye motorkøretøjer.

Ved beregning af værditabet ved salg efter endt leasing efter momslovens § 30 er købsprisen henholdsvis videresalgsprisen lig med det aftalte vederlag med tillæg af moms og registreringsafgift.

Omkostninger, som sælgeren kræver betalt af køberen som betingelse for levering af bilen, skal indgå i beregningen af køretøjets løbende værdiforringelse efter momslovens § 30, stk.1, jf. dog momslovens § 27, stk. 3, nr. 3, hvorefter kundens betaling til sælger af beløb til dækning af udgifter, som sælger har afholdt som udlæg i kundens navn og for dennes regning, ikke skal indgå.

Momsgrundlaget ved salg

Det reducerede grundlag udgør et beløb, der svarer til momsgrundlaget ved motorkøretøjets første momsberigtigelse her i landet fratrukket et beløb, der forholdsmæssigt udgør dette grundlags andel af det samlede værditab på motorkøretøjet. Herved undgår man at betale moms af registreringsafgiften, som indgår i motorkøretøjets samlede salgspris, og som ikke bliver momsberigtiget ved salg af nye motorkøretøjer. Hvis momsgrundlaget udgjorde 35 pct. af motorkøretøjets oprindelige salgspris, udgør det reducerede grundlag også 35 pct. af videresalgsprisen.

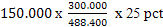

Momsen af det reducerede momsgrundlag kan findes gennem følgende beregningsmodel:

Moms = momsgrundlag ved køb x  x 25 pct.

x 25 pct.

Eksempel på momsberegning ved salg*

|

Momsgrundlag

|

150.000 kr.

|

|

Moms

|

37.500 kr.

|

|

I alt

|

187.500 kr.

|

|

|

Registreringsafgift

|

300.900 kr.

|

|

Købspris

|

488.400 kr.

|

|

Moms =

|

23.034 kr.

|

x*Momsgrundlaget ved købet udgør 31 pct. (30,71 pct) af købsprisen på 488.400 kr (150.000/488.400*100). Bilen sælges for 300.000 kr. inkl. moms og registreringsafgift, hvorefter momsgrundlaget ved videresalg udgør 92.130 kr. (30,71*300.000/100).x

Hvis momsen bliver beregnet efter disse særlige regler, må den udstedte faktura ikke indeholde momsbeløbets størrelse eller være udformet på en sådan måde, at momsbeløbet kan udregnes. Se ML § 30, stk. 2. På denne måde sikres det, at en momsregistreret virksomhed ikke fradrager momsbeløbet ved køb af det brugte motorkøretøj.

Ved salg af andre brugte motorkøretøjer kan momsberigtigelsen enten ske efter de almindelige regler eller efter den særlige brugtmomsordning. Se afsnit D.A.22.5.

Ved udtagning af andre motorkøretøjer henvises der til afsnit D.A.22.11 og D.A.22.12.

Momsgrundlaget ved udtagning

Momsgrundlaget nedskrives forholdsmæssigt i forhold til værditabet på køretøjet. Hvis momsgrundlaget udgjorde 35 pct. af køretøjets oprindelige salgspris, udgør det reducerede grundlag ved udtagning til ejerens private brug også 35 pct. af indkøbs- eller fremstillingsprisen ekskl. moms og registreringsafgift reduceret med 20 pct. for hvert påbegyndt regnskabsår efter anskaffelses- eller fremstillingstidspunktet, jf. ML § 28, stk. 1 og 4. Se afsnit D.A.8.1.2.4.

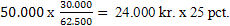

Momsen af det reducerede momsgrundlag kan findes gennem følgende beregningsmodel:

Momsgrundlag ved køb x

Eksempel på momsberegning

|

Købstidspunkt 1. februar 2009 og udtagningstidspunkt 1. juni 2011

|

|

|

Moms

|

12.500 kr.

|

|

købspris

|

62.500 kr.

|

|

Købspris ekskl. moms og ekskl. registreringsafgift

|

50.000 kr.

|

|

Reduktion (2 år) = 40 pct.

|

20.000 kr.

|

|

Reduceret købspris ved udtagning

|

30.000 kr.

|

|

Moms =

|

6.000 kr.

|

Moms ved købet er den moms, der er beregnet af motorkøretøjets momsgrundlag ekskl. registreringsafgiften. "Reduceret købspris" er købsprisen ekskl. moms og ekskl. registreringsafgiften reduceret med 20 pct. for hvert påbegyndt regnskabsår efter anskaffelsestidspunktet. Se ML § 28, stk. 1 og 4.

Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser med videre

Skemaet viser relevante afgørelser på området:

|

Afgørelse samt evt. tilhørende SKAT-meddelelse

|

Afgørelsen i stikord

|

Yderligere kommentarer

|

|

SKAT

|

|

SKM2014.117.SR

|

xSkatterådet bekræftede, at ved beregning af værditabet for et køretøj ved salg efter endt leasing efter momslovens § 30 er købsprisen henholdsvis videresalgsprisen lig med det aftalte vederlag med tillæg af moms og registreringsafgift.

Videre bekræftede Skatterådet, at omkostninger, som sælgeren kræver betalt af køberen som betingelse for levering af bilen, skal indgå i beregningen af køretøjets løbende værdiforringelse efter momslovens § 30, stk.1, jf. dog momslovens § 27, stk. 3, nr. 3, hvorefter kundens betaling til sælger af beløb til dækning af udgifter, som sælger har afholdt som udlæg i kundens navn og for dennes regning, ikke skal indgå.x

|

|

|

SKM2013.776.SR

|

Skatterådet kunne ikke bekræfte, at spørger ved opgørelse af det reducerede momsgrundlag efter ML § 30 skal indregne den beregnede (fulde) registreringsafgift (både den forholdsmæssige andel og restafgiften) samt tillæg efter registreringsafgiftslovens § 3b, stk. 3 ved beregning af det samlede værditab på køretøjet jf. ML § 30, stk. 1, sidste punkt, når et leasingkøretøj omfattet af registreringsafgiftslovens § 3b efter ophør af leasingaftalen sælges til vedvarende brug i Danmark og restafgiften indbetales. |

|