Indhold

Dette afsnit handler om reglerne for fremførsel af underskud efter en fusion.

Afsnittet indeholder:

- Resumé

- Underskudsbegrænsning generelt

- Faste driftssteder

- Underskudsbegrænsning ved fusion af selskaber der ikke indgår i en sambeskatning

- Underskudsbegrænsning ved fusion inden for samme sambeskatningskreds

- Underskudsbegrænsning ved fusioner hvor der indgår sambeskattede selskaber

- Grænseoverskridende fusioner - kombineret skattepligtig henholdsvis skattefri

- Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser mv.

Se også

Se også afsnit

Resumé

Den formentlig alvorligste konsekvens af at benytte fusionsskattelovens regler om skattefri omstrukturering er, at de involverede selskabers underskud fra tidligere år mistes. FUL § 8, stk. 6 afskærer nemlig det ved fusionen modtagende selskab fra at udnytte både eget underskud og det indskydende selskabs underskud.

Det underskud, der mistes, er selskabets skattemæssige underskud frem til den skattemæssige fusionsdato, der er fastsat for selskabet. Se FUL § 5. Vedtages der således en koncernekstern fusion midt i indkomståret, hvor et selskab eksempelvis fusioneres ind i en koncern, er det selskabets underskud frem til vedtagelsesdatoen, der mistes. Reglen om fortabelse af underskud gælder ikke, hvis de deltagende selskaber har været koncernforbundne fra fusionsdatoen og til den dag, hvor fusionen er vedtaget i de fusionerede selskaber. Dette skyldes, at den skattefri fusion hverken skal stille de fusionerede selskaber ringere eller bedre, end hvis de i stedet for fusion havde opretholdt de eksisterende sambeskatningsenheder.

Underskudsbegrænsning generelt

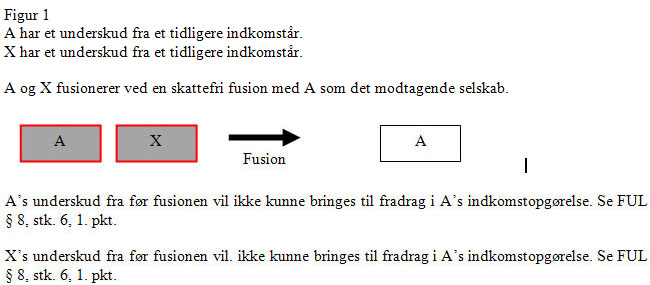

Ifølge FUL § 8, stk. 6, 1. pkt., kan underskud fra tidligere år i de fusionerende selskaber, hvilket vil sige underskud før den skattemæssige fusionsdato, ikke bringes til fradrag ved det modtagende selskabs indkomstopgørelse uanset bestemmelserne i SEL §§ 12-12 D. Se FUL § 5 om den skattemæssige fusionsdato. Se endvidere afsnit C.D.5.2.7.5, herunder SKM2013.628.HR, om det forhold, at "tidligere indkomstår" omfatter perioden forud for/frem til den skattemæssige fusionsdato efter FUL § 5, stk. 3.

Dette gælder både underskud i det indskydende selskab og underskud i det modtagende selskab. Se endvidere FUL § 7. Ifølge denne bestemmelse skal der udarbejdes en afsluttende skatteansættelse for det indskydende selskab for perioden fra udløbet af selskabets seneste sædvanlige indkomstår og indtil den skattemæssige fusionsdato. Den afsluttende ansættelse medfører som udgangspunkt i sig selv bortfald af det indskydende selskabs underskud. Se dog om efterfølgende udnyttelse af indskydende selskabs underskud under "Underskudsbegrænsning ved fusioner hvor der indgår sambeskattede selskaber".

Begrundelsen for, at skattemæssige underskud som hovedregel bortfalder i forbindelse med en skattefri fusion, er ønsket om at undgå, at et selskab med skattemæssige overskud kan eliminere sit overskud ved fusion med et selskab med skattemæssige underskud, når transaktionen i øvrigt ikke har skattemæssige konsekvenser. Når også det modtagende selskabs eget underskud fortabes ved fusionen, skyldes det hensynet til at sikre, at underskudsselskabet ikke blot i stedet bliver valgt som det modtagende selskab.

Bemærk

Udover underskudsbegrænsning efter FUL § 8, stk. 6, kan en fusion, spaltning eller tilførsel af aktiver medføre underskudsbegrænsning efter SEL § 12 D. Dette skyldes, at underskud fra tidligere år her begrænses, når mere end 50% af et selskabs aktier eller stemmerettigheder ved begyndelsen af underskudsåret ejes af andre aktionærer end ved udgangen af det år, hvor underskuddet skal udnyttes. Medfører en skattefri omstrukturering derfor et ejerskifte på mere end 50%, er det vigtigt at være opmærksom på denne regel. Ved bedømmelsen af "skift" i ejerkredsen i underskudsselskabet gælder der endvidere et transparensprincip, således at der ved afgørelsen af ejerkredsen ses igennem selskaber der ejer mere end 25% af kapitalen i de underliggende selskaber. Det betyder, at det som udgangspunkt er aktionærerne i det ultimative moderselskab, der anses for ejer af alle koncernens selskaber.

Faste driftssteder

FUL § 8, stk. 6 taler om underskud "i et af selskaberne", "det modtagende selskab" mv. Bestemmelsen må naturligt forstås således, at den også omfatter udenlandske selskabers faste driftssteder i Danmark. Faste driftssteder af udenlandske selskaber er omfattet af begrebet selskab. Det ER selskaber, selv om Danmark kun beskatter den del af det udenlandske selskabs indkomst, som henføres til det faste driftssted. Når et udenlandsk selskabs faste driftssted i Danmark derfor får tilført aktiver og/eller passiver via en skattefri omstrukturering, mister det modtagende faste driftssted retten til at fremføre driftsstedets underskud efter de regler der gælder for selskaber.

Underskudsbegrænsning ved fusion af selskaber der ikke indgår i en sambeskatning

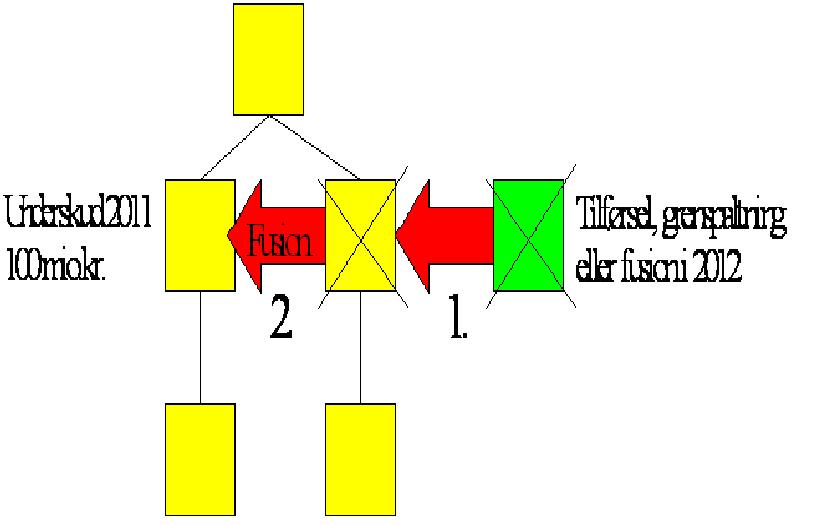

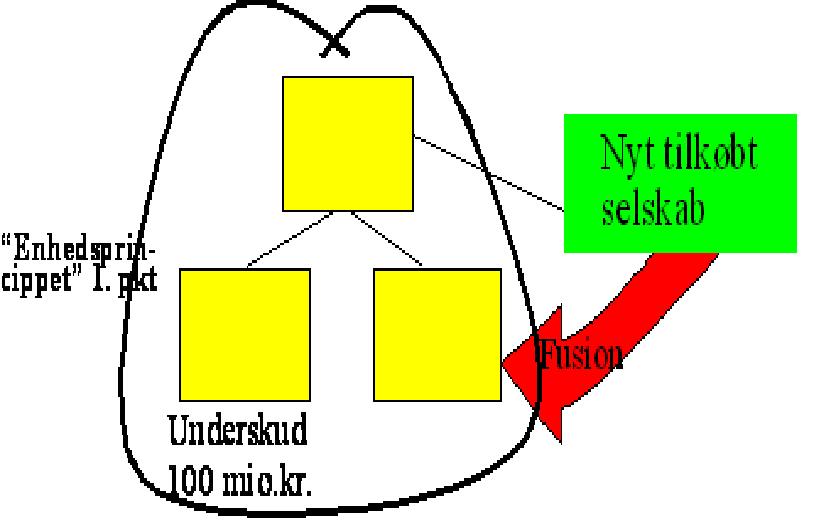

Fusion af selskaber, der ikke er sambeskattede, er omfattet af hovedreglen i FUL § 8, stk. 6, 1. pkt. der positivt fastslår, at det modtagende selskab ikke kan udnytte et fremførselsberettiget underskud efter SEL § 12. Det er både underskuddet i det indskydende og det modtagende selskab, der mistes. Se figur 1.

Selskaber, der ikke er sambeskattede, vil få skæringsdatoen for det modtagende selskabs regnskabsår som skattemæssig fusionsdato. Se FUL § 5, stk. 1. Det er således underskuddet frem til denne dato, der mistes.

Underskud opstået i et af selskaberne frem til den eventuelt senere vedtagelse af fusionen mistes derimod ikke. Umiddelbart stilles ikke sambeskattede selskaber derfor bedre end fusioner mellem forskellige sambeskatningskredse, idet fusionen her vil indebære etablering eller ophør af koncernforbindelse.

Dette medfører, at fusionsdatoen fastsættes til vedtagelsestidspunktet, og der sker underskudsbegrænsning frem til denne dato. Se FUL § 5, stk. 3. De fusionerede ikke sambeskattede selskabers mulighed for at fremføre et underskud i mellemperioden begrænses dog delvist. Se FUL § 8, stk. 7.

Hvis det indskydende og det modtagende selskab har forskellige indkomst- og regnskabsår, eksempelvis således at det indskydende selskabs indkomstår udløber den 31. december, mens det modtagende selskabs indkomstår udløber den 31. marts, opstår spørgsmålet, hvad der skal ske med et eventuelt underskud mellem den 31. december og den 31. marts.

Forholdet er reguleret af FUL § 7, der angiver principperne for den afsluttende ansættelse af det indskydende selskab. I henhold til bestemmelsen omfatter den afsluttende ansættelse perioden fra udløbet af selskabets seneste sædvanlige indkomstår og indtil fusionsdagen. Se FUL § 5. Denne periode anses for et selvstændigt indkomstår, uanset om perioden er kortere eller længere end 12 måneder.

Der foretages således en klar opdeling af indkomst før og efter den skattemæssige fusionsdato. Det modtagende selskab kan derfor kun fremføre og udnytte underskud opstået efter den skattemæssige fusionsdato, altså efter skæringsdagen for det modtagende selskabs regnskabsår. Se FUL § 5, stk. 1.

Underskudsbegrænsning ved fusion inden for samme sambeskatningskreds

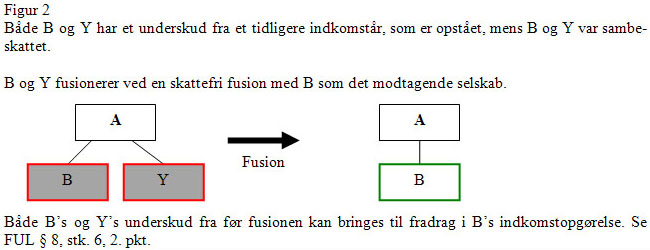

Udgangspunktet for en skattefri fusion er, at skattemæssige underskud i både det indskydende og modtagende selskab fortabes. Se FUL § 8, stk. 6, 1. pkt. Udgangspunktet fraviges ved skattefrie fusioner mellem sambeskattede selskaber, idet FUL § 8, stk. 6, 2. pkt. giver hjemmel til, at det modtagende selskab kan udnytte underskud i de fusionerede selskaber fra tiden før fusionen. (Se dog nedenfor under "Modtagende sambeskattede selskabs fremførsel af underskud fra tiden før det indirekte fusioneres med et selskab uden for sambeskatningskredsen", hvis det modtagende selskab, direkte eller indirekte, ved fusionen overtager aktiver og passiver fra selskaber, som ikke var en del af sambeskatningskredsen på det tidspunkt, hvor underskuddet opstod.)

Adgangen til at udnytte underskud efter en fusion omfatter kun underskud, der er opstået, mens selskaberne har været sambeskattet. Se FUL § 8, stk. 6, 2. pkt. Det modtagende selskab kan altså efter en fusion udnytte underskud fra både det indskydende og det modtagende selskab på samme måde, som underskuddet kunne have været udnyttet ved en uændret sambeskatning af de fusionerede selskaber. Det er Skatteministeriets opfattelse, at det indskydende selskabs underskud efter fusionen tilhører det modtagende selskab, og det er derfor det modtagende selskab der efter fusionen skal optage underskuddet i sit regnskab. Dette resultat understøttes af bemærkningerne til § 6 i L 121 (FT 2004-05), der nyaffattede bestemmelsen i FUL § 8, stk. 6, 2. pkt. Det fremgår af bemærkningerne, at: "Det foreslås, at underskud, der er opstået, mens de fusionerende selskaber har været sambeskattet, kan bringes til fradrag i det modtagende selskab."

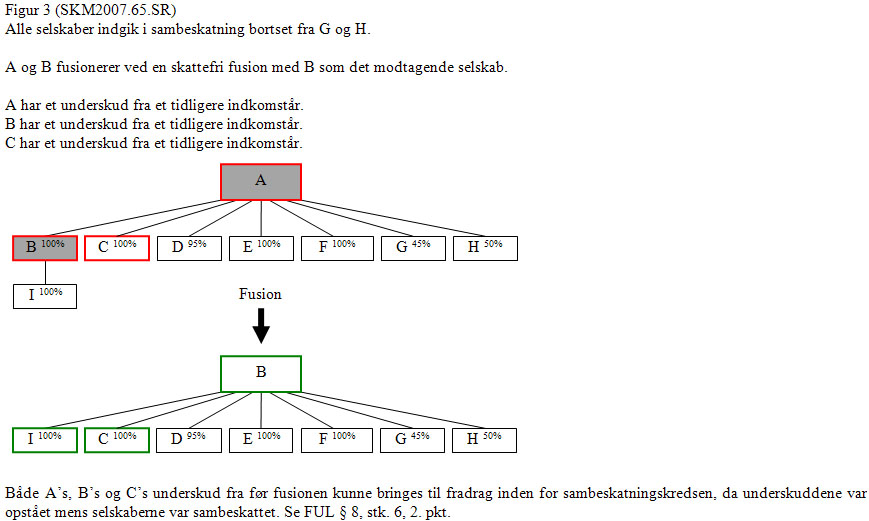

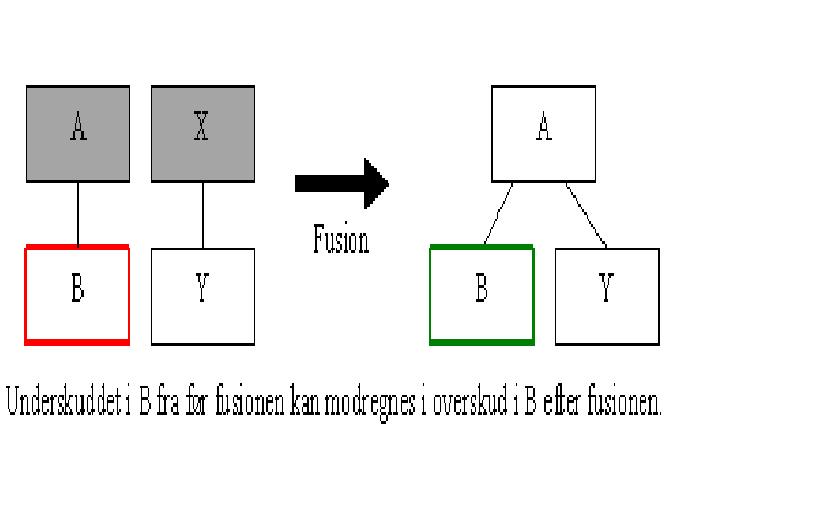

FUL § 8, stk. 6 begrænser altså ikke adgangen til at udnytte underskud, der kunne have været udnyttet inden for en etableret sambeskatning. Dette gælder både de selskaber, der direkte deltager i fusionen, og de selskaber der er sambeskattede med de fusionerede selskaber. Se figur 2.

SKM2007.65.SR. Skatterådet bekræftede, at et selskab, som det modtagende selskab i en fusion, ville kunne anvende underskud, der var opstået i det ophørende indskydende selskab, samt i andre selskaber inden for sambeskatningskredsen. Skatterådet bekræftede også, at det skattemæssige underskud i et af søsterselskaberne til de fusionerende selskaber fortsat ville kunne anvendes til modregning i den positive indkomst inden for sambeskatningskredsen. Der skete altså ingen begrænsning i adgangen til at udnytte det underskud, der var opstået i sambeskatningsperioden, og som kunne have været udnyttet i den allerede etablerede sambeskatning. Se figur 3.

Bemærk

FUL § 8, stk. 6, 1. og 2. pkt. gælder også ved fradrag for tidligere års underskud efter KULBR kap. 2 og 3. Se dog KULBR § 27 A, stk. 6, indsat ved lov nr. 1216 af 27. december 2003, hvoraf fremgår, at FUL § 8, stk. 6, i visse tilfælde ikke kan anvendes.

Særlige fusionssituationer inden for samme sambeskatningskreds

Se afgørelsen SKM2010.21.SR om den særlige situation, hvor et partnerselskab (P/S) omdannes til et A/S og efterfølgende fusioneres med et koncernselskab. Sagen vedrørte C A/S og det sambeskattede datterselskab B A/S der ejede partnerselskabet A P/S. A P/S ønskedes omdannet til et A/S efter reglerne om tilførsel af aktiver. Omdannelsen ville ske ca. 4 måneder efter skæringsdatoen for C A/S regnskabsår. Straks efter omdannelsen skulle alle selskaber fusioneres, med C A/S som det modtagende selskab. Både C A/S og A P/S havde underskud i fusionsåret, men ingen underskud vedrørende tidligere indkomstår. Da A P/S var transparent og derfor ikke noget selvstændigt skattesubjekt, skulle selskabets underskud henføres til C A/S og dets sambeskattede datterselskab B A/S. Underskuddet var altså opstået, mens selskaberne var sambeskattet. Situationen var derfor omfattet af FUL § 8, stk. 6, 2. pkt. Det modtagende selskab C A/S kunne derfor udnytte underskuddene efter fusionen.

Underskudsbegrænsning ved fusioner hvor der indgår sambeskattede selskaber

Underskuddet frem til den skattemæssige fusionsdato begrænses

Det er den skattemæssige fusionsdato, der er afgørende for afskæring af underskudsfremførsel efter FUL § 8, stk. 6, 1. pkt.

Om underskud opstået før den skattemæssige fusionsdato, men efter den regnskabsmæssige fusionsdato, se høringssvar til Lov 343 af 18. april 2007. (L110A 2006-07), hvor FSR spørger: "Ønsker oplyst om Skatteministeriet er enig i, at FUL § 8, stk. 6, omfatter skattemæssige underskud i de deltagende selskaber frem til den selskabsretlige dato for fusionens gennemførelse, dvs. at underskud i perioden fra den selskabsretlige fusionsdato og frem til den skattemæssige fusionsdato ikke omfattes af FUL. § 8, stk. 6 ....."

Skatteministeriet svarer: "Skatteministeriet er ikke enig heri. Hvis et selskab eksempelvis fusioneres ind i en ny koncern med skattemæssig fusionsdato d. 1. juni og selskabsretlig fusionsdato d. 1. januar, finder FUL § 8, stk. 6 anvendelse på selskabets underskud i perioden fra 1. januar til 1. juni." Se mere om problemstillingen under FUL § 8, stk. 8.

Se også ministersvar til Skatteudvalget vedrørende lovforslag L 110 af den 13. december 2006 - bilag 10, S. 25. "Skatteministeriet angiver i sit svar, at bestemmelsen i FUL § 8, stk. 6 har virkning pr. den skattemæssige omstruktureringsdato. I et tilfælde, hvor en fusion selskabsretligt gennemføres pr. 1. januar, men først vedtages den 1. oktober samme år, vil underskud, som er opstået i perioden 1. januar - 30. september, således falde bort, hvis fusionen sker koncerneksternt, og underskuddet ikke kan anvendes i delårsopgørelsen. Er ministeriet enig i, at når der fx er tale om en spaltning med forskellige skatte- og selskabsretlige spaltningsdatoer, vil FUL § 8, stk. 6, have virkning pr. forskellige tidspunkter for de forskellige "grene"?"

Skatteministeriets svar: "Skatteministeriet er enig i, at FUL § 8, stk. 6, kan have virkning på forskellige tidspunkter for forskellige "grene" ".

SKM2013.628.HR. Højesteret siger om begrebet "tidligere indkomstår" efter FUL § 8, stk. 6: "De fradrag, der afskæres ved fusionsskattelovens § 8, stk. 6, er underskud "fra tidligere år", der foreligger ved fusionen, medens de fradrag, der afskæres ved § 8, stk. 8, er uudnyttede kildeartsbegrænsede tab "fra tidligere indkomstår", der foreligger ved fusionen. Højesteret finder, at de tab, der afskæres, i begge tilfælde er ethvert tab forud for fusionen regnet fra den skattemæssige fusionsdato, uanset om den foregående indkomstperiode er et sædvanligt indkomstår eller ej. [...]

I forbindelse med den ændring af sambeskatningsreglerne, der fandt sted ved lov nr. 426 af 6. juni 2005, blev det i fusionsskattelovens § 5, stk. 3, som noget nyt bestemt bl.a., at hvis et sambeskattet selskab efter selskabsskattelovens § 31 deltager i fusionen, og koncernforbindelse efter lovens § 31 C er etableret inden eller i forbindelse med fusionen, anvendes tidspunktet for etableringen af koncernen som skattemæssig fusionsdato for det indskydende selskab uanset de almindelige regler om fusionsdato i stk. 1 og 2. Bestemmelsen blev indføjet med henblik på reglerne om den almindelige indkomstopgørelse ved sambeskatning, men reglen om fusionsdatoen er efter sin ordlyd generel og ikke begrænset til den almindelige indkomstopgørelse, således at den kun skulle angå denne og ikke kildeartsbegrænsede tab. Der er heller ikke i forarbejderne nogen angivelse af en sådan begrænsning. Hertil kommer, at reale grunde ikke taler for en sådan indskrænkende fortolkning. Hvis bestemmelsen skulle forstås som alene angående den almindelige indkomstopgørelse, ville der for et indskydende selskab skulle anvendes to forskellige fusionsdatoer, en for den almindelige indkomstopgørelse og en anden for kildeartsbegrænsede tab. Det ville endvidere betyde en forskellig behandling af de to typer af fradrag, hvilket ville stride imod hensigten med og principperne i § 8, stk. 6 og 8, hvorefter de to fradragstyper netop skal behandles ens. Højesteret finder herefter, at § 5, stk. 3, fastlægger fusionsdatoen generelt og således også i henseende til kildeartsbegrænsede tab."

Se afgørelsen SKM2013.843.SR om den situation, hvor et selskab, X A/S i et tidligere indkomstår, 2010, overtog et andet selskab Y A/S. X A/S havde et underskud i 2010. En del af underskuddet blev realiseret mellem indkomstårets begyndelse og etableringen af koncernforbindelsen med Y A/S. I henhold til sambeskatningsreglerne havde Y A/S mulighed for at udnytte underskud fra perioden før koncernforbindelsens etablering, men kun i indkomst optjent efter koncernforbindelsens etablering. I indkomståret 2012 skulle de to selskaber fusioneres. Spørgsmålet var om underskud opstået i X A/S før koncernetableringen i indkomståret 2010 kunne fradrages efter en fusion på grund af FUL § 8, stk. 6, 2. pkt. Sagen adskiller sig fra SKM2013.628.HR ved at fusionsdatoen i SKM2013.843.SR ligger i et andet indkomstår end det hvori underskuddet opstod. Hvis de to selskaber ikke fusionerede, ville X A/S' underskud fra perioden før koncernforbindelsens etablering kunne udnyttes i sambeskatningen med Y A/S. Skatterådet bekræftede derfor, at underskuddet også kan anvendes efter en skattefri fusion af selskaberne.

Generelt om underskudsbegrænsning ved fusion af sambeskattede selskaber med selskaber uden for sambeskatningskredsen

Fusionerer to moderselskaber fra hver sin koncern, opstår der en ny sambeskatningskreds mellem det indskydende selskabs datterselskaber og det modtagende selskabs tidligere sambeskatningskreds. Fra og med fusionsdatoen kan underskud opstået efter fusionen derfor udnyttes mellem de nu sambeskattede selskaber.

Underskud fra før fusionsdatoen kan derimod ikke udnyttes i den nye sambeskatningskreds. Se SEL § 31, stk. 2, 6. pkt. Underskud fra før fusionsdatoen kan imidlertid anvendes inden for de delkoncerner, der ikke afbrydes som følge af fusionen. Se SEL § 31, stk. 2, 10. pkt. Disse delkoncerner kaldes efter fusionen subsambeskatninger.

Når to sambeskatningskredse fusionerer, og der er underskud til fremførsel, opstår der således to subsambeskatninger inden for den nye sambeskatningskreds med det modtagende selskab. Nemlig

· én subsambeskatning mellem det indskydende selskabs datterselskaber, og

· én subsambeskatning mellem de selskaber, der indtil fusionen var sambeskattet med det modtagende selskab.

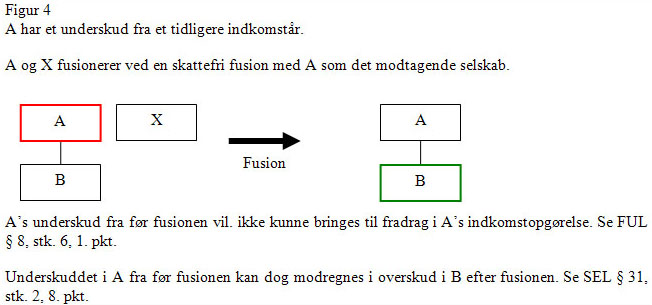

Modtagende sambeskattede selskabs fremførsel af underskud fra tiden før det fusioneres med et selskab uden for sambeskatningskredsen

Udgangspunktet i FUL § 8, stk. 6, 1. pkt. er, at det modtagende selskab afskæres fra selv at anvende sit eget og indskydende selskabs skattemæssige underskud fra før fusionen. Det betyder imidlertid ikke, at det modtagende selskabs underskud fra før fusionen går tabt. Dette skyldes, at SEL § 31, stk. 2, 10. pkt. giver mulighed for at modregne underskud inden for en subsambeskatning, hvis den tidligere sambeskatningskreds ikke afbrydes ved fusionen.

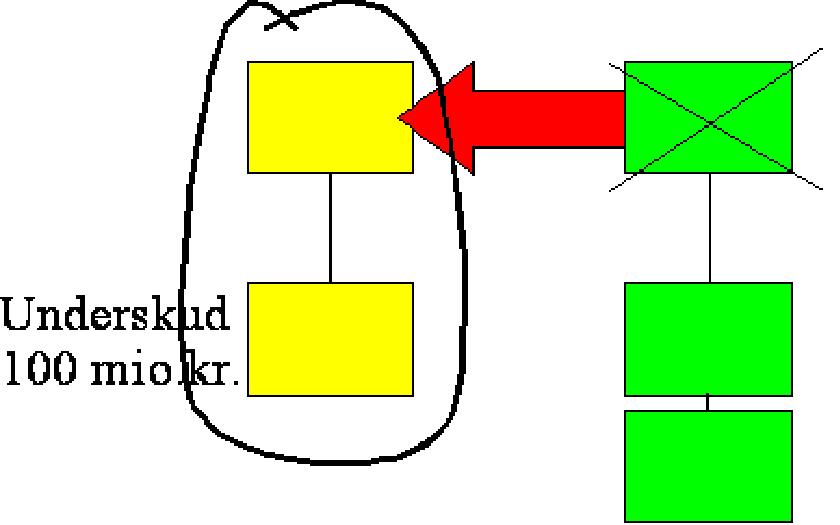

Udgangspunktet er, at sambeskatningskredsen mellem det modtagende selskab og dets datterselskaber ikke afbrydes ved en fusion. Det modtagende selskab overtager blot det indskydende selskabs aktiver og passiver. Afbrydes sambeskatningen mellem det modtagende selskab og dets datterselskaber derfor ikke ved fusionen, kan underskud i det modtagende selskab fra før fusionen fremføres til modregning i det modtagende selskabs sambeskattede datterselskaber, forudsat at underskuddet er opstået i sambeskatningsperioden. Se figur 4. Se SEL § 31 om modregningsrækkefølgen i relation til modtagende selskabs datterselskabers udnyttelse af moderselskabets underskud.

SEL § 31, stk. 2, 8. pkt. er efter Lov nr. 591 af 18. juni 2012 flyttet til 10. pkt.

SKM2013.817.SR. Et selskab, X, havde erhvervet hele kapitalen i et selskab, som det agtede at fusionere med. Selskabet X havde et skattemæssigt underskud, der var opstået under sambeskatning med selskabets moderselskab. Skatterådet bekræftede, at det skattemæssige under fra før fusionen kunne modregnes i moderselskabets overskud, når underskuddet var opstået i sambeskatningsperioden og sambeskatningen ikke blev afbrudt ved fusionen.

Sagen omhandlede en situation, hvor koncernen udvides med et datterselskab, og efterfølgende underskudsanvendelse i det overliggende moderselskab. Skatterådet fandt, at situationen var sammenlignelig med situationen i figur 4 ovenfor.

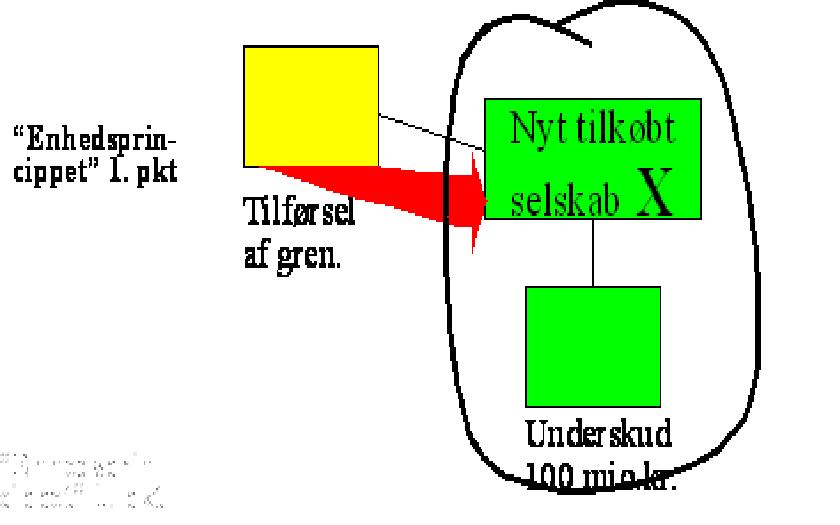

Modtagende sambeskattede selskabs fremførsel af underskud fra tiden før det indirekte fusioneres med et selskab uden for sambeskatningskredsen

Uanset at en omstrukturering sker inden for en sambeskatning, så mister modtagende selskab sit eget underskud, hvis det modtagende selskab ved en skattefri omstrukturering direkte eller indirekte har overtaget aktiver eller passiver fra selskaber, som ikke var en del af sambeskatningskredsen på det tidspunkt, da underskuddet opstod. Dette fremgår af FUL § 8, stk. 6, 3. pkt. Bestemmelsen er indsat ved L 173 vedtaget den 13. juni 2012. Lov nr. 591 af 18. juni 2012. Bestemmelsen har virkning for omstruktureringer, der vedtages den 1 juli 2012 eller senere. Se figur 5.

Figur 5

Modtagende selskabs datterselskabers underskud fra tiden før fusionen

De datterselskaber, der før fusionen var sambeskattet med det modtagende selskab, kan fremføre og modregne egne underskud fra før fusionen i selskabernes egne fremtidige indkomster. Ligeledes kan underskuddene fra før fusionen udnyttes imellem de efter fusionen subsambeskattede datterselskaber. At underskuddene kun kan udnyttes imellem de subsambeskattede selskaber betyder, at de ikke kan udnyttes af de selskaber, der er nye i koncernen. Se nedenfor under "Enhedsprincippet" om det modtagende selskabs mulighed for at anvende datterselskabernes fremførte underskud fra før fusionen til modregning i det modtagende selskabs indkomstopgørelse.

Figur 6

"Enhedsprincippet"

Som nævnt begrænser FUL § 8, stk. 6 umiddelbart kun det modtagende selskabs adgang til at udnytte underskud genereret enten af det indskydende selskab eller det modtagende selskab. Hidtil har SKAT haft den opfattelse, at der eksisterede et såkaldt "enhedsprincip". "Enhedsprincippet" medførte, at ikke kun det modtagende selskabs eget underskud fra før fusionen, men også dets sambeskattede datterselskabers underskud fra før fusionen, ikke kunne fradrages i det modtagende selskabs indkomst efter fusionen. Underskud fra før fusionen, både det modtagende selskabs eget underskud og underskuddet i det modtagende selskabs datterselskaber mv., kan og kunne, uanset "enhedsprincippet", imidlertid fremføres til fradrag i sambeskatningsindkomsten hos de datterselskaber mv., der før fusionen var sambeskattet med det modtagende selskab.

De tre afgørelser SKM2006.75.LSR, SKM2011.588.LSR og SKM2012.46.SR går imidlertid imod den hidtidige opfattelse af, at der eksisterer et "enhedsprincip". I relation til FUL § 8, stk. 6 udtaler Landsskatteretten i SKM2011.588.LSR, at "bestemmelsen ikke kan udstrækkes til at omfatte underskud i det modtagende selskabs datterselskab, såfremt dette er opstået under sambeskatning med det modtagende selskab, jf. selskabsskattelovens § 31, jf. selskabsskattelovens § 31, stk. 2, 8 pkt." Se figur 6 og 7.

På baggrund af foranstående afgørelser, er der ved L 173, vedtaget den 13. juni 2012, Lov nr. 591 af 18. juni 2012, indført hjemmel i SEL § 31, stk. 4 til at håndhæve "enhedsprincippet". Bestemmelsen har virkning for omstruktureringer, der vedtages den 1. juli 2012 eller senere.

SEL § 31, stk.4 medfører, at det modtagende selskab i en skattefri omstrukturering, ikke kan modregne andre sambeskattede selskabers og faste driftssteders underskud fra indkomstår før omstruktureringen. Se figur 7.

Figur 7

Det modtagende selskab kan dog modregne andre selskabers underskud, hvis indskydende selskab indgik i sambeskatning med det modtagende selskab i de indkomstår, hvor underskuddet opstod, og indskydende selskab ikke direkte eller indirekte har deltaget i en skattefri omstrukturering med et ikke sambeskattet selskab i eller efter underskudsåret. Se figur 8.

Figur 8

Eksempler:

I figur 9 vil det modtagende selskab efter fusionen ikke kunne udnytte underskuddet i søsterselskabet. Undtagelsen i SEL § 31, stk. 4, 2. pkt. gælder ikke, idet det indskydende selskab ikke indgik i sambeskatningskredsen i det eller de indkomstår, hvor underskuddet opstod.

Figur 9

I figur 10 vil det modtagende selskab X efter tilførslen ikke kunne udnytte underskuddet i datterselskabet. Undtagelsen i SEL § 31, stk. 4, 2. pkt. gælder ikke, idet tilførslen sker fra et selskab, der ikke indgik i subsambeskatningskredsen i det eller de indkomstår, hvor underskuddet opstod.

Figur 10

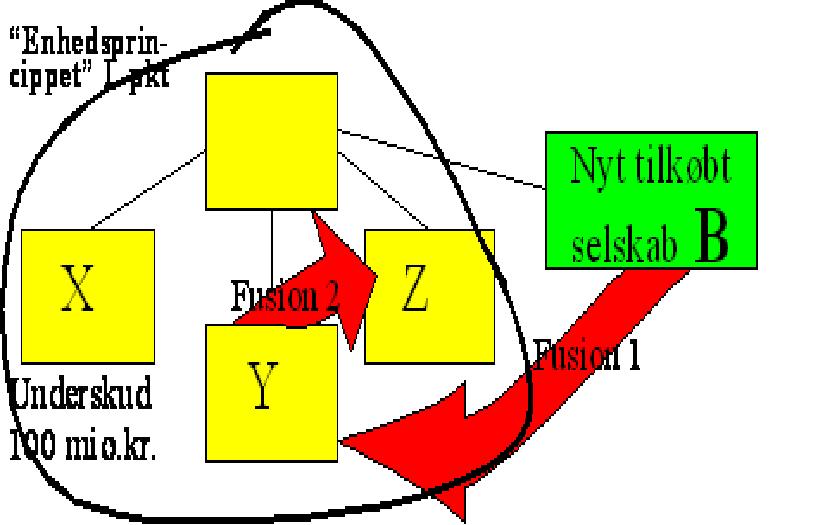

I figur 11 vil det modtagende selskab Y efter fusionen ikke kunne udnytte underskuddet i søsterselskabet X. Undtagelsen i SEL § 31, stk. 4, 2. pkt. gælder ikke, idet det indskydende selskab B ikke indgik i sambeskatningskredsen i det eller de indkomstår, hvor underskuddet opstod. Endvidere vil det modtagende selskab Z efter fusionen med Y ikke kunne udnytte underskuddet i X. SEL § 31, stk. 4, 2. pkt. gælder ikke, idet det indskydende selskab Y har deltaget i en skattefri omstrukturering med et ikke sambeskattet selskab i eller efter underskudsåret.

Figur 11

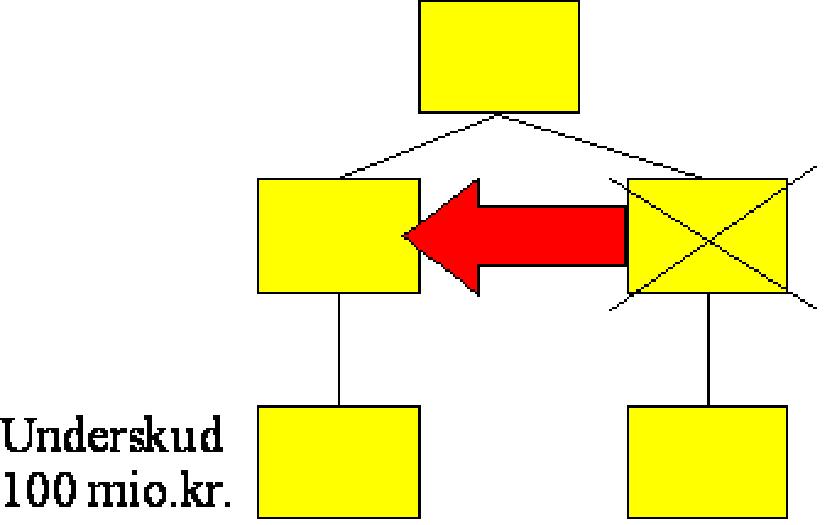

Indskydende selskabs underskud fra tiden før fusionen

FUL § 8, stk. 6, 1. pkt. medfører, at det ved fusionen modtagende selskab ikke kan udnytte underskud genereret af det indskydende selskab. Bestemmelsen tager imidlertid ikke stilling til, hvorvidt selskaber, der inden fusionen var sambeskattet med det indskydende selskab, efter fusionen kan udnytte det indskydende selskabs underskud.

For et indskydende sambeskattet selskab gælder, at dette selskab udtræder af sambeskatningen, når det fusionerer med et selskab, der ikke indgår i sambeskatningen. Det indskydende selskabs koncernforbindelse med de øvrige selskaber, der er omfattet af sambeskatningen, ophører således på fusionsdatoen.

Da sambeskatningsreglerne kun giver adgang til at udnytte underskud inden for en sambeskatning, jf. SEL § 31, stk. 2, 6. og 10. pkt., medfører dette umiddelbart, at et eventuelt uudnyttet underskud i det indskydende selskab er tabt.

Underskuddet i et indskydende/sambeskatningsophørende moderselskab fra før fusionen kan imidlertid fremføres til modregning i positiv indkomst i de datterselskaber, som moderselskabet er sambeskattet med før fusionen. Se svar på spørgsmål 117 til L 121-2 2004/05, vedtaget som Lov nr. 426 af 6. juni 2005. Disse datterselskaber indgår efter fusionen i en subsambeskatning, og det er i denne subsambeskatning det indskydende selskabs underskud fra før fusionen kan udnyttes.

Samme betragtning gør sig gældende i SKM af 04/01 2006, SPM fra Skatteudvalget, SAU alm.del - bilag 74 gengivet i TfS 2006,173. Her blev det uddybet, hvordan et skattemæssigt sambeskatningsunderskud hos et moderselskab, som ophørte ved fusion, kunne modregnes hos moderselskabets datterselskaber efter fusionen. Se figur 12.

Figur 12

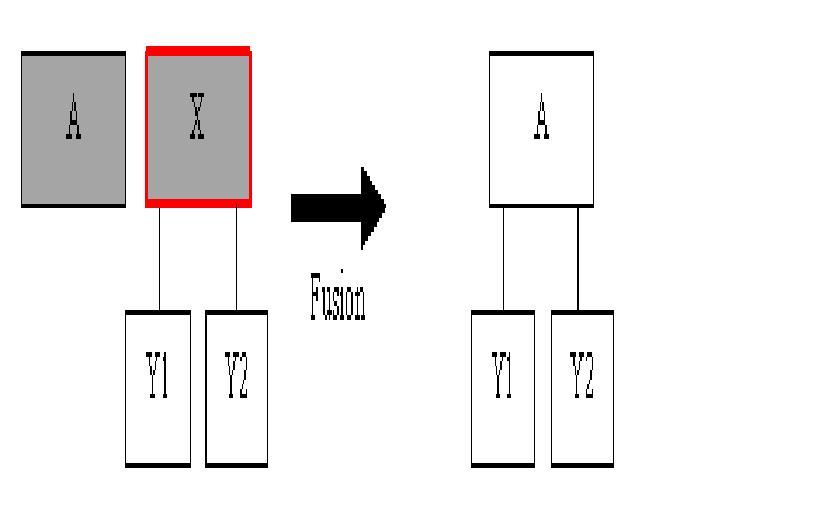

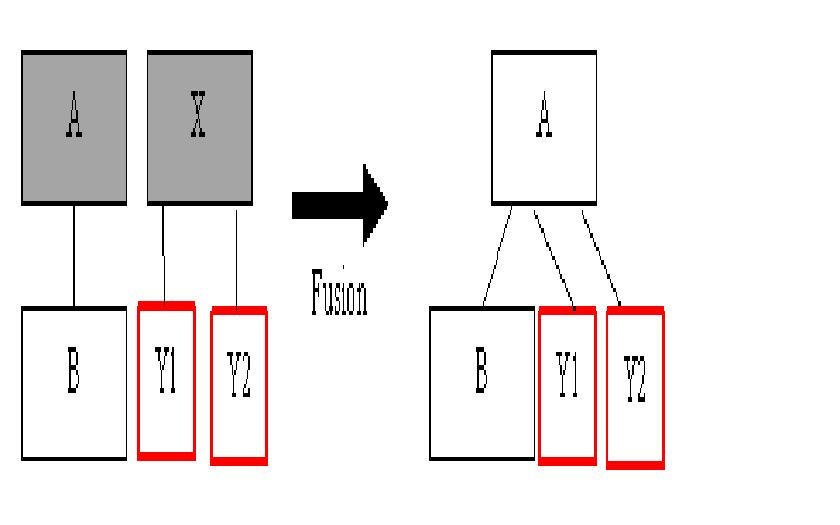

X har et underskud fra tidligere år. A og X fusionerer ved en skattefri fusion med A som det modtagende selskab.

X's underskud fra før fusionen vil ikke kunne bringes til fradrag i A's indkomstopgørelse. Se FUL § 8, stk. 6, 1. pkt.

Underskuddet i X fra før fusionen kan modregnes i overskud i subsambeskatningen mellem Y1 og Y2 efter fusionen. Se ministersvar i TFS 2006.173.

Det følger forudsætningsvist af bemærkningerne til Lov nr. 426 af 6. juni 2005 at der skal være tale om en fusion, hvor det indskydende selskabs datterselskaber kommer ind i en ny sambeskatningskreds med et modtagende selskab, før mulighederne for at videreføre det indskydende selskabs underskud er til stede. Sambeskatningen mellem datterselskaberne og det indskydende moderselskab "lever" her videre via det modtagende selskab, og der etableres en subsambeskatning, som kan udnytte det indskydende selskabs underskud. Sambeskatningen har altså ikke været afbrudt. Se herom SEL § 31, stk. 2, sidste pkt.

Kravet om, at det indskydende selskabs underskud skal "leve videre" og kunne udnyttes i en subsambeskatning, har bl.a. den konsekvens, at hvis et sambeskattet moderselskab fusioneres ind i et ikke-sambeskattet selskab, eksempelvis et koncernforbundet men ikke sambeskattet udenlandsk selskab, så mistes retten til at videreføre det indskydende selskabs underskud. Der opstår her ikke nogen sambeskatningskreds med det modtagende selskab, hvorfor det indskydende selskabs underskud er dødt. Muligheden for at udnytte et indskydende selskabs særunderskud efter en fusion, er således begrænset til den situation der er omfattet af svar på spørgsmål 117 til L 121 - 2 2004/2005, vedtaget som Lov nr. 426 af 6. juni 2005.

SKM2010.782.SR. Sagen vedrører en grænseoverskridende moder/datterselskabsfusion af det udenlandske D som modtagende selskab, og det danske datterselskab C som indskydende selskab. Det indskydende selskab C var øverste danske moderselskab til en række danske datter/datterdatterselskaber, som selskabet var sambeskattet med. Det udenlandske modtagende moderselskab D var beliggende i et EU land. D var ejet af selskabet B i samme land. B var ejet af selskabet A, der var beliggende i et ikke-EU land. Det modtagende selskab D efterlod efter fusionen ikke noget fast driftssted i Danmark, idet det bortfusionerede C alene ejede finansielle aktiver og passiver, herunder anparter i F aps. F var moderselskab til de danske selskaber G, H, I, J og K.

Spørgsmål til Skatterådet: Kan underskuddet i det øverste danske moderselskab C, der bortfusioneres ind i det udenlandske ikke sambeskattede selskab D, anvendes af danske selskaber der har været sambeskattet med C frem til fusionsdatoen?

Skatterådet svarede: (Resumé) Ifølge FUL § 8, stk. 6 kan underskud opstået, mens selskaberne har været sambeskattede, bringes til fradrag. Aktiverne og passiverne i det danske indskydende C går ud af den danske sambeskatningskreds. Der skal således foretages en delårsopgørelse på det tidspunkt, hvor C udtræder af sambeskatningen. Se SEL § 31, stk. 3 (Nu SEL § 31, stk. 5). Den skattemæssige fusionsdato er derfor vedtagelsesdatoen. Se FUL § 5, stk. 3, jf. SEL § 31, stk. 3 (SEL § 31, stk. 5). C har et stort fremførbart underskud vedrørende tidligere år og vil også få underskud frem til fusionsdatoen/vedtagelsesdatoen. Se FUL § 7. C's adgang til at udnytte eget underskud bortfalder ved den afsluttende ansættelse, jf. FUL § 7, da selskabet opløses. Det samme gælder C's datter/datterdatterselskabers adgang til at fremføre C's underskud. Dette skyldes, at C opløses ved fusion med et ikke sambeskattet udenlandsk selskab. De sambeskattede datter/datterdatterselskaber indtræder derfor ikke i en ny sambeskatning. De danske datter/datterdatterselskabers adgang til at udnytte C's underskud ophører derfor. Se SEL § 31, stk. 2, 10. pkt. Sambeskatningsreglerne giver kun adgang til at udnytte underskud inden for en sambeskatning, og dette medfører, at et eventuelt underskud i det indskydende selskab er tabt. Se også SKM2010.772.SR, der dog ikke tager stilling til underskudsfremførslen. SKM2010.772.SR er delvist forældet efter SKM2010.782.SR.

Indskydende selskabs datterselskabers underskud fra tiden før fusionen

Når et moderselskab fusioneres ind i et modtagende selskab, etableres der koncernforbindelse mellem det indskydende selskabs datterselskaber og det modtagende selskabs sambeskatningskreds. FUL § 8, stk. 6 gælder for underskud helt frem til fusionsdatoen. Hvis et selskab eksempelvis fusioneres ind i en ny koncern med skattemæssig fusionsdato den 1. juni og selskabsretlig fusionsdato den 1. januar, anvendes FUL § 8, stk. 6 på underskud helt frem til 1. juni. For underskud i det indskydende selskabs datterselskaber gælder også, at successionsreglerne i § 8 ikke kan udstrækkes til at omfatte en ret til sambeskatning med det modtagende selskab/koncern.

Selskaberne i den indskydende koncern skal udarbejde en delårsopgørelse pr. fusionsdatoen, altså den dag fusionen vedtages. Herved afskæres datterselskabernes underskud fra før fusionen fra at kunne udnyttes i det nye moderselskabs indkomst efter fusionen. Underskud i et selskab vedrørende perioden inden sambeskatningen kan kun modregnes i overskud i det pågældende selskab. Se SEL § 31, stk. 2, 6. pkt. Fremførselsberettigede underskud fra før fusionen kan derfor ikke fremføres i den nye sambeskatningskreds, men bliver det indtrædende selskabs særunderskud. De "indskudte" datterselskabers særunderskud kan derimod anvendes af datterselskabet selv samt øvrige selskaber, som datterselskabet og det indskydende selskab var sambeskattet med, da underskuddet opstod. Underskuddet kan altså fremføres og udnyttes inden for den subsambeskatning, der etableres mellem det indskydende selskabs datterselskaber. Se SEL § 31, stk. 2, 10. pkt. Se figur 13.

Figur 13

Y1 og Y2 har et underskud fra tidligere år. A og X fusionerer ved en skattefri fusion med A som det modtagende selskab.

Y1 og Y2's underskud fra før fusionen vil ikke kunne bringes til fradrag i A's (eller B's) indkomstopgørelse. Se FUL § 8, stk. 6, 1. pkt.

Underskuddet i Y1 og Y2 fra før fusionen kan dog modregnes i overskud i subsambeskatningen mellem Y1 og Y2 efter fusionen. Se SEL § 31, stk. 2, 10. pkt.

Grænseoverskridende fusioner - kombineret skattepligtig henholdsvis skattefri

Hvis en grænseoverskridende fusion skattemæssigt behandles efter forskellige regler i forskellige EU lande, bevares retten til underskudsfremførsel i det danske modtagende selskab, blot fusionen her behandles som en skattepligtig fusion.

SKM2009.564.SR. En koncern bestod af det danske moderselskab E A/S samt dets fire datterselskaber. Det ene datterselskab A A/S var beliggende i Danmark, mens A A/S' tre søsterselskaber var beliggende i forskellige EU/EØS lande. Det danske selskab A A/S havde et fremførbart skattemæssigt underskud. Koncernen ønskede de tre udenlandske søsterselskaber fusioneret ind i det danske underskudsselskab A A/S, således at de tre udenlandske søsterselskaber herefter blev faste driftssteder af A A/S. Fusionen ønskedes i Danmark gennemført som en skattepligtig fusion, mens den i de øvrige lande ønskedes gennemført efter reglerne om skattefrie fusioner. Selskabsretligt blev fusionen i alle lande gennemført efter reglerne om grænseoverskridende fusioner reguleret i bl.a. 10. selskabsdirektiv. Skatterådet fandt, at A A/S ville bevare retten til fremførsel af selskabets underskud, idet fusionen i relation til dette selskab blev behandlet efter reglerne om skattepligtige fusioner.

Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser mv.

Skemaet viser relevante afgørelser på området:

|

Afgørelse samt evt. tilhørende SKAT-meddelelse

|

Afgørelsen i stikord

|

Yderligere kommentarer

|

Højesteret

|

| SKM2013.628.HR |

Underskud forud for den skattemæssige fusionsdato var omfattet af FUL § 8, stk. 6. |

|

|

Landsskatteretskendelser

|

| SKM2011.588.LSR |

"Enhedsprincippet". Et ved fusionen modtagende selskab kunne udnytte underskud i det modtagende selskabs datterselskab, da dette var opstået under sambeskatning med det modtagende selskab. |

Forældet. Se nu SEL § 31, stk. 4 indsat ved lov nr. 591 af 18. juni 2012.

|

|

SKM2010.440.LSR

|

Sagen vedrørte fusion med tilbagevirkende kraft med et selskab, der i perioden mellem fusionens virkningstidspunkt og den skattemæssige fusionsdato havde et stort tab på aktier. Landskatteretten fandt, at indkomsten for det indskydende selskab for perioden før den skattemæssige fusionsdato, ikke kunne anses realiseret af det modtagende selskab. Tabet i mellemperioden måtte derfor anses som et tab "fra tidligere indkomstår", der ikke kunne fremføres til fradrag i det modtagende selskab.

|

|

|

SKM2006.75.LSR

|

"Enhedsprincippet". Landskatteretten fandt ikke at "enhedsprincippet" omfattede underskud i et sambeskattet moderselskab, der ikke var omfattet af fusionen. Underskuddet i moderselskabet kunne derfor anvendes af det ved fusionen modtagende datterselskab.

|

Forældet. Se nu SEL § 31, stk. 4 indsat ved lov nr. 591 af 18. juni 2012.

|

| |

|

TFS1991.269.LSR

|

"Enhedsprincippet". To selskaber fusionerede. Det modtagende selskab overtog et underskudsselskab fra det indskydende selskab. Underskuddet måtte sidestilles med underskud i det indskydende selskab, idet det indskydende selskab og underskudsdatterselskabet måtte betragtes som en "samlet enhed" indtil fusionen.

|

|

|

SKAT

|

|

SKM2013.843.SR

|

Selskab X A/S overtog i et tidligere indkomstår, 2010, selskabet Y A/S. X A/S havde et underskud i 2010. En del af underskuddet blev realiseret mellem indkomstårets begyndelse og etableringen af koncernforbindelsen med Y A/S. I henhold til sambeskatningsreglerne havde Y A/S mulighed for at udnytte underskud fra perioden før koncernforbindelsens etablering, men kun i indkomst optjent efter koncernforbindelsens etablering. I indkomståret 2012 skulle de to selskaber fusioneres. Spørgsmålet var om underskud opstået i X A/S før koncernetableringen i indkomståret 2010 kunne fradrages efter en fusion på grund af FUL § 8, stk. 6, 2. pkt. Hvis de to selskaber ikke fusionerede, ville X A/S' underskud fra perioden før koncernforbindelsens etablering kunne udnyttes i sambeskatningen med Y A/S. Skatterådet bekræftede derfor, at underskuddet også kan anvendes efter en skattefri fusion af selskaberne.

|

|

|

SKM2010.782.SR

|

Sagen vedrørte det øverste danske moderselskab C, der ønskedes fusioneret ind i det udenlandske D. C havde underskud fra tidligere og indeværende år. Spørgsmålet var, om dette underskud kunne bringes til fradrag hos C's sambeskattede datterselskaber efter fusionen. Skatterådet fandt ikke, at dette var muligt. Dette skyldes, at C opløses ved fusion med et ikke sambeskattet udenlandsk selskab. De sambeskattede datter/datterdatterselskaber indtræder derfor ikke i en ny sambeskatning. De danske datter/datterdatterselskabers adgang til at udnytte C's underskud ophører derfor. Se SEL § 31, stk. 2, 8. pkt.

|

SEL § 31, stk. 2, 8. pkt. er efter Lov nr. 591 af 18. juni 2012 flyttet til 10. pkt.

|

|

SKM2010.772.SR

|

Fusion af dansk moderselskab med udenlandsk ikke sambeskattet moderselskab. Samme problemstilling som under SKM2010.782.SR.

|

|

|

SKM2010.21.SR

|

Et selskab og dets sambeskattede datterselskab ejede et partnerselskab, der havde skattemæssigt underskud i fusionsåret. Da partnerselskabet var transparent, skulle underskuddet henføres til ejerselskaberne. Det ved fusionen modtagende selskab kunne derfor udnytte underskuddene efter fusionen.

|

|

|

SKM2009.564.SR

|

En grænseoverskridende fusion blev i Danmark gennemført som en skattepligtig fusion, mens den i de øvrige lande gennemførtes som en skattefri fusion. Skatterådet fandt, at det danske A/S ville bevare retten til fremførsel af selskabets underskud, idet fusionen i relation til dette selskab blev behandlet efter reglerne om skattepligtige fusioner.

|

|

|

SKM2007.65.SR

|

Det modtagende selskab i en fusion ville kunne anvende underskud, der var opstået i det ophørende indskydende selskab, samt i andre selskaber inden for sambeskatningskredsen.

|

|