Indhold

Dette afsnit beskriver elektricitet, som er omfattet af reglerne i elafgiftsloven.

Afsnittet indeholder:

- Afgiftspligtig elektricitet

- El-produktionsanlæg mindre end 150 kW

- Elektricitet fremstillet i transportmidler

- Elektricitet fremstillet af vedvarende energi

- Elektricitet fremstillet på nødstrømsanlæg

- Elektricitet fremstillet på VE-baserede el-produktionsanlæg på højst 6 kW

- Momsregistrerede virksomheder med eget lille el-produktionsanlæg

- Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser med videre.

Afgiftspligtig elektricitet

Der skal betales afgift til statskassen af elektricitet, der forbruges her i landet. Se ELAL § 1.

Der skal både betales afgift af den elektricitet, som leveres til en forbruger, og af afgiftspligtig elektricitet, som en el-producent selv forbruger.

Der gælder dog en række undtagelser fra afgiften på elektricitet. Se ELAL § 2, stk. 1, litra a - e.

I nedenstående afsnit gennemgås de enkelte bestemmelser i ELAL § 2, stk. 1, litra a - e.

El-produktionsanlæg mindre end 150 kW

Undtaget fra afgiften er elektricitet, som fremstilles på el-produktionsanlæg, hvis kapacitet er mindre end 150 kW. Se ELAL § 2, stk. 1, litra a.

Elektricitet, som fremstilles på produktionsanlæg med en kapacitet på 150 kW eller derover, er omfattet af afgiftspligten, selv om hele anlæggets kapacitet kun udnyttes lejlighedsvis. Et eksempel er en momsregistreret virksomhed med eget el-produktionsanlæg, der kun anvendes enkelte gange i løbet af et år. Der gælder særlige regler for nødstrømsanlæg.

Elektricitet fremstillet i transportmidler

Undtaget fra afgiften er elektricitet, som fremstilles og forbruges i tog, skibe, luftfartøjer eller andre transportmidler. Se ELAL § 2, stk. 1, litra b.

Tog er ofte såkaldte dieselelektriske tog. Det vil sige, at toget er forsynet med et aggregat, der består af en dieselmotor, en kobling og en generator. Den producerede elektricitet anvendes derefter i en elektromotor, som driver togets hjulsæt.

Tilsvarende gælder for såkaldte dieselelektriske skibe, hvor den producerede elektricitet anvendes i elektromotorer, som driver fartøjets propeller.

Omfattet af denne bestemmelse er også elektricitet, der produceres og forbruges i hjælpeaggregater i transportmidler.

Elektricitet fremstillet af vedvarende energi

Undtaget fra afgiften er elektricitet, som fremstilles ved vindkraft, vandkraft, biogas eller anden vedvarende energi, og som forbruges af producenten selv. Se ELAL § 2, stk. 1, litra c.

Ved "forbruges af producenten selv" forudsættes det, at der skal være tale om et direkte forbrug af den producerede elektricitet via et internt el-net. Elektricitet, der leveres fra el-produktionsanlægget til el-producenten via det kollektive el-forsyningsnet, er dermed ikke fritaget for afgift. Afgiften af denne leverance afregnes af el-netvirksomheden.

Egen produceret elektricitet på vindmøller

Den afgiftsmæssige stilling efter elafgiftsloven for egenproduceret vindkraft, som en vindkraftproducent anvender til at fremstille varme, er præciseret i SKM2007.541.SKAT.

Det følger blandt andet af ELAL § 2, stk. 1, litra c, at vindkraft, som vindkraftproducenten forbruger til drift af varmepumper, er omfattet af ELAL § 2, stk. 1, litra c, og derfor fritaget for afgift. Det er dog en betingelse, at der er tale om et direkte eget forbrug. Vindkraftanlægget og varmepumpeanlægget skal dermed være koblet på samme interne net. Det vil sige, at anlæggene skal være internt forbundne via det interne net. Vindkraftanlægget og varmepumpeanlægget skal også tilhøre samme juridiske enhed.

Hvis vindkraftproducentens interne net, som vindkraftanlægget og varmepumpeanlægget er tilsluttet, også er forbundet til det kollektive el-forsyningsnet - den afgiftsregistrerede netvirksomheds el-net - er der afgiftsmæssigt ikke noget til hinder for, at en overskydende del af vindkraftproduktionen leveres til det kollektive el-forsyningsnet. Der skal ikke betales afgift af leverancer til det kollektive el-forsyningsnet.

Hvis vindkraftproducenten både leverer vindkraft til det kollektive el-forsyningsnet, og får leveret elektricitet fra det kollektive el-forsyningsnet til drift af varmepumpeanlægget, kan vindkraften fortsat leveres uden afgift til det kollektive el-forsyningsnet. Den afgiftsregistrerede el-netvirksomhed opkræver elafgift og energispareafgift ved levering til forbrug her i landet. Dette gælder også for elektricitet, der leveres til vindkraftproducenten uanset størrelsen af den mængde elektricitet, der leveres til det kollektive el-forsyningsnet. Der skal ske særskilt måling af vindkraft, der leveres til det kollektive el-forsyningsnet, og af den elektricitet, der leveres fra det kollektive net til vindkraftproducenten. Det vil sige, at både den elektricitet, der leveres til nettet, og den elektricitet, der modtages fra nettet, skal måles.

Hvis vindkraftproducenten samtidig også bruger elektricitet til andre formål end i varmepumpeanlægget ved anvendelse af samme interne net, giver loven ikke mulighed for på forhånd at allokere fx afgiftsfri vindkraft til varmepumpeanlægget og afgiftsbelagt elektricitet til de andre formål. Afgiftsbelastningen for alle typer af elforbrug hos vindkraftproducenten skal dermed være den samme i disse tilfælde. Der skal i praksis ske måling af de forskellige typer af elforbrug.

Se også

Se også Skatterådets afgørelse af 21. februar 2012, SKM2012.159.SR, om blandt andet afgiftsfrihed for elektricitet, der forbruges af el-producenten.

Elektricitet fremstillet på nødstrømsanlæg

Undtaget fra afgift er elektricitet, som fremstilles på nødstrømsanlæg, hvor den normale elektricitetsforsyning svigter. Se ELAL § 2, stk. 1, litra d.

Undtagelsen omfatter nødstrømsanlæg i alle størrelser - herunder også anlæg med en el-produktionskapacitet på 150 kW og derover. Det er dog en forudsætning, at undtagelsen fra afgiftspligten kun gælder, når den normale elektricitetsforsyning svigter.

Hvis anlægget derimod er i drift med henblik på at producere elektricitet til el-producentens eget forbrug samtidig med, at elektricitetsforsyningen fortsat fungerer, så skal der betales afgift af den producerede elektricitet, hvis anlægget har en el-produktionskapacitet på 150 kW og derover.

Elektricitet fremstillet på VE-baserede el-produktionsanlæg på højst 6 kW

Undtaget fra afgiften er elektricitet, som fremstilles på produktionsanlæg omfattet af § 2, stk. 2 eller 3, i lov om fremme af vedvarende energi med en installeret effekt på højst 6 kW pr. husstand, og som er tilsluttet elinstallationen i boliger eller i ikke-erhvervsmæssigt benyttet bebyggelse. Der kan afregnes på årsbasis. For ikke-erhvervsmæssig bebyggelse, sidestilles 100 m2 bebygget areal med en husstand. Se ELAL § 2, stk. 1, litra e.

Ordningen indebærer, at ejere af et eller flere VE-anlæg med en samlet installeret effekt på højst 6 kW populært sagt har ret til at "lagre" elektricitet på el-nettet. Det er herved forudsat, at når produktionen er mindre end forbruget, så leveres den manglende elektricitet fra det kollektive net, og når produktionen er større end forbruget, så sendes overskudsproduktionen ud på nettet.

VE-anlæg omfattet af ordningen

Ved VE-anlæg forstås her blandt andet vindkraft, vandkraft, biogas, biomasse, solenergi samt bølge- tidevandsenergi. Se § 2, stk. 1 i lov om fremme af vedvarende energi, LBK nr. 1074 af 8. november 2011.

Med en installeret effekt på højst 6 kW menes, at VE-anlæggets makimale effekt højst er på 6 kW.

Anlægget skal være tilsluttet elinstallationen i boliger herunder fritidsboliger eller anden ikke-erhvervsmæssigt benyttet bebyggelse.

En bolig kan have tilsluttet flere VE-anlæg, når blot den samlede effekt af anlæggene ikke overstiger 6 kW.

Afgiftsfriheden omfatter ikke anlæg, som den fysiske person kun ejer en andel i som for eksempel vindmøllelaug og lignende.

Boliger, institutioner og lignende omfattet af ordningen

Ikke-erhvervsmæssigt benyttet bebyggelse betyder her private samt offentlige institutioner, skoler og lignende. For deres vedkommende sidestilles 100 m2 bebygget areal med 1 husstand. Ved bebygget areal forstås etagemeter. Arealer på etager over stueplan kan derfor også medregnes. I tvivlstilfælde er det Energinet.dk, der afgør, om der er tale om ikke-erhvervsmæssig benyttelse efter bestemmelserne i Klima- og Energiministeriets bekendtgørelse nr. 804 af 28. juni 2010 om nettoafregning for egenproducenter af elektricitet (nettoafregnings-bekendtgørelsen).

Eksempler på ikke-erhvervsmæssig bebyggelse:

- Børneinstitutioner

- Skoler

- Rådhuse

- Kirker og tilhørende menighedslokaler

- Rensningsanlæg og vandværker

- Kommunalt ejede idrætsfaciliteter og selvejende idrætsfaciliteter

- Foreningsejede bygninger som fx spejderhytter og missionshuse.

Se også

Se også Skatterådets afgørelse af 21. februar 2012, SKM2012.159.SR, om vedvarende energianlæg, elafgift, maksimale størrelse af el-produktionsanlæg, jordvarmeanlæg, afskrivning.

Boligforeninger mv.

Bygninger med flere husstande (boligenheder) kan blive fritaget for elafgift, selv om anlæggets samlede effekt er større end 6 kW, når blot effekten pr. bolig ikke overstiger 6 kW.

En boligforening med fællesarealer kan således installere et anlæg med en samlet effekt på 6 kW gange antallet af boliger tillagt 6 kW pr. 100 m2 fællesarealer. Et eksempel er en ejendom med 6 lejligheder og et fælles areal i ejendommen på 200 m2, hvor der kan installeres et anlæg med en effekt på op til 48 kW (6 * 6 kW + 2 * 6 kW).

Der skal installeres en afregningsmåler, der måler bygningens nettoforbrug eller nettoproduktion. Desuden skal der installeres fordelingsmålere i hver boligenhed.

I bygninger med flere husstande kan beboerne tilslutte et eller flere VE-anlæg med en samlet effekt på 6 kW eller derunder til egen elinstallation i den enkelte bolig. I så fald skal der installeres en afregningsmåler i boligenheden.

Andre betingelser for fritagelsesordningen

For at få afgiftsfritagelse, skal der afregnes efter reglerne i Klima- og Energiministeriets bekendtgørelse nr. 804 af 28. juni 2010 om nettoafregning for egenproducenter af elektricitet (nettoafregnings-bekendtgørelsen).

Afgørelser om nettoafregning træffes af Energinet.dk.

Anlægget skal være registreret i stamdataregisteret hos Energinet.dk.

Det opgøres en gang om året eller ved skift af el-leverandør, hvor meget der netto er leveret fra eller til nettet svarende til den normale forbrugsaflæsningsperiode. Den årlige opgørelse sker ved at anvende en elmåler, der separat kan måle den elektricitet, som leveres fra nettet, og tilsvarende separat kan måle den elektricitet, som leveres til nettet.

Nettoelforbruget er da forskellen mellem de to målte værdier. Når boligens elforbrug er større end el-produktionen, betales der kun afgift af nettoforbruget. Hvis elforbruget er mindre end el-produktionen afregnes den leverede elektricitet af Energinet.dk efter VE-lovens afregningsregler for miljøvenlig el-produktion.

Betingelserne er i hovedtræk, at anlægget eller anlæggene

- er tilsluttet det kollektive el-forsyningsnet i egen forbrugsinstallation

- er 100 pct. ejet af forbrugeren

- ligger på forbrugsstedet

- kun anvender vedvarende energikilder i et eller flere el-produktionsanlæg, som har en samlet nominel effekt på eller under 6 kW pr. husstand

- er registreret i stamdataregisteret

- forsyner boliger eller anden ikke-erhvervsmæssigt benyttet bebyggelse med elektricitet eller varme og elektricitet. For ikke-erhvervsmæssigt benyttet bebyggelse svarer 100 m2 bebygget areal til en husstand.

En lejer af en bolig eller en ikke erhvervsmæssigt benyttet bebyggelse kan få nettoafregning, når anlægget er tilsluttet lejerens forbrugsinstallation, og lejerens elforbrug afregnes individuelt.

Når nye VE-anlæg skal installeres skal anlægsejeren henvende sig til el-netvirksomheden og bede om at blive registreret i stamdataregisteret samt anmode Energinet.dk om nettoafregning.

Information om vilkårene og retningslinjer for nettoafregning, opgørelse og afregning ved salg af elektricitet, udførelse af målinger, ansøgningsskemaer til registrering i stamdataregisteret med videre findes hos Energinet.dk på www.energinet.dk.

Blandet privat og erhvervsmæssig anvendelse

Ejendomme med blandet privat og erhvervsmæssig anvendelse, som har en fælles afregningsmåler, skal ikke betale elafgift af den private andel på betingelse af, at der sker en fordeling af elforbruget på årsbasis. Anlæggets størrelse må dog ikke overstige 6 kW.

Det samlede elforbrug i ejendommen (bruttoforbruget) skal opgøres. Bruttoforbruget (BF) er summen af det målte/købte nettoelforbrug (NF) og VE-anlæggets el-produktion (VE). VE-anlæggets produktion skal måles eller beregnes med følgende årlige produktion pr. kW installeret effekt:

- Solcelleanlæg: 800 kWh

- Vindmøller: 1.500 kWh

- Øvrige anlæg 4.000 kWh.

Beregningen kan også udtrykkes som: BF = NF + VE.

Det private elforbrug (PF) skal trækkes fra bruttoforbruget for at beregne den erhvervsmæssige andel af det målte/købte nettoelforbrug. Det private forbrug kan fastsættes som summen af elforbruget til

- varmt vand (3.000 - 3.600 kWh for varmt vand til 1- 4 personer)

- rumopvarmning (80 kWh/m2 boligareal)

- lys og husholdningsforbrug (2.000 kWh/lejlighed og 4.000 kWh/parcel- og stuehus).

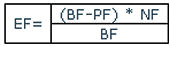

Det erhvervsmæssige elforbrug (EF), som ikke er afgiftsfritaget, opgøres forholdsmæssigt.

Eksempel på beregning af den erhvervsmæssige andel af et målt/købt nettoelforbrug

Det forudsættes, at

- VE-anlægget er en vindmølle på 6 kW

- det private elforbrug er til lys- og husholdningsforbrug

- det målte/købte nettoelforbrug er på 6.000 kWh.

|

Beregning

|

Resultat - antal kWh

|

|

Målt/købt nettoelforbrug (nettokøb)

|

|

6.000 kWh

|

|

El-produktion på vindmøllen (beregnet)

|

6 * 1.500 kWh/år

|

9.000 kWh

|

|

Bruttoforbrug

|

(6.000 + 9.000) kWh

|

15.000 kWh

|

|

Privatforbrug (lys- og husholdningsforbrug i et parcelhus)

|

|

4.000 kWh

|

|

Erhvervsmæssigt forbrug

|

(15.000 - 4.000) kWh

|

11.000 kWh

|

|

Erhvervsmæssig andel af målt/købt nettoelforbrug (nettokøb)

|

(11.000/15.000 * 6.000) kWh

|

4.400 kWh *)

|

*) Der skal betales elafgift (og energispareafgift) af den erhvervsmæssige andel af nettoelforbruget på 4.400 kWh.

Beregningen kan også vises på denne måde: (15.000 - 4.000)/15.000 * 6.000 = 4.400 kWh.

Se også

Se også afsnit C.C.4.4. om skattepligt for erhvervsdelen af ejendommen.

Momsregistrerede virksomheder med eget lille el-produktionsanlæg

SKAT kan efter anmodning fra en momsregistreret virksomhed med eget lille el-produktionsanlæg bestemme, at elektricitet, der produceres

- på anlæg med en kapacitet på mellem 50 kW og 150 kW, og som har en årlig produktion på mere end 50.000 kWh, eller

- på stationære anlæg med en kontinuerlig produktion af elektricitet,

er afgiftspligtig. Afgiftspligten er dog betinget af, at den fremstillede elektricitet helt eller delvis er godtgørelsesberettiget efter reglerne for godtgørelse af elafgift efter ELAL § 11. Se ELAL § 2, stk. 2.

Bestemmelsen tager sigte på momsregistrerede virksomheder, der har anlæg til produktion af elektricitet til eget brug, fx grusgrave med eget el-produktionsanlæg

Bestemmelsen tager også sigte på virksomheder med stationære små el-produktionsanlæg, fx landbrugets minikraftvarmeanlæg.

Bestemmelsen indebærer, at virksomheder, der omfattes af ovennævnte bestemmelse, kan få energiafgiften godtgjort af afgiftspligtigt brændsel/brændstof, der anvendes til produktion af elektricitet.

Virksomheden skal i stedet betale afgift af det ikke-godtgørelsesberettigede forbrug af den producerede elektricitet. Se ELAL § 11 og § 11 c.

CO2-afgift af energiforbruget til el-produktion kan ikke godtgøres.

I praksis registreres momsregistrerede virksomheder med eget el-produktionsanlæg omfattet af ovennævnte regler hos SKAT efter elafgiftsloven og CO2-afgiftsloven som el-producenter.

Minikraftvarmeanlæg

Den afgiftsmæssige behandling af landbrugsdiesel, der anvendes til produktion af elektricitet og varme i minikraftvarmeanlæg, er præciseret i SKM2005.475.SKAT.

Forbrug af olie i minikraftvarmeværker, der er registrerede efter elafgiftsloven, er omfattet af bestemmelserne i MINAL § 9, stk. 2. Der skal således ikke betales afgift af den del af forbruget, der går til fremstilling af elektricitet, som der betales afgift af efter elafgiftsloven og CO2-afgiftsloven. Virksomheden kan få energiafgiften godtgjort af olieforbruget til fremstilling af elektricitet. Se MINAL § 9, stk. 3. CO2-afgiften af olieforbruget til el-produktion kan ikke godtgøres. Se CO2AL § 7, stk. 1, nr. 2 og § 7, stk. 5, nr. 1.

Det er kun den del af energiforbruget, der kan henregnes til varmefremstilling, der skal betales afgift af. Der betales afgift efter den sats, der gælder for olie til fyringsformål. Virksomheden kan få godtgjort forskellen mellem motorbrændstofsatsen og fyringsoliesatsen.

Landbruget kan anvende farvet olie i minikraftvarmeanlæg. Det farvede produkt skal ikke afgiftsmæssigt behandles som landbrugsdiesel, idet anvendelsen i minikraftvarmeanlægget til produktion af elektricitet og varme ikke er en primæraktivitet i landbruget. Fordelingen af olieforbruget i minikraftvarmeanlægget og til landbrugsformål (landbrugets primæraktiviteter nævnt i MINAL § 11, stk. 3), skal være baseret på en måling af olien, der anvendes i minikraftvarmeanlægget.

Reglerne om regnskab og opbevaring, der gælder for henholdsvis kraftvarmeværker og motorbrændstof til maskiner, der anvendes til landbrugets primæraktiviteter, skal følges, selv om det er den samme farvede diesel, der anvendes. Hvis samme tankanlæg anvendes til opbevaring af olie til fyringsformål og landbrugsformål, skal olien indkøbes med motorbrændstofafgift. Via regnskaberne styres omfanget af tilbagebetalingen.

Hvis anlægget ikke er registreret efter elafgiftsloven og kuldioxidafgiftsloven, betales der ikke afgift af den producerede elektricitet, og der gives ikke godtgørelse af afgiften af olie, der medgår til produktion af elektricitet.

Se også

Se også afsnit E.A.4.4.10 om afgiftsregler om produktion af elektricitet og kraftvarme.

Oversigt over afgørelser, domme, kendelser, SKAT-meddelelser med videre

Skemaet viser relevante afgørelser på området:

|

Afgørelse samt evt. tilhørende SKAT-meddelelse

|

Afgørelsen i stikord

|

Yderligere kommentarer

|

|

Landsskatteretskendelser

|

|

SKM2001.598.LSR

|

Sagen handler om et grusværk med tre dieselmotordrevne el-generatorer med en el-produktionskapacitet på henholdsvis 64, 38 og 80 kW, som ikke er forbundne.

Landskatteretten traf afgørelse om, at virksomheden opfyldte betingelserne for at være omfattet af ELAL § 2, stk. 2.

Retten fandt, at anlæggene er stationære, og at der foreligger en kontinuerlig fremstilling af elektricitet. Retten har lagt vægt på, at de pågældende anlæg ikke uden væsentlige omkostninger kan flyttes, samt at anlæggene udgør den eneste tilgængelige energikilde og således anvendes i det omfang, der produktionsmæssigt er behov for det.

|

|

|

SKAT

|

|

SKM2008.516.SR

|

Skatterådet har truffet afgørelse om, at afgiftsfritagelsen i ELAL § 2, stk. 1, litra e, på de vilkår, der i øvrigt er nævnt i bestemmelsen, også vil omfatte et solcelleanlæg, der tilsluttes en elinstallation (afregningsmåler for ejendommen) i en ejendom, der består af flere lejligheder (husstande), selv om den samlede effekt er større end 6 kW, hvis effekten opgjort pr. lejlighed (husstand) i ejendommen ikke overstiger 6 kW. Det var forudsat, at der ikke for nogen af lejlighederne (husstandene) var tale om nettoproduktion af el fra solcelleanlægget.

|

|

|

SKM2012.159.SR

|

Skatterådet har truffet følgende afgørelse:

- Arealer på etager over stueplan kan medtages ved beregning af den maksimale størrelse af et el-produktionsanlæg efter ELAL § 2, stk. 1, litra e.

- 2. Elektricitet produceret på solcelleanlæg med en kapacitet på mere end 6 kW er fritaget for afgift efter ELAL § 2, stk. 1, litra c, hvis elektriciteten ikke leveres til det kollektive el-net, men i stedet forbruges af producenten selv.

|

|