Indledning

Ved lov nr. 527 af 12. juni 2009 (Lov om ændring af lov om afgift af

elektricitet og forskellige andre love) er der bl.a. sket en afgiftsmæssig ligestilling af central og decentral kraftvarme. Loven er en del af Skattereformen (Forårspakke 2.0).

Den afgiftsmæssige ligestilling af central og decentral kraftvarme indebærer, at centrale kraftvarmeværker skal anvende de samme regler for fordeling af

brændsel mellem el- og varmefremstilling som decentrale kraftvarmeværker. Fordelingen af brændsel til el- og varmefremstilling skal enten baseres på en fast

varmevirkningsgrad (v-formel 1,25) eller en fast el-virkningsgrad (e-formel 0,65).

Ved lovændringen blev det også præciseret, at anvendelse af en faktisk brændværdi for brændsel skal kunne dokumenteres, og der blev indsat bestemmelser om måling

af el- og varmeproduktion.

I afsnittet Gældende ret, 2.4.1.4, i lovforslag nr. L 207, der lå til grund for lov nr. 527, er der en omtale af kraftvarmeværkers eget forbrug af el med eksempler på

den afgiftsmæssige stilling for enkelte typer af el-forbrug. Det er bl.a. nævnt, at der er afgiftsfrihed for el, der direkte anvendes ved fremstilling og distribution af el. Der er

derudover elforbrug, som ikke kan henføres fuldt ud til hverken el-fremstilling eller varmefremstilling (fælles el-forbrug). Endvidere beskrives, at der ved fordeling af fælles

el-forbrug anvendes samme fordelingsnøgle som ved fordeling af brændsel mellem el- og varmeproduktion.

Som eksempler på andre ændringer i energiafgiftslovene kan nævnes, at der sker en generel forhøjelse af energiafgifterne den 1. januar 2010, at der fra 1. januar 2011

indføres en grøn energiafgift (tillægsafgift) på el. Endvidere nedsættes adgangen til tilbagebetaling af energiafgift vedr. momsregistrerede virksomheders forbrug af el

og anden energi til procesformål og energiforbrug til komfortkøling sidestilles med rumvarme. Der er offentliggjort særskilte nyhedsbreve herom med titlerne: Energiprodukter - Afgiftssatser fra 1. januar 2010, Nedsat godtgørelse af energiafgift og Komfortkøling - energiforbruget sidestilles med rumvarme.

For elproduktion, som ikke er kvoteomfattet (elproducenter, som ikke har tilladelse fra Energistyrelsen til at udlede CO2), ophæves CO2-afgiftsfriheden for brændsel

til elproduktion. Denne ændring er en følge af lov nr. 528 af

17. juni 2008 (Implementering af energiaftalen).

Ved lov nr. 461 af 12. juni 2009 (Omlægning af

affaldsforbrændingsafgiften) er der sket en omlægning af forbrændingsafgiften på affald til en afgift på energi og CO2, som svarer til afgiften på de fossile

brændsler. Der udarbejdes et særskilt nyhedsbrev om disse ændringer.

Ikrafttræden

Ændringerne vedr. den afgiftsmæssige ligestilling af centrale og decentrale kraftvarmeværker træder i kraft den 1. januar 2010.

Ophævelse af afgiftsfriheden for CO2-afgift af brændsel til elproduktion og ændringerne vedr. omlægning af affaldsforbrændingsafgiften træder også i

kraft den 1. januar 2010.

Øvrige ændringer træder - med undtagelse af tillægsafgiften på el - også i kraft den 1. januar 2010.

Nyhedsbrevet

Nyhedsbrevet indeholder en overordnet samlet beskrivelse af afgiftsreglerne for centrale og decentrale kraftvarmeværker.

Begrebet kraftvarmeværker dækker i dette nyhedsbrev både over kraft- og kraftvarmeværker.

Nyhedsbrevet beskriver bl.a. reglerne om fordeling af brændsel mellem el- og varmefremstilling og dermed reglerne for, hvor stor en del af brændselsforbruget, som medgår henholdsvis

til el- og til varmefremstilling. Derudover gennemgås afgiftsreglerne for eget forbrug af varme og el i kraftvarmeværker.

Indholdsfortegnelse

1. Brændsel til el- og varmefremstilling i kraftvarmeværker

- 1.1. Retsregler pr. 1. januar 2010 for brændsel til el- og varmeproduktion

- 1.2. Ændringer i energiafgiftslovene vedr. kraftvarmeværker

- 1.3. Ikke-kvoteomfattet elproduktion - afgiftsfrihed for CO2-afgift af brændsel ophæves

2. Fordeling af brændsel mellem el- og varmefremstilling (opgørelse af afgiftsgrundlaget)

- 2.1. Afgiftsgrundlag for v-formel 1,25

- 2.2. Afgiftsgrundlag for e-formel 0,65

3. Eget forbrug af varme i kraftvarmeværker

- 3.1. Forbrug af varme uden for kraftvarmeprocessen (værkstedsforbrug mv.)

- 3.2. Forbrug af varme i kraftvarmeprocessen (kraftvarmeprocesforbrug)

4. Metodeeksempler - opgørelse af afgiftsgrundlaget mv.

- 4.1. Metodeeksempel (v-formel 1,25)

- 4.2. Metodeeksempel (e-formel 0,65)

5. Eget forbrug af el i kraftvarmeværker

- 5.1. Forbrug af el ved el-fremstilling

- 5.2. Fælles forbrug af el ved el- og varmefremstilling

- 5.3. Forbrug af el ved varmefremstilling

- 5.4. Andet forbrug af el i kraftvarmeværket

6. Regler vedr. eget forbrug af el

- 6.1. Elafgiftsloven

- 6.2. Kuldioxidafgiftsloven (CO2-afgiftsloven)

7. Afgiftsmæssig stilling for eget forbrug af el i kraftvarmeværker

- 7.1. Forbrug af el ved elfremstilling, jf. afsnit 5.1.

- 7.2. Fælles forbrug af el ved el- og varmefremstilling, jf. afsnit 5.2.

- 7.3. Forbrug af el ved varmefremstilling, jf. afsnit 5.3.

- 7.4. Andet forbrug af el i kraftvarmeværket, jf. afsnit 5.4.

8. Måling af varme og el

- 8.1. Måling af varme

- 8.2. Måling af el

- 8.3. Overgangsregler - Måling af varme og el

9. Afgiftsoversigter mv.

10. Mere information

1. Brændsel til el- og varmefremstilling i kraftvarmeværker

Ved lov nr. 527 af 12. juni 2009 er der bl.a. sket en ligestilling af afgiftsreglerne for central og

decentral kraftvarme. Dette indebærer, at centrale kraftvarmeværker (værker omfattet af bilag 1 til bl.a. gasafgiftsloven) skal anvende de samme fordelingsregler for

brændsel mellem el- og varmefremstilling som decentrale kraftvarmeværker. Der er samtidig tale om en forenkling af reglerne vedr. de centrale kraftvarmeværker.

Begrebet decentrale kraftvarmeværker dækker alle andre kraftvarmeværker end centrale kraftvarmeværker. Det vil fx også sige industrielle kraftvarmeværker.

1.1. Retsregler pr. 1. januar 2010 for brændsel til el- og varmeproduktion

Nedenfor er gengivet lovgrundlaget for brændsel til el- og varmeproduktion,

jf. bl.a. gasafgiftslovens § 8, stk. 2:

Gasafgiftslovens § 8, stk. 2

"Der ydes afgiftsfritagelse eller -godtgørelse af varer, der medgår til fremstilling af elektricitet i kraftværker og kraft-varme-værker omfattet af bilag 1 og i andre

kraftværker og kraft-varme-værker, når der skal betales afgift efter lov om afgift af elektricitet. Andelen af varer til fremstilling af elektricitet ved kraft-varme-produktion

beregnes enten som det samlede forbrug af varer fratrukket kraft-varme-produktionen divideret med 1,25, idet der dog højst kan opnås friholdelse for afgift efter denne lov svarende til

elektricitetsproduktionen divideret med 0,35, eller som forholdet mellem på den ene side energiindholdet i den fremstillede mængde elektricitet divideret med 0,65 og på den anden

side det totale energiindhold i de indfyrede brændsler. Den metode, som virksomhederne vælger, skal benyttes i hele kalenderåret. Hvis energiindholdet i brændsler ikke kan

dokumenteres, anvendes energiindholdet som anført i denne bestemmelse. Virksomheder, der foretager opgørelse af energiindholdet i brændsler efter faktisk brændværdi, skal

konstatere eller verificere brændværdien og på forlangende fremvise dokumentation herfor over for told- og skatteforvaltningen. Den producerede varme skal måles. Endvidere

skal al den producerede elektricitet måles. Energiindholdet udgør:

|

Spildolie

|

40,4 MJ/kg

|

|

Fyringstjære

|

36,4 MJ/kg

|

|

Gas- og dieselolie

|

35,9 MJ/l

|

|

Petroleum

|

34,8 MJ/l

|

|

Fuelolie

|

40,4 MJ/kg

|

|

LPG

|

46,0 MJ/kg

|

|

Gas, som fremkommer ved raffinering af mineralsk olie (raffinaderigas)

|

52,0 MJ/kg

|

|

Stenkul

|

25,2 GJ/t

|

|

Koks

|

28,9 GJ/t

|

|

Jordoliekoks

|

31,4 GJ/t

|

|

Brunkulsbriketter og brunkul

|

18,3 GJ//t

|

|

Benzin

|

32,9 MJ/l

|

|

Halm

|

14,5 MJ/kg

|

|

Træaffald

|

14,7 MJ/kg

|

|

Andet affald

|

9,4 MJ/kg

|

|

Naturgas

|

39,6 MJ/Nm3

|

|

Biogas

|

19,7 MJ/Nm3

|

|

Forgasningsgas

|

4,0 MJ/Nm3

|

|

Energiindholdet i slam og gødning udgør dog henholdsvis 10 GJ/t og 14 GJ/t fratrukket 1,2 pct. pr. procentpoint vandindhold. Virksomhederne skal konstatere

eller verificere vandindholdet og på forlangende kunne fremvise dokumentation herfor over for told- og skatteforvaltningen.

|

|

|

MJ = megajoule

|

|

|

GJ = gigajoule."

|

|

| |

|

Tilsvarende bestemmelser findes i kulafgiftslovens § 7, stk. 1, og i mineralolieafgiftslovens § 9, stk. 2.

1.2. Ændringer i energiafgiftslovene vedr. kraftvarmeværker

Centrale kraftvarmeværker skal fra 1. januar 2010 enten anvende en fast

varmevirkningsgrad (v-formel 1,25) eller en fast el-virkningsgrad (e-formel 0,65). I forbindelse med V-formel 1,25 kan værket dog højst opnå afgiftsfrihed for brændsel

svarende til elproduktionen divideret med 0,35.

Fra 1. januar 2010 må centrale kraftvarmeværker således ikke længere anvende det hidtidige grundlag/de hidtidige regler for fordeling af brændsel mellem el- og

varmeproduktion. Værker, som havde en varmekontrakt pr. 1. juli 1998, må således ikke længere lægge denne kontrakt til grund. Andre centrale værker må ikke

længere anvende varmevirkningsgraderne 2,0 eller 1,19. Endelig må værker, der har fået tilladelse til at anvende et referenceværk, ikke længere lægge dette til

grund.

Ophævet er endvidere den såkaldte pro rata-metode (forholdsmæssig fordeling af brændsel på baggrund af el- og varmeproduktionen) og elvirkningsgrad 0,90 (e-formel

0,90). Pro rata-metoden og e-formel 0,90 har kun kunnet anvendes af decentrale kraftvarmeværker.

Endvidere er følgende indsat i lovbestemmelsen:

- Hvis energiindholdet i brændsler ikke kan dokumenteres, anvendes energiindholdet, der er nævnt i fx gasafgiftslovens § 8, stk. 2. Værker, der foretager opgørelse af

energiindholdet i brændsler efter faktisk brændværdi, skal kunne dokumentere brændværdien og på forlangende fremvise dokumentation herfor over for SKAT.

- Den producerede varme skal måles.

- Den producerede el skal måles.

Grundlæggende er der således fortsat afgiftsfrihed for afgiftspligtige brændsler, der medgår til fremstilling af el, når der betales afgift af den producerede el efter

elafgiftsloven.

Uændret er endvidere, at den opgørelsesmetode (v-formel 1,25 eller e-formel 0,65), som værkerne vælger, skal anvendes i hele kalenderåret. Det vil sige, at metoden skal

vælges forud for begyndelsen af det pågældende kalenderår. I praksis vil det sige, at virksomhederne skal vælge metode senest ved fordelingen af brændslet mellem el- og

varmefremstilling for januar måned.

Afsnit 2.1. og 2.2. indeholder en overordnet gennemgang af reglerne for opgørelse af afgiftsgrundlaget for henholdsvis v-formel 1,25 og e-formel 0,65.

1.3. Ikke-kvoteomfattet elproduktion - afgiftsfrihed for CO2-afgift af brændsel ophæves

Dette afsnit har betydning for elproducerende

anlæg, som ikke er kvoteomfattet. Det vil sige værker, der ikke har tilladelse fra Energistyrelsen til udledning af CO2.

Der har indtil nu været overensstemmelse mellem de såkaldte "kraftvarmeregler" i energiafgiftslovene og CO2-afgiftsloven.

Det har bl.a. betydet, at kraftvarmeværkerne har haft fuld CO2-afgiftsfrihed for brændsel til elproduktion, jf. CO2-afgiftslovens 7, stk. 1, nr. 2 og 3, i

samme omfang som afgiftsfrihed for energiafgiften af brændslet, jf. reglerne i bl.a. gasafgiftslovens § 8, stk. 2.

Ved § 4, nr. 3 og 4 i lov nr. 528 af 17. juni 2008 (Implementering af energiaftalen) ændres CO2-afgiftslovens § 7, stk. 1, nr. 2 og 3, således at afgiftfriheden for

brændsel til elproduktion kun omfatter kvoteomfattet elproduktion.

Herved ophæves afgiftsfriheden for CO2-afgift af brændsler for ikke-kvoteomfattet af el-produktion.

Ændringen træder i kraft den 1. januar 2010.

Ved § 8 i lov nr. 528 indføres der en kompensationsordning for CO2-afgiften af brændselsforbruget til elfremstilling på ikke-kvoteomfattede værker. Ifølge

Energistyrelsen er administrationsgrundlaget for kompensationsordningen mv. under udarbejdelse. Ordningen vil blive administreret af Energinet.dk.

Ovennævnte kan vises i følgende skema:

|

Afgift af brændsel

|

CO2-kvoteomfattet elproduktion

|

Ikke-kvoteomfattet elproduktion

|

|

Energiafgift af brændsel medgået til el-produktion

|

Fuld afgiftsfrihed

|

Fuld afgiftsfrihed

|

|

CO2-afgift af brændsel medgået til el-produktion

|

Fuld afgiftsfrihed

|

Ingen afgiftsfrihed

|

2. Fordeling af brændsel mellem el- og varmefremstilling (opgørelse af afgiftsgrundlaget)

I kraftvarmeværker, der fremstiller el og varme i samproduktion, er det ikke muligt fysisk entydigt at afgøre, hvor meget brændsel, der er brugt henholdsvis til fremstilling af el

og fremstilling af varme. Der er derfor i afgiftslovene fastsat skematiske regler for, hvordan man fordeler brændslet. Dette sker efter den tidligere nævnte v-formel 1,25 eller e-formel

0,65.

Bestemmelserne i afgiftslovene beskriver, hvordan forbruget af brændsel til el-produktion beregnes og dermed, hvor stor en del af brændselsforbruget værket har afgiftsfrihed

for.

Værket skal betale afgift af den resterende del af brændselsforbruget.

Dette kan overordnet vises i nedenstående formler for hhv. v-formel 1,25 og e-formel 0,65.

Der er i formlerne nedenfor taget det udgangspunkt, at værket bruger gas som brændsel.

Anvendte udtryk for driftsdata:

|

Forbrug af naturgas

|

[Gas]

|

|

Elproduktion

|

[El]

|

|

Varmeproduktion

|

[Varme]

|

|

Naturgas til el-produktion

|

[Gasel]

|

|

Naturgas til varmeproduktion

|

[Gasvarme]

|

V-formel 1,25:

- Brændsel til varmeproduktion (afgiftsgrundlaget): [Gasvarme] = [Varme]/1,25

- Brændsel til elproduktion: [Gasel] = [Gas] - [Gasvarme]

dog max brændsel til elproduktion: [Gasel] = [El]/0,35

Eksempel på brug af e-formel 0,35 (værnsregel):

|

Brændselsforbrug

|

100 enheder

|

|

Varmeproduktion

|

75 enheder

|

|

El-produktion

|

10,5 enheder

|

- Ifølge v-formel er der brugt 75/1,25 = 60 brændsel til varme og 40 til el

- Men værnsreglen siger, at der er brugt 10,5/0,35 = 30 brændsel til el og således 70 til varme.

- Man skal tage den laveste mængde af de to regnestykker vedrørende el = 30 eller det højeste vedrørende varme = 70.

E-formel 0,65:

- Brændsel til elproduktion: [Gasel] = [El]/0,65

- Brændsel til varmeproduktion (afgiftsgrundlaget): [Gasvarme] = [Gas] - [Gasel]

Ved afgiftsgrundlaget forstås den mængde brændsel, der er medgået til varmefremstilling, og som der skal betales afgift af. I afsnit 3.1. og 3.2. er beskrevet hhv. et

såkaldt værkstedsforbrug mv. og et kraftvarmeprocesforbrug. Overordnet er værkstedsforbruget mv. et forbrug af varme, der sker uden for kraftvarmeprocessen.

Kraftvarmeprocesforbruget er derimod et forbrug af varme, som knytter sig direkte til produktionen af el og varme, der anses som et integreret, endeligt forbrug uanset om værket vælger

at bruge v-formel 1,25 eller e-formel 0,65.

Fordeling af brændsel og dermed opgørelse af afgiftsgrundlaget skal ske på månedsbasis (kalendermåned). Det vil sige, at det er al forbrug af brændsel og værkets

produktion af el og varme i kalendermåneden, som samlet skal indgå ved opgørelse af afgiftsgrundlaget.

Hvis et kraftvarmeværk har været ude af drift en hel måned, eller såfremt der i hele måneden alene produceres el, er der i afgiftsmæssig forstand tale om et rent

kraftværk.

Såfremt et kraftvarmeværk i en måned udelukkende producerer varme, er der i afgiftsmæssig forstand tale om et rent varmeværk.

2.1. Afgiftsgrundlag for v-formel 1,25

Afgiftsgrundlaget er varmeproduktionen delt med 1,25.

Afgiftsgrundlaget er dog kombineret med en regel, som indebærer, at der højst (maksimalt) kan opnås afgiftsfrihed for brændsel svarende til elproduktionen divideret med

0,35.

Anvendelse af v-formel 1,25 forudsætter grundlæggende, at varmen produceres ved samproduktion af el og varme. Denne varme er efterfølgende benævnt "kraftvarme". Ved almindelig

løbende drift skal den varme, der produceres i kraftvarmeanlægget således medregnes til afgiftsgrundlaget. Det samme gælder for varme, der er produceret i forbindelse med

midlertidige driftssituationer uden samtidig produktion af el. Afgiftsgrundlaget er dermed den samlede produktion af kraftvarme for hver måned.

Varme, der produceres på selvstændige varmeproduktionsanlæg, må ikke medregnes til afgiftsgrundlaget.

Produktionen af kraftvarme skal måles. Kraftvarmen skal måles før den evt. tilføres en varmeakkumuleringstank.

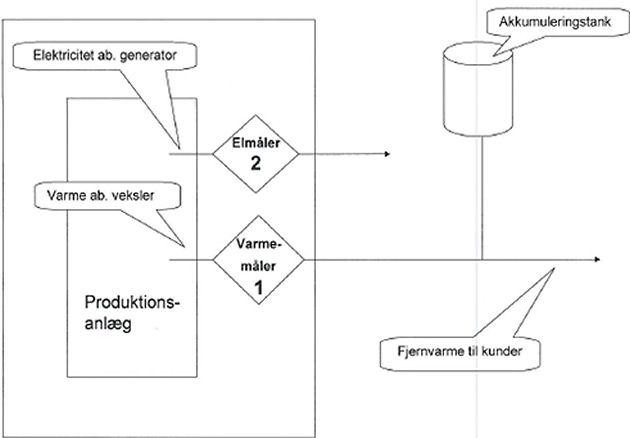

Dette princip er i nedenstående skitse vist som den mængde kraftvarme, der måles på varmemåler 1.

For dampbaserede kraftvarmeanlæg er den producerede mængde kraftvarme den varme, der produceres på damp-/vandvekslere, som overfører varmeenergien fra damp-/kondensatsystemet

til det vandbaserede system. Det betyder samtidig, at varmeproduktionen måles på vandsiden af vekslerne. Målingen skal ske umiddelbart efter veksleren.

Bemærk, at evt. anden produktion af kraftvarme end på dampbasis også skal medregnes ved opgørelse af den producerede mængde kraftvarme, fx ikke-dampbaseret kraftvarme fra

røggaskondensatorer.

Hvis kraftvarmen leveres som damp til fjernvarmenettet, skal dampen/kraftvarmen måles så tæt på selve kraftvarmeanlæggets dampudtag, som det er teknisk muligt. En

lidt senere placering af varmemåleren kan dog accepteres, hvis der er forbundet meget store omkostninger ved placering/flytning af måleren. Det forudsætter dog under alle forhold, at

der er tale om et minimalt varmetab.

På motoranlæg er den producerede kraftvarme typisk den varme, der produceres på oliekølere, kappekølere og røggaskedler/-vekslere, og anden nyttiggjort varme fx fra

køling af ladeluften.

På anlæg med gasturbiner er der typisk tale om varme fra røggaskedlen.

Ad måler 1

Måler 1 måler den producerede mængde kraftvarme (varmeproduktion).

Ad måler 2

Måler 2 måler den samlede produktion af el på generatoren (bruttoproduktionen).

Metodeeksempel

I afsnit 4.1. er opstillet et metodeeksempel, hvori indgår en fordeling af brændsel mellem el- og varmefremstilling baseret på v-formel 1,25.

2.2. Afgiftsgrundlag for e-formel 0,65

Afgiftsgrundlaget er brændselsforbruget fratrukket el-produktionen delt med 0,65.

El-produktionen er den samlede produktion af el (bruttoproduktionen) for hver måned.

Den samlede produktion af el skal måles. El-produktionen skal måles så tæt på generatoren som teknisk muligt. I skitsen i afsnit 2.1. er dette vist som måler 2.

Metodeeksempel

I afsnit 4.2. er opstillet et metodeeksempel, hvori indgår en fordeling af brændsel mellem el- og varmefremstilling baseret på e-formel 0,65.

3. Eget forbrug af varme i kraftvarmeværker

Eget forbrug af varme i kraftvarmeværker kan overordnet opdeles i følgende typer af forbrug:

- Forbrug af varme udenfor kraftvarmeprocessen (værkstedsforbrug mv.), se afsnit 3.1. nedenfor

- Forbrug af varme i kraftvarmeprocessen, se afsnit 3.2. nedenfor.

3.1. Forbrug af varme uden for kraftvarmeprocessen (værkstedsforbrug mv.)

Forbrug af varme udenfor kraftvarmeprocessen er varme, som kan adskilles i tid og sted fra selve produktionen af el og varme, det vil sige fra selve kraftvarmeprocessen.

Der er som anført ovenfor tale om forbrug af varme, som ud fra en teknisk og/eller tidsmæssig betragtning ikke direkte knytter sig til el- og varmefremstilling i kraftvarmeværket -

og dermed også et forbrug, som i princippet i stedet kan ske hos en ekstern leverandør.

Eksempler:

- Tørring af brændsel, fx biomasse, se dog afsnit 3.2.

- Opvarmning af olietanke, se dog afsnit 3.2.

- Forvarmning af spædevand til fjernvarmeforsyningsnettet

- Rumopvarmning og forbrug af varmt vand i kraftvarmeværket og i administrationsbygninger, værksteder mv. - herunder forbrug af varmt vand til rengøringsformål og til

"velfærdsformål" til personale mv.

- Varme, der forbruges som stilstandsvarme i reserve- og spidslastanlæg (varmeproduktionsanlæg) og til opvarmning af brændsel (fx olie) til brug i rene

varmeproduktionsanlæg.

Det er forudsat, at værkets forbrug af varme udenfor kraftvarmeprocessen indgår som en del af den varmemængde, der måles på måler 1, det vil sige en del af den

samlede producerede kraftvarme på kraftvarmeanlægget. Hvis dette ikke er tilfældet, skal forbruget måles særskilt og lægges til kraftvarmeproduktionen målt på

måler 1.

Kraftvarmeværkets eget forbrug af varme uden for kraftvarmeprocessen skal således regnes med til afgiftsgrundlaget. Derimod skal forbrug af varme til værkstedsforbrug mv., - der

leveres af en ekstern varmeleverandør, eller som produceres på eget selvstændigt varmeproduktionsanlæg, ikke medregnes.

Et sådant eget forbrug af varme er som hovedregel omfattet af de almindelige regler for tilbagebetaling af energiafgifter, som gælder for momsregistrerede virksomheder,

dvs. reglerne vedr. hhv. procesforbrug og rumvarme mv.

Nedenfor er kort henvist til nogle relevante bestemmelser i afgiftslovgivningen vedr. forbrug af afgiftspligtige varer og afgiftsbelagt varme i momsregistrerede virksomheder.

Ifølge mineralolieafgiftslovens § 11, stk. 1 kan momsregistrerede virksomheder få tilbagebetalt afgiften af de af virksomheden forbrugte afgiftspligtige varer. Bestemmelsen har

følgende ordlyd: "Virksomheder, der er registreret efter merværdiafgiftsloven, kan få tilbagebetalt afgiften efter denne lov

1) af varer forbrugt af virksomheden,

2) af de varer, der er medgået til fremstilling af varme, der er forbrugt i virksomheden, og som er leveret særskilt til virksomheden fra et fjernvarmeværk eller anden

varmeproducent, der er registreret efter merværdiafgiftsloven, og

3) ... "

Et kraftvarmeværk er derimod i henhold til de almindelige kraftvarmeregler, jf. bl.a. gasafgiftslovens § 8, stk. 2, berettiget til tilbagebetaling af afgift af varme, der er anvendt som

stilstandsvarme i forbindelse med produktion af elektricitet. Der henvises til Landsskatterettens kendelse af 24. maj 2006 (SKM2006.298.LSR). Det fremgår bl.a. af kendelsen, at der ved beregningen af det

samlede forbrug af afgiftspligtigt brændsel i en hjælpedampkedel, som er medgået til fremstilling af elektricitet, skal anvendes en brændselsfordelingsnøgle iht.

loven.

Ifølge mineralolieafgiftslovens § 11, stk. 4, 1. pkt., kulafgiftslovens § 8, stk. 3, 1. pkt. og gasafgiftslovens § 10, stk. 4, 1. pkt., kan momsregistrerede virksomheder ikke

få tilbagebetalt afgiften af varme og varer, der direkte eller indirekte anvendes til fremstilling af varme, som leveres fra virksomheden, rumvarme eller varmt vand.

Som eksempler på forbrug omfattet af bl.a. mineralolieafgiftslovens § 11, stk. 4 er varmeproducenters forbrug af varme som stilstandsvarme i kedelcentraler, det vil sige

varmeproduktionsanlæg, herunder reserve- og spidslastanlæg, og forbrug af varme til opvarmning af olietanke for at sikre oliens rette viskositet. Der henvises bl.a. til Landsskatterettens

kendelse af 14. maj 2008 (SKM2008.665.LSR).

Ovennævnte indebærer bl.a., at varme, der af et kraftvarmeværk anvendes til opvarmning af en olietank, der i den pågældende måned indgår i driften til produktion

af el og varme, skal fordeles efter samme forhold som værkets forbrug af brændsel til henholdsvis el og varme.

Kraftvarmeværket kan således ikke få tilbagebetalt afgift af den andel, der vedrører varmefremstillingen. Det resterende forbrug af varme kan henføres til fremstillingen

af el, hvortil der gives afgiftsfritagelse/-godtgørelse.

Opvarmning af olietanke, der indgår som kraftvarmeværkets olielagerbeholdning, men som ikke indgår i driften, følger de generelle regler for tilbagebetaling af energiafgifter,

som gælder for momsregistrerede virksomheder.

3.2. Forbrug af varme i kraftvarmeprocessen (kraftvarmeprocesforbrug)

Kraftvarme, der indgår direkte i energiproduktionen internt i kraftvarmeenheden, og

som direkte overføres fra et energiniveau til et andet, skal ikke regnes med til afgiftsgrundlaget.

Eksempler:

- Kraftvarme til forvarmning af kedelluft

- Kraftvarme til aflufter

- Kraftvarme til forvarmning af fødevand og kondensat til dampkøling (fjernelse af overhedning)

- Forvarmning/tørring af brændsel direkte i forbindelse med indfyring af brændsel i kedlen. Fx anses opvarmning af olie i direkte forbindelse med indfyring i kedlen, inkl. en

eventuel recirkuleret delstrøm af opvarmet olie mellem brændere og olietank i forbindelse med indfyringen, for at være en del af den interne kraftvarmeproces. Et sådant forbrug

skal således ikke indgå i afgiftsgrundlaget.

Forbrug af kraftvarme i kraftvarmeenheden, der er nødvendig for anlæggets drift, og som er kendetegnet ved, at det ikke kan adskilles i tid og sted, skal heller ikke regnes med til

afgiftsgrundlaget.

Eksempler:

- Dampudblæsning, fx ved opstart, sodblæsning og bundblæsning

- Kraftvarme (damp), der bruges i miljøanlæg, fx til behandling af røggassen. Derimod skal evt. kraftvarme, der nyttiggøres fra miljøanlægget, medregnes til

afgiftsgrundlaget.

Det forudsættes i skitsen i afsnit 2.1., at de nævnte forbrug af kraftvarme i kraftvarmeprocessen er udtaget før måler 1.

Hvis kraftvarmeanlægget er forsynet med en kondensationsturbine, skal den varmeenergi, der ledes bort til havvands-, åvands-, luftkøler eller lignende heller ikke regnes med til

afgiftsgrundlaget.

4. Metodeeksempler - opgørelse af afgiftsgrundlaget mv.

4.1. Metodeeksempel (v-formel 1,25)

Forudsætninger:

Beregningerne i eksemplet er baseret på nedennævnte brændselsmængde og produktioner mv. (målernumrene refererer til skitsen i afsnit 2.1.).

Det forudsættes i eksemplet, at der kun er anvendt afgiftspligtige brændsler. Hvis der også er anvendt afgiftsfri brændsler, indregnes disse forholdsmæssigt på baggrund

af energiindholdet i de anvendte brændsler.

|

Indfyret energi i alt (brændselsforbrug)

|

160.000 GJ

|

|

Kraftvarmeproduktion i alt (måler 1)

|

80.000 GJ

|

|

El-produktion (måler 2): 15.000 MWh (omregnet til GJ: 15.000 MWh * 3,6) =

|

54.000 GJ

|

Beregning af brændsel til el- og varmeproduktion:

|

Brændsel til varmeproduktion i GJ og i pct. af samlet brændselsforbrug

|

80.000 GJ/1,25

|

64.000 GJ

|

40 pct.

|

|

Brændsel til el-produktion i GJ og i pct. af samlet brændselsforbrug

|

(160.000 - 64.000) GJ

|

96.000 GJ *)

|

60 pct.

|

|

Sum brændsel

|

160.000 GJ

|

100 pct.

|

*) Bemærk: Ikke-kvoteomfattede kraftvarmeværker har ikke afgiftsfrihed for CO2-afgift af brændselsforbrug til el-produktion.

Kraftvarmeværket kan højst opnå afgiftsfrihed for brændsel til el-produktion svarende til en elvirkningsgrad på 0,35.

"Kontrolberegning" vedr. brændselsforbrug til el-produktion

|

Kontrolberegning

|

15.000 MWh (54.000 GJ)/0,35

|

154.286 GJ **)

|

**) Resultatet af kontrolberegningen overstiger brændsel til el-produktion (96.000 GJ) ifølge v-formel 1,25. Værket er derfor berettiget til afgiftsfrihed for

96.000 GJ brændsel.

4.2. Metodeeksempel (e-formel 0,65)

Forudsætninger:

Beregningerne i eksemplet er baseret på nedennævnte brændselsmængde og produktioner mv. (målernumrene refererer til skitsen i afsnit 2.1.).

Det forudsættes i eksemplet, at der kun er anvendt afgiftspligtige brændsler. Hvis der også er anvendt afgiftsfri brændsler, indregnes disse forholdsmæssigt på baggrund

af energiindholdet i de anvendte brændsler.

|

Indfyret energi i alt (brændselsforbrug)

|

160.000 GJ

|

|

Kraftvarmeproduktion i alt (måler 1)

|

80.000 GJ

|

|

El-produktion (måler 2): 15.000 MWh (omregnet til GJ: 15.000 MWh * 3,6) =

|

54.000 GJ

|

Beregning af brændsel til el- og varmeproduktion:

|

Brændsel til el-produktion i GJ og i pct. af samlet brændselsforbrug

|

15.000 MWh (54.000 GJ)/0,65

|

83.077 GJ *)

|

51,92 pct.

|

|

Brændsel til varmeproduktion i GJ og i pct. af samlet brændselsforbrug

|

(160.000 - 83.077) GJ

|

76.923 GJ

|

48,08 pct.

|

|

Sum brændsel

|

160.000 GJ

|

100 pct.

|

*) Bemærk: Ikke-kvoteomfattede kraftvarmeværker har ikke afgiftsfrihed for CO2-afgift af brændselsforbrug til el-produktion

5. Eget forbrug af el i kraftvarmeværker

Som nævnt i bemærkningerne til lovforslag L 207, afsnit 2.4.1.4, kan forbrug af el til driftsformål

(hjælpeenergi) i kraftvarmeværker opdeles i:

- Forbrug af el ved el-fremstilling, se afsnit 5.1. nedenfor

- Fælles forbrug af el ved el- og varmefremstilling, se afsnit 5.2. nedenfor

- Forbrug af el ved varmefremstilling, se afsnit 5.3. nedenfor.

Afsnit 5.4. handler om andet forbrug af el i kraftvarmeværket, - der ud fra en teknisk betragtning ikke direkte knytter sig til el- og varmefremstilling.

5.1. Forbrug af el ved el-fremstilling

Der er tale om forbrug af el, der udelukkende anvendes som hjælpeenergi ved fremstilling af el i

kraftvarmeværket.

Eksempler på forbrug af el ved el-fremstilling:

- Drift, herunder magnetisering af generator

- Drift af transformatorer.

5.2. Fælles forbrug af el ved el- og varmefremstilling

Der er tale om fælles forbrug af el, der anvendes som hjælpeenergi i hjælpeudstyr ved

fremstilling af el og varme i kraftvarmeværket. Det vil sige forbrug af el til driftsformål, som er nødvendig ved fremstilling af både el og varme, og som dermed ikke på

forhånd kan henføres enten til el- eller varmefremstilling.

Eksempler på fælles forbrug af el ved el- og varmefremstilling:

- Transport af brændsel, fx kul, affald og biomasse fra lager til kraftvarmekedel

- Drift af kraftvarmekedler

- Drift af kraftvarmemotorer

- Drift af fødevandspumper i kraftvarmeanlæg

- Drift af miljøanlæg herunder røggasrensningsudstyr

- Drift af styrings- og reguleringsanlæg (SRO-anlæg) mv.

- Vandbehandlingsanlæg vedr. interne vandkredse på værket (omfatter ikke spædevand til fjernvarmevand).

Et ubetydeligt forbrug af el til fx belysning og håndværktøj mv. i lokaler, hvori selve produktionen af el og varme sker, og i kontrolrum tillades af praktiske,

opgørelsesmæssige hensyn henført under fælles forbrug. Det samme gælder lignende forbrug af el i øvrige teknikrum, laboratorier og mindre værkstedsrum, når

disse er en integreret del af selve kraftvarmeværksbygningen.

5.3. Forbrug af el ved varmefremstilling

Der er tale om forbrug af el, der udelukkende anvendes som hjælpeenergi i hjælpeudstyr ved fremstilling af varme i et kraftvarmeværk.

Eksempel på forbrug af el ved varmefremstilling:

- Drift af pumper til cirkulation af fjernvarmevand, herunder udpumpning af fjernvarmevand til et varmeforsyningsnet.

5.4. Andet forbrug af el i kraftvarmeværket

Der er tale om forbrug af el, som ud fra en teknisk betragtning ikke direkte knytter sig til el- og varmefremstilling i kraftvarmeværker.

Det drejer sig fx om elforbrug i administrationsbygninger, garager og maskinværksteder mv. - herunder også forbrug af el til kontormateriel, elektrisk værktøj mv.

Som andre eksempler på forbrug af el, som ikke knytter sig til kraftvarmeproduktionen, kan nævnes:

- Modtagelse og sortering o. lign. af affald i fx en affaldsterminal, det vil sige forbrug af el før affaldet tilføres selve affaldsforbrændings-/kraftvarmeenheden

(brændsels-/affaldsgruben) til brug som brændsel. Håndtering af affald, der tilføres direkte som brændsel til forbrænding, er derimod omfattet af fælles forbrug

af el til el- og varmefremstilling, se afsnit 5.2.

- Modtagelse og håndtering mv. af gylle, slam o. lign. i biogasanlæg, herunder i "rådnetanke". Det samme gælder forbrug af el til evt. rensning af biogas.

- Drift af reserve- og spidslastanlæg (varmeproduktionsanlæg).

6. Regler vedr. eget forbrug af el

6.1. Elafgiftsloven

Elafgiftslovens § 11, stk. 1

Forbrug af el til driftsformål er grundlæggende omfattet af elafgiftslovens § 11, stk. 1, nr.

1, der har følgende ordlyd: "Virksomheder, der er registreret efter merværdiafgiftsloven, kan, bortset fra de i stk. 2 nævnte tilfælde, få tilbagebetalt afgiften efter

nærværende lov med undtagelse af 1 øre pr. kWh,

1) af den af virksomheden forbrugte afgiftspligtige elektricitet, hvorved elektricitet til belysning anses for at være forbrugt af den, som forbruger belysningen,

2) ..."

Bemærk: Ifølge elafgiftslovens § 11, stk. 3 kan tilbagebetaling af afgift ikke finde sted for el, der anvendes til fremstilling af varme i forskellige elektriske

aggregater.

Elafgiftslovens § 11, stk. 15, næstsidste pkt.

Udover § 11, stk. 1, nr. 1, er forbrug af el til driftsformål ved el-fremstilling endvidere reguleret i elafgiftslovens § 11, stk. 15, næstsidste pkt., der har følgende

ordlyd: "Virksomheder, der producerer elektricitet, og som er berettiget til at få tilbagebetaling af afgift af elektricitet, kan foruden tilbagebetaling efter § 11, stk. 1, få

tilbagebetalt 1 øre pr. kWh af den del af virksomhedens forbrug af elektricitet, der medgår direkte til fremstillingen af elektricitet samt til at opretholde muligheden for produktion af

elektricitet."

Elafgiftslovens § 11 c, stk. 1 og 2

§ 11 c, stk. 1 har følgende ordlyd: "Tilbagebetalingen af afgift efter § 11 nedsættes med et beløb pr. kWh svarende til tillægsafgiften pr. kWh efter § 6, stk.

2, nr. 4. For perioden 2010-2012 nedsættes tilbagebetalingen af afgift efter § 11 som anført i bilag 6."

§ 11 c, stk. 2 har følgende ordlyd: "Nedsættelsen af tilbagebetaling efter stk. 1 finder ikke anvendelse for forbrug, der medgår direkte til produktion af elektricitet og

til at opretholde muligheden for produktion af elektricitet."

Elafgiftslovens § 2, stk. 1, litra c

Forbrug af el i kraftvarmeværker er derudover reguleret i elafgiftslovens § 2, stk. 1, litra c, der har følgende ordlyd:

"Undtaget fra afgiften er elektricitet, som:

c) fremstilles ved vindkraft, vandkraft, biogas eller anden vedvarende energi, og som forbruges af producenten."

Bestemmelsen giver som anført adgang til afgiftsfritagelse for elproducentens forbrug af el fremstillet af elproducenten - under forudsætning af, at elektriciteten er fremstillet

af/baseret på vindkraft, vandkraft, biogas eller anden vedvarende energi.

For at være omfattet af bestemmelsen er det endvidere en forudsætning, at elproducenten forbruger den fremstillede el direkte, det vil sige, at den producerede el skal leveres direkte

fra elproduktionsanlægget til elproducentens egen installation. Bestemmelsen gælder dermed ikke for el, der leveres til det kollektive elforsyningsnet. Det er derudover en betingelse for

afgiftsfritagelse efter § 2, stk. 1, litra c, at producenten og forbrugeren er samme juridiske person, dvs. at elproduktion og forbrug sker i samme juridiske enhed.

6.2. Kuldioxidafgiftsloven (CO2-afgiftsloven)

I CO2-afgiftsloven er de relevante lovbestemmelser for kraftvarmeværker først og fremmest § 5, stk. 5, § 7, stk. 5, nr. 3, og § 9, stk. 1.

CO2-afgiftslovens § 5, stk. 5 (tidligere § 5, stk. 2)

CO2-afgiftslovens § 5, stk. 5, som omfatter forbrug af el, der direkte anvendes

til elfremstilling, har følgende ordlyd: "Bortset fra elselskabers eget forbrug af elektricitet, der direkte er medgået til fremstilling og distribution af elektricitet, kan der dog

ikke ske fradrag for virksomhedernes eget forbrug ved opgørelse af den afgiftspligtige mængde efter stk. 1."

Bestemmelsen er møntet på kraftvarmeværker, der er registreret efter elafgiftslovens § 4, jf. § 3, og CO2-afgiftslovens § 3.

CO2-afgiftslovens § 7, stk. 5, nr. 3

CO2-afgiftslovens § 7, stk. 5, nr. 3 er møntet på elproducenter, der ikke er registreret

efter CO2-afgiftsloven (og elafgiftsloven), og som får leveret værkets forbrug af el inkl. afgifter fra det kollektive elforsyningsnet (el-netvirksomheden). Bestemmelsen har

følgende ordlyd: "Afgiften tilbagebetales for

3) afgiftspligtige varer, som anvendes til eget forbrug af el anvendt direkte til elfremstilling i elselskaber, jf. § 5, stk. 5."

Bemærk: Omfanget af afgiftsfrihed for værkets forbrug af el er det samme - uanset om værket er omfattet af CO2-afgiftslovens § 5, stk. 5 eller § 7, stk. 5,

nr. 3.

CO2-afgiftslovens § 9, stk. 1

CO2-afgiftslovens § 9, stk. 1 har følgende ordlyd: "Afgiften efter nærværende lov

tilbagebetales ikke, jf. dog stk. 2."

Bemærk: § 9, stk. 2 vedrører forbrug af el omfattet af proceslisten (tung proces).

7. Afgiftsmæssig stilling for eget forbrug af el i kraftvarmeværker

7.1. Forbrug af el ved elfremstilling, jf. afsnit 5.1.

Der er fuld afgiftsfrihed for forbrug af el, der benyttes i hjælpeudstyr i forbindelse med fremstilling

af el, jf. elafgiftslovens § 11, stk. 1, nr. 1, § 11, stk. 15 og § 11 c, stk. 2, jf. endvidere § 11, stk. 16.

Det samme gælder for energispareafgiften (CO2-afgift af el indtil 1. januar 2010), jf. CO2-afgiftslovens § 5, stk. 5 eller § 7, stk. 5, nr.3.

7.2. Fælles forbrug af el ved el- og varmefremstilling, jf. afsnit 5.2.

Fælles forbrug af el skal fordeles efter samme forhold som værkets forbrug af brændsel til henholdsvis el- og varmefremstilling, jf. gasafgiftslovens § 8, stk. 2,

mineralolieafgiftslovens § 9, stk. 2 og kulafgiftslovens § 7, stk. 1 (v-formel 1,25 eller e-formel 0,65). Det vil sige, at fælles forbrug af el skal fordeles efter samme nøgle som

brændsel, der er anvendt til el- og varmefremstilling.

Metodeeksempel:

- Værket har forbrugt 30.000 kWh el til brændselshåndtering, drift af cirkulationspumper, der pumper varmt vand til en akkumuleringstank, kedeldrift og SRO-anlæg.

- Reglerne for fordeling af brændsel mellem el- og varmefremstilling indebærer, at 60 pct. af brændslet er anvendt til at fremstille el og resten (40 pct.) er anvendt til at

fremstille varme. Bemærk: Denne procentuelle fordeling af brændslet er kun udtryk for et eksempel.

- Denne brændselsfordelingsnøgle indebærer, at 18.000 kWh el kan henføres til elfremstilling og 12.000 kWh el kan henføres til varmefremstilling.

Der er fuld afgiftsfrihed for den del af elforbruget (18.000 kWh), der kan henføres som hjælpeenergi ved fremstilling af el, se endvidere afsnit 7.1. ovenfor.

Den del af elforbruget, som henføres til fremstilling af varme (12.000 kWh), er omfattet af de almindelige regler for tilbagebetaling af elafgift til procesformål, der gælder for

momsregistrerede virksomheder, jf. elafgiftslovens § 11, stk. 1, nr. 1 og § 11 c, stk. 1, jf. endvidere § 11, stk. 16.

Endvidere er dette forbrug omfattet af CO2-afgiftslovens § 9, stk. 1. Det vil sige, at værket skal betale fuld energispareafgift (CO2-afgift) af dette forbrug.

7.3. Forbrug af el ved varmefremstilling, jf. afsnit 5.3.

Dette forbrug er omfattet af de almindelige regler for tilbagebetaling af elafgift til procesformål, der gælder for momsregistrerede virksomheder, jf. elafgiftslovens § 11, stk. 1, nr.

1 og § 11 c, stk. 1, jf. endvidere § 11, stk. 16.

Endvidere er dette forbrug omfattet af CO2-afgiftslovens § 9, stk. 1. Det vil sige, at værket skal betale fuld energispareafgift (CO2-afgift) af dette

forbrug.

Bemærk: Forbrug af el direkte til fremstilling af varme i fx en elpatron er omfattet af elafgiftslovens § 11, stk. 3, se endvidere afsnit 7.4. nedenfor.

7.4. Andet forbrug af el i kraftvarmeværket, jf. afsnit 5.4.

Dette forbrug er omfattet af de almindelige regler for tilbagebetaling af elafgift til procesformål, der gælder for momsregistrerede virksomheder, jf. elafgiftslovens § 11, stk. 1, nr.

1 og § 11c, stk. 1, jf. endvidere § 11, stk. 16.

Endvidere er dette forbrug omfattet af CO2-afgiftslovens § 9, stk. 1. Det vil sige, at værket skal betale fuld energispareafgift (CO2-afgift) af dette

forbrug.

Et evt. forbrug af el direkte til fremstilling af varme, fx ved brug af en el-patron eller en varmepumpe, er ikke hjælpeenergi ved fremstilling af el og varme. Der er i stedet tale om forbrug

af el, som er omfattet elafgiftslovens § 11, stk. 3. De afgiftsmæssige forhold vedr. forbrug af el direkte til fremstilling af varme er ikke yderligere beskrevet i dette nyhedsbrev.

8. Måling af varme og el

8.1. Måling af varme

Det grundlæggende princip for måling af varmeproduktion er tidligere beskrevet og vist i skitsen i afsnit 2.1.

Målerne skal opfylde de krav til nøjagtighed mv., som er fastsat af Erhvervs- og Byggestyrelsen, se endvidere Punktafgiftsvejledning, afsnit F.6.13.1.

Se endvidere afsnit 8.3. Overgangsregler - Måling af varme og el.

8.2. Måling af el

Den samlede produktion af el (bruttoproduktionen) skal måles (måler 2). El-produktionen skal måles så tæt på generatoren som muligt. Se endvidere skitsen i afsnit

2.1.

Som tidligere nævnt er der afgiftsfrihed for forbrug af el ved fremstilling af el, medens forbrug af el ved varmefremstilling er omfattet af de almindelige regler for tilbagebetaling af

elafgift af el til procesformål, der gælder for momsregistrerede virksomheder.

Dette indebærer, at der skal foretages en opdeling af elforbruget i kraftvarmeanlægget. Denne opdeling skal ske ved måling af elforbruget.

Der skal dog ikke ske måling af hvert enkelt forbrug af el i kraftvarmeværket. Der kan fx ske en samlet måling af fællesforbruget af el, jf. afsnit 5.2.

Fællesforbruget kan fx også gøres op ved at måle det samlede elforbrug i værket og herefter fratrække forbrug af el ved el-fremstilling (afsnit 5.1.), forbrug af el

ved varmefremstilling (afsnit 5.3.) og andet forbrug af el i kraftvarmeværket (afsnit 5.4.).

Hvis værket af praktiske, administrative hensyn finder det mest hensigtsmæssigt, kan værket dog også vælge at foretage en samlet måling af forbrug under afsnit 5.1.

og 5.2. - som så fordeles på baggrund af nøglen for brændselsfordeling.

Elmålerne skal opfylde de krav, der er fastsat i bekendtgørelse nr. 1035 af 17. oktober 2006 om kontrol af elmålere, der anvendes til måling af elforbrug. Derudover henvises

til måleteknisk vejledning MDIR 07.51-02.

Bemærk: MDIR 07.51-02 giver mulighed for fortsat anvendelse af i brug værende målere.

Se endvidere afsnit 8.3. neden for Overgangsregler - Måling af varme og el.

8.3. Overgangsregler - Måling af varme og el

Der foretages almindeligvis allerede helt eller delvis den nødvendige måling af eget forbrug af el. Hvis dette ikke er tilfældet - skal dette grundlæggende ske fra den 1.

januar 2010. Det samme gælder for måling af varme.

For en kortere periode kan det efter omstændighederne tillades, at opdelingen baseres på andet end direkte måling. Det er en betingelse herfor, at værket kan

godtgøre, at tekniske forhold forhindrer tilstrækkelig måling, eller at andre særlige omstændigheder gør sig gældende. Det er endvidere en betingelse, at

installeringen eller flytningen af målere sker hurtigst muligt - og senest den 1. juli 2010.

Opdelinger, der ikke er baseret på direkte måling, skal foretages, så der uden tvivl ikke ydes fuld afgiftsfrihed ud over, hvad en direkte måling ville berettige til.

I forbindelse med overgangsordningen fra 1. januar til 1. juli 2010, hvor opdelingen af egetforbruget af el opgøres på anden måde end direkte måling, er der tale om en endelig

afregning, som ikke skal reguleres, når den nødvendige måling er etableret. Det samme gælder for varme.

Ansøgning om tilladelse til - i en overgangsperiode - at anvende andet end direkte måling sendes til SKAT hurtigst muligt - men senest den 15. januar 2010. Det skal bl.a. fremgå af

ansøgningen, hvorfor værket ikke kan foretage den fornødne måling af eget forbrug, og hvordan værket har tænkt sig at foretage opgørelsen/fordelingen af eget

forbrug i overgangsperioden.

Ansøgningen skal sendes til SKAT på en af følgende adresser:

SKAT, Punktafgifter København, Sluseholmen 8B, 2450 København SV.

SKAT, Punktafgifter Billund, Kløvermarken 16, 7190 Billund.

SKAT, Punktafgifter Grenaa, Bredstrupvej 40, 8500 Grenaa.

SKAT, Punktafgifter Køge, Gymnasievej 21, 4600 Køge.

SKAT, Punktafgifter Skive, Sdr. Boulevard 14, 7800 Skive.

9. Afgiftsoversigter mv.

Nedenfor er vist energi- og CO2-afgiften for et uddrag af brændsler - for perioden 2010 - 2015. Der henvises i øvrigt til

nyhedsbrevet Energiprodukter - Afgiftssatser fra 1. januar

2010.

Naturgas:

|

Årstal

|

Enhed

|

Energiafgift

|

CO2-afgift

|

|

2010

|

øre/Nm3

|

227,0

|

35,1

|

|

2011

|

øre/Nm3

|

231,1

|

35,7

|

|

2012

|

øre/Nm3

|

235,3

|

36,4

|

|

2013

|

øre/Nm3

|

239,5

|

37,0

|

|

2014

|

øre/Nm3

|

243,8

|

37,7

|

|

2015

|

øre/Nm3

|

248,2

|

38,4

|

Stenkul:

|

Årstal

|

Enhed

|

Energiafgift

|

CO2-afgift

|

|

2010

|

kr./GJ

|

57,3

|

14,8

|

|

2011

|

kr. GJ

|

58,4

|

15,0

|

|

2012

|

kr./GJ

|

59,4

|

15,3

|

|

2013

|

kr./GJ

|

60,5

|

15,6

|

|

2014

|

kr./GJ

|

61,6

|

15,9

|

|

2015

|

kr./GJ

|

62,7

|

16,1

|

Gasolie/fyringsolie:

|

Årstal

|

Enhed

|

Energiafgift

|

CO2-afgift

|

|

2010

|

øre/l

|

205,6

|

41,3

|

|

2011

|

øre/l

|

209,3

|

42,0

|

|

2012

|

øre/l

|

213,1

|

42,8

|

|

2013

|

øre/l

|

216,9

|

43,5

|

|

2014

|

øre/l

|

220,8

|

44,3

|

|

2015

|

øre/l

|

224,8

|

45,1

|

Fuelolie:

|

Årstal

|

Enhed

|

Energiafgift

|

CO2-afgift

|

|

2010

|

øre/kg

|

233,0

|

49,3

|

|

2011

|

øre/kg

|

237,2

|

50,2

|

|

2012

|

øre/kg

|

241,5

|

51,1

|

|

2013

|

øre/kg

|

245,8

|

52,0

|

|

2014

|

øre/kg

|

250,3

|

52,9

|

|

2015

|

øre/kg

|

254,8

|

53,9

|

Satser efter elafgiftsloven for andet forbrug af el samt CO2-afgift:

|

Årstal

|

Enhed

|

Energi-afgift

|

Elspare-bidrag

|

Eldistribu-tionsbidrag

|

Tillægs-afgift

(fra 2011)

|

Energispare-afgift (CO2-afgift indtil 1. januar 2010)

|

|

2010

|

øre/kWh

|

61,3

|

0,6

|

4,0

|

-

|

6,2

|

|

2011

|

øre/kWh

|

62,4

|

0,6

|

4,0

|

6,0

|

6,3

|

|

2012

|

øre/kWh

|

63,5

|

0,6

|

4,0

|

6,1

|

6,4

|

|

2013

|

øre/kWh

|

64,7

|

0,6

|

4,0

|

6,2

|

6,5

|

|

2014

|

øre/kWh

|

65,8

|

0,6

|

4,0

|

6,3

|

6,6

|

|

2015

|

øre/kWh

|

67,0

|

0,6

|

4,0

|

6,4

|

6,7

|

Forbrug af el ved elfremstilling:

Kraftvarmeværket har fuld afgiftsfrihed efter elafgiftsloven og CO2-afgiftsloven, se endvidere afsnit 7.1.

Forbrug af el ved varmefremstilling:

Momsregistrerede kraftvarmeværker skal betale følgende afgifter af forbrug af el til procesformål ved varmefremstilling, se afsnit 7.2 og 7.3, og af andet forbrug af el i

kraftvarmeværket, se afsnit 7.4.

| Årstal |

Enhed |

Eldistributionsbidrag *) |

Energi-/tillægsafgift

|

Energispare-afgift (CO2-afgift indtil 1. januar 2010) |

| 2010 |

øre/kWh |

1,0

|

1,6

|

6,2

|

| 2011 |

øre/kWh |

1,0

|

1,6

|

6,3

|

| 2012 |

øre/kWh |

1,0

|

1,6

|

6,4

|

| 2013 |

øre/kWh |

1,0

|

6,2

|

6,5

|

| 2014 |

øre/kWh |

1,0

|

6,3

|

6,6

|

| 2015 |

øre/kWh |

1,0

|

6,4

|

6,7

|

*) Der skal ikke betales eldistributionsbidrag af forbrug af el, som overstiger 15 mio. kWh i kalenderåret

10. Mere information

Hvis du har brug for mere information om kraftvarmeregler mv. er du velkommen til at kontakte SKAT på tlf. 72 22 18 18.

Find dette og andre nyhedsbreve på SKATs hjemmeside, på www.skat.dk Virksomhed - Nyheder.

Du kan også tilmelde dig nyhedsmailen ved at klikke på "Nyhedsmail" den øverste bjælke på www.skat.dk

- Virksomheder.

Med venlig hilsen

SKAT