Indhold

Dette afsnit beskriver den momsmæssige behandling af kommissionsaftaler vedrørende varer. Se ML § 4, stk. 3, nr. 1.

Afsnittet indeholder:

- Regel

- Hvad er kommission?

- Den momsmæssige behandling

- Kommissionsloppemarked

- Tankkortordninger

- Oversigt over domme, kendelser, afgørelser, SKM-meddelelser mv.

Bemærk, at efter redaktionens slutning har Skattestyrelsen sendt Styresignal - ændring og fastlæggelse af praksis for den momsmæssige behandling af tankkortordninger i høring.

Regel

Overdragelse af en vare i henhold til en kommissionsaftale med henblik på køb eller salg anses for en levering af en vare. Se ML § 4, stk. 3, nr. 1.

Bestemmelsen omfatter efter sin ordlyd kun varer.

Formidling af ydelser i eget navn og for fremmed regning er omfattet af reglen om formidling af ydelser i eget navn. Læs mere herom i afsnit D.A.4.2.3 om ML § 4, stk. 4. Uanset forskellene i ordlyd skal momslovens ML § 4, stk. 3, nr. 1, og ML § 4, stk. 4, dog forstås på samme måde, idet den eneste forskel er, at den første bestemmelse omhandler formidling i eget navn af varer, mens den anden bestemmelse omhandler formidling i eget navn af ydelser. ML § 4, stk. 3, nr. 1, og ML § 4, stk. 4, er begge modifikationer af ML § 4, stk. 1, om, hvilke leveringer der er momspligtige. Se præmis 88 i EU-domstolens dom i sag C-274/15, Kommissionen mod Luxembourg.

Om hvornår der efter ML § 4, stk. 1, er tale om levering mod vederlag af varer, se D.A.4.1.2 og D.A.4.1.4.

Bemærk

Bemærk, at formidling af varer i andens navn fra 1. juli 2021 i visse tilfælde sidestilles med formidling i eget navn. Se afsnit D.A.4.2.5 om platforme mv.

Hvad er kommission?

Ved kommission forstås, at en person (kommissionæren) indgår handler i eget navn, men for en andens (kommittentens) regning efter en bemyndigelse fra kommittenten. Tredjemand opnår kun fordringsret mod kommissionæren, og ikke mod kommittenten.

At kommissionæren handler "for en andens regning" betyder, at det økonomiske resultat (positivt eller negativt) tilfalder kommittenten.

At kommissionæren handler i "eget navn" indebærer, at kommissionæren ved indgåelse af aftalen med tredjemand optræder på en sådan måde, at han selv (og ikke kommittenten) forpligtes over for tredjemand.

Bestemmelsen finder både anvendelse på kommissionsaftaler med henblik på køb og på kommissionsaftaler med henblik på salg.

Ved en kommissionsaftale med henblik på køb er det køber, som er kommittent. Kommissionæren indgår købsaftalen med sælger (tredjemand) i eget navn, men for købers (kommittentens) regning.

Ved en kommissionsaftale med henblik på salg er det sælger, som er kommittent. Kommissionæren indgår salgsaftalen med køber (tredjemand) i eget navn, men for sælgers (kommittentens) regning.

Den momsmæssige behandling

Det følger af ML § 4, stk. 3, nr. 1, at en kommissionær momsmæssigt i stedet for at have leveret en formidlingsydelse til enten køber eller sælger skal anses for at have købt varen af sælger og solgt den til køber. Der er således to varesalg i stedet for et varesalg og en formidlingsydelse.

Momsgrundlaget for kommissionærens varesalg til køber skal opgøres efter momslovens almindelige regler. Dvs. den fulde salgspris ved salget til køber. Om momsgrundlaget, se afsnit D.A.8.1.1 om momsgrundlaget ved leverancer mod vederlag.

Kommissionæren kan udøve fradragsret for varekøbet, se D.A.11, anvende afregningsbilag, se A.B.3.3.1.3, samt anvende de særlige brugtmomsregler, se D.A.18, efter de almindelige regler.

Bemærk

Bemærk, at det ikke er en betingelse, at varen fysisk overdrages fra kommittenten til kommissionæren eller omvendt. Det fremgår af forarbejderne (Explanantory Memorandum) til 2. momsdirektivs artikel 5, stk. 2, litra c) (nu momssystemdirektivets artikel 14, stk. 2, litra c)), at bestemmelsen også finder anvendelse i tilfælde, hvor den omhandlede vare overdrages direkte fra den første sælger til den sidste køber. Det fremgår ligeledes af forarbejderne, at bestemmelsen finder anvendelse på alle tilfælde, hvor en formidler handler i eget navn i forbindelse med formidling af salg eller køb af varer.

Se også

Se også momsudvalgets retningslinje om kædehandel omtalt i afsnit D.A.4.1.4.

Kommissionsloppemarked

Et kommissionsloppemarked, der giver private mulighed for at udstille og sælge private effekter til andre private, blev af Skatterådet i SKM2019.236.SR anset for at levere to hovedydelser til den private standlejer. Dels en standleje, der beror på arealets størrelse og periodens længde, og dels et kommissionssalg, hvor standlejer betaler en provision på x % af værdien af de solgte private effekter.

De private effekter blev taget i kommission af loppemarkedet, og den af standlejer betalte provision skulle momsmæssigt behandles efter bestemmelserne om kommissionssalg, jf. ML § 4, stk. 3, nr. 1. Der forekommer således to varesalg.

Første salg fra standlejer (den private kunde) til kommissionsloppemarkedet. Dette salg er fritaget for moms, idet det alene er afgiftspligtige personer, der skal betale moms.

Andet salg er fra kommissionsloppemarkedet til tredjemand (den private slutkunde). Dette salg er momspligtigt, idet kommissionsloppemarkedet er en afgiftspligtig person, der leverer varer mod vederlag. Det er de almindelige bestemmelser, der gælder for kommissionsloppemarkedet, dvs. moms på salgsprisen og fradragsret for købsmomsen.

Når der handles brugte varer, har kommissionsloppemarkedet mulighed for at anvende de særlige brugtmomsregler, se D.A.18, hvor der beregnes moms af fortjenesten (her provisionen).

Med hensyn til standlejen, anses den ikke som momsfritaget udlejning af fast ejendom, idet det karakteristiske for aftalen mellem kommissionsloppemarkedet og standlejer er, at standlejer får mulighed for at udbyde sine private effekter til tredjemand. Formålet med aftalen er ikke passivt at stille en reol til rådighed for den private standlejer. Se D.A.5.8.4.1.3.3.

Tankkortordninger

Momsudvalget har i en retningslinje af 6. september 2023 behandlet tankkortordninger, og med næsten enstemmighed, udtalt følgende:

1. I overensstemmelse med Den Europæiske Unions Domstols dom i sag C-235/18, Vega International, fastslog Momsudvalget næsten enstemmigt, at hvis der leveres brændstof til en tankkortindehaver under en tankordning, der er omfattet af momssystemdirektivets artikel 14, stk. 1, betragtes tankkortudstederens levering ikke som levering af varer til tankkortindehaveren, men som levering af en finansiel tjenesteydelse.

2. Når brændstof leveres under en tankkortordning, der er omfattet af momssystemdirektivets artikel 14, stk. 2, litra c, er Momsudvalget næsten enstemmigt enigt om, at der er tale om levering af brændstof til tankkortudstederen, uden at der stilles krav om overdragelse til udstederen af retten til som ejer at råde over brændstoffet.

Momsudvalget er næsten enstemmigt enigt om, at for at en tankkortordning er omfattet af momssystemdirektivets artikel 14, stk. 2, litra c, skal alle følgende betingelser være opfyldt:

1) der sker overdragelse af ejendomsretten til brændstoffet i form af en formel retlig adkomst til tankkortudstederen (mellemhandleren)

2) leverancerne til og fra tankkortudstederen (mellemhandleren) er ensartede.

3) der foreligger en aftale mellem mellemhandleren og kommittenten.

Momsudvalget er næsten enstemmigt enige om, at tankkortordningen for at opfylde hver af disse betingelser mindst skal opfylde følgende kriterier:

Betingelse 1): overdragelse af ejendomsretten til brændstoffet i form af en formel retlig adkomst

a) Parterne bærer risikoen for manglende betaling på det trin, hvor levering enten betragtes som værende sket eller er sket, hvilket vil sige olieselskabet for tankkortudstederens vedkommende og tankkortudstederen for tankkortindehaverens vedkommende.

b) Den kontraktlige risiko for, at tankkortindehaveren lider skade, bæres af tankkortudstederen, således at kortindehaveren, i tilfælde af at væsentlige mangler ved brændstoffet medfører skade på tankkortindehaveren /f.eks. i form af motorskade forårsaget af det leverede brændstof), skal gøre alle kontraktlige krav, herunder produktrelaterede krav, gældende over for tankkortudstederen og ikke over for olieselskabet.

c) Parterne fastsætter uafhængigt af hinanden prisen i hvert led i kæden for henholdsvis olieselskabet og tankkortudstederen.

d) Ved at bekræfte hver enkelt levering til tankkortindehaveren inden for rammerne af sine kontraktlige aftaler med olieselskabet og tankkortindehaveren fastsætter tankkortudstederen købsbetingelserne, herunder kvalitet, mængde, sted og tid, og bekræfter, at tankkortindehaveren har umiddelbart adgang til brændstoffet.

Betingelse 2): leverancerne til og fra tankkortudstederen (mellemhandleren) er ensartede

a) Tankkortudstederen ændrer ikke det brændstof, der leveres af olieselskabet.

Betingelse 3): der foreligger en aftale mellem mellemhandleren og kommittenten

a) Tankkortudstederen leverer på vegne af olieselskabet eller køber på vegne af tankkortindehaveren, og den valgte struktur fremgår af deres aftale. Aftalen henviser udtrykkeligt til levering af brændstof og hjælpeydelser, ikke til ydelse af kredit eller administration af brændstofleverancer.

b) Aftalen afspejler den økonomiske virkelighed. På tankstationen dokumenterer tankkortindehaveren, at aftalen eksisterer ved hjælp af et identifikationskort (f.eks. et tankkort) udstedt af tankkortudstederen.

c) Tankkortudstederen modtager betaling for sine tjenester til kommittenten (olieselskabet eller tankkortindehaveren)

3. Momsudvalget er næsten enstemmigt enigt om, at kriterierne for anvendelsen af momssystemdirektivets artikel 14, stk. 2, litra c, i tilfælde af manglende overdragelse af ejendomsretten ikke berører medlemsstaternes forudgående kvalificering af brændstof, der leveres til en tankkortindehaver under en tankkortordning, som levering af varer i henhold til momssystemdirektivets artikel 14, stk. 1. Med henblik herpå er Momsudvalget næsten enstemmigt enigt om, at disse retningslinjer ikke finder anvendelse med tilbagevirkende kraft.

Skattestyrelsen vil i forbindelse med tankkortordninger og lign. brændstofsalgsordninger administrere i overensstemmelse med Momsudvalgets retningslinjer (WP 1068). Se styresignalet SKM2024.249.SKTST.

Hvis betingelserne/kriterierne i retningslinjerne er opfyldt, kan tankkortudstederen anses for en kommissionær omfattet af ML § 4, stk. 3, nr. 1. Tankkortudstederen kan derfor anses for at have købt og videresolgt brændstoffet. Tilsvarende gælder i forbindelse med benzinselskabernes internationale kreditkortsystemer. Se A.B.3.3.1.4.

Endvidere er det Skattestyrelsens opfattelse, at betingelserne i Momsudvalgets retningslinjer ikke er begrænset til internationale tankkortordninger og lign. internationale brændstofsalgsordninger, men finder også anvendelse i situationer, hvor et dansk benzinselskabs tankkort giver adgang til at købe brændstof på tankstationer, som ikke er ejet af benzinselskabet, f.eks. på bortforpagtede tankstationer samt tankstationer ejet af et koncernforbundet benzinselskab eller af andre indehavere af tankstationer, eksempelvis dagligvarebutikker.

Skattestyrelsen kan også anerkende, at en mellemhandler, som ikke selv er udsteder af tankkort, kan anses for en kommissionær omfattet af ML § 4, stk. 3, nr. 1, hvis alle de andre betingelser/kriterier i Momsudvalgets retningslinjer er opfyldt.

Det har efter Skattestyrelsens opfattelse ikke betydning, om kommittenterne er koncernforbundne med kommissionæren.

Endeligt kan Skattestyrelsen anerkende, at en transportvirksomhed, der foretager salg af brændstof til en underleverandør, kan anses for en kommissionær omfattet af ML § 4, stk. 3, nr. 1. Det forudsætter, at der er tale om en særskilt aktivitet, og at betingelserne/kriterierne i Momsudvalgets retningslinjer er opfyldt, dog behøver transportvirksomheden ikke at udstede tankkort, jf. ovenfor.

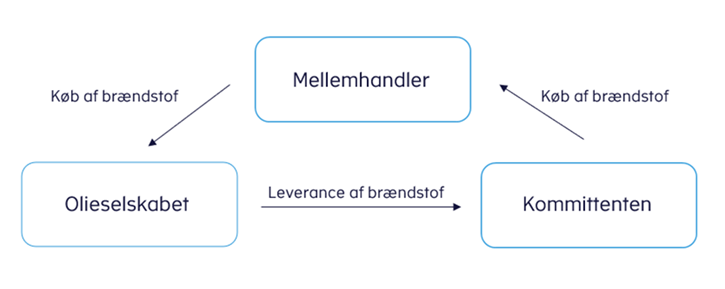

Eksempel på købskommission

· Kommittenten indgår en kommissionsaftale med mellemhandleren. Ifølge kommissionsaftalen vil mellemhandleren som kommissionær købe brændstof af olieselskabet i kommissionærens navn, men for kommittentens regning.

· Der sker overdragelse af ejendomsretten til brændstoffet i form af en retlig adkomst fra olieselskabet til mellemhandleren.

· Vilkårene skal fremgå af kommissionsaftalen, som indgås mellem mellemhandleren/kommissionæren og kommittenten.

Virksomheder kan støtte ret på ovenstående praksis fra den 20. oktober 2023, hvor retningslinjerne om tankkortordninger (WP 1068) blev offentliggjort på Momsudvalgets hjemmeside.

Oversigt over domme, kendelser, afgørelser, SKM-meddelelser mv.

Skemaet viser relevante afgørelser på området:

|

Afgørelse

|

Afgørelsen i stikord

|

Yderligere kommentarer

|

|

Domme fra EU-domstolen

|

|

C-60/23, Digital Charging Solutions GmbH

|

Domstolen (Femte Afdeling) kendte for ret:

1) Artikel 14, stk. 1, i Rådets direktiv 2006/112/EF af 28. november 2006 om det fælles merværdiafgiftssystem, som ændret ved Rådets direktiv 2009/162/EU af 22. december 2009, sammenholdt med artikel 15, stk. 1, i direktiv 2006/112, som ændret,

skal fortolkes således, at

levering af elektricitet med henblik på at oplade et elkøretøj ved en ladestation, der indgår i et offentligt netværk af ladestationer, er en levering af varer i den første af disse bestemmelsers forstand.

2) Artikel 14 i direktiv 2006/112, som ændret ved direktiv 2009/162, sammenholdt med artikel 15, stk. 1, i direktiv 2006/112, som ændret,

skal fortolkes således, at

opladning af et elkøretøj hos et netværk af offentlige ladestationer, som brugeren har adgang til gennem et abonnement, der er tegnet hos et andet selskab end operatøren af dette netværk, indebærer, at den forbrugte elektricitet skal anses for først at blive leveret af operatøren af det nævnte netværk til det selskab, der tilbyder adgang hertil, og dernæst af dette selskab til denne bruger, selv om brugeren vælger mængden, tidspunktet og stedet for opladningen samt måden, hvorpå elektriciteten anvendes, når dette selskab handler i eget navn, men for brugerens regning inden for rammerne af en kommissionsaftale som omhandlet i artikel 14, stk. 2, litra c), i direktiv 2006/112, som ændret.

|

|

|

C-274/15, Kommissionen mod Luxembourg

|

Storhertugdømmet Luxembourg har tilsidesat de forpligtelser, der påhviler det i medfør af momssystemdirektivets artikel 2, stk. 1, litra c), artikel 132, stk. 1, litra f), artikel 168, litra a), artikel 178, litra a), artikel 14, stk. 2, litra c), og artikel 28, da Luxembourg i forbindelse med momsordningen for "selvstændige grupper af personer" ikke har gennemført bestemmelserne korrekt i luxembourgsk ret.

Et medlem af en selvstændig gruppe af personers viderefakturering til gruppen af udgifter afholdt af dette medlem i den pågældendes eget navn, men for gruppens regning, er en transaktion, som falder inden for momsens anvendelsesområde. Dette gælder, uanset om der er tale om køb af ydelser eller varer.

|

|

|

Landsskatteretten

|

|

SKM2008.391.LSR

|

Ifølge ML § 4, stk. 3, nr. 1, omfatter levering i momslovens forstand også overdragelse af en vare i henhold til en kommissionsaftale med henblik på køb eller salg. En kommissionær kunne derfor anvende reglerne i momslovens kapitel 17 (brugtmomsreglerne) ved salg af malerier overdraget i kommission.

|

|

|

Skatterådet

|

|

|

SKM2025.237.SR

|

►Spørgers forretningsmodel består i køb og videresalg af brændstof mv. Spørger indkøber brændstof mv. af underleverandører, primært tankstationer, i en række lande, herunder Danmark, og videresælger umiddelbart efter varerne til sine kunder. Spørgers kunder identificerer sig selv som sådanne over for tankstationerne ved hjælp af brændstofkort udstedt af spørger. Skatterådet fandt efter en konkret vurdering, at spørger som kommissionær kan anses for at have købt varerne af de tilknyttede underleverandører og videresolgt varerne til sine kunder. Det var ikke til hinder for, at spørger kan anses for kommissionær, at spørger leverer tillægsydelser til brændstoffet bestående i CO2-kompensation, digital overvågning af brændstofforbrug samt digital overvågning af lokation.◄

|

|

|

SKM2019.236.SR

|

Et kommissionsloppemarked tilbyder private personer at leje en stand i en butik, hvorfra personens private effekter kan sælges til andre private. Skatterådet fandt, at der forekommer levering af to hovedydelser, dels en leje af stand, der er en fastsat betaling afhængig af arealets størrelse og periodens længde, og dels et kommissionssalg, hvor standlejer betaler en provision på x % af værdien af de solgte private effekter.

Den betalte provision skulle momsmæssigt behandles efter bestemmelserne om kommissionssalg, jf. ML § 4, stk. 3, 1. pkt.

Den betalte standleje, anses ikke som momsfritaget udlejning af fast ejendom, idet det karakteristiske for aftalen mellem kommissionsloppemarkedet og standlejer er, at standlejer får mulighed for at udbyde sine private effekter til tredjemand. Formålet med aftalen er ikke passivt at stille en reol til rådighed for den private standlejer.

|

Afgørelsen er også beskrevet i

D.A.5.8.4.1.3.3, 'En anden hovedydelse end udlejning af

fastejendom'.

|