Spørgsmål

- Kan det bekræftes, at de nedenfor under alternativ 1 beskrevne påtænkte aktieombytninger kan foretages skattefrit uden tilladelse fra SKAT, jf. aktieavancebeskatningslovens § 36A?

- Kan det bekræftes, at de nedenfor under alternativ 2 beskrevne påtænkte aktieombytninger kan foretages skattefrit uden tilladelse fra SKAT, jf. aktieavancebeskatningslovens § 36A?

Svar

- ja

- ja

Beskrivelse af de faktiske forhold

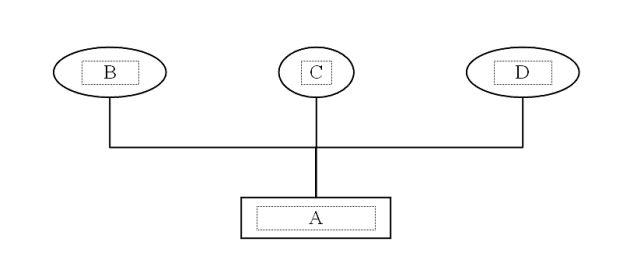

A er et selskab - limited liability company - registreret og hjemmehørende i Montenegro. Anmodningen er vedlagt en certificeret oversat kopi af selskabets stiftelsesdokument og vedtægter. Det fremgår heraf, at selskabet er stiftet den xx.xx.2007.

Selskabskapitalen i A ejes med 1/3 hver af personerne B, C og D, der alle er skattemæssigt hjemmehørende i Danmark. A ejer en grund beliggende i byen Y, Montenegro.

Som beskrevet nærmere nedenfor er det hensigten, at der på et tidspunkt skal optages en række eksterne investorer som medejere i et af de nystiftede selskaber, Nyt Holding 1 A/S. Dette skal ske ved, at investorerne nytegner aktier. Da det endnu ikke ligger fast, præcis hvornår i processen nytegningen skal finde sted, overvejes to forskellige alternativer.

Alternativ 1

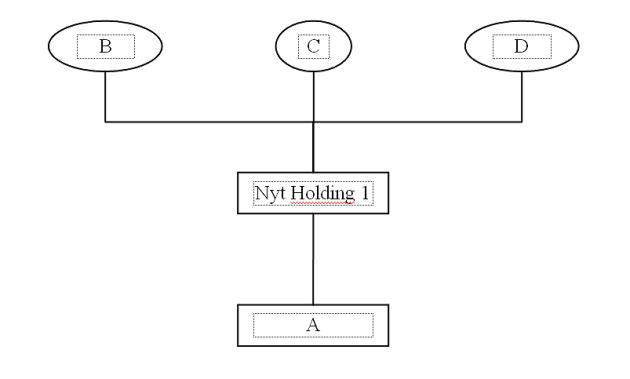

Aktionærerne i A påtænker at gennemføre to på hinanden følgende skattefri aktieombytninger uden tilladelse fra SKAT.

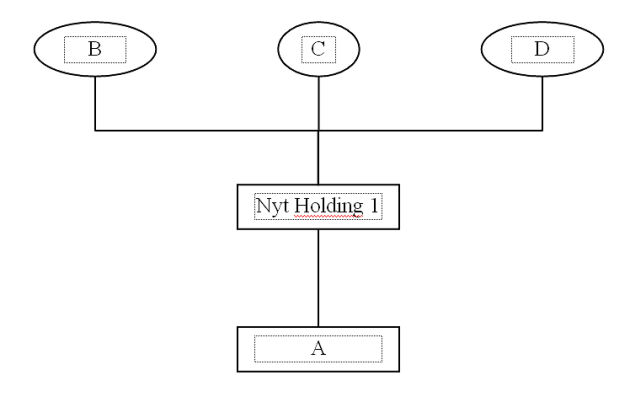

Den første aktieombytning påtænkes gennemført ved, at B, C og D indskyder alle aktierne i A som apportindskud i forbindelse med stiftelsen af et nyt dansk aktieselskab, Nyt Holding 1 A/S. I den forbindelse skal B, C og D alene vederlægges med aktier i Nyt Holding 1 A/S i nøjagtig samme forhold, som de ejede aktier i det erhvervede selskab A. Aktieombytninger påtænkes gennemført, når bekræftende bindende svar fra SKAT er modtaget. Første regnskabsår for Nyt Holding 1 A/S påtænkes at skulle løbe fra stiftelsestidspunktet og frem til 31. december 2010.

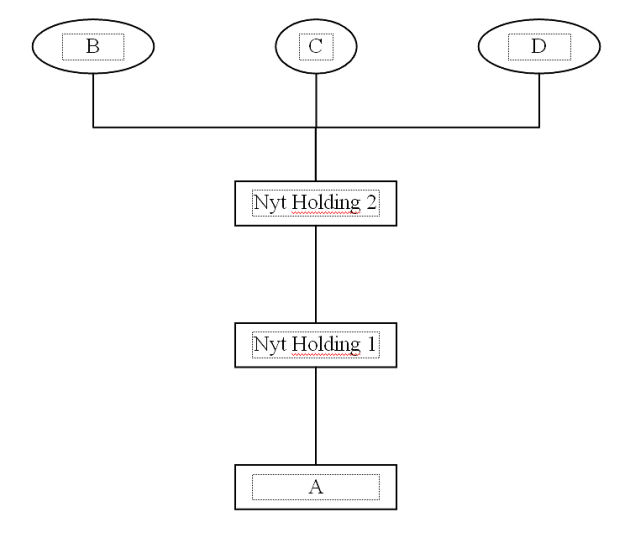

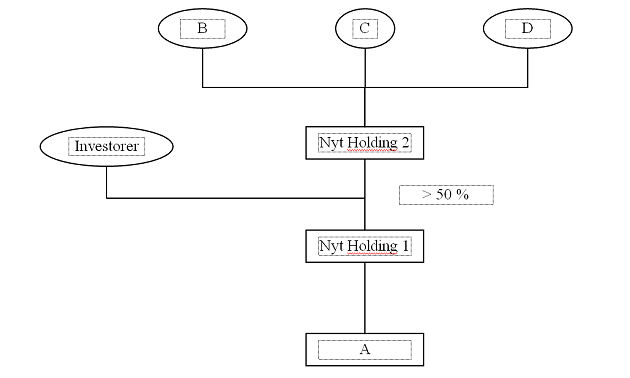

Den anden aktieombytning påtænkes gennemført ved, at B, C og D indskyder alle aktierne i Nyt Holding 1 A/S som apportindskud i forbindelse med stiftelsen af et nyt dansk anpartsselskab, Nyt Holding 2 ApS. I den forbindelse skal B, C og D alene vederlægges med anparter i Nyt Holding 2 ApS i nøjagtig samme forhold, som de ejede aktier i det erhvervede selskab Nyt Holding 1 A/S. De to aktieombytninger påtænkes gennemført umiddelbart efter hinanden. Første regnskabsår for Nyt Holding 2 ApS påtænkes at skulle løbe fra stiftelsestidspunktet og frem til 31. december 2010.

Det kan lægges til grund, at Nyt Holding 1 A/S vil beholde samtlige de aktier, som selskabet ved den første aktieombytning erhverver i A, i minimum tre år regnet fra vedtagelsesdatoen. Endvidere kan det lægges til grund, at Nyt Holding 2 ApS vil beholde samtlige de aktier, som selskabet ved den anden aktieombytning erhverver i Nyt Holding 1 A/S, i minimum tre år regnet fra vedtagelsesdatoen.

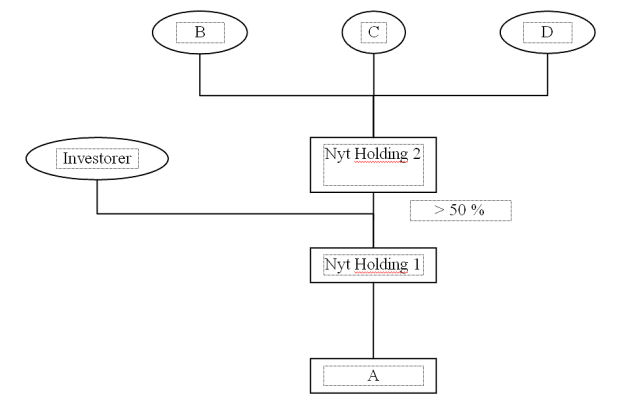

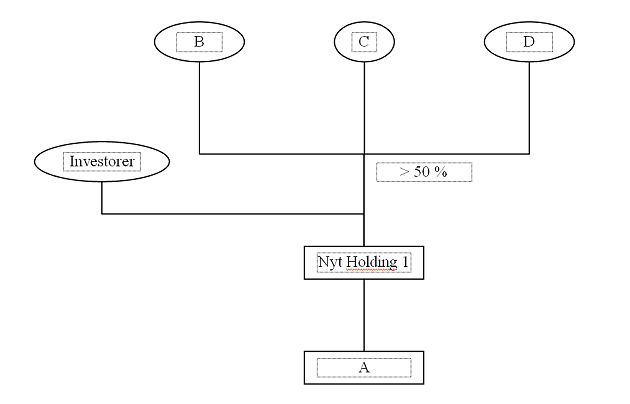

Når den anden aktieombytning er gennemført, er det hensigten at optage en række eksterne investorer som medejere i Nyt Holding 1 A/S. Dette skal ske ved, at investorerne nytegner aktier i Nyt Holding 1 A/S.

Alternativ 2

Også for så vidt angår Alternativ 2, påtænker aktionærerne i A at gennemføre to skattefri aktieombytninger uden tilladelse fra SKAT.

Den første aktieombytning påtænkes gennemført ved, at B, C og D indskyder alle aktierne i A som apportindskud i forbindelse med stiftelsen af et nyt dansk aktieselskab, Nyt Holding 1 A/S. I den forbindelse skal B, C og D alene vederlægges med aktier i Nyt Holding 1 A/S i nøjagtig samme forhold, som de ejede aktier i det erhvervede selskab A. Første regnskabsår for Nyt Holding 1 A/S påtænkes at skulle løbe fra stiftelsestidspunktet og frem til 31. december 2010.

Når aktieombytningen er gennemført, er det hensigten at optage en række eksterne investorer som medejere i Nyt Holding 1 A/S. Dette skal ske ved, at investorerne nytegner aktier i Nyt Holding 1 A/S. Efter nytegningen af aktier skal B, C og D til sammen fortsat besidde flertallet af stemmerne i Nyt Holding 1 A/S.

Når de nye investorer er optaget som medejere påtænkes endnu en aktieombytning gennemført ved, at B, C og D indskyder alle deres aktier i Nyt Holding 1 A/S som apportindskud i forbindelse med stiftelsen af et nyt dansk anpartsselskab, Nyt Holding 2 ApS. I den forbindelse skal B, C og D alene vederlægges med anparter i Nyt Holding 2 ApS, i nøjagtig samme forhold, som de ejede aktier i det erhvervede selskab Nyt Holding 1 A/S. Denne anden aktieombytning påtænkes tidligst gennemført således, at første regnskabsår for Nyt Holding 2 ApS vil skulle løbe fra stiftelsestidspunktet og frem til 31. december 2010.

Det kan lægges til grund, at Nyt Holding 1 A/S vil beholde samtlige de aktier, som selskabet ved den første aktieombytning erhverver i A, i minimum tre år regnet fra vedtagelsesdatoen. Endvidere kan det lægges til grund, at Nyt Holding 2 ApS vil beholde samtlige de aktier, som selskabet ved den anden aktieombytning erhverver i Nyt Holding 1 A/S, i minimum tre år regnet fra vedtagelsesdatoen.

Spørgers eventuelle opfattelse ifølge anmodning og bemærkninger til sagsfremstilling

Alternativ 1

Idet aktieombytningerne påtænkes gennemført således, at første regnskabsår for såvel Nyt Holding 1 A/S og Nyt Holding 2 ApS løber fra stiftelsestidspunktet og frem til 31. december 2010, vil første indkomstår for begge selskaber udgøres af indkomståret 2010. Af denne årsag vil de ændrede regler om skattefri aktieombytning i Lov nr. 525 af 12. juni 2009 (L 202) være trådt i kraft. Begge aktieombytninger påtænkes således gennemført i henhold til aktieavancebeskatningslovens § 36, stk. 6 (ny) om skattefri aktieombytning uden tilladelse, der henviser til stk. 1 til 5.

De to aktieombytninger gennemføres som helejerskabsombytninger, da det erhvervende selskab ved begge ombytninger opnår ejerskab til den samlede selskabskapital i det erhvervede selskab. Betingelsen i § 36, stk. 2, må således anses for opfyldt.

I henhold til § 36, stk. 1, 1 pkt. er det en betingelse, at såvel det erhvervende som det erhvervede selskab er omfattet af begrebet selskab i en medlemsstat som defineret i artikel 3 i direktiv 90/434/EØF eller er selskaber, som svarer til aktie- eller anpartsselskaber, men som er hjemmehørende i lande uden for EU. Det erhvervede selskab ved den første aktieombytning, A, er registreret og skattemæssigt hjemmehørende i Montenegro, der ikke er en del af EU. Da aktionærernes hæftelse i A er begrænset - de hæfter kun med deres indskud, jf. vedtægternes artikel 7 - og da selskabets indskudskapital er fast, jf. vedtægternes artikel 9, er det vores opfattelse, at A svarer til et dansk kapitalselskab. Mindre væsentlige afvigelser fra dansk selskabslovgivning er ikke til hinder for, at en aktieombytning kan gennemføres skattefrit (se eksempelvis "Fusionsskatteloven med kommentatarer", 3. udgave, side 610-611 og 665). Se i øvrigt SKM2008.95SR, hvor Skatterådet bekræftede, at et Jersey private Company Limited by Shares svarede til et dansk aktie- eller anpartsselskab, hvorved selskabet var kvalificeret til at indgå i en skattefri aktieombytning uden tilladelse fra SKAT. De øvrige selskaber, som er involveret i de to aktie-ombytninger, er begge danske, hvorfor betingelsen allerede af den grund er opfyldt i relation til disse selskaber.

Det følger af § 36, stk. 6, 2. pkt., at værdien af vederlagsaktierne med tillæg af en eventuel kontant udligningssum skal svare til handelsværdien af de ombyttede aktier. Denne betingelse fandtes også i den nu ophævede § 36 A, stk. 3. Af Skatteministerens svar på Foreningen af Statsautoriserede Revisorers spørgsmål under høringen i relation til lovforslag L 110A fremgår, at denne betingelse pr. definition er opfyldt, hvor aktionærerne i det erhvervende selskab modtager aktier i det nystiftede erhvervende selskab i nøjagtig samme forhold, som de ejede aktier i det erhvervede selskab, og det erhvervende selskab bliver eneaktionær i det erhvervede selskab. På den baggrund er det vores opfattelse, at også betingelsen om ombytning til handelsværdien er opfyldt i relation til de påtænkte aktieombytninger.

Af § 36, stk. 6, 3. pkt. følger, at det er en betingelse, at det erhvervende selskab ikke afstår aktier i det erhvervede selskab i en periode på 3 år efter ombytningstidspunktet. Dog kan aktierne i det erhvervede selskab, jf. § 36, stk. 6, 4. pkt., i den nævnte periode afstås i forbindelse med en skattefri omstrukturering af det erhvervende eller det erhvervede selskab, hvis der ved omstruktureringen ikke sker vederlæggelse med andet end aktier. I sådanne tilfælde finder betingelsen i 3. pkt. i sin restløbetid anvendelse på selskabsdeltageren henholdsvis det eller de deltagende selskaber i den efterfølgende skattefrie omstrukturering. Da det kan lægges til grund, at Nyt Holding 1 A/S vil beholde samtlige de aktier, som selskabet ved den første aktieombytning erhverver i A, i minimum tre år regnet fra vedtagelsesdatoen, og da Nyt Holding 2 ApS vil beholde samtlige de aktier, som selskabet ved den anden aktieombytning erhverver i Nyt Holding 1 A/S, i minimum tre år regnet fra vedtagelsesdatoen, må betingelsen anses for opfyldt. Det er i den forbindelse uden betydning for opretholdelsen af de skattefri omstruktureringer, at eksterne investorer efter gennemførelsen af den anden aktieombytning nytegner aktier i Nyt Holding 1 A/S.

Det kan ved besvarelsen lægges til grund, at aktieombytningerne gennemføres inden for en periode på 6 måneder regnet fra den første ombytningsdag, jf. § 36, stk. 4. Det kan endvidere lægges til grund, at der senest samtidig med indgivelse af første selvangivelse for Nyt Holding 1 A/S og Nyt Holding 2 ApS vil blive givet oplysning til SKAT om, at selskaberne har deltaget i en skattefri aktieombytning uden tilladelse, som påkrævet jf. § 36, stk. 7.

På baggrund af ovenstående er det således vores opfattelse, at alle betingelserne for at gennemføre de påtænkte aktieombytninger skattefrit uden tilladelse er opfyldt.

Alternativ 2

Idet aktieombytningerne påtænkes gennemført således, at første regnskabsår for såvel Nyt Holding 1 A/S og Nyt Holding 2 ApS tidligst vil komme til at løbe fra stiftelsestidspunktet og frem til 31. december 2010, vil første indkomstår for begge selskaber udgøres af indkomståret 2010 eller et senere indkomstår. Af denne årsag vil de ændrede regler om skattefri aktieombytning i Lov nr. 525 af 12. juni 2009 (lovforslag L 202) være trådt i kraft. Begge aktieombytninger påtænkes således gennemført i henhold til aktieavancebeskatningslovens § 36, stk. 6 (ny) om skattefri aktieombytning uden tilladelse, der henviser til stk. 1 til 5.

Den første aktieombytning gennemføres som en helejerskabsombytning, da det erhvervende selskab, Nyt Holding 1 A/S, ved ombytningen opnår ejerskab til den samlede selskabskapital i det erhvervede selskab, A. Betingelsen i § 36, stk. 2, må således anses for opfyldt i relation til den første aktieombytning. Endvidere må betingelsen tillige anses for opfyldt i relation til den anden aktieombytning, idet Nyt Holding 2 ApS ved ombytningen erhverver flertallet af stemmerne i Nyt Holding 1 A/S.

I henhold til § 36, stk. 1, 1 pkt. er det en betingelse, at såvel det erhvervende som det erhvervede selskab er omfattet af begrebet selskab i en medlemsstat som defineret i artikel 3 i direktiv 90/434/EØF eller er selskaber, som svarer til aktie- eller anpartsselskaber, men som er hjemmehørende i lande uden for EU. Som angivet ovenfor under alternativ 1 er det vores opfattelse, at A svarer til et dansk kapitalselskab, hvorfor betingelsen må anses for opfyldt.

Det følger af § 36, stk. 6, 2. pkt., at værdien af vederlagsaktierne med tillæg af en eventuel kontant udligningssum skal svare til handelsværdien af de ombyttede aktier. Denne betingelse fandtes også i den nu ophævede § 36 A, stk. 3. Af Skatteministerens svar på Foreningen af Statsautoriserede Revisorers spørgsmål under høringen i relation til lovforslag L 110A fremgår, at denne betingelse pr. definition er opfyldt, hvor aktionærerne i det erhvervende selskab modtager aktier i det nystiftede erhvervende selskab i nøjagtig samme forhold, som de ejede aktier i det erhvervede selskab, og det erhvervende selskab bliver eneaktionær i det erhvervede selskab. På den baggrund er det vores opfattelse, at også betingelsen om ombytning til handelsværdien er opfyldt i relation til den første aktieombytning, hvorved Nyt Holding 1 A/S etableres og bliver ejer af alle aktierne i A.

For så vidt angår den anden aktieombytning, må det konkret vurderes, om værdien af vederlagsaktierne i Nyt Holding 2 ApS med tillæg af en eventuel kontant udligningssum svarer til handelsværdien af de ombyttede aktier i Nyt Holding 1 A/S. Til brug for vurderingen vedlægges som bilag 10 udkast til vurderingsberetning vedrørende Nyt Holding 1 A/S. På baggrund heraf er det vores opfattelse, at også betingelsen om ombytning til handelsværdien er opfyldt i relation til den anden aktieombytning, hvorved Nyt Holding 2 ApS etableres og bliver ejer af alle aktierne i Nyt Holding 1 A/S.

Af § 36, stk. 6, 3. pkt. følger, at det er en betingelse, at det erhvervende selskab ikke afstår aktier i det erhvervede selskab i en periode på 3 år efter ombytningstidspunktet. Dog kan aktierne i det erhvervede selskab, jf. § 36, stk. 6, 4. pkt., i den nævnte periode afstås i forbindelse med en skattefri omstrukturering af det erhvervende eller det erhvervede selskab, hvis der ved omstruktureringen ikke sker vederlæggelse med andet end aktier. I sådanne tilfælde finder betingelsen i 3. pkt. i sin restløbetid anvendelse på selskabsdeltageren henholdsvis det eller de deltagende selskaber i den efterfølgende skattefrie omstrukturering. Da det kan lægges til grund, at Nyt Holding 1 A/S vil beholde samtlige de aktier, som selskabet ved den første aktieombytning erhverver i A, i minimum tre år regnet fra vedtagelsesdatoen, og da Nyt Holding 2 ApS vil beholde samtlige de aktier, som de ved den anden aktieombytning erhverver i Nyt Holding 1 A/S, i minimum tre år regnet fra vedtagelsesdatoen, må betingelsen anses for opfyldt. Det er i den forbindelse uden betydning for opretholdelsen af de skattefri omstruktureringer, at eksterne investorer efter gennemførelsen af den første aktieombytning, men inden gennemførelsen af den anden aktieombytning, nytegner aktier i Nyt Holding 1 A/S.

Det kan ved besvarelsen lægges til grund, at aktieombytningerne gennemføres inden for en periode på 6 måneder regnet fra den første ombytningsdag, jf. § 36, stk. 4. Det kan endvidere lægges til grund, at der senest samtidig med indgivelse af selvangivelse for det år, hvor Nyt Holding 1 A/S og Nyt Holding 2 ApS som erhvervende selskaber har deltaget i en skattefri aktieombytning uden tilladelse, vil blive givet oplysning til SKAT herom, som påkrævet jf. § 36, stk. 7.

På baggrund af ovenstående er det således vores opfattelse, at alle betingelserne for at gennemføre de påtænkte aktieombytninger skattefrit uden tilladelse er opfyldt.

SKATs indstilling og begrundelse

SKAT har valgt at behandle spørgsmål 1 og spørgsmål 2 under et.

Det ønskes besvaret, hvorvidt de under alternativ 1 og alternativ 2 påtænkte aktieombytninger kan foretages skattefrit, jf. aktieavancebeskatningslovens § 36A.

Aktieavancebeskatningslovens § 36A er ophævet ved lov nr. 525 af 12. juni 2009, og loven har virkning fra indkomståret 2010, jf. lov nr. 525 af 12. juni 2009 § 22, stk. 2.

Idet rådgiver i sin argumentation skriver, at de erhvervende selskaber vil have indkomstår fra vedtagelsen af aktieombytningen og indtil 31/12 2010, er det SKATs opfattelse, at de erhvervende selskaber ved stiftelsen ved begynde indkomstår 2010.

Det er på den baggrund SKATs opfattelse, at følgende indstilling skal skrives ud fra, at aktieavancebeskatningslovens § 36A er ophævet.

For at kunne foretage en skattefri aktieombytning efter aktieavancebeskatningslovens § 36, skal såvel det erhvervede som det erhvervende selskab være omfattet af begrebet selskab i en medlemsstat i artikel 3 i direktiv 90/434/EØF.

Nyt Holding 1 og Nyt Holding 2 er ifølge anmodningen aktieselskaber, som er selskabsformer, som er omfattet af begrebet selskab i artikel 3 i direktiv 90/434/EØF.

Det erhvervede selskab er derimod et selskab, som ifølge anmodningen er registreret og skattemæssigt hjemmehørende i Montenegro.

Der er ved indstillingen lagt uprøvet til grund, at A er skattemæssigt hjemmehørende i Montenegro.

Montenegro er ikke en del af EU, og det er derfor væsentlig om selskabsformen svarer til et aktie- eller anpartsselskab, jf. aktieavancebeskatningslovens § 36.

Det er i anmodningen oplyst, og bekræftet ved selskabets vedtægter, at selskabets indskudskapital er fast og at selskabsdeltagerne kun hæfter med deres indskud. Til forskel fra den danske aktieselskabslov kan den pågældende selskabsform stiftes ved et kapitalindskud på 3 €, hvilket fremgår af selskabets vedtægter artikel 9.

Det er dog ikke SKATs opfattelse, at denne afvigelse har nogen større betydning i forhold til, hvorvidt selskabet svarer til et aktie- eller anpartsselskab.

Det er på den baggrund SKATs opfattelse, at selskabet svarer til et aktie- eller anpartsselskab.

Det følger af aktieavancebeskatningslovens § 36, stk. 1, at aktionærerne i det erhvervende og erhvervede selskab har adgang til beskatning efter reglerne i fusionsskattelovens § 9 og 11, når aktieombytningen ellers følger regelsættet i aktieavancebeskatningslovens § 36.

Det er i det følgende lagt til grund, at disse regler vil blive fulgt.

Det fremgår ligeledes af aktieavancebeskatningslovens § 36, stk. 6, at for at foretage en skattefri aktieombytning uden tilladelse, skal værdien af vederlagsaktierne med tillæg af en eventuel udligningssum svarer til handelsværdien af de ombyttede aktier.

Aktionærerne i det erhvervende selskab er uafhængige parter og modtager aktier i det erhvervende selskab svarende til de andele, som de ejede i det erhvervede selskab.

På den baggrund finder SKAT, at betingelsen om vederlæggelse til handelsværdi er opfyldt.

Det fremgår ligeledes, at aktieavancebeskatningslovens § 36, stk. 6, 3.-5. pkt. finder anvendelse på aktier erhvervet den 22. april 2009 eller senere ved en skattefri aktieombytning uden tilladelse efter reglerne i aktieavancebeskatningslovens § 36 A, jf. Lov nr. 525 af 12. juni 2009 § 22, stk. 17.

Det fremgår af aktieavancebeskatningslovens § 36, stk. 6, 3.-5. pkt., at "(...)Det er dernæst en betingelse, at det erhvervende selskab ikke afstår aktier i det erhvervede selskab i en periode på 3 år efter ombytningstidspunktet. Uanset 3. pkt. kan aktierne i det erhvervende eller erhvervede selskab, hvis der ved omstruktureringen ikke sker vederlæggelse med andet end aktier. I sådanne tilfælde finder betingelsen i 3. pkt. i sin restløbetid anvendelse på selskabsdeltageren henholdsvis det eller de deltagende selskaber i den efterfølgende skattefrie omstrukturering.(...)".

Det vil således betyde, at Nyt Holding 1, som udgangspunkt, ikke må afstå aktierne i A i en periode på 3 år fra ombytningstidspunktet.

Det er som nævnt et krav ved aktieombytningen, at "(...)et selskab erhverver en andel i et andet selskabs aktiekapital med den virkning, at det opnår flertallet af stemmerne i dette selskab(...).", jf. aktieavancebeskatningslovens § 36, stk. 2.

Ad alternativ 1

Efter den anden aktieombytning er det planen, at der skal tilbydes aktier i Nyt Holding 1 til nye investorer. Det vil betyde, at Nyt Holding 2 ikke længere ejer 100 % af aktiekapitalen i Nyt Holding 1. Det er dog i anmodningen oplyst, at Nyt Holding 2 vil bevare flertallet af aktiekapitalen i Nyt Holding 1.

Det er på den baggrund SKATs opfattelse, at det ikke har nogen betydning for muligheden for at foretage en skattefri aktieombytning uden tilladelse, at der nytegnes aktier i Nyt Holding 1, så længe Nyt Holding 2 bevarer majoriteten af aktiekapitalen i Nyt Holding 1

Ad alternativ 2

Efter den første aktieombytning er det planen, at der skal tilbydes aktier i Nyt Holding 1 til nye investorer. Det vil betyde, at B, C og D ikke længere tilsammen er 100 % ejere af Nyt Holding 1. Det er dog i anmodningen oplyst, at de tre personaktionærer vil bevarer mere end 50 % af aktiekapitalen i Nyt Holding 1.

Det er på den baggrund SKATs opfattelse, at det ikke har nogen betydning for muligheden for at foretage en dobbelt aktieombytning skattefrit uden tilladelse, at der mellem første og anden aktieombytning udbydes aktier til nye investorer, så længe B, C og D bevarer majoriteten af aktiekapitalen i Nyt Holding 1.

SKAT har ikke ved indstillingen taget stilling til ombytningsdatoen. SKAT gør dog opmærksom på, at aktieombytningen skal være gennemført inden for en periode på højest 6 måneder regnet fra den første ombytningsdag, jf. aktieavancebeskatningslovens § 36, stk. 4.

Idet SKAT forudsætter, at ovenstående betingelser overholdes samt, at omstruktureringen først sker i indkomståret 2010, er det SKATs opfattelse, at spørgsmål 1 og 2 kan besvares med et "ja".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKAT indstilling og begrundelse.