Spørgsmål

- Vil et udlån fra E A/S til F ApS under de nedenfor beskrevne omstændigheder medføre, at der forfalder et beløb til betaling efter aktieavancebeskatningslovens § 39 A, stk. 7?

- Vil et lån mellem to selskaber, hvor C Holding ApS kun indirekte ejer anparter i det långivende og det låntagende selskab, kunne ydes, uden at der forfalder et beløb til betaling efter aktieavancebeskatningslovens § 39 A, stk. 7, når hverken personen A eller andre i den i aktieavancebeskatningslovens § 4, stk. 2, nævnte personkreds, ejer aktier i det låntagende selskab, hverken direkte eller indirekte, ud over den aktiepost, der ejes i det långivende selskab?

Svar

- Ja.

- Nej.

Beskrivelse af de faktiske forhold

Beskrivelse af C Holding ApS samt bopælsforhold for personerne A og B

A ejer 50 % af selskabet C Holding ApS. De resterende 50 % af kapitalen ejes af hans hustru B.

Ægteparret flyttede fra Danmark i 2008, og i den forbindelse ophørte deres fulde danske skattepligt. Derfor blev der beregnet en skat efter aktieavancebeskatningslovens § 38 (fraflytterskat på aktier og anparter). Ægteparret søgte om henstand med betaling af skatten efter aktieavancebeskatningslovens § 39, stk. 1, og der blev indgivet selvangivelse og beholdningsoversigt efter aktieavancebeskatningslovens § 39, stk. 2 inden d. 30.06.2009.

Beholdningsoversigten indeholder anparter i C Holding ApS. På disse anparter hviler en betydelig fraflytningsskat.

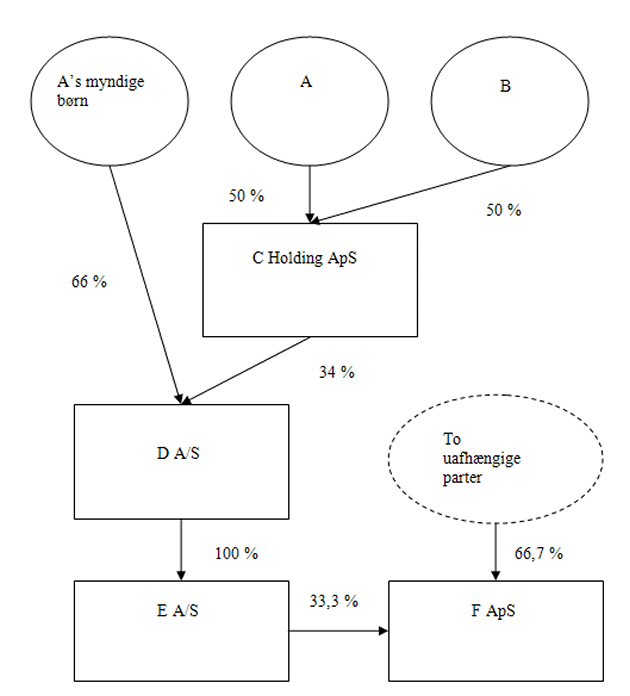

C Holding ApS ejer 34 % af aktierne i selskabet D A/S. Resten af aktierne i D A/S ejes af A's myndige børn. D A/S ejer 100 % af aktierne i E A/S. Ejerstruktur er skitseret nedenfor.

Oplysning om dispositionerne

E A/S indgår nu i kompagniskab med to uafhængige parter om køb og færdiggørelse af et konkret antal huse til videresalg. Køb og videresalg skal foregå i selskabet F ApS, som ejer husene. F ApS ejes af uafhængige parter.

De tre parter i kompagniskabet køber anpartskapitalen i F ApS i lige forhold, hvorved E A/S kommer til at eje 33,3 % af anpartskapitalen på nominelt 125.000 kr. Derefter skal hver part indskyde 1.650.000 kr. i F ApS som ansvarlig lånekapital. Det resterende finansieringsbehov i F ApS på omkring 10 mio. kr. dækkes via banklån.

Det vil jævnligt fremover forekomme, at et selskab, hvori C Holding ApS direkte eller indirekte ejer en større eller mindre andel af kapitalen, får brug for at udlåne beløb til andre selskaber, hvori C Holding ApS ligeledes direkte eller indirekte ejer en større eller mindre del af kapitalen.

Derfor er A interesseret i at vide, om en sådan disposition generelt vil kunne foretages, uden at det udløser betaling af fraflytningsskat efter aktieavancebeskatningslovens § 39 A, stk. 7, jf. rådgivers argumentation nedenfor.

Ejerstruktur efter de påtænkte dispositioner kan skitseres således:

Spørgers opfattelse ifølge anmodning og bemærkninger til sagsfremstilling

Spørgsmål 1

Det fremgår af aktieavancebeskatningslovens (ABL) § 39 A, stk. 7, 1. pkt., at der ved modtagelse af et lån fra et selskab, hvis aktier indgår på beholdningsoversigten, forfalder et beløb fra henstandssaldoen til beskatning. Det samme gælder, hvis lånet ydes fra et selskab, hvori førnævnte selskab er deltager, jf. 2. pkt.

Der skal efter vores opfattelse generelt som udgangspunkt foretages en ordlydsfortolkning af bestemmelserne, hvilket fører til, at udlånet ikke er omfattet af ABL § 39 A, stk. 7, 2. pkt., idet lånet i dette tilfælde ydes fra E A/S, hvori C Holding ApS ikke er deltager. Efter vores opfattelse må en almindelig, sproglig forståelse af ordet "deltager" føre til, at der er krav om, at det selskab, hvis anparter er medtaget på beholdningsoversigten, skal eje aktier/anparter i det udlånende selskab. I modsat fald ville det være naturligt, at der i bestemmelsen havde været brugt en formulering som f.eks. "...direkte eller indirekte er deltager...".

Når der andetsteds i selskabs-, regnskabs- og skattelovgivningen tales om "selskabsdeltagere", forstås der da også altid fysiske eller juridiske personer, som har ejerandele i det pågældende selskab.

Bemærkningerne til bestemmelsen (som blev foreslået indført af Skatteministeren ved ændringsforslag nr. 8 i Skatteudvalgets betænkning af 1/9 2008) giver heller ikke grundlag for anden forståelse end, at der skal være tale om direkte ejerskab af aktier/anparter i det udlånende selskab.

Dermed skal svaret på spørgsmål 1 efter vores mening være nej.

Skulle SKAT være uenig i vores (ordlyds-)fortolkning af ABL § 39 A, stk. 7, vil en formålsfortolkning af bestemmelsen efter vores mening føre til samme resultat.

Det fremgår af ABL § 39 A, stk. 7, 1. pkt., at der ved modtagelse af et lån fra et selskab, hvis aktier indgår på beholdningsoversigten, forfalder et beløb fra henstandssaldoen til beskatning. Det samme gælder, hvis lånet ydes fra et selskab, hvor førnævnte selskab er deltager, jf. 2. pkt. Iflg. bestemmelsens 4. pkt. gælder 1. og 2. pkt. tilsvarende, hvis der ydes lån til et selskab, hvori personen direkte eller indirekte ejer mindst 10 % af kapitalen, evt. sammen med ægtefælle og børn. I tilfældet her vil A indirekte, sammen med B, eje mere end 10 % af kapitalen i F ApS.

Bedømt alene på baggrund af bestemmelsens ordlyd, vil det beskrevne udlån være omfattet af ABL § 39 A, stk. 7, 2. pkt., og derfor vil udlånet medføre, at der forfalder et beløb til betaling.

Imidlertid skal der efter vores mening også henses til, hvad der er formålet med bestemmelsen.

I bemærkningerne til § 39 A, stk. 7, i L 187-2 2007/08, står der bl.a.:

"Det foreslås, at en del af henstandsbeløbet forfalder til betaling i visse situationer, hvor personen modtager et lån fra et selskab, som personen har aktier i. Begrundelsen er, at personen med udbetaling af låneprovenuet har fået likviditet til at betale af på henstanden."

Denne bemærkning retter sig udelukkende mod bestemmelsens 1. pkt., hvorfor der kun tales om "...et selskab, som personen har aktier i." Med dette menes der utvivlsomt direkte ejerskab af aktier i det pågældende selskab.

ABL § 39 A, stk. 7, 2. pkt., var ikke med i det oprindelige lovforslag (L 187-2 2007/08), men blev først indsat som følge af ændringsforslag nr. 8 fra Skatteministeren i Skatteudvalgets betænkning af 1/9 2008. Samtidig blev det foreslået, at lån til et helejet datterselskab ikke skulle udløse betaling af en del af henstandsbeløbet. Begge dele blev vedtaget ved 3. behandling.

Om begrundelsen for at undtage helejede datterselskaber står der i bemærkningerne til ændringsforslag nr. 8 i betænkningen af 1/9 2008:

"Lånet til det helejede datterselskab vil samlet set ikke påvirke værdien af aktierne i långivende selskab i nedadgående retning. Når den fraflytterbeskattede person ikke har ejerandele i det selskab, der modtager lånet, har personen heller ikke fået en økonomisk fordel. Derfor bør sådanne lån ikke udløse krav om betaling af (en del af) henstanden." Her sigter bemærkningen om "...ejerandele i det selskab, der modtager lånet..." utvivlsomt til, at personen ikke har ejerskab i selskabet uden om det udlånende selskab.

Af ovenstående bemærkninger ses, at hensigten med bestemmelsen i ABL § 39 A, stk. 7, generelt er at sikre, at der sker betaling af (en del af) henstandsbeløbet, når personen får frigjort likviditet fra det "system", hvorpå der hviler en fraflytterskat og et henstandsbeløb. Desuden ses det, at hvis personen ikke har nogen ejerandel i det selskab, der modtager lånet uden om ejerandelen i det udlånende selskab (og dermed ikke opnår nogen økonomisk fordel i forbindelse med ydelsen af lånet), har det ikke været meningen at der skal forfalde et beløb til betaling.

I sagen her frigøres der ikke likviditet til A. Lånet ydes til et selskab, der skal bruge beløbet til færdiggørelse af et igangværende ejendomsprojekt, og efter projektets færdiggørelse og forhåbentlig overskudsgivende salg af ejendommene, betales lånet tilbage til det långivende selskab. Dertil kommer, at 66,7 % af det selskab, der modtager lånet (F ApS), ejes af uafhængige parter. Disse parter har naturligvis ingen interesse i på nogen måde at lade en del af låneprovenuet tilflyde A personligt, så heller ikke ad den vej modtages der likviditet.

Da A ikke ejer anparter i F ApS på anden vis end via sit (indirekte) medejerskab af E A/S, kan han ikke på nogen måde få frigjort likviditet eller få nogen økonomisk fordel af udlånet fra E A/S til F ApS, uden at likviditeten mv. skal "passere gennem" C Holding ApS. Enhver udlodning mv. fra C Holding ApS til A medfører betaling af en del af henstandsbeløbet, jf. ABL § 39 A, stk. 5, ligesom andre dispositioner mv. medfører betaling, jf. ABL § 39 A, stk. 6. Endelig kan der heller ikke udlånes til A fra F ApS, uden at det medfører betaling, jf. ABL § 39 A, stk. 7, 4. pkt.

På den baggrund er det vores opfattelse, at et udlån fra E A/S til F ApS ikke er omfattet af bestemmelsen i ABL § 39 A, stk. 7, 4. pkt., og at der derfor også - i tilfælde af en formålsfortolkning af bestemmelsen i ABL § 39 A, stk. 7 - skal svares nej til spørgsmål 1.

Spørgers / rådgivers bemærkninger til SKATs udkast til indstilling

"Som allerede anført i vores anmodning om bindende svar er vi af den opfattelse, at udlån kun er omfattet af ABL § 39 A, stk. 7, 1. og 2. pkt., hvis lånet ydes af et selskab, hvis aktier indgår på beholdningsoversigten, eller et selskab, hvori førnævnte selskab er deltager. Efter vores opfattelse må "deltager" forstås på den måde, at der er krav om direkte ejerskab af aktier/anparter. Vi er således ikke enige i det af SKAT anførte i relation hertil. Vi er dog enige i, at reglerne om fraflytterskat i et vist omfang bliver uden reelt indhold, hvis indirekte deltagelse ikke er omfattet.

Derfor vil det efter vores opfattelse være relevant at overveje den formålsfortolkning af bestemmelsen, som vi subsidiært påstår lagt til grund for besvarelse af vores anmodning. Denne formålsfortolkning vil for det første medføre, at der ikke åbnes op for et "hul" i bestemmelsen og for det andet medføre, at udenlandsdanskeres forretningsmæssigt velbegrundede erhvervsmæssige investeringer i den danske økonomi ikke forhindres til ulempe for samfundet.

Som nævnt i anmodningen om bindende svar fører en formålsfortolkning af bestemmelsen efter vores mening til, at det konkrete udlån ikke udløser betaling af en del af henstandssaldoen.

Efter vores opfattelse kan bestemmelsen i ABL § 39 A, stk. 7, 4. pkt. fortolkes på den måde, at et udlån til et selskab, hvori den fraflytterbeskattede person direkte eller indirekte ejer 10 % eller mere af kapitalen, kun skal være omfattet af bestemmelsen, hvis ejerandelen helt eller delvist er ejet "udenom" det selskab, hvis aktier indgår på beholdningsoversigten.

En sådan fortolkning af ABL § 39 A, stk. 7, 4. pkt. vil medføre, at et udlån som i denne sag kan foretages uden at udløse betaling af en del af henstandssaldoen. Som vi skriver i vores anmodning om bindende svar, vil det udlånte beløb hverken helt eller delvist kunne "komme ud" til A eller familie, uden at der derved udløses betaling af en del af henstandssaldoen.

- Hvis beløbet udloddes som udbytte "op gennem" koncernen og ud til A privat, vil det udløse delvis betaling af henstandssaldoen, jf. ABL § 39 A, stk. 5.

- Videreudlån af beløbet til et eller flere andre selskaber, hvori A og familie ejer aktier "uden om" C Holding A/S vil udløse betaling, jf. den her foreslåede fortolkning.

- Endelig vil også "andre dispositioner" til fordel for A og familie udløse beskatning, jf. ABL § 39 A, stk. 6.

Det er således efter vores mening ikke muligt at overføre likviditet til A og familie uden at udløse hel eller delvis betaling af henstandssaldoen.

Efter vores mening vil den omtalte formålsfortolkning dels medføre, at det ønskede formål med fraflytterbeskatningen opretholdes, samtidig med, at der som nævnt kan foretages forretningsmæssigt velbegrundede erhvervsmæssige investeringer i den danske økonomi - investeringer som er stærkt efterspurgte."

Spørgsmål 2

Jf. vores argumentation ovenfor under spørgsmål 1, vil et sådant udlån ikke være omfattet af ABL § 39 A, stk. 7. Derfor kan et sådant udlån altid finde sted, uden at der udløses betaling af en del af henstandsbeløbet, når udlånet sker under de i spørgsmålet beskrevne forudsætning.

Derfor skal svaret på spørgsmål 2 være ja.

SKATs indstilling og begrundelse

Spørgsmål 1

I spørgsmål 1 ønskes det bekræftet, at E A/S kan foretage et udlån til F ApS uden, at der forfalder en del af henstandssaldoen på fraflytterskatten af aktierne i C Holding ApS, jf. aktieavancebeskatningslovens § 39 A, stk. 7.

Henvisning til lovgrundlag og forarbejder

Regelsættet vedrørende fraflytterskat på aktier fremgår af aktieavancebeskatningslovens §§ 38 - 39 B. Dette regelsæt fik sin nuværende ordlyd i forbindelse med vedtagelsen af lov nr. 906 af 12/9 2008 (L187 2007/08).

Ændringerne medførte bl.a., at der skal udarbejdes en beholdningsoversigt og beregnes en henstandssaldo vedrørende aktier / anparter, som den fraflyttede person ejer på fraflytningstidspunktet, hvorpå der er søgt om henstand med fraflytterskatten. Henstandssaldoen / fraflytterskatten forfalder helt eller delvis, hvis der, ud over salg af aktier / anparter, disponeres således at værdien af aktier / anparter på beholdningsoversigten potentielt kan nedbringes. Dette uanset om der rent faktisk konstateres en værdiforringelse. Dispositioner omfattet heraf er:

- Udlodning af udbytte,

- Øvrige dispositioner, der potentielt kan påvirke aktiernes værdi i nedadgående retning,

- Optagelse af lån i selskabet mv.

Sidstnævnte disposition er omfattet af aktieavancebeskatningslovens § 39 A, stk. 7, der er sålydende:

"Ved modtagelse af lån m.v. fra et selskab, hvor aktier i selskabet indgår på beholdningsoversigten, forfalder et beløb svarende til det udbetalte låneprovenu til betaling. Tilsvarende gælder, hvis lånet modtages fra et selskab, hvori førnævnte selskab er deltager, idet der da forfalder et beløb svarende til førnævnte selskabs ejerandel. Henstandssaldoen nedskrives med beløbet, når det er betalt. Bestemmelserne i 1.-3. pkt. gælder tilsvarende ved lån til den personkreds, der er nævnt i § 4, stk. 2, og til selskaber m.v., hvori personen selv eller den nævnte personkreds direkte eller indirekte ejer mindst 10 pct. af kapitalen. Bestemmelserne i 1.-4. pkt. gælder dog ikke ved lån til selskaber m.v., hvori det långivende selskab ejer hele kapitalen. Endvidere gælder bestemmelserne i 1.-4. pkt. ikke, hvor det långivende selskab er et pengeinstitut og personen ejer mindre end 5 pct. af aktiekapitalen."

Bestemmelsen fik dels sin ordlyd i forbindelse med fremsættelsen af det oprindelige lovforslag, dels ved en udbygning af bestemmelsen i forbindelse med den afgivne betænkning (jf. bilag 25) til lovforslaget.

Følgende fremgår bl.a. af bemærkningerne til den oprindelige affattelse af ovennævnte bestemmelse:

"Formålet med lovforslaget er at rette op på en række uhensigtsmæssigheder, som kan give anledning til utilsigtet brug af skattereglerne."

"Det foreslås, at en del af henstandsbeløbet forfalder til betaling i visse situationer, hvor personen modtager et lån fra et selskab, som personen har aktier i. Begrundelsen er, at personen med udbetaling af låneprovenuet har fået likviditet til at betale af på henstanden..."

"Bestemmelsen omfatter situationer, hvor personen får et lån fra et selskab, hvor aktier i selskabet indgår på beholdningsoversigten. Endvidere omfatter bestemmelsen situationer, hvor selskabet yder lånet til personer, der er nærtstående til den person, der er blevet fraflytterbeskattet. Ved nærtstående personer forstås personer, som nævnt i aktieavancebeskatningslovens § 4, stk. 2. Dette vil bl.a. sige ægtefælle, børn og forældre. Endelig omfatter bestemmelsen situationer, hvor selskabet yder lånet til et selskab, hvor personen selv eller nærtstående personer direkte eller indirekte ejer mindst 10 pct. af aktiekapitalen..."

Ved afgivelse af førnævnte betænkning blev bestemmelsen bl.a. udvidet med indsættelse af bestemmelsens 2. pkt., hvorved lån modtaget fra et selskab, som har deltagelse af det selskab, hvis aktier indgår på beholdningsoversigten også blev omfattet. Følgende fremgik bl.a. af bemærkningerne til dette ændringsforslag:

"For det første foreslås en udbygning, således at bestemmelsen også omfatter den situation, hvor den fraflytterbeskattede person modtager et lån fra et selskab, som har deltagelse af det selskab, hvori den fraflytterbeskattede person ejer aktier. Begrundelsen er, at det uden denne udbygning vil være muligt at komme uden om reglen om, at lån, der potentielt kan påvirke værdien af de fraflytterbeskattede aktier i nedadgående retning, udløser et krav på betaling af (en del af) henstandsbeløbet..."

Begrundelse

Ved A og B's flytning fra Danmark blev der udarbejdet en beholdningsoversigt og beregnet en henstandssaldo på aktier / anparter ejet af A og B. På beholdningsoversigten fremgik bl.a. anparterne i C Holding ApS.

SKAT udleder af aktieavancebeskatningslovens § 39 A, stk. 7, at der ved udlån forfalder et beløb af henstandssaldoen til betaling, hvis långiver og låntager er følgende selskaber / personer:

Långiver:

1. Et selskab, hvis aktier fremgår på beholdningsoversigten.

2. Et selskab, hvori et selskab omfattet af pkt. 1 er deltager.

Låntager:

3. Den person, der ejer aktier / anparter omfattet af beholdningsoversigten.

4. Nærtstående til personen omfattet af pkt. 3.

5. Et selskab, hvori en person / personer omfattet af pkt. 3 eller pkt. 4 direkte eller indirekte ejer mindst 10 % af kapitalen. Undtaget herfra er dog helejede datterselskaber.

I forhold til en vurdering af, om långiver og låntager er omfattet af aktieavancebeskatningslovens § 39 A, stk. 7 bemærker SKAT følgende:

Låntager i herværende sag er F ApS. I dette selskab ejer A sammen med nærtstående indirekte mere end 10 % af kapitalen uden indirekte at eje hele kapitalen. Låntager er her omfattet af pkt. 5.

Långiver er E A/S. Spørgsmålet er herefter, om långiver skal anses for omfattet af pkt. 2, når C Holding ApS er indirekte deltager i E A/S med den virkning, at det konkrete udlån er omfattet af aktieavancebeskatningslovens § 39 A, stk.7

SKAT finder, at aktieavancebeskatningslovens § 39 A, stk. 7, 2. pkt. også omfatter indirekte deltagelse. Deltagerbegrebet er ikke omtalt i bemærkningerne ved indsættelsen af den ovenfor nævnte bestemmelse. Heri ligger efter SKATs opfattelse ikke en begrænsning i fortolkningen af dette begreb.

Det fremgår bl.a. i lovbemærkningerne til ovennævnte ændringsforslag, at

"Begrundelsen er, at det uden denne udbygning vil være muligt at komme uden om reglen om, at lån, der potentielt kan påvirke værdien af de fraflytterbeskattede aktier i nedadgående retning, udløser et krav på betaling af (en del af) henstandsbeløbet".

En indskrænkende fortolkning, hvorved kun en direkte deltager anses for omfattet, vil medføre, at bestemmelsen reelt vil være indholdsløs, hvor det klart fremgår af ovennævnte lovbemærkninger, at sigtet med udbygningen er at forhindre en omgåelsesmulighed.

Bestemmelsen vil til enhver tid kunne omgås ved at indskyde et (holding-) selskab mellem det selskab, hvis aktier indgår på beholdningsoversigten og det långivende selskab.

I forhold til en vurdering af, om aktieavancebeskatningslovens § 39 A, stk. 7 kun omfatter de tilfælde, hvor låntager er et selskab, der indgår i en ejerstruktur med C Holding ApS som ultimativt holdingselskab bemærker SKAT, at der hverken ud fra bestemmelsens ordlyd eller formål synes at være hjemmel til en sådan fortolkning, når långiver og låntager er omfattet af person- og/eller selskabskredsen anført i henholdsvis pkt. 1-2 og 3-5.

Ud fra ovennævnte betragtninger anser SKAT udlånet fra E A/S til F A/S for omfattet af aktieavancebeskatningslovens § 39 A, stk. 7.

På baggrund heraf indstiller SKAT, at spørgsmålet besvares med et "ja".

Spørgsmål 2

Ved spørgsmål 2 ønskes det bekræftet, at et lån mellem to selskaber, hvor C Holding ApS kun indirekte ejer anparter i det långivende og det låntagende selskab, kan ydes, uden at der forfalder et beløb til betaling efter aktieavancebeskatningslovens § 39 A, stk. 7. Spørgsmålet ønskes besvaret ud fra en forudsætning om, at hverken A eller andre i personkredsen omfattet af aktieavancebeskatningslovens § 4, stk. 2, ejer aktier i det låntagende selskab, hverken direkte eller indirekte, ud over den aktiepost, der ejes i det långivende selskab.

Som følge af begrundelsen for svaret på spørgsmål 1, anser SKAT ligeledes et lån som omfattet af spørgsmål 2 for omfattet af aktieavancebeskatningslovens § 39 A, stk. 7.

På baggrund heraf indstiller SKAT, at spørgsmålet besvares med et "nej".

Skatterådets afgørelse og begrundelse

Skatterådet tiltræder SKATs indstilling og begrundelse.